Основные проводки по счету 02

Сч. 02 корреспондирует со многими счетами, отражая те или иные операции, проводимые с ОС. Традиционные проводки по 02 счету выглядят так:

Дт 02 Кт 01 — списание накопленного износа;

Дт 02 Кт 02 — вынесена на отдельный субсчет амортизация (например, по ОС, передаваемым в аренду);

Дт 02 Кт 79 — списана амортизация по имуществу, выделенному из головной организации филиалу;

Дт 02 Кт 83 — увеличение капитала добавочного за счет уценки амортизации ОС;

Дт 08 Кт 02 — сумма амортизации ОС, используемых при модернизации (реконструкции) других ОС, учтена в составе внеоборотных активов;

Дт 20 (23, 25, 26, 29, 44, 79, 91) Кт 02 — увеличение расходов за счет начисленной амортизации;

Дт 83 Кт 02 — увеличение амортизации в результате проведения дооценки ОС;

Дт 97 Кт 02 — начисление амортизации ОС, которые используются при запуске нового производства (затраты при этом должны быть распределены на будущие периоды).

Амортизация основных средств учитывается на бухсчете 02. Здесь она накапливается в разрезе каждого инвентарного объекта, а затем в корреспонденции со счетами затрат списывается, увеличивая их сумму. В балансе амортизация отражается в активе баланса, уменьшая учетную стоимость ОС.

Амортизация основных средств – это включение стоимости в стоимость производимого товара или услуги. В проводках бухгалтерии амортизация ОС учитывается на . Амортизация позволяет производителю включить в стоимость продукции все затраты на производство. По сути, за счет амортизации и происходит оборот капитала.

Амортизация может быть прекращена только в том случае, если оборудование простаивает от трех месяцев и если объекты модернизируются сроком от 12 месяцев. Суммы начисляются с месяца, который следует за месяцем ввода объекта в производство и не начисляются с месяца следующего после снятия оборудования с производства.

Нельзя начислять амортизацию

по следующим объектам:

- скот;

- дороги;

- объекты природы;

- земля;

- объектам жилищного фонда.

Рассмотрим основные виды типовых проводок по разным видам операций.

|

Дебет |

Кредит |

Описание операции |

| 01. | Списание суммы амортизации оборудования |

Практические примеры оприходования ОС

Пример 1

ООО «Медведь» приобрело станок стоимостью 250 тыс.руб. (в т.ч. НДС — 38135,59). В стоимость были включены дополнительные затраты на транспортировку станка и установку его на рабочее место.

Все операции отображаются в бухгалтерском учете ООО следующими проводками:

211864,41 руб. — учет затрат на приобретение актива (транспортировка и установка осуществляется продавцом и включена в стоимость).

38135,59 руб.- отображен входной НДС.

211864,41руб. — сформирована первоначальная стоимость оборудования, станок введен в эксплуатацию.

38135,59 руб. — входной НДС предъявлен к вычету.

Пример 2

Производственная фирма приняла решение о создании нового склада хранения МПЗ и товаров. Строительство здания осуществлялось рабочими компании, итоговая стоимость работ по смете составила 10 млн руб.

В бухгалтерском учете операции отображены:

Дт08.03 Кт60,10,70, 69 и т.д.

10 млн. руб. — учтены фактические затраты на строительство склада (заработная плата сотрудников, вовлеченных в строительство, страховые взносы с зарплаты, стоимость затраченных материалов (согласно акту о списании МПЗ), расходы на дополнительные услуги контрагентов (например, составление сметной документации) и т.д.).

Дт01 Кт08.03

10млн. руб. — принято к учету и введено в эксплуатацию новое здание склада

Как использовать амортизацию в фундаментальном анализе

Зная основное правило искажения отчетности можно дать несколько простых рекомендаций для анализа.

1. Оцените долю основных средств в балансе компании. Если она невелика, то и искажение будет незначительным. Не стоит даже тратить время на получение более реальной оценки имущества компании.

2. Оцените долю амортизационных отчислений в расходах компании. Имейте в виду, что эти расходы — фиктивные и с точки зрения финансов являются притоком денежных средств. Если компания «тратит» миллион долларов на амортизацию, в реальности этот миллион остается у нее на счетах. Прибыль компании является заниженной, а реальное финансовое состояние лучше, чем кажется при взгляде на баланс.

3. Найдите информацию о методе начисления амортизации. В России применяется всего два — линейный, когда на расходы списывается одна и та же доля ежегодно, и нелинейный — формулу можно найти в налоговом кодексе РФ статья 259.2. В зарубежной практике методов гораздо больше. Это знание поможет спрогнозировать будущие амортизационные отчисления и, соответственно, увидеть, как изменится финансовое состояние компании при прочих равных. Если анализ амортизации покажет, что финансы бизнеса ухудшатся, значит, компании придется прикладывать дополнительные усилия только чтобы сохранить статус-кво.

4. Найдите информацию о среднем возрасте основных средств. Использует ли бизнес новейшее оборудование, либо пользуется откровенным старьем, да еще и подержаным. Переоцените чистые активы компании и их динамику с учетом этих данных.

Становитесь грамотными инвесторами!

================================

Больше актуальной информации по инвестициям в телеграм-канале «Будни грамотного инвестора»!

Амортизация: прямые или косвенные расходы?

Отличие прямых затрат от косвенных мы рассматривали в . Напомним, что прямые — это такие затраты, которые непосредственно связаны с производством определенного вида продукции, а потому могут быть напрямую включены в его себестоимость. В противном случае расходы считаются косвенными. Так и амортизация: если она относится к производству конкретного вида продукции, не требует распределения, а прямо включается в себестоимость продукции, она будет считаться прямой. Если, к примеру, это амортизация общецехового оборудования, которое используется при производстве нескольких видов продукции, то такую амортизацию придется распределить пропорционально какой-либо базе (к примеру, зарплате производственных рабочих). Такая амортизация будет считаться косвенным расходом.

Амортизация основных средств

Учетная политика объекта хозяйствования должна обязательно закрепить применяемый им метод исчисления амортизации, выбрав один из поименованных в данном стандарте. Рисунок 1 дает наглядное представление о возможных вариантах исчисления сумм амортизации в отношении объектов основных производственных фондов. Также на представленном рисунке можно видеть формулы для расчета.

Согласуясь с принципами непрерывности и сопоставимости, расчет амортизации имущества организации производится одним методом от одного финансового года к другому. Впервые амортизация по объекту, относящемуся к амортизируемому имуществу, начисляется в следующем месяце после того, как он будет принят к учету. Начисление амортизации необходимо производить на протяжении всего временного промежутка, пока данный актив используется и позволяет организации извлекать положительный экономический эффект от его эксплуатации. Стоимость актива, подлежащего переносу его стоимости в затраты частями в течение определенного времени, должна быть полностью самортизирована, за исключением тех случаев, когда он выбывает раньше окончания этого срока.

При выполнении некоторых условий хозяйствующим субъектом амортизация может начисляться с использованием упрощенных методов, например, организация может единожды (в конце финансового года) списать сумму амортизации, сделав одну бухгалтерскую запись. В отношении производственного или хозинвентаря так же возможно применение упрощенного варианта учета в виде единовременного отнесения их стоимости на предусмотренные для этого затратные счета.

Планом счетов бухгалтерского учета в РФ предусмотрен специальный счет для учета амортизации основных средств с кодом 02 и одноименным названием – «Амортизация основных средств»

Пример 1

В ООО «Шафран» имеется на балансе имущество, подлежащее амортизации: оборудование производственного цеха (основное производство). 31 января 2017 года бухгалтером при выполнении процедуры закрытия месяца была начислена амортизация данного имущества в сумме 17 000 рублей. В бухгалтерской программе можно увидеть приведенную ниже проводку:

Дебет 20 Кредит 02 в сумме 17 000 рублей.

Как считать амортизацию

Как правило, для расчёта амортизации основных фондов используются определенные формулы и методы. При этом на каждом предприятии в отделе бухгалтерии заранее утверждают основной способ:

- Для того чтобы правильно выбрать необходимый метод расчёта амортизационной стоимости, нужно руководствоваться определенными принципами. Одними из самых распространенных являются – максимально приближенное к соответствию с законодательством нашей страны, а также на сближение бухгалтерского и налогового учета. Основываясь на них, предпочтение можно отдать линейному способу расчёта,

- В большинстве странах Европы, руководство компании и специалисты бухгалтерии основной упор делают на соотнесения доходов и затрат, которые формируются при эксплуатации имущества. В таком случае предпочтение также отдается линейному способу,

- При этом, если весь срок эксплуатации основное средство применялось постоянно, но уже к окончанию произошло увеличение затрат на ремонтные работы, то наиболее удобными способами являются ускоренные методы: нелинейный, уменьшаемого остатка, а также по сумме чисел лет,

- На тех предприятиях, в которых применение имущества предприятия рассчитано не на весь срок эксплуатации, а только на определенный объем производительности, специалисты предпочитают использовать производственный метод расчета амортизации.

Для того чтобы раскрыть тему полностью, мы разберем каждый из методов отдельно, а также приведем формулы, необходимые для расчёта амортизации.

Линейный метод

В отличие от всех остальных способов расчёта, линейный метод отличается простотой и распространенностью в использовании. Тем не менее, существует определенное количество факторов, которые невозможно учесть при линейном расчете:

- Актуальный темп движения инфляции;

- Моральный износ оборудования;

- Учет основных средств, которые не подлежат использованию из-за наступления износа раньше окончания срока эксплуатации.

Для его расчёта используется формула:

K = (1/n) x 100%, где

- К — этот коэффициент нормы амортизационных начислений по отношению к изначальной стоимости основного фонда, выраженный в процентах;

- n — количество месяцев, в течение которых он применялся на предприятии.

Нелинейный способ

Ускоренный метод расчета амортизации позволяет возместить все недостатки предыдущего способа определения амортизационной стоимости. Он позволяет в значительной степени возместить финансовые отчисления в размере до 75% от изначальной цены имущества за полгода применения имущества. Для сравнения, при расчёте максимальным порогом будет 50%.

Для определения амортизационной стоимости специалисты применяют формулу:

K = (2/n) x 100%

Метод уменьшаемого остатка

Экономисты советуют применять такой метод в тех случаях, когда необходимо как можно скорее списать актив. Так, если руководство предприятия наметило стратегию ускоренной замены или модернизации своей собственности, то рекомендуется применять именно способ уменьшаемого остатка.

Для расчёта этим методом используется формула:

А = Ос * К * Ку, где

- А – окончательный размер амортизации;

- Ос – остаточная стоимость имущества компании;

- К – норма амортизации, выраженная в процентном соотношении;

- Ку – коэффициент ускорения, который определяется в специалистами отдела бухгалтерии самостоятельно.

Метод суммы чисел

Основы для расчёта является стоимость основного фонда, за которую его изначально приобрели.

Бухгалтеры рассчитывают амортизацию таким образом:

А = Ис * ny/nyx, где:

- А — окончательный результат амортизации;

- Ис — изначальная стоимость имущество;

- Ny — общее число лет, оставшиеся до окончания срока применения;

- Nyx — общее число лет эксплуатации основного фонда.

Производственный метод

Производственный метод представляет собой один из самых сложных способов получения амортизации. Чаще всего его применяют на крупных предприятиях и холдингах. Для того чтобы правильно определить амортизацию по производственному способу, специалист обязательно должен уделить время для определения всех необходимых параметров.

Для расчета общей амортизационной стоимости используется формула:

А = Факт. объем основного средства * Изнач. стоим. / Предпол. объем товаров и услуг, который был создан в течение эксплуат. основ. средства.

Где в балансе отражается амортизация?

Где отражается амортизация в балансе

Увидеть в балансе сумму износа невозможно, поскольку в этой бухгалтерской форме все активы отражаются по остаточной стоимости, т. е. за минусом амортизации. По дебету сч. 01 «ОС» фиксируется первоначальная стоимость, износ начисляется по кредиту сч. 02, в балансе же указывают разницу между первоначальной стоимостью и начисленным износом (кредитовым сальдо сч. 02) – остаточную стоимость в строке 1150. Таков принцип построения бухгалтерского баланса – пользователь финансовой отчетности должен видеть реальное стоимостное отражение активов на определенную отчетную дату.

Итак, амортизация ОС учитывается на сч. 02, который по своим характеристикам является регулирующим, т. е. не имеющем самостоятельного значения. Используется он только вкупе с основным счетом 01, на котором учитывается первоначальная стоимость амортизируемого имущества. Тот же алгоритм применяется в отношении НМА, первоначальная стоимость которых фиксируется на сч. 04 и регулируется начислением износа по сч. 05. Таким образом, амортизационные отчисления в балансе увидеть невозможно. Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции.

Амортизация в отчете о финансовых результатах

Итак, если амортизация ОС в балансе не отображается, то где ее можно увидеть? В форме бухгалтерской отчетности – отчете о финансовых результатах. Правда, отражаться в нем суммы износа могут по нескольким строкам, в зависимости от видов деятельности. Например, если основные фонды используются исключительно в производственном процессе по основным видам деятельности, то амортизация будет учтена в строке 2120 «Себестоимость продаж». Для амортизации активов, используемых в торговой деятельности, предусмотрена строка 2210 «Коммерческие расходы».

Если ОС используются компанией во вспомогательных производствах, не относящихся к обычным видам (например, сдача в аренду при условии, что эта деятельность не заявлена в качестве основной), то эти затраты находят отражение в прочих затратах по строке 2350.

При закреплении в учетной политике факта использования ОФ в общехозяйственных целях, суммы износа могут отражаться в строке 2220 «Управленческие расходы».

Узнать точные суммы амортизации можно из расшифровок, прилагаемых к форме.

Полезные записи:

- Эксплуатационная ответственность

ГРАНИЦА БАЛАНСОВОЙ ПРИНАДЛЕЖНОСТИСмотреть что такое «ГРАНИЦА БАЛАНСОВОЙ ПРИНАДЛЕЖНОСТИ» в других словарях: граница балансовой принадлежности —…

- Жалоба в коллегию адвокатов, образец

Жалоба на адвоката в адвокатскую палатуВ Адвокатскую Палату города _____________________________________гр. __________________________,проживавшего по адресу: ______________тел. ____________на…

- Городской архив Москва

Юридическая составляющая С юридической точки зрения, ликвидация предприятия — это очень сложный процесс, зачастую сопровождаемый…

Решение по апелляционной жалобе

Образец апелляционной жалобы по гражданскому делуВ ________________________________ суд(верховный суд республики/краевой/областной суд/суд города федеральногозначения/суд автономной области/суд…

Существующая методика начисления

Как известно, основные средства в процессе их применения теряют в своей стоимости вследствие физического и морального устаревания. В данном случае бухгалтерами используется такой термин, как амортизация, под которым подразумевают включение стоимости ОС в цену готовых изделий, выполненных работ либо оказанных услуг. Согласно требованиям статьи 18 Положения, именуемого «Учет основных средств», утвержденного приказом Минфина РФ за №26н от 30 марта 2001 года, существуют следующие методы начисления затрат в связи с изнашиванием, например, оборудования:

- линейный способ, когда первоначальная стоимость, например, зданий или сооружений умножается на норму амортизации, которая рассчитана на базе срока полезного действия;

- метод уменьшающегося остатка, когда рассчитывается производная остаточной стоимости производственных активов и обозначенной выше нормы;

- списание цены, например, инвентаря или сооружений по сумме чисел лет срока полезной службы;

- списание стоимости оборудования и прочего имущества пропорционально количеству произведенного товара. В этом случае первоначальная цена ОС должна быть умножена на объем произведенного товара и поделена на запланированный объем производства, который может быть выполнен на предприятии за весь период использования ОС.

Важно понимать, что в некоторых случаях подобных затрат можно избежать. Тут следует выделить следующие исключения, когда предприятие не обязано переносить стоимость устаревающих основных средств на готовую продукцию:

- если речь идет об объектах природопользования и земельных участках, то по ним начисление также не осуществляется, так как характеристики данной категории ОС с течением времени не изменяются;

- ОС, переданные на консервацию, т.е. неиспользуемые в течение более чем 3 месяцев;

- если основные средства получены безвозмездно, то в расчете амортизации нет необходимости;

- в случае необходимости монтажа и доработки, то на период незавершенности строительства амортизация по таким ОС не начисляется;

- на арендуемые ОС начисление износа не осуществляется.

Особенности счета 02 «Амортизация основных средств»

Согласно Приказу Минфина РФ от 18.09.2006 №115н, счет 02 предназначен для обобщения информации об амортизации основных средств предприятия или организации. Он тесно взаимодействует со Счетом 91 «Прочие доходы и расходы», особенно в системах с арендными взаимоотношениями. Также предусмотрены отношения по кредиту со счетами 01, 03, 79, 83 и отношения по дебету со счетами 08, 20, 23, 25, 26, 29, 44, 79, 83, 91, 97. Амортизационные отчисления отражаются в бухгалтерской документации как кредит счета 02.

В случае списания объекта основного фонда с баланса по причине его продажи, безвозмездной передачи или ликвидации, амортизационные отчисления переходят в кредит счета 01 «Основные средства».

Аналитический учет по счету 02 должен вестись по каждому объекту основных фондов в отдельности, учитывая не только специфику начисления амортизационных средств, но и особенности фактической системы менеджмента и организации труда.

Грамотная работа с амортизационными отчислениями основных фондов крайне важна для нормального функционирования и развития предприятия. В частности, от нее зависит специфика использования и обновления производственного, транспортного и прочего оборудования, методики организации труда и коммерческой деятельности, стратегия проведения маркетинговых и операций. Нормы и правила, установленные Приказом №115н Минфина РФ касательно работы со счетом 02, позволяют обобщить и упростить работу с данными отчислениями.

Подчинен счету «Амортизация основных средств» (02).

Тип счета: Пассивный.

Вид учета на счете:

Аналитика по счету «02.02»:

| Субконто | Только обороты | Суммовой учет | Учет в валюте |

| Основные средства | Нет | Да | Да |

Как отражаются основные средства в балансе

Основные средства в бухгалтерском балансе отражают в отдельной строке под кодом 1150 (в согласии с приказом Минфина № 66н).

Стоимость этого актива определяется как разница по остаткам на следующих счетах:

| Номер счета | Название счета | Примечание |

|---|---|---|

| 01 | Основные средства | — |

| 02 | Амортизация основных средств | Не следует учитывать амортизацию, начисляемую на объекты, указанные в строке 1140 (Материальные поисковые активы). |

| 07 | Оборудование к установке | Берется остаток по данному счету в соотношении с расходами по незавершенному строительству. |

| 08 | Вложения во внеоборотные активы | Принимается остаток счета по затратам на незавершенное строительство при указании в строке 1150. |

Важно отметить: объекты, подпадающие под критерии ОС, но находящиеся во временном владении и использовании для извлечения дохода, учитываются отдельно. Для этого используют счет 03 «Доходные вложения в материальные ценности»

При этом амортизация для них начисляется по кредиту счета 02. Если у компании есть подобные объекты, то при внесении данных в строку 1150 из суммы амортизации следует вычесть дебет счета 01.

Отражение в 1С

Поступление

В бухгалтерской программе 1С начисление амортизационных сумм непосредственно связано с объектами основных фондов или нематериальных средств, а потому вначале следует именно их поставить на бухгалтерский учет. Для этого используются специальные документы «Поступление основного средства» или «Поступление нематериального актива». В них заполняются следующие основные реквизиты:

- номер и дата формируемого документа;

- наименование поставщика объекта, а также номер и дата договора, на основании которого было совершено приобретение;

- номер и дата документов, связанных с поступлением объекта;

- склад, на котором будет числиться объект;

- наименование основного средства либо нематериального актива;

- количество поступивших объектов, цена за единицу, общая стоимость поступления без НДС, сумма НДС, общая стоимость поступления с НДС.

Счет-фактура полученный

После создания этого документа необходимо сформировать документ «Счет-фактура полученный», в котором отображается номер и дата входящего первичного документа, наименование поставщика, номер и дата договора, сумма поступления, в том числе сумма НДС. На основании введенного счета-фактуры образуется кредиторская задолженность, то есть организация должна оплатить поставщику свое приобретение, если она не сделала этого раньше. Необходимо нажать кнопку «Создать на основании» и выбрать пункт «Платежное поручение», в котором заполняются графы, связанные с получателем средств (наименованием поставщика), его реквизитами, номером договора и непосредственным назначением платежа.

Счет 02 детально описан в данном видеосюжете:

https://youtube.com/watch?v=scFkheu_gJU

Принятие к учету

После того, как документы сформированы, то есть отражено непосредственное поступление объекта основных средств или нематериальных активов на предприятие, необходимо принять их к бухгалтерскому учету, то есть ввести в эксплуатацию или непосредственное использование. Создается документ «Принятие к учету ОС», который оформляется как для ОС, так и для НМА.

Если было приобретено несколько идентичных единиц объектов, на каждый из них следует создать данный документ, чтобы можно были присвоить каждому из них свой индивидуальный инвентарный номер.

Самыми главными реквизитами в данном документе будут конкретное место нахождения объекта на предприятии и материально-ответственное лицо, в ведении которого будет находиться принимаемый к учету объект. При этом инвентарный номер присваивается объекту автоматически, но при необходимости его можно изменить, хотя это нежелательно, чтобы в последующем не нарушилась нумерация по объектам.

При добавлении объекта в этот документ будет открыта новая форма, подлежащая заполнению, в которой как раз и должна содержаться информация о начисляемой амортизации. Здесь необходимо отметить, к какой амортизационной группе относится объект в зависимости от срока его полезной эксплуатации. Документ закрывается и сохраняется, а затем в документе «Принятие к учету ОС» заполняется вкладка, касаемая бухгалтерского учета. В ней необходимо отразить следующие параметры:

- счет, на котором будут отражаться амортизационные отчисления;

- способ, который будет применяться для начисления амортизации;

- метод отражения расходов по амортизации;

- срок полезной эксплуатации объекта в количестве месяцев.

Такие же пункты необходимо заполнить и во вкладке, касаемой налогового учета, поскольку, как известно, амортизация начисляется как в бухгалтерском, так и в налоговом учете.

Регламентная операция

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

После проведения этого документа можно посмотреть регистр по амортизационным отчислениям, который называется «Справка-расчет по амортизации». При выборе периода отображения данных в регистре будут перечислены все объекты, по которым начислилась амортизация за указанный период с отражением их инвентарных номеров, даты ввода в эксплуатацию, первоначальной и остаточной стоимости, начального и оставшегося срока полезного использования в месяцах и непосредственной суммы начисленной амортизации за период.

Как начисляется Амортизация в 1С 7.7, смотрите в данном видеоролике:

https://youtube.com/watch?v=I21F2rDAG7g

Гарантийное обслуживание.

Иногда компании предлагают гарантии на продукты, которые они продают. Если продукт оказывается несоответствующим требованиям, предусмотренным условиями гарантии, компания будет нести расходы на ремонт или замену продукта.

На момент продажи, компания не знает сумму будущих расходов, которые она понесет при гарантийном случае.

Один из возможных подходов для компании — ждать, пока не будут понесены фактические расходы по гарантии, и в этот момент отразить расходы. Однако, это не приведет к соотнесению этих расходов с соответствующей выручкой.

Согласно принципу соответствия, компания должна оценить сумму будущих расходов, вытекающих из ее гарантийных обязательств, признавать оценочные гарантийные расходы в момент продажи, а также обновлять (переоценивать) эти расходы в течение срока действия гарантии на основе опыта возникновения гарантийных случаев.

Строка 120 «Основные средства«

Главная/ Бухгалтерская отчетность/ Строка 120

Строка 120 бухгалтерской отчетности относится к бухгалтерскому балансу до 2011 года.

Основные средства — это часть имущества организации, которое используется в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) либо для осуществления управленческих задач и не предназначено для продажи. К основным средствам относятся здания, транспортные средства, вычислительная и кассовая техника, мебель и т. п. Порядок учета основных средств установлен ПБУ 6/01 «Учет основных средств» (в редакции приказа Минфина России от 27.11.2006 № 156н) и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 № 91н, которые применяются в части, не противоречащей нормам ПБУ 6/01.

Активы (имущество) принимаются к учету как основные средства, если они соответствуют следующим критериям:

- предназначены для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации, либо для предоставления за плату во временное владение и пользование или во временное пользование;

- срок их полезного использования составляет больше 12 месяцев;

- не предполагается дальнейшая перепродажа данных объектов;

- способны приносить экономическую выгоду организации.

Основные средства учитываются на одноименном счете 01. Их стоимость переносится на затраты путем начисления амортизации, сумма которой отражается на счете 02 «Амортизация основных средств». По строке 120 баланса показывается остаточная стоимость основных средств — дебетовый остаток по счету 01 «Основные средства» за минусом суммы амортизации, начисленной по кредиту счета 02 «Амортизация основных средств».

Обратите внимание: если у организации есть имущество, учитываемое на счете 03 «Доходные вложения в материальные ценности», то при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, сальдо по счету 02 следует уменьшить на сумму остатка по субсчету «Амортизация имущества, относящегося к доходным вложениям». Эти суммы амортизации будут учтены при расчете показателя строки 135 баланса. Аналогичным образом при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, в расчет не берется сумма амортизации, начисленной на счете 02 по объектам недвижимости, учитываемым на счете 08, которые введены в эксплуатацию, но право собственности на которые еще не зарегистрировано

Остаточная стоимость таких объектов недвижимости отражается по строке 130 баланса, а значит, амортизация по ним учитывается при расчете этого показателя

Аналогичным образом при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, в расчет не берется сумма амортизации, начисленной на счете 02 по объектам недвижимости, учитываемым на счете 08, которые введены в эксплуатацию, но право собственности на которые еще не зарегистрировано. Остаточная стоимость таких объектов недвижимости отражается по строке 130 баланса, а значит, амортизация по ним учитывается при расчете этого показателя.

Если согласно учетной политике организация ведет учет построенных (приобретенных) объектов недвижимости, государственная регистрация права собственности на которые еще не завершилась, на счете 01 «Основные средства», то их остаточную стоимость следует отражать по строке 120 баланса.

По строке 120 бухгалтерского баланса также отражается стоимость специальных инструментов, спецоснастки и спецодежды, если согласно учетной политике организации это имущество учитывается на счете 01 «Основные средства».

Основные средства, которые по правилам бухгалтерского учета не подлежат амортизации, отражаются в строке 120 по первоначальной (восстановительной) стоимости.

ОС в бухбалансе и в учёте

Повторимся, что в бухбалансе основные средства отражаются в строке 1150 раздела I «Внеоборотные активы».

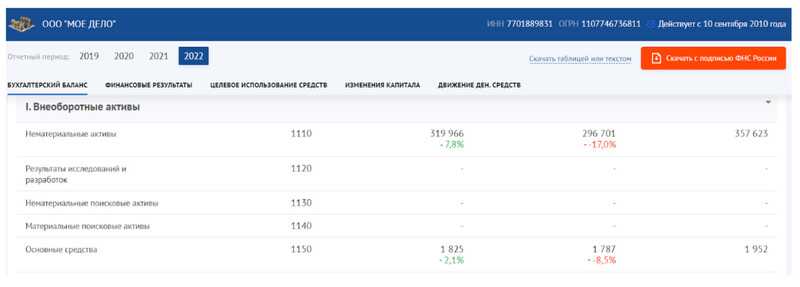

Бухгалтерский баланс «Моё дело» в сервисе ФНС — ГИР БО

Бухгалтерский баланс «Моё дело» в сервисе ФНС — ГИР БО

Стоимостная сумма ОС рассчитывается исходя из сальдо перечисленных счетов:

| Номер счёта в БУ | Наименование счёта | Комментарий |

|---|---|---|

| 01 | Основные средства | Дебетовое сальдо |

| 02 | Амортизация ОС | Кредитовое сальдо за минусом амортизации поисковых материальных объектов (строка 1140) |

| 07 | Оборудование к установке | Учитывается дебетовый остаток по счёту в соотношении с затратами по незаконченным строительным работам. |

| 08 | Капиталовложения во внеоборотные активы | Учитывается дебетовый остаток счета по тратам на незаконченное строительство при указании в строке 1150 |

Расчёт: Стоимость ОС по строке 1150 = Сальдо по дебету 01 — Сальдо по кредиту 02 + Сальдо по дебету 07 + Сальдо по дебету 08

Временно используемые для получения дохода ОС учитываются в отдельном порядке. Для их отображения используется счет 03 «Доходные вложения в материальные ценности». Амортизация по ним начисляется по счёту 02. В строку 1150 попадает дебетовое сальдо по счёту 03 за минусом кредитового сальдо по 02 счёту (только в части такого имущества).

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Актуализация данных на счете 021006000 «Расчеты с учредителем»

Перед составлением отчета за 2012 год необходимо актуализировать данные на счете 021006000 «Расчеты с учредителем».

Поскольку изменился порядок учета расчетов с учредителем на счете 021006000, а также в связи с изменением в течение года стоимости особо ценного движимого и недвижимого имущества в результате его выбытия или поступления остаток по счету 021006000 необходимо привести в соответствие балансовой стоимости особо ценного движимого и недвижимого имущества следующим образом:

|

Содержание операции |

Дебет |

Кредит |

|

Изменение показателя в результате произведенных операций с ОЦИ |

||

|

- увеличение показателя в сумме балансовой стоимости поступившего имущества |

4 401 10 172 (2 401 10 172) |

4 210 06 000 (2 210 06 000) |

|

- уменьшение показателя в сумме балансовой стоимости выбывшего имущества (методом «красное сторно») |

4 401 10 172 (2 401 10 172) |

4 210 06 000 (2 210 06 000) |

В программе «1С:Бухгалтерия государственного учреждения 8» данные операции отражаются документом Операция (бухгалтерская) (меню Бухгалтерский учет -> Ввести операцию вручную).

Также в случае отражения по состоянию на 01.01.2012 по счетам 221006000, 421006000 стоимости особо ценного движимого и недвижимого имущества с учетом начисленной амортизации, необходимо осуществить в межотчетный период корректировку входящих остатков по счетам 221006000, 421006000 путем формирования следующих бухгалтерских записей на суммы амортизационных отчислений особо ценного движимого и недвижимого имущества, отраженных по состоянию на 1 января 2012 года:

по дебету счета 440130000 «Финансовый результат прошлых отчетных периодов» и кредиту счета 421006000 (дебету счета 240130000 «Финансовый результат прошлых отчетных периодов» и кредиту счета 221006000).

В программе «1С:Бухгалтерия государственного учреждения 8» данная операция отражается документом Операция (ввод остатков) (меню Бухгалтерский учет — Ввод остатков при начале работы с программой — Операция (ввод остатков)).

Если при изменении типа учреждения в течение 2012 года расчеты с учредителем были сформированы с учетом амортизации ОЦИ*, следует сторнировать сумму амортизации ОЦИ:

по дебету соответствующих счетов аналитического учета счета 021006000 «Расчеты с учредителем» (бюджетным учреждением — 421006560, 221006560, автономным учреждением — 421006000, 221006000) и кредиту счета 030406730 «Увеличение расчетов с прочими кредиторами» — в сумме начисленной амортизации ОЦИ, сторно.

Примечание:

* В соответствии с Методическими рекомендациями по отражению в бухгалтерском учете государственных (муниципальных) учреждений, а также государственных органов власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами бухгалтерских записей по преобразованию в течение финансового года (письмо Минфина России

).

В «1С:Бухгалтерии государственного учреждения 8» данная операция отражается документом Операция (ввод остатков) датой, предшествующей изменению типа учреждения, то есть датой, на которую в программе отражен перенос остатков при изменении типа учреждения.

Информацию о корректировке данных по счету 0 210 06 000 следует направить Учредителю.

По результатам проведенной корректировки входящих остатков на 01.01.2012 учреждением в составе годовой бухгалтерской отчетности за 2012 год подлежат формированию Сведения об изменении остатков валюты баланса учреждения (ф. 0503773) с указанием в графе 5 «Причина расхождения» Раздела 2 «Причины изменений» — «Уточнение размера вложений Учредителя в недвижимое и особо ценное движимое имущество учреждения» (письмо Минфина России

).