Особенности сдачи форм № 11 для разных предприятий

Перечень юридических лиц, в обязанности которых входит заполнение формы 11-статистика, представлен в указаниях к каждой из форм, согласно приказу Росстата от 26.06.2017 № 428. Итак, форму № 11 сдают, как уже указывалось выше, все юрлица (кроме НКО и МП), в том числе и те, которые избрали упрощенную систему налогообложения, а также унитарные и казенные предприятия, если им предоставлено право хозяйственного ведения или оперативного управления ОФ.

В случае если предприятие признано банкротом и в отношении него ведется конкурсное производство, оно обязано сдавать статотчетность по форме 11 до того момента, пока в ЕГРЮЛ не будет внесена запись о его ликвидации.

Если предприятие вновь создано, то оно заполняет данные, которые появились за период его хозяйствования на протяжении отчетного года. При этом оно должно показать отсутствие ОФ на начало года. Это же правило относится и к компаниям, прошедшим реорганизацию, в части представления отчетности за часть года после завершения этой процедуры.

Утвердили новые формы статотчетности

Главная Документы Сведения о сделках с основными фондами на вторичном рынке и сдаче их в аренду (форма N 11 (сделка)) Справочная информация: «Формы федерального государственного статистического наблюдения» (Материал подготовлен специалистами КонсультантПлюс) Индекс формы; Код по ОКУД Нормативный акт, утвердивший форму Периодичность и срок представления Начало действия формы Скачать форму Кому представляется Форма N 11 (сделка); ОКУД 0602003 Приказ Росстата от 26.06.2017 N 428 Годовая 15 июня Действует с отчета за 2017 г. MS-Excel Территориальному органу Росстата в субъекте РФ Материалы по заполнению формы: — Приказ Росстата от 26.06.2017 N 428; — образец заполнения формы.

В раздел 1 под таблицей также заносится информация:

- об объеме инвестиций в ОС (строка 20);

- среднегодовой полной учетной стоимости ОС (строка 21);

- том, в ценах какого года учтены ОС по состоянию на конец отчетного года, относящиеся к объектам недвижимости, машинам и оборудованию, а также транспортным средствам (строки 22–26);

- среднем возрасте ОС фирмы, относящихся к объектам недвижимости, машинам и оборудованию, а также транспортным средствам (строки 27–30);

- фактическом сроке строительства объектов недвижимости, введенных в эксплуатацию фирмой в отчетном году (строка 31);

- стоимости фактической реализации ОС сторонним субъектам — кроме реализации в целях ликвидации (строка 32).

Раздел 2 (дополнительные сведения об ОС) Основным элементом этого раздела также является таблица.

НДС и прослеживаемость товаров

Декларация по НДС за IV квартал 2023 года представляется в ИФНС не позднее 25.01.2024. Форма декларации по НДС, формат ее представления в электронном виде и порядок заполнения утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (в ред. приказа от 12.12.2022 № ЕД-7-3/1191@). Перечень контрольных соотношений показателей налоговой декларации по НДС утвержден приказом ФНС России от 25.05.2021 № ЕД-7-15/519@. При выявлении налоговым органом несоответствия показателей отчета указанным КС декларация считается непредставленной (п. 5.3 ст. 174 НК РФ). В программах 1С актуальные контрольные соотношения к декларации по НДС реализованы.

Уплатить НДС, заявленный в декларации за IV квартал 2023, следует тремя равными частями не позднее 29.01.2024 (с учетом переноса воскресенья 28.01.2024), 28.02.2024 и 28.03.2024. Соответственно, представлять в ИФНС уведомления об исчисленных суммах НДС не требуется.

1С:ИТС

- Заполнение декларации по НДС в 1С

Не позднее 25.01.2024 в ИФНС представляется отчет об операциях с прослеживаемыми товарами за IV квартал 2023 года. Плательщики НДС включают в отчет только те операции, которые не указаны в декларации по НДС. Неплательщики НДС — все операции с прослеживаемыми товарами (при их наличии). Формы, форматы, порядок заполнения отчета об операциях с товарами, подлежащими прослеживаемости, а также документов, содержащих реквизиты прослеживаемости, утверждены приказом ФНС России от 08.07.2021 № ЕД-7-15/645@.

С 01.10.2023 вступили в силу новые требования к оформлению счетов-фактур, выставляемых при реализации прослеживаемых товаров (ст. 169 НК РФ в ред. Закона № 389-ФЗ). При реализации прослеживаемых товаров в счетах-фактурах наряду с другими обязательными реквизитами необходимо указывать стоимость товара, подлежащего прослеживаемости. Новые правила оформления счетов-фактур применяются, в том числе при реализации товаров в составе комплектов и наборов, подлежащих прослеживаемости, а также при передаче прослеживаемых товаров в составе выполненных работ.

1C:Бухгалтерия 8

Минфин России разработал необходимые изменения в постановлении Правительства РФ от 26.12.2011 № 1137, которыми предусмотрено обновление форм счета-фактуры и корректировочного счета-фактуры с учетом требования к указанию сведений о стоимости товаров, подлежащих прослеживаемости.

Аналогичные изменения должны быть внесены в форматы электронного счета-фактуры и корректировочного счета-фактуры. ФНС России в письме от 26.09.2023 № ЕА-4-15/12314@ рекомендовала до доработки форматов электронных документов и доработки соответствующих информационных систем участникам оборота прослеживаемых товаров использовать действующие форматы, утвержденные приказами ФНС России от 19.12.2018 № ММВ-7-15/820@ и от 12.10.2020 № ЕД-7-26/736@.

На практике это означает, что до утверждения изменений информация о стоимости товара, подлежащего прослеживаемости, может отражаться в форме счета-фактуры и корректировочного счета-фактуры, а также в формате электронных счета-фактуры и корректировочного счета-фактуры (в том числе в составе универсального передаточного и универсального корректировочного документов — УПД и УКД) как дополнительные сведения.

В программах «1С:Предприятие» в соответствии с разъяснениями ФНС необходимые изменения, связанные с уточнением требований к оформлению выставляемых при реализации прослеживаемых товаров счетов-фактур, поддержаны.

В «1С:Бухгалтерии 8» с версии 3.0.142 в форму счета-фактуры добавлена графа 14 «Стоимость товара, подлежащего прослеживаемости, без налога, в рублях». Узнать о сроках реализации изменений законодательства, связанных с НДС и прослеживаемостью товаров, можно в «Мониторинге законодательства» в разделах «НДС» и «Прослеживаемость».

1С:Лекторий

Видеозапись онлайн-лекции «Актуальные вопросы прослеживаемости, на что обратить внимание» с участием заместителя начальника управления камерального контроля ФНС России Дмитрия Черепанова:

Актуальные вопросы прослеживаемости, на что обратить внимание

Ответы на вопросы

Форма 11 сделка статистика 2018 образец заполнения

В ней показываются:

- объем доходных вложений в материальные ценности (строка 33);

- стоимость ОС, которые взяты в финансовую аренду при учете на балансе арендатора (строка 34);

- стоимость ОС, которые сданы в аренду и учитываются на балансе арендодателя (строка 35).

О признаках, обусловливающих различия между арендой и финансовой арендой (лизингом), читайте в материале «Чем отличается аренда от лизинга?». Здесь также приводится стоимость ОС, взятых в аренду, с их учетом на забалансовом счете арендатора (строка 36), и сданных в аренду, с их учетом на забалансовом счете арендодателя (строка 37).

Общий порядок представления налоговой отчетности и уплаты налогов

С 01.01.2023 организации и ИП уплачивают налоги, взносы, сборы и штрафные санкции путем перечисления ЕНП на ЕНС. В связи с этим для большинства налогов, взносов и сборов установлены единые сроки представления отчетности и уплаты (Федеральный закон от 14.07.2022 № 263-ФЗ). Если крайний срок представления отчета или уплаты налога (взносов, сборов) приходится на выходной, нерабочий праздничный и (или) нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

В ряде случаев перед уплатой налогов необходимо направить в ИФНС уведомление об исчисленных суммах налогов (п. 9 ст. 58 НК РФ):

-

если законодательством о налогах и сборах предусмотрена уплата налогов (авансовых платежей) сборов и взносов до представления соответствующей налоговой декларации (расчета);

-

если обязанность по представлению налоговой декларации (расчета) в текущем месяце отсутствует.

Форма уведомления, порядок его заполнения и электронный формат утверждены приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Контрольные соотношения для уведомления об исчисленных суммах налогов приведены в письме ФНС России от 29.11.2023 № ЕА-4-15/14981@.

Начиная с версии 3.0.145 в «1С:Бухгалтерии 8» упрощена отправка уведомлений и оплата ЕНП. Теперь в списке Задачи организации все уведомления по налогам с одинаковым сроком объединены в единое уведомление, а все платежи — в один платеж. Заполнение уведомлений и расчет ЕНП выполняются автоматически по данным учетной системы. Для налогов и взносов, по которым уведомление представлять не требуется, автоматически создается и заполняется документ Операция по ЕНС. При этом у пользователя остается возможность формирования уведомления и операции по ЕНС по одному или нескольким налогам вручную.

О поддержке изменений законодательства по ЕНС и ЕНП в решениях 1С см. в «Мониторинге законодательства» в разделе «Единый налоговый счет».

1С:ИТС

- Сроки уплаты налогов и сдачи налоговой и бухгалтерской отчетности в 2024 году

- Единый налоговый платеж

Инструкция по заполнению формы 11 (краткая)

Указания по заполнению формы даны в Приложении № 2 к Приказу Росстата от 15.07.2020 № 384. Более подробные положения приведены в Приказе Росстата от 29.11.2019 № 717.

Сама форма включает титульный лист и четыре раздела.

Титульный лист

Титульный лист формы заполняется стандартно. Укажите отчетный год — 2020, полное и краткое наименование организации, юридический почтовый адрес или фактический адрес местонахождения, если они не совпадают

В кодовой части формы укажите код ОКПО на основании уведомления о его присвоении.

Раздел 1. «Наличие, движение и состав основных фондов»

В строке 01 отражайте все основные фонды, находящиеся у вас по праву собственности, ведения, оперативного управления или аренды, учитываемые на счетах учета основных средств. Сюда же включаются объекты интеллектуальной собственности.

В этой строке не учитываются незавершенные активы и объекты, не относящиеся к основным фондам по критериям:

Но если эти активы отражены в бухучете в составе основных средств, то они отражаются по форме до момента их списания или выбытия по иным основаниям.

Далее все основные фонды распределяются по видам согласно классификатору основных фондов (ОКОФ).

| Номер строки | Основные фонды | Примечание |

|---|---|---|

| 02 | здания, кроме жилых | отдельно стоящие здания, наружные пристройки и надворные постройки (колодцы, ограждения, сараи) |

| 03 | жилые здания | жилфонд общего назначения, корпусов, общежитий, спальных корпусов, ведомственное жилье на балансе |

данные о нежилой части зданий исключаются

04 сооружения магистрали, улицы, посадочные полосы, авто- и ж/д дороги, мосты, плотины, трубопроводы, клумбы, фонтаны, стоянки и т.п.

05 машины, оборудование и транспортные средства

06 транспортные средства подвижные составы транспорта

07 информационное, компьютерное и телекоммуникационное оборудование информационное оборудование, комплектные машины, устройства электронного управления оборудованием и его составные части, вычислительные машины

08 прочие машины и оборудование, включая хозинвентарь и другие объекты предметы, не используемые в производстве или используемые, но не относимые к оборудованию или сооружениям, — детские площадки, мебель, скамьи и т.д.

09 культивируемые биологические ресурсы, неоднократно дающие продукцию животные, деревья, виноградники, фруктовые сады, плантации

Сдача отчетности предприятий с обособленными подразделениями

Отчетность подается в местное теротделение Росстата по адресу нахождения компании. Если у юрлица есть филиалы, расположенные в других субъектах Федерации, формы заполняются по каждому из них, в том числе и по головному предприятию отдельно, и подаются в теротделения по месту их нахождения. Также отдельная отчетность сдается по ОФ, расположенным в других регионах, по аналогичному с филиалами порядку.

В случае если у предприятия филиалы расположены в том же субъекте Федерации, что и головная контора, как заполнить форму 11 в статистику? Разделы I-III заполняются в целом по головной компании и филиалам, а вот раздел IV — по каждому из них в отдельности, на новом листе.

При этом, если обособленные подразделения расположены по одному почтовому адресу или по разным, но недалеко друг от друга в пределах одного муниципального/городского округа, отчет заполняется как по одному обособленному подразделению.

Статистическая отчетность в 2021 году: что и когда сдавать

Очередной отчет по приложению к форме № 7-травматизм организации должны представить в территориальные органы Росстата до 25 января 2023 года. Такие сведения подаются один раз в три года. В 2020 году отчитывались за 2019 год. В следующий раз подать такой отчет нужно в 2023 году.

Приложение к форме № 7-травматизм содержит данные о произошедших несчастных случаях и раскрывает их причины. Отчет по приложению к форме № 7-травматизм подают те же организации, которые сдают отчет по форме № 7-травматизм.

После того как заполните приложение, проверьте связь 7-травматизм с приложением. Например, в обеих формах должно совпадать количество несчастных случаев, в том числе со смертельным исходом.

Не успеете сдать статистическую отчетность в срок или предоставите недостоверные сведения, привлекут к административной ответственности по ст. 13.19. КоАП РФ и наложат штраф до 70 000 руб. на организацию. Нарушите требования повторно — оштрафуют до 150 000 руб.

Численность пострадавших при несчастных случаях с больничными листами на 1 рабочий день и более и со смертельным исходом должна быть указана в соответствии с утвержденным актом расследования несчастного случая. Если расследование еще проводится, а вы не успеваете сдать отчет в установленный срок, придется подавать эти данные в следующем, 2022 году.

Если несчастный случай произошел, к примеру, в декабре 2020 года и по состоянию на 21 января 2021 года расследование еще проводится и не завершено, сведения об этом случае травматизма придется подать уже в следующем году.

Многие специалисты по охране труда задают вопрос, зачем мы заполняем этот отчет, если у нас не было несчастных случаев за отчетный период. Отвечаем: ставьте нули в графах о количестве пострадавших. В отчете указываются не только эти данные.

ФНС обновила форму 6-НДФЛ с 2024 года

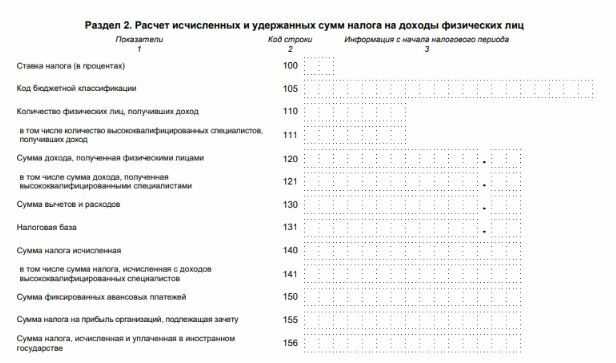

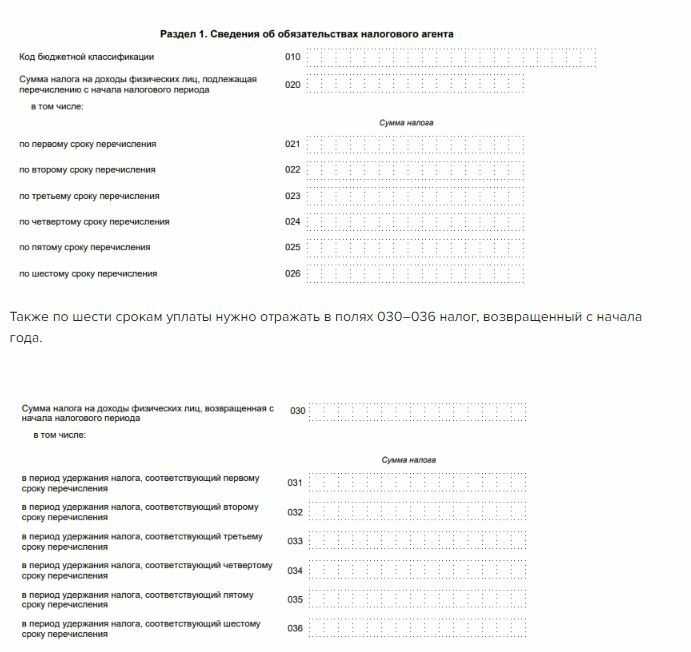

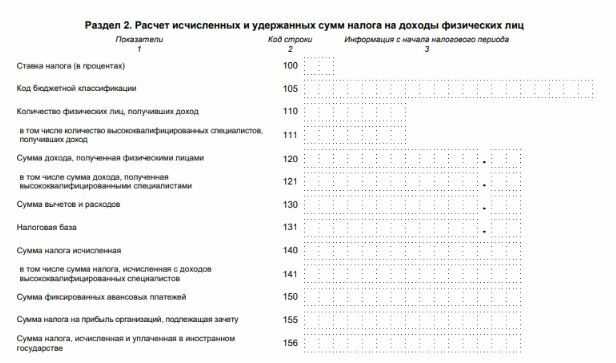

6-НДФЛ за I квартал 2024 года нужно сдавать по форме, утвержденной приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в редакции приказа от 09.01.2024 № ЕД-7-11/1@. Обновление формы связано с изменениями по НДФЛ. С 1 января 2024 года установили новые периоды, за которые нужно подавать уведомление и платить НДФЛ, ввели два обязательных уведомления и новые сроки уплаты налога. Обновленную форму нужно применять при составлении отчетности за I квартал 2024 года.Приказом ФНС от 09.01.2024 № ЕД-7-11/1@ в уже утвержденной форме изменили количество сроков уплаты НДФЛ в разделах 1 и 2, добавили отдельную строку 156 «Сумма налога, исчисленная и уплаченная в иностранном государстве». Остальные показатели оставили без изменений. Ниже – основные отличия между старой формой, по которой отчитываются за 2023 год, и новой, которую применяют с I квартала 2024 года.Раздел 1В разделе 1 «Сведения об обязательствах налогового агента» сумму НДФЛ, подлежащую перечислению, нужно указывать в разбивке по шести срокам уплаты в полях 020–026. Раньше было четыре срока. Теперь в строке 020 нужно показывать НДФЛ, удержанный в течение всего отчетного периода, а не сумму за последние три месяца.

Раздел 2В разделе 2 полностью изменили последовательность отражения данных о доходах, налогах и вычетах. Количество физлиц, которые получили доход, теперь отражают в строке 110, а не 120. Убрали детализацию выплаченных доходов. Теперь не нужно выделять доходы в виде дивидендов, по трудовым договорам и ГПД. Ввели строку 131 «Налоговая база».

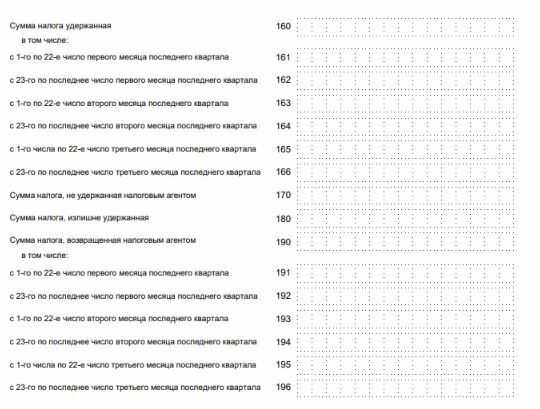

В новом поле 156 «Сумма налога, исчисленная и уплаченная в иностранном государстве» нужно отражать сумму налога с дивидендов от источников за пределами России. Это налог, исчисленный и уплаченный по месту нахождения источника дохода в иностранном государстве, с которым заключен договор об избежании двойного налогообложения. Налоговые агенты уменьшают общую сумму НДФЛ на сумму налога, указанную по строке 156 (абз. 2 п. 2 ст. 214 НК).Сумму налога удержанную в строке 160 и сумму налога возвращенную в строке 190 теперь нужно расшифровывать по срокам удержания:

В новом поле 156 «Сумма налога, исчисленная и уплаченная в иностранном государстве» нужно отражать сумму налога с дивидендов от источников за пределами России. Это налог, исчисленный и уплаченный по месту нахождения источника дохода в иностранном государстве, с которым заключен договор об избежании двойного налогообложения. Налоговые агенты уменьшают общую сумму НДФЛ на сумму налога, указанную по строке 156 (абз. 2 п. 2 ст. 214 НК).Сумму налога удержанную в строке 160 и сумму налога возвращенную в строке 190 теперь нужно расшифровывать по срокам удержания:

- с 1-го по 22-е число первого месяца последнего квартала;

- с 23-го числа по последнее число первого месяца последнего квартала;

- с 1-го по 22-е число второго месяца последнего квартала;

- с 23-го числа по последнее число второго месяца последнего квартала;

- с 1-го по 22-е число третьего месяца последнего квартала;

- с 23-го числа по последнее число третьего месяца последнего квартала.

Из обновленной формы «Справки о доходах и суммах налога физического лица» исключили строку «Сумма налога перечисленная». Остальные строки справки не изменились. Помимо этого, ФНС обновила коды доходов и вычетов, которые используют при заполнении справок. Большинство изменений действуют с отчетности за 2024 год.

Из обновленной формы «Справки о доходах и суммах налога физического лица» исключили строку «Сумма налога перечисленная». Остальные строки справки не изменились. Помимо этого, ФНС обновила коды доходов и вычетов, которые используют при заполнении справок. Большинство изменений действуют с отчетности за 2024 год.

Статистическая отчетность

Индивидуальный перечень форм федерального статистического наблюдения, которые должны предоставлять организации и ИП в органы государственной статистики, можно найти в информационно-поисковой системе Федеральной службы государственной статистики.

Для этого следует перейти в раздел Получить данные о кодах и формах и указать один из вариантов идентификации хозяйствующего субъекта:

-

ОКПО/идентификационный номер территориально-обособленного структурного подразделения (ТОСП);

-

ИНН;

-

ОГРН (ОГРНИП).

О сроках реализации новых статистических форм в программах системы «1С:Предприятие 8» можно узнать в разделе «Статистика».

Налог на имущество организаций

Законом № 389-ФЗ крайний срок представления декларации по налогу на имущество перенесен с 25 марта на 25 февраля года, следующего за истекшим налоговым периодом. Таким образом, организации должны отчитаться по налогу на имущество за 2023 год не позднее 26.02.2024 (25.02.2023 — воскресенье, выходной день).

Российские организации не включают в декларацию по налогу на имущество сведения об объектах недвижимости, налоговая база по которым определяется как их кадастровая стоимость. Если у российской организации в истекшем налоговом периоде имелись только такие объекты, то налоговую декларацию представлять не нужно. Налоговые органы сами направляют организациям сообщения об исчисленных суммах налога в отношении объектов недвижимости, учитываемых по кадастровой стоимости (п. 6 ст. 386 НК РФ).

Приказом ФНС России от 28.08.2023 № ЕД-7-21/577@ утверждена новая форма пояснений налогоплательщика-организации в связи с полученным сообщением об исчисленных налоговым органом суммах имущественных налогов, порядка ее заполнения и формата представления пояснений в электронной форме. Новая форма применяется с 01.01.2024. В «1С:Предприятии» указанная форма пояснений будет реализована.

Форма, формат электронного представления и порядок заполнения декларации по налогу на имущество организаций утверждены приказом ФНС России от 24.08.2022 № ЕД-7-21/766@ (в ред. приказа от 16.08.2023 № ЕД-7-21/544@). В обновленной редакции актуализированы коды налоговых льгот по налогу на имущество организаций.

Контрольные соотношения для проверки правильности формирования показателей декларации по налогу на имущество организаций приведены в письме ФНС России от 21.10.2022 № БС-4-21/14195@. В программах 1С указанные КС поддержаны.

Уплатить налог на имущество за 2023 год следует не позднее 28.02.2024. Представлять уведомление об исчисленных суммах налога на имущество, учитываемого по среднегодовой стоимости, не нужно.

В отношении недвижимости, учитываемой по кадастровой стоимости, по-прежнему требуется направить в ИФНС уведомление об исчисленных суммах налога (письмо ФНС России от 17.10.2023 № БС-4-21/13243@). Представить такое уведомление нужно не позднее 26.02.2024.

1С:ИТС

Расчет налогов в программе «1С:Бухгалтерия 8» (ред. 3.0): налога на имущество организаций, транспортного и земельного налогов.

Раздел 2 (дополнительные сведения об ОС)

Основным элементом этого раздела также является таблица. В ней показываются:

- объем доходных вложений в материальные ценности (строка 33);

- стоимость ОС, которые взяты в финансовую аренду при учете на балансе арендатора (строка 34);

- стоимость ОС, которые сданы в аренду и учитываются на балансе арендодателя (строка 35).

О признаках, обусловливающих различия между арендой и финансовой арендой (лизингом), читайте в материале

«Чем отличается аренда от лизинга?»

.

Здесь также приводится стоимость ОС, взятых в аренду, с их учетом на забалансовом счете арендатора (строка 36), и сданных в аренду, с их учетом на забалансовом счете арендодателя (строка 37).

Ниже в таблице отражаются:

- стоимость ОС, используемых в целях охраны окружающей среды (строка 38);

- величина накопленных капитальных вложений, используемых в целях улучшения земель (строка 39);

- величина накопленных расходов, связанных с передачей прав собственности на активы, которые относятся к непроизведенным (строка 40);

- стоимость затрат по незавершенному производству оборудования и транспортных средств, предназначенных для внутреннего использования (строка 41);

- стоимость оборудования, подлежащего установке в фирме (строка 42);

- сумма затрат, относящихся к незавершенному строительству объектов недвижимости для внутреннего использования (строка 43).

Под таблицей в разделе 2 также приводятся данные:

- о сумме капитальных вложений на улучшение земель (строка 44);

- величине расходов на передачу прав собственности на активы, относящиеся к непроизведенным (строка 45).

Упрощенная система налогообложения

Представить декларацию по упрощенной системе налогообложения (УСН) за 2023 год необходимо организациям — не позднее 25.03.2024; ИП — не позднее 25.04.2024. Форма, формат и порядок заполнения декларации по УСН утверждены приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ (в ред. приказа от 01.11.2022 № ЕД-7-3/1036@).

Законом № 389-ФЗ изменен порядок уменьшения налогов, уплачиваемых ИП в рамках УСН «доходы» и патента, на сумму страховых взносов за себя. Теперь ИП вправе уменьшить налоги (авансовые платежи) не на уплаченные, а на подлежащие уплате фиксированные страховые взносы:

-

в течение налогового периода применения УСН либо в календарном году действия патента;

-

без привязки к дате уплаты (даже если она переносится на следующий календарный год);

-

без подачи заявления о распоряжении средствами ЕНС;

-

независимо от состояния сальдо ЕНС.

Бухпросвет

- Уменьшение УСН и ПСН на страховые взносы в 2023 году: что изменилось для предпринимателей

Новые правила распространяются на правоотношения, возникшие с 01.01.2023. В программах «1С:Предприятие» реализовано автоматическое уменьшение налогов ИП на фиксированные страховые взносы по факту их начисления.

Организации должны уплатить налог за 2023 год не позднее 28.03.2024, а ИП — не позднее 29.04.2024 (с учетом переноса выходного дня). Таким образом, по итогам 2023 года уведомление об исчисленных суммах налога, уплачиваемого при применении УСН, представлять в ИФНС не требуется.

Отметим, что для налогоплательщиков, применяющих УСН, ПСН и ЕСХН, разработаны и утверждены новые формы книг учета доходов и расходов, а также порядок их заполнения (приказ ФНС России от 07.11.2023 № ЕА-7-3/816@). В частности, в книге для УСН исключен раздел «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу) за отчетный (налоговый) период». Новые формы книг будут применяться начиная с 01.01.2024.

В «1С:Бухгалтерии 8» редакции 3.0 доступ к книге доходов и расходов УСН осуществляется по одноименной гиперссылке из раздела Отчеты. По команде Сформировать книга заполняется автоматически по данным учетной системы. Обо всех законодательных изменениях по УСН и ПСН и о сроках их реализации в решениях 1С см. в «Мониторинге законодательства» в разделе «УСН».

1С:Лекторий

15.02.2024 пройдет онлайн-лекция «УСН: бухгалтерский и налоговый учет в условиях ЕНС». Эксперты 1С Татьяна Максимова и Елена Калинина рассмотрят следующие вопросы:

- упрощенные способы бухучета и упрощенная бухгалтерская отчетность для субъектов УСН;

- бухучет расчетов с бюджетом в условиях ЕНС;

- общие принципы ведения бухгалтерского и налогового учета при УСН в «1С:Бухгалтерии 8» (ред. 3.0);

- новая методика учета расчетов на ЕНС и особенности учета при применении кассового метода.

Поддержка новых формы статотчетности в решениях на платформе 1С:Предприятие

Актуальное состояние поддержки требований законодательства фирма «1С» публикует «Монитор законодательства», в разделе, посвященном изменениям форм статистического наблюдения. А передача форм в «Статистику» поддерживается в сервисе 1С-Отчетность.

При этом отправить из сервиса документы можно даже в том случае, если форма отчета отсутствует в разделе «Регламентированная отчетность». Для статистических отчетов эта опция особенно актуальна, поскольку не все отчеты поддержаны в тиражных продуктах штатно.

В 1С-Отчетности недостающие шаблоны можно загрузить, используя веб-сервисы или вручную с компьютера. Для этого необходимо выполнить следующие действия:

создать новый отчет: в меню «Отчеты» → «Регламентированные отчеты» → «Создать»; в разделе «Статистика» выбрать пункт «Статистика: Прочие формы»;

указать организацию: в открывшемся окне выбрать организацию и отчетный период, затем в строке «Шаблон» нажать на многоточие;

указать свой регион: в окне «Форма выбора шаблона» нажать на значок настроек, в меню «Настройка адреса сервера ССО» в строке «Адрес сервера сбора отчетности ТОГС» выбрать свой регион из списка;

нажать «Обновить через веб-сервис» и в программу будут автоматически загружены актуальные формы отчетности территориального органа ФСГС;

для загрузки шаблона формы отчета с компьютера достаточно перейти в меню «Отчеты» → «Регламентированные отчеты» → «Создать» → «Статистика: Прочие формы» → «Шаблоны», выбрать «Загрузить» для нужной формы.

Для чего нужна форма 11 в 2020 году

По этой форме организации отчитываются об использовании основных фондов (ОФ) и других нефинансовых активов. По форме показывают сведения об их наличии, поступлении и выбытии, начисленной амортизации.

Кроме того, в форме раскрывается распределение ОФ по основной и второстепенной деятельности, их состав, возраст, а также различные виды учетной и остаточной стоимости.

Основные фонды — это произведенные активы, которые организация использует не один раз, а периодически в течение года или более долгого периода. Их применяют в производстве, для нужд управления или сдачи в аренду.

В форме не отражается информация:

Раздел 1 (сведения о наличии и составе ОС)

Основной элемент раздела 1 формы 11 — таблица. В ней фиксируются показатели, соотносящиеся с цифрами, отражающими:

- корректировку полной учетной стоимости объекта в результате переоценки по состоянию на конец отчетного периода либо в результате снижения стоимости активов;

- рост или уменьшение полной учетной стоимости объекта;

- наличие объекта на конец года по полной учетной стоимости с поправкой на переоценку, которая осуществлена на конец отчетного периода, а также с поправкой на обесценение активов;

- наличие объекта на конец года по остаточной балансовой стоимости с поправкой на переоценку, которая осуществлена на конец года, а также с поправкой на обесценение активов;

- начисленный в течение отчетного года учетный износ ОС;

- амортизацию ОС;

- учетный износ, который имеет отношение к ликвидированным ОС.

Эти показатели приводятся как применительно ко всем имевшимся в течение отчетного года в наличии ОС, так и в разбивке их на группы, представленные объектами недвижимости, машинами и оборудованием, инвентарем, насаждениями, рабочим и продуктивным скотом, объектами интеллектуальной собственности.

В раздел 1 под таблицей также заносится информация:

- о стоимости, по которой преимущественно учтены прочие активы (строка 19);

- объеме инвестиций в ОС (строка 20);

- среднегодовой полной учетной стоимости ОС (строка 21);

- том, в ценах какого года учтены ОС по состоянию на конец отчетного года, относящиеся к объектам недвижимости, машинам и оборудованию, а также транспортным средствам (строки 22-26);

- среднем возрасте ОС фирмы, относящихся к объектам недвижимости, машинам и оборудованию, а также транспортным средствам (строки 27-30);

- фактическом сроке строительства объектов недвижимости, введенных в эксплуатацию фирмой в отчетном году (строка 31);

- стоимости фактической реализации ОС сторонним субъектам — кроме реализации в целях ликвидации (строка 32).

Статистика: форма 11. краткая инструкция по заполнению

Не позднее 03.04.2017 организации (кроме субъектов малого предпринимательства и некоммерческих организаций) должны сдать в территориальный орган Росстата за 2016 год «Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов» (форма № 11). О том, как заполнить данную форму, расскажем в нашей консультации.

Заполнение формы 11 в статистику Форма № 11 утверждена Приказом Росстата от 15.06.2016 № 289. Скачать форму для заполнения в Excel можно здесь. Форма № 11 состоит из титульного листа и четырех разделов:

- I «Наличие, движение и состав основных фондов»;

- II «Наличие основных фондов»;

- III «Основные фонды, на которые не начисляется амортизация»;

- IV «Сведения о территориально обособленных подразделениях».

Указания по заполнению формы № 11 утверждены Приказом Росстата от 24.11.2015 № 563.

Итоги

Форма 11 — документ, ежегодно представляемый в Росстат юрлицами, не относящимися к НКО или СМП. В нем фиксируются сведения об основных средствах организации и ее территориальных подразделений. Дополняющим его отчетом является форма 11 (сделка), отражающая сведения об операциях с ОС, осуществленными на вторичном рынке.

Форму можно найти в приложении № 3 к Приказу Росстата от 15.06.2016 № 289. В форме 11 (сделка) отражаются годовые сведения о сделках с основными фондами на вторичном рынке и сдаче их в аренду. Данные сведения нужны Росстату для расчета текущей рыночной стоимости основных фондов. Форма 11 (сделка): скачать Скачать бланк этой формы можно на сайте Росстата или в системе КонсультантПлюс. Форма 11 (сделка): кто сдает Форму 11 (сделка) должны представлять все организации (кроме микропредприятий), у которых в отчетном году были:

- основные средства;

- доходные вложения в материальные ценности;

- нематериальные основные фонды, права на которые получены на основе неисключетельной/исключительной лицензии;

- произведенные материальные и нематериальные поисковые активы.

Форма 11 (сделка): состав Форма состоит из титульного листа и трех разделов.