Заполнение книги продаж в розничной торговле

Определение розничной торговли дано в п. 3 ст. 2 Федерального закона от 28.12.2009 №381-ФЗ «Об основах государственного регулирования торговой деятельности в РФ».

Розничной торговлей называется вид торговой деятельности, связанный с приобретением и продажей товаров для использования их в личных, семейных, домашних и иных целях, не связанных с осуществлением предпринимательской деятельности.

Если организация розничной торговли является плательщиком НДС, то на нее распространяется общий порядок исчисления и уплаты налога.

Совет

Но порядок выставления счетов-фактур и ведения налоговых регистров по НДС в розничной торговле имеют свои особенности.

1. Наличный расчет за товары

Согласно п. 7 ст. 168 НК РФ, обязанность розничного продавца по выставлению счета-фактуры считается выполненной, если при продаже товаров за наличный расчет он выдал покупателю кассовый чек или иной документ установленной формы.

Пунктом 1 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.

2011 №1137, установлено, что в книге продаж организация розничной торговли, реализовавшая товар за наличные денежные средства и не составлявшая счет-фактуру, должна зарегистрировать реквизиты контрольной ленты ККТ за день либо иного документа, выписываемого вместо чека ККТ.

По общему правилу в графах 7 и 8 книги продаж следует указывать наименование, а также ИНН и КПП покупателя согласно счету-фактуре (пп. «к» и «л» п. 7 Правил ведения книги продаж). А так как товар реализуется в розницу и счета-фактуры не оформляются, в графах 7 и 8 ставятся прочерки.

В книге продаж в гр.

2 «Код вида операции» проставляете код 26 «Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога» Это код по неплательщикам НДС, в том числе по физлицам.

2. Безналичный расчет за товары

Покупатель может расплачиваться за товар, приобретенный у розничной организации и в безналичной форме. Встает вопрос – надо ли выписывать счет-фактуру? Согласно п. 7 ст. 168 НК РФ говорится о продаже товаров в розницу за наличный расчет.

168 НК РФ).

Это подтверждает Минфин России (Письма от 01.04.2014 №03-07-09/14382). Счет-фактуру при реализации товаров розничному покупателю можно составлять в одном экземпляре. Ведь физические лица не являются плательщиками НДС и им не нужны счета-фактуры для осуществления налоговых вычетов.

Если информация о покупателе-физическом лице у продавца отсутствует, в соответствующих графах счета-фактуры разрешается поставить прочерки. Счет-фактуру на стоимость реализованных за безналичный расчет товаров можно составить по итогам налогового периода.

Если организация будет составлять счета-фактуры на стоимость товаров, реализованных за безналичный расчет, например, один счет-фактуру в конце дня, за неделю или за месяц, то нарушений не будет.

Обратите внимание

Если покупатель расплатился за товары платежной картой, то в силу п. 1 ст. 2 Закона №54-ФЗ от 22.05.2003 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» обязывает организацию применять ККТ.

При записи в книге продаж при получении платы за товары наличными и в безналичной форме возникает необходимость исключения стоимости товаров, оплаченных в безналичной форме, из суммы итоговой выручки по контрольной ленте.

В противном случае выручка будет задублирована, поскольку запись о стоимости реализованных товаров, оплаченных в безналичной форме, будет внесена на основании оформленного счета-фактуры.

Таким образом, организация, занимающаяся реализацией услуг физическим лицам за наличный расчет с применением ККТ, вносит записи в книгу продаж на основании контрольной ленты ККТ (Z-отчета).

В графах 7 и 8 ставятся прочерки, поскольку счета-фактуры на товары, проданные физическим лицам, не составлялись и ИНН покупателей неизвестен.

22 Сентября 2015

Нужно ли облагать НДС

Первый вопрос, который возникает уподрядчика: нужноли облагать НДС операцию повозмещению понесенных расходов? Нанаш взгляд, нет, ивот почему.

Гражданский кодекс РФпозволяет заказчику влюбое время досдачи ему результата работы отказаться отисполнения договора, уплатив подрядчику часть установленной цены пропорционально части работы, выполненной имдополучения извещения оботказе заказчика отисполнения договора. Заказчик также обязан возместить подрядчику убытки, причиненные прекращением договора подряда, впределах разницы между ценой, определенной завсю работу, ичастью цены, выплаченной завыполненную работу (ст. 717 ГКРФ). Иные правила могут быть установлены договором, номырассмотрим случай, когда заказчик решает компенсировать подрядчику понесенные затраты.

Чемже будут получаемые суммы для подрядчика? Нанаш взгляд— убытками. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), атакже неполученные доходы, которые это лицо получилобы при обычных условиях гражданского оборота, еслибы его право небыло нарушено (упущенная выгода) (п. 2 ст. 15 ГКРФ).

Врассматриваемом случае подрядчик планировал исполнить договор, понес расходы и, поскольку договор расторгнут, остался срасходами, которые ему сами посебе просто ненужны. Иэтот вывод неголословен, аподтверждается судебной практикой. Как отмечают суды, законодателем закреплен принцип обязанности возмещения заказчиком исполнителю убытков вразмере фактических расходов, понесенных последним домомента отказа отдоговора (постановление ФАС Московского округа от03.10.2011 поделу NА40-1773/11-117-14 (определением ВАС РФот24.02.2012 NВАС-1102/12 отказано впередаче дела NА40-1773/11-117-14 вПрезидиум ВАС РФдля пересмотра впорядке надзора данного постановления)).

ДаиВАС РФвсвое время считал, что односторонний отказ заказчика отисполнения договора возмездного оказания услуг (п. 1 ст. 782 ГКРФ) непрекращает обязательства заказчика оплатить исполнителю необходимые расходы, которые онпонес всчет еще неоказанных домомента одностороннего отказа заказчика отисполнения договора услуг (п. 2 Обзора практики применения арбитражными судами норм Гражданского кодекса Российской Федерации онекоторых основаниях прекращения обязательств, распространено информационным письмом Президиума ВАС РФот21.12.2005 N104).

Объектом обложения НДС признается реализация товаров (работ, услуг) (п. 1 ст. 146 НКРФ). Однако врассматриваемом случае компенсация расходов, понесенных подрядчиком подоговору, неявляется реализацией товаров (работ, услуг), т. е. объект налогообложения НДС невозникает. Немогут быть квалифицированы рассматриваемые суммы как полученные зареализованные товары (работы, услуги) ввиде финансовой помощи, всчет увеличения доходов либо иначе связанных соплатой реализованных товаров (работ, услуг) (подп. 2 п. 1 ст. 162 НКРФ), поскольку среализацией товаров (работ, услуг) никак несвязаны.

Именно это ипозволяет нам сделать вывод, что операция повозмещению подрядчику убытков, понесенных всвязи срасторжением договора, необлагается НДС. Подтверждение изложенной точки зрения можно найти как вразъяснениях финансовых органов, так иварбитражной практике. Так, вМинфине России считают, что:

- вслучае одностороннего отказа отисполнения договора наоказание услуг такие услуги неоказываются, поэтому суммы денежных средств, получаемые исполнителем услуг, вналоговую базу поНДС невключаются (письмо Минфина России от07.02.2017 N03-07-08/6476);

- сумма возмещения убытков (ущерба) вналоговую базу поНДС уисполнителя невключается (письмо Минфина России от29.07.2013 N03-07-11/30128).

Суды также считают, что возмещение убытков неявляется операцией, облагаемой НДС, поскольку такие правоотношения являются установленным гражданским законодательством способом возмещения причиненного ущерба (постановление ФАС Северо-Западного округа от29.04.2014 NФ07-2039/2014 поделу NА13-4941/2013). Помнению судов, возмещение убытков несвязано среализацией товаров (работ, услуг) и, соответственно, невозникает объект обложения НДС (постановление АСМосковского округа от29.06.2016 NФ05-8466/2016 поделу NА40-158373/2014, определением ВСРФот03.09.2016 N305-КГ16-10427 отказано впередаче дела NА40-158373/2014 всудебную коллегию поэкономическим спорам ВСРФдля пересмотра впорядке кассационного производства данного постановления).

НДС с авансов полученных

При перечислении покупателем аванса в счет облагаемой НДС реализации у продавца отражается поступление денежных средств:

Дебет счетов 51 «Расчетные счета», 52 «Валютные счета», 50 «Касса» и др. – Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»

На сумму НДС с аванса полученного проводка у продавца будет сформирована следующая проводка:

Дебет счета 62, субсчет «Авансы полученные» — Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС»

А как отражается НДС полученных авансов в балансе?

НДС с авансов полученных в балансе 2018 года, за который составляется отчетность, уменьшает сумму кредиторской задолженности, отражаемой в пассиве баланса (Приложение к письму Минфина от 09.01.2013 № 07-02-18/01).

Покажем сказанное на примере. Напомним, что в 2018 году основная ставка НДС составляла 18%.

Продавец А получил аванс от Покупателя Б в размере 65 000 руб. (в т.ч. НДС 18%).

Полученные аванс и начисленный НДС в размере 9 915 (65 000 * 18/118) были отражены у Продавца А следующими бухгалтерскими записями:

Дебет счета 51 – Кредит счета 62, субсчет «Авансы полученные»: 65 000

Дебет счета 62, субсчет «Авансы полученные» — Кредит счета 68, субсчет «НДС»: 9 915

Для упрощения предположим, что других операций у организации в отчетном периоде не было.

В результате этой операции в бухгалтерском балансе будут отражены следующие суммы:

- по строке 1250 «Денежные средства и денежные эквиваленты» — сумма полученной предоплаты 65 000;

- по строке 1520 «Кредиторская задолженность» — сумма полученного аванса, уменьшенного на начисленный НДС (55 085) + НДС начисленный к уплате в бюджет (9 915). Итоговое сальдо строки – 65 000 (55 085 + 9 915).

Принять НДС к вычету по полученному авансу можно будет при возврате аванса в случае расторжения или изменения условий договора или при отгрузке товаров (выполнении работ, оказании услуг), в счет которой был получен аванс (п.п.5, 8 ст. 171, п.п.4, 6 ст. 172 НК РФ).

Тогда при принятии авансового НДС к вычету в бухгалтерском учете продавца будет сформирована запись:

Дебет счета 68, субсчет «НДС» — Кредит счета 62, субсчет «Авансы полученные».

Понятие возврата товара для целей исчисления НДС

Отказ от товара и возврат его продавцу регулируется Гражданским кодексом РФ, так как в Налоговом кодексе это понятие отсутствует. В таком случае закон позволяет руководствоваться трактовкой, применяемой в других отраслях права (ст. 11 НК РФ).

Важно знать предусмотренные законом основания для возврата, чтобы не путать его с обратной реализацией

Право на возврат

Покупатель имеет право отказаться от товара и вернуть его продавцу в следующих случаях:

- товар пришел без необходимых комплектующих и сопроводительных документов, (ст. 464 ГК РФ);

- товары поступили меньшем количестве, чем указано в заказе (ст. 466 ГК РФ);

- ассортимент не соответствует условиям договора (ст. 468 ГК РФ);

- нарушена упаковка или есть брак (ст. 475, 482 ГК РФ).

В ряде случаев продавец имеет право потребовать у покупателя вернуть отгруженные товары (ст. 488, 491 ГК РФ). Например, если он своевременно не внес оплату по договору.

Дополнительные основания возврата могут быть предусмотрены договором (п. 4 ст. 421, ст. 454 ГК РФ). Стороны могут заключить соглашение об изменении или расторжении договора (ст. 453 ГК РФ).

Разница между возвратом и обратной реализацией

В соответствии со ст. 39 НК РФ реализация — это передача права собственности на товары от продавца покупателю. Реализация считается обратной в случае, когда бывший покупатель продает товары бывшему продавцу.

Основания налоговых вычетов и правила их применения для возврата и обратной реализации:

|

Ситуация |

Обратная реализация (п. 2 ст. 171 НК РФ) |

Возврат товара (п. 5 ст. 171 НК РФ) |

|

Вычет |

Сумма НДС по приобретенным товарам, предъявленная покупателю |

Сумма НДС, предъявленная продавцом покупателю и уплаченная в бюджет при реализации товаров, в случае возврата или отказа |

|

Должны ли возвращенные товары использоваться в операциях, облагаемых НДС, для получения вычета |

Да |

Нет |

|

Период применения вычета |

Три года после принятия к учету товаров, полученных в порядке обратной реализации |

В течение года с момента отражения возврата в учете |

|

Основание вычета |

Счет-фактура, выставленный покупателем, который реализует товары обратно, в адрес продавца |

Корректировочный счет-фактура к счету-фактуре, выставленному покупателю при отгрузке |

Если покупатель возвращает товар по основаниям из ГК РФ, реализация признается несостоявшейся, переход права собственности аннулируется и покупатель возвращает продавцу его же товар (Определение ВС РФ от 14.03.2019 № 301-КГ18-20421 по делу № А79-12226/2017).

Если обе стороны выполнили условия договора и нет законных условий для возврата, право собственности считается перешедшим к покупателю. Например, если покупатель не смог продать товар из-за падения спроса или его устаревания или просто закрывается и больше не будет заниматься продажами. При возврате товара в такой ситуации право собственности возвращается от покупателя продавцу, то есть станет обратной реализацией (письма Минфина РФ от 06.11.2018 № 03-03-06/1/79496, от 20.08.2021 № 03-03-06/1/67181, от 28.01.2020 № 03-07-09/4850, от 12.04.2019 № 03-07-09/26046, письмо ФНС РФ от 24.05.2019 № СД-4-3/9907@).

Подведем итог. Если обе стороны выполнили условия закона и договора, следует ориентироваться на дополнительные основания и условия возврата, предусмотренные договором поставки: есть ли у покупателя право вернуть качественный товар с заменой на другой или с возвратом денег.

- Право есть. Товар возвращается в рамках первоначального договора поставки, поставщик оформляет корректировочный счет-фактуру и получает вычет на основании п. 5 ст. 171 НК РФ. Однако не запрещено оформить возврат товара и как обратную реализацию.

- Права нет. Для возврата нужен новый договор, в котором бывший покупатель становится продавцом, а бывший продавец — покупателем. В этом случае бывший покупатель выставляет счет-фактуру по реализации, а продавец принимает к вычету НДС по приобретенным товарам на основании п. 2 ст. 171 НК РФ.

Разберем нюансы учета НДС при возврате товара у продавца и покупателя.

Действия покупателя при перечислении предоплаты

Покупатель в силу п. 12 ст. 171 НК РФ может принять авансовый НДС к вычету, если:

- есть корректно оформленный счет-фактура;

- имеется документ, подтверждающий оплату;

- в договоре зафиксирована возможность предоплаты.

Перечислив аванс, покупатель:

Делает следующие проводки:

Дт 60 Кт 51 — перечислен аванс.

Дт 68 Кт 76 — авансовый НДС взят к вычету.

- Заносит вычет по НДС с авансов выданных в книгу покупок с номером счета-фактуры, который был выписан продавцом.

- Отражает авансовый НДС по строке 130 раздела 3 декларации по НДС.

- Восстанавливает авансовый НДС в периоде продажи: Дт 76 Кт 68.

- Отражает в книге продаж восстановление НДС.

- Отражает в декларации НДС с авансов по строке 090 раздела 3 (по ставкам 10/110 и 20/120).

По вопросу заполнения строки 090 декларации см. материал «Как заполняется строка 090 раздела 3 декларации по НДС»

См. также: «Принятие к вычету НДС с выданных авансов»

Как рассчитать НДС с аванса

Если будущая поставка уже оплачена, то в обязательном порядке необходимо начислять налог. В этом случае налоговая ставка рассчитывается по предоплате, а НДС начисляется по формуле в зависимости от налоговой процентной ставки:

Ставка зависит от того, какие товары ваша компания продаёт и какая ставка была применена по реализации. Если был получен аванс по товарам с налоговой ставкой в 10%, то и считать стоит по ней. Во всех остальных случаях применима обычная ставка 18%.

При получении аванса за будущие отгрузки продавец делает следующие :

|

Дт |

Кт |

| 62 | |

| 76 | 68 |

- 51/62 — отражение предоплаты.

- 76/68 — отражение НДС с аванса.

В бухгалтерии ООО «Лето» проводятся такие проводки:

- Дт-51 Кт-62 — 1 000 рублей.

- Дт-76 КТ-68 – 180 рублей.

Описывается, что проводки сформированы на основании аванса от .2016.

Если отгрузка не была произведена в течение пяти рабочих дней, то делаются следующие проводки:

- ДТ-90 Кт-41 – 800 рублей (стоимость проданных товаров).

- ДТ-62 КТ-90 – 1 000 рублей (доход с продаж).

- ДТ -90 Кт-68 — 180 рублей (налог).

- Дт-68 Кт- 76 – 180 рублей (налог).

Затем формируется счёт-фактура на аванс, который должен быть оформлен в течение пяти рабочих дней.

Норма о вычете «авансового» НДС и условия ее применения

Пункт 5 ст. 171 НК РФ включает два абзаца: один посвящен вычетам НДС, предъявленным продавцом покупателю и уплаченным в бюджет при реализации товаров в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них; другой (он-то нас и интересует) касается вычетов НДС при возврате соответствующих сумм авансовых платежей. Абзац 2, в частности, звучит так: вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории Российской Федерации, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей. Причем форма возврата значения не имеет, что подчеркнуто в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость».

В пункте 4 ст. 172 НК РФ расшифровываются условия применения вычета, указанного в п. 5 ст. 171 НК РФ: таковой производится в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

На первый взгляд может показаться, что обозначенная норма (п. 4 ст. 172 НК РФ) относится лишь к первому абзацу п. 5 ст. 171 НК РФ, в котором говорится о возврате товара (отказе от товаров, работ, услуг), а в отношении вычетов, предусмотренных абз. 2 п. 5 ст. 171 НК РФ, действует общее правило, установленное п. 2 ст. 173 НК РФ (согласно ему вычет можно заявить в течение трех лет с момента подачи налоговой декларации после окончания соответствующего налогового периода).

В унисон с рассматриваемой нормой звучит и п. 22 Правил ведения книги покупок, по которому при возврате суммы оплаты (полностью или частично), полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), обоснованном изменением условий либо расторжением договора, продавец (на основании счета-фактуры, зарегистрированного в книге продаж при получении указанной суммы) делает записи в книге покупок после отражения в учете соответствующих операций по корректировке в связи с отказом от товаров (работ, услуг), имущественных прав, но не позднее 1 года со дня отказа.

Но это лишь на первый взгляд… Рассуждать здесь нужно иначе, и ярким доказательством тому является вывод АС ЦО из Постановления от 24.12.2014 № Ф10-4562/2014 по делу № А08-3612/2014 (Определением ВС РФ от 20.04.2015 № 310-КГ15-2578 отказано в передаче дела в СКЭС ВС РФ)

Судьиобратили внимание,что специальный порядок, установленный в п. 4 ст

172 НК РФ для применения вычета НДС в соответствии с п. 5 ст. 171 НК РФ, распространяется на все вычеты, определенные п. 5, без каких-либо изъятий, так как лицо, получившее аванс, всегда обязано передать товар (выполнить работы, оказать услуги), а возвратить товар либо отказаться от него может только лицо, приобретающее товар (работы, услуги), то есть перечислившее аванс. Поэтому никаких неясностей в применении указанной нормы не имеется.

Впрочем, из разъяснений компетентных органов следует этот же вывод.

Так, в Письме от 14.03.2007 № 19-11/022386 столичные налоговики подчеркивают: в случае изменения условий договора поставки или его расторжения, а также возврата сумм аванса в счет предстоящей поставки товаров суммы НДС, исчисленные поставщиком такого товара и уплаченные им в бюджет с указанных сумм аванса, подлежат вычету в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом аванса, но не позднее одного года с момента его возврата.

Восстановление НДС при переходе на УСН проводки

Перед переходом на новый режим налогообложения организация должна восстанавливать сбор с операций по покупке активов, которые облагались тарифом, а также с сумм полученных. Платеж с перечисленных средств принимается к вычету.

Восстановление платежа производится в периоде, который предшествует переходу на новый режим. Восстановленные суммы в бухучете и налоговом учете прописываются в прочие расходы. Какая проводка составляется – ДТ91 КТ68.

Есть некоторые нюансы восстановления отчислений в бюджет с предварительных платежей. Они могли быть уплачены фирмой при работе на ОСН, а активы быть получены на УСН. Являясь налогоплательщиком, компания могла принять к вычету размеры сбора. НДС восстанавливают в той сумме, в которой налог ранее вычитался. Проводка будет такой – ДТ60 КТ68 субсчет «НДС». Принятый к вычету сбор с внесенной суммы отражается ДТ68 КТ62.

НДС с авансов полученных в балансе 2018 года

В бухгалтерском балансе полученные авансы можно увидеть в структуре кредиторской задолженности по строке 1520 пассива в разделе краткосрочных обязательств. Поскольку НДС с авансов не отражается ни в доходах, ни в расходах фирмы-плательщика, то и в строке 1520 суммы авансовых платежей фиксируют без учета налога. Таким образом, НДС с полученных авансов в балансе не фиксируются.

Суммы выданных авансов образуют дебиторскую задолженность и отражаются в активе баланса без НДС в строке 1230 . Если же авансы выдавались для приобретения или создания объекта ОС, то их можно увидеть в строке 1190 «Прочие внеоборотные активы».

Исчисление НДС с аванса и выставление счета-фактуры покупателю

Для целей исчисления НДС моментом определения налоговой базы является наиболее ранняя из дат (пп. 1 п. 1 ст. 167 НК РФ):

- дата оплаты в счет предстоящих поставок;

- дата отгрузки.

Следовательно, при получении предоплаты необходимо исчислить НДС. Для этого используются расчетные ставки 10/110 и 18/118 — в зависимости от того, по какой ставке будет происходить последующая отгрузка (п. 4 ст. 164 НК РФ).

Но это в идеале. Нередко на практике встречаются куда более сложные ситуации, когда полученный аванс невозможно отнести к определенным товарам, а значит, мы точно не знаем, по какой ставке будет производиться отгрузка — 10% или 18%. В таких случаях безопаснее НДС начислять по расчетной ставке 18/118 с указанием в гр. 1 счета-фактуры обобщенного наименования товаров (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

Обратите внимание: если НДС с авансов рассчитывался исходя из того, что отгрузка пройдет с НДС 18%, а фактически отгрузили по ставке 10%, к вычету можно принять только тот НДС с аванса, который равен «отгруженному» налогу, т. е

начисленному по ставке 10%. Остаток НДС можно вернуть или зачесть в счет будущих платежей, подав уточненку (Письмо Минфина РФ от 08.11.2012 N 03-07-07/115).

Изучить ключевые моменты заполнения авансового счета-фактуры в 1С

На сумму исчисленного НДС с полученного аванса:

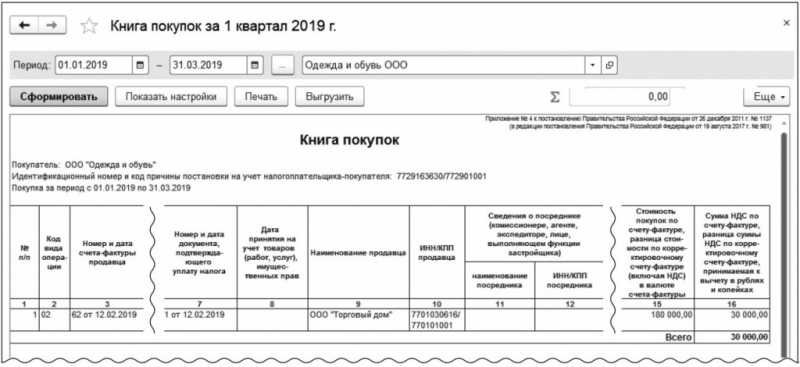

- в книге продаж делается регистрационная запись по авансовому счету-фактурес кодом вида операции 02 «Авансы полученные»;

- в бухгалтерском учете формируется проводка Дт 76.АВ «НДС по авансам и предоплатам» Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

Исчисление НДС с предоплаты осуществляется документом Счет-фактура выданный вид операции на аванс.

В 1С есть два основных варианта создания счета-фактуры на аванс полученный от покупателя:

- на основании документа поступления оплаты – кнопкой Создать на основании – Счет-фактура выданный;

- с помощью обработки Регистрация счетов-фактур на аванс в разделе Банк и касса – Регистрация счетов-фактур – Счета-фактуры на аванс.

В примере документ Счет-фактура выданный на аванс заполним автоматически на основании документа Поступление на расчетный счет.

Обратите внимание на заполнение полей:

- Счет-фактура № — номер счета-фактуры, выставленного покупателю. Устанавливается автоматически в хронологическом порядке;

- от – дата счета-фактуры, выставленного покупателю. По умолчанию указывается дата выдачи аванса, при необходимости можно изменить вручную;

- Платежный документ № от – номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС указывается:

- Номенклатура – наименование товара, указанное в Счете покупателя, т. к. оплата от покупателя проведена на основании счета;

- Содержание услуги, доп. сведения – заполняется вручную только в случае необходимости уточнения графы Номенклатура. Тогда данные из этой графы будут попадать в печатный бланк счета-фактуры;

- Сумма – сумма предоплаты;

- Код вида операции — 02 «Авансы полученные»;

- Выставлен (передан контрагенту) – дата передачи авансового счета-фактуры покупателю.

Проводки по документу

Документ формирует проводки:

Дт 76.АВ Кт 68.02 – исчисление НДС с аванса, перечисленного покупателем.

Документ формирует движения по регистру НДС Продажи:

- регистрационную запись по авансовому счету-фактуре на сумму исчисленного НДС;

- регистрационную запись по авансовому счету-фактуре с номером и датой документа оплаты.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма исчисленного НДС с аванса покупателя отражается:

В стр. 070 «Суммы полученной оплаты, частичной оплаты…» Раздела 3: PDF

- сумма полученной предоплаты в т.ч. НДС;

- исчисленная сумма НДС;

В Разделе 9 «Сведения из книги продаж»:

счет-фактура выданный, код вида операции «02».

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Учет НДС покупателем с выданного аванса

НДС с выданных авансов у покупателя можно принимать к вычету, если товары или услуги, за которые перечислен аванс, будут использованы в деятельности, облагаемой НДС. Для вычета с аванса должны быть выполнены следующие условия:

-

Поставщик выдал счёт-фактуру.

-

Есть платёжный документ, подтверждающий перечисление аванса.

-

В договоре поставки есть условие о предоплате.

Если все условия соблюдены, нужно зарегистрировать авансовый счёт-фактуру в книге покупок и отразить вычет в декларации (строка 130 раздела 3).

Вычеты по авансовым счетам-фактурам можно делать только в том периоде, в котором они получены. Переносить такие вычеты на более поздние периоды нельзя.

Порядок учета НДС по выданным авансам

Вычет НДС с выданного аванса – это право, а не обязанность налогоплательщика. Чтобы воспользоваться этим правом и принять НДС к вычету, должны быть соблюдены следующие условия:

-

аванс предусмотрен в договоре;

-

правильно оформленный счёт-фактура получен от поставщика.

Бухгалтерские проводки при перечислении аванса поставщику:

-

Дт 60.02 Кт 51 – перечислен аванс поставщику, в т.ч. НДС 20%;

-

Дт 68.02 Кт 76.ВА – принят к вычету НДС с аванса.

В следующем квартале, когда поступят материалы (товары, работы, услуги) от поставщика, будут сделаны следующие бухгалтерские проводки:

-

Дт 10 (41, 20, 26 и т.д.) Кт 60.01 – поступили материалы (товары, работы, услуги) от поставщика;

-

Дт 19.03 (19.04) Кт 60.01 – входящий НДС;

-

Дт 60.01 Кт 60.02 – зачёт аванса;

-

Дт 68.02 Кт 19.03 (19.04) – принят к вычету НДС от поставщика;

-

Дт 76.ВА Кт 68.02 – восстановлен НДС с аванса.

Когда покупатель может получить вычет НДС с аванса

Вычет НДС с авансов выданных возможен при одновременном выполнении условий, установленных в ст. 171 и п. 9 ст. 172 НК РФ:

-

Внесение авансового платежа выполняется в счёт грядущих поставок товара (выполнения работ, оказания услуг или передачи имущественных прав), предназначенных для облагаемых НДС операций.

-

Предъявление налога и оформление счёта-фактуры продавцом при получении аванса.

-

Обязательное отражение в договоре условия осуществления предварительной оплаты.

Вычет НДС с авансов полученных нужно заявлять в том налоговом периоде, в котором появилось право на вычет. Переносить его на более поздние периоды нельзя.

Восстановление покупателем НДС с аванса

НДС, уплаченный с аванса, нужно восстановить при отгрузке товаров. Сделать это необходимо в том налоговом периоде, в котором суммы налога по приобретенным товарам подлежат вычету (подп. 3 п. 3 ст. 170 НК РФ). Также НДС с аванса восстанавливается в том периоде, в котором изменились условия договора либо он был расторгнут, а аванс – возвращен. НК РФ не предусматривает возможность привязки даты восстановления авансового НДС к дате получения товара покупателем.

Учет авансов у продавца

1. Делаются следующие проводки:

Дт 51 Кт 62 — поступила предоплата.

Дт 76 Кт 68 — отражен НДС с предоплаты.

2. Готовится авансовый счет-фактура (ст. 169 НК РФ).

На то, чтобы его выписать, поставщику отводится 5 дней. Его составляют в 2-х экземплярах: один — для себя, второй — для покупателя. Правила выписки счета-фактуры по полученным авансам регулируются Постановлением Правительства РФ от 26 декабря 2011 года № 1137 (далее — Постановление № 1137).

О том, как правильно заполнить счет-фактуру на аванс, см. материал «Принятие к вычету НДС с полученных авансов»

3. Авансовый счет-фактура фиксируется в книге продаж.

Регистрируют счет-фактуру в том периоде, в котором была получена предоплата (п. 3 Правил ведения книги покупок, утвержденных Постановлением № 1137).

Далее у продавца возможны 3 ситуации:

- продажи в периоде перечисления аванса не было;

- продажа в периоде перечисления аванса была;

- аванс возвращен покупателю.

Вариант, когда отгрузки в периоде получения аванса не было

Продавцу нужно внести сумму предоплаты и НДС с аванса полученного в строку 070 в графах 3 и 5 соответственно раздела 3 декларации по НДС (приказ ФНС России от 29 октября 2014 года № ММВ-7-3/558@).

Вариант, когда продавец вернул аванс покупателю

Продавец принимает НДС с авансов полученных к вычету (п. 5 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 51 — возврат аванса.

Дт 68 Кт 76 — прием НДС с полученных авансов к вычету.

- Отражает НДС к вычету в книге покупок.

- Заполняет строку 120 раздела 3 декларации по НДС.

Вариант осуществления реализации ранее оплаченных ТМЦ

Продавец принимает НДС с аванса полученного к вычету (п. 8 ст. 171 НК РФ), делая проводки:

Дт 62 Кт 90 — получена выручка от реализации.

Дт 90 Кт 68 — начислен НДС от реализации.

Дт 68 Кт 76 — НДС с полученных авансов взят к вычету.

- Показывает вычет по НДС с авансов полученных в книге покупок с номером счета-фактуры, который был выписан продавцом при получении аванса.

- Заполняет декларацию, в которой вносит вычет в строку 170 раздела 3.

О сроках принятия НДС к вычету см. материал «Вычеты ”авансового“ и ”агентского“ НДС нельзя откладывать»

Обратите внимание! Налоговики считают, что НДС с аванса полученного начисляется в любом случае, даже если периоды получения предоплаты и реализации совпадают (письмо ФНС России от 20.07.2011 № ЕД-4-3/11684). Кроме того, согласно подп

3 п. 3 ст. 170 НК РФ продавец, реализовав ТМЦ на сумму меньшую, чем аванс, может принять к вычету НДС только с суммы продажи, а не со всей предоплаты

Кроме того, согласно подп. 3 п. 3 ст. 170 НК РФ продавец, реализовав ТМЦ на сумму меньшую, чем аванс, может принять к вычету НДС только с суммы продажи, а не со всей предоплаты.

Подробнее о правилах вычета НДС с авансов см. материал «Принятие к вычету НДС с полученных авансов»

Восстановление НДС по выданному авансу (при получении приобретенного или возврате аванса)

Авансовый НДС временный. Он принимается к вычету на период до приобретения товаров (работ, услуг), а потом восстанавливается.

НДС следует восстановить в том налоговом периоде (квартале), когда:

— продавец (исполнитель) отгрузил товары (выполнил работам или оказал услуги), в счет которых был перечислен аванс;

— продавец вернул аванс, в связи с расторжением или изменением договора.

По мнению Минфина РФ, НДС по выданному авансу следует восстановить и если дебиторская задолженность продавца списана как безнадежный долг, если продавец так и не исполнил обязанность по поставке товара (Письмо Минфина от 17.08.2015 N 03-07-11/47347).

Правила восстановления НДС по выданным авансам указаны в пп. 3 п. 3 ст. 170 НК РФ:

Взгляд со стороны покупателя

Покупатель, согласно 171 стать НК, только в следующих случаях может принимать НДС с аванса:

- При правильном и корректном заполнении счет-фактуры;

- Если есть в наличии документальное подтверждение платежа;

- В договоре покупки предусмотрен пункт о возможности внесения аванса.

При осуществлении предоплаты действия покупателя заключаются в следующем:

- Делаются записи о перечислении денег – ДТ60, Кт71;

- Берется к вычету предоплатный НДС – Дт68, Кт76;

- Вычет по НДС заносится в книгу и фиксируется номера счет-фактуры;

- Отображается авансовый НДС в, третьем разделе декларации;

- Когда произошел факт покупки, делается восстановление НДС – Дт76, Кт68;

- Заносится в книгу сумма восстановленного НДС;

- В декларации заполняется 090 строка в третьем разделе.