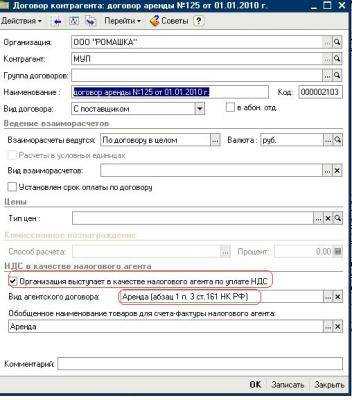

Создание поставщика, для которого ваша компания выступает в качестве налогового агента, и разноска проводок

На странице Поставщики можно определить поставщика в качестве налогового агента. После этого можно совершать транзакции с этим поставщиком.

-

Выберите Расчеты с поставщиками>Поставщики>Все поставщики.

-

Создайте поставщика, для которого ваша компания выступает в качестве налогового агента, и введите необходимую информацию.

-

На вкладке Общее установите для параметра Налоговый агент значение Да, чтобы определить поставщика как налогового агента.

-

В поле Тип поставщика выберите тип поставщика:

- Пустое поле — поставщик является обычным поставщиком.

- Нерезидент — Поставщик — иностранец.

- Государственный орган — Поставщик — правительственная или муниципальная организация.

-

В поле Код операции по НДС выберите код операции для декларации по НДС.

-

Закройте страницу.

-

Выберите Расчеты с поставщиками>Заказы на покупку>Все заказы на покупку.

-

Создайте заказ на покупку для поставщика и введите необходимую информацию.

-

Выберите Заголовок чтобы открыть представление заголовка, а затем на вкладке Настройка в поле Код операции по НДС просмотрите или измените код для декларации по НДС.

-

В поле Начисление НДС выберите источник начисления НДС: Из средств поставщика или Из собственных средств.

-

Подтвердите заказ на покупку и разнесите накладную.

Когда нужен налоговый агент?

Не всегда предприниматель способен самостоятельно выполнить перед государством свои обязанности в виде своевременной уплаты налога. Такие моменты могут возникать вследствие:

- Приобретения продукции, находящейся на территории России у иностранного лица.

- Временного пользования государственным или муниципальным имуществом.

- Проведения продажи конфискованного либо бесхозного вида имущества, клада.

Стать налоговым агентом может совершено любая организация, даже та, что не осуществляет оплату налога из-за применения спецрежима налогообложения. Это означает, что, осуществляя перечисление налогов за других представителей, сами налоговые агенты подобную процедуру в отношении себя не обязаны проводить.

НДС налогового агента: проводки

Проводки по НДС налогового агента рассмотрим на конкретном примере. Предположим, что поставщик-нерезидент российскому предпринимателю в 2010 году оказал услуги на сумму 200 000 руб. При этом в заключенном между ними договоре ничего не говориться о включении НДС в стоимость продукции. Согласно действующего законодательства, предприниматель должен удержать и уплатить в бюджет сумму в 40 тыс. рублей.

| Хозяйственная операция | Д | К |

| Налоговым агентом начислен НДС (с уплаченной суммы аванса) | 76 (НА) | 68.32 |

| Налоговый агент перечислил обязательство в бюджет | 68.32 | 51 |

| Оказана услуга, оплаченная прежде | 26 | 60 |

| Покупатель выделил входной НДС | 19.04 | 76 (НА) |

| Зачет НДС к вычету | 68.02 | 19.04 |

Главные проблемы, возникшие в результате переходного периода и повышения ставки НДС в 2024, касаются операций, которые совершаются между организациями-плательщиками НДС. Налоговые агенты обязаны уплачивать обязательство в полной сумме в день уплаты вознаграждения за товары и услуги.То есть существует два варианта расчета и уплаты НДС:

- Аванс, перечисленный до начала 2024 года, облагается НДС по ставке 18%, НДС, на товар в 2024 году начисляют по ставке 20%.

- Если продукция, поставленная до 2024 года оплачена только в новом году, то налогооблагаемая ставка составит 20%.

Данная схема не касается следующих субъектов:

- совершающих операции с конфискованным, реализуемым по суду имуществом или бесхозными ценностями;

- работает через представителя (агента) в РФ с иностранным субъектом;

- осуществляет ж/д транспортировку по РФ в интересах нерезидента;

- скупает, а затем реализует шкуры животных, цвет- и черметаллолом, макулатуру.

Как рассчитать НДС

Расчёт НДС зависит от ситуации. Например, НДС можно начислить сверху — добавить к стоимости товара или услуги без НДС — или выделить его из цены с НДС. Рассмотрим оба варианта на примерах.

Начислить НДС сверху. В этом случае формула для расчёта НДС выглядит так:

НДС = Стоимость товара или услуги × Ставка НДС.

Обычно такой вариант применяют продавцы товара или производители, когда выставляют покупателям счета с выделенным НДС.

Например, стоимость товара — 100 000 рублей, ставка НДС — 20%. Размер НДС будет равен: 100 000 × 20% = 20 000 рублей. В документах для покупателя компания напишет общую стоимость товара — 120 000 рублей — и выделит в ней НДС 20% на сумму 20 000 рублей.

По этой же формуле рассчитывают НДС при импорте товаров.

Например, компания ввезла автомобиль стоимостью 2 000 000 рублей из Беларуси. Ей нужно уплатить НДС в размере 20% от стоимости машины. Размер НДС в этом случае будут рассчитывать так: 2 000 000 × 20% = 400 000 рублей. Эту сумму компания должна будет перечислить в налоговую.

Выделить НДС из конечной цены. В этом случае НДС рассчитывают с помощью производных ставок налога 10/110 или 20/120. Формулы выглядят так:

НДС = Цена × 10/110

НДС = Цена × 20/120

Расчётную ставку 10/110 применяют к авансам под поставку товаров, облагаемых по ставке 10%.

Расчётную ставку 20/120 применяют, например, к авансам под поставку товаров, облагаемых по ставке 20%, при аренде государственного имущества, при перепродаже автомобилей или бытовой техники, купленных у физлиц. Полный перечень таких операций приведён в пункте 4 статьи 164 НК РФ.

Допустим, компания получила 240 000 рублей от заказчика в качестве аванса за товар. В этой сумме уже заложен размер НДС по ставке 20%. Компании нужно выделить этот НДС и своевременно перечислить его в налоговую. В этом случае расчёт НДС будет выглядеть так: 240 000 × 20/120 = 40 000 рублей. Эта сумма и есть налог с аванса.

Кто должен выполнять обязанности налогового агента по НДС

Независимо от того, какую систему налогообложения применяет организация, в случаях, предусмотренных статьей 161 Налогового кодекса РФ, она признается налоговым агентом по НДС. Организации, которые освобождены от уплаты НДС по статье 145 Налогового кодекса РФ, тоже должны исполнять обязанности налоговых агентов (п. 2 ст. 161 НК РФ).

Права и обязанности налоговых агентов перечислены в статье 24 Налогового кодекса РФ.

УСН, упрощенка и уплата НДС. Уплата НДС на спецрежимах упрощенка — УСН и вмененка — ЕНВД. Как списывать входной НДС без счетов-фактур. Когда «упрощенщик» обязан заплатить НДС.

Вычет по НДС для налогового агента

Согласно статье 171 НК РФ, у налоговых агентов есть право рассчитывать на вычет по НДС в переведенной сумме. Это возможно при определенных обстоятельствах:

- Агент числится в инспекции, а его деятельность облагается НДС.

- Он может документально доказать, что удержал и оплатил налог.

- Агент оплачивал товары или услуги, которые после использовал для своей непосредственной деятельности.

- Он корректно оформил и выставил себе счет-фактуру.

- Все оплаченные объекты агент внес в учет.

Если все пункты одновременно выполняются, агент может оформить вычет.

Бизнес на специальных налоговых режимах (упрощенке, ПСН) и лица, которые могут не переводить НДС на других основаниях, оформить вычет налога не вправе.

Право на вычет зависит также от деятельности. Так, он не доступен бизнесу, который реализует:

- конфискованные объекты;

- имущество, реализуемое на основании судебного решения (кроме имущества обанкротившихся должников);

- бесхозные и выкупленные ценные товары;

- ценности, унаследованные госорганами.

Также к вычету не принимаются налоги, которые уплачивают посредники между зарубежными продавцами и российским рынком, если первые не числятся в налоговом учете в стране покупателя.

Часто налоговым агентам отказывают в вычете, потому что они упускают сроки. Заявить право на вычет нужно в том же квартале, когда выполнялись все необходимые для этого требования. Отсрочить это до следующих периодов не получится.

Обычно бизнес уплачивает налог частями в одинаковом размере по итогам налогового периода, до 28-го числа каждого из трех последующих месяцев. Значит, оформить вычет можно после периода, в котором заплатили налог и отчитались по нему.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Главное о налоговых агентах

- НДС платят не все. Если компания или предприниматель являются плательщиками спецрежима, от НДС их освобождают. Но всё зависит от операций, которые они совершают — стать налоговым агентом может любой, вне зависимости от системы налогообложения.

- Так называют тех, кто должен рассчитать НДС, удержать его из доходов и перевести в инспекцию.

- Такие обязанности обычно появляются у бизнеса, который покупает что-то у зарубежных предприятий и реализует на отечественном рынке (если иностранный продавец не стоит на учёте у налоговой в РФ). А также у ИП и компаний, которые являются арендаторами и покупателями госимущества.

- Полный список оснований, по которым бизнес могут счесть налоговым агентом, указан в статье 161 НК РФ.

- У налоговых агентов иногда есть право получить вычет по НДС. Для этого нужно соблюсти несколько условий: правильно составить счёт-фактуру, подготовить доказательства уплаты НДС, внести в учёт все оплаченные товары, использовать приобретённые ценности в основной деятельности, облагаемой НДС. Полный порядок и условия — в статье 171 НК РФ.

- Если вовремя не удержать и не перевести НДС инспекции, бизнес оштрафуют.

Приобретение или аренда государственного имущества

Когда бизнес арендует или покупает имущество у государственных компаний, он также берет на себя обязательства агента по НДС. Он должен сделать все то же, что и при сотрудничестве с зарубежным продавцом — посчитать и удержать налог и перечислить его в ИФНС. Формат расчетов тот же.

Чаще всего речь идет именно об аренде. Операцию нужно грамотно отразить в учете. Проводки оформляют так:

| Этап | Д/т | К/т |

|---|---|---|

| Уплата аванса за первый квартал | 60.02 | 51 |

| Начисление НДС налоговым агентом | 76 НА | 68.32 |

| Уплата НДС налоговым агентом | 68.32 | 51 |

| Отнесение аренды к общепроизводственным расходам | 26 | 60.01 |

| Выделение входного НДС с суммы аренды | 19.04 | 76 НА |

| Зачет авансового платежа | 60.01 | 60.02 |

| Принятие НДС к вычету | 68.02 | 19.04 |

Налоговому агенту снова придется самостоятельно оформлять счет-фактуру. Принцип оформления документа тот же, за небольшим исключением — у государственной организации будет ИНН, который нужно указать. Выставить себе счет-фактуру нужно в течение пяти дней после заключения сделки.

Когда фирмы или ИП что-то арендуют или приобретают у плательщиков НДС (школ, больниц и т.д.), они не являются налоговыми агентами, потому что заключают сделку с самостоятельными плательщиками.

А при сотрудничестве с казенными компаниями приобретатели имущества или арендаторы не считаются налоговыми агентами, потому что деятельность казенных фирм не облагается налогом.

Перевести НДС в налоговую нужно до 28-го числа месяца, идущего за кварталом, в котором оформили арендное соглашение. Декларацию нужно заполнить и подать до 25-го числа.

Ответственность за невыполнение обязательств

Если налоговый агент несвоевременно или умышленно не произвел удержание НДС с вознаграждения поставщику, который не состоит на учете в ИФНС и не имеет статус резидента, то его ожидают следующие меры ответственности:

- 20% от суммы неудержанного и неуплаченного налога (123 НК РФ);

- пени за каждый день просрочки (75 НК РФ);

- 200 рублей за непредставление декларации по НДС в положенный срок по факту выполнения обязанностей налогового агента (126 НК РФ);

- 5% от суммы неуплаченного обязательства за каждый месяц просрочки в случае непредставления или несвоевременного представления декларации, но не менее 1000 рублей и не более 30% (119 НК РФ).

С точки зрения налогового законодательства, считается неправильным, если неудержанный НДС уплачивается за счет покупателя. При этом будет начислен штраф в размере 20%, а также пени в течение всего времени непогашения обязательства. В данном случае агенту необходимо удержать НДС с суммы вознаграждения последующей поставки и перечислить в бюджет неуплату. Если сделка была разовой, то закон не поясняет дальнейшие действия в такой ситуации. То есть погашение задолженность средствами покупателя будет все же предпочтительнее. Привлечь налогового агента к уголовной ответственности по ст. 198 УК РФ не должны, так как данная мера предусматривает довольно крупные суммы штрафов, принудительные работы, а также лишение свободы за повторные умышленные нарушения в крупных и особо крупных размерах.

Порядок уплаты НДС в 2024

Налог, удержанный налоговым агентом, уплачивается по 1/3 начисленной суммы по итогам квартала — не позднее 28-го числа каждого из трех месяцев квартала, следующего за истекшим (п.1 ст.174 НК РФ).

Денежные средства, перечисляемые налоговыми агентами в бюджет, признаются единым налоговым платежом (п.1 ст.11.3 НК РФ). Не нужно перечислять отдельно «агентский» НДС и НДС, уплачиваемый налогоплательщиком. НДС уплачивается в составе ЕНП (вместе с другими налогами).

У многих налоговых агентов возникает вопрос: можно ли перечислить удержанный НДС в бюджет сразу при его удержании, не дожидаясь окончания квартала?

Да, НК РФ не запрещает производить уплату ЕНП раньше сроков, установленных для уплаты налогов и авансовых платежей, в т.ч. частично. При этом необходимо учесть, что досрочно уплаченный ЕНП будет засчитан в счет уплаты начисленных налогов только при наступлении срока платежа (п.5 ст.11.3 НК РФ). Поэтому смысла в досрочном перечислении налогов нет.

Также отметим, что представлять Уведомления о начислении НДС налоговым агентам и налогоплательщикам не нужно, т.к. «агентский» НДС будет начислен на основании декларации раньше, чем наступит срок его уплаты (п.9 ст.58 НК РФ).

Вадим Чимидов

Руководитель направления налоговой практики и споров

Оформление вычета

НДС, уплаченный в соответствии с обязанностями налогового агента, можно принять к вычету. Причем, заполнение 3 раздела декларации по НДС возможно только в следующем периоде после передачи поставщику вознаграждения. Однако в данном отношении позиция налоговиков расходится с судебной практикой и позицией Минфина. Возможность получения вычета зависит как от даты оплаты, так и от факта получения товара:

- вычет может быть задекларирован в периоде уплаты, если товар получен в том же отчетном квартале;

- потребовать вычет можно только в случае следующей подачи декларации (если факт внесения предоплаты и дата поставки не совпадают и приходятся на разные кварталы).

Как отчитываться

Уплата НДС производится по итогам каждого налогового периода равными долями не позднее 25-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Все данные вносятся в налоговую декларацию по НДС, которая представляется налогоплательщиком/налоговым агентом в инспекцию по месту своего учета в качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация по НДС представляется только в электронном виде. В случае представления декларации на бумажном носителе она не считается представленной (п. 5 ст. 174 НК РФ).

С 1 июля 2021 года в НК РФ введены новые основания, при обнаружении которых декларации по НДС будут считаться непредставленными. Причины для отказа в приеме декларации перечислены в п. 4.1 ст. 80 НК РФ:

- декларация сдается не по установленной форме;

- декларация подписана неуполномоченным лицом;

- в отношении налогоплательщика в ЕГРЮЛ внесена запись о прекращении его функционирования до даты представления отчета;

- подписавший руководитель дисквалифицирован (ИП — лишен права заниматься бизнесом) или умер;

- декларация не соответствует контрольным соотношениям.

Если декларацию по НДС обнулили/аннулировали или скомпрометировали ключ электронной подписи (утрата доверия к тому, что ключ может обеспечить безопасность информации), то действовать нужно незамедлительно: правильную отчетность нужно сформировать и пересдать, директору компании заняться перевыпуском ЭЦП, чтобы исключить доступ злоумышленников, провести служебное расследование кто, когда и как смог отправить поддельные декларации, сообщить об инциденте в налоговую и оператору ТКС. Все уведомления должны быть направлены в письменном виде для дальнейшего обращения в органы МВД.

Налоговый учет входного НДС

НДС, предъявленный поставщиками, плательщики НДС могут направить к вычету, тем самым, сократив величину налогооблагаемой базы при подсчете налога. НДС, который поставщики включают в счета-фактуры, отражается на счете 19 с дальнейшим направлением к возмещению (проводка Д 68 К 19).

Важным является грамотность формирования счета-фактуры, что включает в себя корректно отраженные сведения, верно исчисленный налог, присутствие подписей главного бухгалтера и руководителя или замещающих лиц.

Входящий счет-фактура подлежит занесению в книгу покупок с помощью регистрационной записи. Налоговые агенты должны регистрировать бланк в журнале регистрации счетов-фактур.

НДС направляется к возмещению для налогового учета в случае, если соблюдается следующие пункты:

- Правильность отражения всех показателей в счете-фактуре;

- Полученные ТМЦ (услуги, работы) участвуют в тех операциях, которые облагаются НДС;

- Налог должен быть оплачен покупателем;

- ТМЦ, услуги, работы оприходованы покупателем.

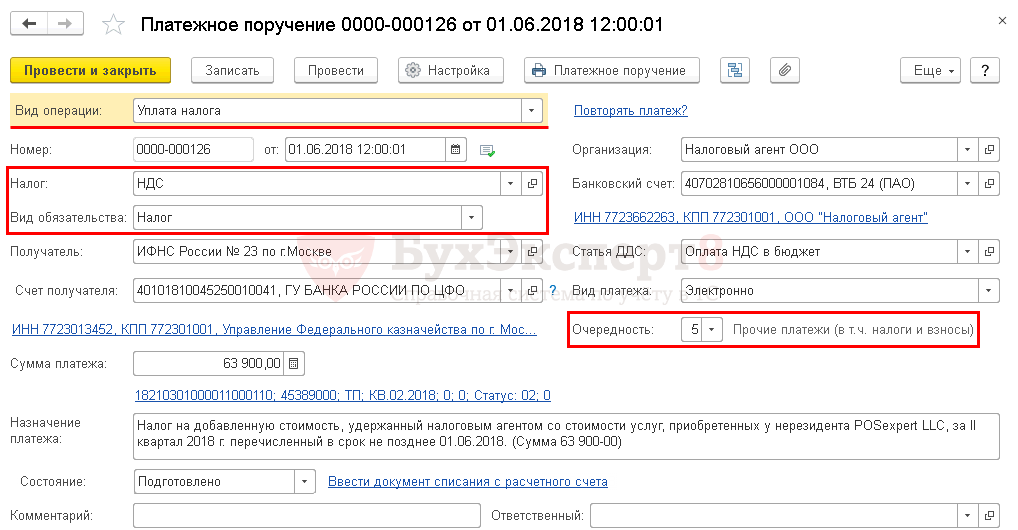

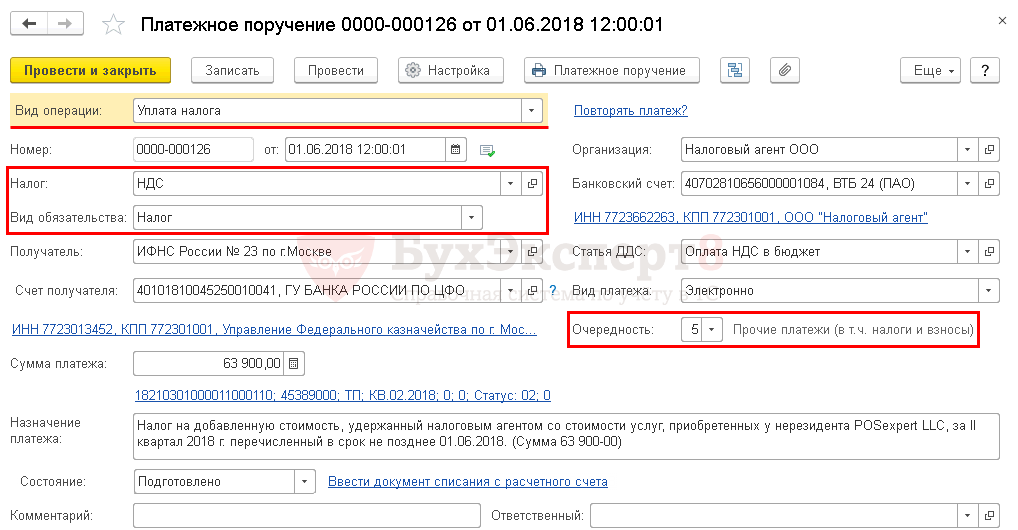

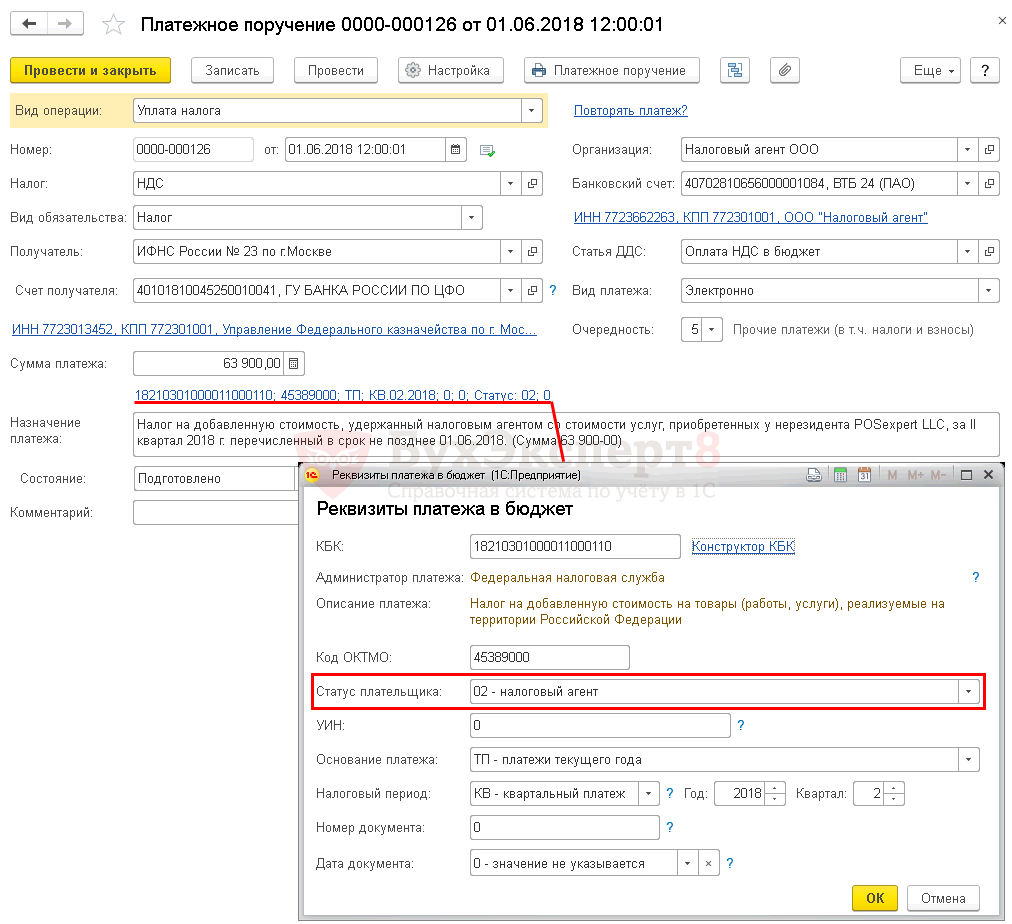

Платежное поручение на уплату НДС

Общие реквизиты

Платежное поручение на уплату НДС налоговым агентом в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

В нашем примере мы не будем создавать отдельный элемент в справочнике Налоги и взносы, а изменим Счет учета вручную в документе Списание с расчетного счета.

- Налог – НДС, выбирается из справочника Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- Счет учета – 68.02 «Налог на добавленную стоимость», который необходимо будет откорректировать вручную в документе Списание с расчетного счета.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

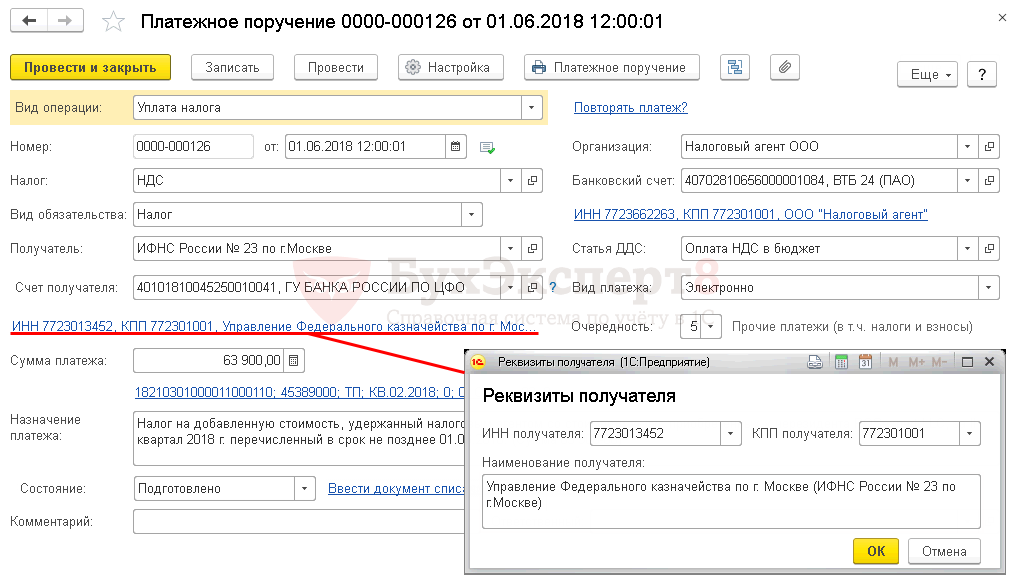

Реквизиты получателя – ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

Заполнение реквизитов платежа в бюджет

В данной форме необходимо проверить заполнение полей:

КБК – 18210301000011000110 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ». КБК подставляется автоматически из справочника Налоги и взносы;

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 02-Налоговый агент;

- УИН— , УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – КВ-квартальный платеж, так как налоговый период по НДС равен кварталу;

- Год – 2018, год, за который уплачивается налог;

- Квартал – 2, номер квартала, за который уплачивается налог;

- Номер документа – , документом, на основании которого производится платеж, является декларация, а у нее отсутствует реквизит Номер;

- Дата документа– , оплата совершается до даты подписания декларации, т.е. дата не определена (п. 4 Приложения N 2, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет.

Назначение платежа – информация для идентификации платежа, заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

В нашем примере Назначение платежа будет иметь следующий вид:

Налог на добавленную стоимость, удержанный налоговым агентом со стоимости услуг, приобретенных у нерезидента POSexpert LLC, за II квартал 2018 г. перечисленный в срок не позднее 01.06.2018. (Сумма 63900-00).

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата НДС налоговым агентом

Если субъект РВ выступает в роди налогового агента, то правило «первого события» здесь не работает. То есть уплата НДС осуществляется по факту оплаты денежных средств поставщику. Поэтому применение ставок осуществляется следующим образом:

| Событие | Ставка НДС до 2024 года | Ставка НДС с 2024 года |

| Согласно контракта НДС не включен в стоимость товара | 18% | 20% |

| НДС включен в стоимость товара | 18/118% | 20/120% |

| НДС уплачивается иностранным поставщиком (его агентом) за электронные услуги | 15,25% | 16.67% |

Расчет НДС и уплата его налоговым агентом осуществляется следующими способами:

- путем удержания НДС из вознаграждения поставщика (при этом сумма оплаты уменьшается на агентский НДС);

- возмещение обязательства покупателем (при этом исполнитель получит сумму согласно договора, а НДС будет уплачиваться за счет средств покупателя).

Интересует налоговый агент по НДС проводки

Проводки у налогового агента по НДС

Для учета НДС при исполнении обязанностей налогового агента нужно сначала начислить налог.

Учет НДС при исполнении обязанностей налогового агента по аренде гос или муниципального имущества:

Дебет 20, 25, 26, 44, 91.2 — Кредит 60,76 Дебет 19 Кредит 60 — указываем налог, который прописан в договоре, Учет НДС при исполнении обязанностей налогового агента по покупке у иностранного контрагента товаров (работ, услуг):

Дебет 08, 10, 41, 20, 25, 26, 44, 91.2 — Кредит 60,76 Дебет 19 Кредит 60 — самостоятельно рассчитываем сумму агентского НДС по сделке, Дебет 60 Кредит 76 НА — уменьшаем задолженность перед контрагентом на сумму удержанного НДС.

Проводки по счету 76 НА расчеты по НДС у налогового агента

В программе 1С:Бухгалтерия для учета НДС при исполнении обязанностей налогового агента предусмотрен специальный счет 68.32 “НДС при исполнении обязанностей налогового агента”.

В корреспонденции со счетом 76.АН “Расчеты по НДС при исполнении обязанностей налогового агента” счет 68.32 “НДС при исполнении обязанностей налогового агента” формирует счет-фактуру.

Таким образом, бухгалтерские проводки по учету ндс при исполнении обязанностей налогового агента пополняются записью:

Дебет 76 НА Кредит 68.32 Эту проводку по отражению задолженности налогового агента перед бюджетом по уплате НДС составляют и при аренде указанного выше имущества и по сделкам с “иностранцем”.

Вычет по счету 68 32 НДС при исполнении обязанностей налогового агента

После уплаты налога агентом расчеты по НДС при исполнении обязанностей налогового агента дополняются проводками по вычету:

Дебет 68.32 НДС Кредит 51 Дебет 68 Кредит 19.

09 Августа 2017

На основе анализа результатов проведенных налоговых проверок налоговики сформировали перечень распространенных нарушений законодательства о налогах и сборах (информация ФНС России от 20 июля 2017 г. “Характерные нарушения законодательства о налогах и сборах, выявленные в ходе проведения налоговых проверок”).

С таким заявлением выступил, 8 августа 2017 г. столичный Департамент экономической политики и развития.

Меры поддержки инвесторов, реализующих крупные инвестпроекты на территориях опережающего развития (ТОР) и Свободного порта Владивосток (СПВ), могут быть расширены. Правительство внесло в Госдуму поправки в Налоговой кодекс. Распоряжение об этом опубликовано на сайте кабмина.

08 Августа 2017

Минфин России разъяснил, что организация, получившая от своего единственного учредителя по договору безвозмездного пользования право пользования имуществом (имущественное право), учитывает его в целях налогообложения прибыли организаций как внереализационный доход. При этом размер дохода определяется исходя из рыночных цен, но не ниже остаточной стоимости либо затрат на приобретение данного имущества.

Минфин России разъяснил, что в случае приобретения услуг по аренде муниципального имущества, оказываемых казенными учреждениями, не являющихся объектом налогообложения НДС, арендаторы имущества НДС не уплачивают. Это правило действует, в том числе в случае заключения договора аренды с муниципалитетом, который владеет казенным учреждением на праве оперативного управления.

Покупка зарубежных товаров и услуг

Если строительство морских транспортов — не самое распространенное направление, то закупкой материалов, продуктов и услуг у иностранных фирм занимаются повсеместно.

При заказе зарубежных товаров или услуг бизнес каждый раз становится налоговым агентом по НДС

Но важно, чтобы соблюдались конкретные условия:

- Зарубежный продавец не состоит на налоговом учете в России. Эту деталь лучше уточнить заранее, еще до начала сотрудничества. Если иностранный бизнес числится в российской налоговой, покупатель не должен переводить НДС и отчитываться по нему.

- Объект сделки облагается НДС. Перечень исключений, за которые не нужно уплачивать НДС, есть в Налоговом кодексе (ст. 149).

- Продукты или услуги, приобретенные у зарубежного продавца, будут реализовывать на российском рынке.

Такие правила работают только для сделок с компаниями. При сотрудничестве с физлицами из-за рубежа налоговыми агентами не становятся.

Создание и печать счетов-фактур для вычетов НДС

Прежде чем можно будет создать и распечатать отчет о счетах-фактурах для полученных накладных, выпущенных накладных, покупок или продаж в оценках НДС, необходимо выполнить следующие задачи:

-

Настройте параметры проводок налоговых агентов.

-

Определите поставщика в качестве налогового агента.

-

Создайте и разнесите заказ на покупку с налоговой группой и налоговой группой номенклатуры.

-

Создайте предложение по оплате и разнесите платеж.

В результате разноски налогового платежа создаются налоговые проводки со следующими направлениями налога:

- Налоговый агент — начислено — начисленный НДС, который должен быть уплачен. По этой налоговой проводке создается документ-фактура, который будет отражен в книге продаж.

- Входящий налог — НДС, который следует вычесть, потому что сумма НДС была переведена налоговому органу. По налоговой проводке создается счет-фактура, который будет отражен в книге покупок после обработки входящего НДС.

-

Выберите Расчеты с поставщиками>Запросы и отчеты>Фактура.

-

Выберите Печать>Исходный для счет-фактуры, созданной для налоговой проводки Налоговый агент — начислено.

Какие бывают штрафы по НДС

Штрафы по НДС начисляют в трёх случаях: компания или ИП нарушили сроки подачи налоговой декларации, занизили налог к уплате или не уплатили налог вовремя. Разберём каждый случай подробно.

Нарушили сроки подачи налоговой декларации. Если декларацию по НДС сдать позже установленного срока или принести её в налоговую на бумаге, можно получить штраф в размере 5% от неуплаченного налога за каждый полный или неполный месяц просрочки.

Максимальный штраф — 30% от размера налога, минимальный — 1000 рублей.

Занизили налог к уплате в декларации. Иногда бывает, что из-за технических или арифметических ошибок сумма НДС к уплате получается меньше фактической. Если налоговая первой обнаруживает такую ошибку, она назначает штраф 20% от суммы неуплаченного налога.

В случае умышленного занижения налога — если налоговая сможет это доказать — штраф увеличивается до 40% от суммы неуплаченного налога.

Если компания или ИП обнаруживают ошибку до налоговой, им нужно сдать уточнённую декларацию, доплатить разницу налога и пени за все дни просрочки.

Уплатили налог несвоевременно. Допустим, компания рассчитала НДС верно, подала декларацию вовремя, но налог не уплатила. В этом случае налоговая начисляет пени — 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки.

Например, если компания просрочила платёж 50 000 рублей на 10 дней, то расчёт пени будет выглядеть так:

50 000 рублей × 8,5% (ставка ЦБ РФ по состоянию на 26.07.2023) / 300 × 10 дней = 141,67 рубля

Период применения вычетов налоговым агентом

Пунктом 3 ст. 171 НК РФ предусмотрено, что вычетам подлежат суммы налога, уплаченные в соответствии со ст. 173 НК РФ покупателями — налоговыми агентами.

Налоговые агенты, осуществляющие операции, указанные в п. п. 4 и 5 ст. 161 НК РФ, не имеют права на включение в налоговые вычеты сумм налога, уплаченных по этим операциям.

По иным операциям, перечисленным в ст. 161 НК РФ, вычеты предоставляются при условии, что товары (работы, услуги), имущественные права были приобретены налогоплательщиком, являющимся налоговым агентом, для операций, подлежащих обложению НДС, и при их приобретении налог уплачен.

Налоговые вычеты производятся на основании документов, подтверждающих уплату сумм налога, удержанного налоговыми агентами, а также документов на приобретение товаров (работ, услуг) (п. 1 ст. 172 НК РФ).

ФНС России в Письмах от 14.09.2009 N 3-1-11/730 и от 07.06.2008 N 3-1-10/81@ изложила свою позицию о моменте предъявления к вычету НДС, уплаченного в бюджет налоговым агентом.

Она основана на том, что перечисленная в бюджет сумма считается налогом только тогда, когда она отражена в декларации.

Декларация по НДС должна представляться до 20-го числа месяца, следующего за кварталом, в котором производилась уплата налога налоговыми агентами.

Поэтому суммы НДС, уплаченные налоговыми агентами по операциям реализации товаров (работ, услуг), местом реализации которых является территория РФ, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, могут быть включены налоговыми агентами в налоговые вычеты в декларации, представляемые за налоговый период, следующий за налоговым периодом, за который представлена декларация с отраженной в ней суммой НДС, подлежащей уплате в бюджет в отношении указанных товаров (работ, услуг).

ФНС России, изложив в Письме от 07.06.2008 N 3-1-10/81@ вышеуказанную позицию, направила этим же Письмом налоговым органам разъяснение Минфина России от 07.04.2008 N 03-07-08/84, указав, что направлено оно «для сведения». В Письме финансового ведомства иная позиция содержится только по одному случаю.

Учитывая, что одновременно с выплатой (перечислением) денежных средств иностранному лицу, реализующему работы (услуги), местом реализации которых является территория РФ, производится уплата НДС, налоговый агент имеет право на вычет данной суммы налога в том налоговом периоде, в котором эта сумма фактически перечислена в бюджет.

Как следует из Письма ФНС России N 3-1-10/81@, налоговое ведомство с позицией Минфина не согласно.

Можно отметить, что изложенная в Письме N 3-1-10/81@ позиция о возможности вычета НДС только в периоде, следующем за периодом уплаты налога, распространяется и на НДС с сумм арендной платы при аренде имущества, принадлежащего Российской Федерации, субъектам РФ и муниципальным образованиям.

Вопрос о неправомерности такой позиции налоговых органов стал предметом рассмотрения Высшего Арбитражного Суда РФ.

В Определении ВАС РФ от 25.07.2008 N 9235/08 подтверждается, что право на возмещение из бюджета НДС возникает в том налоговом периоде, в котором сумма НДС, удержанная налоговым агентом с арендодателя согласно выставленному счету-фактуре, фактически перечислена в бюджет.

Аналогичная позиция содержится в Постановлении ФАС Поволжского округа от 10.04.2009 N А55-14632/2008.

НДС, Налоговая база по НДС

Обмен с системой Меркурий через Web + Ветис.API для любых конфигураций (универсальная конфигурация Хамелеон Меркурий)

Универсальная конфигурация Хамелеон Меркурий для взаимодействия с системой Меркурий(тестовый+рабочий+демо контур) может использоваться для интеграции в любую конфигурацию на базе 1С, версии ПРОФ и выше. Основное отличие от других решений — работа через веб-интерфейс и API 2.0(API 2.1). Для удобства реализован общий интерфейс в виде обработки, схожей с интерфейсом Меркурий, но возможностей гораздо больше, т.к. при интеграции в Вашу учетную систему, можно на основании Ваших справочников и документов, создавать соответствующие документы и справочники в системе Меркурий и наоборот.

104000 руб.

392