Какой кбк указывать при перечислении судебным приставам

Надо ли указывать КБК в платежке при перечислении задолженности в рамках исполнительного производства в ФССП? Этот вопрос очень актуален для юридических и физических лиц, так как сами судебные приставы не всегда предоставляют КБК для перечислений, а сотрудники банков часто требуют, чтобы этот реквизит был указан в платежке. Далее мы рассмотрим, каким будет КБК судебных приставов в 2023 году.

Наряду с платежами , КБК в 2023 году необходимо указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу и при заполнении расчета по страховым взносам. Обязанность удерживать алименты и перечислять их взыскателю возникает сразу после получения исполнительного листа.

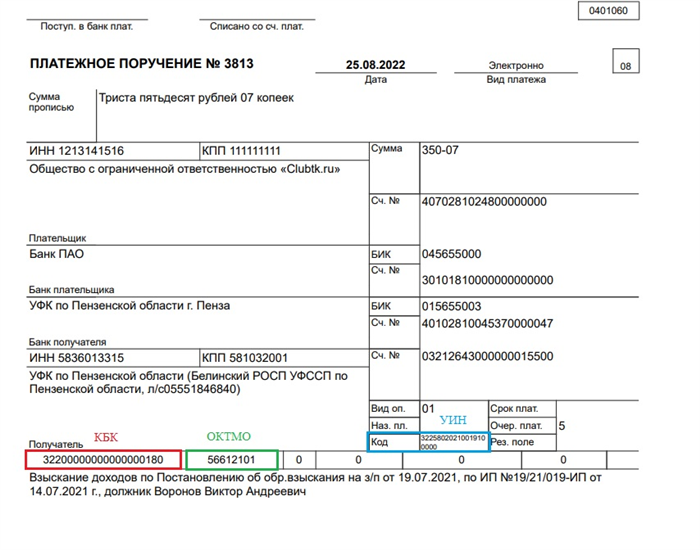

Платежное поручение может заполняться, например, работодателем, который удерживает определенную сумму из зарплаты работника и перечисляет ее на счет судебных приставов. Все отчисления должны иметь обоснование, а их законность должна быть подтверждена документально.

- ИНН того лица, которое является плательщиком.

- КПП гражданина, с которого производят удержания.

- Наименование плательщика – это организация, которая осуществляет перевод денежных сумм, взимаемых с физического лица.

- Статус плательщика. В данном случае это будет 19.

- Код. Если у плательщика имеется идентификатор, то следует вносить именно его.

- КБК. В таких документах проставляют 0.

- Классификацию по ОКТМО приводят ту, которая относится к месту расположения отделения судебных приставов, на чей счет производится оплата.

- Уникальный номер того документа, который может выступить в качестве идентификатора физического лица (например, номер общегражданского паспорта, СНИЛС и т.

- укажет ИНН работника, в КПП проставит 0, плательщиком обозначит себя;

- в качестве статуса плательщика укажет 19;

- идентификатором физлица будет паспорт, поэтому в поле 108 организация приведет код 01 и через точку с запятой серию и номер паспорта работника;

- получателем платежа будет управление Федеральной службы судебных приставов по г. Москве;

- вместо УИН поставит 0;

- очередность платежа 4-я;

- ОКТМО — тот, который установлен по месту нахождения управления ФССП;

- в полях 104, 106, 107 и 109 будет стоять 0.

- шифр 32211302030010000130 — применяется для обозначения доходов в виде возмещения средств на покрытие процессуальных затрат;

- КБК исполнительского сбора обозначается комбинацией 32211501010010000140;

- 32210807430010000110 – кодировка для уплаты госпошлины за внесение сведений в госреестр юрлиц, занимающихся деятельностью по возврату просроченной задолженности (основной вид деятельности).

КБК по исполнительному листу, как и в иных случаях, прописывается в платежном поручении в поле 104. Указывать этот код надо не всегда – в некоторых ситуациях вместо него ставится «0», например, при отправке удержанных с дохода работника средств судебным приставам, которые впоследствии перераспределяют поступившие суммы и отправляют их конечным получателям.

Указывать конкретный КБК необходимо только в той ситуации, когда деньги отправляются сразу в соответствующий бюджет. Если же средства направлены судебным приставам для дальнейшего зачисления иным взыскателям, КБК ФССП не прописывается. Так, не потребуется код бюджетной классификации при перечислении приставам задолженностей работника по алиментам, по кредитным платежам и т.п. Если поводом для взыскания стала задолженность работника по налогу, что подтверждено соответствующим постановлением судебных приставов, в платежном поручении в поле 104 вместо КБК приставам (2023) по исполнительному производству достаточно проставить «0», поскольку ФССП не администрирует налоговые платежи.

- если штраф удерживается в связи с воспрепятствованием законному принудительному исполнению исполнительных документов (гл. 17 КоАП РФ), в платежке вписывается КБК по исполнительному производству 32211601171010008140;

- КБК перечислений по исполнительному листу, когда речь идет о штрафных санкциях, удерживаемых с лиц, совершивших правонарушения в предпринимательской сфере (гл. 14 КоАП РФ) — 32211601141019002140;

- судебные штрафы, предусмотренные Арбитражным процессуальным кодексом, уплачивают на КБК приставов 32211604010010000140;

- для штрафов, налагаемых судами в случаях, установленных уголовным законодательством, КБК приставы используют в следующей комбинации цифр – 32211603200010000140;

- при перечислении штрафов, взыскиваемых с виновных лиц по решению суда, согласно нормам УПК РФ, используется КБК УФССП 32211604040010000140.

Польза поручения

Платежное поручение от должника ФССП имеет несколько значимых преимуществ. Во-первых, это простой и удобный способ осуществления платежей. Благодаря специальному бланку, на котором уже заполнены все необходимые реквизиты, должнику не нужно тратить время на заполнение и оформление платежного документа.

Во-вторых, использование поручения позволяет избежать возможных ошибок при вводе реквизитов платежа. Все данные уже внесены на бланк, что исключает возможность опечаток и неточностей при заполнении информации.

Кроме того, поручение обеспечивает быстроту и надежность исполнения платежей. Отправка документа с указанными реквизитами напрямую ФССП гарантирует, что платеж будет получен и зачислен в кратчайшие сроки, минимизируя риск просрочки или неправильного перемещения средств.

Также стоит отметить плюс в удобстве учета и контроля платежей. Благодаря сопроводительной таблице и уникальному номеру поручения, можно легко отследить и контролировать все проведенные операции.

Использование платежного поручения от ФССП позволяет значительно упростить процесс оплаты задолженности перед исполнительными органами, гарантируя скорость, точность и безопасность всех проводимых операций.

Верно указываем статус в платежных поручениях в 2021 году

С 17 июля 2021 года начнет действовать правило заполнения платежного поручения, когда работодатель вычитает из зарплаты работника деньги в счет погашения задолженности перед бюджетом и переводит удержанную сумму в бюджет.

В платежном получении в поле «ИНН плательщика» нужно указывать не ИНН компании, а ИНН работника. Это изменение тоже предусмотрено приказом Минфина от 14 сентября 2020 г. № 199н.

Погашение задолженности по прошлым периодам – поля 106, 108, 109

С 1 октября 2021 года вводятся изменения в порядок указания информации при погашении задолженности по истекшим периодам (тоже приказ Минфина от 14 сентября 2020 г. № 199н).

До 1 октября 2021 года в поле 106 «Основание платежа» платежного поручения можно указывать одно из следующих значений:

- «ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ЗД» — добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов, страховых взносов).

Согласно изменениям, значения «ТР», «ПР», «АП» и «АР» в поле 106 больше указывать не нужно. Остается единое для всех перечисленных случаев значение, которое нужно проставлять в поле 106 — «ЗД».

А коды «ТР», «ПР», «АП» и «АР» переходят в поле 108 «Номер документа».

Например, если деньги перечисляются на основании требования налогового органа об уплате налога (сбора, страховых взносов), в поле 108 пишут сначала ТР и далее без пробела номер требования на 13 знакомест. Если это исполнительный документ (исполнительное производство), то в поле 108 в аналогичном порядке пишут АР и номер документа и т. д.

В поле 109 «Дата документа основания платежа» нужно будет указывать даты документов, на основании которых перечисляются деньги (требование, решение и т. д.).

- Правила заполнения платежных поручений

- Изменения в КБК

- Заполнение реквизитов банка Федерального казначейства по классификатору БИК

- Платежи в бюджет на казначейские счета с 01.01.2021

- Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

- Прочие платежи контрагентам-бюджетникам

Взыскивая долги с физлиц, судебные приставы с 17 июля не должны будут указывать ИНН службы в качестве «плательщика» – надо будет вписывать только ИНН физлица. Аналогично и банки – когда будут перебрасывать в бюджет деньги, полученные от физлиц в уплату налогов и других платежей, не должны будут указывать свой ИНН в качестве ИНН плательщика (для банков это правило вступит в силу с 1 октября 2021 года). Для почты такое же начнет действовать 17 июля 2021 года.

С этой же даты будет применяться подобное и вообще любыми организациями (например, работодателями), которые удерживают долги гражданина по платежам в бюджет из его зарплаты или из других доходов на основании исполнительного листа. В качестве ИНН плательщика надо будет указывать ИНН физлица, а не фирмы, удерживающей долг.

Кроме того, при составлении распоряжений плательщиками, являющимися клиентами банка (владельцами счетов), не будет допускаться указание ИНН плательщика, отличного от ИНН клиента, составившего распоряжение (если иное не предусмотрено правилами).

Сейчас ИНН плательщика-физлица при отсутствии УИН обязателен, если в реквизите 101 указан любой из статусов плательщика от 09 до 13 (ИП, нотариус, адвокат, глава КФХ, физлицо). С октября следующего года это будет касаться только статуса 13 (физлица). Чем же такое объяснить?

Оказывается, и самих статусов с 09 по 12 не будет. Статус 13 объединит все названные. Это – статусы для уплаты налоговых платежей.

Соответственно, все ИП, уплачивающие налоги, страховые взносы, будут указывать статус 13.

08 статус для юрлиц, ИП, частнопрактикующих лиц сейчас касается уплаты всего, кроме налогов, а будет – кроме платежей, администрируемых как налоговыми, так и таможенными органами.

Как оно упрощает процесс взыскания

Преимущества использования платежного поручения от должника ФССП следующие:

| 1. | Удобство. Платежное поручение готово к использованию и содержит всю необходимую информацию, такую как номер должника, сумма задолженности, реквизиты для оплаты и др. Должнику нужно лишь подписать его и совершить оплату через банк или почтовое отделение. |

| 2. | Автоматизация. Взыскание задолженности происходит автоматически: после получения платежного поручения ФССП начинает процедуру списания денежных средств с банковского счета должника. Это существенно сокращает время и ресурсы, затрачиваемые на процесс взыскания. |

| 3. | Безопасность. Платежное поручение от должника ФССП гарантирует надежную защиту от возможных манипуляций и мошенничества. Все платежи совершаются через банк, что обеспечивает сохранность денежных средств и их правильное направление на исполнение задолженности. |

Таким образом, использование платежного поручения от должника ФССП позволяет значительно упростить процесс взыскания задолженности, сделать его более удобным и эффективным для всех сторон.

Поручение ФССП

Поручение ФССП состоит из нескольких основных разделов:

- Наименование исполнительного органа – в данном случае, Федеральной службы судебных приставов.

- Реквизиты должника – включают ФИО, адрес и контактные данные.

- Реквизиты ответственного лица – в данном случае, сотрудника ФССП, который осуществляет взыскание.

- Сумма задолженности – указывается сумма, которую должник должен уплатить в адрес ФССП.

- Детали платежа – включают реквизиты банковского счета ФССП, на который необходимо перечислить деньги, а также код для указания цели платежа.

Поручение ФССП может быть использовано как физическими, так и юридическими лицами для осуществления платежей в адрес Федеральной службы судебных приставов. Для этого необходимо заполнить все необходимые разделы документа и осуществить перевод денежных средств на указанный счет.

Кроме того, поручение ФССП позволяет быстро и удобно отслеживать статус платежа и получить подтверждение его выполнения.

Как правильно заполнить дату платежа в платежном поручении

При заполнении платежного поручения, важно указать корректную дату платежа. Неправильно указанная дата может привести к задержкам в обработке платежа или его неверной регистрации

В этой статье мы расскажем, как правильно заполнить дату платежа в платежном поручении.

Шаг 1: Выбор формата даты

Для указания даты платежа в платежном поручении можно использовать два формата — числовой и текстовый. В числовом формате дата записывается в виде дд.мм.гггг (например, 01.10.2023), а в текстовом формате дата записывается словами — первое октября две тысячи двадцать третьего года.

Шаг 3: Указание будущей даты платежа

Если вы заполняете платежное поручение заранее, то в поле даты платежа следует указать будущую дату, на которую запланировано осуществление платежа

При этом, важно учитывать, что в некоторых случаях банки могут отклонить платеж, если указанная дата уже прошла

Шаг 4: Важные моменты заполнения даты платежа

Не допускайте ошибок при указании даты платежа, так как это может привести к неправильной обработке платежа.

Убедитесь, что указанная дата соответствует требованиям организации, которой вы осуществляете платеж.

Если платеж предусматривает установление плановых периодов (например, абонентская плата за месяц), то указывайте соответствующую дату начала следующего периода.

При заполнении даты в текстовом формате, обращайте внимание на правильное написание и согласование слов в роде, падеже и числе.

Пример заполнения даты платежа в платежном поручении:

| Поле | Значение |

|---|---|

| Дата платежа (числовой формат) | 01.10.2023 |

| Дата платежа (текстовый формат) | первое октября две тысячи двадцать третьего года |

Правильно заполненная дата платежа в платежном поручении является важным аспектом для успешного и своевременного осуществления платежа. Убедитесь в корректности указанной даты, следуйте требованиям организации и внимательно заполняйте соответствующее поле в платежном поручении. Таким образом, вы сможете избежать возможных проблем и задержек в обработке платежа.

Какие значения указываются в статусе составителя в платёжном поручении?

В соответствии с приказом Министерства Финансов России от 12.11.2013 №107-н при заполнении поля 101 платёжного поручения указываются коды статуса составителя:

| Код статуса | Пояснение |

| 01 | Налогоплательщик – юридическое лицо |

| 02 | Налоговый агент |

| 03 | Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица |

| 04 | Налоговый орган |

| 05 | Федеральная служба судебных приставов и её территориальные органы |

| 06 | Участник внешнеэкономической деятельности – юридическое лицо |

| 07 | Таможенный орган |

| 08 | Юридическое лицо (индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 09 | Индивидуальный предприниматель |

| 10 | Нотариус, занимающийся частной практикой |

| 11 | Адвокат, учредивший адвокатский кабинет |

| 12 | Глава крестьянского (фермерского) хозяйства |

| 13 | Иное физическое лицо – клиент банка (владелец счёта) |

| 14 | Налогоплательщик, производящий выплаты физическим лицам |

| 15 | Кредитная организация (филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц |

| 16 | Участник внешнеэкономической деятельности — физическое лицо |

| 17 | Участник внешнеэкономической деятельности — индивидуальный предприниматель |

| 18 | Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей |

| 19 | Организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке |

| 20 | Кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица |

| 21 | Ответственный участник консолидированной группы налогоплательщиков |

| 22 | Участник консолидированной группы налогоплательщиков |

| 23 | Органы контроля за уплатой страховых взносов |

| 24 | Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 25 | Банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции |

| 26 | Физлица, юрлица по погашению требований к должнику |

| 27 | Кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации |

| 28 | Участник внешнеэкономической деятельности — получатель международного почтового отправления |

Коды статуса 27 и 28 вступили в силу с 02.10.2017 г. на основании Приказа Минфина РФ от 05.04.2017 г. № 58н «О внесении изменений в Приказ Министерства финансов Российской Федерации от 12.11.2013 г. № 107н».

Читайте так же статью ⇒«Платёжное поручение на уплату государственной пошлины в 2024»

Вводится новый код 31 для платежек по исполнительным листам

Как происходит оформление платежных поручений на перечисление судебным приставам задолженности работника, узнайте в Энциклопедии решений системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Внесены изменения в приказ Минфина России от 12 ноября 2013 г. № 107н о заполнении распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ.

Установлено, что при погашении задолженности по исполнительному производству в реквизите «101» платежного распоряжения указывается статус «31», если оно составлено на основании исполнительного документа, в котором содержится уникальный идентификатор начисления. В этом случае указание в платежке уникального идентификатора начисления является обязательным.

Приказ вступает в силу по истечении шести месяцев со дня его официального опубликования (Приказ Минфина России от 23 мая 2022 г. № 81н (зарег. в Минюсте 30 июня 2022 г.).

Читать ГАРАНТ.РУ в и

Документы по теме:

ФНС России, являясь федеральным органом исполнительной власти, вправе при осуществлении возложенных на нее функций, полномочий и обязанностей, достижения общественно значимых целей, продолжить обработку персональных данных без соответствующего согласия физлица.

Возможность применения льготной ставки могут распространить на участников, заключивших инвестконтракт до 2017 года при условии ведения участниками раздельного учета доходов (расходов).

До 31 декабря 2024 года.

Также в числе поправок – продление периода получения пенсии по потере кормильца, изменение порядка учета налога по уточненной налоговой декларации, назначение лекарств «офф-лейбл».

ООО «НПП «ГАРАНТ-СЕРВИС», 2023. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС» (ИНН 7718013048, ОГРН 1027700495745). Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

Разработчик ЭПС Система ГАРАНТ – ООО «НПП «Гарант-Сервис-Университет»

8-800-200-88-88 (бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Если вы заметили опечатку в тексте,выделите ее и нажмите Ctrl+Enter

Как правильно указать сумму платежа в платежном поручении

1. Укажите точную сумму платежа

Важно указывать точную сумму платежа без округлений. Например, если сумма составляет 3527,45 рублей, укажите именно эту цифру в поручении, а не «около 3500 рублей»

Точная сумма позволит избежать недоразумений и гарантировать исполнение платежа в нужном размере.

2. Внимательно проверьте написание цифр

Перед отправкой платежного поручения важно внимательно проверить правильность написания цифр. Ошибки в цифрах могут привести к неправильному расчету суммы платежа и задержке его исполнения

При указании суммы в платежном поручении следует быть особенно внимательными и аккуратными.

3. Используйте дополнительные указания для расшифровки суммы

В некоторых случаях может потребоваться более подробное описание суммы платежа. Например, если сумма платежа состоит из нескольких частей или включает комиссию или проценты. В таких случаях можно использовать дополнительные строки или комментарии в платежном поручении для расшифровки суммы и обозначения ее составляющих.

4

Обратите внимание на валюту платежа. При указании суммы в платежном поручении следует также учесть валюту платежа

Если платеж осуществляется в иностранной валюте, необходимо указать как сумму платежа, так и соответствующую валюту. Внимательно проверьте правильность указания валюты, чтобы избежать возможных ошибок и переплат

При указании суммы в платежном поручении следует также учесть валюту платежа. Если платеж осуществляется в иностранной валюте, необходимо указать как сумму платежа, так и соответствующую валюту. Внимательно проверьте правильность указания валюты, чтобы избежать возможных ошибок и переплат.

5. Сохраните копию платежного поручения

После заполнения платежного поручения рекомендуется сохранить копию документа. Это поможет вам отследить и проверить правильность выполняемых платежей и иметь доказательство о проведении платежа, если потребуется.

Что это и как использовать

Для использования платежного поручения необходимо следовать определенным инструкциям:

Скачайте форму платежного поручения с сайта Федеральной службы судебных приставов или получите ее на приеме у сотрудников ФССП.

Внимательно заполните все необходимые поля: ФИО должника, номер исполнительного производства, сумму задолженности и т.д

Обратите особое внимание на правильность указания реквизитов банка. Ошибки могут привести к задержке или неправильному зачислению платежа.

Подпишите платежное поручение собственноручно

Подпись должна быть разборчивой и совпадать с той, которая указана в паспорте.

Оплатите задолженность в ближайшем отделении банка или с помощью электронных платежных систем. При оплате обязательно укажите в назначении платежа номер исполнительного производства и ФИО должника.

Сохраните квитанцию или подтверждение о платеже. Они могут потребоваться в дальнейшем для подтверждения факта оплаты и решения возможных спорных вопросов.

Использование платежного поручения от должника ФССП является законным и гарантирует зачисление денежных средств на счет Федеральной службы судебных приставов. Это удобный и простой способ выполнить свои обязательства перед государством и избежать дальнейших проблем и штрафов.

Как заполнить платёжное поручение по НДФЛ в 2023 году

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

С 1 января 2023 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

- новый БИК банка получателя средств;

- наименование банка получателя средств;

- номер счета банка получателя средств (номер банковского счета, входящего в состав ЕКС);

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета территориального органа Казначейства в подразделениях ЦБ РФ на балансовом счете № 40101.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

ИНН и КПП плательщика

Размер сбора составляет 7 % от подлежащей взысканию суммы и не может быть менее 1000 руб. с физического лица (гражданина или индивидуального предпринимателя).

Предлагаем ознакомиться: Расстояние от дома до забора: сколько метров от забора можно строить дом

Исполнительный сбор поступает в федеральный бюджет.

Иногда в платежных реквизитах может быть указан УИН (уникальный идентификатор начисления). Он может содержать от 20 до 25 цифр и встречается только у платежей в пользу госорганов. Указать его необходимо в поле 22 платежного поручения.

Если УИН неизвестен, то в поле 22 указывается «0». Инфо Так можно будет свести к минимуму вероятность допущения ошибки при составлении документации, последующем перечислении денег. Процесс формирования рассматриваемого типа документов имеет большое количество самых разных особенностей.

Со всеми ними по возможности стоит разобраться заранее.

Понятно, что в следующем реквизите («КПП» плательщика, номер 102) отражается значение КПП плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей исполняется. При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывается ноль («0»).

А вот в реквизите «Плательщик» (номер уже отражается информация о плательщике, непосредственно осуществляющем платеж (то есть ином лице). И это вполне логично, потому что в качестве плательщика выступает клиент банка (владелец счета), составивший распоряжение о переводе денежных средств. Порядок заполнения указанного поля зависит от того, кто конкретно выступает в роли плательщика:

- юридическое лицо в реквизите под номером 8 отражает свое полное или сокращенное наименование;

- ИП – фамилию, имя, отчество (при его наличии) и в скобках – «ИП»;

- нотариус, занимающийся частной практикой, – фамилию, имя, отчество (при его наличии) и в скобках – «нотариус»;

- адвокаты, учредившие адвокатские кабинеты, – фамилию, имя, отчество (при его наличии) и в скобках – «адвокат»;

- главы крестьянских (фермерских) хозяйств – фамилию, имя, отчество (при его наличии) и в скобках – «КФХ»;

- физическое лицо – фамилию, имя, отчество (при его наличии) физического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему РФ.

В реквизите «101» платежного документа на перевод денежных средств в бюджет иным лицом необходимо отразить показатель статуса плательщика, чья обязанность исполняется. При этом вопрос о том, каким же должен быть статус плательщика страховых взносов, благодаря Приказу Минфина РФ № 58н, решен окончательно. Приведем те показатели поля 101, которые могут пригодиться предприятиям (ИП), работающим в сфере общественного питания (Правила 5).

| Значение показателя поля «101» | Статус плательщика |

| 01 | Налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – юридическое лицо |

| 02 | Налоговый агент |

| 06 | Участник внешнеэкономической деятельности – юридическое лицо |

| 08 | Плательщик – юридическое лицо, ИП, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава КФХ, осуществляющие перевод денежных средств в уплату платежей в бюджетную систему РФ (за исключением налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) |

| 09 | Налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – индивидуальный предприниматель |

| 17 | Участник внешнеэкономической деятельности – индивидуальный предприниматель |

| 19 | Организации и их филиалы, составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника – физического лица в счет погашения задолженности по платежам в бюджетную систему РФ на основании исполнительного документа, направленного в организацию в установленном порядке |

Кбк Для Перечисление Судебным Приставам По Исполнительному Листу В 2023 Году

· При перечислении денежных взысканий (штрафов) в счет погашения задолженности, образовавшейся до 1 января 2023 года, подлежащей зачислению в бюджет Фонда социального страхования Российской Федерации по нормативам, действующим до 1 января 2023 года, следует указывать

Для возврата незаконно удержанных средств нужно обращаться в подразделение ФССП, на чей депозит перечислялись деньги. В заявлении опишите ситуацию, приложите документ, подтверждающий незаконность списания, представьте свои реквизиты для возврата денег. На возврат средств после переплаты дается не более 30 дней.

Нередко для защиты своих трудовых прав работники обращаются в суд. Если судьи признают, что права работника были нарушены, учреждение будет обязано выплатить ему все причитающиеся суммы, например, заработную плату за время вынужденного прогула, сумму не полученной своевременно зарплаты, компенсацию расходов, связанных с обращением работника в суд, возмещение морального ущерба и др. И для всех этих выплат предусмотрены разные КВР и КОСГУ (приказ Минфина России от 29 ноября 2023 г. № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления», приказ Минфина России от 8 июня 2023 г. № 132н «О Порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения»).

«Администрация сайта» (далее – Администрация) – уполномоченные сотрудники на управление сайтом https://online-sovetnik.ru, которые организуют и (или) осуществляют обработку персональных данных, а также определяет цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными.1.1.2. «Персональные

Так, отдельные расходы на исполнение судебных актов, мировых соглашений по возмещению вреда, причиненного гражданину в результате деятельности государственных/муниципальных учреждений, осуществляются по элементу вида расходов 831. Однако есть ряд исключений из данного правила. В частности, расходы на исполнение судебных актов по искам к учреждению о выплате пенсий, пособий, оплате труда работников учреждений подлежат отражению по соответствующим группам, подгруппам и элементам видов расходов. Аналогичное требование предъявляется и к утвержденной структуре кодов КОСГУ: исполнение судебных актов в части неисполненных обязательств, в частности, по выплате пенсий, пособий, оплате труда персонала отражается по соответствующим группам, статьям и подстатьям КОСГУ. То есть выплачиваемые суммы, относящиеся к зарплате, учитываются по КВР группы 100 и подстатье 211 КОСГУ. При этом, несмотря на то, что, вполне вероятно, выплаты по исполнительному листу будут осуществляться в отношении уволенного сотрудника, обязанность по оплате заработной платы возникла у учреждения в отношении еще действующего сотрудника, а значит, для таких выплат также применяются КВР 100 и КОСГУ 211.

Подробнее об указываемых в платежном документе реквизитах читайте в материале «Основные реквизиты платежного поручения». Если по исполнительному листу на счет отдела ФССП вы переводите личные налоги работника, платежное поручение оформляется по правилам, предусмотренным для платежей в бюджет.

Образец платежного поручения по исполнительным листам Основное предназначение платежного поручения по исполнительным листам подтверждение обоснованности удержаний из заработной платы сотрудника денежных средств для погашения задолженности. Списание средств происходит в пользу судебных приставов. После этого средства направляются физическому лицу, организации или фонду в счет уплаты имеющейся перед ними задолженности.

- 09 – налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 14 — налогоплательщик, производящий выплаты физическим лицам.

- 10 — нотариус, занимающийся частной практикой;

- 14 — плательщик, производящий выплаты физическим лицам.

12 — глава крестьянского (фермерского) хозяйства;

09 — индивидуальный предприниматель;