Обязанность предприятий энергокомплекса по соблюдению требований законодательства РФ

Обязанности и необходимость в осуществлении энергетическими компаниями раздельного учета затрат по видам деятельности отражены в действующих на территории РФ долгосрочных программах развития энергетической отрасли, законодательных и подзаконных актах.

Расставим в порядке приоритетов нормативно-правовые акты, подтверждающие ведение раздельного учета:

1. «Энергетическая стратегия России на период до 2030 года», утвержденная распоряжением Правительства РФ от 13 ноября 2009 г № 1715-р, определяет конечные сроки реализации государственной энергетической политики России до 2030 г и предусматривает осуществить указанные мероприятия в 3 этапа. При «…определении стратегии по учету топливно-энергетических ресурсов должны быть решены задачи: разработка нормативно-правовой базы реформирования систем теплоснабжения; оптимизация схем систем теплоснабжения; создание условий и отработка механизмов функционирования систем теплоснабжения; формирование систем раздельного учета затрат по видам услуг; создание единой системы контроля и регулирования…» .

2. Правительство РФ Постановлением от 6 июля 1998 г. № 700 «О ведении раздельного учета затрат по регулируемым видам деятельности в энергетике» «… в целях формирования конкурентной среды на рынках электрической и тепловой энергии и повышения экономической эффективности работы энергоснабжающих организаций» установило для энергоснабжающих организаций с 1998 г. ведение раздельного учета состава затрат и объема выпускаемой продукции (услуг) по следующим видам деятельности:

■ производство электрической энергии (мощности);

■ производство тепловой энергии;

■ услуги по передаче электрической энергии (мощности);

■ услуги по передаче тепловой энергии;

■ деятельность по оперативно-диспетчерскому управлению;

■ сбыт (реализация) электрической энергии;

■ сбыт (реализация) тепловой энергии.

3. Ведение раздельного учета предписывается также п. 15 раздела 3 Постановления Правительства РФ от 14.07.2008 г. № 520 «Об основах ценообразования и порядке регулирования тарифов, надбавок и предельных индексов в сфере деятельности организаций коммунального комплекса»: «Предприятия коммунального комплекса… ведут учет объемов товаров и услуг доходов и расходов раздельно по осуществляемым видам деятельности, включающим в себя производство и реализацию товаров и услуг…» .

4. Не менее важным документом, определяющим основы регулирования деятельности предприятий энергетического комплекса, являются «Методические указания по расчету тарифов и надбавок в сфере деятельности организаций коммунального комплекса», утвержденные Приказом Минрегионразвития РФ от 15.02.2011 г. № 47, где изложена методика установления тарифов: «…регулирование тарифов (цен) основывается на принципе обязательности ведения раздельного учета организациями, осуществляющими регулируемую деятельность, объемов продукции (услуг), доходов и расходов…, а также ведения раздельного учета финансовых потребностей по реализации производственной и инвестиционной программ…» .

Названные правовые акты определяют основные цели и задачи по организации и ведению раздельного учета предприятиями энергетического комплекса.

Формирование записей книги покупок

Регистрация полученных счетов-фактур в Книге покупок производится документом Формирование записей книги покупок (раздел Учет, налоги, отчетность – журнал документов Регламентные операции НДС на панели навигации). Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

Данные для Книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности (рис. 5).

Рис. 5. Формирование записей книги покупок

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету» на суммы НДС, подлежащие вычету по приобретенным материалам.

При этом в регистр накопления НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Именно на основании записи регистра НДС Покупки заполняется Книга покупок (раздел Учет, налоги отчетность – кнопка Книга покупок на панели действий) и Декларация по НДС (раздел Учет, налоги, отчетность – гиперссылка Регламентированные отчеты панели навигации).

В отличие от журнала учета полученных и выставленных счетов-фактур, в Книге покупок счет-фактура по приобретенным товарам (работам, услугам) регистрируется на сумму, подлежащую вычету, которая определена на основании рассчитанной пропорции по пункту 4 статьи 170 НК РФ (п. 13 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

От редакции

Получить больше информации о новых возможностях раздельного учета НДС в «1С:Бухгалтерии 8» можно, ознакомившись с материалами лекции, которая состоялась 13 февраля 2014 г. в 1С:Лектории. Подробнее – см. на сайте 1С:ИТС.

Расчет пропорции при ведении раздельного учета

Под пропорцией здесь имеется в виду определение той доли входного НДС, которая приходится на облагаемые и необлагаемые этим налогом операции. Ее необходимо рассчитывать, чтобы определить, какая доля НДС (в процентном соотношении) может быть представлена к вычету. Расходы нужно сгруппировать:

- затраты на деятельность, облагаемую НДС;

- расходы по необлагаемым НДС операциям;

- прочие затраты, которые сложно однозначно отнести к первой или второй группе.

Формула для расчета пропорции НДС по облагаемым операциям:

ДВОбл. = (ВОбл._НДС + ДПрОбл._НДС / В_НДС + ДПр_НДС) х 100%, где:

- ДВОбл. – доля выручки от операций, облагаемых налогом, за учетный период;

- ВОбл._НДС – выручка от облагаемых налогом продаж без НДС;

- ДПрОбл_НДС – прочие доходы по облагаемым операциям без НДС;

- В_НДС – общая выручка от продаж без НДС;

- ДПр_НДС – прочие доходы без НДС по всем операциям.

Все показатели учитываются без НДС для того, чтобы стоимость необлагаемых операций была сопоставима с льготными.

ОБРАТИТЕ ВНИМАНИЕ! Учетным периодом по НДС является квартал, значит, и рассчитывать пропорцию необходимо поквартально. Для расчета доли необлагаемых НДС операций применяется тот же принцип пропорции, только ищется соотношение выручки от необлагаемых НДС операций с общей суммой за учетный период

Для расчета доли необлагаемых НДС операций применяется тот же принцип пропорции, только ищется соотношение выручки от необлагаемых НДС операций с общей суммой за учетный период.

Третью группу, смешанную, распределять для целей раздельного учета не обязательно. Проще всю ее отнести либо к первым, либо к вторым операциям.

Распределение расходов при совмещении ЕНВД и ОСНО

В расчете ЕНВД расходы не участвуют, а вот при расчете налога на прибыль (НДФЛ) они уменьшают налогооблагаемую базу. Но уменьшать базу можно только на ту часть расходов, которая относится к деятельности на общей системе налогообложения.

Если точно известно, что расход относится к деятельности на определенном режиме, его сразу учитывают к этому виду и в расчете налога на другом режиме он не участвует.

Например, ООО «АвтоРай» занимается продажей автомобилей на ОСНО и кузовным ремонтом на ЕНВД. Расходы на закупку автомобилей, зарплату менеджеров по продаже, аренду торгового помещения учтут при расчете налога на прибыль, а расходы на оборудования для кузовного ремонта, зарплату автомехаников и аренду автомастерской – к ЕНВД.

Но есть расходы, которые относятся ко всем видам деятельности. В нашем примере это может быть аренда офиса для административного персонала, зарплата директора, бухгалтера, секретаря и уборщицы.

Такие расходы нужно распределить пропорционально доходам от каждого из режимов без НДС.

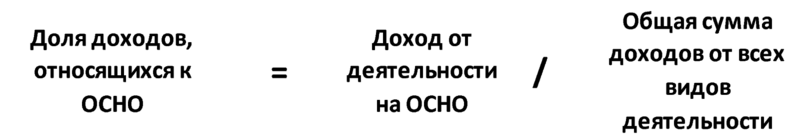

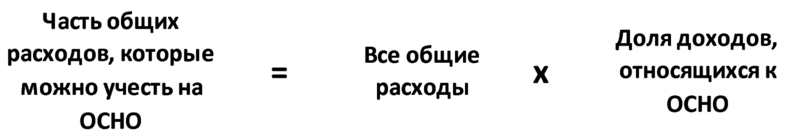

Пропорцию определяют каждый месяц по формуле:

Формула расчета доли доходов

Формула расчета доли доходов

Доля может получиться не в целых единицах, с неограниченным количеством знаков после запятой (например, 3,541236). Сколько знаков после запятой брать в расчет компания решает сама, и выбранный вариант прописывает в учетной политике.

Также нужно определить, учитывать доходы за каждый месяц или нарастающим итогом с начала месяца. Это тоже нужно закрепить в учетной политике.

Сумму расходов, которые можно вычесть из налоговой базы по налогу на прибыль, определяют по формуле:

Формула расчета общих расходов

Формула расчета общих расходов

В учетной политике ООО «АвтоРай» прописано, что пропорцию определяют помесячно, а долю берут с учетом двух знаков после запятой

Общие расходы за месяц 350 тысяч рублей.

Доходы фирмы за месяц в целом – 6,1 миллиона рублей, из них от деятельности на ОСНО – 5,2 миллиона рублей.

Определяем часть доходов от ОСНО в общей сумме доходов:

5 200 000 / 6 100 000 х 100% = 85,25%

Определяем часть общих расходов, которую можно учесть для расчета налога на прибыль:

350 000 х 85,25% = 298 375 рублей.

Спорным остается вопрос, какие расходы учитывать при расчете пропорции – все, включая внереализационные (например, проценты по займам), или только доходы от реализации. В Налоговом кодексе этот вопрос не урегулирован, а позиция налоговиков неоднозначна. Есть письма с разъяснениями, что учитывать доходы, которые не относятся к реализации, нельзя (письма УФНС России по г. Москве от 4 июня 2008 г. № 18-11/053647@, ФНС России от 24 марта 2006 г. № 02-1-07/27). Но есть и письма с противоположным мнением от 18 февраля 2008 г. № 03-11-04/3/75 и от 14 марта 2006 г. № 03-03-04/1/224.

Какой бы вариант вы ни выбрали – пропишите его в учетной политике, она будет иметь решающее значение.

Расчет расходов при раздельном учете УСН и ЕНВД

Как же посчитать расходы, когда осуществляется раздельный учет УСН и ЕНВД, которые нельзя четко отнести к одному из режимов? Составим следующую пропорцию, например, для расчета заработной платы директора фирмы:

За июнь выручка по деятельности ЕНВД составила 375000 рублей.

За июнь выручка по деятельности УСН составила 560000 рублей.

Оклад директора 60000 рублей.

Расчет: доля выручки ЕНВД 40% (375000*100/(375000+560000))

доля выручки УСН 60% (560000*100/(375000+560000))

Расходы по зарплате на ЕНВД составляют 24000 (60000 х 40%)

Расходы по зарплате на УСН составляют 36000 (60000 х 60%)

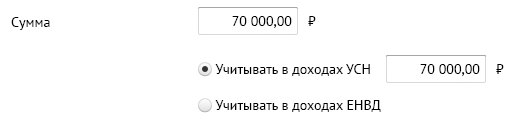

Как правило, такие расчеты делает для организации бухгалтер. Как можно облегчить труд бухгалтера? Конечно же, автоматизация расчетов и безупречное качество программного обеспечения — чем быстрее оно обновляется, тем лучше, естественно, удобство играет не менее важную роль. Современным бухгалтерам можно порекомендовать знакомство с первой в России онлайн-бухгалтерией, созданной СКБ Контур — «Контур Бухгалтерией». С её появлением ушли в прошлое проблемы с обновлениями, поддержкой, апгрейдами, переносами и т.п. Об удобстве использования бухгалтера, которым подошла по своим возможностям онлайн-бухгалтерия, дают довольно лестные отзывы. Один из частых доводов — это автоматизация бухгалтерской рутины и в целом очень высокий уровень комфорта для бухгалтера. Например, тема с раздельным учетом УСН и ЕНВД в Контур Бухгалтерии реализована таким образом:

При заведении документов можно выбрать, к какому режиму относится сумма:

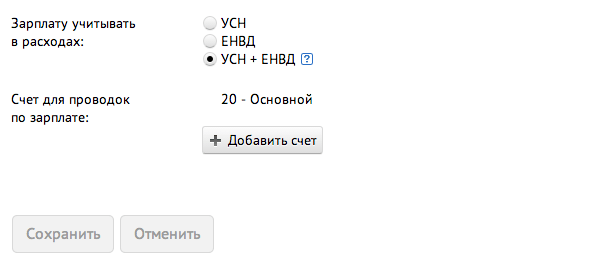

У сотрудников в Личных данных по умолчанию стоит режим УСН: вы можете его изменить на ЕНВД или УСН+ЕНВД.

У сотрудников в Личных данных по умолчанию стоит режим УСН: вы можете его изменить на ЕНВД или УСН+ЕНВД.

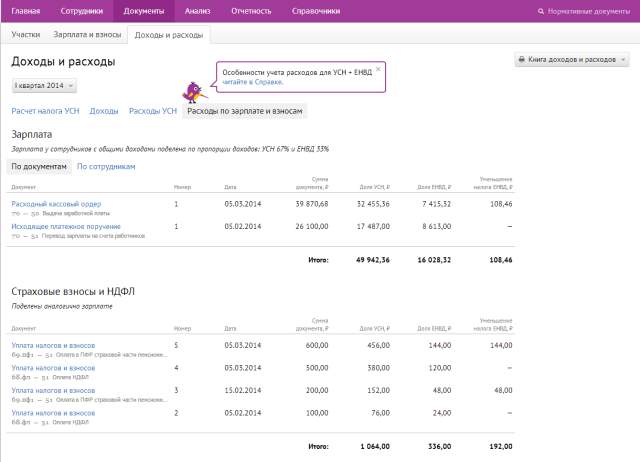

На основе этих данных, Контур Бухгалтерия делит расходы на зарплату, страховые взносы и НДФЛ между двумя режимами. Что касается случаев, когда расходы относятся к обеим системам налогообложения (например, зарплата директора), то они решаются на основе разработанной в организации учетной политики и указанного в ней метода распределения расходов, относящихся к разным налоговым режимам (письмо Минфина России от 06.09.2011 N 03-11-06/3/98).

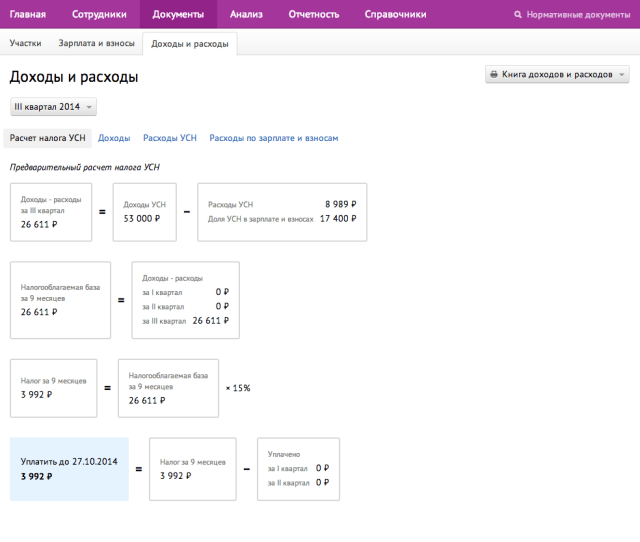

Эксперты Контур Бухгалтерии продумали такую методику и прописали ее в учетной политике онлайн-бухгалтерии (Реквизиты и настройка — Учетная политика). Сервис делит зарплату сотрудников, занятых в деятельности и на УСН, и на ЕНВД, пропорционально доходам за квартал по этим налоговым режимам. Подробнее об особенностях учета расходов для УСН+ЕНВД читайте в Справке внутри сервиса (Помощь — Справка).

Суммы по зарплате, страховым взносам и НДФЛ вы увидите на вкладке Документы — Доходы и расходы — Расходы по зарплате и взносам:

Весь расчет и суммы налога УСН к уплате можно увидеть там же в режиме реального времени (раздел Расчет налога УСН) :

Чтобы познакомиться с возможностями Контур Бухгалтерии, можно импортировать базы 1С, либо ввести исходные данные. Месяц можно будет работать со всеми возможностями онлайн-бухгалтерии бесплатно, регистрация:

Чтобы познакомиться с возможностями Контур Бухгалтерии, можно импортировать базы 1С, либо ввести исходные данные. Месяц можно будет работать со всеми возможностями онлайн-бухгалтерии бесплатно, регистрация:

Когда возможно совмещение систем налогообложения

Единственное сочетание, которое допускает Налоговый кодекс: ИП покупает патенты на определенные виды деятельности, а остальные ведет на УСН, ОСНО или ЕСХН (

).

Поскольку ПСН могут применять только индивидуальные предприниматели, юрлицам сочетание налоговых режимов не доступно — либо меняете систему налогообложения на более выгодную, либо открываете ИП или ООО для новых видов деятельности. Стать ИП можно только один раз, т. к. это статус физлица. А вот учредителем ООО можете быть неоднократно.

Важно! Если вы осуществляете один вид деятельности в разных точках в рамках одного субъекта РФ (например, владеете сетью розничных продуктовых магазинов или кафе), совмещение систем налогообложения не допускается. Либо переходите на УСН полностью, либо остаетесь на патенте (письмо ФНС от 28 марта 2013 года № ЕД-3-3/1116).. Совмещение патента и УСН — распространенная история в торговле.

Совмещение патента и УСН — распространенная история в торговле.

Ограничения при совмещении режимов ИП

Предположим, у вас ИП с двумя видами деятельности: розничный магазин автозапчастей на патенте и торговля сувенирами через маркетплейс на УСН 15%. У каждого режима — свои ограничения по численности сотрудников, выручке и т. д. Давайте разбираться, каким будет «потолок» при совмещении налоговых режимов.

Лимит годового дохода устанавливается по действующим ограничениям для ПСН. Итоговая выручка не должна превышать 60 миллионов рублей (включая полученную от деятельности, по которой применяете УСН), иначе право работать на патенте вы потеряете (

). Если патент утрачивает силу, считается, что он был недействительным в течение всего налогового периода — вам доначислят налог по УСН за все время с момента окончания предыдущего патента.

Пример. Вы работаете на УСН, а по одному виду деятельности применяете ПСН. Купили патент на год, с 1 января, но к сентябрю выручка превысила допустимые 60 миллионов. В этом случае считается, что с начала года вы полностью были на УСН: придется доплатить налог (6% от дохода или 15% от разницы между доходом и расходом) за 8 месяцев.

По поводу предельной численности сотрудников при совмещении режимов требований в Налоговом кодексе нет. Министерство финансов и таможенной политики в своем письме от 20.09.2018 г. N 03-11-12/67188 сообщает, что ограничение в 15 человек касается только деятельности, которая осуществляется на основании патента. Получается, что ИП на УСН может нанять до 130 человек, но максимум 15 из них могут быть заняты в сфере, где предприниматель применяет ПСН. Если один сотрудник участвует в деятельности по УСН и ПСН, лучше учитывать его в лимит для патента, чтобы избежать разбирательств с налоговой.

Стоимость основных средств для ИП на УСН не должна превышать 150 миллионов рублей. Возникает вопрос — как быть при совмещении систем налогообложения? Минфин в письме от 06.03.2019 № 03-11-11/14646 пояснил, что при расчете нужно учитывать только основные средства, которые задействованы в деятельности по «упрощенке». Но в

не оговорено, что ограничения относятся только к средствам, связанным с УСН. Поскольку мнения расходятся, лучше не превышать лимит по ИП в целом, чтобы потом не судиться с ФНС.

Распределение предъявленной суммы НДС

Согласно пункту 4 статьи 170 НК РФ суммы предъявленного НДС по материалам, приобретенным как для осуществления облагаемых операций, так и для операций, освобождаемых от налогообложения, принимаются к вычету или учитываются в стоимости в пропорции, которая определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, реализация которых облагается НДС, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период.

Распределение предъявленной суммы НДС по тем материалам, по которым в способе учета НДС указано значение Распределяется, производится документом Распределение НДС (раздел Учет, налоги, отчетность – гиперссылка Регламентные операции НДС на панели навигации). Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды в программе на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности облагаемой НДС и не облагаемой налогом (рис. 3). При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД.

Рис. 3. Распределение выручки для расчета пропорции раздельного учета

Надо иметь в виду, что несмотря на наличие в пункте 4 статьи 170 НК РФ указания на выведение пропорции между стоимостью отгруженных облагаемых НДС и необлагаемых (освобождаемых от налогообложения) операций, при формировании пропорции в сумму выручки по необлагаемым операциям также будет включена выручка от операций реализации, не являющихся объектом обложения НДС в силу того, что местом их реализации не признается территория РФ согласно статье 148 НК РФ (см. письмо ФНС России от 06.03.2008 № 03-1-03/761, Постановление Президиума ВАС РФ от 05.07.2011 № 1407/11).

В программе показатели пропорции за 4 квартал 2013 года автоматически будут рассчитаны следующим образом:

- выручка от облагаемой НДС деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) за 4 квартал 2013 года без учета НДС — 640 000,00 руб.;

- выручка от не облагаемой НДС деятельности (не ЕНВД) — 219 845,50 руб. (4 720,00 руб. — передача товаров в рекламных целях +5 000,00 EUR х 43,0251 руб. — рекламные услуги иностранному лицу);

- выручка от не облагаемой НДС деятельности (ЕНВД) — 110 000,00 руб.

Обратите внимание, что при осуществлении деятельности, облагаемой в соответствии с различными налоговыми режимами (общий режим налогообложения и ЕНВД), и распределении затрат между этими видами деятельности, соответствующим образом учитывается и доля НДС, включаемая в стоимость приобретенных материалов. Для этого необходимо ввести соответствующие сведения:

Для этого необходимо ввести соответствующие сведения:

в поле Статья для включения НДС в состав затрат по деятельности: не облагаемой НДС (не ЕНВД) — значение Списание НДС на расходы (По деятельности с основной системой налогообложения);

в поле Статья для включения НДС в состав затрат по деятельности: не облагаемой НДС (ЕНВД) — значение Списание НДС на расходы (По отдельным видам деятельности с особыми порядком налогообложения).

Автоматическое распределение суммы входного НДС согласно рассчитанной пропорции будет отражено на закладке Распределение документа Распределение НДС (рис. 4).

Рис. 4. Результат распределения входного НДС

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- суммы входного НДС по приобретенным картриджам будут перенесены с кредита счета 19.03 с третьим субконто Распределяется в дебет счета 19.03 с третьими субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

- часть суммы входного НДС, подлежащая включению в стоимость, которая относится к оставшимся на складе картриджам, будет списана с кредита счета 19.03 с третьим субконто Учитывается в стоимости в дебет счета 10.09;

- часть суммы входного НДС, подлежащая включению в стоимость, которая относится к уже переданным в эксплуатацию картриджам, будет списана с кредита счета 19.03 с третьим субконто Учитывается в стоимости в дебет счета 26.

Методика ведения раздельного учета НДС

Первоначально следует ознакомиться с принципами ведения раздельного учета по НДС и методиками. При наличии операций в одном виде деятельности, при покупке товаров, которые полностью применяются деятельности, облагаемой налогом на добавленную стоимость, проблем с учетной политикой не появляется.

Если же продукция, ОС, активы или услуги используется в облагаемой и необлагаемой деятельности, отчисление распределяется согласно правилам. Часть предъявленного платежа может быть применена как вычет, а другая – на увеличение цены. Для установления суммы к возврату и суммы увеличения рассчитывается пропорция. Плательщик должен вписывать данные в книгу покупок о поступившем счете-фактуре в части, которая будет оформлена на возврат.

Таким образом, если товары применяются только в облагаемой деятельности, то сумма отчислений может быть оформлена как возврат. Как рассчитывается доля облагаемой платежом в бюджет выручки в общем объеме:

После вычисления доли устанавливается сумма отчислений к вычету. Размер входного налога рассчитывается как произведение общей суммы входного отчисления за ¼ года и доли выручки от облагаемой деятельности.

Для установления суммы, которая подлежит включению в стоимость товаров, из общей суммы входного сбора за ¼ года вычитается показатель входного платежа, принимаемого к вычету.

Раздельный учет НДС экспортируемых товаров

- Правил на этот счет в законодательстве нет, но налоговые службы требует распределения учета для экспортной и прочей прибыли без применения «принципа 5%».

- Так как при экспорте сырья налоговые вычеты можно получить, подтвердив нулевую ставку, для него нужен отдельный учет.

- По расходам при экспорте можно возвращать НДС, кроме льготных товаров и услуг. По ним входной налог учитывают в расходах и стоимости имущества. Прибыль от экспорта с нулевой ставкой НДС входит в общую сумму дохода для налогообложения при расчете доли продаж.

- Учет необходимо построить таким образом, чтобы оплаченный поставщиками налог по товарно-материальным ценностям, используемым в производстве экспортной продукции, можно было легко выделить.

Проводки входного НДС по льготным видам деятельности

В бухгалтерском учете обложение входным НДС будет отражаться на счете 19 (используются разные субсчета для разных операций). Вот как будут выглядеть проводки:

- дебет 41 «Товары», кредит 60 «Расчеты с поставщиками и подрядчиками» ― отражение поступления товара от поставщика без учета НДС;

- дебет 19 «НДС по приобретенным ценностям», кредит 60 ― выделение НДС, который впоследствии можно представить к вычету;

- дебет 68 «Расчеты по налогам и сборам», кредит 19 ― принятие входящего НДС к вычету;

- дебет 41, кредит 19 ― отражение НДС для необлагаемых операций и входящая в стоимость купленного товара (услуги, работы).

В зависимости от вида деятельности фирмы нужно использовать наряду со счетом 41 «Товары» и другие счета – 10 «Материалы», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства» и другие.

Пример сопоставления расходов

Предприятие выпускает детскую обувь, в том числе делает медицинские ортопедические ботинки, реализация которых освобождена от налогообложения. В бухгалтерском учете отражены прямые расходы на изготовление осенних ботинок на счете 20 «Прямые расходы» – на субсчете «Ботинки» и «Ортопеды». За отчетный квартал прямые производственные расходы предприятия составили 9 000 000 руб. (из них 600 000 на ботинки и 200 000 на ортопедическую обувь), также понесены общехозяйственные расходы – 4 000 000 руб., и общепроизводственные – 3 000 000 руб.

Подсчитаем соотношение расходов, чтобы определить, подпадает ли этот случай под «правило 5%». 600 000 / (9 000 000 + 4 000 000 + 3 000 000) х 100% = 3,7%. Так как порог получился меньше заветных 5%, бухгалтерия может не вести раздельного учета по входному НДС, предъявив к вычету всю сумму налога на добавленную стоимость, выставленного поставщиками.

Но в налоговой декларации нужно будет отразить прямую себестоимость продукции с налоговыми льготами – 200 000 руб.

Передача материалов в эксплуатацию

Списание материалов (картриджей для принтеров) для использования в офисе организации производится с помощью документа Требование-накладная (раздел Производство — гиперссылка Требования-накладные на панели навигации). В шапке документа указывается склад, с которого будут передаваться материалы и при необходимости устанавливается флаг Счета затрат на закладке Материалы.

При установленном флаге Счета затрат на закладке Материалы появятся поля: Статья затрат, Подразделение затрат, Номенклатурная группа и Способ учета НДС, которые позволят установить соответствующие значения для каждой номенклатурной позиции.

При отсутствии указанного флага в документе появится дополнительная закладка Счет затрат, на которой устанавливаются значения, единые для всех номенклатурных позиций.

Для более удобного и быстрого добавления материалов в документ можно использовать кнопку Подбор на закладке Материалы.

После проведения документа Требование-накладная в регистр бухгалтерии вводится запись:

Дебет 26 Кредит 10.09

– на стоимость картриджей, переданных в офис для использования.

Заемные операции и раздельный учет

Предоставление займов, продажа ценных бумаг и др. подобные операции являются облагаемыми НДС. Существенным нюансом расчета пропорции для таких операций является показатель сумм дохода, являющийся ключевым в формуле. Для операций того или иного вида он будет иметь разный состав, на что влияют актуальные положения федерального законодательства. ФЗ от 28 декабря 2013 года №420 предлагает для операций с ценными бумагами, не облагаемыми НДС, считать доходом следующую сумму:

Д = Цр – Рпр, где:

- Д – необлагаемый налогом доход;

- Цр – цена реализации ценных бумаг (согласно положениям ст. 280 НК РФ);

- Рпр – расходы на приобретение этих бумаг (и/или реализацию).

Если разница получится меньше 0 (то есть налицо будет убыток), то доход не учитывается.

Пропорциональный метод расчета для разделения облагаемых и необлагаемых операций в этой ситуации предполагает вычисление соотношения между стоимостью всего реализованного товара (и в России, и за рубежом) и интересующей позиции. В сумму доходов войдет также:

- выручка субъекта;

- стоимость его основных средств;

- его внереализационные доходы.

В настоящее время нет единого мнения о необходимости вести раздельный учет по заемным операциям. Однако Минфин РФ все больше склоняется именно этой позиции ввиду внесения значительных изменений в Налоговый Кодекс РФ.

Точность учетной политики по учету НДС

Организация уполномочена сама выбирать систему введения раздельного учета. Естественно, принятые нормы следует зафиксировать в учетной политике (п. 2 ст. 11 НК РФ).

Но тут возможны некоторые казусы, которые стоит предусмотреть, связанные с льготами по НДС и правилом 5%. Неизвестно, как именно распределятся расходы по видам деятельности. Это будет ясно только по итогам квартала. Что, если порог в 5% окажется превышенным, а раздельный учет не велся? Придется его восстанавливать, а в ряде случаев еще и корректировать налоговые декларации, что затратно и неудобно. Поэтому нужно принять решение, оговаривать ли эту норму в учетной политике или нет, и если нет, то не использовать ее, даже если такой порог все же сложится.

Учетная политика устанавливается на годичный период. Но что, если у организации появилась необлагаемая НДС деятельность уже после ее сдачи в налоговую? Отказаться от возможности сэкономить на уклонении от раздельного учета? Нет, можно сформулировать и предоставить дополнение к учетной политике: это не будет считаться ее изменением, потому что такие операции возникли впервые, и в начале отчетного периода они не предусматривались (п. 16 ПБУ 1/98 «Учетная политика организации», утвержденный приказом Минфина России от 09.12.1998 г. № 60н).

К СВЕДЕНИЮ! В учетной политике стоит перечислить виды деятельности, которыми занимается организация: по отдельности – облагаемые и необлагаемые НДС.

Регистрация поступления материалов

После выполнения Настроек параметров учета и Учетной политики в табличной части документа Поступление товаров и услуг с видом операции Товары (аналогично с видом операции Товары, услуги, комиссия на закладке Товары) появится реквизит Способ учета НДС. В этом поле отражается информация о выбранном способе учета НДС, который может принимать одно из следующих значений:

- Принимается к вычету;

- Учитывается в стоимости;

- Для операций по 0%;

- Распределяется.

Поступление материалов в организацию регистрируется документом Поступление товаров и услуг с видом операции Товары (раздел Покупки и продажи — гиперссылка Поступление товаров и услуг на панели навигации). В шапке документа указывается номер и дата документа продавца, наименование продавца и договор с продавцом, счета расчетов с продавцом и порядок зачета аванса.

Данные реквизиты, как правило, заполняются автоматически.

В табличную часть документа вносятся:

- наименование приобретаемых товаров (из справочника Номенклатура);

- данные о количестве и цене товаров, о налоговой ставке и сумме НДС;

- счета учета приобретенных материалов и предъявленной суммы НДС;

- способ учета НДС для каждой номенклатурной позиции.

Чтобы в документе Поступление товаров и услуг реквизит Способ учета НДС заполнялся автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры (рис. 1). Напоминаем, что данный регистр сведений доступен из раздела Номенклатура и склад по гиперссылке Счета учет номенклатуры на панели навигации.

Рис. 1. Настройка счетов учета номенклатуры

Поскольку ЗАО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенные картриджи используются в офисе компании, т. е. во всех осуществляемых операциях, то в поле Способ учета НДС нужно указать значение Распределяется.

Приобретенные сувенирные ручки будут использованы для раздачи в рекламных целях, т. е. для осуществления операции, освобождаемой от налогообложения (пп. 25 п. 3 ст. 149 НК РФ), так как их стоимость меньше 100 рублей. Поэтому в поле Способ учета НДС устанавливается значение Учитывается в стоимости, и в дальнейшем сумма входного НДС распределяться не будет.

При необходимости установки или изменения способа учета НДС сразу для всех товаров или для определенной группы товаров можно воспользоваться групповой обработкой табличной части списка товаров с помощью кнопки Изменить, которая позволяет установить значение Способ учета НДС одновременно для всего отмеченного флагом списка товаров (рис. 2).

Рис. 2. Групповое изменение способа учета НДС в списке товаров

После проведения документа будут сформированы бухгалтерские проводки:

Дебет 10.09 Кредит 60.01

– на стоимость приобретенных картриджей без НДС;

Дебет 10.01 Кредит 60.01

– на стоимость приобретенных сувенирных ручек без НДС;

Дебет 19.03 Кредит 60.01

– на сумму НДС, предъявленного продавцом по приобретенным картриджам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, – Распределяется;

Дебет 19.03 Кредит 60.01

– на сумму НДС, предъявленного продавцом по приобретенным ручкам.

При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, – «Учитывается в стоимости»;

Дебет 10.01 Кредит 19.03 с третьим субконто «Учитывается в стоимости»

– на сумму предъявленного НДС, включенного в первоначальную стоимость приобретенных сувенирных ручек.

Напоминаем, что для регистрации полученного счета-фактуры необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля документа Поступление товаров и услуг и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный на поступление, а в форме документа-основания появится гиперссылка на созданный счет-фактуру. В результате проведения документа Счет-фактура полученный на поступление будет внесена запись в регистр сведений Журнал учета счетов-фактур.

Обратите внимание, что в форме документа Счет-фактура полученный на поступление отсутствует флаг Отразить вычет НДС в книге покупок. Это связано с особенностью новой технологии раздельного учета, которая предусматривает регистрацию полученных счетов-фактур в книге покупок только по завершении налогового периода и после проведения регламентных операций Распределение НДС и Формирование записей книги покупок

В то же время, если в настройках учетной политики флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям» будет снят, то в форме документа Счет-фактура полученный на поступление появится флаг Отразить вычет НДС в книге покупок.

Порядок включения сумм ндс в расходы

Внимание

Главная → Бухгалтерские консультации → Бухгалтерский учет Обновление: 20 декабря 2017 г. Себестоимость продукции отражает затраты, которые необходимы для производства и реализации продукции

Инфо

Это расходы на сырьё, материалы, оборудование, заработную плату работникам и другие. Важным элементом являются налоги, включаемые в себестоимость продукции

Важно

Источник уплаты налогов Налоги платятся предприятием за счет:

- себестоимости;

- прибыли;

- выручки от реализации (увеличивают продажную цену).

В себестоимость включаются страховые взносы, транспортный налог, земельный налог, налог на имущество, водный налог и другие. За счет прибыли платится налог на прибыль. Косвенные налоги (НДС, акцизы) увеличивают продажную цену продукции и перекладываются на конечного покупателя.