Как заполнить КП для восстановления НДС

Если требуется восстановить НДС, величина суммы к восстановлению заносится в книгу продаж. Требуется использовать счета-фактуры, использованные при вычете входного налога.

- Это означает, что для восстановления определённой суммы к вычету требуется зафиксировать счета-фактуры на общую сумму, аналогичную размеру средств к восстановлению.

- При непригодности или утере этих счетов-фактур записи осуществляются по бухгалтерской справке, в которой рассчитывается размер НДС к восстановлению.

- В случае восстановления НДС из-за снижения стоимости приобретённой продукции следует зафиксировать в книге корректировочный счёт-фактуру.

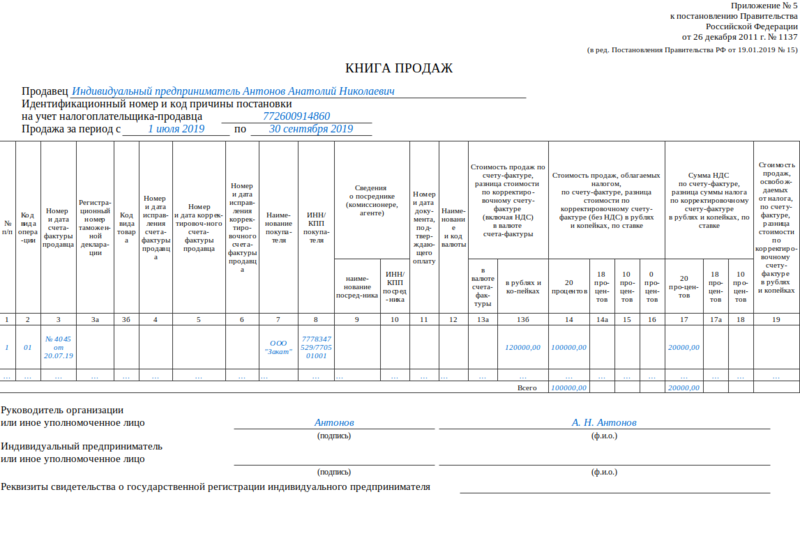

Как заполнять книгу продаж для ИП

Правила и порядок ведения книги продаж и доплиста к ней четко прописаны в приложении № 5 к Постановлению № 1137. Сведения из нее понадобятся для расчета налогооблагаемой базы, отражают их в разделе 9 декларации по НДС. Ошибки в заполнении чреваты искажением суммы налога, проблемами с возмещением, штрафами и пенями.

Общие правила ведения

Книга продаж для ООО и ИП на ОСНО оформляется по одним и тем же правилам:

- Ее разрешено вести в бумажном или электронном виде. Выбранный вариант нужно закрепить в учетной политике.

- Все документы фиксируют в хронологическом порядке в квартале, в котором возникло налоговое обязательство (то есть датой отгрузки товаров покупателю или приемки работ, услуг заказчиком).

- Суммы заполняют в рублях с копейками, за исключением случаев, когда товары (работы, услуги, имущественные права) реализуют за иностранную валюту.

- Все изменения, возникшие после окончания квартала и сдачи декларации по НДС, вносят в дополнительные листы.

- Книга продаж при совмещении ОСНО и ЕНВД заполняется только по деятельности, которая относится к общему режиму налогообложения. Поэтому, работая по схеме «ОСНО + ЕНВД», нужно вести раздельный учет.

- Хранят налоговый регистр, включая доплисты, не менее 4-х лет с даты последней записи.

Если решите оформлять этот регистр вручную на бумаге, то при подготовке налоговой отчетности все же придется заполнить его в электронной форме. Всё дело в том, что декларацию по НДС и приложения к ней в обязательном порядке сдают через интернет.

Нюансы заполнения

В «шапке» регистра ИП указывает свои данные – фамилию, имя, отчество и ИНН. Здесь же проставляет дату начала и окончания налогового периода, в рамках которого должны быть зарегистрированы документы с исходящим НДС.

Рассмотрим подробнее заполнение табличной части книги. От правильного внесения операций зависит в том числе и получение вычета вашими покупателями и заказчиками.

| №графы | |

|---|---|

| 1 | Порядковый номер записи. |

| 2 | Коды видов операций берут из перечня в Приложении кприказу ФНС России № ММВ-7-3/136 от 14.03.16.Например, для счета-фактуры на аванс используют код 02.Перечень предназначен сразу для двух книг – покупок и продаж. Есливы относитесь к налоговым агентам, указанным в п. 8 статьи 161 НК РФ,то коды нужно вносить с учетом письма № СД-4-3/480@ от 16.01.18. Внем ФНС разъяснила правила заполнения, которые затрагивают торговлю сырыми шкурами животных, ломом металлов, макулатурой идр |

| 3 | Дата и номер счета-фактуры. Исключение – розничная торговля. Еслипредприниматель на ОСНО продает товары или оказывает услугинаселению за наличный расчет, то вносят дату и номер чеков, БСО илибухгалтерской справки со сводными данными за календарный месяц, квартал либо другой отрезок времени. |

| 3а и 3б | Регистрационный номер таможенной декларации, код вида товара.Если их нет, оставляют графы пустыми. |

| 4-12 | Номера и даты исправления счета-фактуры и корректировочногодокумента, наименование, ИНН и КПП покупателей или посредников,сведения об оплате, код валюты. |

| 13а и13б | Итоговая стоимость товаров, услуг, работ с НДС, выраженная виностранной валюте и в рублях с копейками.Также эти графы задействованы, если нужно внести данныекорректировочного счета-фактуры. В столбцы 13а и 13б попадут суммыиз графы 9 по строке «Всего увеличение (сумма строк В)». Заполняютсяони только при реализации за иностранную валюту. |

| 14-16 | Стоимость продаж по счету-фактуре, а также разница в стоимости по корректировочному счету-фактуре по соответствующим ставкам налогаза минусом НДС. |

| 14а и17а | Суммы НДС по старой ставке 18%, действующей до 01.01.19.Например, их заполняют, когда вносят корректировочныесчета-фактуры, выписанные в текущем периоде при изменениистоимости реализации в 2018 году.14а – стоимость без НДС, если применяется ставка 18 %.17а – НДС в размере 18 %. |

| 17-18 | Сумма НДС по счету-фактуре, а также разница суммы налога покорректировочному счету-фактуре по ставкам 20,18 или 10 процентов. |

| 19 | Итоговая стоимость по счету-фактуре, если налогоплательщик наОСНО освобожден от НДС по ст. 145 и 145.1 НК РФ. |

Нюансы заполнения книги продаж для ИП

Образец заполнения книги продаж

Образец заполнения книги продаж

Заполнение и ведение книги продаж

Книга продаж ведется продавцом в целях регистрации и учета счетов-фактур, выставленных покупателям. Здесь фиксируются все счета-фактуры составленные продавцом при совершаемых операциях признанных объектами, облагаемых НДС, а так же не подлежащих налогообложению.

В случаях, если покупатель получает от налогоплательщика ленты ККИ и бланки строгой отчетности вместо счетов-фактур, то в книге продаж регистрируются приравненные к ним перечисленные документы.

Получая денежные средства в виде оплаты, частичной оплаты в счет предстоящих поставок товара и передачи имущественных прав, продавец должен составлять счет-фактуру с последующей регистрацией в книге продаж.

Ведение налогоплательщиком данного документа необходимо, прежде всего, для определения суммы налоговых обязательств по НДС.

Срок хранения документа поставщиком — 5 лет (с учетом даты последней записи).

Все страницы документа нумеруются, прошнуровываются и скрепляются печатью. Ведение книги возлагается на руководителя организации или уполномоченное на это лицо.

Все записи фиксируются в документе в порядке хронологии и в том налоговом периоде, когда возникнет налоговое обязательство.

Допускается ведение книги в электронном виде. Не позднее 20 числа месяца последующего за истекшим налоговым периодом электронная версия книги распечатывается, все страницы проходят нумерацию и скрепляются печатью.

В приложении № 3 к Правилам, утвержденным Постановлением № 914, приводится образец формы книги продаж.

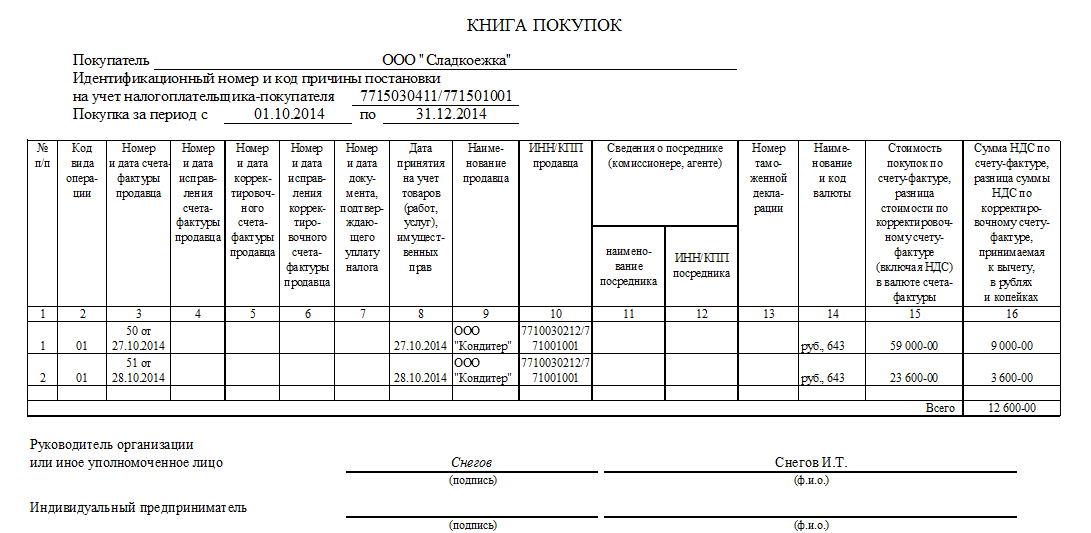

Бланк книги покупок с октября 2014 года скачать

Бланк книги продаж с октября 2014 года скачать

Инструкция по заполнению книги покупок и продаж с 01 октября 2014 года

Оценка риска привлечения к ответственности за ошибки в налоговой декларации

Декларация по НДС подается в соответствии с формой и форматом, утвержденными приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@. Форма декларации содержит в том числе Раздел 8, в котором отражаются сведения из книги покупок.

По строке 170 Раздела 8 декларации по НДС указываются данные книги покупок, отраженные в графе 15. Соответственно, в случае заполнения графы 15 книги покупок в части заявленного вычета в строке 170 декларации налогоплательщика будет отражена стоимость товаров (работ, услуг) только в части.

Одновременно с этим в Разделе 9 в строке 160 декларации контрагента стоимость товаров (работ, услуг) должна быть отражена полностью, поскольку частичная уплата НДС законодательством не предусмотрена.

Таким образом, налоговый орган в рассматриваемом случае при сопоставлении данных декларации налогоплательщика и декларации контрагента может прийти к выводу об ошибке при заполнении налоговой декларации.

Налоговым кодексом РФ не предусмотрены отдельные санкции за ошибки при заполнении налоговой декларации. В статье 120 НК РФ налоговая декларация не указана.

Следовательно, за ошибки при заполнении налоговой декларации, не приводящие к неполной уплате налога, налоговая ответственность не предусмотрена (см. Постановление ФАС Северо-Западного округа от 19 ноября 2007 г. по делу № А42-3678/2006).

Вместе с тем отметим, что на основании п. 3 ст. 88 НК РФ, если камеральной проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Таким образом, при сопоставлении данных декларации налогоплательщика и декларации контрагента налоговый орган может выявить ошибки, что повлечет за собой необходимость представления пояснений.

Итак, еще раз подчеркнем, что при частичном заявлении вычета в графе 15 книги покупок следует отразить всю стоимость товаров (работ, услуг), которая указана в соответствующем счете-фактуре в графе 9 по строке «Всего к оплате».

Если налогоплательщик заполнил графу 15 книги покупок в части заявленного вычета, риски отказа в вычете НДС, а также риски привлечения к ответственности по ст. 120 НК РФ за неправильное оформление книги покупок и ошибки в налоговой декларации невысоки.

Утверждены Постановлением Правительства РФ от 26 декабря 2011 г. № 1137

Версия для печати

Книга покупок и книга продаж: как вести

Процедура заполнения документа осуществляется опытным бухгалтером. Не надо регистрировать счета-фактуры покупателями, которые перечисляют средства продавцу в виде аванса или иного аналогичного платежа. Это обусловлено тем, что счета-фактуры от продавцов следует регистрировать в книге только при появлении права на вычет по НДС. Данное право появляется после того, как товары или работы приняты к учету.

Первичные документы, представленные счетами-фактурами, регистрируются исключительно при появлении права у компании на получение налогового вычета.

В тексте обязательно фиксируются счета-фактуры:

- составленные при получении товаров или выполнении работ на безвозмездной основе, причем сюда относится даже бесплатная передача основных средств или нематериальных активов;

- формируемые при покупке или продаже валюты или ценных бумаг при сотрудничестве с брокерами или иными участниками биржи;

- полученные комиссионером при получении товаров от комитента для последующей перепродажи;

- сформированные при получении агентом денег от продавца на основании агентского соглашения на покупку товаров;

- оформленные поставщиком при появлении разницы.

Важно! Невозможно просто зачеркнуть или исправить запись в книге, поэтому составляется корректировочный счет-фактура за квартал, в котором допущена ошибка. Бухгалтер самостоятельно принимает решение о способе ведения книги, для чего можно пользоваться бумажным или электронным вариантом

Во втором случае приобретается ПО, значительно упрощающее процесс фиксации операций. В текст книги продаж и покупок обязательно включаются сведения:

Бухгалтер самостоятельно принимает решение о способе ведения книги, для чего можно пользоваться бумажным или электронным вариантом. Во втором случае приобретается ПО, значительно упрощающее процесс фиксации операций. В текст книги продаж и покупок обязательно включаются сведения:

- на титульном листе отражается наименование компании, ее ИНН, а также сроки, за которые ведется документация;

- основная часть представлена таблицей, состоящей из 12 граф;

- в таблице указывается номер фиксируемого документа, дата внесения записи, номер счета-фактуры, дата оплаты товаров или услуг на основании имеющейся платежки, дата принятия товаров на учет, наименование продавца, КПП и ИНН второго участника сделки, страна происхождения товара, количество средств, уплаченных за товар вместе с НДС, ставка налогообложения и размер НДС;

- в конце ставится подпись руководителя организации и главного бухгалтера.

Сведения из книги покупок пример заполнения:

Обязательно подводится итог по кварталу или за другой период. С помощью внесенных сведений легко заполняется декларация по НДС. Налоговые инспекторы, проводящие проверку предприятия, после изучения книги продаж и покупок оценивают правильность расчета сбора. Если выявляются расхождения, то это является основанием для привлечения организации и должностных лиц к ответственности за укрытие доходов.

Проводки для учета НДС по продажам

Для учета НДС предусмотрено два бухгалтерских счета:

- 19 – «НДС по приобретенным ценностям».

- 68 – «Расчеты по налогам и сборам», субсчет «НДС».

Рассмотрим, какими проводками нужно отразить реализацию товаров (выполнение работ, оказание услуг), облагаемых НДС.

| Проводка | Проводка | Содержание хозяйственной операции |

|---|---|---|

| Дебет | Кредит | |

| 90 «Продажи» | 68.НДС | Начислен НДС от реализации товаров (работ,услуг) по основному виду деятельности |

| 91 «Прочиедоходы ирасходы» | 68.НДС | Отражен налог при реализации, не относящейся косновной сфере деятельности предпринимателя(например, при продаже основных средств). |

Проводки

НДС при покупке товаров (работ, услуг) учитывается проводками:

- Дт 19 Кт 60 «Расчеты с поставщиками и подрядчиками» (либо Кт 76 «Расчеты с разными дебиторами и кредиторами»).

- Дт 68.НДС Кт 19 – входной НДС принимается к вычету.

В конце каждого квартала дебетовый остаток (сальдо) по счету 68.НДС означает, что налог подлежит возмещению, а кредитовый, наоборот, показывает задолженность перед бюджетом.

Перечисление НДС в налоговую отражается как Дт 68.НДС Кт 51 «Расчетные счета».

Упростите работу с НДС

Расчёт налогов, создание счетов и заполнение деклараций происходит в автоматическом режиме

Попробовать бесплатно

Срок хранения

На основании ФЗ №125 книга продаж должна храниться не меньше 4-х лет, после чего переносится в архив, где хранится столько же, сколько и личная документация работников. Так как книга используется для расчета НДС, то она должна всегда находиться в отдельной папке, чтобы при налоговых проверках бухгалтер смог в любой момент времени передать документацию комиссии.

Срок 4 года назначается не только для книги, но и для других документов, которые предназначены для расчета и перечисления разных сумм в государственный бюджет. Это же относится к бумагам, с помощью которых налогоплательщик подтверждает расходы или доходы.

Если ориентироваться на законы, касающиеся бухучета, то срок увеличивается до 5 лет. Это указывается положениями ФЗ №402, который был принят в 2011 году. Аналогичная информация содержится в ПП №1137. Хранить 5 лет рекомендуется не только книгу, но и дополнительные листы, которые формируются при совершении ошибок.

Срок начинается с момента внесения последней записи. Руководитель компании должен приобрести сейф, где создаются оптимальные условия для сохранения бумажной документации. Доступ к этому сейфу имеется не только у директора, но и главного бухгалтера, а также у некоторых других лиц, наделенных соответствующими полномочиями.

Оформление книги

При внесении сведений учитываются правила оформления:

- регистрации подвергаются счета-фактуры, по которым появляется право на налоговый вычет;

- записываются документы только после получения товаров;

- если заполнены счета-фактуры с нарушениями или ошибками, то запрещено подавать заявление на вычет;

- итог подводится за каждый квартал, причем он переносится в декларацию по НДС;

- если налогоплательщик выявляет ошибки в счетах, то приходится вносить исправления, причем если нарушения обнаружены до окончания квартала, то запись отражается с отрицательным знаком, а после зарегистрируется счет-фактура с правильным значением;

- если выявляется ошибка за прошлый период, поэтому декларация по НДС уже передана в ФНС, то используется дополнительный лист, а также заполняется и передается налоговым инспекторам уточненная декларация;

- если книга ведется в бумажной форме, то ставятся номера страниц, что предотвращает пропуск даже одной страницы;

- все листы скрепляются ниткой и иголкой, причем запрещено пользоваться иными держателями;

- концы нитки делаются не слишком короткими, чтобы можно было приклеить бумажный листок, на котором ставится подпись директора, а также указывается дата формирования и число страниц;

- при постановке печати учитывается, что часть ее должна заходить на страницу книги, а другая располагаться на небольшом бумажном листе;

- прошитая документация передается для заверения работнику ФНС, а только после этого начинается регистрация счетов.

Важно! Если книга заполнялась электронным способом, то по окончанию квартала она распечатывается и сшивается стандартным способом, после чего передается представителю инспекции для проверки.

Книга покупок и книга продаж: как вести

Процедура заполнения документа осуществляется опытным бухгалтером. Не надо регистрировать счета-фактуры покупателями, которые перечисляют средства продавцу в виде аванса или иного аналогичного платежа. Это обусловлено тем, что счета-фактуры от продавцов следует регистрировать в книге только при появлении права на вычет по НДС. Данное право появляется после того, как товары или работы приняты к учету.

Первичные документы, представленные счетами-фактурами, регистрируются исключительно при появлении права у компании на получение налогового вычета.

В тексте обязательно фиксируются счета-фактуры:

- составленные при получении товаров или выполнении работ на безвозмездной основе, причем сюда относится даже бесплатная передача основных средств или нематериальных активов;

- формируемые при покупке или продаже валюты или ценных бумаг при сотрудничестве с брокерами или иными участниками биржи;

- полученные комиссионером при получении товаров от комитента для последующей перепродажи;

- сформированные при получении агентом денег от продавца на основании агентского соглашения на покупку товаров;

- оформленные поставщиком при появлении разницы.

Важно! Невозможно просто зачеркнуть или исправить запись в книге, поэтому составляется корректировочный счет-фактура за квартал, в котором допущена ошибка.

Бухгалтер самостоятельно принимает решение о способе ведения книги, для чего можно пользоваться бумажным или электронным вариантом. Во втором случае приобретается ПО, значительно упрощающее процесс фиксации операций. В текст книги продаж и покупок обязательно включаются сведения:

- на титульном листе отражается наименование компании, ее ИНН, а также сроки, за которые ведется документация;

- основная часть представлена таблицей, состоящей из 12 граф;

- в таблице указывается номер фиксируемого документа, дата внесения записи, номер счета-фактуры, дата оплаты товаров или услуг на основании имеющейся платежки, дата принятия товаров на учет, наименование продавца, КПП и ИНН второго участника сделки, страна происхождения товара, количество средств, уплаченных за товар вместе с НДС, ставка налогообложения и размер НДС;

- в конце ставится подпись руководителя организации и главного бухгалтера.

Сведения из книги покупок пример заполнения:

Обязательно подводится итог по кварталу или за другой период. С помощью внесенных сведений легко заполняется декларация по НДС. Налоговые инспекторы, проводящие проверку предприятия, после изучения книги продаж и покупок оценивают правильность расчета сбора. Если выявляются расхождения, то это является основанием для привлечения организации и должностных лиц к ответственности за укрытие доходов.

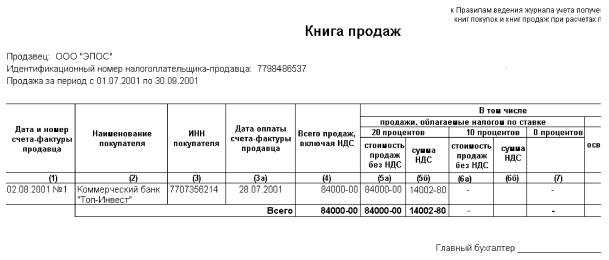

Заполнение книги продаж

Обычно заносятся сведения из счетов-фактур при продаже продукции по безналичному расчёту, из лент ККМ. Данные по кассовым лентам заносятся прямо в книгу, на эти операции других видов документации не предусмотрено.

Занесение счетов-фактур требуется для начисления НДС при:

- предоставлении товаров и услуг;

- получении авансовых платежей и любых поступлений, расширяющих налоговую базу;

- осуществлении возврата товаров, принимаемых к учёту;

- передаче товара, исполнении работ или предоставлении услуг в интересах собственного предприятия;

- уплате налогов;

- осуществлении финансовых и других операций в роли налогового агента;

- осуществлении деятельности, освобождаемой от начисления налогов.

Порядок

- Вначале оформляется верхняя часть книги продаж: туда вписываются реквизиты предприятия или ИП, указывается идентификационный номер, причина постановки на учёт и налоговый период.

- Далее сведения вносятся в отдельные графы: в каждой из граф 4, 5а, 5б, 6а, 6б, 7, 8а, 8б, 9 следует подсчитать итоговые величины на конец каждого из истекших налоговых периодов.

Правила ведения книг

Правила ведения КПП просты, но иногда в книге продаж требуется произвести преобразования. В таких случаях заводится дополнительный лист, куда вписывается вновь полученная информация по ошибочному счёту.

- Необходимо проследить, чтобы окончательная сумма совпадала с размером выплат в декларации по НДС. Он оформляется на тот же период, что ошибочный счёт-фактура до того, как в него были внесены изменившиеся сведения.

- Счета-фактуры фиксируются в порядке их поступления в течение периода, когда появляются обязанности по уплате налогов.

Если операции проводятся с получением бланков строгой отчётности, они также вносятся в книгу. Иногда вводятся обобщённые данные по таким документам с составлением описи по итогам таких операций за месяц.

Как в 1С сформировать книгу продаж, смотрите в этом видеоролике:

Примеры

На каждой странице ставится её номер по порядку, подпись руководителя и печать. Затем листы следует сшить нитью. После сшивания книга хранится 5 лет.

Книга продаж (образец заполнения)

Руководитель и главный бухгалтер несут ответственность за соблюдения правил ведения и хранения книги продаж.

Изменения в КП

Если требуется внести изменения до конца налогового периода, то не нужно оформлять новый дополнительный листок: ошибочные данные корректируются прямо в книге покупок. Используется следующий порядок действий:

- Счёт-фактура признаётся недействительной, то есть в книгу вносится его минусовое значение.

- Счёт-фактура с новыми скорректированными значениями вносится в книгу.

Если исправления производятся после закрытия налогового периода (квартала), требуется завести дополнительный лист. Он заносится в книгу за тот налоговый период, когда была составлена содержащая неверные сведения счёт-фактура.

Зачем нужны корректировки

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировочную отчетность. Исправительный отчет подают в следующих случаях:

- стоимость реализованной продукции изменилась из-за установленных причин;

- в фискальном отчете обнаружены ошибки и недочеты, требующие корректировки;

- компания реализовала дополнительные услуги и товары по новым договорам;

- декларацию подали в ФНС позже установленного срока.

Исправительные сведения подают обе стороны, т. к. в сделке участвуют две стороны: покупатель и продавец. Правила, как отразить корректировки продаж в декларации по НДС, зависят от стороны сделки и от того, как изменяется сумма реализации: увеличивается или уменьшается.

Как работать в Контур.НДС+

- Загрузите свои книги продаж и покупок, а также журнал учета счетов-фактур в сервис.

- Сверьтесь с контрагентами.

Контур.НДС+ сравнит ваши счета-фактуры с данными контрагентов и сообщит вам о результатах:

Счет-фактура без расхождений

По итогам сверки между вашим счетом-фактурой и соответствующим счетом-фактурой у контрагента не обнаружено расхождений по НДС. Больше вам ничего делать не нужно, сверка закончена.

Если вы записали продажу, а контрагент еще не внес в свою книгу покупок соответствующие данные, Контур.НДС+ покажет, что счет-фактура контрагента не обнаружен и в вашем счете-фактуре пока нет расхождений по НДС. Если же вы покупатель и еще не записали покупку, то сервис покажет счет-фактуру контрагента с пометкой «счет-фактура не найден у меня».

Счет-фактура с расхождением

Сверка ваших счетов-фактур с данными контрагента выявила расхождения. Это могут быть расхождения по НДС или разрывы — когда сделка не отражена у продавца, но покупатель занес в книгу покупок счет-фактуру, чтобы получить вычет. Если разрыв появился в вашей книге покупок, вы увидите пометку «счет-фактура не найден у контрагента». А если в книге продаж — пометку «счет-фактура не найден у меня».

Устраняйте такие расхождения, чтобы избежать требований налоговой о представлении пояснений. В сервисе можно открыть сравнительную таблицу с данными контрагента и своими данными по счету-фактуре, а затем обсудить с контрагентом в чате, на чьей стороне допущена ошибка. Вы можете загрузить документы сразу в чате, чтобы разговор был предметным. Контрагенту, в чьих данных обнаружена неточность, потребуется внести изменения в учетной системе и выгрузить книгу в сервис еще раз.

Счет-фактура не сверился

Сверка не состоялась, так как ваш контрагент еще не выгрузил свои книги и журналы в сервис. Вы можете заполнить поле «Контактное лицо» по этому контрагенту, и Контур.НДС+ автоматически отправит ему приглашение подключиться к сервису и загрузить свои книги продаж, чтобы свериться с вами. Если контрагент уже использует сервис, но пока не загружал свои данные, вы можете запросить у него декларацию.

Счет-фактура с ошибками

Если в формате декларации или счета-фактуры обнаружены ошибки, ФНС может потребовать представить пояснения. Это могут быть ошибки:

- в реквизитах контрагента, например, неверный КПП, ИНН и т.д.;

- вычет запрошен за рамками трехлетнего периода;

- сделка проведена с несуществующим контрагентом, к примеру, если налогоплательщик ликвидирован или не зарегистрирован в ЕГРН.

Внесите исправления в учетную систему и еще раз загрузите книгу.

Счета-фактуры с предупреждениями

В таких счетах-фактурах допущены логические ошибки или другие неточности. К примеру, в книге покупок или продаж использован неправильный код вида операции или указана разная стоимость по счету-фактуре у контрагента и у вас.

Корректировка НДС в 1С 8.3

Необходимость корректировки НДС возникает, когда изменяется стоимость покупки или реализации. В этих случаях выписываются корректировочные счета-фактуры. Корректировка НДС в 1с 8.3 оформляется следующим образом.

Корректировка входящего НДС на уменьшение стоимости

Вначале сформируем приходные и расходные накладные, по которым в дальнейшем проведем корректировку.

Предположим, что при покупке партии товара в 1000 и более штук поставщик предоставил скидку, в результате чего и общая стоимость, и НДС уменьшились. Чтобы отразить уменьшение стоимости, на основании приходной накладной № 00БП-000003 сформируем корректировку поступления №1 от 23.01.2017 (рис.3)

На странице «Товары» есть возможность указать новую цену (рис.4). Суммы в колонках «Стоимость», «НДС», «Всего» рассчитываются автоматически.

Так же, как в приходной накладной, в документе корректировки есть возможность зарегистрировать счет-фактуру (рис.5). Именно этот счет-фактура будет корректировочным.

Корректировочный счет-фактура в 1С 8.3 немного отличается от обычного. В нем есть поля, в которых указывается изменение стоимости. В нашем примере заполнены поля уменьшения суммы.

Теперь сформируем книгу покупок и книгу продаж. Проанализируем сразу оба отчета, так как при уменьшении стоимости корректировочный счет-фактура должен попасть в книгу продаж, а первичный – в книгу покупок.

Сформируем отчет «Книга покупок»(рис.6). В нем появилась строчка по контрагенту «Аквилон»

Проверим книгу продаж (рис.7). В этом отчете появилась запись о корректировочном счете-фактуре № 1 от 23.01.2017, созданном на основании счета № 123 от 16.01.2017. Все верно!

Корректировка НДС на увеличение

Теперь рассмотрим вариант с увеличением стоимости.

Закупаем тот же товар «Шпроты», но у другого продавца и в меньшем количестве на сумму 21 240 руб.(рис.8). По каким-то причинам продавец увеличил цену и выставил корректировочный счет. Если покупатель соглашается с новыми условиями, оформляется документ корректировки с видом операции «Корректировка по согласованию сторон». Как и в первом случае, такой документ можно сформировать прямо из приходной накладной по кнопке «Создать на основании» (рис.9).

На основании корректировки поступления создается корректировочный счет-фактура (рис.10).

В данном случае не обойтись без регламентной операции — необходимо заполнить и провести документ «Формирование записей книги покупок» (рис.11).

Напомним, что в исходном счете-фактуре № 2 от 17.01.2017 был установлен флажок «Отразить НДС в книге покупок …», поэтому данных этого документа нет в табличной части. Зато есть запись о нашей корректировке. В результате оба счета-фактуры попадают в книгу покупок (рис.12).

Подведем итог. Уменьшение стоимости отражается в книге продаж, увеличение – в книге покупок.

Корректировка реализации в 1С 8.3

Аналогичные документы формируются, когда корректируется реализация. Но в этом случае корректировочные счета при уменьшении стоимости реализации попадают в книгу покупок, а при увеличении – в книгу продаж.

Сформируем две реализации и две корректировки по ним.

На рис. 13 видим корректировку реализации с уменьшением стоимости.

Форма корректировочного счета-фактуры «выданного» аналогична «полученному». В нем также заполняются реквизиты увеличения и уменьшения суммы (рис.14).

На рис.15 – корректировка реализации с увеличением стоимости.

На рис.16 – корректировочный счет-фактура, сформированный на основе корректировки № 00БП-000002 (увеличение стоимости).

Проверим, в какие отчеты попали корректировочные счета-фактуры, выданные с увеличением и с уменьшением стоимости.

Как ожидалось, увеличение стоимости реализации отражено в книге продаж (рис.17). В этом отчете появился корректировочный счет-фактура №3 от 4 от 27.01.2017 по контрагенту «Аполлон».

Уменьшение стоимости реализации отражено в книге покупок (рис.18). В отчете появилась строчка с корректировочным счетом-фактурой № 2 от 23.01.2017. Код операции в этом случае – 18. В колонке «Наименование продавца» значится наша организация ООО «Прогресс» вместо покупателя «Аквилон»

В заключение отметим, что перед формированием отчетов необходимо выполнить регламентные операции по НДС (рис.19).

Суд Суд

Роль суда в обществе

Суды играют важную роль в обществе. Они обеспечивают защиту прав и свобод граждан, обеспечивают справедливость в распределении юридических интересов и устанавливают ответственность за нарушение законов. В 2024 году судебная система продолжит содействовать развитию гражданского общества, способствовать экономическому развитию и обеспечивать правовую стабильность в стране.

Электронные технологии в судебной системе

В настоящее время электронные технологии активно внедряются в судебную систему. Это позволяет существенно сократить время, затрачиваемое на рассмотрение дел, повысить прозрачность процесса и упростить доступ к юридической помощи. В 2024 году суды будут активно использовать электронные технологии для повышения эффективности работы и удовлетворения потребностей граждан в быстром и справедливом рассмотрении дел.

Как отразить экспорт

При осуществлении экспортных операций не существует особых правил по заполнению книги продаж, записи осуществляются по счетам-фактурам, как при проведении других операций. Разница состоит в том, что при проведении экспортных операций продавец, получив авансовую плату за экспортные поставки, не предоставляет предварительные счета-фактуры.

- Счета-фактуры оформляются в течение 5 суток со дня отгрузки. Их регистрируют по общим правилам в том периоде, когда возникло обязательство по выплате налога.

- Налоговое обязательство появляется в последний день квартала, за который предоставлена вся документация с подтверждением экспорта. Если документы в срок собрать не удаётся, то обязательство появляется в день фактической отгрузки.

- По экспортным операциям право на налоговый вычет появляется в момент исчисления базы налогообложения.

Что меняется — перечень изменений

С 01.07.2021 новая форма книги покупок включает такие изменения:

- Показатели из граф 14/15/16 старой формы перемещены в графы 13/14/15 нового бланка соответственно.

- В графе 16 прописывается РНПТ (фиксируется информация из графы 11 счета-фактуры).

- Введена графа 17, отображающая единицу измерения (фиксируется информация из графы 12 СФ).

- Добавлена графа 18, отражающая количество продукции (показывается информация из графы 13 СФ).

- Внесена графа 19, фиксирующая стоимость продукции.

С 01.07.2021 новая форма книги продаж действует с учетом таких изменений:

- Показатель из графы 3б старого бланка перенесен в графу 3а нового (при этом графа 3б вообще исключается из новой формы).

- Введена графа 20, отображающая РНПТ (фиксируют информацию из графы 11 счета-фактуры).

- Внесена графа 21, фиксирующая единицу измерения (отображают информацию из графы 12 СФ).

- Добавлена графа 22, показывающая количество продукции (показывают информацию из графы 13 СФ).

- Введена графа 23, отражающая стоимость продукции.