Замена деньгами части отпуска свыше 28 дней

Статьей 126 ТК РФ разрешается замена отпуска денежной компенсацией, но строго в части, превышающей 28 календарных дней. Откуда берутся эти дни? Дело в том, что отдельные категории трудящихся имеют право на дополнительные оплачиваемые отпуска (ст. 116 ТК РФ). Это работники, которые:

- заняты на работах с вредными / опасными условиями труда;

- имеют особый характер работы;

- трудятся в режиме ненормированного рабочего дня;

- работают в районах Крайнего Севера и приравненных к ним.

Из текста указанной нормы следует, что дополнительные отпуска могут быть установлены иными положениями ТК РФ и другими законами. Кроме того, они могут быть предусмотрены коллективным договором или локальными актами, то есть предоставляться по воле работодателя.

Также некоторым категориям работников полагаются удлиненные отпуска. Их длительность регламентируется ТК РФ, отраслевыми законами и подзаконными актами. Так, инвалиды должны отдыхать 30 дней, несовершеннолетние сотрудники – 31 день, педагоги – до 56 дней, спасатели – до 40 дней.

Если отпуск с учетом дополнительного периода превышает 28 дней, работник вправе получить за «лишние» дни деньги. Для этого он должен написать заявление на компенсацию за дни неиспользованного отпуска.

Правда, есть некоторые ограничения:

- Нельзя заменять дни отпуска деньгами беременным женщинам и несовершеннолетним сотрудникам. Поэтому несмотря на то, что последним положен удлиненный отпуск, компенсацию за 3 «лишних» дня они получить не могут. Придется отдыхать 31 день.

- Отдельные требования есть в отношении компенсации дополнительного отпуска лицам, работающим во вредных / опасных условиях. Согласно ст. 117 ТК РФ, его продолжительность должна быть не менее 7 дней. Так вот, если дополнительный отпуск «за вредность» длиннее, то дни свыше 7 можно заменить денежной компенсацией. Если же работодатель дает только 7 дней, то работник обязан отдохнуть.

А что, если основной и дополнительный отпуска были перенесены с прошлого года? В таком случае в текущем году работнику положено:

- 28 дней отпуска за этот год и 28 дней отпуска за прошлый год, то есть всего 56 дней основного отпуска – их заменять деньгами нельзя;

- дополнительные дни отпуска за текущий и прошлый годы – их можно компенсировать деньгами полностью или частично.

УСН

Если организация платит единый налог с разницы между доходами и расходами, отпускные включите в расходы в момент их выплаты (подп. 6 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ).

Взносы на пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний уменьшат налоговую базу по единому налогу также в момент их уплаты (подп. 7 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

Если организация выбрала объектом налогообложения доходы, сумма отпускных на расчет единого налога не повлияет. При данном объекте налогообложения не учитываются никакие расходы, в том числе расходы по зарплате (п. 1 ст. 346.14 НК РФ).

Однако единый налог можно уменьшить на сумму взносов на пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний, которые уплачены с отпускных (п. 3.1 ст. 346.21 НК РФ). Подробнее об этом см. Как рассчитать единый налог при упрощенке с доходов.

Отражение выплат отпускных в учете

Выплата отпускных составляет важную часть расчета зарплаты сотрудника. Отпускные начисляются за время отпуска, который может быть как текущем, так и следующем месяце. Но как пересчитать и отразить их в учете?

- Если отпуск начался в текущем месяце, отпускные начисляются на этом месяце и отражаются на следующем, когда заработная плата выплачивается за этот месяц.

- Если же отпуск начался в следующем месяце, отпускные начисляются на том месяце, на который приходится начисление по зарплате за время отпуска.

Важно учитывать нюансы при расчете отпускных:

- В заработной плате должны быть учтены вычеты на НДФЛ.

- Если сотрудник получил аванс перед отпуском, при расчете отпускных нужно учесть этот аванс.

- Если на условный месяц, за который начисляются отпускные, был начислен какой-то дополнительный доход, например, премия, нужно также учитывать его при расчете.

Формула расчета отпускных: зарплата за месяц, умноженная на количество дней отпуска, разделенная на количество рабочих дней в месяце.

Взносы за отпускные начислите на дату выплаты

Бухгалтер учреждения рассчитывает базу для начисления страховых взносов отдельно в отношении каждого работника с начала расчетного периода и до истечения каждого календарного месяца нарастающим итогом. Основание – часть 3 статьи 8 Федерального закона от 24 июля 2022 г. № 212-ФЗ. А пунктом 1 статьи 11 Закона № 212-ФЗ определено, что для всех организаций и учреждений дата выплат и иных вознаграждений в пользу работника определяется как день их начисления. Вот почему начислить взносы с сумм отпускных обязательно надо в том периоде, в котором были начислены выплаты. Причем даже в той ситуации, когда сам отпуск начинается в другом периоде – например, 1 июля.

Чиновники рассматривали ситуацию, когда организация начислила и выплатила отпускные 27 марта 2022 года, а отпуск работника начался с 1 апреля. Уточнено, что начисленные в марте суммы включаются в отчетность по страховым взносам за I квартал 2022 года. То есть взносы надо начислить в месяце выдачи отпускных и включить в отчетность за период выдачи отпускных, даже если сам отпуск приходится на другой период.

Компания выдает отпускные с опозданием

Компания перечислила сотруднику отпускные уже после того, как он ушел в отпуск.

Компания обязана перечислить отпускные не позднее чем за три календарных дня до начала отпуска (ст. 136 ТК РФ). Если компания выдала деньги с опозданием, то дата получения дохода не меняется. Это будет день фактической выдачи отпускных. Поэтому не имеет значения, заплатила компания отпускные с опозданием или нет.

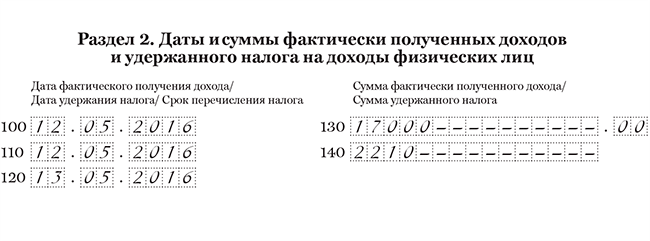

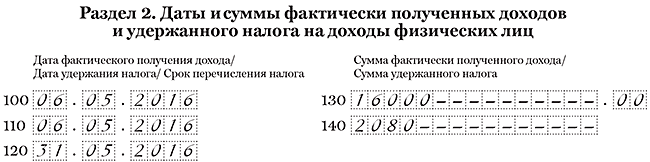

В строках 100 и 110 в любом случае отражайте день выдачи. В строке 120 запишите крайний срок перечисления НДФЛ. Для отпускных это последний день месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ).

За задержку отпускных работодатель должен заплатить сотруднику компенсацию — не менее 1/300 ставки ЦБ РФ. Компенсация за задержку зарплаты или отпускных не облагается НДФЛ (п. 2 ст. 217 НК РФ, письмо ФНС России от 04.06.13 № ЕД-4-3/10209). Поэтому такую выплату в расчете не отражайте.

На примере

Сотрудник ушел в отпуск с 4 апреля. Крайний срок перечисления отпускных — 1 апреля (письмо Роструда от 30.07.14 № 1693-6-1). Но отпускные компания перечислила только 7 апреля — 28 000 руб. В этот день она удержала НДФЛ — 3 640 руб. (18 000 руб. × 13%). В строках 100 и 110 раздела 2 компания записала 07.04.2016. Крайний срок перечисления НДФЛ приходится на 30 апреля. Это выходной, поэтому в строке 120 компания записала ближайший рабочий день — 04.05.2016.

Вместе с отпускными компания перечислила компенсацию за просрочку — 71,87 руб. (28 000 руб. × 1/300 × 11% × 7 дн.). Эта сумма не облагается НДФЛ. Компенсацию за просрочку компания не отражала в расчете 6-НДФЛ. Раздел 2 компания заполнила, как в образце 34.

Образец 34. Как заполнить отпускные, выданные с опозданием:

За какой месяц начислять страховые взносы, если работник уходит в отпуск 3-го июля, а отпускные выплачиваются 28-го июня

1. База для исчисления страховых взносов для плательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 419 настоящего Кодекса, определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 настоящего Кодекса, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 настоящего Кодекса.

Добрый день!На нашем форуме нельзя задавать вопросы в чужих темах. Пожалуйста, новый вопрос задавайте в новой теме. Для этого Вам нужно всего лишь нажать зелёную кнопку «Задать вопрос» на любой странице форума и в открывшемся окне разместить свой вопрос. Ознакомьтесь, пожалуйста, с правилами форума.

Отпуск переходит с одного месяца на другой

Компания выдала отпускные сотруднику в мае. Но дни отдыха приходятся на май и июнь.

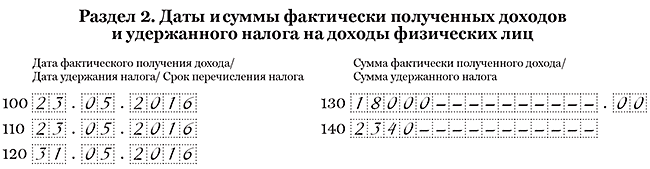

Дата получения дохода в виде отпускных — день, когда компания выдала деньги (подп. 1 п. 1 ст. 223 НК РФ). На какие дни приходится отдых, значения не имеет. Поэтому заполняйте выплату в одном блоке срок 100–140. Компания удерживает НДФЛ с отпускных в день выдачи, поэтому в строке 110 запишите эту дату. В строке 120 поставьте крайний срок перечисления НДФЛ. Для отпускных это последний день месяца, в котором компания выдала деньги работнику (п. 6 ст. 226 НК РФ).

На примере. Компания 23 мая выдала сотруднику отпускные — 18 000 руб. В этот же день удержала НДФЛ — 2 340 руб. (18 000 руб. × 13%). Крайний срок перечисления НДФЛ — 31.05.2016. Отпуск приходится на 5 дней в мае — 28-31-го числа и 3 дня в июне — 1-3-го числа. Компания не делила отпускные между месяцами, а записала в одном блоке строк 100–140, как в образце 40.

Образец 40. Как заполнить отпускные, если отдых приходится на два месяца:

Отпускные: какие налоги заплатит работодатель?

Рассмотрим конкретный пример расчёта налогов. Допустим, сотрудник получает отпускные в 20 950 рублей.

Он является резидентом РФ, и налоговый вычет составит только 13%. Если умножить сумму на 13%, получится налог в размере 2723,5. И, допустим, налог с его заработной платы уже высчитан, и составит 1500 рублей.

При таком раскладе работодатель обязан перечислить 2723,5 рублей не позднее последнего дня месяца: а именно, если речь шла о ноябре — то 30 ноября.

Раньше — можно, позже — нельзя. А вот вычет с зарплаты должен быть перечислен в день перечисления сотрудникам зарплаты: обычно это до 10 числа месяца.

Опозданий лучше не допускать: налоговая служба нагрянет с проверкой, и бухгалтер, либо сотрудник, занимающийся перечислениями налогов, понесёт административное наказание: а именно — штраф.

Если сотрудник допустил такую оплошность, работодатель вправе освободить его от должности.

Какие отпускные выплаты не облагаются взносами

Не менее важный вопрос: премия облагается страховыми взносами? По определению, это стимулирующая выплата за труд. Следовательно, обсуждаемые отчисления с нее необходимо платить. Однако есть и исключения, о которых мы уже рассказали.

Общие положения

Премии, не облагаемые страховыми взносами, есть. Об этом свидетельствует судебная практика. Арбитражные суды в части отчислений по стимулирующим платежам толкуют статью 422 Налогового кодекса Российской Федерации таким образом: платежи в связи со страхованием перечисляются, если премии выплачены в рамках трудового договора. Их размер зависит от трудовых достижений, в остальных случаях — нет.

Отметим, что страховые взносы нужно исчислять со всех видов отпусков, как утвержденных трудовым законодательством РФ, так и предоставляемых работодателем по личной инициативе. Если, к примеру, в Коллективном договоре указывается возможность предоставления сотрудникам отпуска, не установленного в ТК РФ, то при его оплате необходимо начислять страховые взносы в обычном порядке.

Споры о сроках перечисления налогов с отпускных

1 п. 1 ст. 223 гласит, что процент от суммы отпускных в бюджет государства должен быть перечислен в день, когда сотрудник получает средства. Но есть нюансы.

Эта же статья Налогового кодекса регламентирует, что крайний срок отправки налога — последний день месяца, за который была начислена сумма.

Налоговое законодательство содержит ещё один пункт, который окончательно запутывает дело.

Не удивительно, что в этом вопросе возникает путаница. Многочисленные споры по этому вопросу привели к тому, что отпускные приравняли к зарплате. А днём перечисления налога с зарплаты является день её выдачи.

Но в случае с отпускными это не так. Налоговые инстанции настаивали, чтобы выплаты с отпускных пособий производились не позднее следующего рабочего после выдачи средств сотруднику.

Так когда же необходимо перечислять налог?

Точку в этом вопросе поставили последние поправки в законе.

Редакция п. 6 ст. 226 НК РФ сегодня чётко предписывает производить налоговые выплаты с отпускных и больничных листов не позднее последнего календарного дня месяца, за который были назначены данные выплаты.

При этом важно понимать, что речь идёт не об удержании

налога, а о фактической выплате в бюджет. Удерживают сумму во время начисления.

А выплату можно отложить до последнего дня месяца

Порядок оформления отпуска на предприятии

Согласно 123 статье ТК РФ, разработан следующий порядок оформления:

- сотрудник пишет заявление, где указывает отработанный период и дату начала;

- руководитель проверяет эти данные и подписывает заявление;

- создается Приказ на предприятии;

- бухгалтерия производит выплату за три дня до обозначенной в заявлении даты.

Расчет отпускных производится по среднему заработку работника.

Часто у сотрудников возникает вопрос, сколько дней он уже «заработал» на отпуск. Это относится к вновь оформленным работникам, которые не проработали еще целый год без перерыва. По закону, правом воспользоваться отдыхом сотрудник может спустя 6 месяцев после трудоустройства. За каждый месяце начисляется 2 дня.

Расчет дней на отпуск

Но Законом также определена отдельная категория лиц, которым полагаются льготы. К ним относятся:

- чернобыльцы;

- матери, которые сами воспитывают детей;

- многодетные работники и т.д.

Также существует понятие стандартного и удлиненного отпуска. Работники в сфере образования, здравоохранения, министерства внутренних дел и категория лиц, трудящихся на предприятиях с вредными условиями, имеют удлиненный срок отдыха.

Таблица 1. Количество дней отпуска у разных категорий сотрудников

| Категория работников | Основной отпуск | Льготный отпуск |

|---|---|---|

| Основная часть работников | 28 | — |

| Врачи | 36 | + |

| Учителя | 56 | — |

| Чернобыльцы | 28 | От 7 до 15 дней |

| Работники до 18 лет | 31 | — |

| Работающие инвалиды | От 30 | + |

| Категория «вредной» работы | От 50 | + |

| Работники МВД | 30 | + |

Общие правила предоставления отдыха регламентируются 9 Главой ст. 114 РФ ТК.

9 Глава, ст. 114 РФ ТК

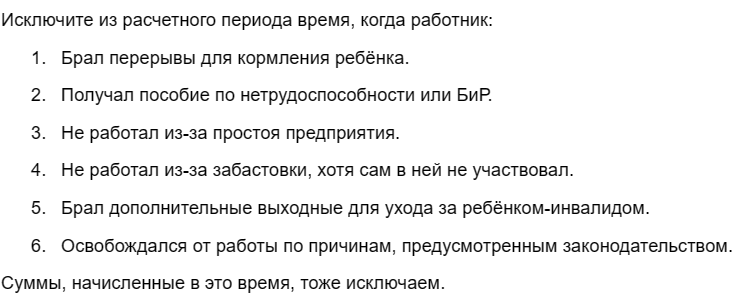

Расчетный период для начисления включает все отработанное время вместе с праздниками. А вот декретный отпуск, временная нетрудоспособность расчетный период не включаются.

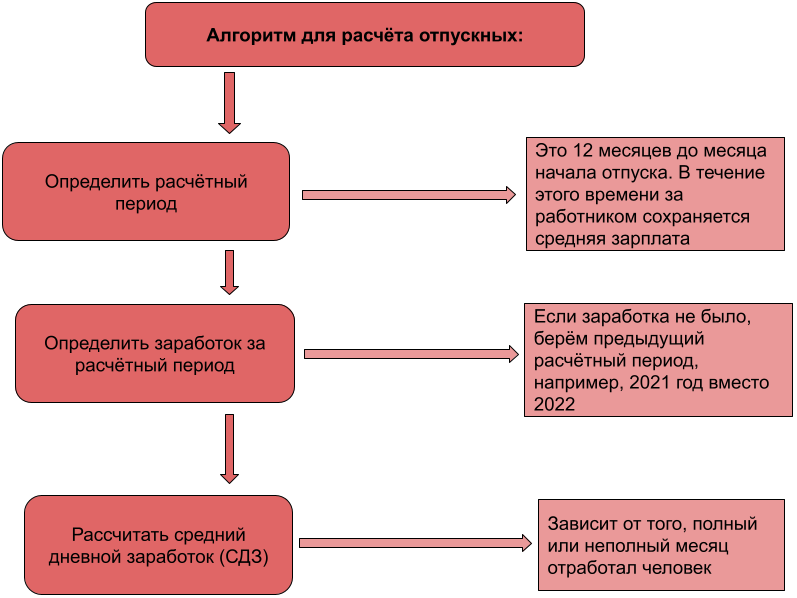

Как рассчитать отпускные

Общая формула такая:

Отпускные = Средний дневной заработок (СДЗ) * Число дней отпуска

Дальше нужно следовать определённому алгоритму:

А вот какие выплаты надо учесть:

-

зарплату по тарифу / окладу за отработанное время;

-

зарплату по сдельным расценкам;

-

зарплату в % от выручки, либо комиссионное вознаграждение;

-

зарплату в неденежной форме, например, продукты, стройматериалы;

-

денежное содержание, если речь идёт о госслужащих;

-

редакторские гонорары;

-

доплаты за стаж, классность;

-

выплаты за работу в ночное время, сверхурочные.

Важно. Не включайте в расчет заработка матпомощь, компенсацию питания, проезда, обучения, отдыха

Отпускные: страховые взносы с переходящих выплат

Ситуация. Работнику в мае 2022 г. начислены отпускные в сумме 780 руб., в том числе за календарные дни мая — 286 руб., июня – 494 руб. Срок выплаты зарплаты — 12-е число следующего месяца. Взносы в ФСЗН организация уплачивает ежемесячно.

При получении средств на выплату отпускных организация может уплатить взносы раньше установленного срока либо представить в банк справку о том, что обязательства по указанным платежам отсутствуют, исполнены или срок их исполнения не наступил. При этом окончательный расчет должен быть произведен не позднее установленного дня выплаты зарплаты за истекший месяц .

Когда платить НДФЛ с неиспользованных отпускных

Раньше была распространена практика компенсации неиспользованного отпуска деньгами. Теперь это дело ограничили: можно заменить отпуск деньгами только в части превышения 28 календарных дней. А так работник обязан отгулять свой отпуск полностью.

Есть категории работников, которым запрещена выплата компенсации вместо отпуска:

- несовершеннолетние лица;

- беременные женщины;

- работники опасных, вредных производств или условий труда (в части допотпуска свыше 7-ми дней).

Но если сотрудник увольняется, работодатель обязан компенсировать ему неиспользованные дни отпуска. Расчёт производится в день увольнения. Бухгалтер начисляет и удерживает сумму НДФЛ в общем порядке. А вот срок перечисления НДФЛ с неиспользованных отпускных будет: до 28-го числа текущего месяца, когда НДФЛ удержан с 23-го числа прошлого месяца по 22-ое число текущего месяца. Также срок перечисления НДФЛ с неиспользованных отпускных, выплаченных с 1 по 22 января, — 28 января, а выплаченных с 23 по 31 декабря — до последнего рабочего дня года.

Тут также действует правило переноса платежа, если срок перечисления НДФЛ приходится на выходной или праздничный день.

Например, водитель Петров П.П. ушёл в отпуск 3 декабря 2023 года на 28 календарных дней. НДФЛ с отпускных был перечислен 28 декабря 2023 года. Не выходя из текущего отпуска, он написал заявление об увольнении с 10 января 2024 года. У него остался неиспользованный отпуск в 7 календарных дней, и ему положена компенсация в 12 000 рублей. 10 января ему перечислили 10440 рублей, а НДФЛ (1 560 рублей) заплатили 29 января 2024 года (срок перенесен с 28 января из-за выходного).

Укажем сроки уплаты НДФЛ с отпускных и иных доходов сотрудника с 2023 года по новым правилам:

| № | Доход | Срок перечисления НДФЛ |

|---|---|---|

| 1 | Заработная плата |

До 28-го числа текущего месяца при выплате в период с 23-го числа прошлого месяца по 22-ое число текущего месяца. До 28 января при выплате в период с 1 по 22 января. До последнего рабочего числа года при выплате с 23 по 31 декабря. |

| 2 | Призы, подарки стоимостью свыше 4000 рублей, выплата дохода в натуральной форме | |

| 3 | Больничные | |

| 4 | Отпускные |

Порядок калькулирования причитающейся суммы и выдачи денег отпускнику

Калькулирование ежегодного оплачиваемого отпуска (и переходящего) производится с учетом требований правительственного постановления РФ № 922от 24.12.2007. Оплата отпуска производится авансом. Независимо от того, когда ПО начинается и заканчивается, причитающуюся сумму наниматель обязан выдать работнику за три дня до начала отпуска (ТК РФ, ст. 136, ч. 9). В том месяце, когда были выданы деньги, с них исчисляется НДФЛ.

Калькуляция производится согласно формуле: ПO = ГД/ 12 (месяцев)/29,4 (дня)* ЧД, где ПО — переходящий отпуск, ГД — годовой доход, ЧД — число дней отпуска. Расчетный период — предшествующие 12 календарных месяцев (правительственное постановление № 922 24.12.2007, п.4). Календарный месяц — период с первого до последнего числа месяца.

К примеру, гражданин РФ проработал 2 года и уходит в очередной оплачиваемый отпуск с 21 августа 2017 г. на 14 календарных дней. Отпуск переходящий: начинается августом, а заканчивается сентябрем. Причитающуюся сумму по нему наниматель обязан подсчитать и выплатить за 3 дня до 21.08.2017 (до начала ПО). Больничных листков у работника не было, мат. помощь, премиальные и надбавки не начислялись, расчетный период выработан полностью.

| Данные для калькуляции | Последовательный подсчет ПО | Результаты калькуляций |

|

Оклад 23 000 руб. за предшествующие 12 месяцев; число дней отпуска — 14; множитель среднего числа отработанных дней — 29,4 |

Годовой доход: 23 000 * 12 = 276 000 руб.;

ПO без исчисления НДФЛ согласно формуле ГД/ 12/29,4* ЧД: 276 000/12/29,4 * 14 = 10 952 руб.; НДФЛ с отпускных, формула — ПО * 13%: 10952 * 13 / 100 = 1 424 руб.; Сумма ПО к выплате за минусом НДФЛ (13%): 10952 — 1424 = 9 528 руб. |

Годовой доход — 276 руб.;

ПО — 10 962 руб.; НДФЛ — 1424 руб. По к выплате — 9 528 руб. |

По итогам калькулирования выдача ПО (9 528 руб.) производится за три дня до 21.08.2017, а налог по доходу физлиц перечисляется не позднее 31.08.2017.

Ответы на часто задаваемые вопросы

Вопрос №1. Как влияет на время перечисления налога с отпускных ПО? Что, если отдых приходится на 1 либо 2 месяца?

День налоговых отчислений зависит от числа выдачи отпускных. Перечисление осуществляется в том месяце, когда были выданы отпускнику деньги. Крайний срок — последний рабочий день настоящего месяца.

Вопрос №2. Когда необходимо произвести расчет по отпуску заново и провести корректировку данных в 6-НДФЛ?

Вопрос №3. Работник взял положенный отпуск в июне с переходом на июль. Деньги за него выдали 15.06.2017. Как отобразить отпускные по 6НДФЛ?

Поскольку фактически выплата производилась июнем (15.06), то и доход у отпускника возникает в этом месяце. Это значит, что деньги нужно отобразить в разделе 2 формы за июнь (на месяц выплаты денег).

Вопрос №4. Какие последствия влечет за собой ошибочное указание меньшей суммы налога в стандарте 6-НДФЛ?

Налоговики прежде всего проверяют даты и суммы фактических налоговых перечислений. Если в графе 140 неверно проставлена сумма подоходного (меньше, чем следует) либо этот платеж просрочен, уплачен позже числа, указанного в графе 120, возникает недоимка, что, соответственно, фиксируется. Итог — штраф 20% от неуплаченной суммы.

Вопрос №5. Работник уходит в очередной отпуск августом 2017 г. Каким будет здесь расчетный период?

С 1 августа 2016 г. до 31 июля 2017 г.

Компания вызвала работника из отпуска

Сотрудник получил отпускные и ушел отдыхать. Через неделю компания вызвала работника из отпуска и пересчитала отпускные. Он вернул лишние отпускные за вычетом НДФЛ.

В 6-НДФЛ компания показывает доходы, которые получил сотрудник. Работник использовал только часть отпуска. В остальные дни он трудился, и компания начисляла за этот период зарплату.

В строку 020 раздела 1 заполните только отпускные за использованные дни отдыха. Суммы, которые вернул сотрудник, в расчете не показывайте. В строках 040 и 070 запишите начисленный и удержанный налог с этой части. Аналогично заполните доход и налог в строках 130 и 140 раздела 2.

Работник вернул отпускные за вычетом НДФЛ. Налог с этой части сотруднику не возвращайте. Если при выплате отпускных компания заплатила НДФЛ со всей суммы, она вправе уменьшить на переплату будущие платежи в бюджет.

На примере

Сотрудник с 10 мая ушел в отпуск на 14 дней. Компания 6 мая выдала отпускные — 32 000 руб., удержала и перечислила НДФЛ — 4160 руб. (32 000 руб. × 13%). Через неделю компания отозвала сотрудника из отпуска. В итоге он использовал только половину дней отдыха — 7 дн. Доход в виде отпускных составил 16 000 руб. (32 000 руб.. 14 дн. × 7 дн.). НДФЛ — 2080 руб. (16 000 руб. × 13%). Сотрудник вернул половину отпускных, но за вычетом НДФЛ — 13 920 руб. (16 000 — 2080). Эту сумму компания не отражала в расчете 6-НДФЛ. На переплату — 2 080 руб. компания уменьшила будущие платежи по НДФЛ. Раздел 2 компания заполнила, как в образце 35.

Образец 35. Как заполнить отпускные, если сотрудник использовал только половину дней отдыха:

Санкции за несоблюдение сроков уплаты НДФЛ

Чем грозит работодателю не уплаченный НДФЛ с отпускных или нарушенный срок перечисления:

| Санкция | Сумма (расчёт) | Нормативный акт |

|---|---|---|

| Недоимка — если налоговый агент имел возможность но не удержал и не перечислил НДФЛ с доходов физлица | Вся сумма недополученного налога взыскивается за счёт налогового агента | |

| Пеня на сумму недоимки, если агент имел возможность, но не удержал и не перечислил НДФЛ или сделал это не вовремя | 1/300 ставки рефинансирования ЦБ за каждый день просрочки (для ИП)1/300 ставки рефинансирования ЦБ за каждый день просрочки до 30 дней, 1/150 ставки рефинансирования ЦБ за каждый день просрочки начиная с 31 дня (для организаций) | |

| Штраф | 20% от суммы не удержанного и не уплаченного в бюджет НДФЛ | пункт 1 статьи 123 НК РФ |

Штрафа не будет, если окажется, что налоговый агент:

- не мог удержать НДФЛ с доходов в натуральной форме;

- самостоятельно обнаружил ошибку, отправил скорректированный расчёт 6-НДФЛ и перечислил сумму недоимки и пени.

Например, бухгалтер ООО «Престиж» уплатитла НДФЛ с отпускных по 3 работникам за ноябрь 2023 года в размере 17 500 рублей с опозданием — вместо 28 ноября она сделала это 8 декабря. Так как расчёт налога и его удержание были правильными, штраф за это нарушение не предусмотрен. Но ей необходимо уплатить пени.

Ставка рефинансирования ЦБ — 12%, количество дней просрочки — 10.

Считаем пени: 17 500 х (12% /300 х 10) = 70 рублей. Эту сумму нужно отправить в бюджет.

Таким образом, при удержании НДФЛ с отпускных выплат нужно строго соблюдать срок перечисления. Иначе налоговый агент может попасть на пени и штрафы.

Отчётность по НДФЛ с отпускных: что и куда сдавать

Работодатель, как налоговый агент, обязан сдавать декларацию 6-НДФЛ в ИФНС. Форма сдаётся ежеквартально:

- за 1 квартал — до 25 апреля 2023 года;

- за 1 полугодие — до 25 июля 2023 года;

- за 9 месяцев — до 25 октября 2023 года

- за год — до 26 февраля 2024 года.

Годовую декларацию 6-НДФЛ за 2023 год нужно успеть сдать до 26 февраля 2024 года (срок перенесен с 25 февраля из-за выходного). Отчёт можно сдавать в бумажной и в электронной форме, если число работников не превышает 10 человек. Если их больше — только электронно. Действующая форма расчёта утверждена приказом ФНС России от 28.09.2021 №ЕД-7-11/845@.

При увольнении именную нужно выдать на руки бывшему сотруднику под роспись.

Какие выплаты включают в расчет, а какие не учитывают при расчете отпускных

Не все выплаты от работодателя включаются в зарплату, поэтому некоторые не учитываться при расчете среднесуточного заработка.

Что учитывается при расчете отпускных:

- зарплата по окладу;

- зарплата по тарифу;

- сдельная зарплата

- комиссионные вознаграждения;

- выплаты процента от прибыли компании;

- зарплата, выданная в неденежной форме;

- надбавки и доплаты к тарифным ставкам;

- гонорар или авторское вознаграждение;

- премии.

Что не учитывается:

- командировочные;

- декретные пособия;

- больничные;

- ранее выданные отпускные;

- материальная помощь;

- возмещение за питание и прочее;

- оплата путевок или обучения.