Форма платежного поручения

Платежное поручение – это официальный документ, утвержденный Положением Банка России от 29.06.2021 N 762-П. Другое название платежки – форма 0401060.

Правила заполнения платежных поручений установлены не только положением № 762-П, но и приказом Минфина от 12.11.2013 № 107н (приложения 2 и 5). Этот процесс можно автоматизировать, такая функция есть в личных кабинетах интернет-банков и бухгалтерских программах.

Платежное поручение надо отличать от другого платежного документа, который еще называют квитанцией или извещением – форма №ПД (налог). Эта форма подходит для оплаты налогов наличными, картой, через Портал госуслуг или сайт банка. Подготовить такую квитанцию можно через

сервис от ФНС.

Порядок уплаты налогов

Для уплаты налога на прибыль владельцу депозита не придется самостоятельно заполнять и подавать декларацию о доходах. Банк, где открыт счет, в автоматическом режиме отправит данные о сумме начисленных процентов в ФНС. Служба получит данные от всех банков страны, посчитает общую сумму дохода по счетам и пришлет уведомление. Если у человека имеется аккаунт в электронной системе налоговой, то письмо придет в личный кабинет, в противном случае используется обычная почта.

Данные из банков в налоговую передаются до 1 февраля года, который следует за отчетным, то есть информация за 2023 год будет передана до 1 февраля 2024 года. Налоговая служба до 30 октября 2024 года определит, кому из плательщиков необходимо будет оплатить налог на прибыль, и разошлет письма с суммой. Произвести платеж необходимо до 01.12.2024 года. Оплату можно будет совершить по реквизитам в отделении любого банка, через платежный терминал, мобильный банкинг, через персональный кабинет на официальном сайте ФНС или через сервис «Заплати налоги».

Нововведения в законах коснулись не только системы налогообложения депозитов, но и штрафных санкций в случае неуплаты. Если общая сумма дохода превысила рассчитанный за прошлый год лимит, то не существует никаких законных причин для неуплаты налога. В 2023 году было принято такое понятие, как совокупная обязанность налогоплательщиков, которое включает в себя общую сумму всех начисленных налогов, сборов, штрафов. Отсутствие полной или частичной оплаты чревато штрафом в сумме 20% от неуплаченной суммы.

Как отправить платеж не в составе ЕНП

Бизнес имеет право по своему усмотрению переводить некоторые платежи в числе ЕНП или по конкретному КБК. Речь идёт о:

-

сборе за пользование объектами животного мира и водными ресурсами;

-

утилизационном сборе;

-

взносах за период до 01.01.2017.

Важно. Пошлины, в том числе без исполнительного документа, административные штрафы и НДФЛ с выплат в адрес иностранцев всегда нужно перечислять отдельными платежными поручениями на конкретные КБК. . Реквизиты таких платежей совпадают с реквизитами для ЕНП, однако следует прописать ваш ОКТМО, специальный КБК и назначение платежа.

Реквизиты таких платежей совпадают с реквизитами для ЕНП, однако следует прописать ваш ОКТМО, специальный КБК и назначение платежа.

Не в составе ЕНП платим страховые взносы на травматизм. Их администрирует СФР. Заплатить нужно до 15 числа месяца, идущего за отчётным.

Найти реквизиты для перевода можно на сайте СФР. Выберите свой регион, пролистайте вниз в раздел «страхователям», нажмите на «+»: откроется вся необходимая информация.

Помимо реквизитов в этом разделе могут быть полезные подсказки, например, образцы заполненных платежек.

Просмотр сведений о состоянии расчетов

В интерфейсе ЕНС в ЛК ЮЛ на вкладке Единый налоговый счет можно просмотреть сведения о состоянии единого налогового счета.

На отдельных вкладках отражается детализированная информация о состоянии расчетов налогоплательщика.

Все обязательства

На вкладке Все обязательства отображается информация в разрезе налогов и видов обязательства:

- сальдо расчетов в графе Сальдо;

- сведения о ближайших платежах в графе Предстоящий платеж.

Здесь дается информация по сальдо с положительными и отрицательными суммами.

Кликнув по соответствующей строке, можно перейти к детализации сведений по конкретным:

- КБК;

- КПП/ОКТМО.

Эту информацию можно детализировать еще больше, кликнув мышкой по значку в конце строки.

На экране отобразятся операции по выбранному КБК, КПП / ОКТМО в хронологическом порядке, формирующие сальдо расчетов. Операции сортируются по хронологии снизу вверх. Такой принцип вывода данных применяется во всех расшифровках.

Таким же образом можно расшифровать предстоящие платежи по выбранному виду обязательства, например, по НДС.

Это может быть текущий платеж, начисленный на основании декларации, а также уведомления об исчисленных налогах. Для вывода информации установите переключатель на Текущие платежи.

Переключатель можно перевести в положение Платежи с изменением срока уплаты. Например, на основании решения ИФНС о рассрочке, отсрочке, предоставлении инвестиционного налогового вычета, налогового кредита.

Задолженность

С главной страницы интерфейса ЕНС можно перейти к информации об обязательствах, формирующих задолженность — на вкладку Задолженность. Здесь дается информация по сальдо с отрицательной суммой.

Группировка сделана по видам обязательств в разбивке по:

- Пени — общая сумма т. к. начисление идет на сальдо, а не на конкретное обязательство.

- Налогам:

Кликнув мышкой по Пени, можно перейти к расшифровке операций. Отражаются операции каждым днем.

Также задолженность можно посмотреть в виде списка всех неисполненных обязательств в разрезе:

- КБК;

- КПП / ОКТМО.

Кликнув мышкой по нужной строке (она станет белого цвета), можно перейти к расшифровке операций.

Вы увидите перечень операций, формирующих отрицательное сальдо расчетов по выбранному КБК.

Предстоящие платежи

На вкладке Предстоящие платежи их можно увидеть в разрезе:

- Текущие начисления;

- с данными по Изменению срока уплаты.

Например, по причине решений о налоговой рассрочке или отсрочке. Из этой же формы можно перейти к их списку на соответствующей вкладке.

Решения об изменении срока уплаты

Вкладка Решения об изменении срока уплаты содержит список всех решений.

Кликнув мышкой по нужной строке (она будет выделена белым цветом), можно перейти к просмотру содержания решения налоговой.

Расшифровка Решения об изменении срока уплаты по данному примеру.

Из этой формы можно просмотреть График погашения основного платежа, кликнув мышкой по нужной ссылке.

И График погашения процентов за пользование бюджетными средствами.

Операции ЕНП

С главной страницы ЕНС можно перейти прямо к операциям единого налогового счета, кликнув мышкой по нужной вкладке. Информация отражается в вариантах:

- Все операции — список в хронологическом порядке операций пополнения (+) и списания (-) ЕНП с отражением суммы остатка ЕНП.

- Операции по типу — в группировке по типам операций.

Все операции делятся на группу Поступления в ЕНП с детальной расшифровкой по:

- платежам;

- зачетам от иного лица;

- переплатам.

Операции Списания из ЕНП с детализацией по:

- зачетам иному лицу на основании Заявления о зачете;

- возвратам денег на основании Заявления о возврате;

- списаниям в счет уплаты по налогу.

Детальная информация по НДС выглядит так. Аналогично можно просмотреть и другие налоги.

История ЕНС

С главной страницы интерфейса ЕНС доступна информация об истории изменения сальдо ЕНС на вкладке История ЕНС. В хронологическом порядке (по состоянию на дату) отображается история изменения суммы на ЕНС.

По каждой записи доступен состав операций, которые влияют на сальдо на выбранную дату.

Процедуры взыскания

С главной страницы интерфейса ЕНС можно перейти к списку Процедуры взыскания. Далее посмотреть информацию в разрезе сформированных:

- Требований об уплате;

- Решений о взыскании — за счет денежных средств;

- Постановлений о взыскании за счет имущества.

Маркер процедуры взыскания также отражается и в блоке Сальдо ЕНС.

Изменения в реквизитах

С 1 января 2024 года вступают в силу новые реквизиты для уплаты НДС. Эти изменения необходимо учесть при осуществлении расчетов с налоговыми органами.

Новые реквизиты включают следующую информацию:

- ИНН (Идентификационный номер налогоплательщика) – числовое значение, которое используется для идентификации плательщика НДС;

- КПП (Код причины постановки на учет) – код, который отражает причину постановки налогоплательщика на учет в налоговом органе;

- Банковские реквизиты – информация о банке, в котором открыт счет налогоплательщика;

- Номер и дата документа – номер и дата документа, в котором содержится информация о расчетах и уплате НДС.

При заполнении реквизитов следует учитывать требования налогового законодательства. Недостоверные или неправильно заполненные реквизиты могут привести к проблемам при уплате налога.

Постепенное внедрение новых реквизитов позволит облегчить процесс уплаты налога и улучшить контроль со стороны налоговых органов. Соблюдение новых требований позволит избежать штрафов и прочих негативных последствий.

Новые правила заполнения платежек

Ключевых новшеств два:

-

В связи с объединением Пенсионного фонда и Фонда соцстрахования изменились коды бюджетной классификации (КБК). Актуальные КБК на текущий код собраны в Приказе Минфина № 177н. Дополнительно нужно учитывать код распорядителя бюджетных средств (приложение № 7 к Приказу). К примеру, обновлённому Социальному фонду присвоен код 797.

-

Получателем ЕНП во всех случаях числится Казначейство России (ФНС России). Поправка начала действовать с 15 мая 2023: раньше указывали Межрегиональную инспекцию ФНС по управлению долгом. Поэтому реквизиты получателя едины для предпринимателей из разных регионов. Это сделано для упрощения налогового администрирования.

Важно. Казначейство России только принимает платежи. Со всеми вопросами обращайтесь в ИФНС по месту учёта — тут всё по-прежнему. . В связи с появлением Социального фонда России (СФР) власти ввели единый тариф и единую предельную базу по страховым взносам

Подробно об этом читайте в нашем предыдущем материале.

В связи с появлением Социального фонда России (СФР) власти ввели единый тариф и единую предельную базу по страховым взносам. Подробно об этом читайте в нашем предыдущем материале.

Как проверить правильность платежа

После того, как вы осуществили уплату НДС с использованием новых реквизитов в 2024 году, важно убедиться, что платеж прошел успешно и был совершен правильно. Для этого вы можете использовать следующие способы проверки:

- Проверка в интернет-банкинге. Войдите в свой интернет-банк и найдите раздел с историей платежей или выпиской по счету. Найдите транзакцию по уплате НДС и проверьте сумму, дату и реквизиты платежа. Убедитесь, что все данные указаны правильно.

- Получение квитанции о платеже. Обратитесь в свой банк и попросите выдать вам квитанцию об уплате НДС. В квитанции должны быть указаны детали платежа, включая сумму, дату и реквизиты. Проверьте эти данные на совпадение с теми, что вы использовали при уплате.

- Проверка налоговой отчетности. После уплаты НДС вы должны предоставить отчетность в налоговую службу. Проверьте вашу отчетность на совпадение с данными платежа – суммой, датой и реквизитами. Если вы заметите расхождения, обратитесь в налоговую службу для разъяснений.

Проверка правильности платежа поможет избежать проблем в будущем и убедиться, что ваш НДС уплачен вовремя и в полном объеме.

Как сдавать налоговую отчетность с 2023 года

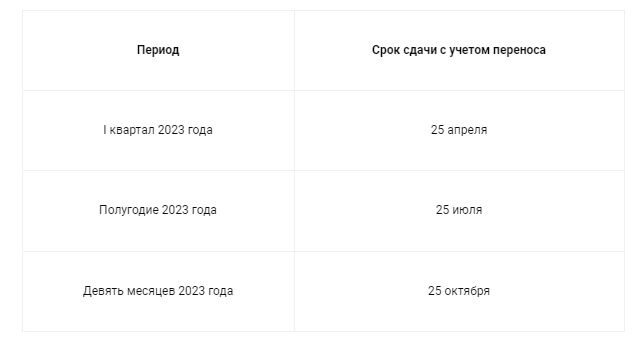

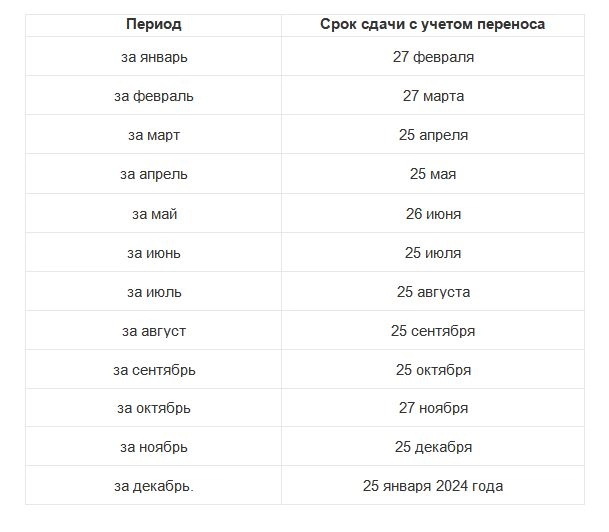

Единый срок установлен не только для уплаты налогов, но и для сдачи отчетности. Теперь сдавать отчеты нужно не позднее 25 числа (см. изменения в НК, внесенные статьей 2 закона 263-ФЗ).

Получается, что для плательщиков НДС ничего не изменилось – они и так сдавали декларацию по НДС до 25 числа, а вот упрощенцам придется ускоряться – декларацию организациям нужно будет сдавать не позднее 25, а не 31 марта, а ИП – не позднее 25 апреля вместо 30 апреля.

Так как пока актуальна отчетная кампания за прошлый год, мы составили таблицу – как сдавать отчетность за 2022 год. Не запутайтесь в сроках и формах.

В 2023 году действуют новые формы отчетов

И в них тоже важно не запутаться. Не забывайте, что если крайний срок сдачи отчета попадает на праздничный или выходной день, то он переносится на ближайший рабочий день

6-НДФЛ – форма, утверждена приказом ФНС от 29.09.2022 № ЕД-7−11/881@.

РСВ – форма утверждена приказом ФНС России от 29 сентября 2022 года № ЕД-7−11/878@. Новая форма подается, начиная с 1 квартала 2023 года.

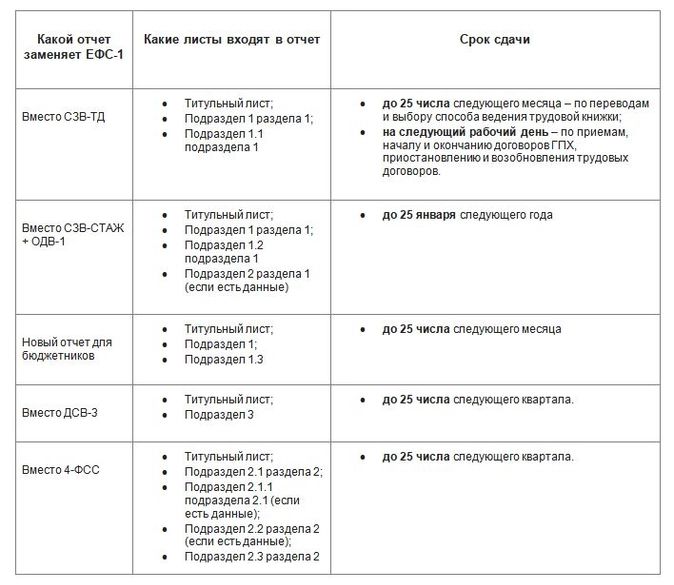

Вместо СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС введен один отчет – ЕФС-1, форма утверждена постановлением Правления ПФР от 31.10.2022 № 245п. В отчет входят несколько разделов и подразделы.

Состав формы ЕФС-1

Состав формы ЕФС-1

Сдавать ЕФС-1 нужно с разной периодичностью и в разном составе (т.е. включать только нужные подразделы). Все зависит от того, о чем именно вам нужно отчитаться, какие сведения подать.

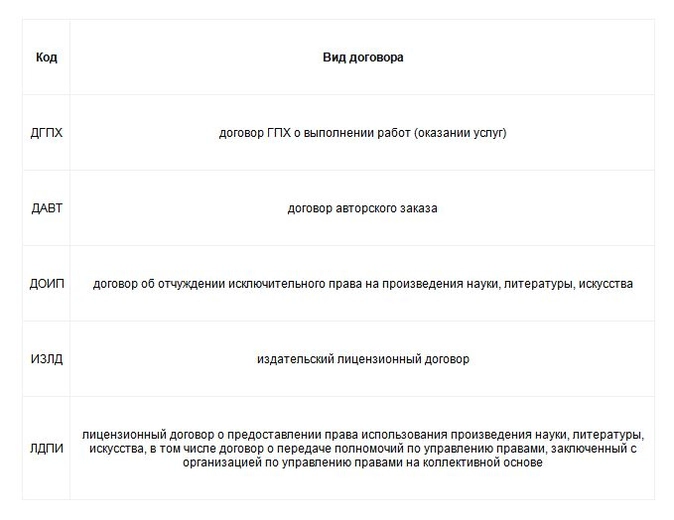

Особое внимание следует уделить заполнению подраздела 1.1. Здесь необходимо указывать не только данные о штатных сотрудниках (прием, увольнение и т.д.), но и сведения о заключенных ГПХ-договорах

|

Событие |

Срок сдачи |

|

Заключение или прекращение договора ГПХ |

не позднее следующего рабочего дня |

Для таких договоров нужно указывать код должности из ОКЗ. Кроме того, для договоров ГПХ есть и собственные коды.

Также нужно указать вид мероприятия – начало договора ГПХ или окончание договора ГПХ

Обратите внимание, что подать сведения нужно в том же порядке, что и при приеме или увольнении сотрудника – не позднее следующего рабочего дня после события

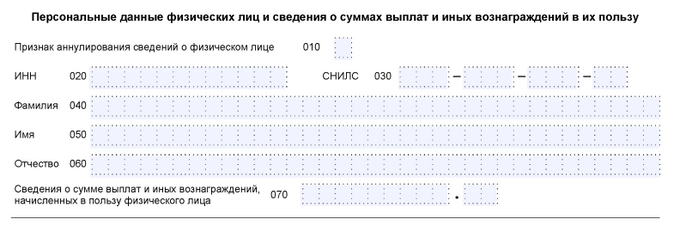

Персонифицированные сведения

В 2023 году не нужно сдавать форму СЗВ-М, зато появился новый отчет – персонифицированные сведения, они утверждены приказом ФНС России от 29.09.2022 № ЕД-7−11/878@, тем же, что утвердил форму РСВ.

Отсюда возникла путаница – налогоплательщики посчитали персонифицированные сведения частью отчета РСВ, но это не так. На некоторых сайтах даже писали, что сдавать регулярно придется третий раздел РСВ и это тоже неверно.

Персонифицированные сведения – это отдельная форма КНД 1151162.

В ней отражаются данные о физлицах, получивших доход, и суммы этих доходов.

Как оформить перечисление на ЕНС

На ЕНС попадают деньги, предназначенные для погашения:

-

налога на прибыль;

-

НДС;

-

НДФЛ;

-

имущественных налогов;

-

взносов (кроме взноса на травматизм);

-

налога по упрощёнке, патенту, ЕСХН;

-

акцизов.

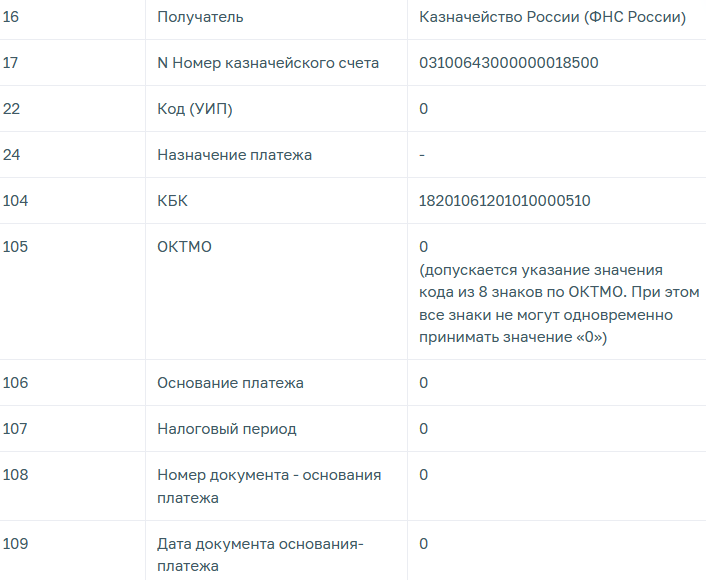

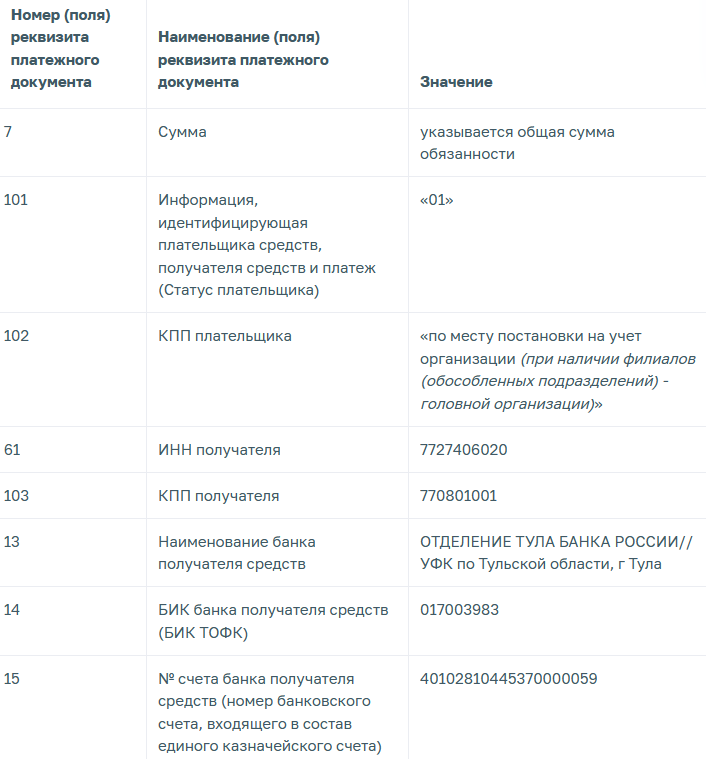

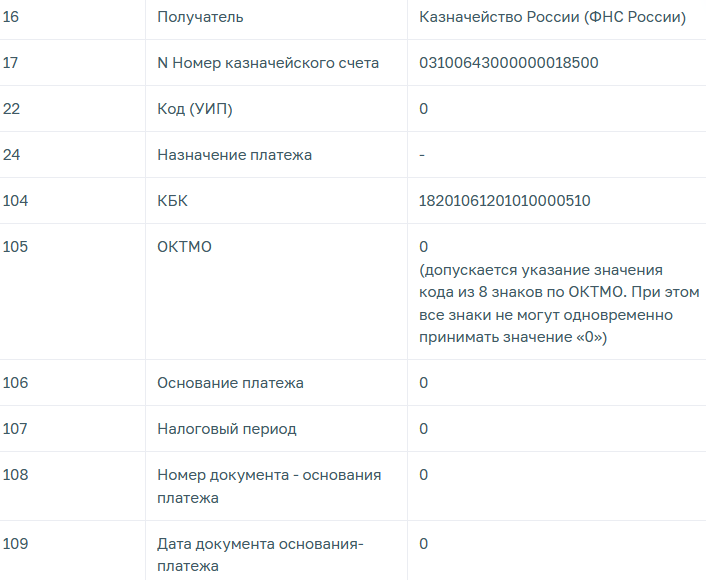

Вот полные реквизиты для создания платежки:

В поле 24 «назначение платежа» стоит прочерк. Но мы советуем уточнить, что это единый налоговый платеж.

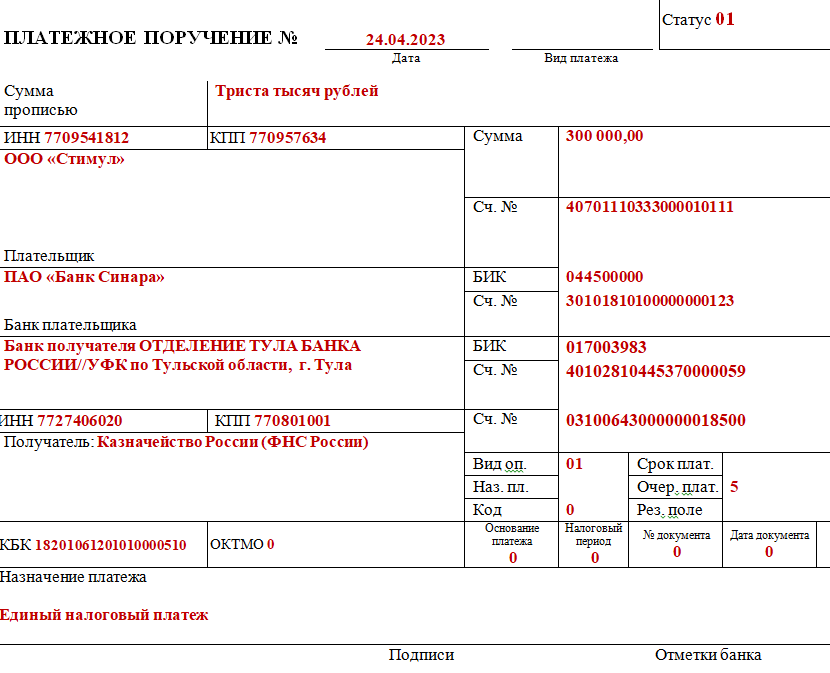

Пример. ООО «Стимул» должно заплатить до 28 апреля аванс по УСН за 1 квартал в размере 100 тысяч, 60 тысяч НДФЛ за сотрудников и 140 тысяч страховых взносов. Всего 300 000 рублей. Бухгалтер оформит платежку так:

Сформировать документ можно в личном кабинете юрлица или ИП, либо с помощью сервиса «уплата налогов и пошлин

Зачем нужно уведомление о ЕНП

Раньше все налоги оплачивались раздельно, и на каждый из них было своё платёжное поручение. Но 1 января 2023 начался переход на новую систему уплаты налогов: вступил в силу Федеральный закон № 263-ФЗ от 14 июля 2022 г., внедряющий Единый налоговый счёт для всех категорий налогоплательщиков. Теперь все налоги, сборы, штрафы и прочие платежи формируют совокупную налоговую обязанность на ЕНС налогоплательщика. Её погашение происходит посредством Единого налогового платежа (ЕНП).

Все средства, поступившие на ЕНС, налоговая распределяет самостоятельно. Однако необходим специальный документ, на основании которого ФНС могла бы верно распределить поступившие платежи. Таким документом является Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов и страховых взносов (кратко — уведомление по ЕНП).

Указание старых реквизитов: что будет в этом случае

Особых проблем с указанием прежних реквизитов в отношении зачисления платежа не возникнет, но может возникнуть путаница, которая затруднит работу и может повлечь неприятные ситуации с недоимками. Безусловно, каждый платеж пойдет на единый налоговый счет, а его назначение непременно будет установлено посредством уведомления о начислении или же налоговой отчетности. Несмотря на то, что с 2023 года по Налоговому кодексу не предусмотрено уточнение относительно налогов, взносов и сборов, возможность исправления ошибок при помощи уточненной декларации остается. Но при этом необходимо одно условие, что данные ошибки не помешали зачислению налогов в бюджет. Так по Бюджетному кодексу еще действует норма (ч.2 ст. 160.1) о принятии администратором доходов решения относительно уточнения платежей. Решение направляется в Федеральное казначейство.

Корректное заполнение всех пунктов в платежных документах позволит избежать различных несостыковок и исключит появление несуществующих недоимок. При введении данных по новым реквизитам все платежки по ЕНС будут зачислены вовремя, что даст уверенность в введении дел с соблюдением действующего законодательства.

Как заполнить платежное поручение для Социального фонда

Напомним, что взносы на пенсионное, медицинское и социальное (ВНиМ) страхование работников, а также обязательные страховые взносы ИП за себя перечисляются в ФНС. Эти платежи входят в состав ЕНП, поэтому их надо оплачивать по платежному поручению, которое мы уже рассмотрели.

Что касается взносов на травматизм и профзаболевания работников (тариф от 0,2% до 8,5%), то эти платежи администрирует Социальный фонд России. Единых реквизитов для перечисления взносов на травматизм нет, поэтому их надо узнавать на

сайте СФР.

Правда, найти эти сведения не так уж просто. Сначала надо выбрать свой регион в правом углу, а затем, опустившись вниз по региональной странице, открыть вкладку «Информация для жителей региона» и раздел «Страхователям».

Далее откройте «Реквизиты перечисления в бюджет СФР», там вы найдете не только данные банка и счета получателя территориального отделения, но и специальные КБК по взносам на травматизм. Основной КБК здесь 797 1 02 12000 06 1000 160.

Чем еще отличаются платежные поручения для СФР?

- Во-первых, в поле «101» будет стоять другой статус плательщика – «08».

- Во-вторых, в поле «105» обязательно указывают код ОКТМО плательщика (хотя некоторые отделения СФР требуют указывать свой код ОКТМО).

- В-третьих, в поле «24», где указывают назначение платежа, пропишите следующий текст: «Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за (месяц) 2024 года. Регистрационный номер – (впишите свой номер страхователя)».

Чтобы не ошибиться, рекомендуем запросить образец платежного поручения для взносов в своем отделении СФР.

Что входит в единый налоговый платеж (ЕНП)

Налогоплательщики обязаны перечислять в единые сроки — 28 числа каждого месяца в составе ЕНП: федеральные и региональные налоги, налоги по специальным налоговым режимам, земельный налог, торговый сбор и страховые взносы (ОПС, ОМС, ВНиМ). Для корректного распределения уплаченных сумм нужно подавать уведомление об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов по ряду таких платежей (Федеральный закон от 14.07.2022 № 263-ФЗ, Приказ ФНС РФ от 02.11.2022 № ЕД-7-8/1047@).

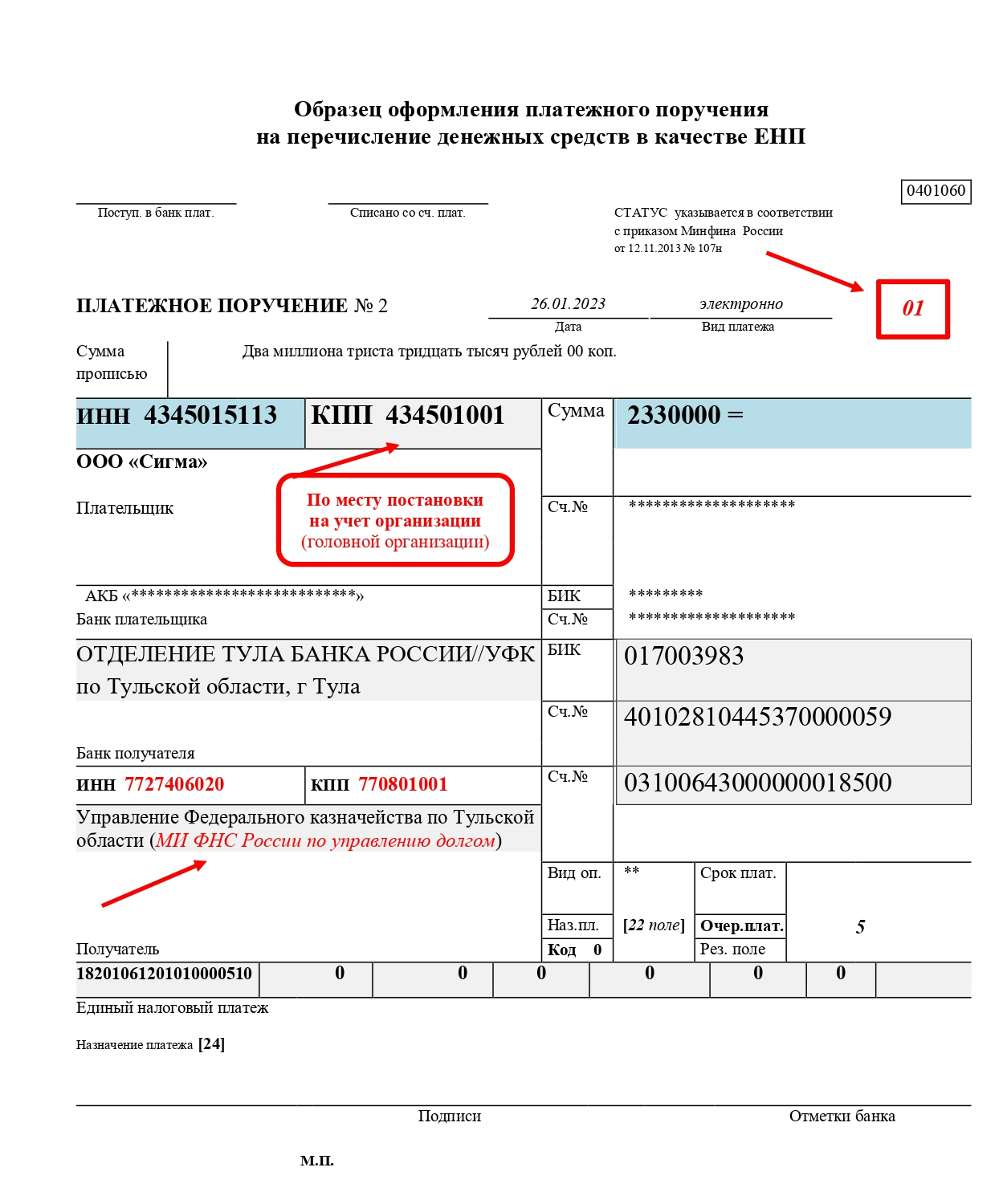

Пример использования единого платежного поручения по ЕНП

ООО «Сигма» в 2023 году решило платить налоги и взносы с использованием одного платежного поручения — ЕНП. За декабрьскую зарплату необходимо перечислить налоги и взносы до 30 января 2023 года. В составе ЕНП за декабрьскую зарплату организация перечислит страховые взносы на ОПС, ОМС, ВНиМ и НДФЛ. Страховые взносы на травматизм общество перечислило 16 января отдельным платежным поручением в региональное отделение СФР.

Бухгалтер до 25 января 2023 должен подать уведомление об исчисленных налогах и взносах, которое поможет ФНС распределить платеж на конкретные налоги и взносы.

В данном случае налогоплательщик использует только одно КБК единого налогового платежа: 18201061201010000510.

А уже в уведомлении об исчисленных налогах и взносах организация укажет КБК для каждого отдельного налога и взноса на основании полученного уведомления ФНС.

В этом случае бухгалтер может воспользоваться таким образцом заполнения отдельного платежного поручения с сайта ФНС:

Подводные камни при уплате налога

1. Изменение реквизитов: Одним из основных изменений, которое может создать трудности, является изменение реквизитов для уплаты НДС

Важно следить за обновлениями законодательства и своевременно обновлять информацию в бухгалтерии, чтобы избежать ошибок при платежах

2. Технические проблемы: При использовании электронных платежных систем могут возникать технические проблемы, такие как сбои в системе или неполадки на стороне провайдера платежей. В случае возникновения таких проблем, необходимо быть готовым к задержкам в уплате налога и своевременно сообщать об этом налоговым органам.

3. Неправильное заполнение форм: При заполнении форм для уплаты НДС необходимо быть внимательным и аккуратным. Неправильное заполнение формы может привести к ошибкам в сумме платежа или неверному указанию реквизитов плательщика. Поэтому перед отправкой формы рекомендуется провести ее повторную проверку.

4. Изменение сроков уплаты: Новые реквизиты для уплаты НДС также могут повлиять на сроки уплаты налога. Предпринимателям следует тщательно изучить новые правила и сроки уплаты, чтобы избежать штрафов или иных негативных последствий.

В заключение, при уплате налога в 2024 году необходимо учитывать все вышеперечисленные подводные камни. Внимательность, аккуратность и знание последних изменений в законодательстве помогут избежать ошибок и обеспечить правильную уплату налога. Если возникли сложности или вопросы, рекомендуется обратиться к специалистам или консультантам, чтобы получить необходимую помощь.

Реквизиты для уплаты НДС в 2024 году

В 2024 году были внесены изменения в реквизиты для уплаты НДС. Теперь для правильного платежа необходимо учитывать следующие данные:

- ИНН (индивидуальный налоговый номер) организации;

- КПП (код причины постановки на учет) организации;

- Наименование организации;

- Банк, в котором открыт расчетный счет организации;

- БИК банка, в котором открыт расчетный счет организации;

- Корреспондентский счет банка организации;

- Расчетный счет организации.

При осуществлении платежа по налогу следует ознакомиться со всеми указанными выше реквизитами и убедиться, что они указаны верно. Неправильно указанные реквизиты могут привести к задержке платежа или его неправильному зачислению.

Что такое единый налоговый платёж и счёт

Единый налоговый платёж (ЕНП) — общая сумма налогов и взносов, которые налогоплательщик должен уплатить за период и которые он перечислил на единый налоговый счёт.

ЕНП — это не система налогообложения, а новый порядок уплаты налогов. При нём налогоплательщики заранее кладут деньги на свой единый налоговый счёт. Налоговая списывает нужную сумму с этого счёта в день уплаты.

Единый налоговый счёт (ЕНС) — счёт налогоплательщика в Федеральном казначействе, на который он перечисляет единый налоговый платёж.

ЕНС не нужно открывать самостоятельно — налоговая сделала это для всех компаний, ИП и физических лиц. Попасть в него можно через личный кабинет налогоплательщика на сайте ФНС — вот ссылки на кабинет для физических и для юридических лиц.

Образец платежки перечисления НДС за 3 лицо

Платежку заполните в общем порядке, но с учетом следующих особенностей (п. 4 Приложения N 1, пп. 5 п. 13 Приложения N 2, Приложение N 5 к Приказу Минфина России от 12.11.2013 N 107н):

- в поле 101 укажите статус лица, за которое платите налог;

- в полях 60 и 102 отразите его ИНН и КПП. Если перечисляете налог за ИП, то в поле 102 поставьте «0» (ноль);

- в поле 8 покажите свои данные (наименование организации, а для предпринимателя — Ф.И.О. и статус «ИП» в скобках);

- в поле 24 «Назначение платежа» укажите сначала свои ИНН и КПП (если он есть) через знак «//», затем наименование организации или Ф.И.О. предпринимателя (с указанием «ИП» в скобках), за кого перечисляете налог. После этого через знак «//» укажите назначение платежа. Например: «7727098760 // 772701001 // ООО «Бета» // 1/3 НДС за I квартал 2024 г.».

Данные о платеже и получателе уточните у того, за кого платите налог.

Можно воспользоваться сервисом ФНС «Уплата налогов за третьих лиц», чтобы оформить платежное поручение.

Перечисляется транспортный налог с физических лиц за физическое лицо Иванова И.И.

Образец заполнения платежного поручения при уплате за третьих лиц — индивидуальным предпринимателем Петровым П.П., rtf (208,6 кб), Загрузить

Транспортный налог с физических лиц, отсутствует ИНН плательщика

Образец заполнения платежного поручения при уплате за третьих лиц. Индивидуальным предпринимателем Петровым П.П. перечисляется транспортный налог с физических лиц за физическое лицо Иванова И.И. (в случае отсутствия ИНН плательщика. Поле «Код» значение Уникального идентификатора начисления (индекса документа) обязательно к заполнению!), rtf (207,3 кб), Загрузить

Перечисляется за контрагента налог УСН доходы минус расходы