Примеры расчета ОНА и ОНО на счетах 83 и 84

При исправлении существенных ошибок временная разница может возникнуть только при одновременном выполнении двух условий: ошибка есть только в бухучете и ее исправили через счет 84.

Например, организация неправильно определила срок полезного использования основного средства в бухучете и неправильно начисляла амортизацию по нему в течение прошлого года. Вместо 1000 тыс. руб. за год амортизация была начислена только на 600 тыс. руб.

Бухгалтер исправил ошибку в бухучете проводкой:

Дебет 84 Кредит 02

400 000 руб. – доначислена амортизация за прошлый год.

В налоговом учете никаких ошибок не было. Следовательно, из-за исправления ошибки возникнет вычитаемая разница, на основании которой бухгалтер сформирует ОНА:

Дебет 09 Кредит 84

80 000 руб. (400 тыс. руб. × 20%) – сформирован ОНА.

В дальнейшем организация уменьшает ОНА проводкой по дебету счета 99 и кредиту 09. Эта сумма ОНА все равно попадет на счет 84, но бухгалтеру не придется делать отдельный расчет по расчету временных разниц.

Тот же принцип применяйте при ретроспективном пересчете в связи с изменением учетной политики. Временные разницы возникнут, если пересчет касается только бухучета и затрагивает счет 84. Например, сейчас организации будут отражать те отложенные налоги, которые они должны доформировать в связи с новыми правилами. Их отразите по счету 84.

Учтите, что если способ формирования текущего налога организация вправе выбрать, то для отложенных налогов порядок учета не предусматривает никакой альтернативы. То есть в отношении дооценки отложенные налоги должны отражаться на счете 83, а при исправлении ошибок или при ретроспективном пересчете – на счете 84.

Законодательная база

Данный НПА един для всех субъектов хозяйствования, которые в результате деятельности имеют прибыль и являются плательщиками отчислений в бюджет от ее сумм.

Правила, установленные положением, не касаются лишь:

- Некоммерческих и кредитных организаций.

- Учреждений бюджета.

Небольшие послабления в этой части предусмотрены и для предприятий, которые признаются малыми – компании, фирмы и т. д. обладающие признаками, установленными в ФЗ №№209 и 156 2007 и 2015 годов, соответственно. Они самостоятельно в своей учетной политике отражают решение о применение или неиспользовании данного Положения.

Не меньшее значение имеет и Международный стандарт финансовой отчетности (IAS) 12, который служит основой для локальных актов.

Особенности учета по ПБУ 18/02

Приказ Минфина РФ от 20.11.2018 № 236н внес поправки в ПБУ 18/02. Согласно п. 2 данного Приказа изменения, отраженные в нем, должны применяться с отчетности за 2020 г., то есть фактически при ведении бухгалтерского учета с 01.01.2020. Стоит заранее подготовиться к новшествам, чтобы безболезненно перейти на их применение. Кроме того, данный приказ позволяет применять обозначенные поправки досрочно, то есть уже при ведении бухучета в 2019 г. ПБУ 18/02 применяют публичные общества для информации акционеров и инвесторов, а дочерние и зависимые общества — для подготовки консолидированной отчетности.

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать субъекты малого предпринимательства, некоммерческие организации и организации, которые получили статус участников проекта «Сколково».

Примеры расчета ОНА и ОНО на счетах 83 и 84

При исправлении существенных ошибок временная разница может возникнуть только при одновременном выполнении двух условий: ошибка есть только в бухучете и ее исправили через счет 84.

Например, организация неправильно определила срок полезного использования основного средства в бухучете и неправильно начисляла амортизацию по нему в течение прошлого года. Вместо 1000 тыс. руб. за год амортизация была начислена только на 600 тыс. руб.

Бухгалтер исправил ошибку в бухучете проводкой:

Дебет 84 Кредит 02

400 000 руб. – доначислена амортизация за прошлый год.

В налоговом учете никаких ошибок не было. Следовательно, из-за исправления ошибки возникнет вычитаемая разница, на основании которой бухгалтер сформирует ОНА:

Дебет 09 Кредит 84

80 000 руб. (400 тыс. руб. × 20%) – сформирован ОНА.

В дальнейшем организация уменьшает ОНА проводкой по дебету счета 99 и кредиту 09. Эта сумма ОНА все равно попадет на счет 84, но бухгалтеру не придется делать отдельный расчет по расчету временных разниц.

Тот же принцип применяйте при ретроспективном пересчете в связи с изменением учетной политики. Временные разницы возникнут, если пересчет касается только бухучета и затрагивает счет 84. Например, сейчас организации будут отражать те отложенные налоги, которые они должны доформировать в связи с новыми правилами. Их отразите по счету 84.

Учтите, что если способ формирования текущего налога организация вправе выбрать, то для отложенных налогов порядок учета не предусматривает никакой альтернативы. То есть в отношении дооценки отложенные налоги должны отражаться на счете 83, а при исправлении ошибок или при ретроспективном пересчете – на счете 84.

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Пример.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Пример.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Налог на прибыль в программе: 1С:Бухгалтерия 3.0

Выберем организацию в программе 1С:Бухгалтерия 3.0, и перейдем в настройку учетной политики:

Установим галочку — Применяется ПБУ 18/0

2, если таковая отсутствует.

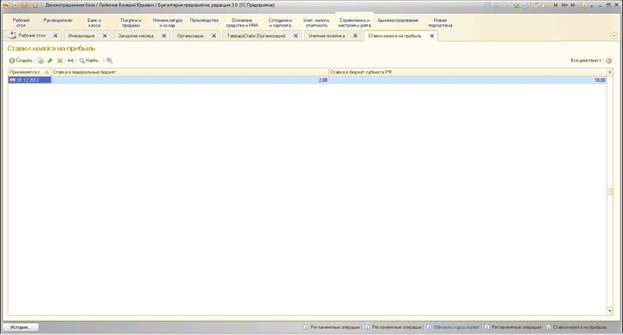

Перейдем в регистр сведений Ставка налога на прибыль

и установим значения. Следует помнить, что для разных субъектов РФ ставки могут отличаться.

Перед тем как смотреть соответствующие отчеты по налогу на прибыль необходимо выполнить регламентную операцию – Закрытие месяца

. После чего можно переходить к отчетам.

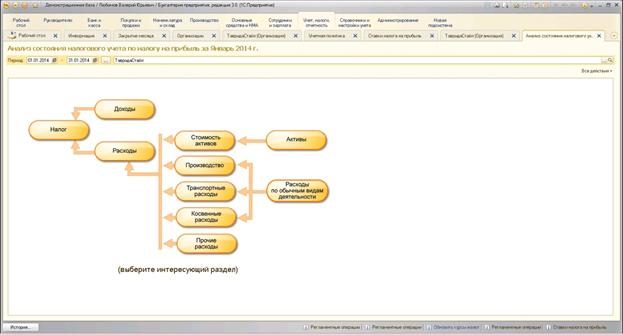

Для внутреннего анализа существует отчет – Анализ состояния по налогу на прибыль,

где всегда можно выбрать интересующий раздел.

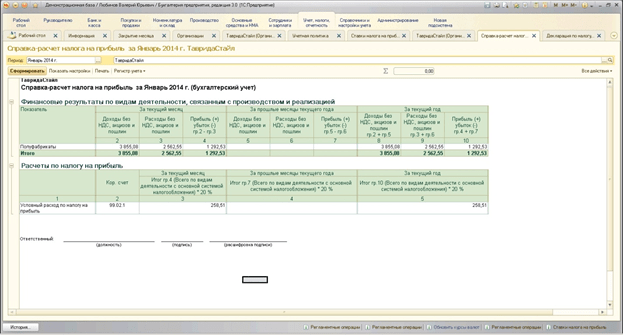

Также существует отчет Справка-расчет по налогу на прибыль

, в котором удобно проводить анализ полученных данных.

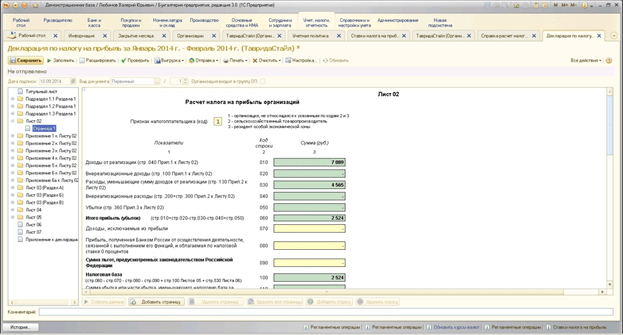

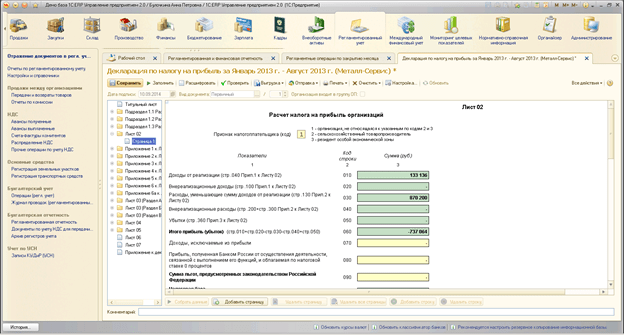

Отчет предназначенный для сдачи в налоговую – Декларация по налогу на прибыль.

В данный отчет можно попасть через 1С-Отчетность.

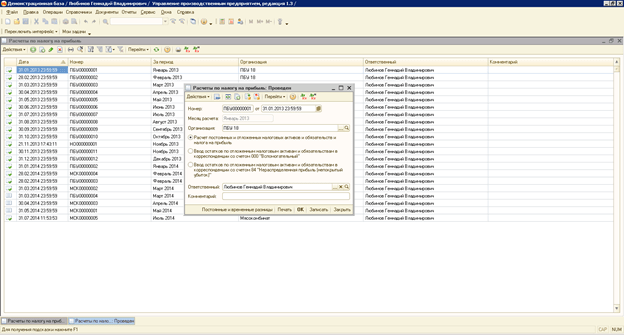

Налог на прибыль в программе: 1С:УПП 1.3

В программе 1С:УПП 1.3 существует документ – Расчет налога на прибыль

Данный документ выполняет регламентные операции налогового учета для получения информации по налогу на прибыль.Документ вводится после выполнения всех регламентных операций бухгалтерского и налогового учета. Для каждой организации свой отдельный документ.

После чего можно использовать отчеты, указанные в предыдущем разделе (для конфигурации Бухгалтерия 3.0)

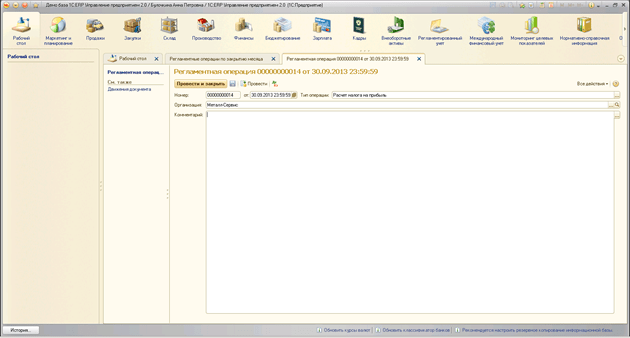

Налог на прибыль в программе: 1С:

ERP

. Управление предприятием 2.0

В программе 1С:

ERP

Управление предприятием 2.0 для формирования налога на прибыль существует документ – Регламентная операция.

Чтобы сформировать налог на прибыль, надо создать указанный документ с видом операции -Расчет налога на прибыль.

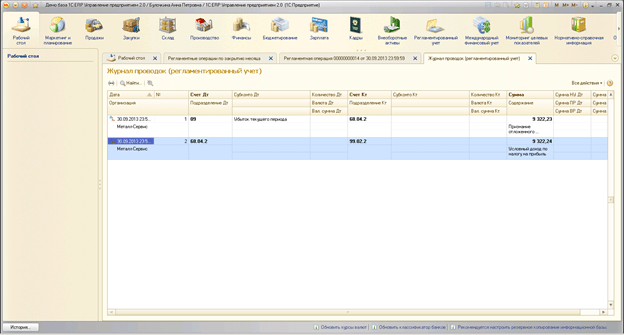

Документ Регламентная операция сформирует следующие проводки:

После чего можно переходить в пункт Регламентированная отчетность

и формировать Декларацию по налогу на прибыль по нужной организации.

Точнее налоговой базы для него.

Определение базы по налогу на прибыль достаточно простое. Это разница между доходами и расходами.

Сложность заключается в том, что доходы и расходы признаются в разных видах учета по-разному. Часть доходов и расходов может быть признана только в одном из видов учета. В результате появляются постоянные и временные разницы.

«Дружба» бухгалтерского и налогового учета выражается формулой, состоящей из четырех значений:

БУ = НУ + ПР + ВР,

- БУ – сумма по бухгалтерскому учету;

- НУ – сумма по налоговому учету;

- ПР – постоянная разница;

- ВР – временная разница.

В бухгалтерских конфигурациях 1С 8.3 для реализации этой формулы используется специальный регистр, в котором для каждого значения есть свой ресурс (рис.1).

Пользователю не обязательно детально разбираться в структуре регистров, но для более глубокого понимания механизма расчета налоговых проводок стоит иметь хотя бы общее представление о внутренней «кухне». Тем более что связь регистра и проводок очевидна.

В проводках 1С вместо одной суммы может фигурировать сразу 4 (по числу значений из вышеприведенной формулы). На рис.2 видим различные суммы амортизации по бухгалтерскому и налоговому учету. Разница между ними (83,34) образует временную разницу и находится в строчке с аббревиатурой «ВР

».

При проведении документов программа сама рассчитывает нужные суммы по БУ и по НУ, а также контролирует равенство БУ и НУ по формуле. После закрытия периода на основании этих значений формируется нужная нам база.

План счетов в 1С также имеет свои особенности. Все счета, на которых ведется учет по налогу на прибыль, имеют установленный флажок «НУ» (рис.3). Например, счета 20, 23, 25 принимают участие в формировании прибыли, а счет 19 на прибыль не влияет, для него флажок «НУ» не установлен.

Из-за этого в некоторых проводках по налоговому учету бывает заполнена либо дебетовая, либо кредитовая сумма. На рис.4 видим, что в проводке по начислению взносов в строчках по НУ есть сумма по дебету, но нет суммы по кредиту.

Получите 267 видеоуроков по 1С бесплатно:

Дело в том, что счет 68.01 не относится к налоговым счетам. Признак «НУ» для него не установлен (рис.5).

Для промежуточных расчетов по налогу на прибыль используется счет 68.04.2, которого нет в типовом плане счетов; этот субсчет добавили разработчики 1С (рис.6). Проводка Дт 68.04.2 Кт 99.09 на сумму 0.15 руб. нужна для округления суммы налога до целых значений.

Отражение нового порядка учета налога на прибыль в отчете о финансовых результатах

Для отражения в отчете о финансовом результате (далее — ОФР) нововведений предусматривается, что:

- расход (доход) по налогу на прибыль отражается в ОФР с разбивкой на отложенный налог и текущий налог в качестве статьи, уменьшающей прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период;

- налог по операциям, не включаемым в бухгалтерскую прибыль (убыток), отражается в ОФР в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода;

- разница между суммой текущего налога, исчисленного участником КГН, и суммой, причитающейся с участника (участнику) исходя из условий договора о КГН, раскрывается в ОФР обособленно и обозначается как перераспределение налога на прибыль внутри КГН.

ПРАКТИЧЕСКИЙ ПРИМЕР ОПРЕДЕЛЕНИЯ РАСХОДА (ДОХОДА) ПО НАЛОГУ НА ПРИБЫЛЬ И СВЯЗАННЫХ С НИМ ПОКАЗАТЕЛЕЙ

(в ред. Приказа Минфина РФ )

Базовые данные

При составлении бухгалтерской отчетности за отчетный год организацией «А» в отчете о финансовых результатах отражена прибыль до налогообложения (бухгалтерская прибыль) в размере 150 000 руб. Налоговая база по налогу на прибыль за этот же период составила 280 000 руб. Ставка налога на прибыль составила 20 процентов.

На конец отчетного года балансовая стоимость активов организации суммарно была меньше их стоимости, принимаемой для целей налогообложения на 50 000 руб., а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 15 000 руб.

На конец предыдущего года балансовая стоимость активов организации превышала их стоимость, принимаемую для целей налогообложения на 70 000 руб., а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 10 000 руб.

1. Отложенное налоговое обязательство на начало отчетного периода (конец предыдущего периода)

Налогооблагаемые временные разницы — 70 000 (руб.)

Вычитаемые временные разницы — 10 000 (руб.)

Налогооблагаемые временные разницы = 70 000 (руб.) — 10 000 (руб.) = 60 000 (руб.)

Отложенное налоговое обязательство = 60 000 (руб.) х 20 / 100 = 12 000 (руб.)

2. Отложенный налоговый актив на конец отчетного периода

Вычитаемые временные разницы = 50 000 (руб.) + 15 000 (руб.) = 65 000 (руб.)

Отложенный налоговый актив = 65 000 (руб.) х 20 / 100 = 13 000 (руб.)

3. Отложенный налог на прибыль за отчетный период = 13 000 (руб.) — (-) 12 000 (руб.) = 25 000 (руб.)

4. Текущий налог на прибыль = 280 000 (руб.) х 20 /100 = 56 000 (руб.)

5. Расход по налогу на прибыль за отчетный период = 25 000 (руб.) — 56 000 (руб.) = (-) 31 000 (руб.)

6. Условный расход по налогу на прибыль = 150 000 (руб.) х 20 / 100 = (-) 30 000 (руб.)

7. Постоянный налоговый расход = (-) 31 000 (руб.) — (-) 30 000 (руб.) = (-) 1 000 (руб.)

8. Чистая прибыль

150 000 (руб.) + (-) 31 000 (руб.) = 119 000 (руб.)

или

150 000 (руб.) + (-) 30 000 (руб.) + (-) 1 000 (руб.) = 119 000 (руб.).

Как учитываются отложенные активы?

Рассматриваемые активы отражаются в бухучете в счете 09 с соответствующим наименованием.Корреспонденцией по кредиту могут являться следующие счета:

- счёт 68 «Расчеты по налоговым сборам». В данной строчке отражается наличие факта исчезновения налогового актива. Сумма должна совпадать со снижением условных начислений аналогичного периода. Исчезнуть налоговый актив может вследствие проведения уплаты. Активы могут не только исчезнуть, но и уменьшиться;

- счёт 99 «Прибыли и убытки». Списание с основного счета 09 происходит только при выбытии актива из оборота.

Корреспонденцией по дебету является счет 68 «Расчеты по налогам». В данной строке отражается отложенный актив. Он будет увеличивать сумму условных доходов или убытков на отчетный период.

ВАЖНО! Налоговые активы способствуют снижению налоговых отчислений. Связано это с переплатой налога на прибыль за отчетное время

Активы также могут быть основанием для получения компенсационных выплат за переплату.

Примеры расчетов

ПРИМЕР 1. На предприятии амортизационные начисления определяются по способу снижаемого остатка. Они составили 150 000 рублей. Налог на прибыль определяется линейным способом. Он равен 50 000 рублей. Иных несоответствий между данными бухгалтерской и налоговой отчетности нет. Прибыль, до момента исчисления налога, составила 300 000 рублей. Налоговая база составляет 400 000 рублей. Налоговая ставка равна 20%.

Бухгалтеру необходимо вычислить разницу между амортизацией в налоговой и бухгалтерской документации. Равна она 100 000 рублей (из 150 000 рублей вычитается 50 000 рублей). Возникшая разница обладает признаками временной. Суммы в отчетности сравниваются в процессе амортизации. Возникшая разница является причиной появления налогового актива. Связано это с тем, что рассчитанная налоговая база превышает прибыль до момента исчисления налогов в бухгалтерских документах.

Размер отложенного актива составит 20 000 рублей. Для этого полученная разница умножается на налоговую ставку (100 000 рублей умножается на 20%).

ВАЖНО! Правильность вычислений можно проверить. Размер налога на прибыль должен соответствовать размеру налога, прописанного в декларации

Размер отчислений на прибыль нужно определять на основании ПБУ 18/02.

ПРИМЕР 2. Рассмотрим ситуацию с данными из прошлого примера. Проверим правильность вычислений. Размер условного расхода составит 60 000 рублей. Для получения этого показателя требуется умножить прибыль (300 000 рублей) на налоговую ставку (20%). Получившиеся 60 000 рублей умножаются на отложенный актив, составляющий 20 000 рублей. Текущий показатель отчислений на прибыль, согласно бухгалтерскому отчету, составит 80 000 рублей.

Затем требуется вычислить текущий налог, который указан в декларации. Для этого налоговая база (400 000 рублей) умножается на налоговую ставку (20%). Итог вычислений: 80 000 рублей. Оба полученных показателя совпадают. Это значит, что проведенные расчеты были верными.

Временные вычитаемые разницы: проводки и учёт

В хозяйственной деятельности предприятия регулярно возникают ситуации, когда расходы по БУ превышают расходы по НУ. Это может происходить из-за:

- больших сумм амортизационных начислений по БУ;

- включения в состав затрат не разрешённых налоговым учётом статей (например, представительские расходы или премии в честь юбилея фирмы);

- переноса убытка на следующие периоды;

- создания резервов в БУ, и т.д.

Как результат, бухгалтерская прибыль станет меньше чем налоговая. Тогда говорят, что возникла временная вычитаемая разница или отложенный налоговый актив (ОНА).

Сумма исчисленного НП не совпадает с данными БУ, и на эту разницу он будет снижен в следующем отчётном периоде.

Для отражения ОНА применяется специальный одноимённый бухгалтерский счёт 09.

Вычитаемая временная разница — проводки:

- Дт 09 — Кт 68.04 Доначислен НП в БУ (в текущий отчётном периоде)

- Дт 68.04. — Кт 09 Погашен ОНА (в следующем отчётном периоде).

Пример:Согласно учётной политике в ООО “Кристалл” в марте 2022 года создали резерв по сомнительным долгам в размере 500 тысяч рублей. В целях налогообложения этот резерв не предусмотрен. Отчётный период по НП — квартал. НП по резерву составит 500000 х 20% = 100000 рублей.

| Дебет | Кредит | Сумма | Операция | Период |

|---|---|---|---|---|

| 09 | 68.04 | 100000 | Учтена сумма ОНА | 1 квартал 2022 |

| 68.04. | 09 | 100000 | Погашен ОНА | 2 квартал 2022 |

Заполнение отчетности на примерах

Разберем на примере, как разделить и отразить в отчетности отложенный налог, влияющий и не влияющий на бухгалтерскую прибыль или убыток.

Основное средство приняли к учету в декабре 2019 года. Первоначальная стоимость – 12 000 тыс. руб., срок полезного использования 60 месяцев.

За 12 месяцев 2020 года в бухучете начислили амортизацию в размере 2400 тыс. руб. Остаточная стоимость на 31 декабря 2020 года составила 9600 тыс. руб.

В налоговом учете признали расход в виде амортизационной премии – 360 тыс. руб. и за год начислили амортизацию в размере 2328 тыс. руб. Остаточная стоимость на 31 декабря 2020 года – 9312 тыс. руб.

На 31 декабря 2020 года организация провела переоценку в бухучете, в результате сумма дооценки составила 960 тыс. руб. После переоценки первоначальная стоимость основного средства в бухучете равна 13 200 тыс. руб., начисленная амортизация – 2 640 тыс. руб.

Данные по объекту на 31 декабря 2020 года представлены в таблице ниже.

| Показатель, тыс. руб. | Стоимость в бухучете | Стоимость в налоговом учете | Вычитаемая временная разница | Налогооблагаемая временная разница |

| Стоимость ОС без учета переоценки | 9600 | 9312 | – | 288 |

| Сумма переоценки | 960 | – | – | 960 |

Предположим, что организация считает текущий налог на прибыль на основании декларации. УР (УД), ПНР, ПНД не формирует. Отложенные налоги отражает на счете 99:

Дебет 99 субсчет «Отложенный налог на прибыль» Кредит 77

57 600 руб. (288 тыс. руб. × 20%) – сформировано ОНО;

Дебет 83 субсчет «Дооценка ОС» Кредит 77

192 000 руб. (960 тыс. руб. × 20%) – сформировано ОНО.

В отчете о финансовых результатах организация отразит ОНО двумя суммами – 57,6 тыс. руб. и 192 тыс. руб. Если первая сумма будет вместе с текущим налогом уменьшать прибыль до налогообложения, то вторая сумма будет уменьшать совокупный финансовый результат.

В бухгалтерском балансе организация отразит общую сумму ОНО на конец отчетного периода. При этом сумму дооценки она уменьшит на 192 тыс. руб. – сумму ОНО, возникшего в связи с дооценкой. Следовательно, по статье «переоценка» организация отразит сальдо по счету 83.

В бухгалтерском учете за 2021 год компания начислила амортизацию в размере 2640 тыс. руб., без учета переоценки – 2400 тыс. руб. Остаточная стоимость на 31 декабря 2021 года составила 7920 тыс. руб., без учета переоценки – 7200 тыс. руб.

В налоговом учете за 2021 год начислили амортизацию в размере 2328 тыс. руб. Остаточная стоимость на 31 декабря 2021 года составила 6984 тыс. руб.

Данные по объекту на 31 декабря 2021 года:

| Показатель, тыс. руб. | Стоимость в бухучете | Стоимость в налоговом учете | Вычитаемая временная разница | Налогооблагаемая временная разница |

| Стоимость ОС без учета переоценки | 7200 | 6984 | – | 216 |

| Сумма переоценки | 720 | – | – | 720 |

Организация уменьшила ОНО проводками:

Дебет 77 Кредит 99 субсчет «Отложенный налог на прибыль»

14 400 руб. (288 тыс. руб. – 216 тыс. руб.) – уменьшено ОНО;

Дебет 77 Кредит 83 субсчет «Дооценка ОС»

48 000 руб. (960 тыс. руб. – 720 тыс. руб.) – уменьшено ОНО.

В отчете о финансовых результатах организация отразит ОНО двумя суммами – 14, 4 тыс. руб. и 48 тыс. руб. На этот раз изменение ОНО будет со знаком «+», поскольку уменьшаете ранее сформированные показатели.

В бухгалтерском балансе сумма ОНО на конец отчетного периода уменьшится на 62,4 тыс. руб. (14,4 тыс. руб. + 48 тыс. руб.). При этом сумма дооценки увеличится на 48 тыс. руб. по сравнению с прошлым периодом. В дальнейшем увеличение дооценки будет происходить ежегодно на такую же сумму в результате уменьшения ранее сформированного ОНО и через три года достигнет величины 960 тыс. руб. Именно такая сумма дооценки и была первоначально отражена в бухучете в результате переоценки ОС.

Исчисление налога на прибыль

По правилам ПБУ 18/02 текущий налог на прибыль исчисляется по формуле:

ТНП = УРНП + ОНА – ОНО + ПНО – ПНА + гашение ОНО – гашение ОНА, где: УРНП – условный расход по налогу на прибыль. УРНП = бух. прибыль х ставка налога Дебет 99 Кредит 68, ОНА Дебет 09 Кредит 68, гашение ОНА Дебет 68 Кредит 09, ОНО Дебет 68 Кредит 77, гашение ОНА Дебет 68 Кредит 68, ПНО Дебет 99 Кредит 68, ПНА Дебет 68 Кредит 99.

Сальдо по счету 68 может быть:

- либо кредитовым;

- либо нулевым, поскольку сумма налога на прибыль не может быть отрицательной.

При возникновения для целей налогообложения убытка налоговая база по налогу на прибыль считается равной нулю, а полученный убыток образует отложенный налоговый актив:

Дебет счета 09 Кредит счета 68.

После строки 150 выделена пустая строка. В нее вписываются расходы, относимые за счет финансовых результатов, например, экономические санкции за нарушение налогового законодательства (пени, штрафы) и т.п. показываются в скобках.

Налоговые обязательства и активы

Чтобы разобраться в отложенных налоговых обязательствах (ОНО) необходимо ответить на главные вопросы:

- Зачем нужен данный показатель?

- Как он формируется и где используется?

Рассмотрение ОНО в свою очередь невозможно без введения таких понятий, как налоговые активы и налоговые обязательства. То есть сначала речь пойдёт не об отложенных, а о вполне актуальных показателях.

При расчёте налога на прибыль, стандартный размер которого в 2022 году составляет 20%, могут быть использованы разные виды учёта, например, бухгалтерский (БУ) и налоговый (НУ). Всего же их гораздо больше, однако рассматриваемые термины имеют смысл как раз в указанных видах учёта.

Итак, налоговые активы и обязательства – это разницы, возникающие между данными бухгалтерского и налогового учёта при расчёте налогооблагаемой базы для налога на прибыль. Возникать они могут например, если организация зачислила прибыль от продажи товаров, но перевода так и не произошло по техническим причинам.

Звучит замысловато, но напомним: чтобы посчитать налог на прибыль, нужно знать с чего удерживать 20% – собственно найти базу, а разницы могут возникать просто вследствие различия правил в бухгалтерском и налоговом учёте.

Важное уточнение: размер ставок на прибыль может быть различным, при расчёте показателей необходимо применять предусмотренную законодательством по соответствующим операциям

.

Таким образом, активы и обязательства – это показатели, которые позволяют отразить и зафиксировать разницу между двумя основными видами учёта.

Дальше нужно понять погашать ли эту разницу и когда. Существует два типа таких расхождений:

- Постоянные (возникающие вследствие отличий при определении того, что именно признаётся доходом или расходом)

- Временны́е (связаны с различным подходом ко времени признания дохода или расхода)

Постоянное налоговое обязательство (ПНО) приводит к увеличению налога на прибыль в данном отчётном периоде, а постоянный налоговый актив (ПНА), наоборот, приводит к его уменьшению.

Пример: при безвозмездной передаче имущества (в БУ – расход), начислении материальной помощи (не взимается налог).

Начисленные отложенные налоговые активы (ОНА) уменьшают налог на прибыль в следующих отчётных периодах, а начисленные ОНО – увеличивают его в тех же временных рамках.

Пример: перечисление средств на счета позднее решения суда, убытки по итогам отчётных периодов, учёт процентов по кредитам и займам.

Таким образом, отложенные налоговые обязательства – часть налога на прибыль, обязательная к уплате в последующих налоговых периодах.

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.

Попробовать бесплатно

Пример 1

Организация получила убыток в 60 тыс. рублей за календарный год. В бухгалтерском учёте это отразится в виде ОНА размером 12 000 рублей (60 000 х 0,2), то есть как положительная разница, которая сможет уменьшить налог на прибыль в следующем отчётном периоде.

Пример 2

Организация произвела взнос в уставной капитал другой компании в виде имущества. По закону этот взнос признаётся безвозмездным, а значит в НУ такая передача имущества никак не отражается. В свою очередь, БУ отражает это как расход. Таким образом, за отчётный период бухгалтерский отчёт покажет меньшую прибыль, чем налоговый. Соответственно, это будет считаться как ПНО и заплатить придётся больше.

Пример 3

Судом возмещён ущерб компании в размере 900 тыс. рублей в январе 2022 года. Фактически деньги поступили на счета в марте. В бухгалтерском учёте эти средства будут определены как прочие доходы по текущей деятельности и зафиксируются в январе. В налоговом учёте это будут внереализационные доходы, которые должны отражаться в том же периоде, в котором получены. Возникает положительная разница в 900 тыс. рублей, которая будет оформлена как ОНО, так как уплатить налог в 180 тыс. рублей (900 000 х 0,2) нужно будет уже в марте.

Пример 4

Компания продала основное средство и на момент продажи накопления амортизации составили 500 тыс. рублей в налоговом учёте и 450 тыс. рублей в бухгалтерском. Разница составит 50 000 рублей, и возникает ОНО суммой 10 000 рублей (50 000 х 0,2), которое будет погашено в следующем периоде. При обратной ситуации, когда сумма амортизации в БУ оказывается больше, чем в НУ, то разница признаётся ОНА.

Отложенные налоговые обязательства

С точки зрения международных стандартов финансовой отчетности (МСФО) под отложенными налоговыми обязательствами (англ. Deferred Tax Liabilities) понимаются суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц.

Временные разницы возникают в результате того, что балансовая стоимость актива или обязательства в финансовом учете отличается от их налоговой базы в налоговом учете. Если такая временная разница приводит к образованию налогооблагаемых сумм в будущем, то она называется налогооблагаемой. Чтобы разобраться в ситуации рассмотрим механизм возникновения отложенных налоговых обязательств на примере различных подходов к начислению амортизации в финансовом и налоговом учете.

Пример

Компания приобрела и поставила на учет основные средства стоимостью 1000 у.

5 лет. При этом в финансовом учете применяется прямолинейный метод амортизации, в налоговом учете ускоренный метод, а ставка налога на прибыль равна 30%. Чтобы определить сумму отложенных налоговых обязательств необходимо рассчитать балансовую стоимость и налоговую базу основных средств, что необходимо для определения суммы временных разниц.

В финансовом учете амортизационные начисления за каждый год будут одинаковыми и составят по 200 у. Следовательно, балансовая стоимость основных средств на момент приобретения составила 1000 у. 1-го года 800 у.

1000-200), на конец 2-го года 600 у. 800-200), на конец 3-го года 400 у. 600-200), на конец 4-го года 200 у. 400-200) и на конец 5-го года 0 у.

В налоговом учете основные средства амортизируются ускоренным методом (метод суммы чисел), поэтому амортизационные отчисления в 1-ый год составят 333,33 у. 2-ой год 266,67 у. 3-ий год 200 у. 4-ый 133,33 у. 5-ый год 66,67 у.

Следовательно, налоговая база основных средств на момент приобретения составила 1000 у. 1-го года 666,67 у. 1000-333,33), на конец 2-го года 400 у. 666,67-266,67), на конец 3-го года 200 у. 400-200), на конец 4-го года 66,67 у. 200-133,33) и на конец 5-го года 0 у.

Налогооблагаемая временная разница, которая приводит к возникновению отложенных налоговых обязательств, возникает в случае, когда балансовая стоимость основных средств превышает их налоговую базу. На момент приобретения балансовая стоимость и налоговая база совпадают, поэтому временная разница не возникает. Однако уже на конец 1-го года возникает налогооблагаемая временная разница в сумме 133,33 у. 800-666,67), на конец 2-го года 200 у.

600-400), на конец 3-го года 200 у. 400-200), а на конец 4-го года 133,33 у. 200-66,67). При этом на конец 5-го года основные средства как в финансовом, так и в налоговом учете будут полностью амортизированы, поэтому временная разница перестанет существовать. Графически это можно представить следующим образом.

Чтобы рассчитать сумму отложенных налоговых обязательств необходимо налогооблагаемую временную разницу умножить на ставку налога на прибыль (по условию 30%). Таким образом, отложенное налоговое обязательство на конец 1-го года составит 40 у.е. (133,33*0,3), на конец 2-го года 60 у.е. (200*0,3), на конец 3-го года 60 у.е. (200*0,3), на конец 4-го года 40 у.е. (133,33*0,3).

С сайта: http://allfi.biz/FinancialAccounting/DefferedTax/otlozhennye-nalogovye-objazatelstva.php