Проверка корректности заполнения счетов-фактур

Кроме проверки контрольных соотношений и информации на счетах бухучета, обратите внимание на корректность фактур. Если этот документ заполнить с нарушениями, принять НДС к вычету будет нельзя

Правила ведения документов, применяемых при расчете НДС, закреплены в Постановлении Правительства РФ № 1137 от 26.12.2011 года.

В первую очередь посмотрите корректность заполнения ИНН и КПП продавца. Для этого разработан официальный сервис ФНС. Если сервис укажет, что ИНН и КПП отсутствуют в базе, запросите у контрагента верную информацию.

Сверьте реквизиты выданных и выставленных счетов-фактур. При проверке налоговая соотносит ваши Разделы 8 и 9 Декларации по НДС с соответствующими разделами деклараций ваших покупателей и поставщиков. Если получится так, что вы указали у себя счет-фактуру от поставщика, а он у себя ее не зарегистрировал, налоговая потребует разъяснений или уточненной декларации. Эту функцию выполняет автоматизированная система АСК НДС-3. Поэтому отличие даже в одной цифре или букве в номере счета-фактуры приведет к тому, что система не найдет фактуру у покупателя или поставщика.

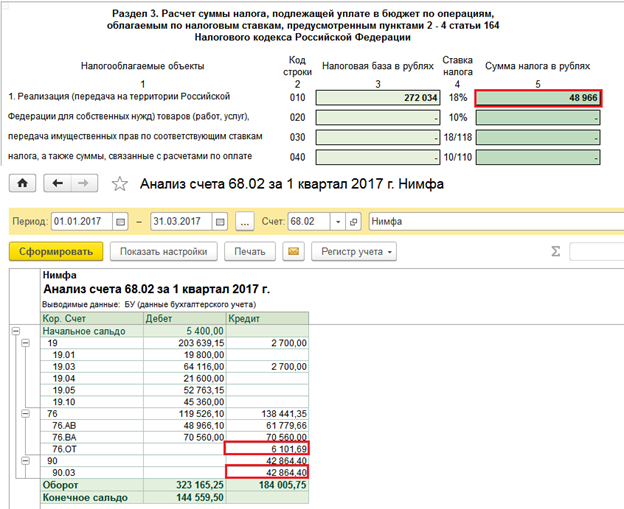

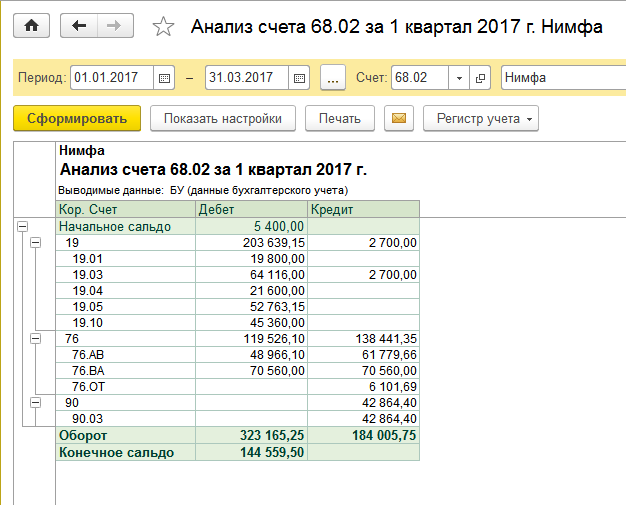

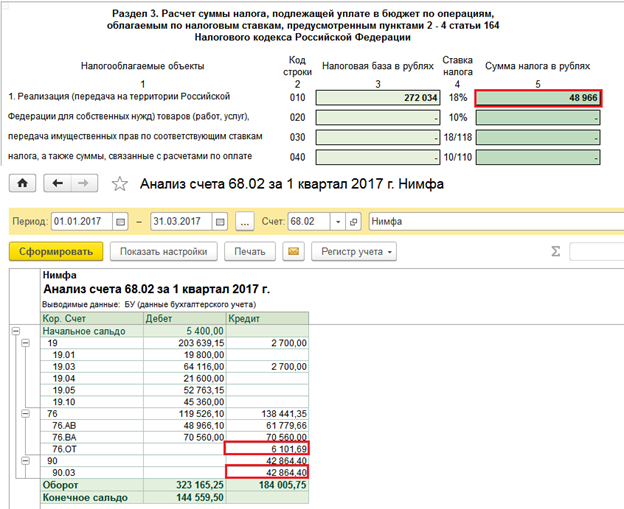

3.Проверка Раздела 3

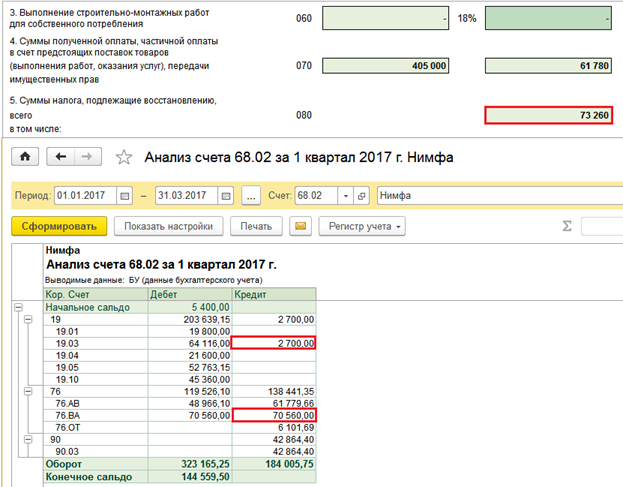

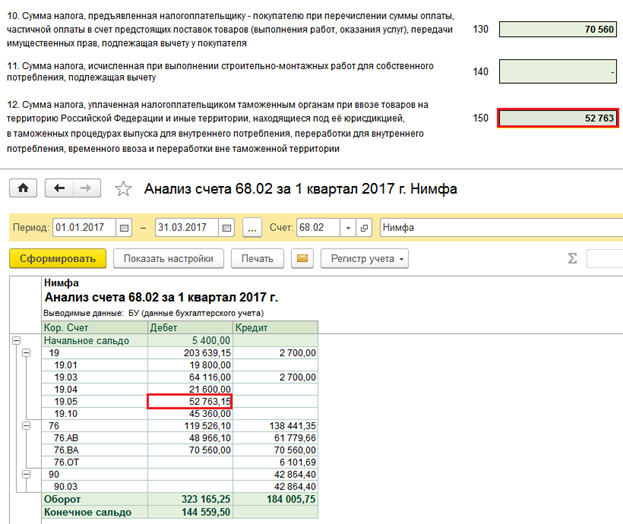

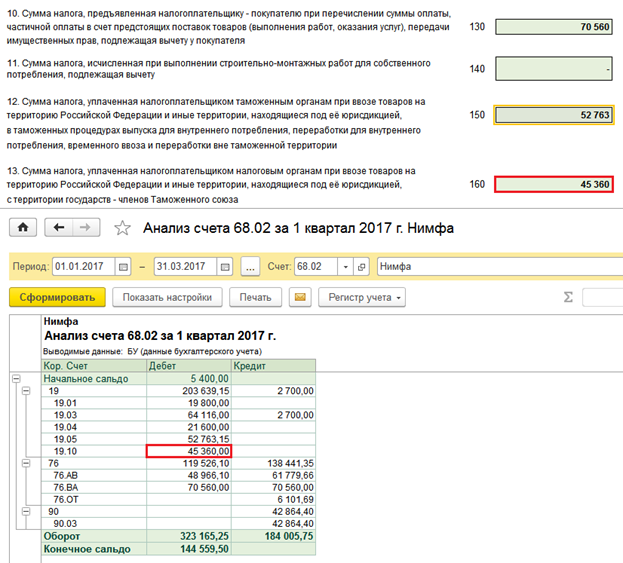

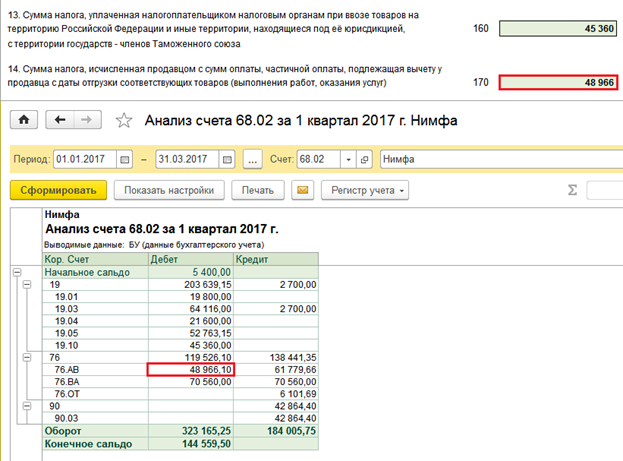

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

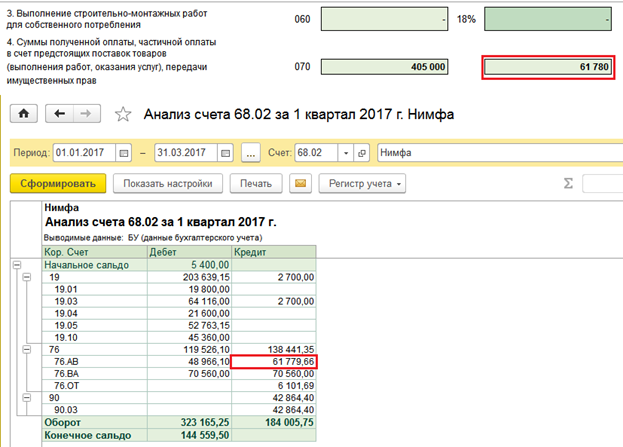

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

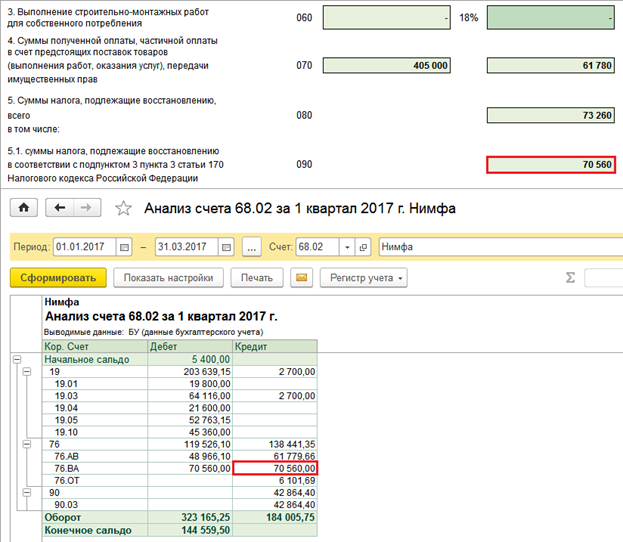

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

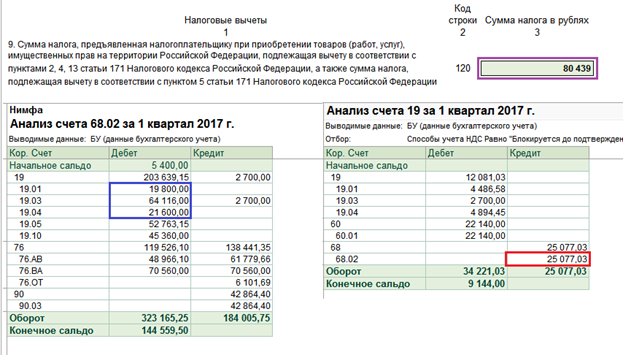

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

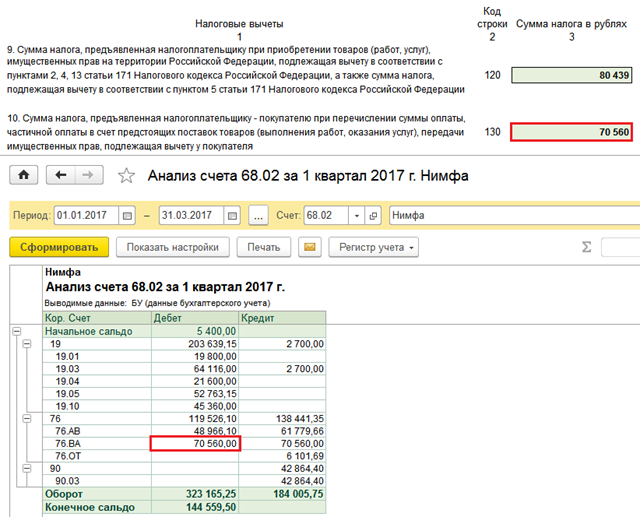

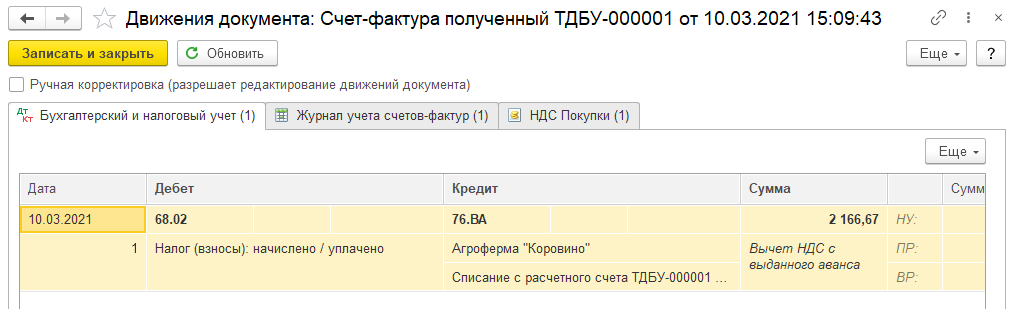

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Видео:Декларация по НДС за 2 квартал 2023 годаСкачать

Что показывают в строке 070 в декларации по НДС

При заполнении раздела 3 декларации по налогу на добавленную стоимость иногда возникают сложности с расчетом суммы налога, подлежащей уплате. В частности, следует правильно рассчитать налог с поступившей в отчетном периоде предоплаты.

Чтобы понимать, как заполняется строка 070 раздела 03 налоговой декларации по НДС, сформируйте оборотно-сальдовую ведомость по счету 62.02 за отчетный квартал.

При поступлении предоплаты делается бухгалтерская проводка:

Таким образом, при возникновении вопроса, какой счет в отчете по налогу на добавленную стоимость для строки 070 следует использовать, сформируйте один из отчетов по 62.02:

Стр. 070 состоит из двух полей. В поле слева указывается сумма полученных авансов, справа — исчисленный налог. Для правильного определения налоговой ставки проверьте платежный документ, по которому получена предоплата, и карточки товаров, где указана правильная ставка. Если получен аванс за работы или услуги, налог исчисляется по ставке 20%.

Вот так выглядит заполнение строки 070 в декларации по НДС (раздел 3):

Что касается предоплаты в иностранной валюте, то при поступлении сумм на счет возникает налоговая база, исчисленная в рублях по курсу на текущую дату. Такие авансы отражаются на счете 62.22 и подлежат включению в стр. 070.

Обратите внимание, что в стр. 070 следует отражать все поступившие авансы, в том числе те, начисление и зачет по которым произведен в отчетном периоде

Из этого следует, что общая сумма налога, исчисленная к уплате 070, это НДС со всей полученной в отчетном периоде предоплаты.

Входящий НДС

Строка 1220 «НДС по приобретенным ценностям»

В строке 1220 отражается та сумма налога, которую предприятие сможет в будущем предъявить к вычету. В эту строку баланса переносится остаточное значение (дебетовое сальдо) по счету 19.

Для реализации права на вычет необходимо одновременное соблюдение ряда условий:

- приобретенные ценности предназначены для того вида деятельности, который облагается НДС;

- стоимость приобретенных ценностей отражена в учете;

- имеется правильно оформленный поставщиком счет-фактура.

Посмотреть заполнение строки 1220 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе К+ предоставляется бесплатно.

У многих организаций счет 19 на конец года обнуляется, и в этом случае в строке 1220 баланса проставляется прочерк. Остаток по счету 19 может возникнуть в таких случаях (все они вытекают из текста ст. 171 и 172 НК РФ):

- при экспорте сырьевой продукции (задержка с принятием НДС к вычету связана с тем, что необходимо пройти процедуру подтверждения факта экспорта);

- если приобретенные ценности используются компанией с длительным циклом производства (НДС к вычету принимается лишь после отгрузки готовой продукции покупателю);

- если поставщик не предоставил счет-фактуру либо счет-фактура оформлен с существенными нарушениями;

- когда налогоплательщик принимает решение о вычете в более позднем периоде (до истечения 3 лет с момента принятия приобретенного на учет).

ОБРАТИТЕ ВНИМАНИЕ! Организациям с большими остатками на счете 19 лучше детализировать значение строки 1220. Такое право предусмотрено в п

6 ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено приказом Минфина РФ от 06.07.1999 № 43н). Это можно сделать путем добавления строк 12201, 12202 и т. д. Детализация возможна в разрезе операций (приобретение) по основным средствам, производственным запасам, нематериальным активам и иным.

Нормированные расходы

Дебетовый остаток по счету 19 может быть также сформирован и при уплате расходов, которые нормируются при расчете налога на прибыль. Так, существуют расходы, которые не могут быть единовременно полностью учтены в налоговой базе при расчете налога на прибыль.

О том, какие расходы нормируются и каковы пределы для нормирования, читайте в материале «Нормативы, предусмотренные НК РФ».

Рука об руку с учетом нормируемых расходов следует и проблема вычета по налогу на добавленную стоимость. То есть если данные расходы нормируются, то урезается и право на вычет НДС по ним.

При этом обычно конечное значение показателя для расчета норматива становится известным только на конец года, а сами расходы могут собираться в течение года, и у бухгалтера возникает обязанность ежеквартально корректировать сумму НДС по мере увеличения базы, от которой определяется норматив.

На конец года могут накопиться некоторые суммы недопринятого к вычету НДС. Их последним днем года следует списать на прочие расходы, поскольку суммы налога, превышающие величину, соответствующую расчетному значению норматива, к вычету приниматься уже не будут.

Что требуют?

В последнее время ИФНС часто шлёт требование о том, что выявлены несоответствия при заполнении строк 070 и 170 раздела 3 декларации по НДС. Звучит оно примерно так:

«. сообщает, что в ходе проведения камеральной налоговой проверки на основе Налоговая декларация по налогу на добавленную стоимость, (наименование налоговой декларации (расчета)) (номер корректировки 0), представленной вами за 1 квартал 2018 года, в которой (указывается период) выявлены ошибки и (или) противоречия между сведениями, содержащимися в документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, имеющимся у налогового органа, и полученным им в ходе налогового контроля выявлены несоответствия согласно п. 8 ст. 171, пп. 2 п. 1 ст. 167, п. 1 ст. 154, п. 4 ст. 164 НК РФ в ходе анализа данных налоговых деклараций по НДС за 1 квартал 2018, а именно превышения налоговых вычетов, исчисленных с сумм оплаты, частичной оплаты, подлежащих вычету у продавца в даты отгрузки соответствующих товаров (выполнения работ, оказанных услуг) в разделе 3 по строке 3_170_03 над суммой налога исчисленной с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), отраженных в разделе 3 по строке 3_070_05 (стр.70

Назначение строки 070 в декларации по НДС

Из огромной массы налоговых отчетов декларация по НДС является одним из самых объемных по количеству разделов. И в большинстве разделов можно найти строку с кодом 070:

Практически в каждом из указанных разделов строка 070 имеет свое специфическое назначение и заполняется по определенным правилам, утвержденным приказом ФНС России от 29.10.2014 № MMB-7-3/558@.

ВАЖНО! С отчета за 3 квартал 2021 года декларацию по НДС нужно оформлять на новом бланке, в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Изменения связаны с введением системы прослеживаемости товаров

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Компаниям или ИП, оформляющим декларацию, не всегда требуется заполнять все ее разделы и строки. При этом чаще всего при оформлении декларации по НДС приходится сталкиваться со строкой 070 из раздела 3. Порядок ее заполнения расшифруем далее.

Налоговый учет

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация товаров на территории РФ признается объектом налогообложения по НДС. Согласно подпункта 2 пункта 1 статьи 167 НК РФ при получении аванса (предоплаты) за товары у продавца возникает момент определения налоговой базы по НДС, которая определяется в соответствии с пунктом 1 статьи 154 НК РФ исходя из суммы полученной предоплаты с учетом НДС.

В соответствии с пунктом 1, 3 статьи 168, подпунктом 1 пункта 3 статьи 169 НК РФ при отгрузке товаров в счет предоплаты продавец также обязан предъявить покупателю соответствующую сумму НДС и в течение пяти календарных дней со дня отгрузки выставить счет-фактуру. С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

НДС с аванса (предоплаты) выданного покупателем (заказчиком), согласно пункту 9 статьи 172, пункт 12 статьи 171 НК РФ на основании счета-фактуры, выставленного поставщиком на сумму предоплаты, а также документов, подтверждающих фактическое перечисление сумм оплаты в счет предстоящей поставки товара, организация вправе заявить к вычету НДС с уплаченной предоплаты при наличии указанного условия в договоре. На момент принятия товара к учету у организации вновь возникает право на налоговый вычет «входного» НДС закрепленное подпунктом 1 пункта 2 статьи 171, пункта 1 статьи 172 НК РФ, который производится на основании счета-фактуры, выставленного поставщиком. При этом организация обязана восстановить ранее принятый к вычету НДС с суммы предоплаты согласно подпункту 3 пункта 3 статьи 170 НК РФ.

Проводки

Обозначения аналитических счетов, используемые в таблице проводок:

К балансовому счету 62:

62-ав «Расчеты по полученным авансам (предоплате)»;

62-НДС-ав «НДС с полученных авансов (предоплаты)»,

К балансовому счету 76:

76-НДС-ав «НДС с полученных авансов (предоплаты)»;

76-НДС-ва «НДС с перечисленных авансов и предоплат».

К балансовому счету 60:

60-ва «Расчеты по выданным авансам и предоплатам»;

60-с «Расчеты с поставщиком за сырье» (см. таблицу).

Часто задаваемые вопросы

Вопрос №1 Какая информация отражается в декларации по НДС?

Ответ: В декларации по НДС отражается вся информация, связанная с расчетом по уплате налога на добавленную стоимость. В декларации по НДС есть разделы, где нудно заполнять сумму НДС к зачисление и к вычету. Так же есть разделы для налоговых агентов, для отражения НДС по экспорту и по импорту, а так же операциям, которые не подлежат налогообложению.

Вопрос №2 В каком разделе необходимо заполнять строку 070?

Ответ: Декларация по НДС состоит из 12 разделов, и практически в каждом разделе имеется строка 070. Не обязательно заполнять все разделы, имеются такие разделы, которые не требуют заполнения. А вот строка 070 в разделе №3 заполняется всегда и при любых обстоятельствах.

Вопрос №3 Какая информация содержится в строке 070 раздела №3 Декларации по НДС?

Ответ: В строке 070 раздела 3 отражается сумма НДС, исчисленного с авансов, уплаченных покупателями. Затем в момент реализации товара (работ, услуг) происходит зачет аванса и данный НДС предъявляется к вычету.

Зачет авансов выданных

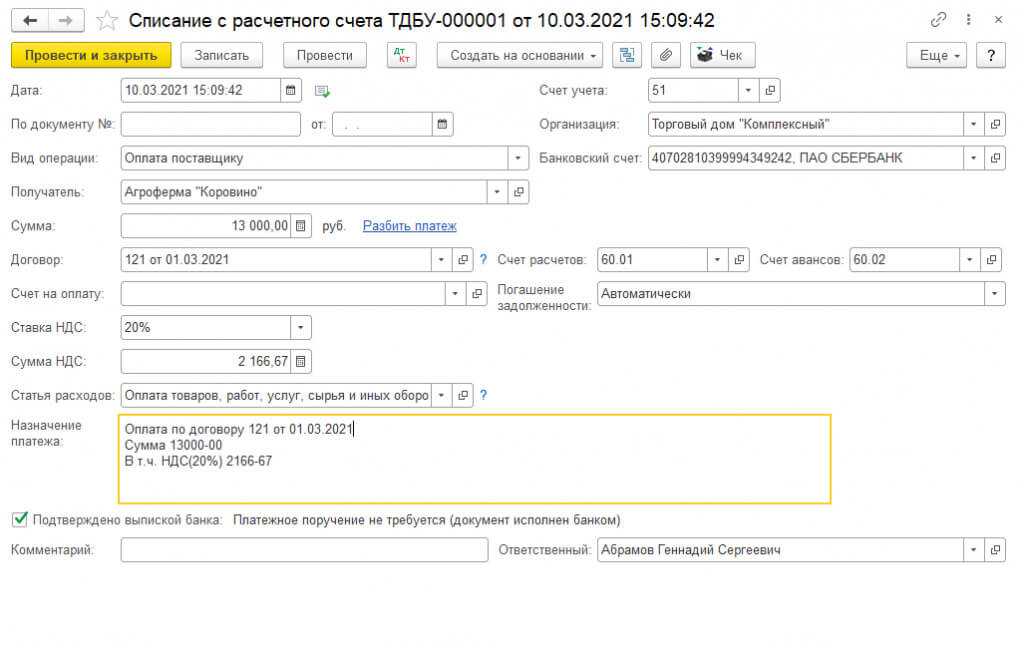

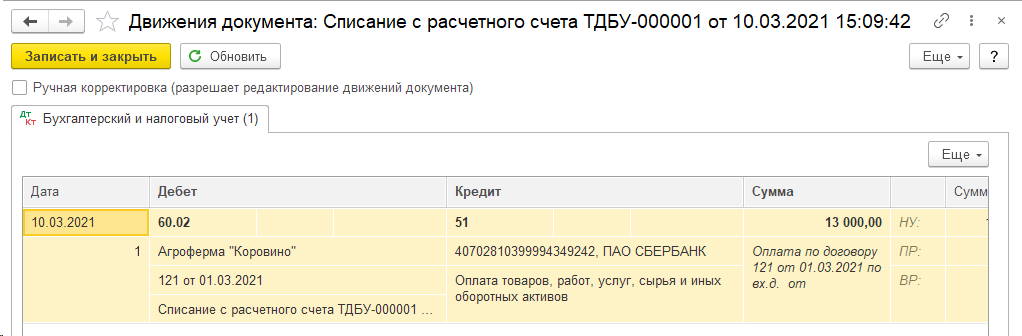

Был перечислен аванс поставщику документом «Списание с расчетного счета» (Банк и касса – Банковские выписки — Списание с расчетного счета).

Откроем проводки документа. Дт 60.02 свидетельствует о том, что данная оплата была признана авансом.

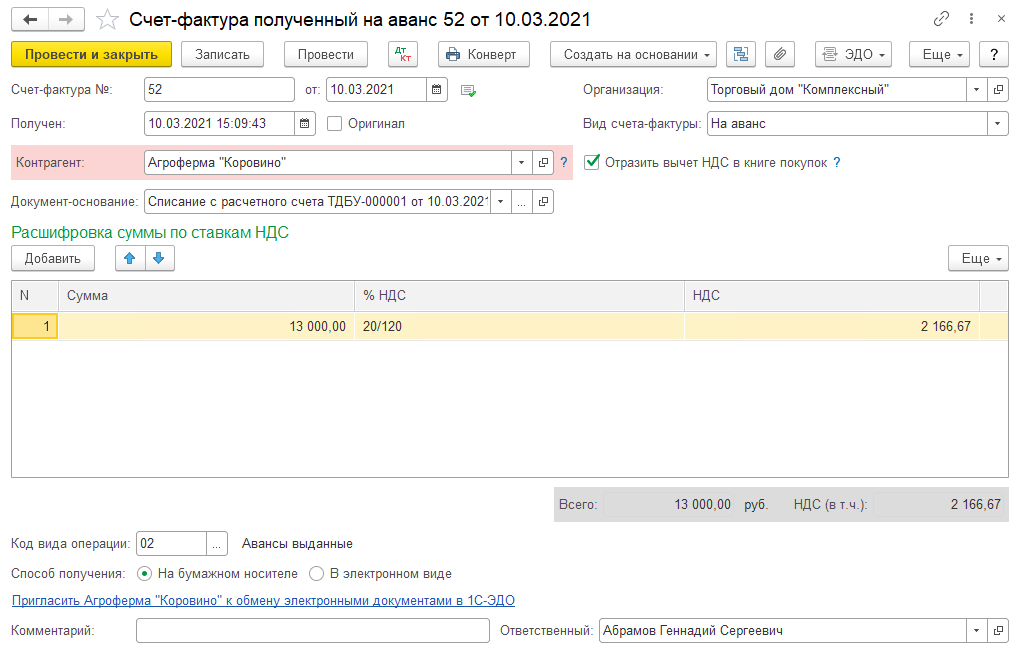

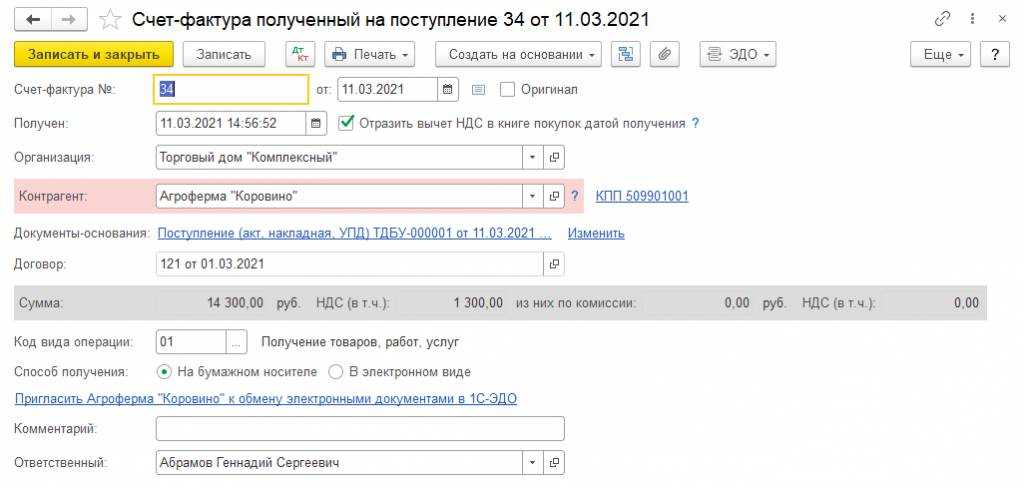

На основании списания с расчетного счета оформлен в программе Счет-фактура полученный на аванс:

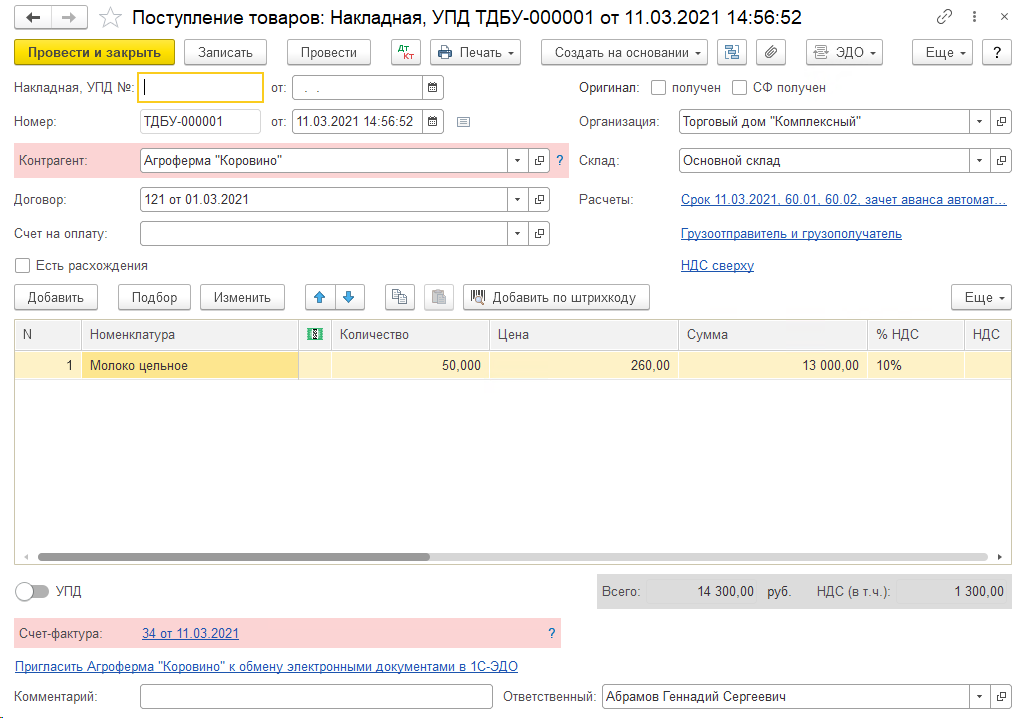

Поступившие товары отражены в программе в разделе «Покупки – Поступление» (акт, накладная, также оформлен счет-фактура).

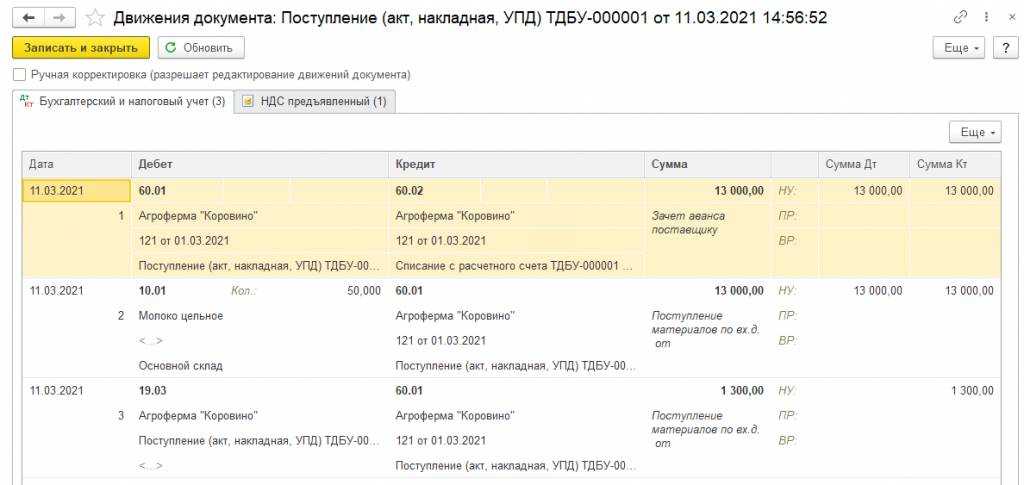

После проведения данного документа происходит зачет аванса проводкой Дт 60.01 Кт 60.02.

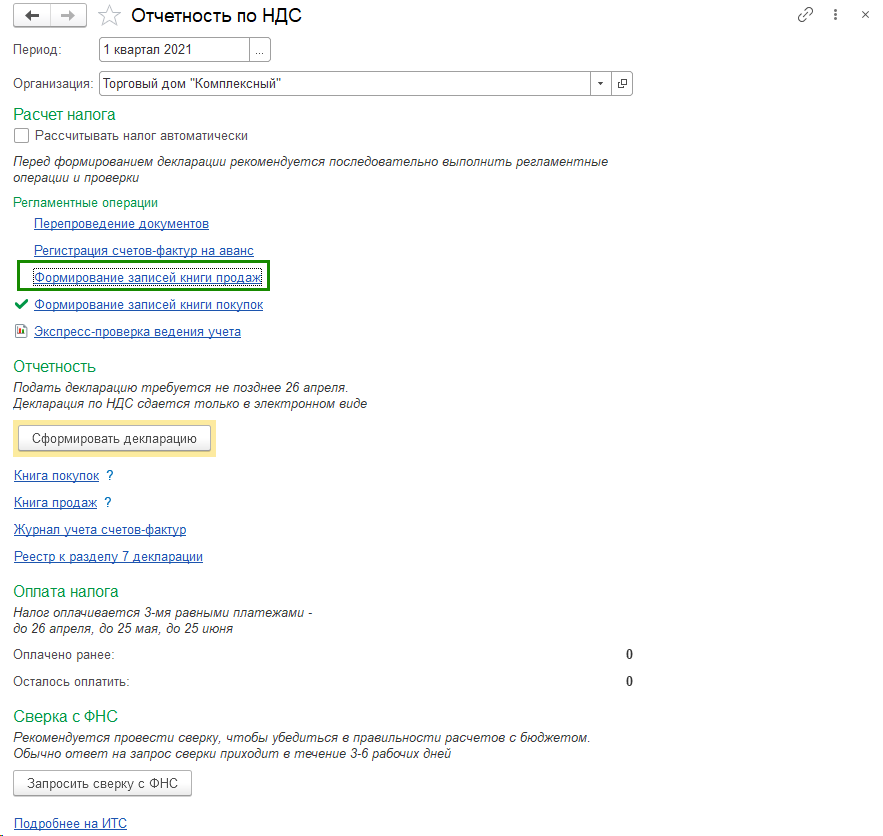

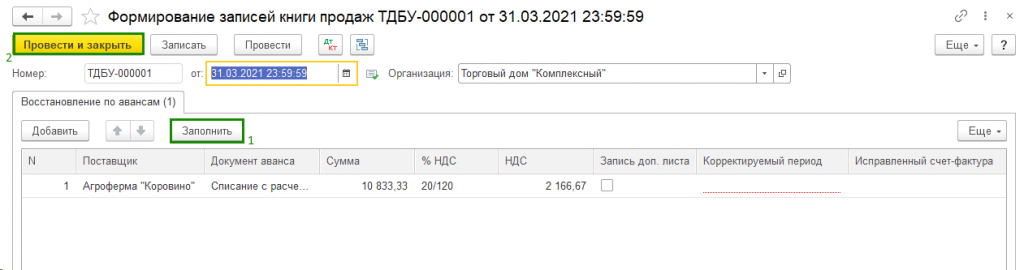

Для восстановления НДС используется регламентная операция в разделе «Отчеты – Отчетность по НДС – Формирование записей книги продаж». С помощью этой операции происходит восстановления НДС.

Если не заполнить данную операцию, то НДС будет принят к вычету дважды.

Обращаем внимание, мы рекомендуем выполнять регламентные операции в помощнике по учету НДС по порядку, подробнее про работу с помощником по НДС.

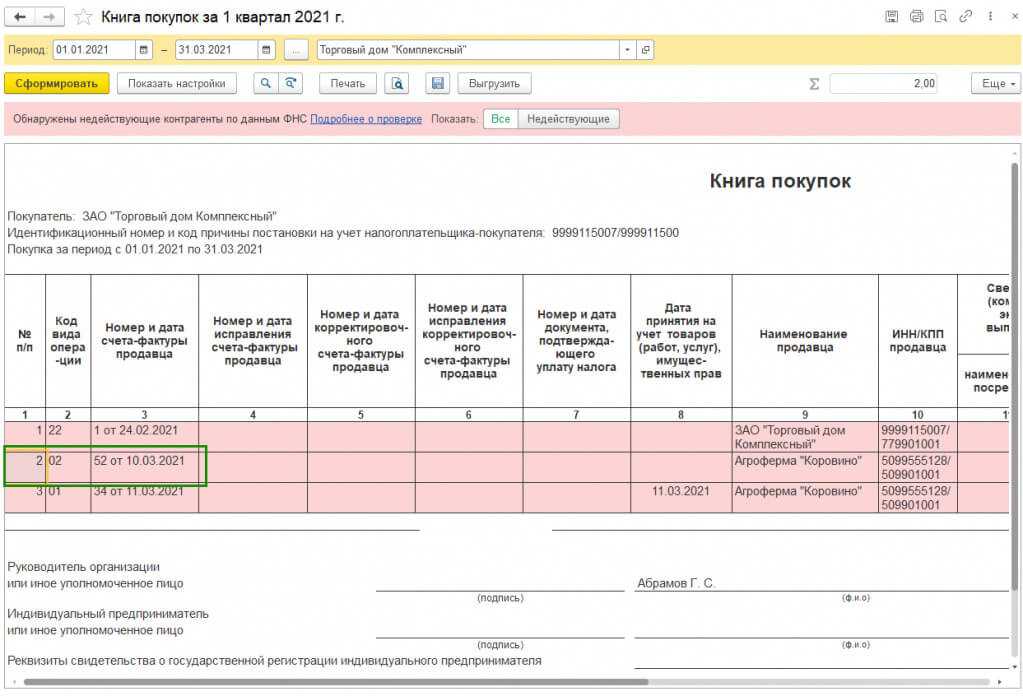

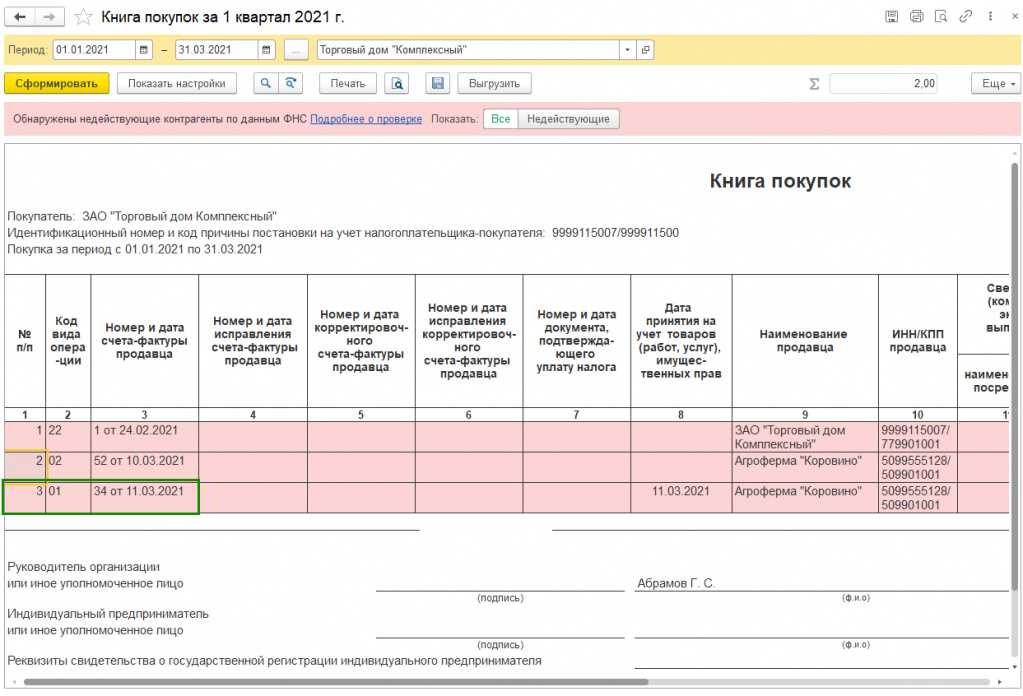

Когда в программе зарегистрирован счет-фактура, полученный на аванс, он попадает в «Книгу покупок» с кодом вида операции 02 «Авансы выданные».

Проведение документа «Поступление товаров» и регистрация «Счета-фактуры» является зачетом аванса. В данном случае документ «Счет-фактура» попадает в «Книгу покупок» с кодом вида операции 01 «Получение товаров, работ, услуг».

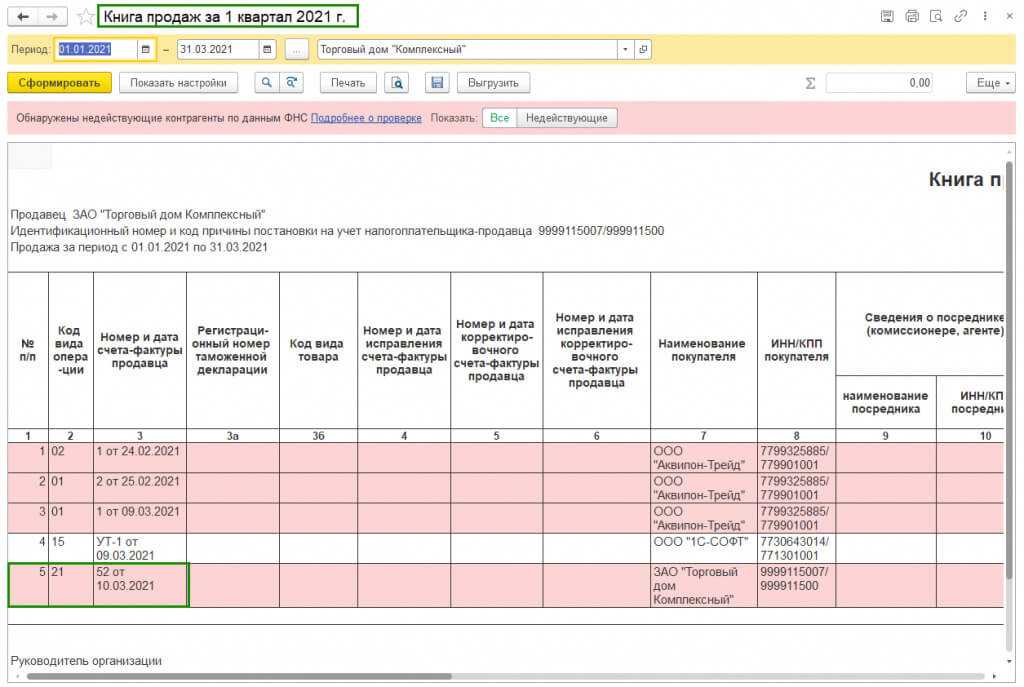

После заполнения и проведения регламентной операции «Формирование записей книги продаж» документ Счет-фактура полученный на аванс попадает в «Книгу продаж» с кодом вида операции «21», что говорит о восстановлении НДС с авансов выданных.

Проверить зачет аванса можно с помощью отчета «Оборотно-сальдовая ведомость» по счету 76.ВА «НДС по авансам и предоплатам выданным».

Восстановленная сумма НДС с зачтенной суммой предоплаты будет отражена в Декларации по НДС по строке 080 Раздел 3.

Сумма НДС, предъявленная к вычету по приобретенным товарам, будет отражена по строке 120 Раздела 3.

Представление ПОЯСНЕНИЙ плательщиками НДС: пошаговая инструкция от ФНС (образец)

ФНС РФ разработала рекомендованный порядок действий для плательщиков НДС после получения Требования о представлении пояснений от налогового органа в электронной форме по ТКС.

В своем письме № ЕД-4-15/19395 от 06.11.2015 ведомство напоминает, что данное требование направляется при выявлении налоговым органом противоречий и несоответствий в декларации по НДС. К требованию прилагается перечень операций, по которым установлены расхождения, с указанием кода возможной ошибки.

- «1» — если запись об операции отсутствует в декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

- «2» — если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам).

- «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

- «4» — возможно допущена ошибка в какой-либо графе декларации по НДС. При этом номер графы с возможно допущенной ошибкой указан в скобках.

После получения требования налогоплательщику необходимо:

Передать налоговому органу квитанцию о приеме требования в электронной форме по ТКС в течение 6 дней со дня его отправки налоговым органом;

В отношении записей, указанных в требовании, проверить правильность заполнения декларации, сверить запись, отраженную в налоговой декларации, со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

Представить уточненную декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

Если ошибка в декларации не повлияла на сумму НДС, представить пояснения с указанием корректных данных

Также рекомендуется представить уточненную декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по ТКС через оператора ЭДО. Для направления пояснений в формализованном виде необходимо уточнить наличие такой возможности у разработчика бухгалтерской учетной системы или оператора ЭДО;

Если после проверки Вами корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений.

Пояснения в ИФНС: большой вычет по НДС (образец)

Если вы получили из ИФНС требование пояснить большую долю вычетов по НДС, подготовьте свой ответ. Пояснения представьте в течение пяти рабочих дней с даты, когда получили требование. Если требование пришло не в машиночитаемом формате, пояснения составьте в произвольной форме. В пояснениях укажите конкретные причины, из-за которых доля вычетов увеличилась в этом квартале

Программа применяется для подготовки налогоплательщиком ВСЕХ машиночитаемых форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы, а также для подготовки и выгрузки файлов любой налоговой отчетности!

Восстановление НДС с аванса у покупателей проводки

Восстановление платежа с выдаваемых сумм является результатом его принятия к вычету. Вопрос о восстановлении сбора может появиться при изменении условий обложения налогом, а также смены ситуации с полученными деньгами.

Есть некоторые условия вычета по выданным средствам. Восстановление налога по выданному платежу делается в случаях, если выполнялась поставка, в счет которой переводился аванс, расторгнут договор поставки или изменены его условия, в результате деньги были возвращены покупателю. Бухгалтерская проводка по восстановлению сбора будет выглядеть так – ДТ76/ВАКТ68/2.

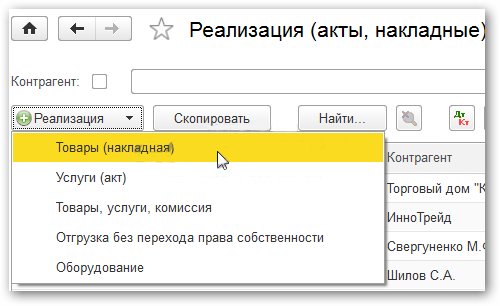

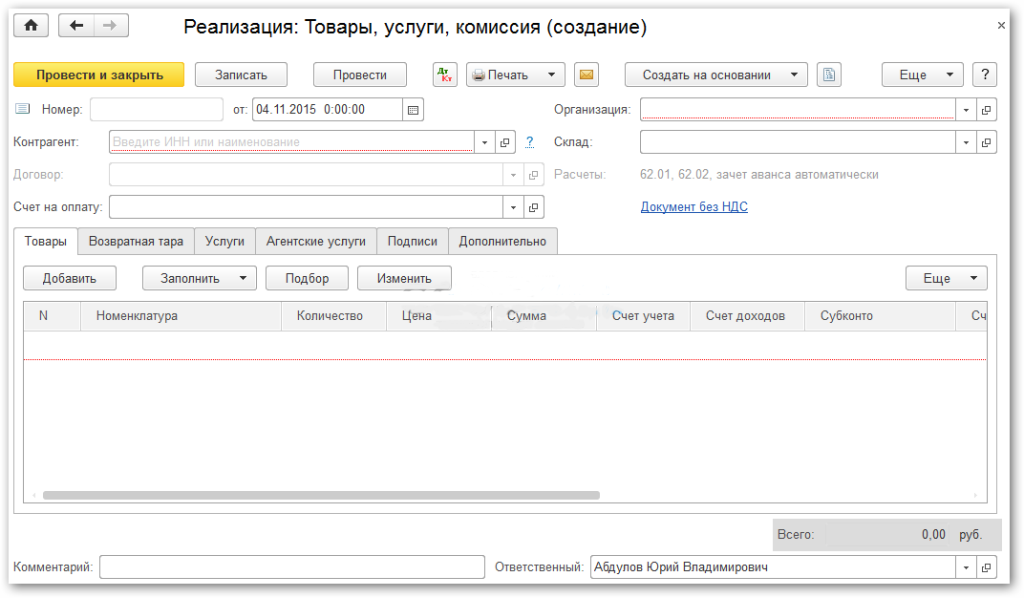

Создание и заполнение в 1С документа продажи услуг и товаров

Откроется окно нового документа 1С Бухгалтерии. Приступим к его заполнению:

Обязательные поля для заполнения, как правило, подчеркнуты красным пунктиром. Не трудно догадаться, что в первую очередь необходимо указать:

- Организацию

- Контрагента

- Склад

- Тип цен

Тип цен задает, по какой цене будет продаваться товар. Если тип цен указан в договоре контрагента, он установится автоматически. Если тип цен не указан и у ответственного за заполнение документа есть права на редактирование цен продаж, цена во время оформления табличной части указывается вручную.

Если в программе 1С 8.3 ведется учет только по одной организации, поле «Организация» заполнять не нужно, его просто не будет видно. Тоже касается и склада.

Необходимые реквизиты в шапке документа мы указали, перейдем к заполнению табличной части.

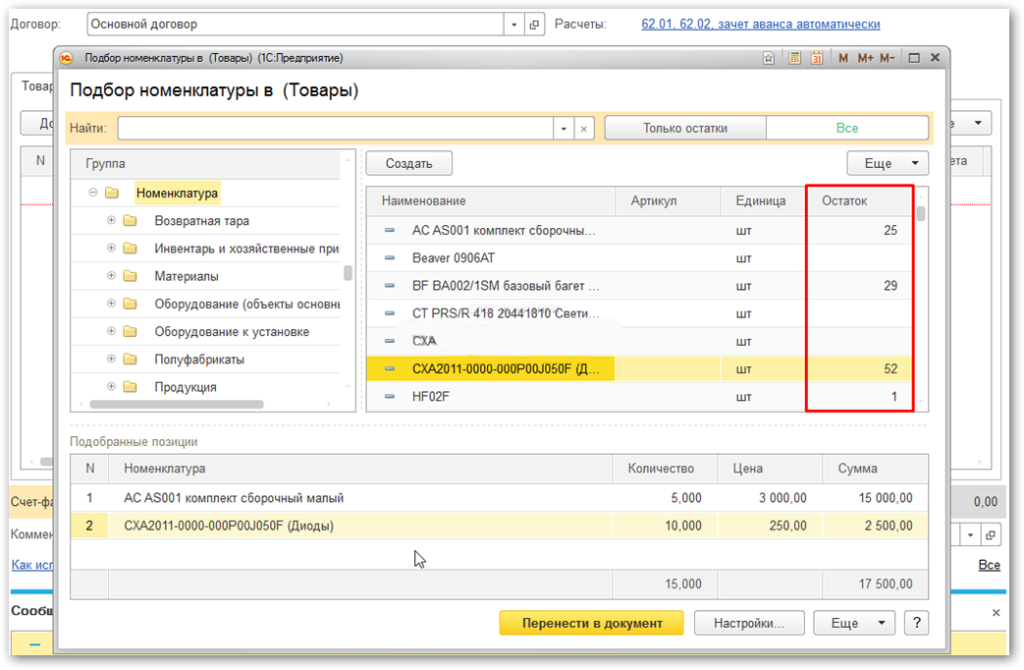

Можно воспользоваться кнопкой «Добавить», и заполнять документ построчно. Но в этом случае не будет виден остаток товара на складе. Для удобства набора товаров в табличную часть нажмем кнопку «Подбор»:

Откроется окно «Подбор номенклатуры», где можно увидеть остаток товара и смело его выбирать. При выборе той или иной строки программа запросит количество и цену (если не выбран тип цен) выбранного товара.

В нижней части окна отражаются выбранные и готовые к переносу в документ позиции. После того, как все нужные позиции выбраны, нажимаем «Перенести в документ».

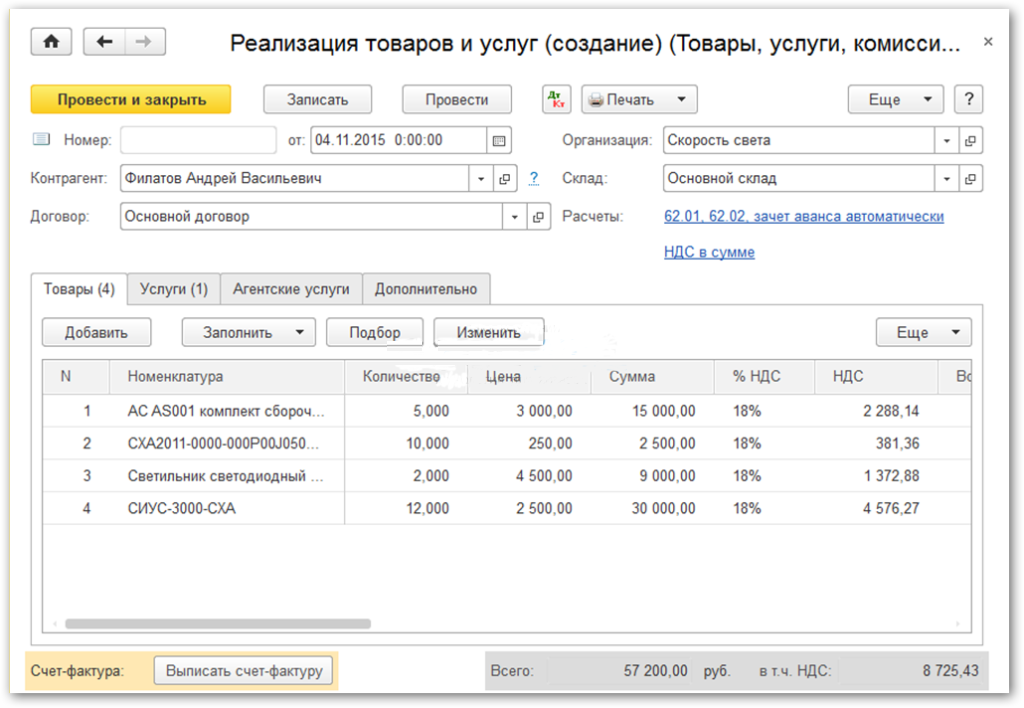

Теперь добавим в документ услугу. Услуги выбираются на закладке «Услуги». Прейдем в нее и также нажмем кнопку «Подбор». Выбираем — позицию «Доставка», указываем количество, стоимость и переносим в документ.

Вот что получилось:

Теперь документ можно провести. При проведении сформируются проводки, которые отразят факт реализации товара в бухгалтерском учете.

Проводки при безвозмездной реализации товаров и услуг

Безвозмездная реализация случается и с услугами, и товарами. Часто так поступают в рамках клиентоориентированности. Например, когда хотят компенсировать бракованный товар, некачественную услугу или подарить бонус постоянному покупателю.

Оформление бесплатных товаров и услуг проходит в особом порядке

Важно учесть следующее:

- бесплатная реализация всегда сопровождается подтверждающими документами (актами, договорами и т.п.);

- про счёту 90 не проводят доходы от продаж и расходы;

- в бухучёте списывают стоимость бесплатно реализованной продукции.

Для корректного отображения таких событий используют счёт 91. Процедуру оформляют так:

Пример проверки заполнения строки 170 (с отражением по бухсчетам)

В 1 квартале 2019 года компания получила аванс от покупателя — 50% от суммы договора в размере 590 000 руб., в т. ч. НДС 20%. Реализация была произведена в соответствии с договором единой отгрузкой во 2 квартале 2019 году на сумму 1 180 000 руб., в т. ч. НДС 20%.

Разнести указанные условия по бухгалтерским счетам, показать их поквартальное отражение в анализе счета 68.2 и декларациях по НДС.

590 000,00 / 120 × 20 = 98 333,33 — сумма НДС с предоплаты.

1 180 000,00 / 120 × 20 = 196 666,67 — сумма НДС с отгрузки.

196 666,67 – 98 333,33 = 98 333,33 — НДС с реализации к уплате в бюджет.

В последнее время ИФНС часто шлёт требование о том, что выявлены несоответствия при заполнении строк 070 и 170 раздела 3 декларации по НДС. Звучит оно примерно так :

«….сообщает, что в ходе проведения камеральной налоговой проверки на основе Налоговая декларация по налогу на добавленную стоимость,

(наименование налоговой декларации (расчета)) (номер корректировки 0), представленной Вами за 1 квартал 2018 года, в которой

Начнём с теории:

Моментом определения налоговой базы является день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (подп. 2 п. 1 ст. 167 НК РФ). Соответственно возникает обязанность выставить счёт-фактуру на аванс (п. 3 ст. 168 НК РФ)

Теперь к практике :

Давайте возьмём для примера, что в 4 квартале 2017 года мы получили аванс в размере 1 180 00 рублей, в том числе НДС 180 000 рублей. Мы не будем здесь рассматривать исключения, связанные с экспортом, ставкой НДС 10%, реализациями без НДС и т.п.

Суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав и соответствующие суммы налога отражаются в графах 3 и 5 Налоговой декларации по НДС по строке 070.

Чтобы проверить правильность заполнения строки 070 Налоговой Декларации по НДС нам нужно :

Определить сумму авансов, полученных с НДС , а это :

Д 51 К 62.02.22.32 – там должен быть наш аванс 1 180 000

Проверить начислен ли НДС с аванса

Д 76АВ К68.02 – 180 000 рублей

Проверить контрольные соотношения. Всегда (при отсутствии нетипичных ситуаций), должно быть выполнено следующее соотношение:

62.Авансы*18/118= 76АВ

Проверить заполнение строки 070 в Налоговой Декларации:

Стр.070 дек.

Д 76АВ К 68.02

180000

Что касается строки 170, то её мы заполним в период реализации товаров, работ , услуг, с предоплаты которых был и отражен аванс по строке 070. Реализация может быть как в этом же квартале, так и через несколько периодов. И это вполне нормальная ситуация. В нашем случае- реализация прошла в 1 квартале 2017 года. Однако, ИФНС считает, на всякий случай, необходимым послать требование и убедиться, что строки 070 и 170 заполнены корректно.

Итак в момент реализации у нас происходит зачёт аванса : Д 62.02 К 62.01 1 180 000 руб., Начисление НДС с реализации : Д 90.03 К68.02 180 000 руб. И принятие к вычету НДС, ранее исчисленного с аванса : Д68.02 К 76АВ.

Стр.170 дек.

Д 68.02К 76АВ

180000

Итак, после того как Вы убедились, что Декларация заполнена корректно и авансы, принятые к вычету по строке 170 в текущей декларации, были отражены в одной из предыдущих Деклараций по строке 070, можно написать ответ.

Доводим до вашего сведения, что расхождения по суммам начисленного НДС с авансов полученных (строка 070 декларации по НДС) с суммами НДС с авансов, принимаемых к вычету при отгрузке товаров (работ, услуг) (строка 170 декларации по НДС) объясняются тем, что предоплата и отгрузка приходятся на разные налоговые периоды, т.е. получение аванса и отгрузка товаров отражаются в разных налоговых декларациях за соответствующие периоды.

Таким образом, начисление НДС с аванса и его отражение по строке 070 было произведено в 4 квартале 2016 года. (подп. 2 п. 1 ст. 167 НК РФ, п. 3 ст. 168 НК РФ) . Принятие к вычету НДС, исчисленного с суммы аванса и отраженного в декларации за период получения аванса, производится в декларации за период отгрузки. Отгрузка была произведена в 1 квартале 2018 года. Соответственно и принятие НДС к вычету отражено по строке 170 Налоговой декларации по НДС в 1 квартале 2018 года.

Если ИФНС проведёт анализ всех представленных налоговых деклараций по НДС с момента государственной регистрации нашей компании, то удостоверится в отсутствии расхождений между строками 07 и 170.

Что делать, если возникли проблемы при подаче декларации?

1. Проверьте правильность заполнения декларации

Первым шагом стоит убедиться, что все поля декларации заполнены корректно. Проверьте правильность ввода информации, такую как суммы, наименования организаций и прочие данные. В случае обнаружения ошибок, внесите необходимые корректировки и повторите попытку отправки.

2. Проверьте соответствие требованиям формата

Убедитесь, что ваша декларация соответствует требованиям формата, установленным налоговым органом. Проверьте, что вы используете последнюю версию программного обеспечения для заполнения декларации и что вы внимательно следуете инструкциям по заполнению.

3. Свяжитесь с налоговым органом

Если проблему не удается решить самостоятельно, свяжитесь с налоговым органом. Объясните ситуацию и предоставьте все необходимые документы и доказательства. Налоговый орган сможет предоставить вам рекомендации по решению проблемы и помочь с подачей декларации.

4. Обратитесь за консультацией к специалисту

Если проблема остается неразрешенной или требует профессионального подхода, рекомендуется обратиться за консультацией к юристу или специалисту по налоговому праву. Они помогут вам разобраться с проблемой и предоставят правовую поддержку в случае необходимости.

5. Оформите заявление о продлении срока подачи

Если время для подачи декларации истекло или вы не можете уложиться в установленные сроки из-за возникших проблем, можно подать заявление о продлении срока подачи. Такое заявление нужно будет оформить в налоговом органе и предоставить обоснование причин, по которым вы просите продление срока.

6. Подготовьте документацию и доказательства

Прежде чем принимать меры по решению проблемы, подготовьте все необходимые документы и доказательства. Это могут быть расчеты, счета и прочая документация, подтверждающая правильность предоставленной информации. Это поможет ускорить процесс решения проблемы.

Важно помнить!

В случае возникновения проблем при подаче декларации необходимо сохранять спокойствие и действовать в соответствии с рекомендациями вышеперечисленных шагов. Своевременное и правильное решение проблемы позволит успешно отправить декларацию и избежать возможных штрафов или недоразумений с налоговым органом.

Электронная подача декларации по НДС имеет ряд неоспоримых преимуществ, которые делают этот способ более предпочтительным для предпринимателей. Во-первых, электронная подача позволяет значительно сократить бумажную волокиту и упростить процесс заполнения декларации. Нет необходимости тратить время и средства на печать, отправку и хранение бумажных документов.

Кроме того, электронная подача декларации позволяет избежать ошибок и искажений, которые могут возникнуть при ручном заполнении бумажного документа. Система автоматически проверяет правильность вводимых данных и предупреждает о возможных ошибках, что минимизирует риск неправильного расчета и снижает шансы попадания налоговых проверок.

Кроме того, электронная подача декларации позволяет значительно сэкономить время. Все необходимые документы и расчеты можно загрузить и подписать онлайн, без необходимости личного присутствия в налоговой инспекции или отправки документов по почте. Это особенно удобно для предпринимателей, которые заняты своими текущими делами и хотят сэкономить время на беготне по офисам и ожидании очередей.

Итоги

Перед подачей налоговой декларации налогоплательщики и налоговые агенты должны побеспокоиться о том, как проверять декларации по НДС, чтобы у налоговиков не возникло вопросов. Декларация по НДС — документ объемный и может при заполнении приводить к техническим ошибкам в нем. Поэтому рекомендуется не только проверить ее на соответствие своим учетным данным, но и воспользоваться контрольными соотношениями, применяемыми ФНС. Так, при помощи нехитрых формул можно самому удостовериться, верно ли заполнена декларация и не потребуется ли позднее предоставлять пояснения в налоговую.