Вычет НДС у продавца

А как быть в подобной ситуации покупателю, если принял покупатель к вычету НДС по максимальной расчетной ставке, а впоследствии ему был отгружен товар по ставке НДС 10%? Какую сумму налога нужно восстановить?

При соблюдении обязательных условий (наличие договора, предусматривающего предоплату будущей поставки, документов, подтверждающих фактическое перечисление средств, «авансового» счета-фактуры от поставщика) покупатель – плательщик НДС вправе принять к вычету НДС у продавца (п. 12 , п. 9 ).

В силу пп. 3 п. 3 суммы НДС, принятые к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок, подлежат восстановлению в размере НДС, принятого налогоплательщиком к вычету по приобретенным им товарам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

Восстановление сумм налога производится покупателем в том налоговом периоде, в котором суммы налога по приобретенным товарам подлежат вычету в порядке, установленном НК РФ.

Если читать буквально, то суммы «авансового» налога восстанавливаются именно в размере принятого к вычету НДС по приобретенным (отгруженным) товарам, в оплату которых засчитывается соответствующий аванс.

Получается, что оснований восстанавливать всю сумму НДС, рассчитанную исходя из обобщенной (20/120) ставки и принятую ранее к вычету, в случае применения иной (льготной) ставки НДС при отгрузке не имеется. Но часть налога в вычетах у покупателя остаться не может, если весь аванс зачтен в счет отгруженных товаров.

Самое разумное в данной ситуации – использовать принцип зеркальности НДС (сколько налога начислено продавцом, столько принято к вычету НДС покупателем). То есть покупателю (во избежание споров с контролерами) нужно представить «уточненку» за период, в котором была перечислена предоплата и применен вычет НДС у покупателя, с уточнением суммы налога исходя из примененных ставок (в размере 10%) в последующей отгрузке товара.

* * *

Продавцу, получившему «обезличенный» аванс под будущую поставку, по которому он исчислил НДС исходя из базовой ставки налога, нужно иметь в виду, что принять к вычету весь «авансовый» НДС, если отгрузка произведена и по ставке 20%, и по ставке 10%, не получится. Образовавшаяся переплата, по мнению налоговиков (их поддерживают и судьи), может быть возвращена путем подачи уточненной декларации за тот период, когда был получен аванс, только с учетом известного ассортимента товара.

Однако такой алгоритм применить не получится, если с момента поступления аванса прошло более трех лет. Кстати, на это указывал налогоплательщик в деле № А08-3624/2017, но судьи справедливо отметили: вычет НДС в соответствии с п. 1 – право налогоплательщика, поэтому организация как самостоятельный субъект предпринимательской деятельности, заинтересованный в использовании своего права на вычет, имеет возможность осуществлять разумное, законное и добросовестное налоговое планирование, в том числе корректировать периоды и сроки поставок (в целях соблюдения трехлетнего срока), а также определять ассортимент поставляемых товаров (операции по льготной и базовой ставке).

Карпова Е. В., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Аванс «переброшен» на другую сделку

Следующий вероятный сценарий, на первый взгляд, практически повторяет предыдущий с той лишь разницей, что как такового «прямого» возврата денежных средств не происходит. Иными словами, деньги не перечисляются на расчетный счет покупателя, а «перебрасываются» на другой договор. Причем в этом случае обязательство по возврату аванса считается выполненным, ведь эти деньги участвуют в сделке, но только не в той, которая изначально планировалась, а в другой

И тут важно разобраться, считается ли аванс возвращенным, ведь факт возврата является одним из условий для применения вычета

Но разобраться не так-то просто. Все зависит от того, на какой стадии исполнения находится другой договор. Если другой договор, на который «перебрасывается» аванс, уже исполнен со стороны продавца (например, товары реализованы), но покупателем не оплачен, то зачет аванса в счет встречного обязательства, по сути, приравнивается к возврату. А значит, в момент такого зачета продавец может отразить вычет. И надо сказать, что чиновники рассуждают так же, что видно, например, из письма Минфина РФ от 11.09.2012 № 03-07-08/268. Свой вывод чиновники обосновывают тем, что в данном случае в результате зачета у продавца прекращается обязательство по возврату аванса, а значит, аванс можно считать возвращенным.

Бывает, что по другому договору еще никаких действий не предпринималось, и покупатель в соответствии с этим договором должен был перечислить аванс, но не успел этого сделать. Соответственно, в результате «переброса» аванса ему уже и не придется вносить деньги. Считается ли, что продавец в такой ситуации вернул аванс покупателю?

Нет, здесь ситуацию следует рассматривать с другого ракурса. Про возврат тут нужно забыть и вспомнить, что в счет этого аванса все-таки будут отгружаться товары (не по первоначально составленному, а по другому договору). То есть вычет должен применяться не по пункту 5 статьи 171 НК РФ, где говорится про расторжение договора и возврат аванса, а по пункту 6 статьи 171 и пункту 6 статьи 172 НК РФ, где говорится о вычете в момент отгрузки товаров. Именно так рассуждает Минфин РФ в письме № 03-07-11/72105 от 2 ноября 2017г.

Соответственно, момент принятия НДС к вычету отодвигается: вычет показывается не в момент зачета, а в момент отгрузки товара по другому договору. Что, согласитесь, тоже неплохо, ведь организация все же воспользуется своим правом на вычет.

1.2. Зачет аванса

После оказания услуг (реализации запасов) необходимо подготовить документы покупателю и начислить налог на добавленную стоимость с продажи

Важно отметить, что НДС с полученного ранее аванса мы уже начислили к уплате и поэтому имеем право его принять к вычету в день выставления основного счета-фактуры по реализации. . Данный документ реализации или оказания услуг должен уменьшать ранее полученный аванс

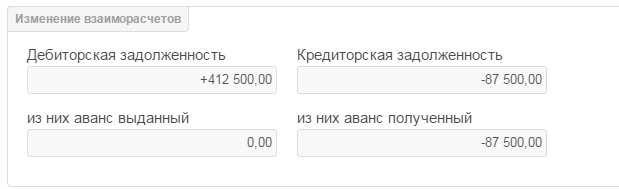

Подсказка внизу документа в блоке «Изменение взаиморасчетов»: кредиторская задолженность в части аванса полученного должна уменьшиться. На эту же сумму необходимо принять к вычету счет-фактуру на аванс выданный ранее.

Данный документ реализации или оказания услуг должен уменьшать ранее полученный аванс. Подсказка внизу документа в блоке «Изменение взаиморасчетов»: кредиторская задолженность в части аванса полученного должна уменьшиться. На эту же сумму необходимо принять к вычету счет-фактуру на аванс выданный ранее.

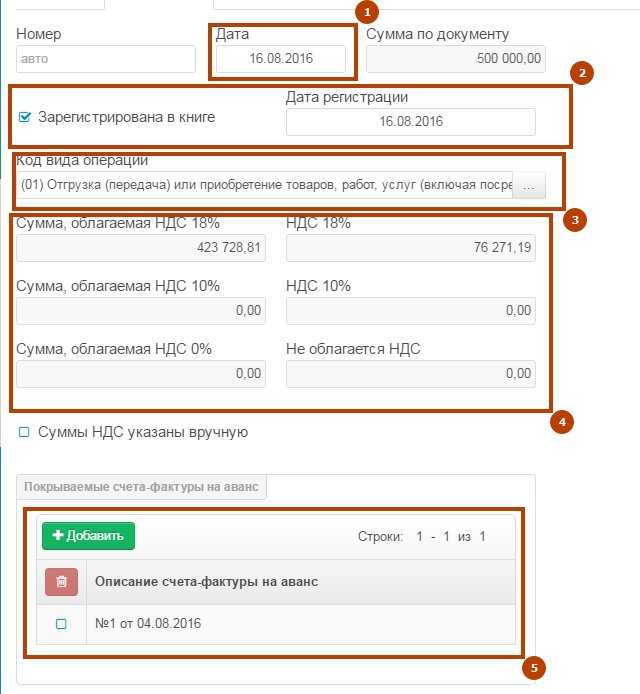

В документе «реализация запасов»/»оказание услуг» на вкладке «счет-фактура» выполняются обычные действия для регистрации счета-фактуры на продажу: указывается дата счета-фактуры (1), ставится галочка о регистрации в книге продаж и дата регистрации (2), указывается код вида операции (3), информация о суммах по налоговым ставкам подставляется автоматически из документа (4). Если оставить оформление счета-фактуры так, то у нас будет задвоение суммы НДС к уплате: с аванса и с реализации. Это неправильно, поэтому нужно указать, что к данному счету-фактуре ранее выписывался счет-фактура на аванс, и принять эту сумму НДС к вычету. Эту функцию выполняет блок «Покрываемые счета-фактуры на аванс» (5), он автоматически регистрирует перечисленные счета-фактуры на аванс в книге покупок на дату регистрации основного счета-фактуры по реализации.

Для добавления счета-фактуры к вычету, нужно нажать кнопку «Добавить», и в правой панели выбрать счет-фактуру на аванс, выписанную ранее по данной сделке (здесь показываются только непринятые к вычету счета-фактуры на аванс). Счетов-фактур на аванс может быть несколько (если было несколько авансовых платежей), но их общая сумма не должна превышать сумму документа и сумму счета-фактуры на реализацию (иначе появится сообщение об ошибке).

После сохранения документа будут сделаны 2 записи: первая в книгу продаж на сумму счета-фактуры на реализацию, вторая в книгу покупок на сумму счета-фактуры на аванс (на каждый счет-фактуру на аванс будет отдельная запись).

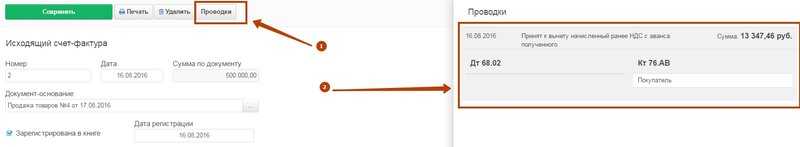

Проводка на возмещение НДС с авансов будет сформирована (кнопка «проводки» в счете-фактуре).

Счет-фактура на аванс принят к вычету, проводки сделаны, цикл операций завершен.

НДС с полученных авансов

Когда реализуется продажа продукции, одним из существенных условий, прописанных в контракте, может быть полная предоплата.

Компания формирует СФ, на основании которого и получен аванс, к нему же прибавляется надбавка по ставке 20/120, если продукция относится к наибольшей категории. Данный процент должен быть уплачен в бюджет. Занесение информации производится в книгу продаж.

После получения денег существует три сценария развития событий: совершение продажи, её отсутствие, возврат аванса покупателю.

Первый вариант выгоден поставляющей фирме, так как она может предъявить НДС с полученных авансов. Документацией служит книга покупок.

Отражением второй ситуации становится запись в декларации в строке 070, относящейся к 3 Разделу.

При возврате также производят операцию по вычету. Она регистрируется в книге покупок. Используется вычет в течение 12 месяцев после того, как договор расторгнут. Возврат не уплачивается, если от покупателя не начисляются суммы и его фирма была ликвидирована. При таких событиях, предъявление к вычету невозможно.

Авансы, которые не облагаются НДС

Не все полученные авансы будут облагаться налогом на добавленную стоимость (НК РФ, ст. 154, п.1):

- авансы, которые были получены исполнителем товаром (Услуг, работ) с длительностью их производственного цикла изготовления более 6 месяцев. Также должны быть соблюдены некоторые условия:

- товары входят в перечень, утвержденный постановлением Правительства №468 от 28.07.2006.

- ведется раздельный учет по операциям длительного цикла и по операциям другого характера, также учет по ним сумм входного НДС по каждой из них.

- вместе с декларацией по налогу за период, в котором был получен аванс, необходимо представить в ФНС действующий контракт (договор) с покупателем, а также документы, подтверждающие то, что товары производятся по длительному циклу (письмо ФНС РФ № КЕ-4-3/65; НК РФ ст. 154, п.1; ст. 167, п.13).

- если авансы получены в счету будущих поставок, которые облагаются по ставке 0 процентов (НК РФ ст. 164, п.1).

- авансы получены в счет поставок товаров (работ, услуг), не подлежащих налогообложению по НДС.

Так же не уплачивается НДС с авансов, которые были получены в счет поставок товаров (услуг, работ) и их место реализации не будет являться территория РФ.

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация товаров на территории РФ признается объектом налогообложения по НДС. Согласно подпункта 2 пункта 1 статьи 167 НК РФ при получении аванса (предоплаты) за товары у продавца возникает момент определения налоговой базы по НДС, которая определяется в соответствии с пунктом 1 статьи 154 НК РФ исходя из суммы полученной предоплаты с учетом НДС.

В соответствии с пунктом 1, 3 статьи 168, подпунктом 1 пункта 3 статьи 169 НК РФ при отгрузке товаров в счет предоплаты продавец также обязан предъявить покупателю соответствующую сумму НДС и в течение пяти календарных дней со дня отгрузки выставить счет-фактуру. С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

НДС с аванса (предоплаты) выданного покупателем (заказчиком), согласно пункту 9 статьи 172, пункт 12 статьи 171 НК РФ на основании счета-фактуры, выставленного поставщиком на сумму предоплаты, а также документов, подтверждающих фактическое перечисление сумм оплаты в счет предстоящей поставки товара, организация вправе заявить к вычету НДС с уплаченной предоплаты при наличии указанного условия в договоре. На момент принятия товара к учету у организации вновь возникает право на налоговый вычет «входного» НДС закрепленное подпунктом 1 пункта 2 статьи 171, пункта 1 статьи 172 НК РФ, который производится на основании счета-фактуры, выставленного поставщиком. При этом организация обязана восстановить ранее принятый к вычету НДС с суммы предоплаты согласно подпункту 3 пункта 3 статьи 170 НК РФ.

Проводки

Обозначения аналитических счетов, используемые в таблице проводок:

К балансовому счету 62:

62-ав «Расчеты по полученным авансам (предоплате)»;

62-НДС-ав «НДС с полученных авансов (предоплаты)»,

К балансовому счету 76:

76-НДС-ав «НДС с полученных авансов (предоплаты)»;

76-НДС-ва «НДС с перечисленных авансов и предоплат».

К балансовому счету 60:

60-ва «Расчеты по выданным авансам и предоплатам»;

60-с «Расчеты с поставщиком за сырье» (см. таблицу).

Норма о вычете «авансового» НДС и условия ее применения

Пункт 5 ст. 171 НК РФ включает два абзаца: один посвящен вычетам НДС, предъявленным продавцом покупателю и уплаченным в бюджет при реализации товаров в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них; другой (он-то нас и интересует) касается вычетов НДС при возврате соответствующих сумм авансовых платежей. Абзац 2, в частности, звучит так: вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории Российской Федерации, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей. Причем форма возврата значения не имеет, что подчеркнуто в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость».

В пункте 4 ст. 172 НК РФ расшифровываются условия применения вычета, указанного в п. 5 ст. 171 НК РФ: таковой производится в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

На первый взгляд может показаться, что обозначенная норма (п. 4 ст. 172 НК РФ) относится лишь к первому абзацу п. 5 ст. 171 НК РФ, в котором говорится о возврате товара (отказе от товаров, работ, услуг), а в отношении вычетов, предусмотренных абз. 2 п. 5 ст. 171 НК РФ, действует общее правило, установленное п. 2 ст. 173 НК РФ (согласно ему вычет можно заявить в течение трех лет с момента подачи налоговой декларации после окончания соответствующего налогового периода).

В унисон с рассматриваемой нормой звучит и п. 22 Правил ведения книги покупок, по которому при возврате суммы оплаты (полностью или частично), полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), обоснованном изменением условий либо расторжением договора, продавец (на основании счета-фактуры, зарегистрированного в книге продаж при получении указанной суммы) делает записи в книге покупок после отражения в учете соответствующих операций по корректировке в связи с отказом от товаров (работ, услуг), имущественных прав, но не позднее 1 года со дня отказа.

Но это лишь на первый взгляд… Рассуждать здесь нужно иначе, и ярким доказательством тому является вывод АС ЦО из Постановления от 24.12.2014 № Ф10-4562/2014 по делу № А08-3612/2014 (Определением ВС РФ от 20.04.2015 № 310-КГ15-2578 отказано в передаче дела в СКЭС ВС РФ)

Судьиобратили внимание,что специальный порядок, установленный в п. 4 ст

172 НК РФ для применения вычета НДС в соответствии с п. 5 ст. 171 НК РФ, распространяется на все вычеты, определенные п. 5, без каких-либо изъятий, так как лицо, получившее аванс, всегда обязано передать товар (выполнить работы, оказать услуги), а возвратить товар либо отказаться от него может только лицо, приобретающее товар (работы, услуги), то есть перечислившее аванс. Поэтому никаких неясностей в применении указанной нормы не имеется.

Впрочем, из разъяснений компетентных органов следует этот же вывод.

Так, в Письме от 14.03.2007 № 19-11/022386 столичные налоговики подчеркивают: в случае изменения условий договора поставки или его расторжения, а также возврата сумм аванса в счет предстоящей поставки товаров суммы НДС, исчисленные поставщиком такого товара и уплаченные им в бюджет с указанных сумм аванса, подлежат вычету в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом аванса, но не позднее одного года с момента его возврата.

Порядок исчисления НДС с полученного аванса

НДС с аванса необходимо исчислить на дату его принятия в соответствии с суммами полученной предоплаты с учетом налога (НК РФ, ст. 154, п.1; ст.167,п.1, пп. 2). Соответственно, в случае приема частичной предоплаты, то налог исчисляется исходя из полученных сумм на соответствующую им дату принятия денежных средств.

Исчисление налога происходит исходя из установленной налоговой ставке (18/118 или 10/110) по каждой отгрузке товара, по которой был перечислен аванс (НК РФ ст. 164 п.4).

В случае перечисления авансового платежа за поставу товаров (услуг, работ) единой суммой при налогообложении по разным ставкам налога, исчисление авансового платежа по НДС может быть затруднено.

Сумма исчисленного НДС с аванса предъявляется продавцом покупателю в выставленной счет-фактуре на аванс не позднее 5 календарных дней с момента поступления денежных средств в счет предоплаты (НК РФ, ст.168, пп. 1,3).

Также к вычету может быть принята сумма уплаченного авансового НДС:

- продавцом, в случае отгрузки товаров (услуг, работ)(в соответствии с НК РФ ст.171, п.8) или же расторжении договора и возврате суммы авансов (НК РФ ст. 171, п.5).

- покупателем, в случае перечисления предоплаты в счет будущих поставок товаров (услуг, работ) (согласно НК РФ ст. 171, п.12).

Обращаем внимание! В случае уменьшения стоимости товаров, в счет которого был получен аванс образуется переплата, которая может быть признана предоплатой в счет предстоящей поставки. В этом случае исчисленный продавцом НДС с аванса будет принят им к вычету, на день, когда отгружается новая партия товаров (письмо Минфина №03-07-15/118, доведено до сведения в письме ФНС РФ №ЕД-4-3/15920@ от 24.09.2012).

Читайте далее:. Реализация товара, услуг, работ и исчисление НДС

Реализация товара, услуг, работ и исчисление НДС

Налогообложение при торговом сборе

Расчет торгового сбора и ставки по налогу

Размер аванса по заработной плате, как его установить

Уменьшение УСН и ЕНВД на сумму страховых взносов для ИП

Проводки по учету НДС с авансов

Есть методика начисления взносов при выданном платеже. При получении предварительной оплаты от покупателя составляется проводка ДТ51 КТ62.2. Согласно Налоговому Кодексу, с этого показателя высчитывается размер отчислений.

Для этого применяется дополнительный 76 счет, на нем открывается соответствующий субсчет, который будет отражать отчисления с полученных от покупателей средств. Проводка по начислению сбора будет выглядеть так – ДТ76 КТ68. Она составляется в те сутки, когда была получена предварительная оплата.

Впоследствии товар отгружается в счет полученных денег, проводка будет выглядеть следующим образом – ДТ62.1 КТ90.1. С продажи также начисляется платеж для внесения в бюджет, и составляется соответствующая проводка – ДТ90.3 КТ68 в день реализации.

После отгрузки продукции зачисляется сумма в счет погашения долга покупателя с использованием проводки ДТ62.2 КТ62.1. Таким образом, налог начислен два раза – с предоплаты и продажи продукции. Чтобы не уплачивать налог в два раза больше, требуется отобразить проводку ДТ68 К76. Так, к вычету принимается сбор в результате реализации товара, оплаченного по предоплате.

НДС с выданных авансов

Клиенты, которые внесли авансовый платёж поставщику, может предъявить к вычету процент. Для этого стоит соблюсти два требования: вся информация о предварительной плате должна быть строго оговорена в двустороннем договоре, а на выданный аванс должен быть предъявлен СФ в течение пяти дней после самой оплаты.

При вычете учитывается только тот срок, когда была зафиксирована сама процедура перечисления. После того, как продукт на месте и оплачена сумма, то есть, грубо говоря, сделка завершилась, предприятие восстанавливает ту сумму, которая предъявлена к самому вычету.

Помимо этого, данная операция применяется, когда контрагенты ввели новые параметры в договор или при его расторжении и возврате авансовых денег.

Процент восстанавливается в том же размере, в котором и принимался ранее. При этом покупатель может перечислить его частично, если при поставке была взята предоплаченная часть в 100% объёме. Доказательством является СФ.

Учет НДС с авансов выданных

Организация получает от своего поставщика счет, оплачивает его заранее до отгрузки. В данном случае организация выступает в роли покупателя. Перечисленная предоплата включает в себя сумму НДС, поэтому его организация может выделить из общей оплаченной суммы и направить к вычету. Для того чтобы это сделать, необходимо получить от поставщика счет-фактуру. Как выделить налог из суммы?

Поставщик при получении аванса в пятидневный срок должен выставить счет-фактуру с выделенной суммой НДС, на основании которой организация покупатель направляет НДС к возмещению из бюджета.

Для того чтобы отразить этот момент в бухучете, необходимо на счете 60 «Расчеты с поставщиками» открыть два субсчета:

- 60.1 – Оплата за полученные товары;

- 60.2 – Выданные авансы.

В момент, когда поставщику перечисляется аванс, выполняется проводка Д60.2 К51.

Плюсы и минусы вычета НДС с аванса полученного

При применении вычетов НДС по выданным авансам можно выделить следующие плюсы:

-

большая сумма вычета может существенно уменьшить итог декларации, составленной за период его применения, и сделать её результатом сумму к возмещению налога из бюджета;

-

вычет по авансу в счёт нескольких поставок делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности;

-

положительный момент есть также в наличии условия об оплате за счёт перечисленного аванса только части поставки.

Однако стоит учитывать и отрицательные моменты:

-

увеличение объёма учётных операций и документооборота;

-

отсутствие смысла в применении вычетов по авансам, если речь идёт о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

НДС с авансов является важным аспектом бухгалтерского учета и налогообложения

Важно правильно рассчитать и учесть этот налог, чтобы избежать штрафов и проблем с налоговыми органами. Знание особенностей и методов расчета НДС с авансов поможет обеспечить точность и правильность бухгалтерской и налоговой отчетности вашей компании

Предлагаем записаться на наш интенсив и узнать основы бухгалтерии!

Расторжение без соглашения

Отдельно хотелось бы затронуть момент с расторжением договора. Именно факт расторжения договора является одним из основных условий для вычета НДС. На практике далеко не всегда стороны заключают отдельное соглашение о расторжении договора. Не возникнут ли из-за этого проблемы с вычетом НДС у продавца?

Нет. Дело в том, что договор может считаться расторгнутым и без оформления такого соглашения.

Например, в случае одностороннего отказа от исполнения договора. Согласно части 2 статьи 450.1 Гражданского кодекса РФ в случае одностороннего отказа от договора договор считается расторгнутым или измененным. При этом достаточно, чтобы одна сторона уведомила другую об отказе от договора. Именно с момента получения такого уведомления договор считается прекращенным (ч. 1 ст. 450.1 ГК РФ).

К вопросу о заполнении «авансового» счета-фактуры

Здесь применяются особые правила (п. 5.1 ст. 169 НК РФ). В частности, при оформлении шапки счета-фактуры, полученного на предоплату, необходимо отразить:

— порядковый номер и дату выписки счета-фактуры;

— наименование, адрес и идентификационные номера продавца (строки 2, 2а и 2б) и покупателя (строки 6, 6а и 6б);

— номер платежно-расчетного документа (строка 5).

В Письмах Минфина России от 28.07.2009 N 03-07-09/34, от 07.07.2009 N 03-07-09/32, ФНС России от 14.07.2009 N ШС-22-3/564@ разъяснено: если продавец в строке 2 счета-фактуры укажет только полное или только сокращенное наименование, это не будет считаться нарушением при заполнении документа.

При заполнении шапки счета-фактуры на сумму аванса, полученного в безденежной форме, в строке 5 «К расчетно-платежному документу N…» ставятся прочерки, что предусмотрено Приложением 1 к Правилам ведения книг покупок и книг продаж.

А вот в строках 3 «Грузоотправитель и его адрес» и 4 «Грузополучатель и его адрес» следует проставлять прочерки. Причем Правила ведения книг покупок и книг продаж не предоставляют налогоплательщику выбора в том, стоит ему ставить прочерк или просто не заполнить реквизит счета-фактуры.

Теперь о графах счета-фактуры. Среди них заполнению подлежат:

— графа 1 «Наименование поставляемых товаров (описание работ, услуг), имущественных прав»;

— графа 7 «Налоговая ставка» (напомним, здесь надо указывать расчетную ставку налога);

— графа 8, в которой проставляется сумма налога, предъявляемая покупателю;

— графа 9, в которой указывается сумма оплаты (частичной оплаты).

Обратите внимание! Наименование товара (описание работ или услуг) для заполнения «авансового» счета-фактуры нужно брать из договора (см., например, Письма Минфина России от 06.03.2009 N 03-07-15/39, от 25.02.2009 N 03-07-14/26). А вот в графах 2 — 6, 10 и 11 (последний абзац Состава показателей счета-фактуры — Приложение 1 к Правилам ведения книг покупок и книг продаж) ставятся прочерки

А вот в графах 2 — 6, 10 и 11 (последний абзац Состава показателей счета-фактуры — Приложение 1 к Правилам ведения книг покупок и книг продаж) ставятся прочерки.

Обратите внимание! В Письме от 24.07.2009 N 03-07-09/33 Минфин разъяснил, что дополнительно заполненные реквизиты, не указанные в п. 5.1 ст

169 НК РФ, не будут являться нарушением заполнения «авансового» счета-фактуры.

НДС с авансов полученных

В соответствии с п. 1 ст. 167 Налогового кодекса Российской Федерации определено обязательство налогоплательщиков начислять НДС с авансов полученных. Так, если поступила оплата в счет поставки, которая будет реализована в дальнейшем, необходимо рассчитывать налог на добавленную стоимость.

При этом размер сбора определяется с предоплаты, а в качестве коэффициентов выступают стандартные ставки 10/110 или 20/120. Какой именно вариант необходимо использовать – устанавливается с учетом принадлежности к налоговой категории объекта, подлежащего реализации.

К примеру, 10/110 действует при получении продавцом предоплаты:

- по поставке товаров, в отношении которых предусмотрена ставка по НДС 10%;

- по страховым выплатам, если покупатель на оплачивает товар, в отношении которого действует значение 10%;

- в виде процента по товарному кредиту, ставка при этом составляет 10%.

Значение 20/120 используется в ситуациях, при которых получение средств связано с товарами, облагающимися НДС в 20%.