Оформление

- В строке “Счет-фактура №” ставится порядковый номер документа, к нему добавляется индекс подразделения.

- Проставляется дата формирования СФ. Дата в счете не должна значится числом позднее даты,указанной в первичной документации (журнале учета).

- Строка “Исправление” заполняется только в случае внесения исправлений, при этом указывается дата и номер исправления.

- В пункте (2) “Продавец” указывается название организации, которой ОП. Пример: ООО “Хорошие товары”.

- Пункт (2а) “Адрес” должен содержать адрес продавца, то есть организации.

- В пункте (2б) содержится ИНН организации, а вот КПП – обособленного подразделения. В заполнении этого пункта чаще всего возникают трудности.

- Пункт (3) “Грузоотправитель” содержит информацию об удаленном подразделении, его наименование и адрес.

- В Пункте (4) “Грузополучатель и его адрес” указывается название и адрес компании, которой товар отгружен, либо его удаленное подразделение.

- Пункт (5) “К платежному документу №” – вводится номер платежной документации, к которой приложен СФ.

- В Пункт (6) “Покупатель” вписывается наименование организации, приобретающей товар.

- Пункт (6а) “Адрес” содержит информацию об адресе организации-покупателя.

- Пункт (6б) “ИНН/КПП – в случае если товар направляется в ОП покупателя, то в данной строке указывается ИНН самой организации и КПП подразделения. Если же Покупатель и Грузополучатель находятся в одном месте, то пишется КПП организации.

- Пункт (7) “Валюта: наименование, код”. посмотреть код и наименование валюты можно в Постановлении Госстандарта России от 25.12.2000 N 405-ст. Пример: Российский рубль, 643. О том, можно ли выставлять счет-фактуру в валюте другой страны, где узнать и отобразить такой код, узнаете из нашего специального материала.

- Далее заполняется таблица с перечислением и спецификацией отгружаемого товара, его ценой, суммой налога, предъявляемой покупателю и т.д. Порядок заполнения таблицы общий как для ОП, так и для отгрузки непосредственно из головной организации.

- В конце документа проставляются подписи и штампы руководителя и главного бухгалтера. В ситуации выставления счета-фактуры удаленным подразделением, требуется наличие у руководителя ОП доверенности на его подписание и проставление штампов от имени организации. Доверенные лица проставляют подписи в строках “Руководитель организации” и “Главный бухгалтер”, рядом пишется расшифровка подписи и должность подписавшегося.

Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

После того, как в ИФНС отправлен исправленный номер счета-фактуры, в 1С 8.3 необходимо внести исправления в учет, так как если понадобится сдать уточненную декларацию по НДС, то она опять уйдет с ошибочным номером счета-фактуры.

Механизм исправления закрытых периодов в Книге покупок и Книге продаж прописан в п. 9 Правил ведения книги покупок Постановления № 1137.

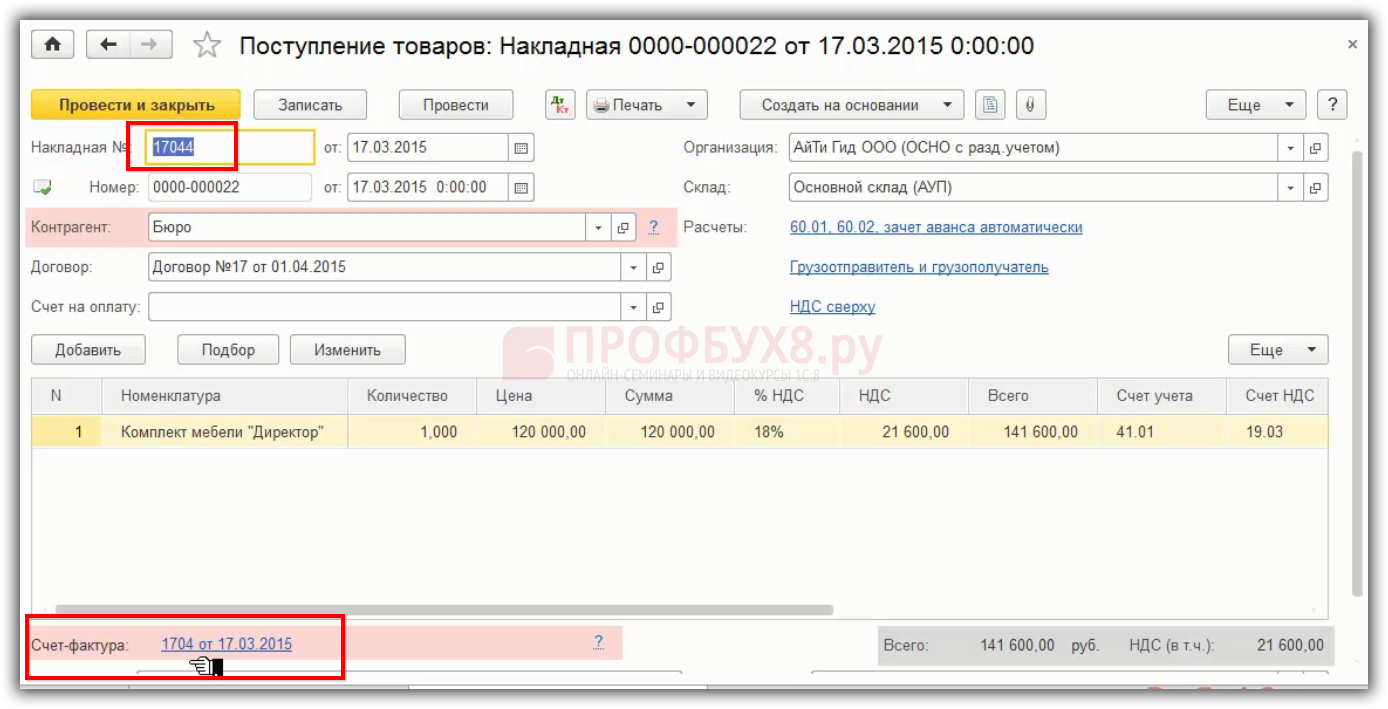

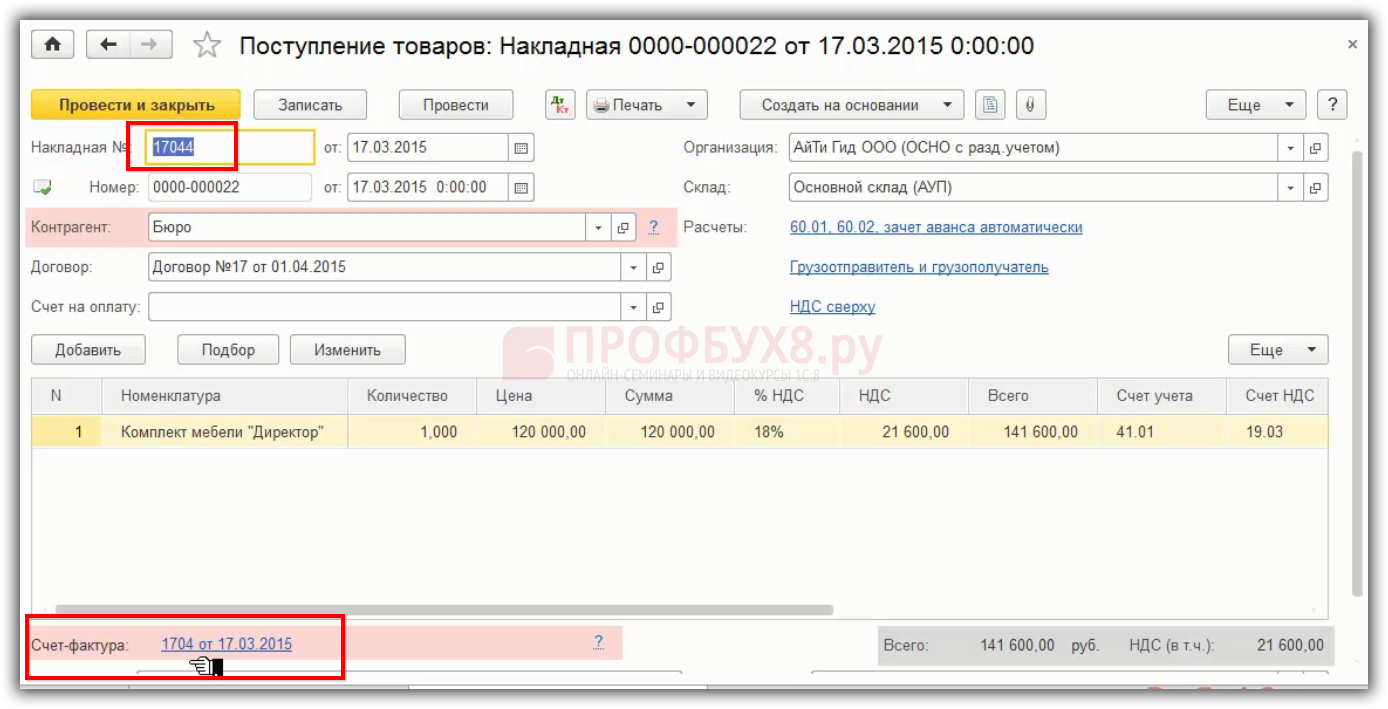

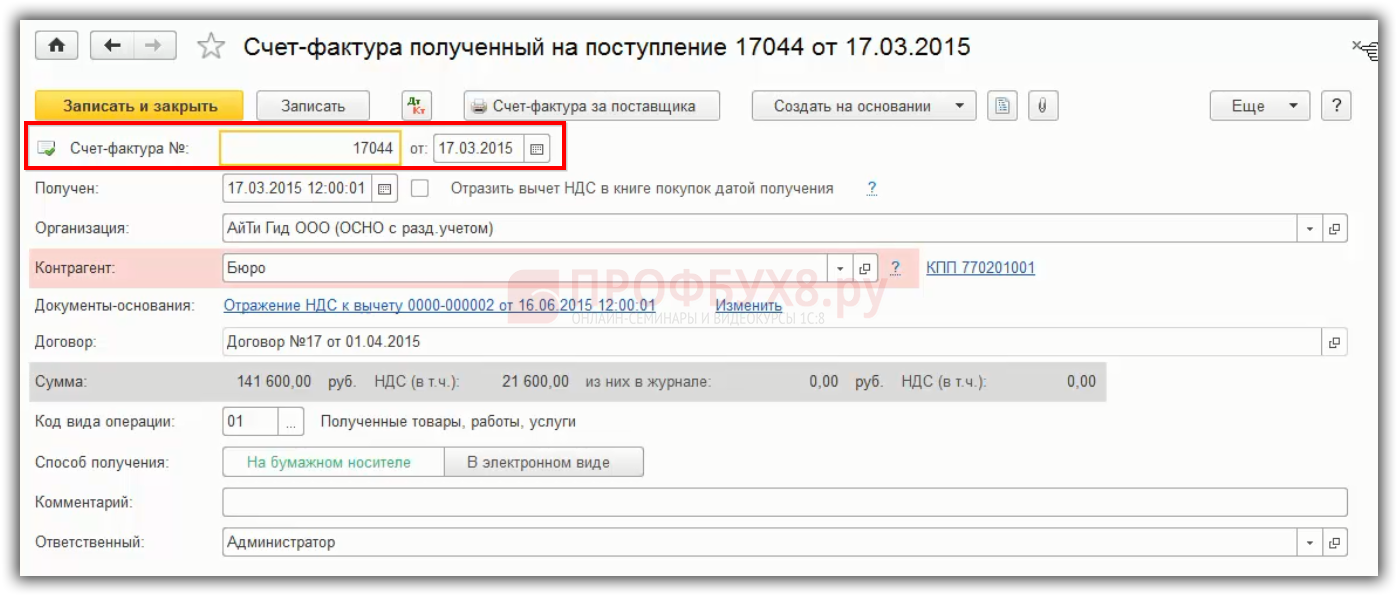

Допустим, в 1 квартале при регистрации счета-фактуры в 1С 8.3 допущена ошибка в отражении его номера:

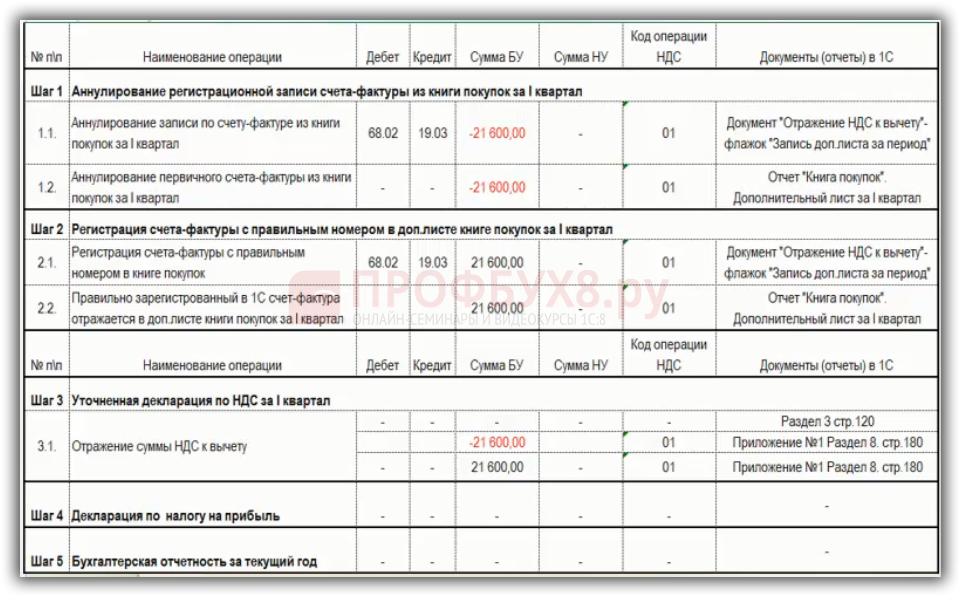

Алгоритм исправления собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3 представлен в таблице:

Шаг 1

Неправильная регистрационная запись по счет-фактуре аннулируется из Книги покупок за 1 квартал через дополнительный лист. Таким образом, номер счета-фактуры необходимо исправлять путем внесения исправительной записи в доп.лист.

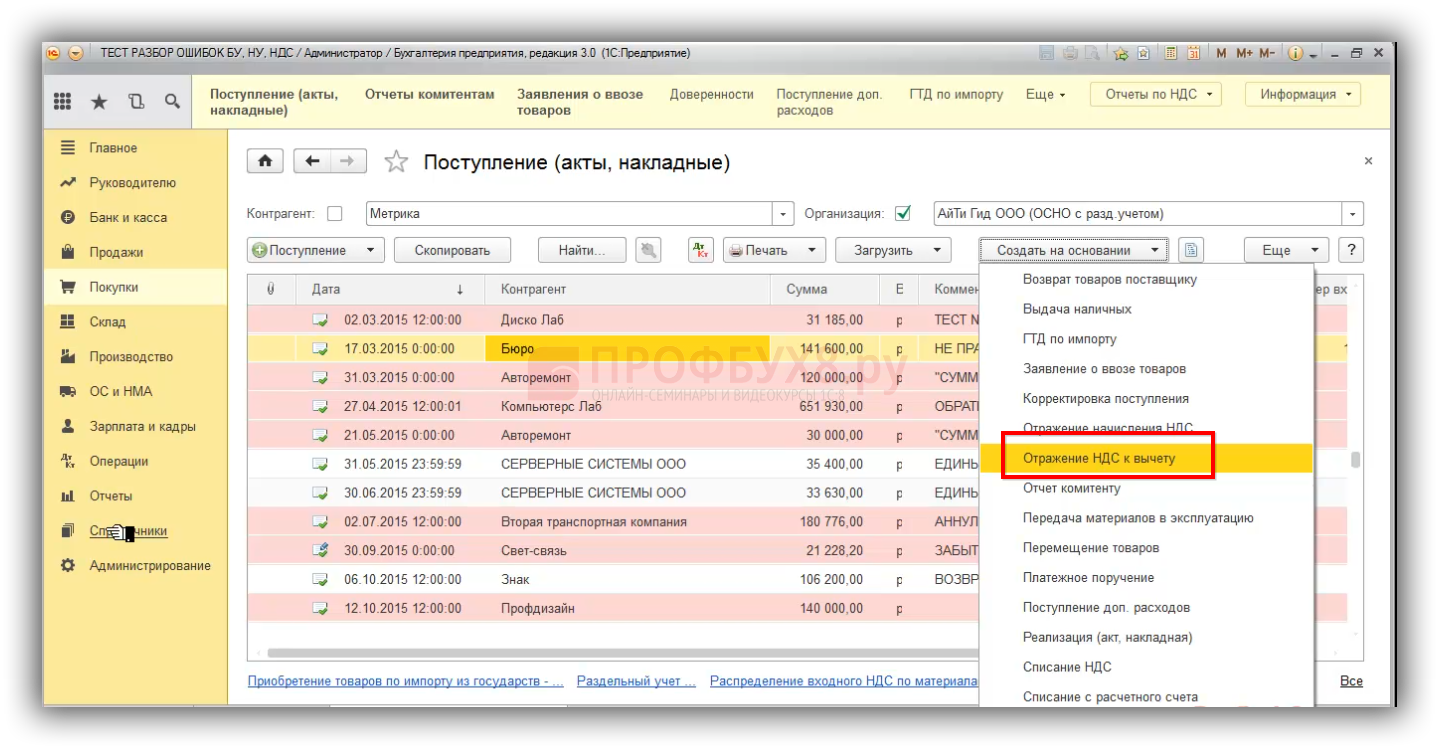

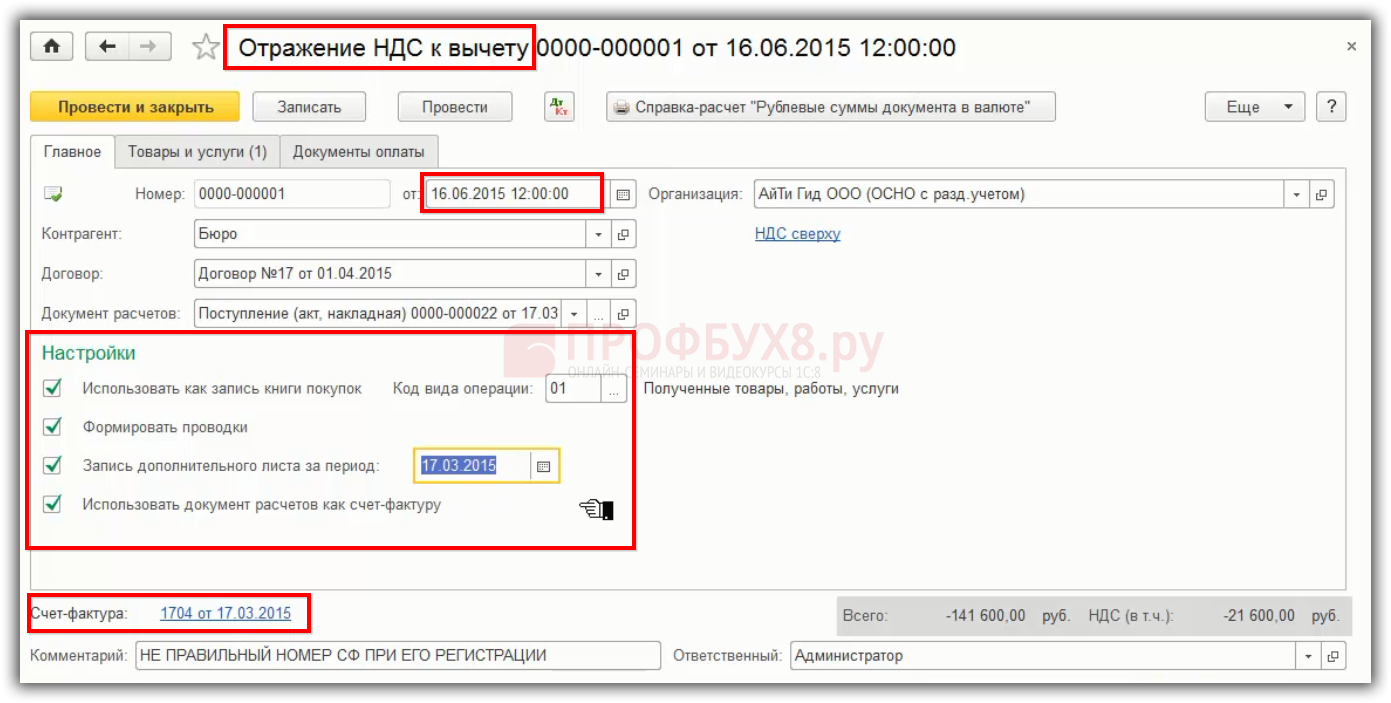

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету»:

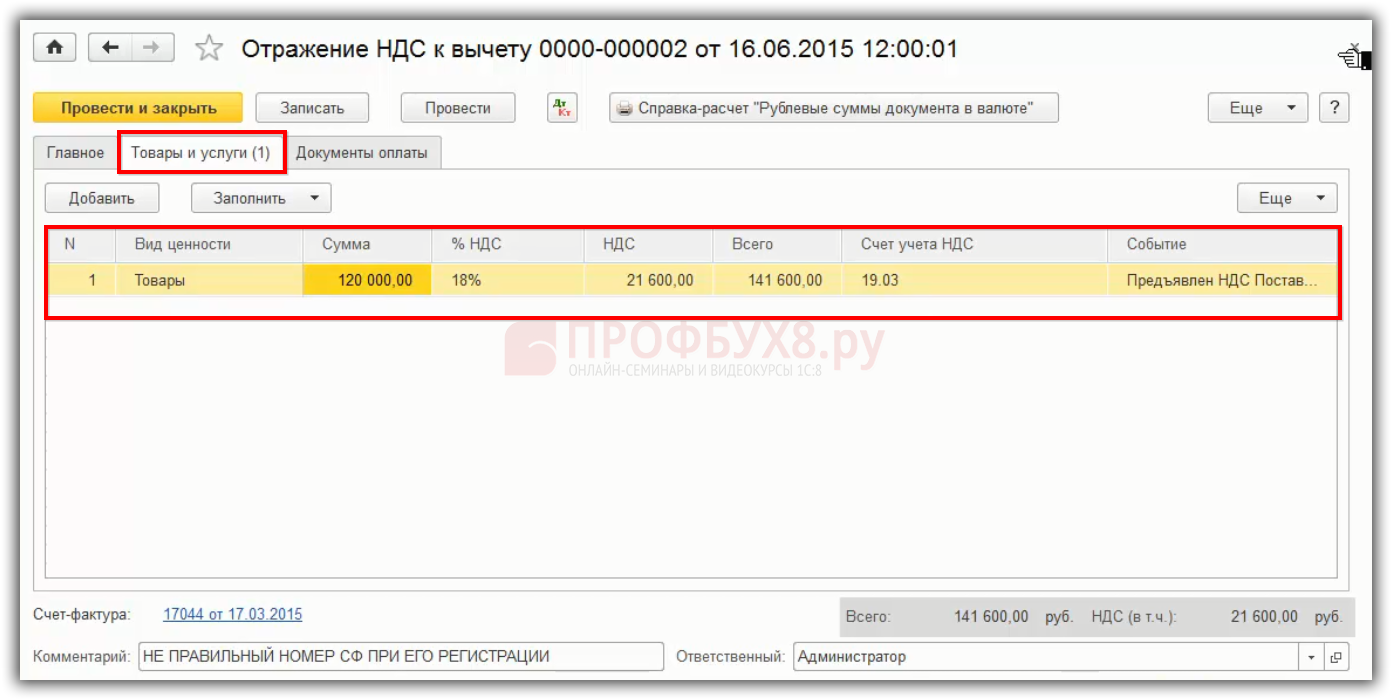

В записи «Отражение НДС к вычету» указывается:

- Дата, когда обнаружена ошибка, когда отправлен ответ на Требование ИФНС, чтобы данные в учете 1С 8.3 соответствовали тому, что было отправлено в ИФНС.

- В настройках устанавливаем все галочки:

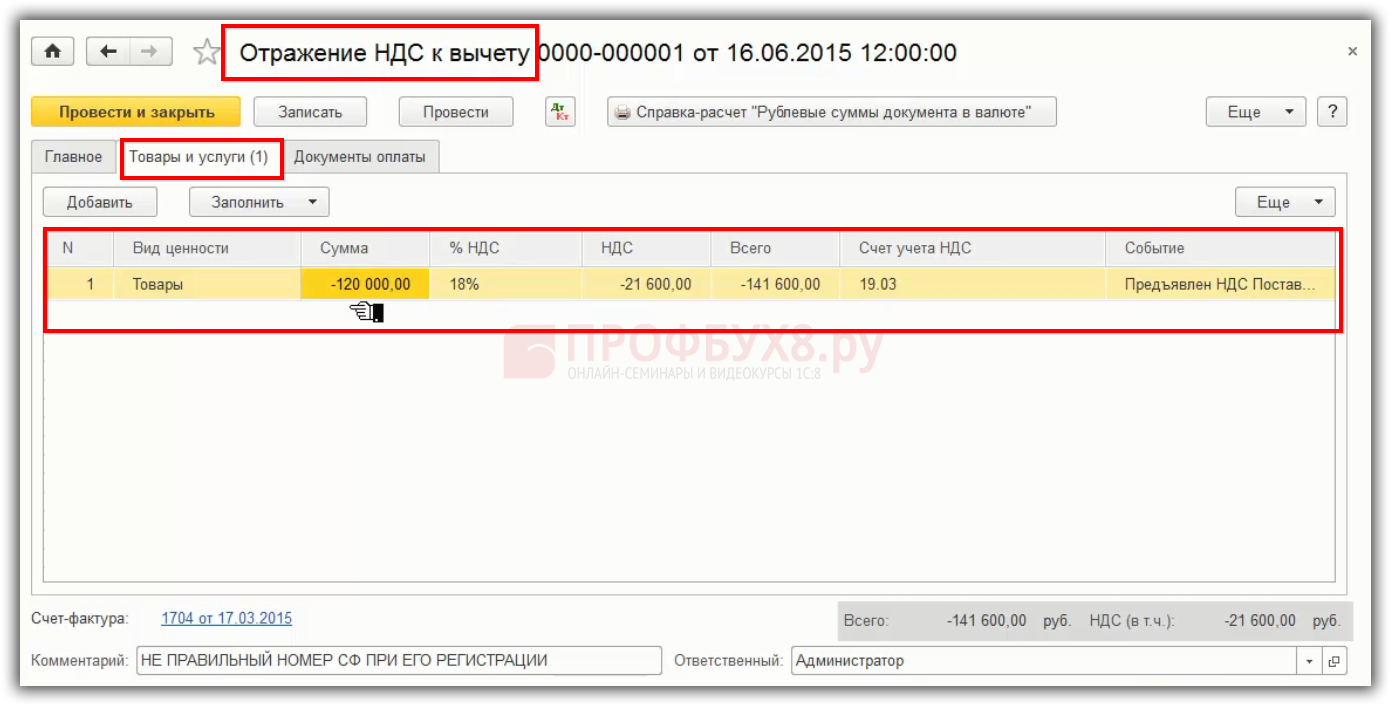

На закладке Товары и услуги регистрационная запись сторнируется, в том числе будет отсторнирован НДС:

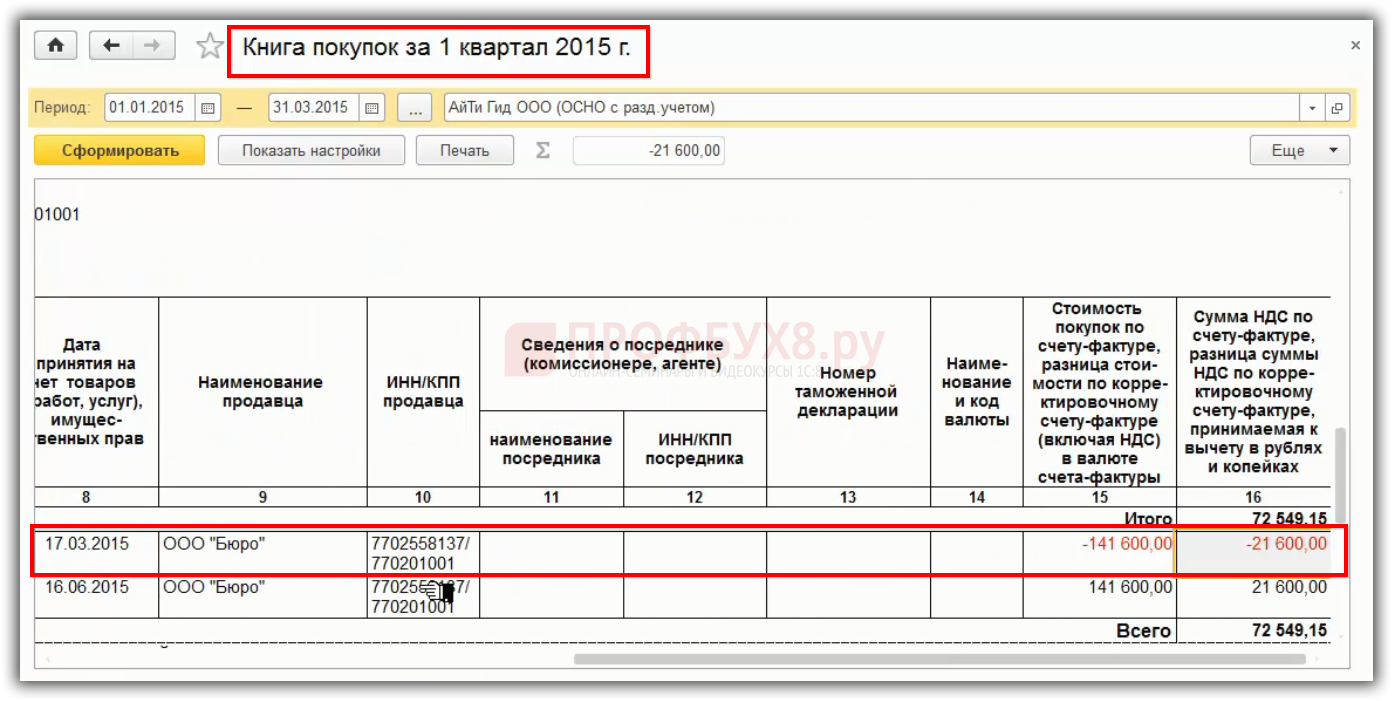

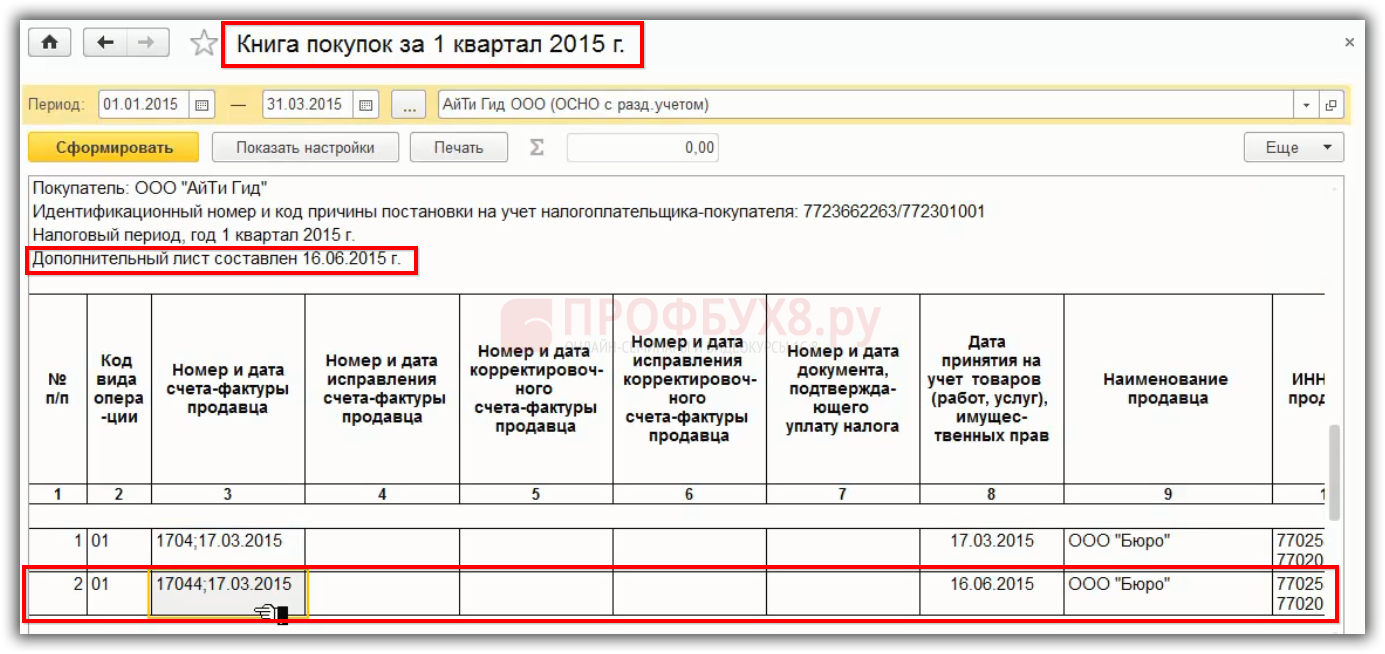

В 1С 8.3 в Книге покупок в дополнительном листе счет-фактура с неправильным номером будет зарегистрирован как аннулированный:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счет-фактуре, который зарегистрирован под правильным номером. То есть, производится правильная регистрационная запись с правильным номером счета-фактуры в 1 квартале.

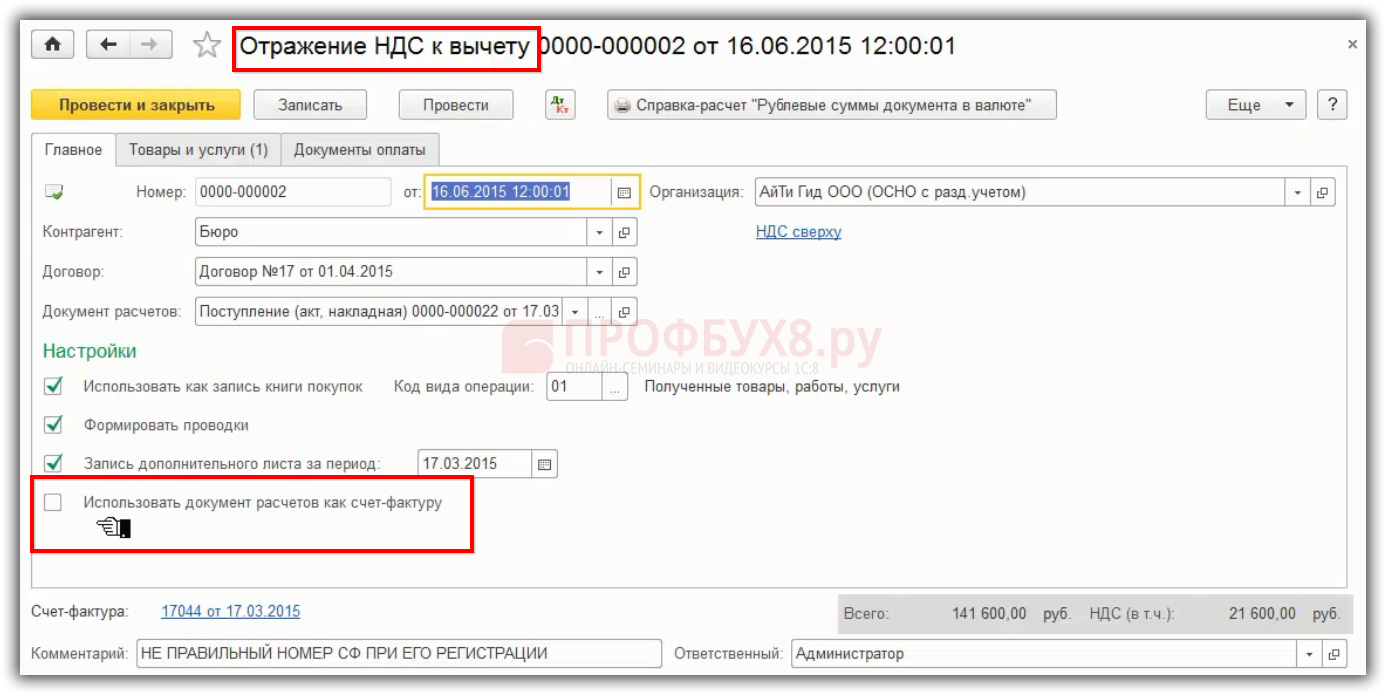

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету», где:

В настройках убираем флажок «Использовать документ расчетов как счет-фактуру»:

Регистрируем счет-фактуру с новым правильным номером в 1С 8.3:

На закладке «Товары и услуги» все суммы будут стоять с плюсом:

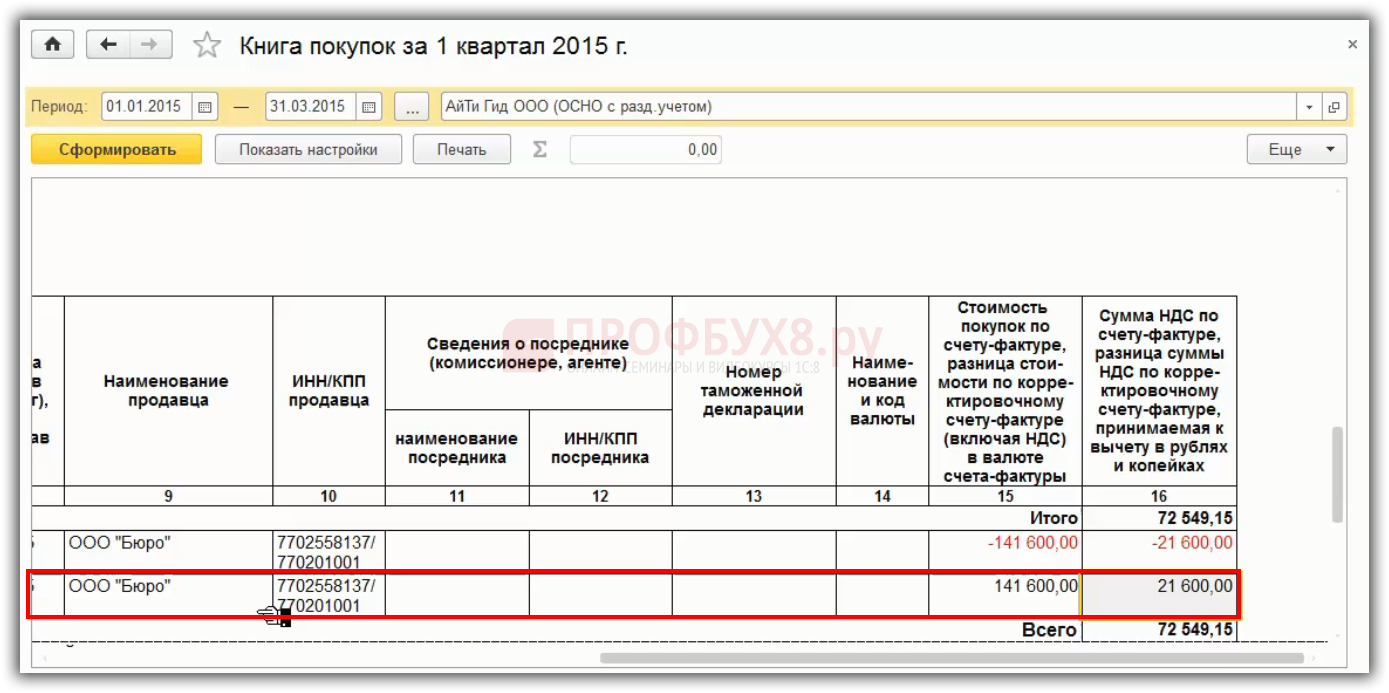

В результате в 1С 8.3 отразится регистрация записи в Книге покупок в дополнительном листе:

Запись в дополнительном листе сформировалась на ту же сумму с «плюсом». В результате итоговая сумма НДС не изменилась:

Шаг 3

После внесения исправлений через дополнительный лист Книги покупок необходимо сдать уточненную декларацию по НДС. Таким образом, исходя из законодательства, собственная ошибка в номере счета-фактуры в 1С 8.3 может привести к сдаче уточненной декларации.

При составлении уточненной декларации по НДС за 1 квартал, производится:

- Аннулируется неправильная запись счета-фактуры в Приложении 1 Раздела 8.

- Добавляется правильная запись счета-фактуры на полную сумму в Приложении 1 Раздела 8.

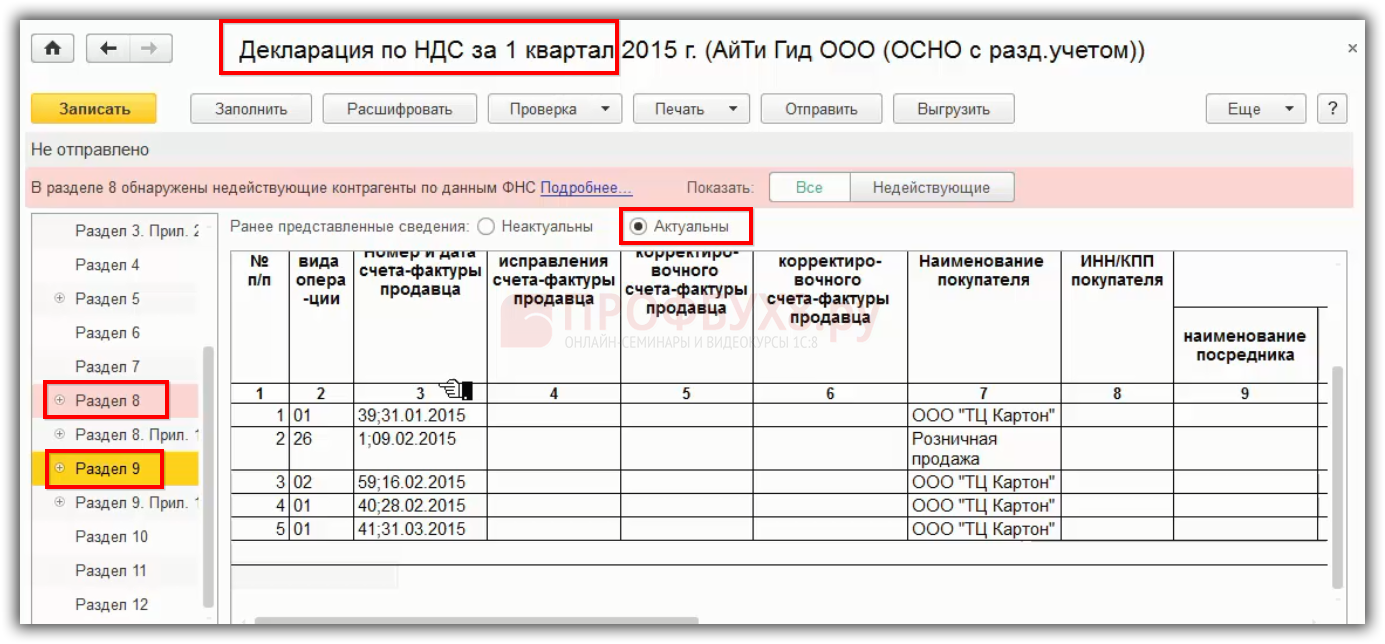

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

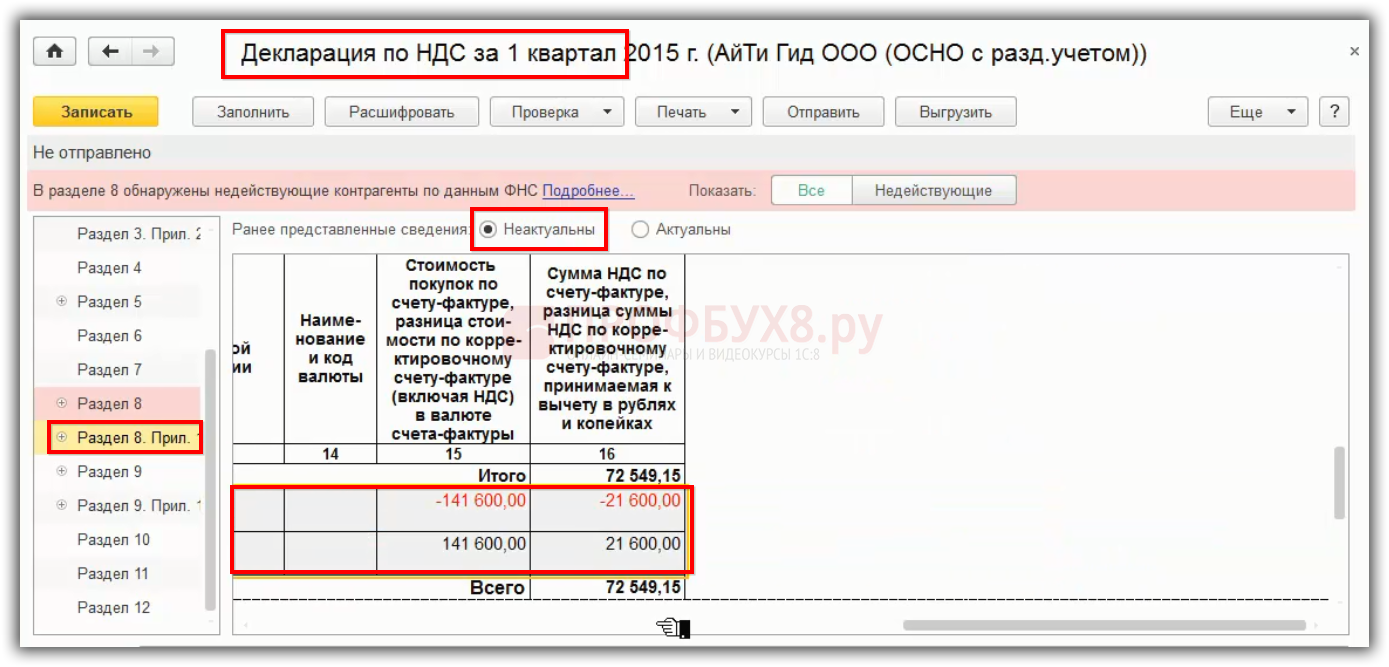

В уточненной декларации в Приложении 1 Раздела 8 отражаются:

- сведения в двух строках, с положительной и отрицательной суммой,

- флажок ставится «Неактуальны»:

В Разделе 8 и 9 уточненной декларации указывается признак «Актуальны», так как не перегружаем заново:

Никаких изменений по операции изменения номера счета-фактуры в Разделе 3 по строке 120 не будет, так как имеем право на вычет по счету-фактуре в 1 квартале. Потому что сам счет-фактура правильный, но неверно зарегистрирован.

Какие счета нельзя регистрировать в книге покупок?

Если налогоплательщиком допущены такие ошибки, в результате которых налоговые органы могут отказать покупателю в вычете НДС. К таким ошибкам относятся:

- ошибки в названии продавца или покупателя, неправильный адрес, неверен ИНН;

- несоответствие название товара, указанного с накладной на отгрузку с названием в счет-фактуре;

- арифметические ошибки при определении стоимости товаров(работ,услуг), когда показатель гр. 5 не равен произведению гр.3 и гр.4;

- ошибки при указании ставки налога, например указана ставка 18%, а НДС фактически исчислен по ставке 10%;

- ошибки по гр.8, выразившиеся в неправильном перемножении граф 5 и 7.

Внесение исправлений в счета-фактуры

В случае обнаружения покупателем нарушений в порядке составления продавцом счета-фактуры в данный счет-фактуру необходимо внести исправления. Исправления в счет-фактуру вносятся продавцом и заверяются печатью и подписью продавца.

Налоговые органы считают, что регистрировать исправленные счета-фактуры в Книге покупок и получать по ним налоговые вычеты нужно в том же налоговом периоде, в котором получен исправленный счет-фактура (письма ФНС от 6 сентября 2006 г. № ММ-6-03/896@, Минфина РФ от 21 сентября 2005 г. № 07-05-06/252).

Однако судьи посчитали данную позицию неверной. ФАС Восточно-Сибирского округа указал, что «дата внесения исправлений в счета-фактуры не имеет юридического значения для определения налогового периода, в котором налогоплательщик вправе предъявить к вычету уплаченный поставщикам товаров (работ, услуг) налог на добавленную стоимость» (постановление от 4 июля 2006 г. № А19-43548/05-11-Ф02-3206/06-С1). А ФАС Северо-Западного округа считает, что «глава 21 Налогового кодекса РФ не ограничивает право налогоплательщика самостоятельно устранить дефекты в оформлении счетов-фактур до вынесения решения инспекцией и не связывает это с правом на налоговые вычеты в том налоговом периоде, в котором сделаны соответствующие исправления» (постановление от 14 октября 2005 г. № А26-1220/2005-213).

Отвечаем на требование по контрольным соотношениям

Напомним. контрольное соотношение — это равенство, которое должно выполняться в рамках декларации по НДС, например: р. 3 ст. 170 гр. 3 = р. 3 ст. (010+020+030+040) гр. 5

Что увидим. Требование по контрольным соотношениям содержит:

- Номер контрольного соотношения (например, 1.27).

- Формулировку нарушения (например, «завышение суммы НДС, подлежащей вычету»).

- Ссылку на норму законодательства (НК РФ ст. 171, 172).

- Контрольное соотношение (ст. 190 р. 3 + сумма стр. 030 и 040 р. 4 + ст. 080 и 090 р. 5 + ст. 060 р. 6 + ст. 090 р. 6 + ст. 150 р. 6 = ст. 190 р. 8 + , если левая часть равенства > правой).

- Данные, отраженные в декларации (1781114.00

Как действуем. В электронном ответе укажите номер контрольного соотношения, к которому дается пояснение и приведите само пояснение в произвольной форме (не более 1000 знаков).

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

* * *

Таким образом, аккуратность при оформлении счетов-фактур позволит налогоплательщику избежать конфликтов с налоговыми органами и получить вычеты или возмещение по налогу на добавленную стоимость.

Электронная газета

Разные подписи на экземплярах счета-фактуры у продавца и покупателя не мешают принять НДС к вычету. К такому выгодному для компаний выводу впервые пришел Минфин России в письме от 03.07.13 № 03-07-15/25437 (ответ на частный запрос).

Минфин наконец-то признал, что покупатель, получив счет-фактуру от поставщика, никак не может проверить, какие подписи стоят на экземпляре у продавца. А подписи могут отличаться по разным причинам. Чаще всего продавец печатает только экземпляр для покупателя, а свой оставляет в компьютере. Когда инспекторы запрашивают документ в рамках «встречки», продавец распечатывает счет-фактуру и подписывает. Но если сотрудник, подписавший экземпляр покупателя, уже уволился, то подписи не будут совпадать.

На практике такие расхождения приводили к отказу в вычетах. Более того, иногда инспекторы снимали вычеты, если подписи принадлежали одному сотруднику контрагента, но внешне сильно отличались или были сделаны разными ручками. Доказать, что вычеты все же законны, а претензии инспекторов надуманные, покупателям удавалось только в суде (постановления федеральных арбитражных судов Московского округа от 19.09.11 № А40-119463/10-4-685 , Восточно-Сибирского округа от 04.08.11 № А10-3464/2010). Причем судьи поддерживали покупателя, если все сотрудники, подписавшие оба экземпляра счета-фактуры, имели на то полномочия, оформленные приказом или доверенностью.

Выпустив комментируемое письмо, Минфин решил покончить с подобными спорами. Если инспекторы все равно не примут вычеты по счетам-фактурам компании, проверяющих можно ознакомить с новым разъяснением. Даже если налоговики на местах не откажутся от своих претензий, компанию скорее всего поддержит региональное управление. Ведь, как мы выяснили, специалисты ФНС России полностью разделяет позицию коллег из Минфина.

Кстати, это далеко не первые разъяснения Минфина, которые позволяют компаниям заявить расходы или вычеты при расхождениях в документах. Недавно министерство сообщило, что если компания получает от поставщика товары, количество и стоимость которых не соответствуют накладной, то это не мешает списать расходы по прибыли. Главное, чтобы налогоплательщик не учитывал в затратах суммы больше, чем написано в первичных документах или фактически закуплено товаров (письмо Минфина России от 30.04.13 № 03-03-06/1/15358).

Подписи безопаснее исправить, если…

…в счете-фактуре и «первичке» они разные.

Такое несоответствие легко объяснить. Директор поставщика может оставить право подписи счетов-фактур за собой, а визирование «первички» передать другому работнику. Но безопаснее подтвердить полномочия сотрудников, подписавших все документы.

…плохо читаются.

Если автограф действительно почти не виден или он выцвел от времени, безопаснее попросить поставщика подписать документ еще раз. А если сотрудник, подписавший первоначальный документ, уже уволился, то стоит запросить у поставщика дубликат счета-фактуры.

…не соответствуют расшифровке.

Человек может выбрать себе любую подпись. В ней не обязательно должны быть буквы из фамилии. Но если подпись явно не соответствует расшифровке, безопаснее уточнить у поставщика, кто визировал документ. Если автограф и расшифровка принадлежат разным людям, надо добавить фамилию сотрудника, поставившего подпись на счете-фактуре, и подтвердить его полномочия.

Коды вида операций в книге покупок

Плательщики используют следующие основные коды:

| Код вида операции | Расшифровка |

|---|---|

| 01 | Отгрузка или приобретение товаров (работ, услуг). Код используется для различных операций, в т.ч. тех, по которым установлен тариф НДС в размере 0%, а также для операций, проводимых по договорам комиссии или агентским договорам. Этот код — наиболее типичный, поскольку по нему отражаются операции по покупке каких-либо товарно-материальных ценностей или работ (услуг). |

| 02 | Оплата, частичная оплата в счёт предстоящих поставок товаров (работ, услуг). Код используется для различных операций по оплате или частичной оплате, в т.ч. и по сделкам, производимым по договору комиссии или агентскому договору. |

| 13 | Осуществление подрядчиками работ при проведении капитального строительства, модернизации объектов недвижимого имущества. Код указывается также при отражении операций по передаче объектов строительства (завершённых и незавершённых), оборудования и материалов в рамках договора по капитальному строительству. |

| 16 | Получение продавцом товаров, возвращённых покупателями (плательщиками и не плательщиками НДС). Код используется также по операциям, связанным с отказом от товаров (работ, услуг). |

| 17 | Получение продавцом товаров, возвращённых физлицами. Код применяется также по операциям, связанным с отказом от товаров (работ, услуг). |

| 18 | Формирование корректировочного счёта-фактуры из-за уменьшения стоимости товаров (работ, услуг). |

| 19 | Импорт товаров в РФ из страны — участницы ЕАЭС. |

| 20 | Импорт товаров в РФ из страны — не участницы ЕАЭС. |

| 22 | Операции по возврату авансовых платежей. |

| 26 | Формирование счетов-фактур, первичных документов, содержащих обобщённую информацию по операциям, произведённым в течение месяца (квартала) при продаже товаров (работ, услуг). |

Таблица 1 — Основные коды видов операций по НДС в книге покупок

Необходимо особенно обратить внимание на такие коды для книги покупок:

Мнение ФНС

Ведомство считает, что в данном случае корректировка названия графы не влечет за собой изменения ее содержания, сведения необходимо заполнять по-прежнему: регистрационный номер ДТ и далее через «/» порядковый номер товара в этой ДТ в следующем виде:

1 часть — восемь знаков: код таможенного поста;

2 часть — шесть знаков: дата регистрации ДТ;

3 часть — семь знаков: порядковый номер ДТ;

4 часть — три знака: порядковый номер товара в ДТ.

При этом, согласно разъяснениям Минфина от 18.02.2011 (письмо № 03-07-09/06), в случае если в графе 11 СФ указана неполная информация о номере ДТ (отсутствует порядковый номер товара) и такой счет-фактура при проведении проверки не препятствует налоговым органам идентифицировать основные условия сделки, это не является основанием для отказа в вычете по НДС. Иначе говоря, отсутствие в графе 11 порядкового номера товара по декларации не считается ошибкой. Никаких дополнительных рекомендаций и разъяснений из госорганов по поводу иного внесения сведений в графу 11 счета-фактуры до настоящего времени не поступало.

Как предъявляется документ, если филиал иностранный?

В ситуации подразделения иностранной фирмы возможны следующие варианты развития событий:

- Если иностранная фирма, которой принадлежит ОП, зарегистрирована в Российской Федерации и является плательщиком налогов, в таком случае весь порядок выставления СФ согласуется со статьей 21 Налогового Кодекса РФ и аналогичен приведенному выше.

- Если иностранная фирма не зарегистрирована в РФ, но имеет подразделения на ее территории, то оплату НДС она может производить через налогового агента. Это касается тех фирм, которые не имеют официальных представительств, но пользуются правом регистрации в ФНС для уплаты НДС.

- Если иностранная организация имеет постоянное представительство в РФ, то уплата НДС становится ее обязанностью. При этом в строках (2) “Продавец”, (2а) “Адрес” и (2б) “ИНН/КПП” указывается информация постоянного представительства иностранного предприятия. Если представительство не является грузоотправителем, то КПП вводится обособленного подразделения. (Письмо МинФина РФ от 30.04.2008 № 03-07-11/171.

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как: название организации; адрес; ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано: с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код); с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг); с ошибками в ценах; неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»). Неверное исчисление НДС

В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Как правильно сшить книгу покупок и продаж

Для выполнения этого действия нужны иголки и нитки. Иные держатели для скрепления страниц не допускаются.

Как прошить книгу покупок и продаж по правилам? Самый простой способ прошивки — в два прокола. По краю левой стороны документов отступают 1–2 см и делают отверстия иглой, шилом или дыроколом. Затем несколько раз пропускают нитку через проколы и с обратной стороны документа завязывают узлом.

После сшивания нитки рекомендуется связать таким образом, чтобы их длина была 10 см. Затем надо проклеить их бумажным листом небольшого размера так, чтобы концы ниток оставались видны. На этом листке бумаги пишется дата сшивания, число страниц и подпись руководителя организации. В завершение прошивки ставится печать так, чтобы одна часть её была на листе бумаги, другая — на документе.

Как прошить книгу покупок и как сшивать книгу продаж, чтобы иглы не ломались, раня пальцы, а нитки не рвались, превращая вашу работу в напрасный труд? Для этого иглы и нитки должны быть прочными. Заказать качественный товар для прошивки документов можно на портале «Офисмаг».

Более подробную пошаговую инструкцию, как правильно сшить книгу продаж и другие документы, можно найти в нашей статье.

Правила заполнения новой счет-фактуры, образец заполнения полей

- Поскольку ведется строгий учет с/ф, порядковые №№ у этих документов должны быть обязательно. Они могут дополняться индексами доверительных управляющих после разделительной черты. Для даты используется цифровой формат.

- При отсутствии исправлений в этом поле ставится прочерк.

- Если счет фактура оформляется на фактически выполненные операции, в поле авансового платежа проставляется «нет». При получении средств за предстоящие поставки ставится «да», а в полях грузоотправителей и грузополучателей проставляются прочерки.

- Следует указать валюту, которая используется в оплате. Она должна быть единой для всех единиц, включенных в бланк.

- Указываются даты, №№ документов, фиксирующие получение средств за ТМЦ, услуги, работы в поле «к расчетно-платежному документу».

- Перечень данных о продавце зависит от статуса. Для ИП, организаций предусмотрены различные требования. ИП вносит свои Ф.И.О, ИНН, адрес и свидетельство регистрации предпринимателя. Юридические лица указывают название, КПП, ИНН, личные данные руководителя и главбуха. Если продавец занимается отправкой груза, пишется «он же» в поле грузоотправителя. При отправлении груза другим юридическим лицом заполняются его данные.

- Аналогично заполняются поля покупателя и грузополучателя.

- Счет-фактура может включать цены с НДС и без НДС. Существуют правила выбора этих вариантов.

- В таблице указываются номенклатурные данные ТМЦ, услуг или работ: названия, коды, условные обозначения, объемы или количество, цены и суммы. Если в счет фактуру вносится импортный товар, следует заполнить коды и краткие наименования стран-производителей. Кроме того, необходимо внести №№ таможенных деклараций.

- Оформляется две счет-фактуры, так как одну оставляет себе продавец, другая подлежит выставлению покупателю.