Особенности спецрежима

Для начала определим, кто вообще может оформить самозанятость.

Самозанятые – категория плательщиков налога на профессиональный доход, которые:

- Получают годовую прибыль, не превышающую отметку в 2 400 000 рублей.

- Не задействуют наемный персонал.

- Трудятся исключительно на себя, без договора с работодателем.

Есть определенный список официально разрешенных видов деятельности, при которых можно регистрироваться в качестве самозанятого.

Вот некоторые из них:

- реализация продукции своего производства;

- косметические услуги, предоставляемые на дому;

- организация ивентов;

- консультации: юридические, бухгалтерские и так далее;

- работа на фрилансе: таргетологи, копирайтеры, специалисты по SMM, дизайнеры, веб-разработчики и многие другие;

- пассажирские и грузовые перевозки;

- строительные, ремонтные работы;

- сдача жилых объектов в аренду.

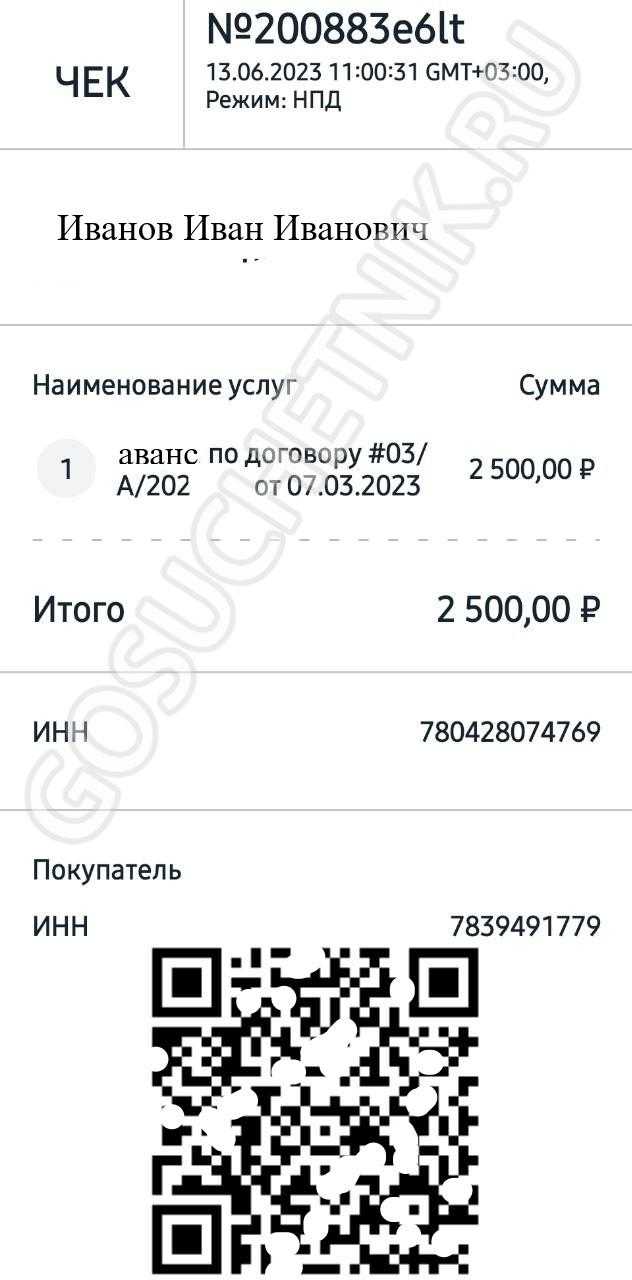

Какие обязательные реквизиты должны содержаться в чеке?

В чеке должны быть указаны:

1) наименование документа;

2) дата и время осуществления расчета;

3) фамилия, имя, отчество (при наличии) налогоплательщика-продавца;

5) указание на применение специального налогового режима «Налог на профессиональный доход»;

6) наименования реализуемых товаров, выполненных работ, оказанных услуг;

![]() ИНН юридического лица или ИП — покупателя (заказчика) товаров (работ, услуг, имущественных прав) в случае осуществления реализации указанным лицам.

ИНН юридического лица или ИП — покупателя (заказчика) товаров (работ, услуг, имущественных прав) в случае осуществления реализации указанным лицам.

10) ИНН уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека или осуществлении расчета);

11) наименование уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

12) уникальный идентификационный номер чека — номер записи в автоматизированной информационной системе налоговых органов, который присваивается чеку в момент его формирования (автоматически).

Самозанятый получил аванс когда выставлять чек

По российским законам, самозанятым можно полностью или частично оплачивать услуги до их исполнения — значит, можно выплатить аванс. Но нужно учитывать ряд нюансов и правильно составить договор, чтобы налоговая не переквалифицировала его в трудовой. Как правильно выплачивать аванс самозанятым, разберем в статье.

Как прописать условия об авансе в договоре

Скажем сразу, в трудовом законодательства термин «аванс» не фигурирует. Он устаканился в разговорной речи: авансом называют первую часть зарплаты, если она приходит два раза в месяц.

В Гражданском кодексе РФ такой термин есть: это предварительный платеж, который заказчик выплачивает исполнителю до начала оказания услуг. Еще в ГК РФ есть термин «предоплата» — полная или частичная оплата товара до его передачи продавцом. При этом термины «аванс» и «предоплата» часто отождествляются, в том числе и на уровне закона.

В договоре ГПХ можно использовать оба термина, в этом нет ничего плохого. Риск возникает, когда аванс прописан в договоре как первая часть зарплаты и выплачивается регулярно.

Как прописать в договоре

«Заказчик выплачивает исполнителю предоплату (аванс) в размере ______ (_____) руб., что составляет __% от общей суммы договора, в течение ___ рабочих дней с момента подписания настоящего договора».

Пункт о предоплате нужно включить в раздел «Стоимость услуг и порядок оплаты».

Скачать шаблон договора с самозанятым

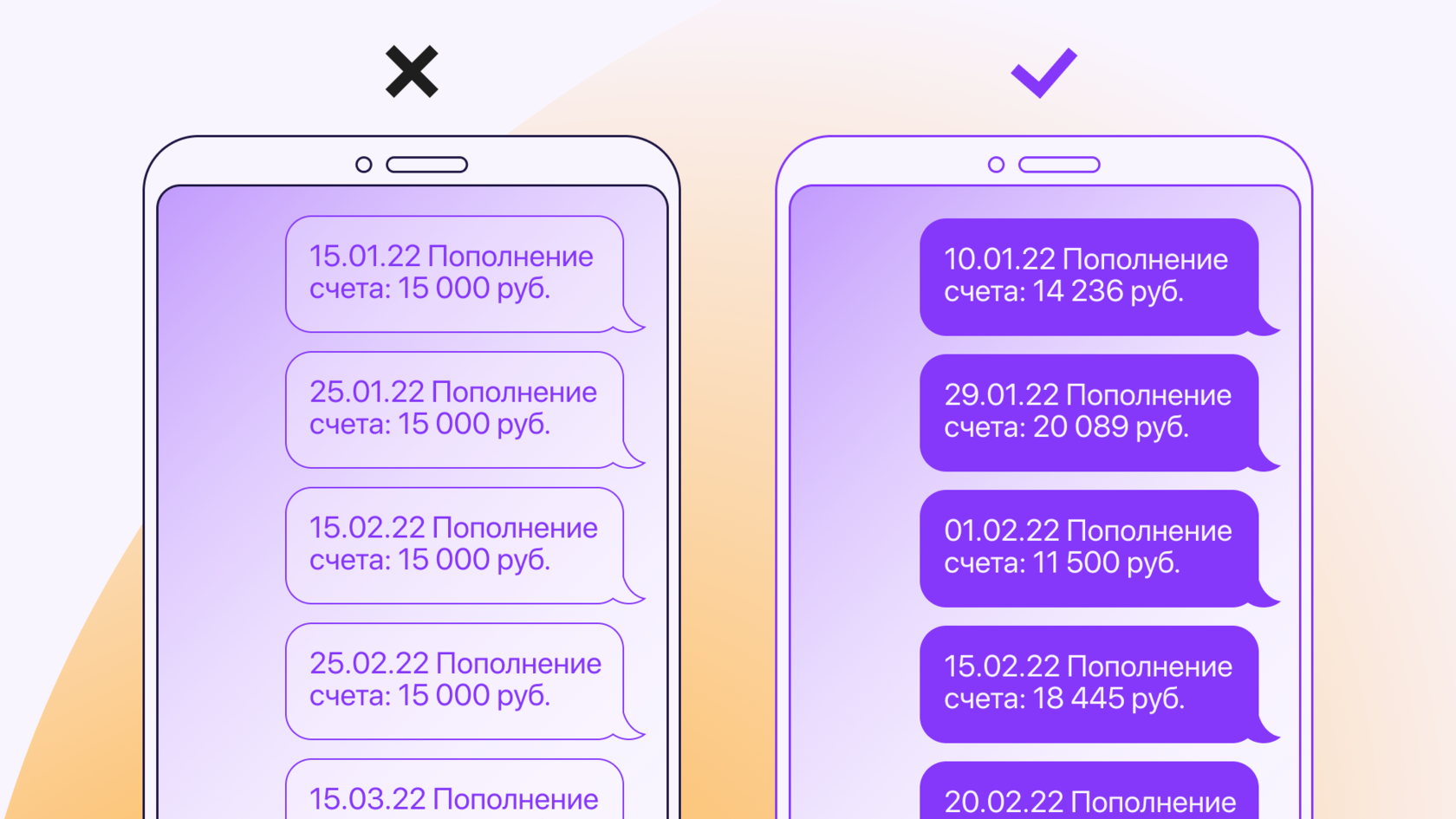

ФНС может переквалифицировать договор, если выявит признаки трудовых отношений между компанией и самозанятым. Один из таких признаков — периодичность выплат.

Если компания выплачивает одну и ту же сумму дважды в месяц несколько месяцев подряд и эта сумма не зависит от количества, качества и эффективности услуг, ФНС может посчитать такие выплаты зарплатой.

Чтобы снизить риск переквалификации, не переводите самозанятому одни и те же суммы. Размер выплаты должен зависеть от результата и объема оказанных услуг. Переводите разные суммы и указывайте в акте, что конкретно сделал исполнитель.

Как самозанятому оформлять чек на аванс

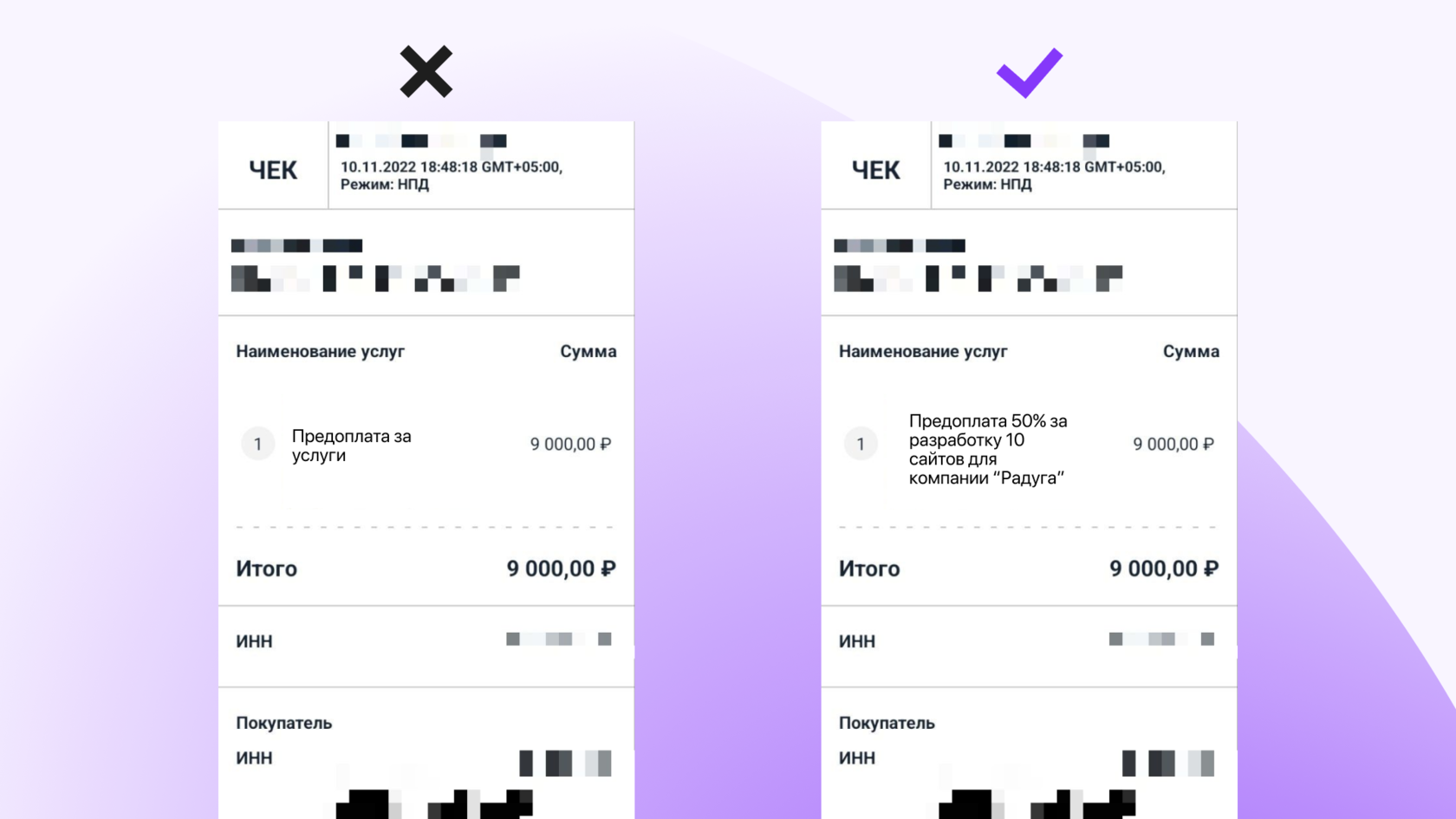

На сумму выданного аванса не нужно составлять акт об оказании услуг, но самозанятый должен сформировать чек на аванс в приложении «Мой налог» и передать его заказчику. В наименовании нужно прописать конкретные услуги, за которые исполнитель получил аванс.

Если в чеке будет указано обобщенное «Предоплата за услуги», налоговая может посчитать это косвенным признаком трудовых отношений. Чем меньше конкретики в наименовании услуги, тем больше поводов для внеплановой проверки у налоговой.

Попросите самозанятого конкретно прописать в наименовании, за какую услугу он получил предоплату. Например: «Предоплата 50% за разработку 10 сайтов для компании „Радуга“». Самозанятый должен сформировать чек не позднее 9 числа следующего месяца.

Чек-лист: как правильно перевести аванс самозанятому

- Пропишите условия об авансе в договоре, раздел «Стоимость услуг и порядок оплаты».

- Делайте выплаты разными суммами, периоды выплат не должны совпадать с зарплатными.

- Попросите самозанятого описать в чеке конкретные задачи, за которые он получил аванс.

- Когда будете переводить оставшуюся сумму, опишите в акте конкретные задачи и их объем.

Оставьте заявку, и мы расскажем, как Консоль.Про может вам помочь

Попробовать бесплатно

Что делать, если самозанятый получил аванс, но не оказал услуги

Может случиться так, что самозанятый взял на себя обязательства, но не смог их выполнить по каким-либо причинам. Или же выполнил заказ частично, но оказанные услуги стоят меньше предоплаты, которую он получил.

Например, самозанятый заключил договор на разработку 10 сайтов и получил 50% суммы до начала работы. Он не смог выполнить весь заказ в срок, и заказчик решил расторгнуть договор. На момент расторжения договора исполнитель сделал только 1 сайт, а предоплату получил за 5. В этом случае он обязан вернуть заказчику стоимость 4 сайтов, которые не сделал.

Чтобы расторгнуть договор и вернуть предоплату, заказчику нужно направить исполнителю уведомление об отказе от договора (п. 1 ст.782 ГК РФ).

Для чего самозанятым чеки?

Даже если самозанятый не использует онлайн-кассу, он должен формировать чеки через специальное приложение после поступления денег от клиента на его счёт. Это нужно как минимум по двум причинам.

Во-первых, благодаря формируемым чекам налоговая служба получает сведения о размерах дохода самозанятого. Так она контролирует соответствие реально поступающих сумм предельной величине заработка в 2,4 млн рублей в год, разрешенной самозанятым по федеральному закону.

Превышение указанной суммы будет являться причиной для перехода самозанятого в иной налоговый режим (патентная система, акцизы, УСН, ОСНО) и иной правовой статус (ИП, ООО, ОАО и т.д.). К тому же, учет дохода гражданина необходим ФНС, для подсчета требуемых к уплате налоговых взносов, составляющих 4% при работе самозанятого с физическими лицами и 6% — с юридическими лицами.

Во-вторых, чек является подтверждением совершения сделки между самозанятым и его клиентом, следовательно, обязателен для выдачи, как обычный кассовый чек или билет в автобусе.

Чек может понадобиться и в том случае, если самозанятому нужно выставить счёт организации. Правда, для этого лучше воспользоваться специальной программой, которая поможет сформировать счёт-смету, внеся туда данные о самозанятом и выполненной им работе/оказанной услуге.

Но если иного способа нет, то самозанятый может отправить организации сформированный чек с подробным описанием работы/услуги, её ценой и указанием данных клиента.

Работа самозанятого с чеком в приложении Мой налог

При помощи личного кабинета для самозанятых Мой налог возможно проводить несколько операций с чеком:

- формировать;

- отправлять;

- распечатывать;

- отменять.

Кроме того, имеется возможность просмотреть список чеков, из которых складывается база для начисления налога за последние периоды. В перечне содержатся как действующие, так и аннулированные чеки.

Как сделать чек самозанятому в «Мой налог»

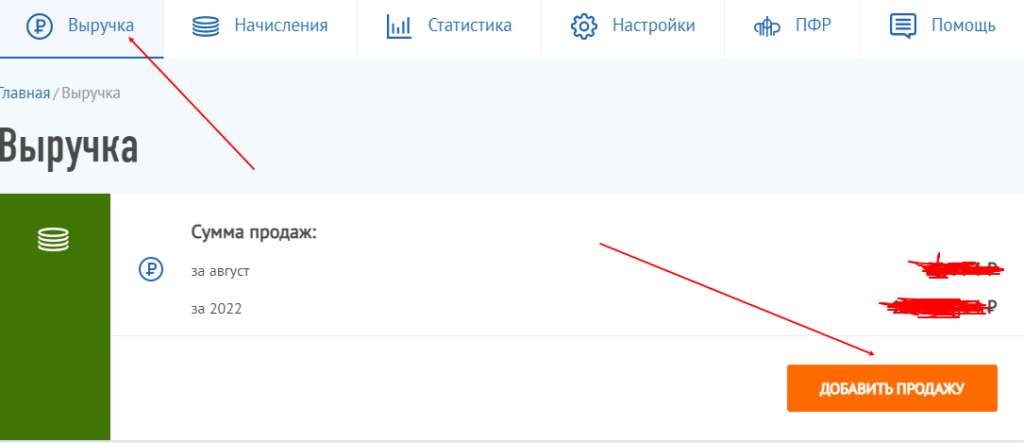

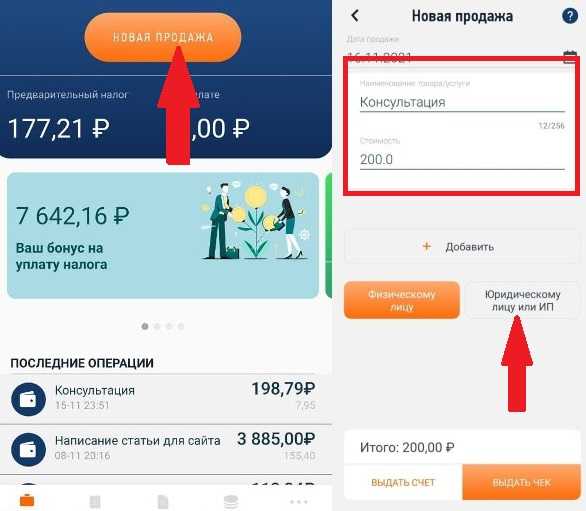

Для формирования чека нужно внести новую продажу. Такая возможность предоставляется на закладке «Выручка».

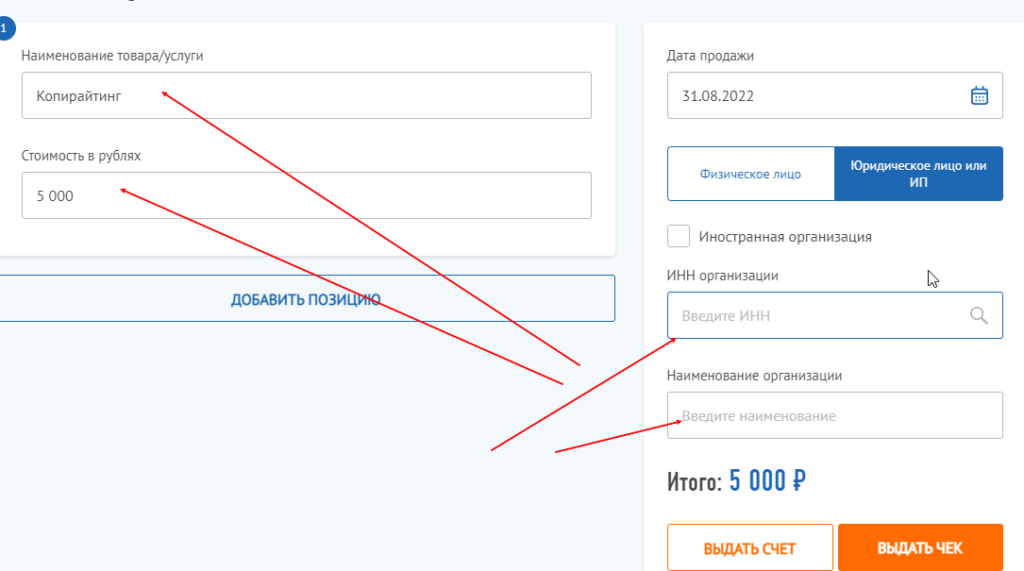

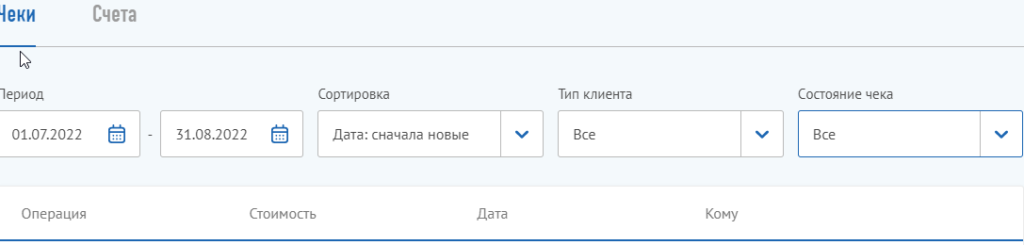

В версии системы для браузера это выглядит так:

После внесения суммы и наименования оказанной услуги останется добавить ИНН контрагента. Это нужно, когда самозанятый должен выбить чек юридическому лицу или ИП. Для физического лица этого делать не требуется.

Есть также возможность сформировать чек для организации, по которой нет информации об ИНН. Для этого достаточно поставить галочку в поле «Иностранная организация», и поле «ИНН» станет необязательным для заполнения, то есть его не будет на экране:

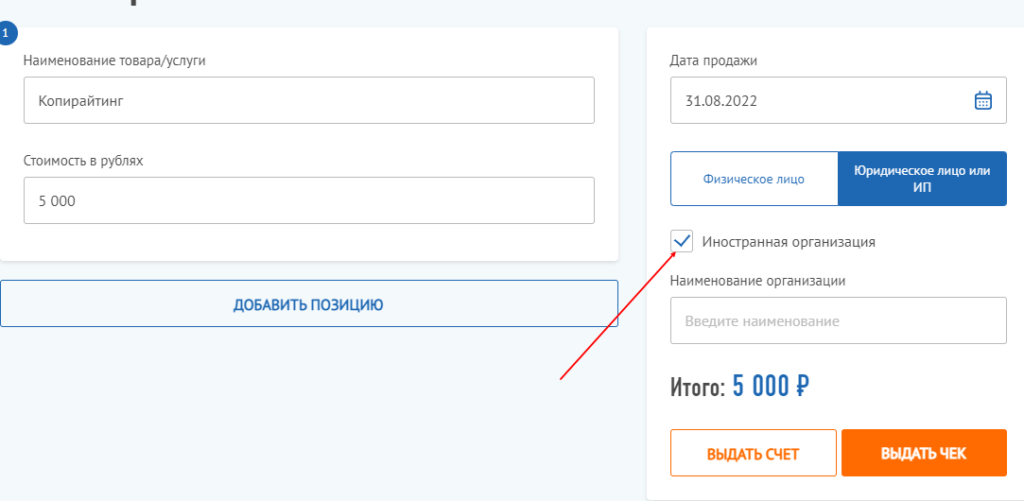

После внесения данных достаточно нажать на кнопку «Выдать чек» и на экран выйдет готовый фискальный документ.

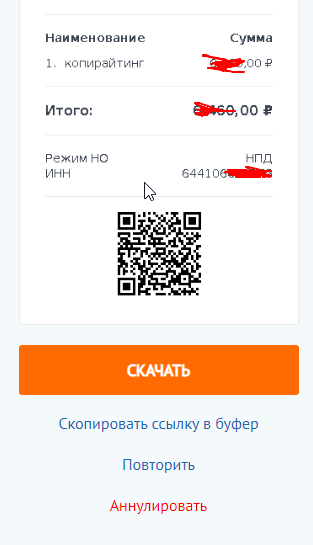

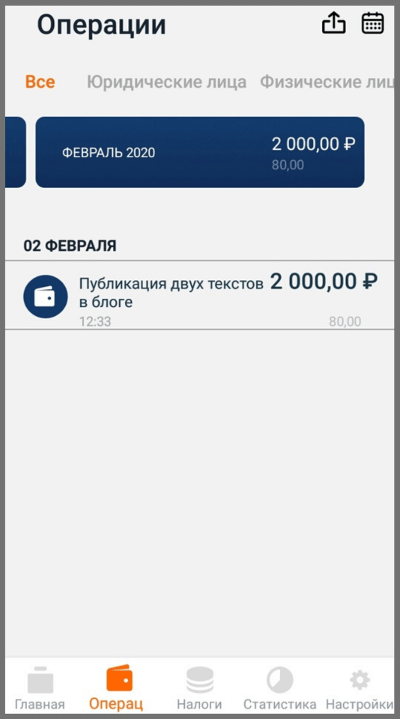

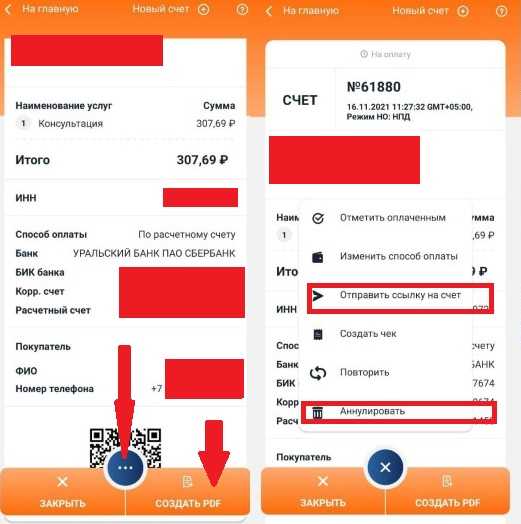

Теперь рассмотрим, как самозанятому сделать чек в Мой налог в мобильной версии. Процедура проходит по похожему алгоритму:

-

На главной странице выбрать «Новая продажа»:

-

Внести данные об оказанной услуге, сумме, контрагенте аналогично веб-версии:

- Если есть необходимость, то нажать кнопку «Отправить» или «Закрыть».

Чек от самозанятого юридическому лицу должен включать данные по ИНН контрагента, чтобы впоследствии он мог отчитаться перед ФНС, а при применении УСН «Доходы минус расходы» – еще и учесть расходы на услуги самозанятого при расчете налога.

Как отправить чек через Мой налог

Сформированный документ можно сохранить себе на устройство или отправить получателю несколькими способами:

- на электронную почту, указанную покупателем;

- распечатать и передать в руки;

- в сообщении через мессенджер;

- при помощи QR-кода с экрана смартфона.

В мобильной версии есть кнопка «Отправить»: после чего на экране появляется окно:

После выбора первого варианта выйдет окно с предложениями, куда направить чек:

- на почту – «Новое письмо» или «Себе»;

- оставить в «заметках»;

- сохранить на Google-диске.

В веб-версии чек можно скачать, скопировать в буфер, а затем распечатать.

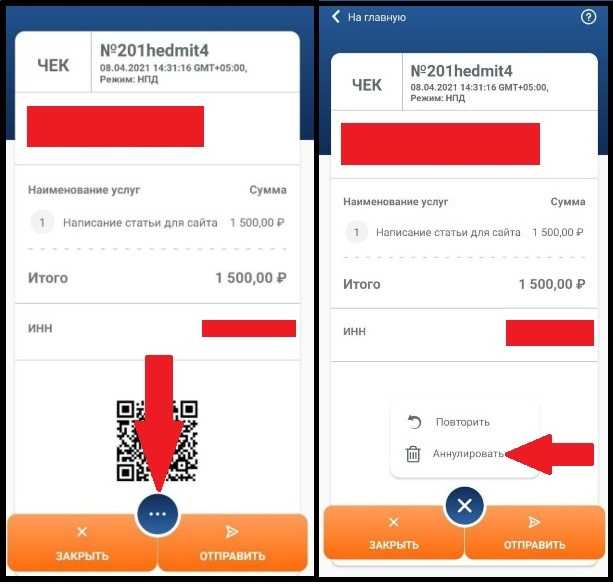

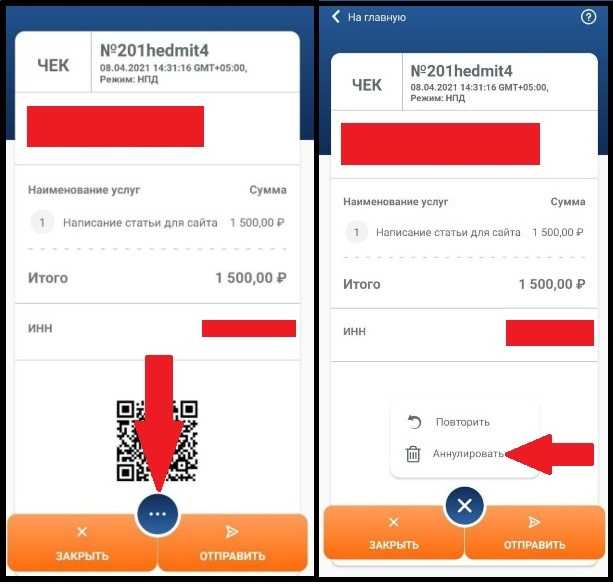

Как самозанятому отменить чек

Если самозанятому пришлось выписать чек через «Мой налог», но заказчик потребовал деньги назад или документ был сформирован ошибочно, то есть возможность аннулировать операцию.

Для этого нужно найти в списке неверный документ и нажать на крестик:

![]()

Его можно аннулировать в момент формирования, нажав соответствующую кнопку.

В мобильном приложении кнопка выглядит так:

Как просмотреть сформированные чеки

Для просмотра выданных чеков в разделе «Выручка» есть таблица, в которой все фискальные документы расположены в хронологическом порядке.

Можно сделать отбор:

- выбрать нужный период;

- выбрать тип контрагента: физлица, юрлица, иностранные компании;

- состояние чека: действительные, аннулированные.

В приложении это выглядит так:

Как распечатать чек

При работе в веб-версии личного кабинета документ нужно скачать или сохранить на компьютер. Затем на ПК открыть его, выбрать значок принтера и нажать кнопку «Печать».

Если чек есть только в приложении, распечатать его чуть сложнее. Можно отправить чек себе на электронную почту, открыть его с компьютера и распечатать на принтере как фото. Но еще лучше – иметь принтер для чеков с беспроводной связью и отправлять документы на печать сразу по факту выдачи.

Счет на оплату от самозанятого — образец и пошаговая инструкция

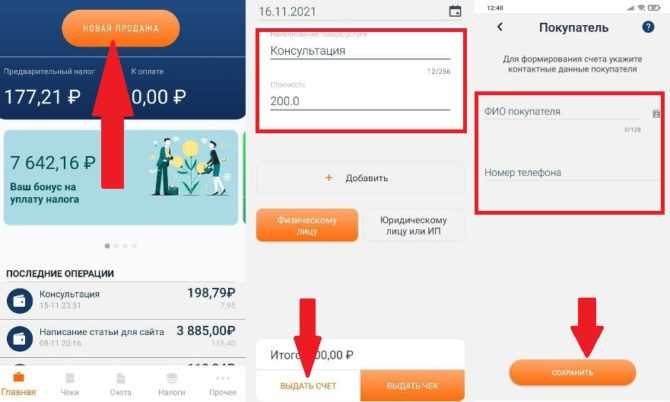

Итак, разберем пошагово, как выставить платежные документы для физ и юр лиц. Я приложу скриншоты, но на самом деле весь процесс интуитивно понятен. Кроме того, приложение дает подсказки.

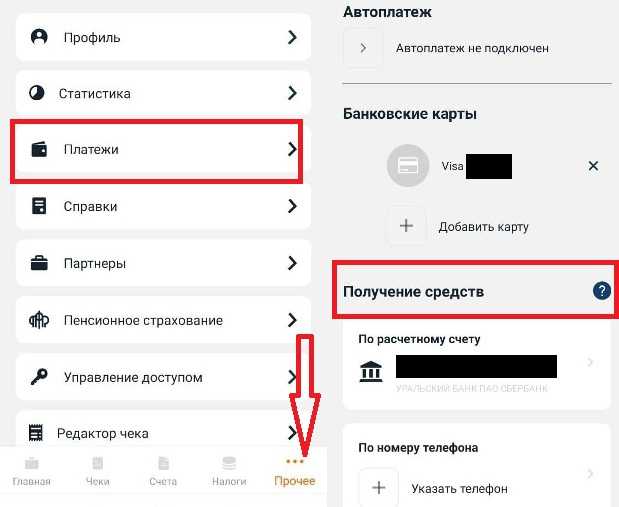

Впрочем, не переживайте — если этих данных в приложении нет, при выставлении счета оно уведомит вас об этом и перенесет на страницу, где нужно указать сведения. Это раздел «Прочие» — «Платежи». В разделе «Получение средств» укажите нужные данные: расчетный счет или номер мобильного телефона. У меня, как видите, первый вариант.

Физическому лицу

Пошаговая инструкция, как выставить счет физлицу, начинается с того же, что и оформление чека. Нужно кликнуть «Новая продажа», ввести «Наименование услуги» и сумму. Далее выбираете «Физическому лицу» и нажимаете «Выдать счет». Вводите ФИО клиента и его телефон (обязательно). Жмете «Сохранить».

Готовый счет содержит ваши реквизиты, клиента, QR-код. Приложение предлагает сформировать документ в PDF-формате. Клиенту можете отправить бумагу во вложении, также удобно передать ссылку на него (нажмите «три точки» и выберите соответствующее действие). В этом же меню документ доступно удалить (аннулировать).

Юридическому лицу

Формирование счета для организации происходит также, как и для физического лица. Нужно нажать «Новая продажа», ввести «Наименование услуги» и сумму.

Далее выбрать юридическому лицу (или ИП). Здесь дополнительно потребуется внести ИНН и название компании. Кликнуть «Выдать счет».

Счет идентичен документу физлица: также имеет реквизиты покупателя и продавца, куар код.

Приложение предлагает сформировать счет в PDF-формате. Клиенту можете отправить документ во вложении, также удобно передать ссылку на него (нажмите «три точки» и выберите соответствующее действие). Здесь же при необходимости счет юр лица можно аннулировать.

После формирования документы попадают в раздел «Счета», где суммы по ним складываются, демонстрируя общую выручку.

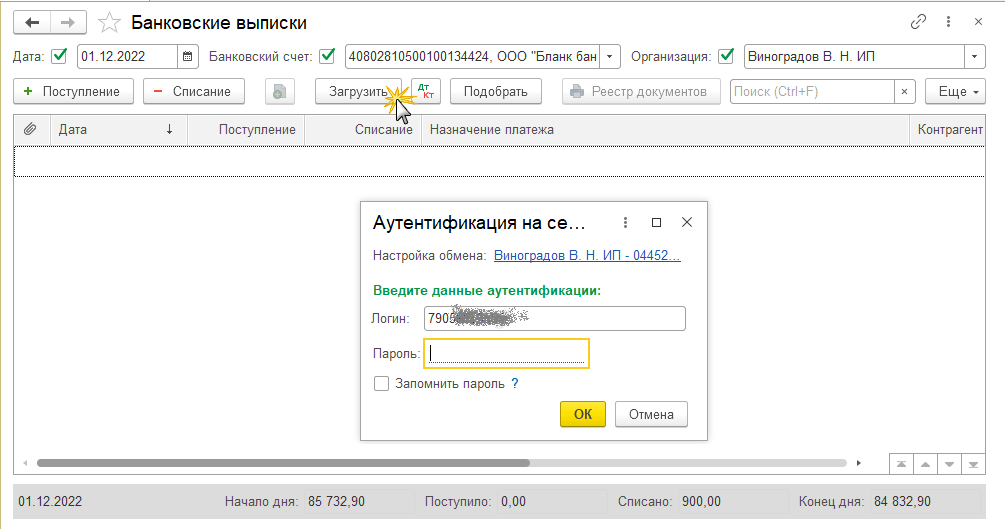

Загрузка банковской выписки

Для загрузки банковских документов через сервис 1С:ДиректБанк в списке банковских выписок (раздел Банк и касса) следует нажать на кнопку Загрузить, при этом выводится форма аутентификации в системе 1С:ДиректБанк (рис. 7).

Рис. 7. Загрузка банковской выписки

После успешной авторизации в информационную базу загружаются документы вида Списание с расчетного счета, при этом возможны два варианта загрузки:

-

В выписке банка каждой выплате самозанятому соответствует один документ Списание с расчетного счета на сумму, указанную в реестре выплат самозанятым.

-

В выписке банка каждой выплате самозанятому соответствуют два документа Списание с расчетного счета. В одном документе указывается сумма из реестра выплат за вычетом налога на профессиональный доход. Во втором документе – сумма НПД, удержанного у самозанятого. Второй вариант возможен, если банк по соглашению с самозанятым выступает в качестве уполномоченного лица по уплате НПД (п. 4 ст. 11 Закона № 422-ФЗ).

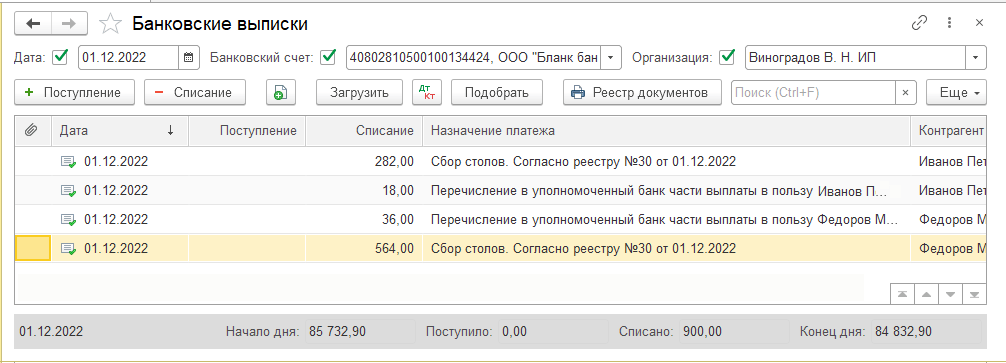

Использование первого или второго варианта загрузки документов Списание с расчетного счета зависит от конкретного банка. Например, ООО «Бланк Банк» использует второй вариант. Предположим, по условиям Примера ИП Виноградов В.Н. при выплате вознаграждений самозанятым сотрудничает с ООО «Бланк Банк».

В реестре № 30 от 01.12.2022, сформированном документом Выплаты самозанятым, указаны выплаты для двух самозанятых (см. рис. 5). Иванову П.П. положено вознаграждение в сумме 300 руб., соответственно, банк удерживает налог в сумме 18 руб. (300 руб. х 6 %). С вознаграждения Федорова М.Я., составляющего 600 руб., банк удерживает налог в сумме 36 руб. (600 руб. х 6 %).

Предположим, что кроме выплат по реестру № 30 других операций в выписке банка от 01.12.2022 не отражено. В этом случае в учетную систему загружаются 4 документа Списание с расчетного счета на следующие суммы (рис. 8):

-

282 руб. (300 руб. — 18 руб.) – вознаграждение в пользу Иванова П.П.;

-

18 руб. – НПД, исчисленный с вознаграждения в пользу Иванова П.П.;

-

564 руб. (600 руб. — 36 руб.) – вознаграждение в пользу Федорова М.Я.;

-

36 руб. – НПД, исчисленный с вознаграждения в пользу Федорова М.Я.

Рис. 8. Загруженная банковская выписка

При проведении всех документов Списание с расчетного счета от 01.12.2022 формируются бухгалтерские проводки:

Дебет 76.16 Кредит 51

— на общую сумму услуг, оказанных самозанятыми (900 руб.).

Кроме того, вводятся записи в регистр накопления Задолженность самозанятых по реестру с видом движения Расход.

Как самозанятому выставить счет

Для того чтобы выписать счет, плательщик НПД может использовать несколько способов. Рассмотрим существующие варианты, включая самые новые.

Заполнить бланк от руки

Давайте разберемся, как выставить счет от самозанятого юридическому лицу или ИП вручную. Это устаревший и наиболее трудоемкий вариант. Образец документа можно скачать в интернете, сохранить, распечатать и заполнить поля. В счет вносится ФИО самозанятого, реквизиты плательщика, получателя платежа, описание услуги, за которую производится оплата, сумма, дата, подпись.

Через приложение «Мой налог»

Один из самых простых и доступных вариантов — сформировать счет в мобильном приложении. Предлагаем подробную инструкцию, как выставить счет самозанятому юрлицу на оплату своих услуг:

- Запустите приложение от ФНС на мобильном устройстве.

- Зайдите в настройки внизу главного экрана, выберите раздел с платежами.

- Настройте способы приема оплаты. Для этого в подразделе «Получение средств» выберите один из платежных сервисов. Заполните реквизиты, если принимать оплату будете на р/с, или укажите номер телефона, привязанный к СБП.

- Перейдите на главную страницу.

- Нажмите на кнопку «Новая продажа».

- Выберите раздел «Выдать счет».

- Заполните поля. Укажите основание платежа. Это может быть название услуги, товара. Затем введите информацию о договоре, дату, когда он был заключен, сумму, которая должна быть переведена. Выберите, от кого будет оплата — физлицо, юридическое лицо или ИП. Укажите ИНН и название плательщика.

- Нажмите на кнопку «Выдать счет».

Перед тем как формировать счета, рекомендуем проверить, все ли данные введены правильно. Готовый счет можно сразу отправить клиенту или сохранить для последующей передачи. Все сформированные счета хранятся в приложении.

На сайте НПД

Теперь рассмотрим, как самозанятому выставить счет ИП в личном кабинете налогоплательщика на сайте НПД от ФНС. Это подходит и для юрлиц. Процесс очень похож на работу в специальных сервисах в мобильном приложении, разработанном налоговой службой. На сайте открываете раздел, где указываются поступления. Кликаете по кнопке «Выдать счет». Появится форма, куда нужно ввести информацию о плательщике, реквизиты, дату, сумму и основание для получения оплаты. Все сформированные счета хранятся в личном кабинете. Если нужно, проверьте статус. Созданные, оплаченные, отмененные будут размещены каждый в своей графе.

Кассовые чеки для самозанятых

Как выписать чек самозанятому через приложение «Мой налог»? Этот вопрос часто задают самозанятые работники, которым необходимо предоставить чеки своим покупателям.

Как сформировать чек самозанятому?

Для того чтобы выписать чек самозанятому, необходимо использовать специальное приложение «Мой налог», предоставляемое налоговыми органами. С помощью этого приложения самозанятый может легко и быстро сформировать кассовый чек для своего покупателя.

Чтобы выдать чек самозанятому, необходимо открыть приложение «Мой налог», затем выбрать пункт «Выписать чек». Введите необходимую информацию, такую как сумму покупки, наименование товара или услуги, дату покупки и другие данные.

Что должно быть в чеке для самозанятого?

Чек для самозанятого должен содержать следующую информацию:

- Наименование и ИНН самозанятого;

- Дата и время покупки;

- Сумма покупки;

- Наименование товара или описание услуги;

- Код товара или услуги (если таковой имеется).

Также важно помнить, что чек должен быть подписан самозанятым. Как выдавать чеки самозанятому? Чеки могут быть переданы покупателю в печатном или электронном виде

В случае электронной передачи чека, он должен быть предоставлен покупателю в электронном формате, например, через электронную почту или в мессенджере

Как выдавать чеки самозанятому? Чеки могут быть переданы покупателю в печатном или электронном виде. В случае электронной передачи чека, он должен быть предоставлен покупателю в электронном формате, например, через электронную почту или в мессенджере.

Важно отметить, что кассовые чеки являются обязательным документом для самозанятых и позволяют покупателям иметь подтверждение о покупке или услуге, а также сохранить их для дальнейшей бухгалтерии

Как самозанятому перечислить аванс по договору

Для самозанятых работников, заключивших договор с заказчиком, возможность получения аванса может стать важным финансовым катализатором для успешного выполнения контракта. Однако, процедура перечисления аванса может немного отличаться от обычной системы оплаты. В данной статье мы рассмотрим шаги, которые необходимо предпринять для того, чтобы самозанятый работник мог получить аванс по договору.

Первым шагом является установление доли аванса в договоре с заказчиком. Обычно, процент аванса определяется сторонами договора и может колебаться от 10 до 50 процентов от общей суммы контракта. Однако, самозанятый работник может также предложить свои варианты условий договора, в том числе и долю аванса.

После установления доли аванса, самозанятый работник должен выставить счет на оплату аванса. В этом случае, рекомендуется использовать стандартные формы счетов и описать в нем условия оплаты, включая долю аванса и сроки его перечисления.

Далее, необходимо отправить счет заказчику и договор и дождаться его утверждения. После утверждения счета, заказчик обязан перечислить авансную сумму на банковский счет самозанятого работника в соответствии с указанными сроками и условиями.

Получив аванс на свой банковский счет, самозанятый работник должен приступить к выполнению своих обязательств по договору с заказчиком. При этом необходимо учитывать, что аванс предоставляется для финансирования начального этапа работ и может быть использован только согласно условиям договора.

Важно отметить, что самозанятый работник не может выдать самостоятельно кассовый чек на полученный аванс, так как он не является налоговым агентом. Вместо этого, самозанятый работник должен занести полученные средства в декларации по упрощенной системе налогообложения и уплатить необходимый налоговый сбор

Когда самозанятый обязан выдавать чек

По общему правилу любой самозанятый должен выдавать чек, когда принимает оплату от клиента. Это касается всех без исключения случаев, когда у него появляется облагаемый НПД доход. Об этом сказано в главе 14 закона 422-ФЗ. Если расчет производится наличными деньгами или при помощи банковских переводов, то срок выдачи чека – в момент, когда самозанятому поступили деньги на текущий или карточный счет в банке или когда он получил на руки наличные.

Плательщики НПД могут получать оплату и в виде наличных, и безналично. К такому виду расчетов относятся те, которые осуществляются при помощи:

- банковских карт;

- систем электронных кошельков (QIWI, ЮMoney);

- по системе «Клиент-банк».

При иных способах оплаты, например, через взаимозачет, чек может быть сформирован не в день совершения операции, а позже. Крайний срок формирования и выдачи чека – 9 число следующего месяца. Но дата проставляется та, когда расчет производился фактически.

Самозанятый обязан выдать чек юридическому лицу, ИП или физлицу вне зависимости от статуса контрагента.

Помимо чека, самозанятый заключает договор, если контрагентом является юридическое лицо или ИП, исключения – разовое сотрудничество. Часто в этих случаях составляется и акт выполненных работ для самозанятых. Для работы с физическими лицами обязанности составлять договор не существует. Также по требованию заказчика самозанятый обязан выставлять счет, который также формируется в сервисе «Мой налог».

Как же проверяют самозанятых?

Пока налоговики не придумали ничего лучше старой доброй практики «подсадных уток».

Например, предлагаете вы услуги помощи в домашнем хозяйстве через интернет. С вами связывается заказчик, вы приходите, что-то делаете, получаете оплату, а чек не выдаете. Ваш заказчик гордо демонстрирует вам удостоверение инспектора ФНС и далее по сюжету. Метод отработан налоговиками еще на кассах-«не онлайн». Просто, надежно и практично, как говорится…

Еще возможен вариант, когда получатель услуг самозанятого окажется чем-то недоволен и «настучит» в ФНС, что данный самозанятый еще и чеки не выдает. Но такие случаи в нашей стране все-таки редкость.

Ну и, конечно, налоговики могут запросить данные о поступлении денег на счета самозанятого и сравнить их с тем, что прошло через «Мой налог» (правда, запрос в банк возможен, когда в отношении самозанятого инициирована налоговая проверка). И если налоговая докажет, что это выручка,— поступившие суммы будут считаться доходом самозанятого.

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой

Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

https://youtube.com/watch?v=2PyR6BUEEqc

Позволяет в пару кликов загружать чеки от самозанятых.

Обновления:

1.0 Исправил ошибки по распознаванию сумм.

1.1 Убрал распознование англ. языка, что улучшило разпознавание русского языка.

1.3 Убрал распознавание по jpg картинки переделал обработку под json формат.

1.4 Доработал заполнение документа Поступление (номер и дата вх., способ зачета аванса). Добавил поддержку веб-клиента

1.5 Добавил функционал загрузки чеков из почты. Добавил функционал по оповещению самозанятых.

1.6 Добавил опцию создание контрагента и договора. Можно включить данную опцию и если у вас нет данного контрагента и договора то обработка создаст.

Чек о предоплате от самозанятого

Самозанятый в обязательном порядке должен выдать вам чек. Возникает вопрос: а надо ли самозанятому формировать чек на предоплату? Да, и на полученный аванс тоже, и эту обязанность лучше еще и зафиксировать в ГПД. Законодатель отметил, что самозанятый контрагент обязан формировать чек на абсолютно каждую выплату, которую он получил от компании — будь то аванс или окончательный расчет по договору. Причем каких-то особенностей формирования чек самозанятого на предоплату услуг закон не устанавливает. Выдается чек:

- в день расчета, если оплата получена наличными или банковской картой;

- до 9-го числа следующего месяца, если деньги пришли по безналу.

Лучше, если самозанятый сделает в чеке ссылку на ГПД и использует следующие формулировки:

Часто возникает вопрос: предоплата дизайнеру-самозанятому — это аванс или задаток? Ответ не заставит себя ждать. Да, сумма, которая впоследствии может быть зачтена в стоимость услуг, — это аванс. По мнению налоговиков, задаток в полной мере соответствует определению расчёта для целей применения, например, онлайн-кассы (от 22.05.2003 № 54-ФЗ). Таким образом, если по ГПД продавец получает задаток и самозанятые не являются исключением, то он обязан оформлять обычный чек от самозанятого на предоплату. При возврате задатка необходимо применять онлайн-кассу.