Влияет ли срок лизинга на лизинговые платежи?

Обычно срок лизинга составляет три-четыре года (36 или 48 месяцев), но может длится и два года, и пять лет. Разумеется, длительность лизинга будет влиять на размер лизинговых платежей — чем дольше срок лизинга, тем меньше ежемесячный платеж. Что характерно для длительного лизинга:

- Платежи равномерно (возможно выбрать сезонный график) помесячно распределяются на весь срок лизинга.

- Остаточная стоимость автомобиля будет уменьшаться вследствие амортизации, поэтому это не просто распределение первоначальной стоимости автомобиля.

- Автомобиль сильнее всего теряет в цене в течение первого года пользования, поэтому и основная часть выплат за амортизацию условно включается в платежи за первый год использования.

При долгосрочном лизинге обратите внимание на условия гарантии на автомобиль. В статье «Кто отвечает за износ авто в лизинге?» мы рассказывали, что в идеальном случае гарантия производителя должна покрывать обслуживание и ремонт основных агрегатов автомобиля, поэтому возьмите в учет при выборе срока лизинга длительность этой гарантии

Для организаций относящиеся к субъектам малого предпринимательства (СМП)

Для организаций относящиеся к субъектам малого предпринимательства (СМП) в ФСБУ 25/2018 предусмотрен упрощенный учет, при котором не применяется дисконтирование, первоначальная оценка обязательства по аренде принимается как сумму номинальных величин будущих арендных платежей на дату этой оценки (абз. 2 п. 14 ФСБУ 25/2018). Фактическая стоимость при ведении упрощенного учета включает первоначальную оценку обязательства по аренде и арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты. Остальные перечисленные ранее расходы не включаются в оценку права пользования активом, а признаются текущими расходами периода, в котором были понесены (п. 13 ФСБУ 25/2018). Процентные расходы не выделяются и не признаются, в расход принимаются лизинговые платежи.

ПРОВОДКИ У ЛИЗИНГОПОЛУЧАТЕЛЯ ПРИ ДОСРОЧНОМ ВЫКУПЕ ЛИЗИНГОВОГО ИМУЩЕСТВА, УЧТЕННОГО НА БАЛАНСЕ ЛИЗИНГОПОЛУЧАТЕЛЯ

| Операция | ДТ | КТ | Первичный документ |

| Перечислены лизингодателю платежи в связи с досрочным выкупом ПЛ (в т. ч. выкупная стоимость, если она предусмотрена договором) | 76/Лизингодатель | 51 | Выписка банка по расчетному счету |

| Принят к вычету НДС, предъявленный лизингодателем с платежей в связи с досрочным выкупом ПЛ (если есть вычет) | 68 | 19 | Счет-фактура |

|

СТОРНО

На сумму НДС, не принятую к вычету в связи с уменьшением платежей по договору лизинга |

19 | 76/Лизингодатель |

Бухгалтерская

справка-расчет |

|

СТОРНО

На сумму уменьшения обязательств перед лизингодателем |

01/Лизинг (03/Лизинг) | 76/Лизингодатель |

Бухгалтерская

справка-расчет |

| Выкупленный ПЛ отражен в составе собственных ОС | 01/Собственные ОС (03/Собственные ОС) | 01/Лизинг (03/Лизинг) | Бухгалтерская справка |

| Отражена амортизация, начисленная в период действия договора лизинга | 02/Лизинг | 02/Собственные ОС | Бухгалтерская справка |

| Восстановлен НДС с авансов, уплаченных в счет выкупной стоимости (если выкупная стоимость уплачивалась частями вместе с лизинговыми платежами) | 76/НДС | 68 | Счет-фактура |

В НУ досрочный выкуп ПЛ отражается так же, как и выкуп в конце срока действия договора лизинга. При этом выкупной ценой предмета лизинга признаются все платежи лизингодателю, связанные с выкупом ПЛ.

Если по условиям договора ПЛ учитывался на балансе лизингополучателя и его стоимость самортизирована не полностью, начисление амортизации по ПЛ следует прекратить с месяца, следующего за месяцем, в котором выкупленный ПЛ приняли в состав собственных ОС.

Автор материала:Оксана Лим

Что нужно для договора лизинга

Какие документы нужны для договора лизинга

Юрлица для договора лизинга должны подготовить следующие документы:

- заявку на лизинг;

- анкету лизингополучателя;

- копию устава организации;

- приказ о назначении руководителя компании;

- паспорт руководителя;

- паспорта совладельцев компании, доли собственности которых больше 15%;

- бухгалтерский баланс за отчетный период;

- налоговую декларацию за четыре года;

- справку о годовом обороте из банка, в котором открыт расчетный счет организации;

- положительное решение собрания учредителей о договоре лизинга;

- другие документы по запросу лизингодателя.

Индивидуальные предприниматели должны предоставить:

- заявку на лизинг;

- анкету ИП;

- паспорт предпринимателя;

- налоговые декларации, заверенные ФНС;

- справку из банка, где открыт расчетный счет ИП, с подтверждением годового оборота.

На что обратить внимание, подписывая договор

В первую очередь стоит обратить внимание на график платежей. Наиболее популярны три вида:

- регрессивный — когда размер ежемесячных платежей постепенно снижается;

- аннуитетный — когда клиент вносит равные платежи каждый месяц;

- сезонный — когда график платежей привязан к сезонности бизнеса. Например, у бизнеса в сельском хозяйстве большая часть платежей приходится на конец осени, после реализации урожая.

Также важно учесть:

- размер авансового платежа;

- ставки удорожания;

- возможность досрочного выкупа имущества и штрафов в таком случае;

- необходимость страхования имущества и ответственности лизингополучателя;

- будет ли лизингодатель контролировать использование имущества;

- необходимо ли обучение сотрудников и сервисное обслуживание оборудования.

Что такое лизинг для юрлиц и ИП

Лизинг — финансовая аренда имущества, которое позднее можно выкупить. С помощью лизинга бизнес получает дорогое оборудование, оплатить которое сразу не получается. Обычно в лизинг берут дорогостоящие автомобили или спецтехнику и помещения.

Лизинг сочетает в себе функции кредита и аренды, но имеет определенные отличия от них.

Например, в случае кредита предметом договора будут деньги, а в случае лизинга — оборудование или транспортные средства. После кредитной сделки имущество становится собственностью заемщика сразу же. При лизинге имущество переходит в собственность только после последнего платежа.

При аренде в отличие от лизинга имущество всегда остается собственностью арендодателя.

Действия после отгрузки

Когда товары, за которые получена предоплата, будут отгружены (или оказаны услуги), поставщик должен со всей стоимости отгруженных товаров (оказанных услуг) начислить НДС. Проводка будет выглядеть так:

Дт 90 Кт 68

Одновременно с этим ранее начисленный по предоплате налог нужно принять к вычету и сделать проводку:

Дт 68 Кт 76 (или 62)

В течение 5 дней продавцу нужно выписать счет-фактуру на сумму отгрузки и отразить ее в книге продаж. Одновременно с этим в книге покупок отражают вычет по НДС с аванса. Для этого в книгу покупок заносят номер счета-фактуры, который продавец выписал покупателю при получении предоплаты.

В декларации за тот квартал, в котором отгрузили товары, нужно отразить принятый к вычету НДС с аванса в графе 3 строки 170 раздела 3.

Обратите внимание! Согласно 3 п. 3 ст

170 к вычету можно принять НДС с аванса только в пределах суммы, которая зачтена в счет оплаты товара. То есть если поставщик отгрузил товаров на сумму меньшую, чем сумма полученной предоплаты, то он может принять к вычету НДС только с суммы отгрузки.

Пример:

ООО «Безопасность» получило от ООО «Технологии плюс» один миллион рублей аванса за предстоящие поставки видеокамер и начислило с них НДС. ООО «Безопасность» отгрузило первую партию камер на 400 тысяч рублей. Значит, к вычету можно принять только НДС с 400 тысяч. С остальных 600 тысяч НДС можно будет принять к вычету только после того, как будут отгружены камеры на эту сумму.

Стоит ли вносить большой авансовый платеж?

Традиционный совет при покупке авто — внести как можно больший начальный платеж. Но в условиях лизинга при выгодной сделке умное решение — внести как можно меньший аванс. Лизинг — это не покупка. При приобретении в кредит, делая больший авансовый платеж, клиенты рассчитывают получить меньший ежемесячный платеж, уменьшить процентные платежи, быть в лучшем положении в случае тотала автомобиля, увеличить шансы на получение кредита и его условия.

Но к лизингу просто неприменима подобная проблематика:

- Уменьшение платежей. Внесение большего авансового платежа, безусловно, уменьшит ваши ежемесячные платежи, но едва ли уменьшит общую сумму договора лизинга.

- Выплата по процентам. В лизинге не существует понятия процентной ставки — вместо нее есть ставка удорожания. Здесь — подробная схема расчета этого показателя.

- Потеря автомобиля. Большинство лизинговых компаний требуют наиболее комплексных вариантов страхования авто, поэтому в случае потери автомобиля не по своей вине минимальна вероятность получить обратно задолженность перед лизингодателем.

- Одобрение сделки. Требования к лизингополучателю, как правило, заметно ниже, нежели к кредитному заемщику — залогом для лизингодателя является само лизинговое имущество. Заявки на лизинг в большинстве российский лизинговых компаний могут обрабатываться в течение одного дня.

- Экономия за счет процентов. Внесение большего начального платежа, не повлияет на денежный фактор в лизинге. Это то, как лизинг работает.

Тем не менее сложно сказать однозначно, сработает ли внесение крупного начального платежа в конкретной сделке. Самый простой способ это узнать — попросить лизингодателя представить два варианта расчетов для вашего авто — без авансового платежа и с крупным авансом, и посмотреть на итоговую сумму договора лизинга. Она будет состоять из ежемесячного платежа, помноженного на количество месяцев в сроке лизинга, авансового платежа и стартовых расходов (комиссия за подбор транспортного средства, плата регистрацию авто в госорганах).

Кроме этого, можно указать конкретные причины против внесения крупного авансового платежа за авто:

- Нет гарантии, что в случае тотала или угона автомобиля у вас получится вернуть авансовый платеж. Страхование не повлияет на ситуацию, ведь лизинг это не постепенный выкуп автомобиля — в случае утраты предмета лизинга действие договора просто прекращается.

- Если цель внесения большого аванса — снижение задолженности перед лизинговой компанией, правильнее будет перераспределить свободные средства на уже имеющиеся кредиты, где это действительно имеет смысл, особенно если выбранным вами лизинговый авто имеет низкую ставку удорожания.

Авансовый платеж по лизингу: проводки по договору для лизингополучателя и лизингодателя

В статье мы разберем, как отразить в проводках авансовый платеж по договору лизинга. Узнаем, как учитывается расход на балансе лизингополучателя и доход у лизингодателя, а также рассмотрим наиболее важные нюансы при зачете авансового платежа.

Важные составляющие договора лизинга

Лизинговый договор всегда составляется в письменной форме. В нем отражаются все условия сделки, в том числе:

- Наименование участвующих сторон.

- Подробное описание предмета лизинга.

- Стоимость лизингового соглашения.

- Период действия сделки.

- Порядок и сроки зачисления платежей.

- Условия возврата или выкупа имущества в собственность клиента.

- Размер выкупной стоимости.

Кроме этого, в договоре лизинга фиксируется величина авансового платежа (первоначального взноса), если соглашение составляется с учетом его внесения.

Первоначальный взнос выполняет одновременно несколько функций. Оплата аванса – это одно из подтверждений надежности заемщика и его платежеспособности. Дополнительно, такой взнос позволяет снизить финансовую нагрузку по дальнейшим платежам.

Авансовый платеж по договору лизинга

Платеж в рамках лизинговых сделок используется кредитором для обеспечения выполнения всех обязательств со стороны лизингополучателя.

Аванс вносится заемщиком сразу после оформления договора. Первоначальный взнос может выплачиваться единовременно или частями, что предварительно оговаривается участвующими сторонами. В случае постепенной выплаты составляется график зачета таких платежей, который отображается в самом договоре или предоставляется в отдельном приложении.

Авансовый платеж может быть зачтен несколькими способами:

- Полной оговоренной величиной при оплате первого взноса по лизинговому платежу.

- Единовременно в процессе внесения последней части платежа по лизинговому соглашению.

- Равными частями в период действия самой сделки.

Если первоначальный взнос вносится одним платежом, то кредитор сразу после его получения выплачивает полную стоимость имущества продавцу. Далее осуществляется оформление необходимых документов, после чего предмет сделки переходит в распоряжение заемщика.

Важные нюансы учета авансового платежа

Авансовый платеж предусмотрен в большинстве лизинговых договоров, и его зачет может быть осуществлен любым из предусмотренных способов. Например, в счет стартового платежа, в счет нескольких стартовых оплат до полного погашения размера аванса, равномерно в ходе погашения основной задолженности, в счет последнего платежа по лизинговому соглашению и т. д.

Кредитор, в процессе передачи имущества лизингодателю, предоставляет счет-фактуру на всю величину авансового платежа. В этом случае эту сумму, без учета НДС в налоговых отчетах, можно учесть как расходы при налогообложении прибыли.

Что касается частичной выплаты аванса, то у заемщиков часто возникает вопрос, можно ли сразу отнести на затраты указанные платежи. Ответ будет отрицательным, поскольку в этом случае расходом в учете налогообложения прибыли станет засчитываемый размер первоначального взноса. Аналогичные условия соблюдаются, если лизингодатель принял аванс в зачет не по действующему графику.

Учет аванса у лизингодателя

Учет авансового платежа у кредитора отражается в бухгалтерском учете соответствующей записью: дебет 51-го счета с кредита счета 76 на субсчете полученных авансов. Сумма засчитывается в заранее оговоренном размере и может использоваться лизинговой компанией в процессе приобретения предмета сделки.

Учет аванса у лизингополучателя

Первоначальный взнос по лизинговой сделке в учете заемщика (перечисление и зачет) производится в оговоренном размере и сроке зачета аванса кредитором, в составе размера лизинговых платежей. Перевод аванса фиксируется следующим образом: в дебет по счету 76 на субсчет выданных авансов с кредита счета 51.

НДС с аванса по лизинговому договору у лизингополучателя учитывается следующим образом:

| Дебет | Кредит |

| 68 (субсчет НДС) | 76 |

Зачет размера аванса заемщик записывает так:

| Дебет | Кредит |

| 76 ( субсчет задолженности по выплатам лизинга) | 76 (субсчет выданных авансов) |

Учет НДС при лизинге

Есть некоторые особенности учета НДС при лизинге. Согласно Налоговому Кодексу, платеж вносится исходя из реальной продажи. Это означает, что сбор включен в операции по лизингу, который компания платит за выполненные действия.

Данная организация должна признать свой доход согласно указанной в договоре периодичности выплат – осуществление лизингового платежа можно приравнять к реализации продукции или продаже услуги. Однако, есть исключения – например, сделки согласно статье 149 НК.

НДС должен быть отражен и исчислен в счет-фактуре по каждому выполненному платежу. Периодические платежи по лизингу должны отражаться в расходах, время регистрации должно сопоставляться с периодом, указанным в соглашении.

При этом выкупная стоимость вместе с налогом учитывается после окончания срока действия договора и перехода права собственности на актив компании согласно статьям Налогового Кодекса РФ.

Основное требование для возмещения НДС при лизинге – получатель должен применять актив в той сфере работы, которая облагается сбором. Только тогда можно заявить сбор к вычету. Для вычета потребуется представить счет-фактуру, прочие первичные бумаги, которые подтверждают фактическую сделку, корректно заполненные книги продаж и покупок и т.д.

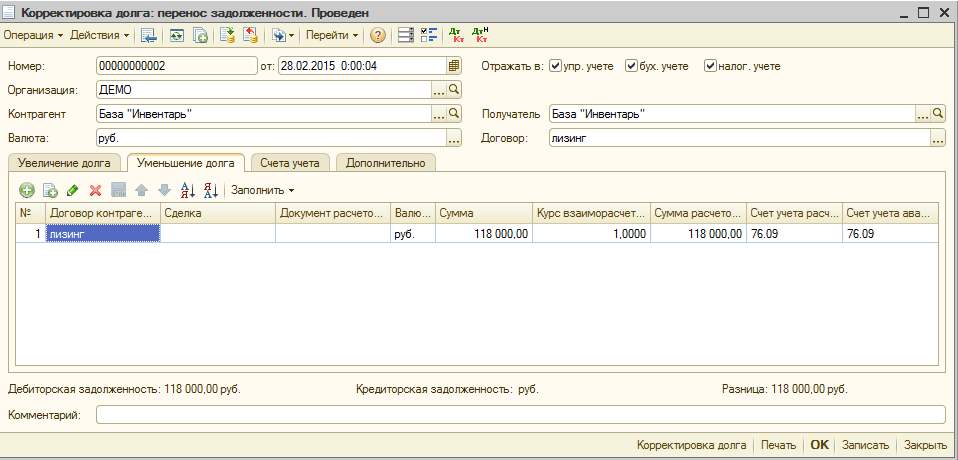

Начисление лизинговых платежей в 1С:УПП

Со следующего месяца начинается начисление лизинговых платежей. Размер платежа 118 000 рублей с учетом НДС. Изначально вся сумма долга перед лизингодателем у нас уже сформирована документом «Поступление товаров и услуг» по кредиту счета 76.05 на сумму 590 000 руб. Для отражения платежа нам нужно сделать следующую проводку:

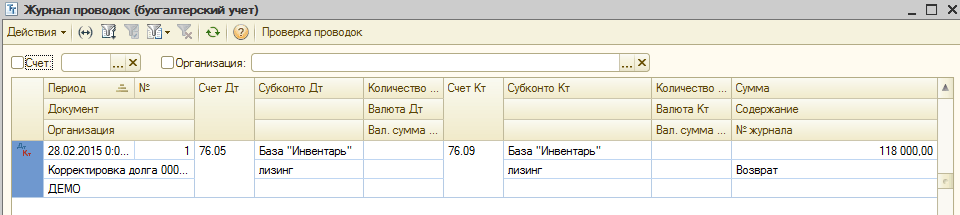

Дт. 76.05 Кт 76.09 118 000

Для этого воспользуемся документом «Корректировка долга»

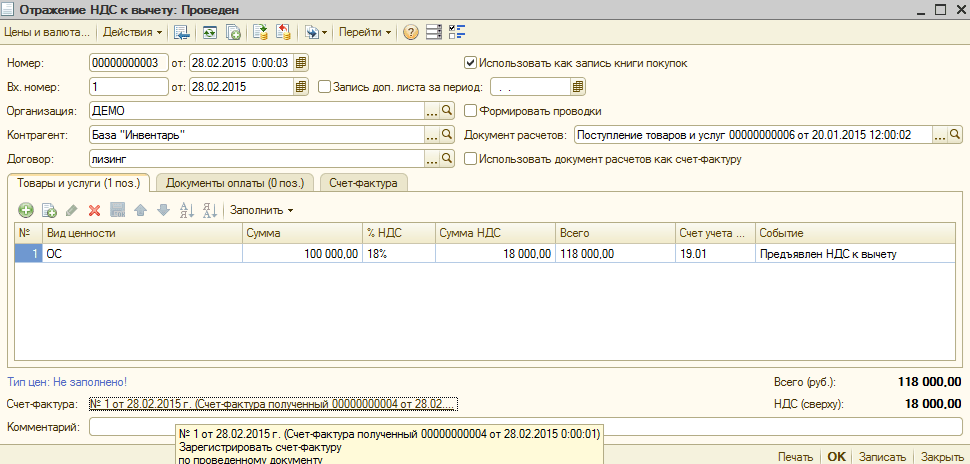

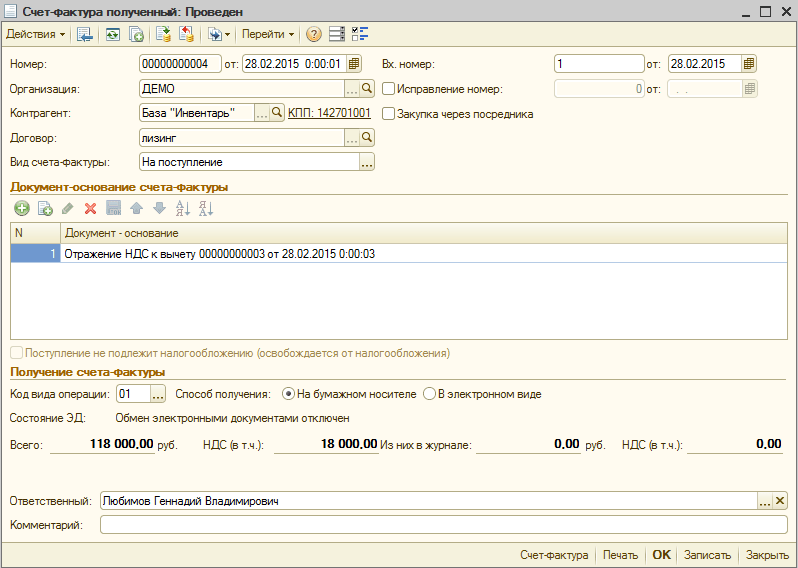

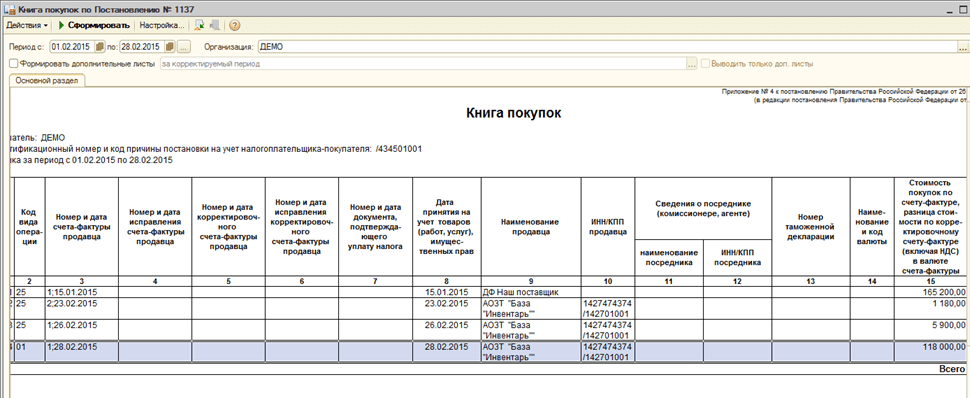

Теперь нам нужно отразить НДС с лизингового платежа в сумме 18 000 в книге покупок. Для этого используем документ «Отражение НДС к вычету», для которого необходимо создать счет-фактуру. В счет-фактуре указываются данные о дате и номере счета фактуры продавца. Именно эти данные отражаются в книге покупок.

В документе «Отражение НДС к вычету» нужно установить флаг «Использовать как запись книги покупок», остальные флаги не устанавливаем. В качестве документа расчетов укажем документ поступления.

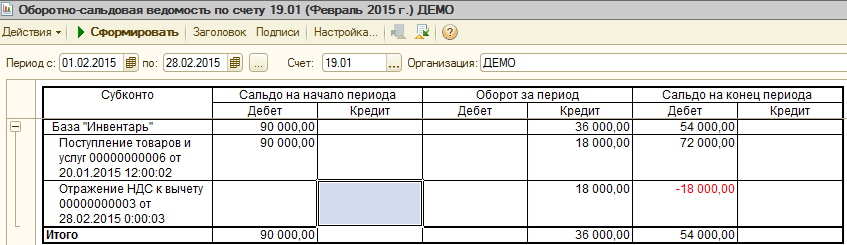

Флаг «Формировать проводки» не устанавливаем, потому что проводка Дт 68.02 Кт 19 сформируется не по документу «Поступление товаров и услуг», а по документу «Отражение НДС к вычету». В результате получилась бы следующая картина:

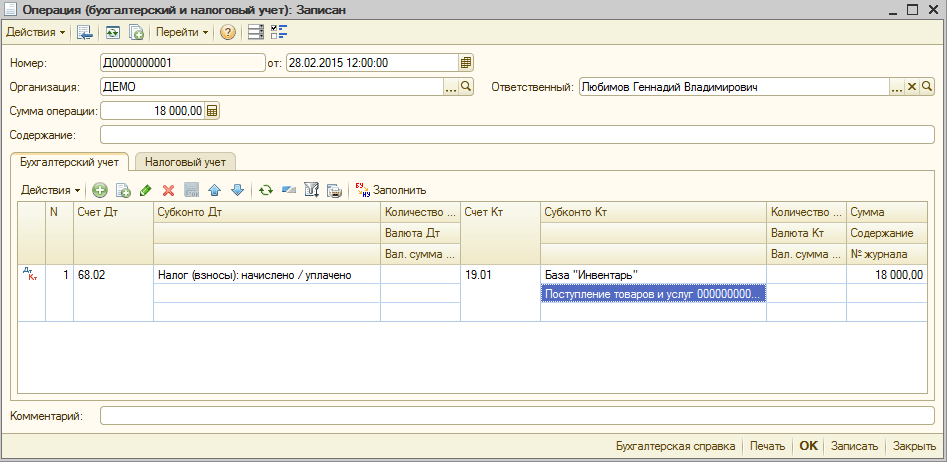

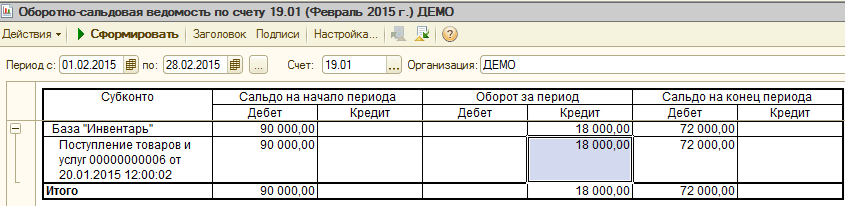

Поэтому проводку Дт 68 Кт 19 сделаем с помощью документа «Операция», либо «Корректировка записей регистров»

И теперь сформируем книгу покупок. В данном случае информация в книгу покупок попадает непосредственно из документа «Отражение НДС к вычету»

Что можно взять в лизинг

В лизинг можно взять практически любые непотребляемые вещи — вещи, которые не утрачивают свои потребляемые свойства. Например, автомобили, производственное оборудование или недвижимость. Исключение:

- земельные участки и природные объекты;

- товары без данных о производителе;

- списанное имущество;

- имущество, которое нельзя реализовать без спецразрешения.

Имущество, которое передают в лизинг, должно быть идентифицировано. Из-за этого в лизинг не передают оборудование без заводских номеров и автомобили без идентификационного номера ТС (VIN). Также взять в лизинг не получится товары, которые находятся не в свободном обращении, например средства слежения или ракетные установки.

Лизинговая компания также может установить свои требования. Например, в лизинг не получится оформить имущество с низкой ликвидностью.

Влияет ли пробег на стоимость лизинга?

В условиях лизингового договора включается лимит километража, который возможно проехать на лизинговом автомобиле в течение года, с вытекающими дополнительными платежами за выход из этого лимита. Логика в том, что проезженный километраж влияет на степень амортизации лизингового авто. Уровень будущей амортизации имущества устанавливается в том числе, чтобы определить размер лизинговых платежей и базируется на предсказываемом пробеге за срок лизинга.

Здесь вы можете воспользоваться лизинговым калькулятором, чтобы получить примерный расчет для выбранного авто. Этот расчет не учитывает специальные предложения и бонусные условия, которые лизинговые компании предлагают постоянно.

Особенности налогообложения при лизинге. Сравнение с кредитом

Лизинг. Лизинговые платежи фирма относит на расходы, при определении базы по налогу на прибыль (подпункт 10 пункта 1 статьи 264 Налогового кодекса РФ). В случае если лизингополучатель учитывает имущество на своем балансе, то из суммы списываемых на расходы лизинговых платежей он вычитает суммы начисленной амортизации (ст. 259 НК). В том случае, когда имущество учитывается на балансе лизингодателя, то из суммы списываемых на расходы лизинговых платежей придется вычесть выкупную стоимость предмета лизинга.

Это обусловлено тем, что в базе по налогу на прибыль не учитывают расходы по приобретению амортизируемого имущества (п. 5 ст. 270 НК). Именно такими расходами и будет выкупная стоимость оборудования. Следовательно, списываться она будет лишь постепенно с помощью амортизации (ст. 256–259 НК). Делать это можно будет только после того, как имущество перейдет в собственность лизингополучателя. Именно такой точки зрения придерживаются чиновники (письма Минфина от 9 ноября 2005 г. № 03-03-04/4/348, от 24 мая 2005 г. № 03-03-01-04/1/288, от 8 апреля 2005 г. № 03-03-01-04/1/174, от 26 октября 2004 г. № 03-03-01-04/4/15).

Бывает, что в договоре лизинга не указывают такую составляющую, как выкупная стоимость. Специалисты Минфина считают, что в этом случае всю сумму лизинговых платежей придется включать в первоначальную стоимость имущества. А затем, после перехода права собственности, относить на расходы через амортизацию.

Но компании могут оспорить данную позицию. Так как Налоговый кодекс не содержит никаких оговорок насчет выкупной цены. Подпункт 10 п. 1 ст. 264 НК гласит, «лизинговые платежи в полном объеме включаются в прочие расходы». Исключение существует только для начисленной лизингополучателем амортизации. Также, законодатели предусмотрели особый порядок формирования стоимости амортизируемого имущества при лизинге (абз. 3 п. 1 ст. 257 НК). В первоначальную стоимость такого имущества «включают расходы лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования». Это значит, что для лизингодателя и лизингополучателя первоначальная стоимость имущества в целях налогового учета отличаться не будет. Таким образом, если лизингодатель полностью самортизирует имущество к моменту окончания договора, то он передаст его лизингополучателю с остаточной стоимостью равной нулю. Если у лизингодателя имущество полностью не самортизируется, то оно передается по остаточной (несамортизируемой) стоимости, и именно данная часть будет списываться в расходы у лизингополучателя через амортизацию. Следовательно, если фирма будет накапливать выкупную стоимость, то она её не сможет списать, так как амортизация у нее начисляться уже не будет.

Таким образом, можно сделать вывод, что лизинговый платеж делить не нужно, а следует его в полном объеме относить на прочие расходы. Но, скорее всего, доказывать эту точку зрения фирмам придется в суде. К сожалению, судебная практика по этому вопросу ещё не сформирована.

Кредит. Получив в банке кредит, фирма приобретает необходимое имущество. Налог на прибыль кредит не увеличивает (подпункт 10 пункта 1 статьи 251 НК РФ). Но проценты по кредиту можно отнести к внереализационным расходам (п. 1 ст. 269 НК). Осуществить это можно только в пределах норм двумя способами.

Первый заключается в сравнении ставки текущего кредита фирмы со ставками аналогичных кредитов, полученных «на сопоставимых условиях» (абз. 2 п. 1 ст. 269 НК). При этом сопоставляемые кредиты должны быть получены в одном периоде, в одинаковой валюте, на равные сроки и под схожее обеспечение. Списывают на расходы проценты в пределах ставки, которая может отклоняться от среднего уровня не более чем на 20 процентов.

В случае если аналогичных займов не было, то по рублевым кредитам рассчитывают размер допустимого процента. Он зависит от ставки рефинансирования Банка России (сейчас она составляет 13% годовых), увеличенной в 1,1 раза. Получается, что в настоящее время эта величина, уменьшающая облагаемую прибыль, равна 14,3 процента (13% х 1,1). По кредитам в иностранной валюте предел учитываемой при налогообложении ставки составляет 15 процентов (абз. 4 п. 1 ст. 269 НК). Этот способ можно применять также в том случае, если допустимый процент по первому варианту рассчитывать невыгодно или затруднительно.

ПРОВОДКИ У ЛИЗИНГОПОЛУЧАТЕЛЯ ПРИ ДОСРОЧНОМ ВЫКУПЕ ЛИЗИНГОВОГО ИМУЩЕСТВА, УЧТЕННОГО НА БАЛАНСЕ ЛИЗИНГОДАТЕЛЯ

| Операция | ДТ | КТ | Первичный документ |

| Перечислены лизингодателю платежи в связи с досрочным выкупом ПЛ (в т. ч. выкупная стоимость, если она предусмотрена договором) | 76/Лизингодатель | 51 | Выписка банка |

| Отражены затраты на приобретение ОС | 08 | 76/Лизингодатель | Бухгалтерская справка |

| Отражен НДС, предъявленный лизингодателем с платежей в связи с досрочным выкупом | 19 | 76/Лизингодатель | Счет-фактура |

| Принят к вычету НДС, предъявленный лизингодателем с платежей в связи с досрочным выкупом ПЛ (если производится вычет) | 68 | 19 | Счет-фактура |

| Восстановлен НДС с авансов, уплаченных в счет выкупной стоимости (если выкупная стоимость уплачивалась частями вместе с лизинговыми платежами) | 76-НДС | 68 | Счет-фактура |

| Выкупленный предмет лизинга отражен в составе ОС | 01 (03) | 08 | Акт приема-передачи объекта ОС |

| Отражено выбытие выкупленного предмета лизинга из состава арендованных ОС | 001 | Бухгалтерская справка |

Если предмет лизинга учитывался на балансе лизингополучателя, то при его досрочном выкупе в связи с уменьшением лизинговых платежей и (или) выкупной цены может уменьшиться величина обязательств перед лизингодателем. Поскольку сумма фактических затрат на приобретение объекта ОС уменьшилась, рекомендуется скорректировать и его первоначальную стоимость при принятии к учету в составе собственных объектов ОС.

По собственному объекту ОС амортизацию начисляют ежемесячно начиная с месяца, следующего за месяцем его принятия к учету, способом, установленным в учетной политике. Сумму амортизации надо определять исходя из скорректированной остаточной стоимости и оставшегося СПИ, аналогично расчету амортизации в случае достройки, дооборудования, модернизации или реконструкции объекта ОС.

Пересчитывать амортизацию, начисленную до перехода права собственности на ПЛ, не нужно, поскольку на дату получения имущества в лизинг его первоначальная стоимость и срок полезного использования были определены правильно.

Все комментарии (6)

Добрый день, Татьяна. Уточните, пожалуйста у кого на учёте числится предмет лизинга у вас или лизингодателя. По какому нашему материалу вы сделали учёт. Когда научился договор лизинга. Плптили вы лизинговые плптежи или нет. Укажите релиз программы.

Татьяна, не видя вашей базы трудно сказать в чем причина. Вышлите, пожалуйста карточку счета 76 по контрагенту — лизингодатель.

Да я вроде в предыдущем письме присылала и карточку счета и анализ по субконто. Не получили ? Размер файло проходит в ограничения ?! Еще раз отправляю

Еще направляю Анализ счета 76

Добрый день, Татьяна. Я правильно понимаю, что вы в ноябре оплатили только авансовые платежи по лизингу и вам лизингодатель выставил авансовый счет-фактуру? Ежемесячные лизинговые платежи вы не платили? Значить восстановление НДС с авансовых платежей по договору лизинга не должно быть? Удалите из документа Формирование записи книги продаж восстановление НДС. Уточните, пожалуйста релиз вашей программы. Вышлите последовательность ввода ваших документов в базе. Так как у меня в тестовой базе все отражается корректно.

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8. Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

Если так необходимо купить автомобиль, а денег на покупку машины нет, можно воспользоваться услугами лизинговых компаний. Компания по запросу покупателя совершает подбор поставщика и необходимой модели авто, покупает у него машину и сдает в аренду на определенных условиях клиенту. Сама компания в итоге получает со всех выплат свою часть денег, а остальные средства уходят на оплату себестоимости авто. В соответствии с законом оказание таких услуг является облагаемым объектом налогов по НДС, что влечет за собой возможность получения вычетов.