Подтверждение реальности сделок

Налоговая реконструкция осуществляется только при реальности учтенных налогоплательщиком операций и сделок с проблемным контрагентом. Речь идет о контрагенте, которого налоговый орган рассматривает как «технического», т.е. не имеющего возможности исполнить сделку.

Реальность сделок можно подтвердить:

- последующей перепродажей товаров;

- использованием товаров в деятельности – например, налогоплательщик не мог произвести продукцию без закупленного сырья;

- документами и сведениями, которые предоставлены реальными исполнителями (поставщиками, подрядчиками);

- иными доказательствами продажи товаров, выполнения работ или оказания услуг – например, свидетельскими показаниями, заключениями экспертов, подтверждением проверки качества надзорным органом;

- результатами выемки в совокупности с иными доказательствами – например, реестром поставщиков с указанием объема и стоимости сырья;

- движением денежных средств по счетам контрагента в пользу реального исполнителя.

Способы арендовать транспорт у работника для служебных целей

Использование транспортного средства одного из сотрудников в интересах компании можно реализовать по-разному. Существует два варианта:

- Компенсация за аренду. В этом случае сотрудник передвигается на своем транспортном средстве во время работы. Расходы при этом ежемесячно покрывает компания. В них входят не только топливо, но и ремонт автомобиля в случае износа. Оформление компенсационной модели происходит с помощью дополнительного соглашения, которое прилагается к трудовому договору.

-

Полноценная аренда. Юридическое лицо имеет право арендовать транспортное средство у физического (о сделке между юридическими лицами читайте тут). Сделка регламентируется ст.623–649 Гражданского кодекса Российской Федерации. При этом организации есть возможность нанять автомобиль:

- С экипажем. В этом случае ответственность за состояние автомобиля и ремонтных мероприятий лежит на собственнике. При этом водителем будет выступать сам арендодатель.

- Без экипажа. Если организация отказывается от экипажа, ответственность за автомобиль переходит на нее.

Акт приема-передачи

Этот акт необходим, чтобы зафиксировать передачу транспортного средства. Лишь после его подписания автомобиль считается переданным арендатору. Он выступает в качестве приложения к договору аренды и по отдельности они не имеют юридической силы.

Таким образом, без этого документа сделка считается недействительной. Акт не имеет унифицированной формы, потому ответственность за грамотное составление лежит на самой организации.

Акт делится на три части:

- Вводная. В этом разделе необходимо указать номер договора, дату подписания и передачи авто, название, город или населенный пункт, в котором заключается сделка.

-

Основная. В начале основного раздела отражается информация об арендодателе и арендаторе. Затем указывается информация о самом транспортном средстве:

- марка;

- категория;

- год выпуска;

- идентификационный номер;

- параметры и номер двигателя;

- цвет кузова;

- номер ПТС;

- дополнительное оборудование, входящее в комплектацию.

- Заключительная. В этой части фиксируется передача денежных средств, ставятся подписи.

- Скачать бланк акта приема-передачи авто в аренду

- Скачать образец акта приема-передачи авто в аренду

Подробнее о значении и правильном оформлении акта приема-передачи читайте в нашем материале.

Порядок списания / возмещения расходов за арендованное авто

Договор аренды транспортного средства возлагает на арендатора обязательство покрывать все расходы, связанные с использованием транспортного средства. В них, прежде всего, входят ГСМ:

- различное топливо (газ, дизель, бензин);

- смазочные материалы;

- специализированные жидкости (охлаждающие, тормозные).

Для грамотного учета водитель должен предоставить в бухгалтерию отчет о понесенных расходах. К документу необходимо приложить чеки на приобретенное топливо и прочие материалы.

Отражение расходования топлива в бухгалтерском учете происходит следующим образом:

- Стоимость ГСМ (без налога на дополнительную стоимость). Дт 10 — Кт 60.

- НДС по бензину. Дт 19 — Кт 60.

- Списание расходов на ГСМ. Дт 20, 26, 44 — Кт 10.

Министерство транспорта РФ разработало нормы расхода топлива. Однако они не распространяются на организации, которые не занимаются перевозкой пассажиров. В подобных случаях компания имеет право разработать собственные нормативы.

Как рассчитать НДС

Расчёт НДС зависит от ситуации. Например, НДС можно начислить сверху — добавить к стоимости товара или услуги без НДС — или выделить его из цены с НДС. Рассмотрим оба варианта на примерах.

Начислить НДС сверху. В этом случае формула для расчёта НДС выглядит так:

НДС = Стоимость товара или услуги × Ставка НДС.

Обычно такой вариант применяют продавцы товара или производители, когда выставляют покупателям счета с выделенным НДС.

Например, стоимость товара — 100 000 рублей, ставка НДС — 20%. Размер НДС будет равен: 100 000 × 20% = 20 000 рублей. В документах для покупателя компания напишет общую стоимость товара — 120 000 рублей — и выделит в ней НДС 20% на сумму 20 000 рублей.

По этой же формуле рассчитывают НДС при импорте товаров.

Например, компания ввезла автомобиль стоимостью 2 000 000 рублей из Беларуси. Ей нужно уплатить НДС в размере 20% от стоимости машины. Размер НДС в этом случае будут рассчитывать так: 2 000 000 × 20% = 400 000 рублей. Эту сумму компания должна будет перечислить в налоговую.

Выделить НДС из конечной цены. В этом случае НДС рассчитывают с помощью производных ставок налога 10/110 или 20/120. Формулы выглядят так:

НДС = Цена × 10/110

НДС = Цена × 20/120

Расчётную ставку 10/110 применяют к авансам под поставку товаров, облагаемых по ставке 10%.

Расчётную ставку 20/120 применяют, например, к авансам под поставку товаров, облагаемых по ставке 20%, при аренде государственного имущества, при перепродаже автомобилей или бытовой техники, купленных у физлиц. Полный перечень таких операций приведён в пункте 4 статьи 164 НК РФ.

Допустим, компания получила 240 000 рублей от заказчика в качестве аванса за товар. В этой сумме уже заложен размер НДС по ставке 20%. Компании нужно выделить этот НДС и своевременно перечислить его в налоговую. В этом случае расчёт НДС будет выглядеть так: 240 000 × 20/120 = 40 000 рублей. Эта сумма и есть налог с аванса.

Часть 4Последствия наличия разрыва по НДС

Возникновение налогового разрыва является головной болью организаций, так как его возникновение практически всегда зависит от данных, содержащихся в декларациях третьих лиц. То есть, организация фактически не может не то чтобы повлиять, но и владеть информацией о возникшем налоговом разрыве. Указанная информация доводится до налогоплательщика уже налоговым органом по месту учета, что для многих является шоком.

Отработке разрывов ФНС России уделяет особое внимание. Многие показатели оценки работы инспекции связаны именно с отработкой разрывов

То есть, налоговым органам для выполнения поставленных задач необходимо максимально устранить налоговые разрывы, относящиеся к деятельности администрируемых налогоплательщиков.

При отработке разрывов, налоговые органы приглашают налогоплательщика для проведения комиссии. На комиссии до него доводят информацию о возникшем налоговом разрыве и ему предлагается пересмотреть свои налоговые обязательства с учетом доведенной информации.

В случае отказа налогоплательщика от добровольного уточнения налоговых обязательств налоговый орган, в случае открытой камеральной налоговой проверки, доначисляет указанные суммы, а в случае истечения срока для проведения камеральной проверки рассматривает вопрос о проведении выездной налоговой проверки.

Понятие налогового учёта

Налоговый учёт на предприятии — это система сведений, необходимых для расчёта налоговой базы. Его ведут по данным из налоговых регистров, которые последовательно и регулярно заполняют на основе первичных учётных документов.

Главная задача ведения налогового учёта заключается в формировании полных и достоверных сведений о том, как зафиксирована и отражена для целей налогового учёта компании каждая проводимая ею хозяйственная операция.

При организации налогового учёта на предприятии нужно опираться на 313 статью Налогового кодекса. В ней описаны все ключевые требования.

Налоговый кодекс предусматривает различные правила и способы ведения налогового учёта, среди которых налогоплательщик может выбрать оптимальные для себя, опираясь на установленные нормы. Например, существует два способа амортизации — линейный и нелинейный. Бизнес может выбрать только один, и разрабатывать свой способ не вправе.

Организация вправе самостоятельно разработать формы налоговых регистров. Установленный порядок налогового учёта закрепляется в учётной политике.

Ведение налогового учёта в организации обязательно для компаний на любых системах налогообложения, кроме патента и НПД. Режим влияет только на характер первичных документов и налоговую отчётность. При этом нужно учесть, что на патенте обязательно требуется заполнять Книгу учёта доходов.

Подтверждением сведений, которые содержатся в налоговом учёте, являются первичные учётные документы, расчёты налоговой базы, аналитические регистры. Под регистрами налогового учёта понимаются формы, в которых указываются сведения, требуемые для исчисления налога на прибыль (ст. 314 НК). Это определение касается ОСНО, но также может применяться и в отношении иных налоговых режимов. Регистры заполняются с учётом того, какие методы ведения налогового учёта выбрал налогоплательщик и указал в своей учётной политике.

Что такое НДС — простыми словами

НДС — налог на добавленную стоимость. Добавленная стоимость — сумма, которую добавляют к цене товара или услуги на каждом этапе их производства. То есть НДС облагается разница между выручкой от продажи товаров или услуг и затратами на их покупку или производство.

Разберём, как это работает, на примере. Допустим, предприниматель шьёт кожаные рюкзаки. Себестоимость одного рюкзака — 10 000 рублей. В эту сумму входит стоимость кожи, фурнитуры и работы. Чтобы получить прибыль, предприниматель делает надбавку 50% к себестоимости — 5000 рублей. С этих 5000 рублей и нужно будет уплачивать НДС. Подробнее о том, как рассчитать налог, будем говорить .

НДС относится к категории косвенных налогов. Это значит, что его не взимают напрямую с доходов компаний и ИП. Компании и предприниматели включают НДС в стоимость товаров или услуг, и он взимается с покупателей, когда они оплачивают покупки. Собрав НДС от своих клиентов, компании и предприниматели перечисляют его в налоговую.

Проще говоря, НДС платит не бизнес, а его клиенты — конечные потребители товара или услуги. Они передают сумму налога вместе с платой за товары или услуги, а бизнес отчитывается по нему в налоговую службу (ФНС).

Мы рассмотрели простой пример с рюкзаками, но процесс производства любого товара состоит из нескольких этапов. В нашем примере это добыча кожи, её обработка, производство фурнитуры, доставка их в магазин тканей, шитьё рюкзаков. Каждый участник этой цепочки добавляет товару ценность и платит с неё НДС.

Поэтому чем больше посредников между производителем сырья и конечным покупателем, тем выше сумма НДС и тем дороже товар в итоге.

Аренда автомобиля: нюансы оформления и учет

При аренде автомобиля у сотрудника заключается договор аренды. Отношения сторон при аренде транспортных средств регулируются п. При этом в штате уже есть водитель, либо сотрудник, для которого арендуют автомобиль. В такой ситуации следует заключать договор аренды автомобиля без экипажа.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Аренда автомобиля без экипажа у физического лица

Нам надо заключить с сотрудником договор аренды автомобиля без экипажа, в связи с разъездным характером работы, для возмещения амортизации и расходов на бензин, но собственником автомобиля является жена сотрудника. Как нам поступить в данной ситуации? Вы можете заключить договор аренды с женой сотрудника. Также, если у сотрудника есть основания, то договор аренды можно заключить с сотрудником.

Разработка сайта:.

Электронная подпись за 1 час для: торгов. Есть два вида договоров аренды транспортных средств:. Правовое регулирование каждого из них имеет свои особенности. По договору аренды транспортного средства с экипажем арендодатель должен предоставить арендатору автомобиль и оказать ему услуги по управлению этим автомобилем и его технической эксплуатации ст.

Каким образом построен налоговый учет при УСН в 1С 8.3

Основным регистром налогового учета при УСН в 1С 8.3 является КУДиР. Чтобы КУДиР в 1С 8.3 формировалась правильно, следует учесть, что ее невозможно сформировать по данным счетов бухгалтерского учета, потому что бух.учет ведется по методу начисления. А расчет налога при УСН ведется по кассовому методу, то есть по факту поступления или уплаты денежных средств.

Для того чтобы программа 1С 8.3 правильно и корректно заполняла КУДиР по кассовому методу, разработана система регистров накопления УСН. Основные регистры проиллюстрированы ниже:

Первые три регистра обеспечивают непосредственно регистрацию записей в КУДиР.

Допустим, поступила оплата от покупателя:

По кнопке ДтКт на закладке Бухгалтерский и налоговый учет можно увидеть бухгалтерские проводки:

На второй закладке отражаются регистры УСН. Запись с «красной точкой», означает регистрацию и что данная запись попадает непосредственно в отчет КУДиР:

В записи регистра УСН две основные графы: Доходы и Расходы, которые соответствуют графе 4 и 5 КУДиР:

Части «Доходы всего» и «Расходы всего» показывают фактический кассовый расход. Но это не означает, что они будут формировать налогооблагаемую базу:

При вводе документов поступления или приобретения работ, товаров, услуг или материалов, то указываете параметры «Расходы НУ». Таким образом, в документах указывается Принцип принятия к НУ:

В данном случае необходимо решить имеем ли право принять расход на уменьшение налогооблагаемой базы или нет. То есть изначально в документах необходимо задать эти параметры. Если установлен параметр «Принимается», то программа 1С 8.3 сделает движение в регистре «Расходы при УСН»:

Регистр налогового учета «Расход при УСН»

В регистре «Расход при УСН» отражается текущее состояние расхода, которое указывает на то, какие события должны наступить, чтобы расход можно было признать уменьшающим налоговую базу, если расход «Принимается».

Вид движения предусмотрен либо Приход, либо Расход:

+ «Приход» – означает, что в регистре «Расходы при УСН» отражен расход, по которому еще не выполнены условия для возможности уменьшения налоговой базы. Иными словами, при проведении документа поступления, мы оприходовали наши материалы, которые еще не были оплачены нашему поставщику. Но если бы они были оплачены до момента этого документа, то была бы сразу запись в регистре КУДиР (раздел 1) в графе Расходы:

То есть делается запись в регистр «Расходы при УСН» со знаком «+» со статусом «Не списано, не оплачено».

– «Расход» – означает, что одно из условий для принятия данного расхода, уменьшающего налоговую базу, выполнено либо все условия выполнены. Тогда одновременно делается запись в итоговом регистре «Книга учета доходов и расходов (раздел 1)».

Допустим, контрагент оказал услуги. В документе поступления услуг, в регистре «Расходы при УСН» сформировалась запись со знаком «+», но на момент оказания услуг, они были не оплачены:

В этот же день произведена оплата. В документе «Списание с расчетного счета», в регистре «Расходы при УСН» запись списана:

Услуги оплачены и условия выполнены, поэтому одновременно делается параллельно запись в Книге учета доходов и расходов (Раздел 1). То есть теперь этот расход после оплаты попадает в Книгу учета доходов и расходов:

Таким образом, регистр «Расходы при УСН» накапливает записи до момента выполнения всех условий и после с видом движения «Расход» переводит их в Книгу учета доходов и расходов, либо на следующий статус:

Возможные состояния расхода:

- Не списано – поступление актива отражено в учете и расходы на его покупку оплачены поставщику, но он еще есть на учете. Например, материал не передан на хозяйственные нужды или в производство либо товары еще не реализованы. Поэтому в этом регистре они могут находиться со статусом Не списано. Статус Не списано важен для товаров, потому что до момента их реализации этот расход будем держать в регистре Расходы при УСН.

- Не списано, не оплачено – поступление актива отражено в учете и расходы на его приобретение не оплачены. В данном случае должно быть выполнено два условия для товаров.

- Не списано, принято – поступление актива отражено в учете и расходы на его приобретение признаны в качестве расходов налогового учета.

- Не оплачено.

Более подробно, какие необходимо установить статусы для автоматического включения расходов в КУДиР рассмотрено в нашей статье.

Более подробно особенности упрощенной системы налогообложения, возможности программы 1С 8.3 при применении УСН и как избежать ошибки в учете при УСН, рассмотрено на нашем мастер-классе, где Вы сможете разобраться и понять, как требования законодательства при УСН должны быть отражены в программе 1С 8.3 Бухгалтерия.

Поставьте вашу оценку этой статье:

Применение онлайн-касс при аренде авто

По новой редакции закона «О ККТ» от 22.05.2003 № 54-ФЗ, расчетом считается получение и выплата денежных средств наличными деньгами или в безналичном порядке за товары, работы, услуги (абз. 20 ст. 1.1 закона 54-ФЗ), и применение ККТ при осуществлении расчетов обязательно всеми организациями и ИП (п. 1 ст. 1.2 закона 54-ФЗ). Таким образом, при перечислении денежных средств сотруднику в счет внесения арендной платы по договору аренды ТС организация должна пробить кассовый чек.

Исключение, действовавшее до 01.07.2019, — если оплата произведена в банке через кассира-операциониста (п. 4 ст. 4 закона от 03.07.2018 № 192-ФЗ). Однако стоит сделать ремарку о том, что трактовка положений закона 54-ФЗ разнообразна. До сих пор эксперты и специалисты ФНС и Минфина не пришли к единому мнению о необходимости пробивать чек по договорам ГПХ. На данный момент безопаснее пробить чек, особенно если предприятие уже применяет онлайн-кассы.

Что такое возврат НДС из бюджета и как его получить

Бывают ситуации, когда бизнес переплачивает НДС. Например, если размер налогового вычета по результатам квартала получается больше, чем размер исходящего НДС. В этом случае можно оформить возмещение разницы.

Допустим, в течение первого квартала компания закупила товар у поставщика на 2 000 000 рублей, а продала — на 1 000 000 рублей. В таком случае исходящий НДС будет равен: 1 000 000 × 20/120 = 167 000 рублей. Входящий НДС будет равен: 2 000 000 × 20/120 = 333 000 рублей. А НДС к уплате получится: 167 000 − 333 000 = −166 000 рублей.

Компания может вернуть эти 166 000 рублей из НДС, который предъявил поставщик. Вот, что для этого нужно сделать:

- сдать декларацию НДС с правильным расчётом налога к возврату;

- подать в налоговую заявление на возврат НДС — форму заявления можно скачать здесь.

Налоговая проанализирует сведения из налоговой декларации и, возможно, запросит дополнительные документы. Дальше — проведёт проверку поставщиков бизнеса на предмет «налоговой чистоты». По итогу примет решение: вернуть налог или отказать в возмещении — в случае, если обнаружит нарушения.

Если источник возмещения НДС в бюджете не сформирован

НДС является частью цены договора. Так, продавец должен уплатить «входящий» НДС в бюджет за счет средств покупателя, а покупатель приобретает право на получение вычета по НДС, эквивалентного уплаченному. Под действие этого механизма подпадает вся цепочка сделок, опосредующих движение товара.

Когда продавцы первого, второго, третьего и последующих звеньев не уплачивают НДС или платят его в минимальном размере, налоговый орган указывает: «В бюджете не сформировалась сумма НДС, предъявленная налогоплательщиком к вычету». Если налогоплательщик применил налоговую схему или не проявил должную осмотрительность, то отсутствие источника возмещения НДС в бюджете станет основанием для отказа в вычете по НДС21. Однако это не будет основанием для отказа в учете расходов при подтверждении реальности затрат.

Если в цепочке сделок НДС не уплатят только некоторые «технические» компании, то налогоплательщику могут доначислить НДС исходя из размера искусственно нарощенной наценки, приходящейся на таких контрагентов, а не на всю стоимость сделки22.

При этом необходимо учитывать, что налогоплательщик не несет ответственность за неисполнение налоговых обязательств контрагентами и предшествующими им лицами. Исключения: налогоплательщик согласовал такую неуплату или ему было известно об этом23. Согласованность действий налоговый орган обосновывает путем указания на то, что контрагент является «техническим» и подконтролен налогоплательщику. А информированность может следовать из аффилированности или отсутствия должной осмотрительности.

Часть 8Можно ли предотвратить налоговый разрыв?

Гарантированного способа предотвращения разрыва не существует, однако, применяя некоторую осторожность, возможно значительно сократить риски появления разрывов. Такой осторожностью является более детальный подбор контрагентов, не только с точки зрения стоимости товаров (работ, услуг), но и с точки зрения возможности таких поставок данным контрагентом, его репутации на рынке, как долго существует компания, среднесписочная численность, а также проведения анализа общедоступной информации в отношении контрагента

Существует еще один инструмент защиты — это включение в договор «налоговых оговорок».

Налоговая оговорка – инструмент защиты организаций от недобросовестных действий контрагентов в области налогообложения. Включение таких оговорок в текст договоров может предотвратить от убытков (налоговых доначислений), понесенных по вине поставщика. Следовательно, если в договоре имеется такая налоговая оговорка, то после предъявления претензий со стороны налогового органа, с контрагента возможно будет взыскать понесенные убытки в виде штрафов, пеней или налоговых доначислений.

Если в договоре сложившаяся ситуация оговорена, то виновник должен будет покрыть весь объем убытков пострадавшему участнику сделки.

Пример налоговой оговорки:

Сдача в аренду машины индивидуальным предпринимателем

Налогообложение сдачи в аренду автомобиля у ИП происходит следующим образом: предприниматель платит налог с дохода (НДФЛ или налог при УСН) от сдачи автомобиля в аренду согласно своей системе налогообложения (если он применяет ОСНО, то необходимо еще заплатить НДС), а также фиксированные страховые взносы за себя.

Если же заключен договор аренды автомобиля с экипажем — налогообложение меняется лишь при наличии работников. То есть, если водителем выступает сам ИП, выплаты аналогичны выплатам при аренде без экипажа. Если же водителем является работник ИП, то с заработной платы, начисляемой этому работнику, ИП платит все социальные страховые взносы и НДФЛ как работодатель. При этом фиксированные страховые взносы за себя ИП также уплачивает.

В зависимости от обязанностей, прописанных в договоре аренды, ИП-арендодатель может учесть у себя в расходах документально подтвержденные затраты в соответствии со своей системой налогообложения.

Аренда личного автомобиля генерального директора

Можно заключить договор аренды личного автомобиля с директором ООО — налогообложение в этом случае не будет иметь каких-либо особенностей, так как директор является таким же сотрудником.

Стоит обратить внимание: для того чтобы избежать излишнего внимания налоговых органов к этой сделке, арендная плата должна соответствовать рыночной. Если ООО имеет несколько учредителей, то на одобрение заинтересованной сделки потребуется протокол общего собрания участников

Если генеральный директор является единственным учредителем, то препятствий для заключения договора аренды не будет, так как подписывать этот договор будет хоть и один человек с обеих сторон, но со стороны ООО он будет действовать от имени организации, а со своей — от себя лично.

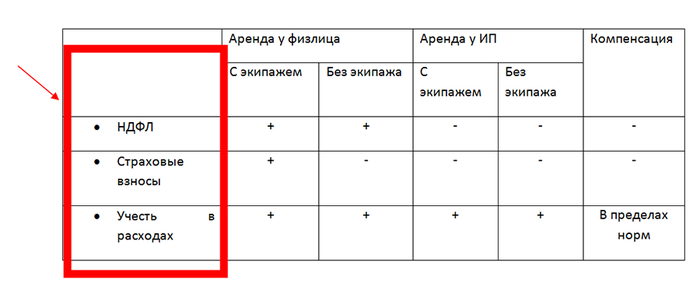

Сравнительная таблица налоговых последствий аренды авто для организации:

Заключение

Расхождения между бухгалтерским и налоговым учетом могут возникать в силу разных требований нормативных актов, регламентирующих эти виды учета. Кроме того, расхождения возникают и при различных подходах к учету, закрепленных в разных учетных политиках – в налоговой и в бухгалтерской.

Разница между бух и налоговым учетом подлежат отражению в бухучете, что позволяет сопоставить условный доход по налогу на прибыль (расход), исчисленный исходя из бухгалтерской прибыли и текущий налог на прибыль, который рассчитан по правилам налогового учета (Читайте статью ⇒ В чем отличие бухгалтерского и налогового учета?).