Передача права использования НМА

Нематериальные активы – это обособленные от других активов объекты, не имеющие

материально-вещественной формы, со сроком полезного использования более 12 месяцев,

которые способны приносить организации выгоды в будущем (п. 3 ПБУ 14/2007).

По лицензионному договору лицензиар предоставляет право использования результата

интеллектуальной деятельности другому лицу (лицензиату) (ст. 1235 ГК РФ).

Бухгалтерский учет

НМА принимается к учету, если он соответствует критериям, перечисленным в п. 3 ПБУ 14/2007.

Доход от предоставления нематериального актива (НМА) в пользование организация-лицензиар отражает в составе доходов от обычных видов деятельности или в составе прочих доходов, если предоставление нематериальных активов в пользование не является одним из видов деятельности организации (п. 5 ПБУ 9/99 “Доходы

организации”).

Поскольку обладателем права собственности на нематериальный актив,

предоставленный в пользование, остается организация-лицензиар, то нематериальный

актив не списывается, а подлежит обособленному отражению в бухгалтерском учете у

нее на балансе и амортизация по нему продолжает начисляться по кредиту счета 05

“Амортизация нематериальных активов” (п. 38 ПБУ 14/2007 “Учет нематериальных

активов”).

Амортизация относится в дебет счетов затрат, если предоставление прав использования

НМА является одним из видов деятельности организации-лицензиара. Если доход от

предоставления в пользование НМА учитывается в составе прочих доходов (счет 91.01

“Прочие доходы”), то амортизация относится, соответственно, на счет 91.02 “Прочие

расходы” (Инструкция по применению плана счетов бухгалтерского учета).

Налоговый учет

Исключительное право на изобретение, подтвержденное патентом со сроком действия

более одного года, признается амортизируемым имуществом и отражается в качестве

НМА (п. 1 ст. 256, пп. 1 п. 3 ст. 257 НК РФ).

В налоговом учете стоимость НМА погашается путем начисления амортизации, если

объект учитывается в составе амортизационного имущества (п. 1 ст. 256 НК РФ). Таким

образом, по окончании срока использования НМА его стоимость будет полностью

включена в расходы.

Соответственно, у организации-лицензиата не подлежат амортизации приобретенные

права на результаты интеллектуальной деятельности и иные объекты интеллектуальной

собственности, если по договору на приобретение прав оплата должна производиться

периодическими платежами в течение срока действия указанного договора (пп. 8 п. 2

ст. 256 НК РФ).

Отметим, что налоговое законодательство не содержит стоимостного ценза для

признания актива организации НМА. О том, следует ли начислять амортизацию на НМА,

если он стоит меньше 100 000 руб., см. статью-рекомендацию.

НДС не уплачивается по операциям, связанным с передачей исключительных прав на

изобретения, полезные модели, промышленные образцы, программы для электронных

вычислительных машин, базы данных, топологии интегральных микросхем, секреты

производства (ноу-хау), а также прав на использование указанных результатов

интеллектуальной деятельности на основании лицензионного договора (пп. 26 п. 2 ст.

149 НК РФ).

Пошаговая инструкция:

в программе 1С:Бухгалтерия 8 (ред. 3.0)Права2_НМА_БП

См. также

Покупка нематериальных активов (оплата – поступление -принятие к учету)Учет у правообладателя реализации полностью самортизированного исключительного права на изобретениеСписание нематериальных активов (по окончании срока)Амортизация нематериальных активов (линейный способ)Приобретение права использования НМА (покупка программы)Учет расходов на создание (приобретение) сайта

Выбытие нематериальных активов

По окончанию срока использования

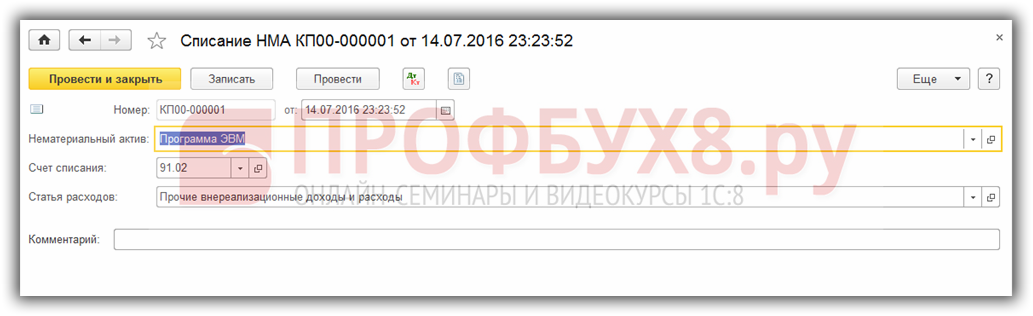

В 1С 8.3 по окончанию срока использования НМА списывается документом Списание НМА – пункт ОС и НМА. Заполнение документа:

- Дата – дата списания НМА;

- Нематериальный актив – списываемый НМА;

- Счёт списания и Статья расходов – счёт учёта затрат и его аналитика при списании:

Реализация объекта НМА

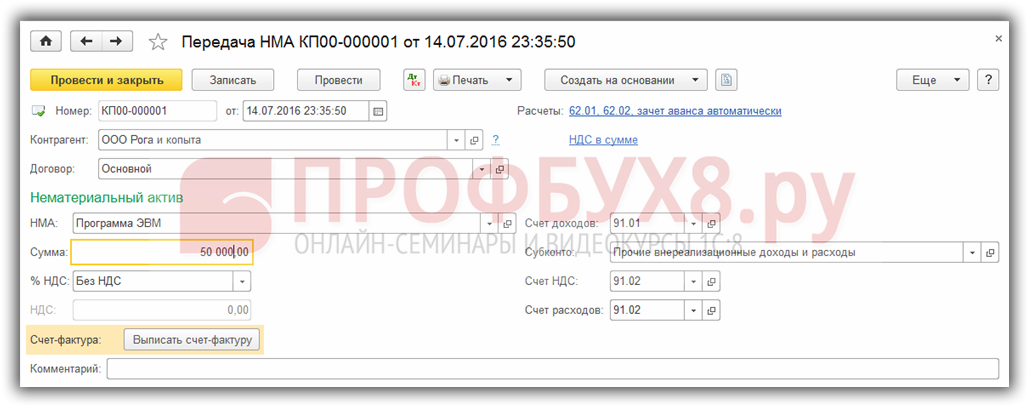

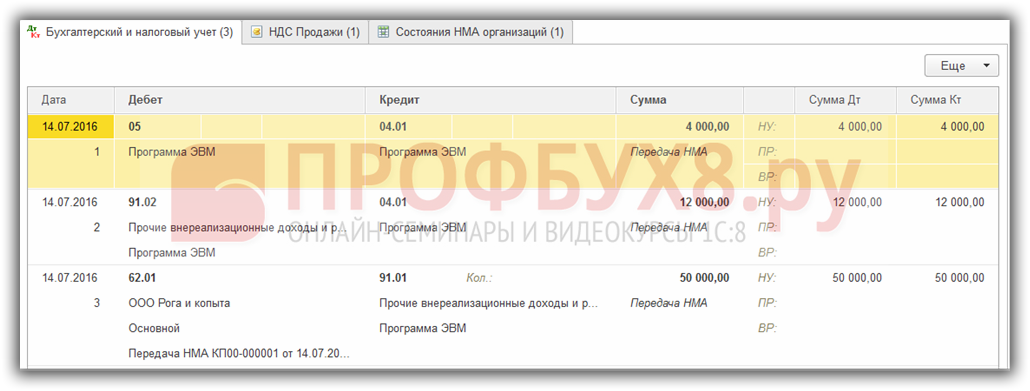

Для отражения реализации объекта нематериального актива в 1С 8.3 переходим в пункт ОС и НМА и создаём документ Передача НМА:

Заполнение документа:

- НМА – реализуемый актив;

- Сумма – сумма реализации (передачи);

- Справа заполняем счета учёта;

- Если есть НДС – регистрируем счёт-фактуру:

Изучить особенности отражения операций по учету НМА в 1С 8.3: основные документы, счета учета, формирование стоимости и начисление амортизации в БУ и НУ можно на курсе по работе в 1С 8.3 в модуле Приобретение и движение НМА. Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье:

Что входит в затраты на модернизацию и как они учитываются

Расходы на модернизацию НМА увеличивают первоначальную стоимость объекта, как в бухгалтерском (п. 28 ФСБУ 14/2022), так и в налоговом (п. 2 ст. 257 НК РФ) учете.

Бухгалтер сначала собирает соответствующие расходы по дебету счета 08 «Вложения во внеоборотные активы», субсчета «Улучшение НМА» или «Выполнение НИОКР» и кредиту корреспондирующих счетов, а затем списывает накопленные капитальные вложения в дебет счета 04 «Нематериальные активы». Для целей бухгалтерского учета согласно п. 5 ФСБУ 26/2020 к капитальным вложениям относятся, в частности, затраты на:

- приобретение имущества, имущественных прав предназначенных для использования в процессе улучшения объектов НМА;

- подготовку проектной, рабочей и организационно-технологической документации;

- работы по улучшению объекта.

В сумму капитальных вложений на улучшение НМА включаются расходы по списку, приведенному в п. 10 ФСБУ 26/2020, и не входят затраты из п. 16 этого Стандарта:

- понесенные до принятия решения об улучшении объекта нематериальных активов;

- на поддержание работоспособности или исправности материальных носителей (вещей), в которых выражены результаты интеллектуальной деятельности, средства индивидуализации, их текущий ремонт;

- управленческие расходы, за исключением случаев, когда они непосредственно связаны с улучшением НМА;

- на поддержание, обновление, восстановление, сохранение нормативных показателей функционирования объектов НМА, в том числе сроков полезного использования, отличные от затрат на улучшение, включая продление сроков полезного использования объектов нематериальных активов;

- иные затраты, осуществление которых не является необходимым для улучшения нематериальных активов.

Некапитализируемые затраты признаются расходами периода, в котором понесены, а отнесенные к капитальным включаются в итоге в первоначальную стоимость объекта (п. 28 ФСБУ 14/2022).

Ту же логику применяем в налоговом учете исходя из норм абз. 1 п. 2 ст. 257 НК РФ. При этом в налоговом учете первоначальная стоимость увеличивается на расходы на модернизацию независимо от размера остаточной стоимости объекта НМА, т.е. и в том случае, когда к моменту проведения модернизации он уже был полностью самортизирован.

В дальнейшем расходы на модернизацию отражаются в двух видах учета посредством начисления амортизации объекта НМА.

Если улучшение НМА стало результатом проведения НИОКР, то в бухучете расходы относят в состав капвложений в объект с учетом положений раздела II.1 ФСБУ 26/2022 (в ред., применяемой с отчетности за 2024 г.) и списывают через амортизационные отчисления. С налоговым учетом сложнее: прямо правила в НК РФ не прописали. Придется, видимо, применять по аналогии п. 9 ст. 262 НК РФ: если налогоплательщик принял решение (и закрепил его в своей учетной политике) признавать исключительные права на результаты интеллектуальной деятельности, являющиеся результатом НИОКР, как НМА, то также следует поступать и с затратами НИОКР, нацеленными на модернизацию этих НМА, а в дальнейшем по объекту с увеличившейся первоначальной стоимостью начисляется амортизация; если налогоплательщик предпочел учитывать расходы на НИОКР, породившие исключительные права, в составе прочих расходов в течение двух лет без признания амортизируемого имущества, то объект, который можно было бы модернизировать отсутствует и понесенные новые расходы на НИОКР, целью которых было усовершенствование ранее полученных результатов интеллектуальной деятельности, следует также списать как прочие в течение двухлетнего периода.

Особенности учёта деловой репутации как вида НМА

Деловая репутация имеет особое положение в составе НМА. Её нельзя создать самостоятельно, на неё не существует права собственности, её нельзя передать, продать или подарить отдельно от организации в целом. Деловая репутация появляется в качестве НМА только в двух случаях:

- продажа бизнеса (организации как имущественного комплекса, его товарных знаков и исключительных прав на объекты НМА);

- покупка бизнеса.

При купле-продаже бизнеса стороны проходят несколько этапов:

- оценка продаваемого имущества и составление акта инвентаризации;

- подготовка отдельного бухгалтерского баланса;

- составление перечня обязательств с указанием сумм и кредиторов;

- получение аудиторского заключения о стоимости организации;

- составление и подписание договора купли-продажи бизнеса;

- фактическая передача организации по акту.

Деловая репутация возникает после подписания акта приёма-передачи имущественного комплекса (организации). Она может положительной (ПДР) и отрицательной (ОДР).

ДР = Стоимость организации по договору купли-продажи (без НДС) — Валюта баланса на дату приобретения.

ПДР должна быть больше нуля, ОДР всегда меньше нуля.

Отражаем покупку бизнеса в бухучёте:

- Дт 76 — Кт 51 — уплатили продавцу стоимость бизнеса;

- Дт 76 — Кт 60,76,70,69,68,66… — учли кредиторскую задолженность (обязательства) купленной организации

- Дт 19 — Кт 76 — отразили входной НДС по сделке купли-продажи;

- Дт 08,10,20,40,41,43,62… — Кт 76 — приняли к учёту оборотные и внеоборотные активы (в том числе НМА);

- Дт 08 — Кт76 — отразили положительную деловую репутацию;

- Дт 04 — Кт 08 — учли ПДР в составе НМА.

На ПДР, как и на любой другой объект НМА нужно завести карточку по форме НМА-1.

Амортизация ПДР производится проводкой Дт 20,25,26… — Кт 05.

Сумму отрицательной деловой репутации включают в состав прочих доходов проводкой Дт 76 — Кт 91.1.

ПДР в налоговом учёте считается надбавкой к цене бизнеса, которую покупатель намерен компенсировать будущими доходами. Сумма надбавки считается внереализационным расходом, равномерно распределяемым в течение 5 лет, начиная со следующего месяца после даты регистрации права собственности.

ОДР включается в состав доходов в момент приобретения бизнеса.

Что относится к НМА в бюджетной сфере

Бухгалтерский учет нематериальных активов в бюджетной организации регламентируется Приказом Минфина РФ №157н от 01.12.2010. Этот вид нефинансовых ценностей предназначен для многоразового или же постоянного использования и отвечает определенным условиям, закрепленным в п. 56 Инструкции №157н. Особые характеристики:

- не имеют физического или материального выражения;

- предназначены для извлечения прибыли в будущем времени;

- возможно учесть как самостоятельную единицу, отделив от остальных видов и единиц бухучета;

- предположительный срок применения — более одного года;

- дальнейшая реализация, передача или продажа не планируется;

- право организации на использование нематериального имущества подтверждено документально;

- фактическое наличие закреплено в соответствующих документах.

Инвентаризация нематериальных активов в учреждении должны проводиться систематически. Порядок и периодичность проведения контрольных мероприятий следует установить в учетной политике в соответствии с действующими требованиями законодательства.

Исчерпывающий перечень нематериальной собственности представлен в пункте 57 Инструкции №157н. По этой норме законодательства, НМА — это объекты учета:

- работ отделов опытно-конструкторских направлений или законченные научные испытания, разработки и исследования, не достигшие запланированных результатов;

- объекты, которые учитывают как результаты интеллектуальных изысканий и труда;

- незавершенные научные исследования либо находящиеся в стадии разработки, но неучтенные из-за отсутствия соответствующей документации.

Особенности бухучета таких объектов в некоммерческих организациях установлены в ПБУ 14/2007 «Учет нематериальных активов».

Выбытие НМА

Начисление 100% амортизации не является основанием для списания НМА с бухучета. Объекты выбывают только при условии полного морального устаревания, то есть дальнейшая эксплуатация нематериального актива попросту нецелесообразна и нерациональна.

НМА приходят в негодность по иным причинам. Например, в результате стихийного бедствия или чрезвычайной ситуации. В таком случае следует списывать затраты на бухгалтерский счет 0 401 20 273 «Чрезвычайные расходы по операциям с активами».

Снятие с учета выбывающего актива следует отразить ф. 0504104 — акт о списании нефинансового актива. Аналогичная отметка ставится в инвентарной карточке нематериального актива (ф. 0504031).

Амортизация нематериальных активов

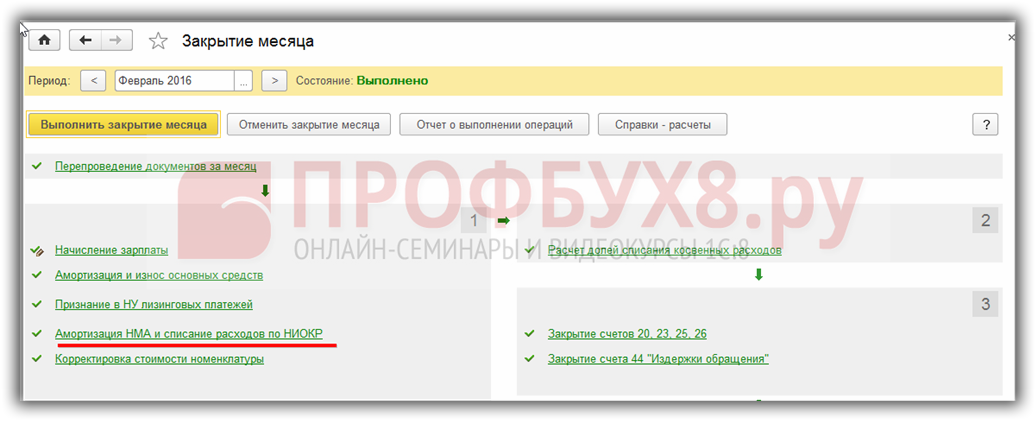

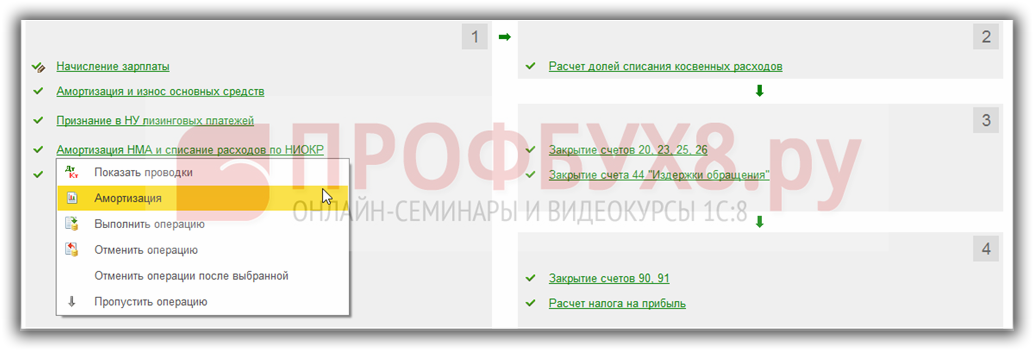

Данные по расчёту амортизации устанавливаются при принятии к учёту в 1С 8.3. Расчёт сумм амортизации происходит при закрытии месяца с помощью регламентной операции Амортизация НМА и списание расходов по НИОКР: Операции – Закрытие месяца:

В 1С 8.3 посмотреть проводки или отчёт по начислению сумм амортизации НМА можно воспользовавшись меню при нажатии на ссылку регламентной операции:

Изменение параметров амортизации НМА

Для изменения параметров в 1С 8.3 создаём документ Параметры амортизации НМА посредством кнопки Создать, пункт ОС и НМА:

- Выработка НМА – документ регистрирует объем работ для расчёта амортизации по НМА;

- Изменение коэффициента амортизации – для регистрации понижающего коэффициента;

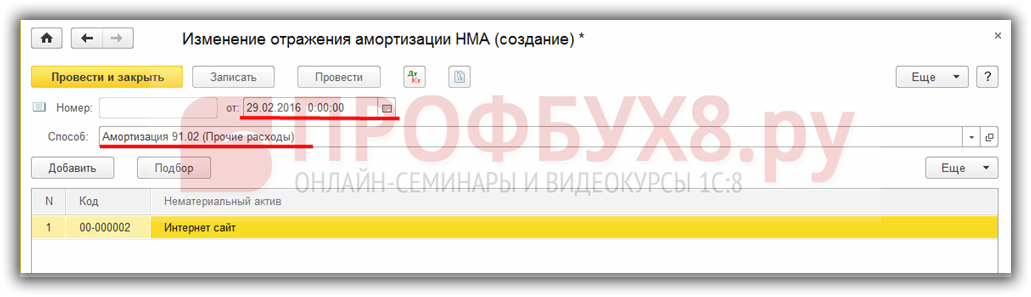

- Изменение отражения амортизации – позволяет изменить счета учёта амортизации. Например, при реализации прав использования:

Изменение отражения амортизации нематериального актива

При использовании данного документа в 1С 8.3 необходимо учитывать следующие нюансы:

- Начислить амортизацию по старым данным, до создания изменяющего документа;

- Изменения входят в силу со следующего месяца:

Заполнение документа Изменение отражения амортизации НМА:

- Дата – устанавливаем последний день месяца;

- Способ – указывается новый счёт учёта амортизации и его аналитика;

- В таблице указываются списком активы, по которым производятся изменения. Для ввода нематериальных активов можно воспользоваться кнопкой подбора.

Отчёт по амортизации

Сумма накопленной амортизации отражается в отчёте Оборотно-сальдовая ведомость по счету – при выборе счёта 05, а для более развёрнутого отчёта можно воспользоваться Справкой-расчётом амортизации.

Учет деловой репутации организации

Для целей бухгалтерского учета деловая репутация организации определяется в виде разницы между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств. Положительную деловую репутацию организации следует рассматривать как надбавку к цене, уплачиваемую покупателем в ожидании будущих экономических выгод, и

учитывать в качестве отдельного инвентарного объекта.

Стоимость положительной деловой репутации в сумме ежемесячно начисляемой амортизации (равномерно в течение 20 лет, но не более срока деятельности организации) относится на затраты производства (в дебет счетов 20, 23, 25, 29 и 44). При этом на сумму начисленной амортизации, минуя счет 05, уменьшается первоначальная стоимость нематериальных активов. Аналогично учитывается и уменьшение первоначальной стоимости организационных расходов, признанных в установленном порядке в качестве нематериальных активов.

Отрицательную деловую репутацию организации следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т.п., и учитывать как доходы будущих периодов с отнесением затрат на счет финансовых результатов (91-2).

Операции, связанные с деловой репутацией организации, на счетах бухгалтерского учета отражаются следующими записями

Д 20, 23 , 25, 26 , 29, 44

К 04

Уменьшается первоначальная стоимость положительной деловой репутации и организационных расходов на сумму начисленной амортизации за отчетный период

Пересмотр элементов амортизации после модернизации

Мы только что столкнулись с тем, что правила учета расходов на НИОКР в рамках отражения операций по модернизации НМА в бухучете отличны от налоговых, но это расхождение не единственное.

В силу п. 42 ФСБУ 14/2022 элементы амортизации объекта НМА (срок полезного использования (СПИ), ликвидационная стоимость и способ начисления амортизации) подлежат проверке на соответствие условиям использования объекта нематериальных активов в конце каждого отчетного года, а также при наступлении обстоятельств, свидетельствующих о возможном изменении этих параметров. По результатам такой проверки при необходимости организация принимает решение об изменении соответствующих элементов амортизации.

Поскольку в результате работ по улучшению объекта характеристики НМА обязательно меняются, то, вполне вероятно, будет актуальным изменение СПИ. Само по себе приобретение объектом новых свойств является достойным основанием для пересмотра СПИ по окончании модернизации, не дожидаясь конца отчетного года. Срок может как увеличиться, так и сократиться, но может и остаться неизменным – это предмет суждения в каждом конкретном случае.

Ликвидационная стоимость НМА чаще всего нулевая и, честно говоря, модернизация объекта вряд ли кардинально поменяет ситуацию, ведь на этот показатель в большей степени влияют факторы рынка.

Можно ли всерьез рассуждать о потенциальном изменении способа начисления амортизации в результате улучшения объекта НМА? Почему бы и нет, если изменится характер его использования и он перейдет в другую группу НМА, для которой установлен иной подход к амортизации. Напомним, что под группой НМА в бухучете подразумевается совокупность объектов нематериальных активов одного вида, объединенных исходя из сходного характера их использования (п. 12 ФСБУ 14/2022).

Если какой-то (какие-то) элементы амортизации подверглись коррекции, в учете это отражается как изменение оценочных значений перспективно (п. 42 ФСБУ 14/2022, п. 4 ПБУ 21/2006 «Изменение оценочных значений»). Проще говоря, никаких корректировочных проводок не делают, а амортизацию начинают начислять с месяца, следующего за месяцем изменения элементов амортизации, по новой норме, рассчитанной с учетом новых параметров.

А как дело обстоит в налоговом учете? О, это очень интересно!

Все мы знаем, что если провести модернизацию (реконструкцию) объекта основных средств, то его срок полезного использования можно изменить – увеличить, не выходя за пределы амортизационной группы (п. 1 ст. 258 НК РФ).

Для НМА аналогичной нормы не предусмотрели: СПИ не может ни сократиться, ни увеличиться в результате модернизации в целях налогообложения прибыли, он остается прежним. Начисление амортизации продолжается по прежней норме, кстати, в процессе модернизации НМА приостановка начисления амортизации также не предусмотрена даже если работы затянутся надолго (п. 3 ст. 256 НК РФ предполагает временное исключение из состава амортизируемого имущества на период длительной модернизации только основных средств, но не НМА).

В результате как до, так во время и после модернизации налогоплательщик применяет норму амортизации, определенную исходя из СПИ, первоначально установленного для этого объекта НМА. Даже если модернизации подвергся объект, который ранее уже был полностью самортизирован в налоговом учете, в результате модернизации его первоначальная стоимость увеличивается, становится отличной от 0 и начисление амортизации возобновляется по прежней норме.

Итак, обобщим:

| Параметр | Налоговый учет | Бухучет |

|---|---|---|

| Сущность модернизации (улучшения) | работы, вызванные изменением технологического или служебного назначения объекта амортизируемых НМА и (или) другими новыми качествами | работы, направленные на с улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта |

| Изменение стоимости в результате улучшения | увеличивается первоначальная стоимость | |

| Изменение СПИ | нет | может измениться – как увеличиться, так и сократиться |

| Изменение ликвидационной стоимости | х | может измениться |

| Амортизация в период проведения модернизации (улучшений) | начисляется | |

| Амортизация после улучшений | начисляется по прежним нормам | начисляется с учетом изменения СПИ, ликвидационной стоимости, способа амортизации (если менялись) |

Что ж, новые возможности в учете НМА нельзя не приветствовать, но, как видим, следует быть внимательными к тонкостям, свойственным каждому из видов учета.

Амортизация

Существенно изменилась амортизация НМА в бухгалтерском учете: активы с неопределенным сроком полезного использования теперь не амортизируются. Ранее для таких объектов определялся десятилетний срок полезного использования. В 2022 году требуется пересмотреть СПИ по этим НМА. Если комиссия классифицирует их как объекты с неопределенным сроком, то начисление амортизации по ним прекращается.

ВАЖНО!

Не корректируйте сумму амортизации прошлых лет. В карточке учета НФА по форме 0504031 необходимо изменить информацию о сроке полезного использования и порядке амортизации (Письмо Минфина №02-07-07/25218 от 02.04.2021).. Амортизацию начисляют только по активам с определенным СПИ

Если стоимость объекта не превышает 100 000 рублей, начисляется 100% амортизация при признании объекта в составе группы НМА. Особых правил для начисления амортизации по нематериальным активам с неисключительным правом пользования не установлено

Амортизацию начисляют только по активам с определенным СПИ. Если стоимость объекта не превышает 100 000 рублей, начисляется 100% амортизация при признании объекта в составе группы НМА. Особых правил для начисления амортизации по нематериальным активам с неисключительным правом пользования не установлено.

Учет нематериальных активов

Все фактические расходы при создании НМА формируют первоначальную стоимость.

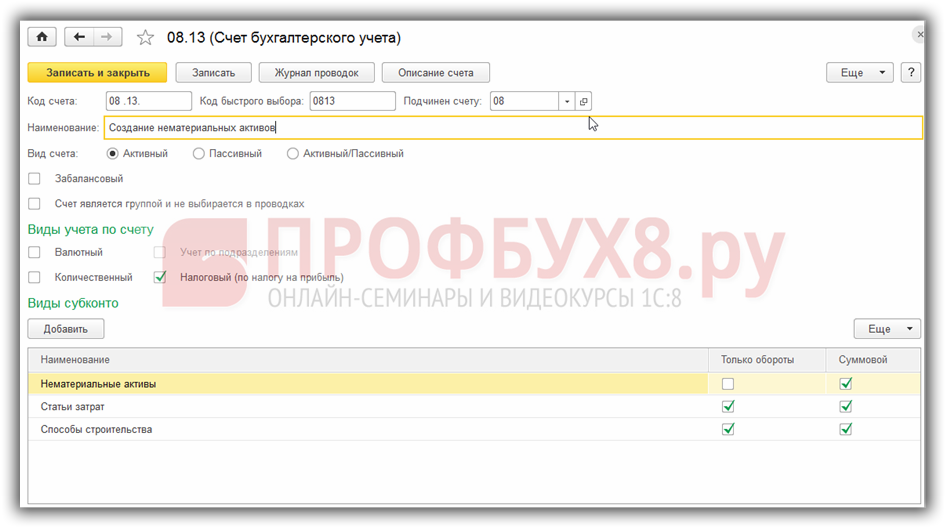

Отдельный субсчет для строительства в плане счетов

План счетов в 1С 8.3 находится в разделе Главное – План счетов – Создать:

В новом субсчёте нужно обязательно указать:

- Код счета;

- Вид счета – активный;

- Установить галочку «Налоговый»;

- Указать виды субконто – Нематериальные активы, Статьи затрат, Способы строительства.

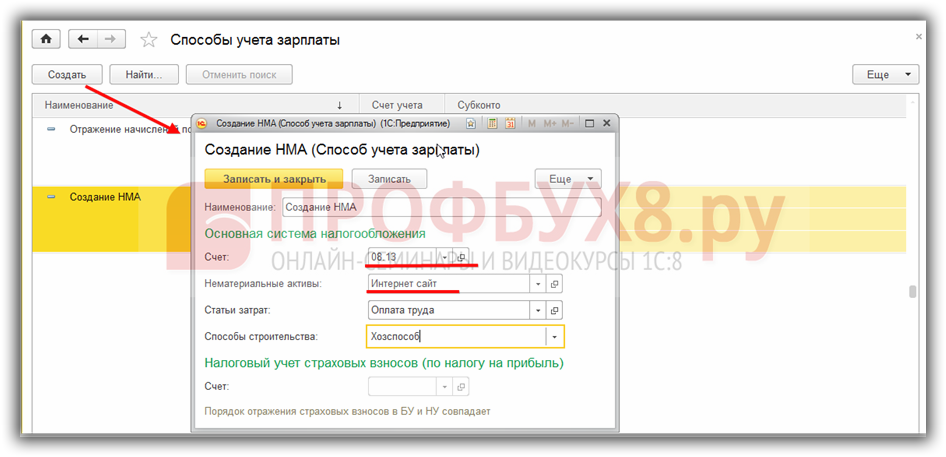

Зарплата в составе расходов на строительство НМА

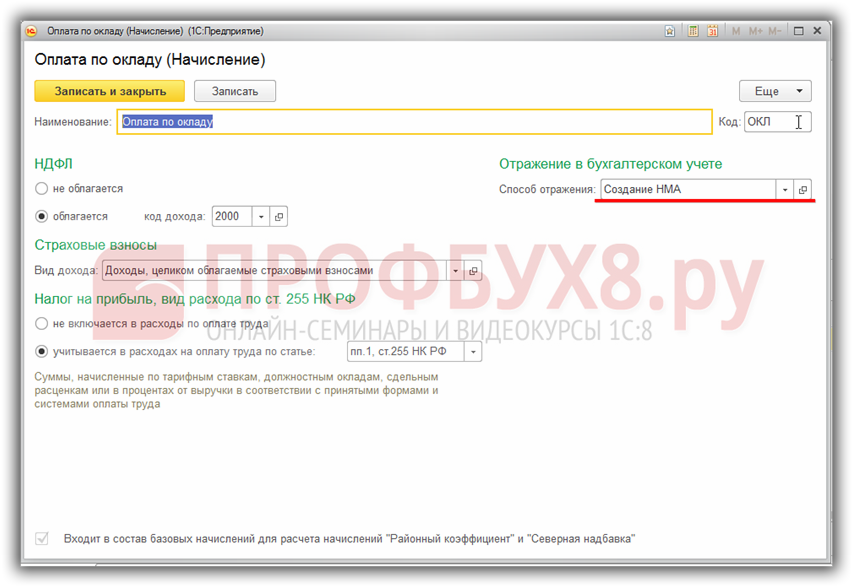

Для занесения расходов на зарплату в первоначальную стоимость актива необходимо затраты на неё относить на новый субсчет. Для этого в способах учёта зарплаты необходимо указать субсчет и заполнить его аналитику. Зарплата и кадры – Настройки зарплаты – Способы учёта зарплаты:

Далее необходимо в начислениях указать способ отражения Создание НМА:

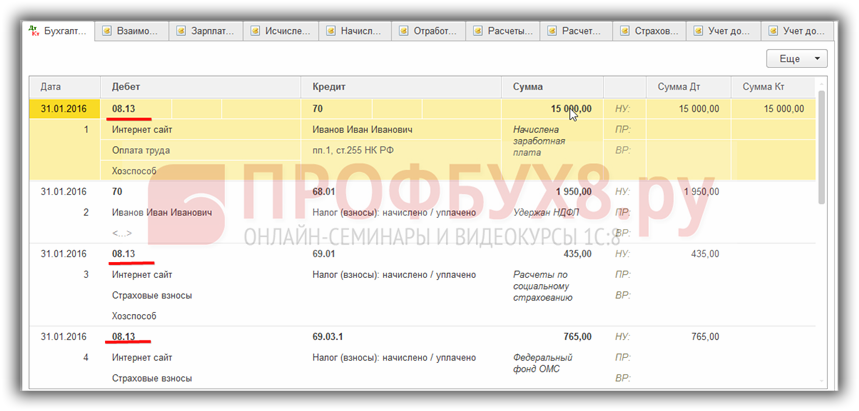

При начислении зарплаты необходимые проводки на счёт 08.13 будут сформированы автоматически:

Учёт дополнительных расходов

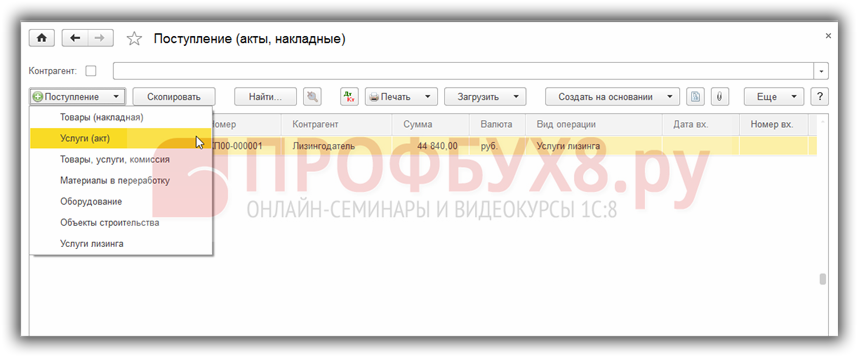

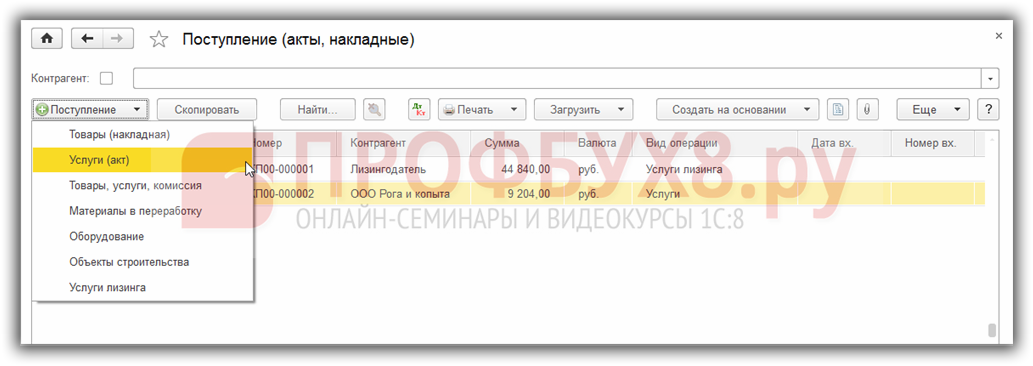

Для отражения в первоначальной стоимости всех дополнительных расходов, например оказанные услуги и тому подобное, необходимо занести документ Поступление (акт, накладная) – Покупки:

В зависимости от категории дополнительных расходов выбираем в списке соответствующий пункт. Например, услуги.

- Для отнесения затрат на первоначальную стоимость актива, в созданном документе Поступление необходимо указать счёт учёта затрат и его аналитику;

- Для занесения счёт-фактуры необходимо заполнить данные входящей счёт-фактуры и воспользоваться кнопкой Зарегистрировать.

Учет амортизации нематериальных активов

Стоимость нематериальных активов погашается посредством амортизации.

Для обобщения информации об амортизации, накопленной за время использования объектов нематериальных активов организации, применяется счет 05 «Амортизация нематериальных активов» (за исключением объектов, по которым амортизационные отчисления списываются непосредственно в кредит счета 04 «Нематериальные активы»).

Амортизация нематериальных активов производится одним из следующих способов:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости пропорционально объему продукции (работ).

Применение одного из способов по группе однородных нематериальных активов производится в течение всего их срока полезного использования. В течение данного срока начисление амортизации не приостанавливается, кроме случаев консервации организации. Годовая сумма начисления амортизационных отчислений определяется:

- при линейном способе – исходя из первоначальной стоимости нематериальных активов и нормы амортизации, исчисленной из срока полезного использования этого объекта;

- при способе уменьшаемого остатка – исходя из остаточной стоимости нематериальных активов на начало отчетного периода и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

- при способе списания стоимости пропорционально объему продукции (работ) начисление амортизации производится исходя из первоначальной стоимости нематериального актива и соотношения объема продукции (работ) в отчетном периоде предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

Срок полезного использования нематериального актива определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования нематериального актива производится исходя:

-> из срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности согласно законодательству Российской Федерации;

-> ожидаемого срока использования этого объекта, в течение которого организация может получать экономические выгоды (доход).

Для отдельных групп нематериальных активов срок полезного использования определяется исходя из количества продукции или иного натурального объема работ, ожидаемого к получению в результате использования этого объекта.

По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на 20 лет (но не более срока деятельности организации).

По вышеназванным нематериальным активам срок полезного использования для целей налогообложения в соответствии с п. 2 ст. 258 ПК РФ устанавливается в расчете на 10 лет (но не более срока деятельности налогоплательщика).

Амортизационные отчисления по нематериальным активам производятся с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта с бухгалтерского учета в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности.

В течение отчетного периода амортизационные отчисления по нематериальным активам начисляются ежемесячно независимо от применяемого способа в размере 1/12 годовой суммы.

Амортизационные отчисления по организационным расходам организации отражаются в бухгалтерском учете без использования счета 05 «Амортизация нематериальных активов» путем равномерного уменьшения первоначальной стоимости в течение 20 лет (но не более срока деятельности предприятия).

В сезонных производствах годовая сумма амортизационных отчислений по нематериальным активам начисляется равномерно в течение периода фактической работы организации в отчетном году.

Амортизационные отчисления по нематериальным активам прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета.

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

На бухгалтерских счетах операции, связанные с амортизацией нематериальных активов, отражаются в следующем порядке:

Д 20, 23, 25, 26, 29, 44,

К 05

Начислена амортизация по нематериальным активам за отчетный период

Нематериальные активы в бухгалтерском учете

При поступлении в организацию заполняется специальная карточка НМА, в которую заносится основная информация по шаблону или в свободной форме. При создании карточки в стоимость включают все затраты (заработную плату сотрудников, аренду помещений, пошлины, налоги и страховку).

Как происходит учет нематериальных активов?

Единицей измерения НМА является инвентарный объект, под которым подразумевается совокупность всех прав, связанных с ним.

Определение порядка фиксации зависит от их способа приобретения: можно купить, создать самостоятельно, получить в качестве подарка или взноса в уставный капитал.

Если он был приобретен за деньги, то фиксироваться должны:

суммы по договору на приобретение исключительного права с правообладателем;

пошлины и сборы;

налоги и патентные сборы;

выплаты посредникам;

услуги консультантов;

прочие расходы.

Если был создан самостоятельно, учитываются:

стоимость материалов;

услуги сторонних организаций по договорам подряда;

расходы на оплату труда занятых в создании сотрудников;

страховые взносы;

расходы на содержание и эксплуатацию.

При получении в подарок актив необходимо оценить, в этом случае добавятся расходы на проведение оценки с независимым оценщиком.

Каков срок использования нематериальных активов?

Срок полезного использования (СПИ) — период времени (количество месяцев), в течение которого организация предполагает использовать НМА для получения экономических выгод.

Он может быть указан в договоре или равен сроку, в течение которого организация планирует получать доход.

Если определить его невозможно, то он устанавливается равным десяти годам, но при этом не может быть менее двух лет.

Состав активов (проводки)

В зависимости от того, был приобретен НМА, создан или получен в результате договора мены или на основаниях бартера, для его фиксации используются разные проводки в бухучете.

В бухгалтерском балансе они отражаются в разделе внеоборотных активов, в строке 1110 «Нематериальные активы», по остаточной стоимости, которая рассчитывается путем вычитания из первоначальной стоимости суммы, начисленной на дату составления отчетности амортизации. Учет осуществляется на счете 04. Амортизация — на счете 05.

Оценка НМА

Принципы оценки были предложены экономистом Леонардом Накамурой. Он считал важными три критерия:

1. Прибыль, то есть предполагаемый финансовый результат.

2. Затраты.

3. Увеличение операционной прибыли в результате внедрения НМА.

Что такое НМА

Нематериальный актив — это нематериальный объект, которым владеет компания. Сам актив может быть представлен на физическом носителе. Например, программное обеспечение на флешке или жёстком диске. При этом диск не является НМА, а вот разработка на нём — да.

Помимо отсутствия материально-вещественной формы актив признаётся нематериальным при соблюдении следующих условий:

-

Актив используется при производстве и продаже товаров, предоставлении услуг, либо для использования в целях удовлетворения нужд НКО.

-

Объект будет использоваться компанией более 12 месяцев.

-

При использовании актива в деятельности предприятия он может приносить финансовую выгоду. Причём право компании на получение этой выгоды подтверждено необходимыми документами.

-

Актив выделен в самостоятельную единицу.

Важно отметить, что объект должен не просто соответствовать одному из признаков, а обладать всеми признаками одновременно. Только тогда его можно признать к учёту как нематериальный актив

Приобретение прав использования нематериальных активов

Занесение расходов на приобретение

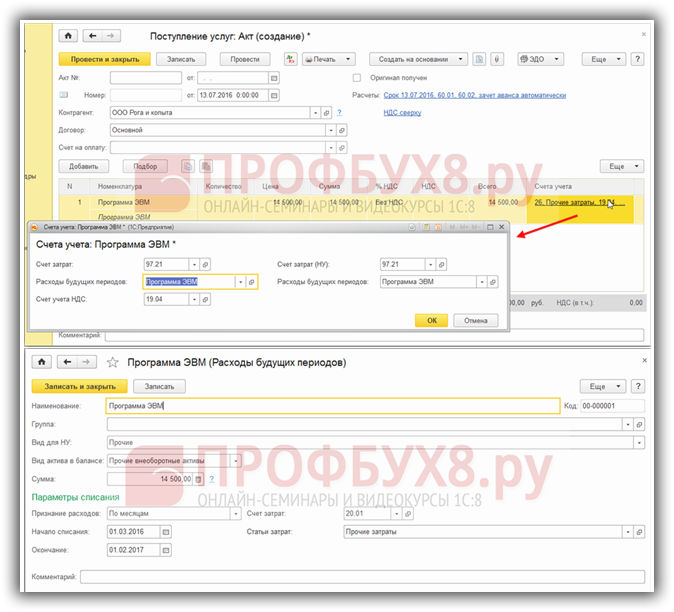

Расходы за предоставленное право использования НМА относятся в БУ на расходы будущих периодов и подлежат списанию в течении срока действия договора. В 1С 8.3 оформляются документом Поступление (акт, накладная) вид Услуги. Располагаются документы на закладке Покупки:

В документе необходимо откорректировать счета учёта:

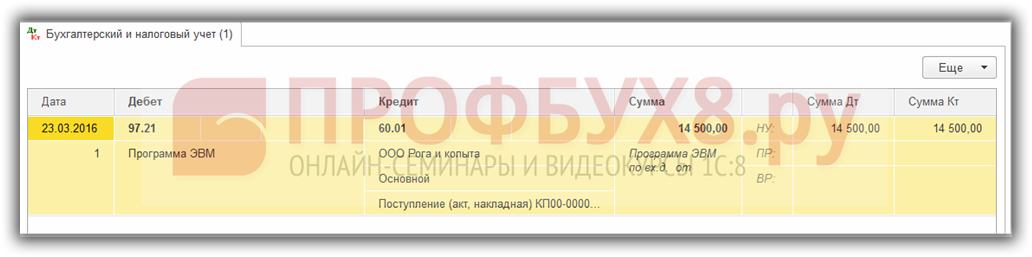

Формируются проводки:

Отражение расходов в текущем периоде

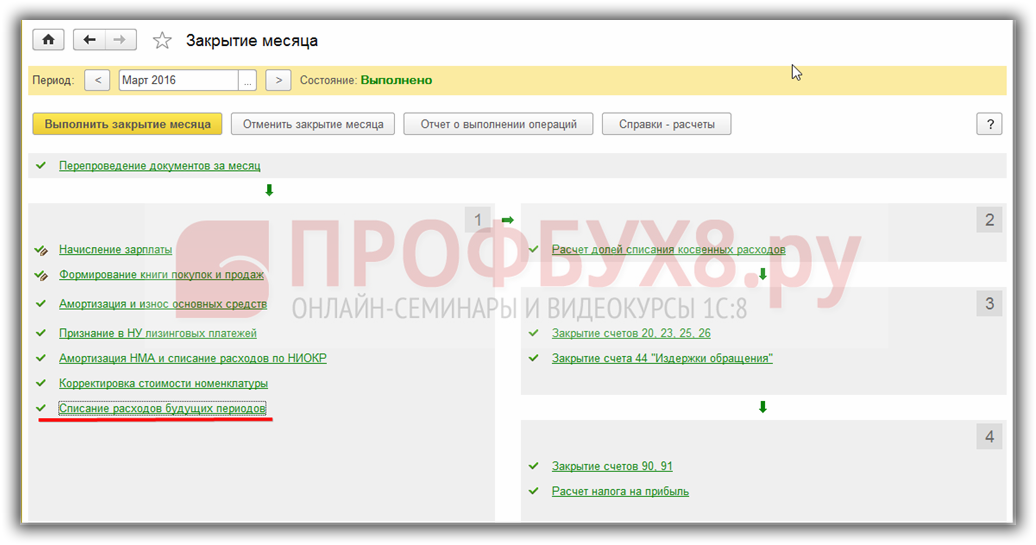

В 1С 8.3 для включения части расходов в текущем периоде необходимо воспользоваться регламентной операцией Списание расходов будущих периодов при закрытии месяца: пункт Операции – Закрытие месяца:

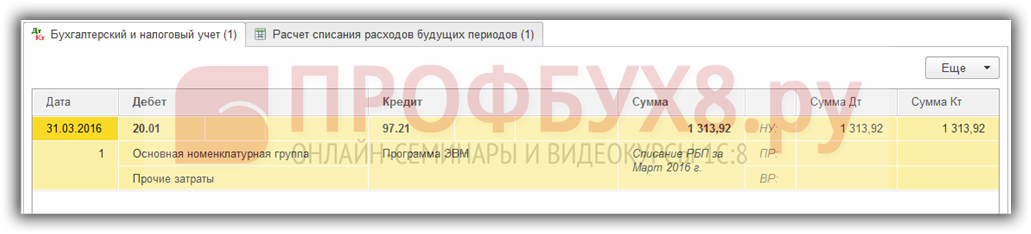

Данный документ списывает часть расходов на приобретение прав на текущие затраты:

Произвести сверку в 1С 8.3 можно воспользовавшись отчётом Справка-расчёт расходов будущих периодов из раздела Операции – Справки-расчёты – выбираем Списание расходов будущих периодов: