Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в Вашу пользу

В случае спора Инспекция обязательно обратит внимание суда на то, что документы запрашивали, а Вы ответили, что со спорным контрагентом не работали. В момент спора Вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.

Часть 1Особенности камеральной проверки

Основными преимуществами камеральной проверки являются ее оперативность и меньшая нагрузка на налогоплательщика. Она проводится на базе документов, которые собрал налогоплательщик, требуется меньше времени и ресурсов.

Во время камеральной проверки тщательно анализируется документация, которую предоставил налогоплательщик

Инспекторы уделяют внимание полноте и точности расчетов налогов, корректности использования льгот и вычетов. Проверяют, соблюдены ли все установленные сроки подачи налоговых деклараций

Убедиться в достоверности финансовой информации помогают разные методы. Например, налоговые органы могут сравнивать данные из деклараций с информацией из других источников, проверять правдивость сведений о доходах и расходах, а также оценивать реальную стоимость объектов налогообложения.

Главная особенность камеральной проверки — не нужно посещать место деятельности налогоплательщика. Это значит, что для анализа нужны только предоставляемые документы. Напрямую с налогоплательщиком можно не контактировать. Это значительно ускоряет процесс.

Мониторинг налоговых отчетов представляет собой ключевую стадию в рамках камерального контроля налогов. В отличие от других методов налогового надзора, камеральная проверка инициируется без предшествующего аналитического обзора. Эта процедура запускается автоматически сразу после того, как налогоплательщик подает свою отчетность в Федеральную налоговую службу.

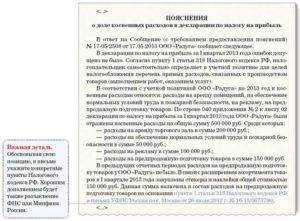

Объяснительная об убытке в налоговуюо ооо оптовая торговля

Если убытки возникли вследствие каких-либо чрезвычайных ситуаций (пожаров, затоплений, краж и т.п.), то к пояснению нужно обязательно прикрепить справки из соответствующих государственных структур (полиции, МЧС, управляющей компании и проч.).

Не лишним в документе станет и описание мер, которые работники организации предпринимают для предотвращения дальнейших убытков (они укажут на желание руководства предприятия исправить неблагоприятную ситуацию).

Следует отметить, что у крупных компаний пояснения порой достигают объема в несколько десятков страниц, что объяснимо, поскольку чем точнее пояснительная записка, тем меньше претензий со стороны налоговиков может появиться в дальнейшем и тем ниже вероятность выездной налоговой проверки. Как оформить бланк Документ можно писать вручную, но лучше все же напечатать на компьютере.

Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников).

Так кто же вправе работать без кассы до середины следующего года? В ответ вам нужно будет подать Пояснения по убыткам организации, составленные в произвольной форме.

Пояснение в налоговую по убыткам

Пояснение в налоговую по убыткам

В них обоснуйте, почему расходы превышают доходы. Причины убытка могут быть самые разные: снижение объема продажи при неизменном объеме закупок, отставание роста продажных цен от роста закупочных, начало нового вида деятельности и большой объем подготовительных расходов при отсутствии продаж и т.д. Игнорировать требование о предоставлении пояснений по убыткам не надо.

Важно

Вашу организацию могут включить в план выездных проверок. Как сдавать пояснение в налоговую об убытке Вы можете: — сдать письменное пояснение убытка по налогу на прибыль непосредственно в ИФНС; — направить этот документ по почте письмом с описью вложения.

Внимание

Пояснения по убыткам при УСН При «доходно-расходной» упрощенке пояснение в ИФНС по убыткам составляется и сдается по тем же самым правилам. Ваша задача – показать, что убыток вполне обоснован и вызван объективными причинами.

Образец подобной пояснительной записки рассмотрим ниже. Но иногда нет возможности объяснить причины возникновения отрицательного баланса.

Тогда можно грамотно подправить отчет о прибылях и убытках и тем самым спрятать убыток. Но вы должны понимать, что предумышленное искажение отчетности может повлечь штрафы для предприятия.

Будет лучше, если вы до сдачи отчетности в налоговую еще раз просмотрите ее на предмет того, учли ли вы все доходы. По каким критериям рассматривают компании, показавшие убыток? Как правило, это три вида убытков:

- достаточно крупный убыток;

- убыток повторяется в течение двух налоговых периодов;

- убыток был показан в прошлом году и в промежуточных кварталах текущего года.

Что делать вновь зарегистрированным предприятиям? Обычно убыток для новых предприятий — явление, часто встречающееся.

Re: помогите!!!! как составить письмо в налоговую о убыточной деятельности ооо

Re: помогите!!!! как составить письмо в налоговую о убыточной деятельности ооо

Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках.

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

НКТ СССР 30.04.1930 № 169). Но иногда эти 11 месяцев не такие уж и отработанные.

Пояснительная записка в налоговую по убыткам: образец

В случае, если в расчетном периоде доходы компании оказались меньше расходов, база по налогу на прибыль признается равной нулю и налога к уплате не возникает. Конечно, в мире бизнеса возможны взлеты и падения, и если подобное случилось разово, а сумма этой отрицательной разницы небольшая, то скорее всего вопросов к компании не возникнет.

Систематическая же демонстрация убытков либо же серьезное превышение расходов над доходами в декларации по налогу на прибыль может вызвать подозрения у контролеров в неправомерных действиях. В этом случае организации придется составлять письменное пояснение в налоговую по убыткам.

Образец составления подобного документа, а также случаи, в которых его требуется составлять, мы рассмотрим далее.

Требование о предоставлении пояснений

Любая декларация подвергается камеральной проверке, которая может длиться до трех месяцев с момента подачи отчета. В ходе данной процедуры контролеры анализируют содержащиеся в декларации данные, и, конечно же, особенному их вниманию подвергаются цифры, которые уменьшают налог к уплате.

В декларации по налогу на прибыль таковыми являются заявленные затраты в рамках деятельности и внереализационные расходы. Если их общая сумма или структура распределения смущает налоговиков, то компании высылается требование о предоставлении пояснений и о необходимости подтверждения сумм заявленных расходов.

Как правило требование сразу же содержит предложение подать уточненную декларацию на случай, если компания не может объяснить заявленные цифры затрат или убытков.

Обычно, если компания получила подобное требование, то это означает, что она была включена в список налогоплательщиков, чья деятельность подлежит рассмотрению на комиссии по легализации налоговой базы.

Деятельность подобных структур описывается в письме Минфина от 17 июля 2013 года № АС-4-2/12722.

В контексте уплаты налога на прибыль организаций на общей системе налогообложения во внимание таких комиссий попадают налогоплательщики, показавшие налоговые убытки в рамках осуществления финансово-хозяйственной деятельности за предыдущие два налоговых периода, а также в текущем отчетном периоде. Еще один способ оказаться в поле зрения контролеров – продемонстрировать низкую налоговую нагрузку, то есть минимальное соотношение исчисленной суммы налога на прибыль к общей сумме доходов от реализации и внереализационных доходов. Письмом установлены даже специальные ориентиры для проверки: так производственных компаний этот показатель должен быть не менее 3%, а у торговых – не менее 1%

Письмом установлены даже специальные ориентиры для проверки: так производственных компаний этот показатель должен быть не менее 3%, а у торговых – не менее 1%.

Как составить пояснение в налоговую по убыткам

После получения требования о предоставлении пояснений у организации есть 5 дней, чтобы оставить ответ. Собственно, об этом будет говориться и в самом письмо от налоговиков.

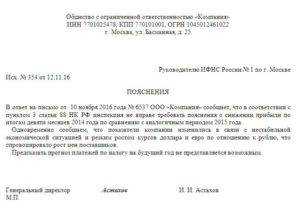

Законодательно образец пояснительной записку в налоговую по убыткам не установлен. Компания составляет ее в свободной форме с приложением подтверждающих документов. В ответе необходимо изложить, почему в проверяемом периоде возникли большие расходы, которые привели к убыткам.

Возможно компания готовится к большой сделке, которая будет датирована следующим кварталом либо же наоборот, в текущем квартале закрыта сделка по расходам, осуществленным в рамках, полученных в предыдущих периодах доходов.

Словом, при составлении такого ответа нужно помнить, что деятельность любой компании должна быть направлена на получение прибыли. В то же время расходы, которые совершает организация, учитываются в расчете налога на прибыль, только если они экономически обоснованы, то есть опять же осуществляются для получения в будущем прибыли.

Образец пояснительной записку в налоговую по убыткам может выглядеть следующим образом:

Руководителю ИФНС №28 по г. Москве

от ООО «Альфа»

ИНН 772812345678, КПП772801001

Адрес юридический:

117279, г. Москва, ул. Профсоюзная, д. 106

О причинах отражения убытка в отчетности по налогу на прибыль за 2021 год

Образец составления ответа на требование налоговой о предоставлении пояснений

Как отмечалось ранее, унифицированного образца ответа на требование инспекции нет, поэтому писать объяснительную можно в произвольной форме. Конечно, текст ответа необходимо отображать в корректном деловом стиле, принятом для оформления служебных писем.

- Вначале, обычно в правом верхнем углу необходимо написать адрес налоговой инспекции, куда учреждение должно предоставить объяснение. Далее пишется номер письма, населенный пункт и район, к которому учреждение относится.

- В следующей строке отображается данные отправителя документа: наименование учреждения, адрес, а также контактный телефон.

- В очередном пункте письма, перед составлением текста объяснения, нужно отобразить ссылку на номер и дату запроса инспекцией и лаконично описать сущность их требования, и только после этого необходимо начать описывать пояснения.

- Объяснение необходимо описывать очень скрупулезно, с предоставлением необходимых ссылок на подтверждающие материалы, справки, законодательство, нормативные документы и т.д. Чем понятнее будет составлен этот раздел объяснения, тем больше надежд на то, что контролируемый орган останется удовлетворен ответом.

- В объяснении, категорически, нельзя ссылаться на недостоверные данные, так как это будет быстро выявлено с последующими жесткими санкциями со стороны налоговых инспекторов.

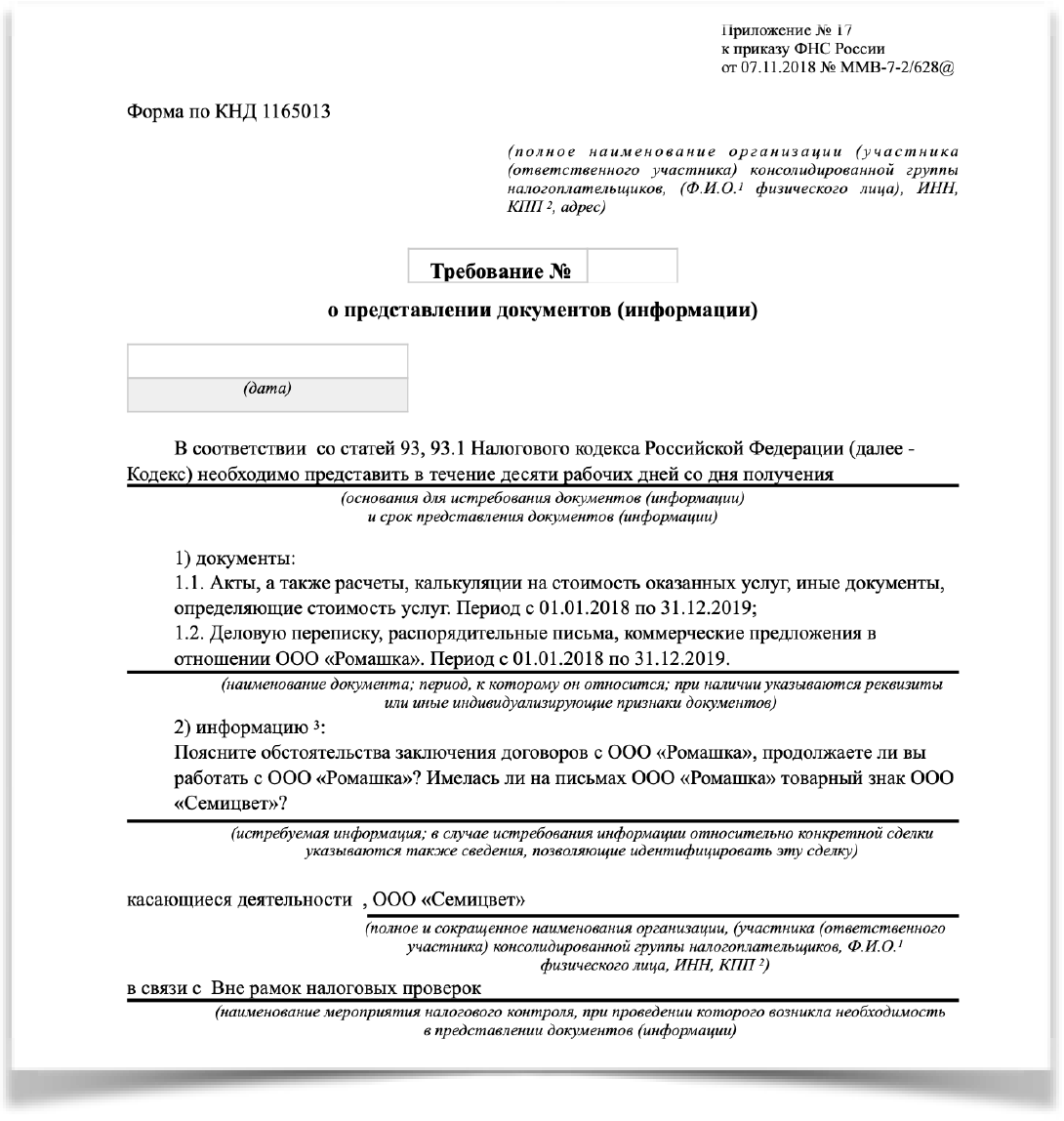

Требования, выставленные в рамках предпроверочного анализа.

Если вы получили требование, в котором есть фраза «Вне рамок налоговых проверок», и вас просят представить документы, относящиеся к одному или нескольким налоговым периодам, то, «поздравляем» — с большой вероятностью вы являетесь претендентом на выездную налоговую проверку.

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется. Более того, полученная информация в дальнейшем может быть использована в качестве доказательства при налоговой проверке Письмо Минфина России от 23 декабря 2020 г. № 03-02-07/1/113553.

При этом следует отметить, что наличие большого количества жалоб на действия налоговых органов вынудило Центральный аппарат ФНС «сообщить» нижестоящим инспекциям «о необходимости при решении вопроса об истребовании документов (информации) вне рамок проведения налоговых проверок исходить из принципов целесообразности, разумности и обоснованности. Не допускать произвольного истребования документов (информации) вне рамок проведения налоговых проверок, не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.» Письмо Федеральной налоговой службы от 27 июня 2017 г. № ЕД-4-2/12216@

На практике такие письма территориальными органами зачастую не исполняются до тех пор, пока налогоплательщик на них прямо не укажет.

Истребование документов вне рамок налоговой проверки

В случае обоснованной необходимости налоговый орган имеет право требовать предоставления документов вне рамок выездной или камеральной проверки относительно конкретной сделки у участников этой сделки или третьих лиц (в т.ч. аудиторов), располагающих информацией об этой сделке. То есть в требовании должны быть четко указаны:

-

в рамках какого мероприятия налогового контроля (выездной, камеральной налоговой проверки контрагента) осуществляется проверка;

-

признаки, позволяющие идентифицировать сделку;

-

перечень истребуемых документов.

Таким образом, у контрагента по сделке должна проводиться налоговая проверка, а сама компания должна обладать испрашиваемой документацией. Нередки ситуации, когда налоговые инспекторы запрашивают всю цепочку контрагентов по сделке, и бухгалтер никак не контактировал с проверяемым предприятием и не имеет никаких документов с ним связанных. Подобное может произойти, когда инспектор проверяет всю цепочку НДС, стремясь, таким образом, найти «разрыв» и выгодоприобретателя для назначения налоговой проверки, то есть ловит налогоплательщиков «на крючок», но такие действия не имеют законного обоснования.

В направляемом налогоплательщику требовании о представлении документов по сделке налоговая инспекция может запросить:

-

договоры с поставщиками/покупателями, документирующие данную сделку;

-

полученные/выставленные счета-фактуры;

-

акты, товарные накладные и другие первичные документы, подтверждающие факт поступления/отгрузки товаров по сделке и пр.;

-

выдержки из книги покупок и книги продаж, выдержки из журнала учета выставленных счетов-фактур за период, в котором была совершена эта сделка;

-

и другие документы, которые могут непосредственно относиться к проверяемой сделке.

Налоговые органы могут потребовать предоставить информацию о конкретном контрагенте и обо всех сделках с ним проведенных. Перечень истребуемых документов тот же, но период, который обычно охватывает такой запрос, может быть достаточно длительным и будет определяться временем взаимоотношений с этим контрагентом, а также сроком хранения документов.

Срок для предоставления документов вне рамок налоговой проверки такой же, как при проведении камеральной проверки, и составляет 10 рабочих дней с момента получения требования.

Если компания по объективным причинам не может предоставить запрашиваемые документы в указанный срок (например, слишком большой объем запрашиваемых документов; отсутствует руководитель; главбух в отпуске и пр.), то она должна в течение одного рабочего дня после получения требования направить в ИФНС соответствующее уведомление, в котором нужно указать эти причины и срок, в течение которого документы будут предоставлены.

Несвоевременность или отказ предоставления документов по требованию налогового органа влечет за собой взимание штрафа в размере 200 рублей за каждый непредставленный документ (ст. 126 НК РФ). За неправомерное несообщение сведений, которые компания должна передать контролерам, размер штрафа составляет 5 тыс. рублей (ст. 129.1 НК РФ).

Однако откуда налоговые органы получают информацию о проблемных налогоплательщиках и осуществляемых сделках, основываясь на которой формируют свои требования?

Что учесть при подготовке ответа на требование, выставленное вне рамок налоговых проверок?

Налоговый кодекс РФ содержит правило, согласно которому вне рамок налоговых проверок инспектор может запросить документы и информацию о конкретной сделке у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке, если у налоговых органов возникла обоснованная необходимость их получения.

Из данного правила следует, что налоговый орган должен указать сведения, позволяющие определить ту самую конкретную сделку, по которой запрашиваются документы, и налоговый орган должен обосновать необходимость их получения.

Сведениями, позволяющими конкретизировать сделку (сразу отметим, что это может быть сразу несколько сделок), могут быть реквизиты договора, счетов-фактур, период совершения сделки и так далее. И по такой конкретной сделке можно запрашивать любой объем документов, любую информацию.

То есть, вне рамок налоговых проверок налоговый орган не может запросить «все договоры за последние 3 года», но может запросить «счета-фактуры с 01.01.2019 по 31.12.2021, относящиеся к договору, например, №1 от 01.01.2018».

Фактически, налоговый орган может запросить тот же объем документов, что и при проведении выездной налоговой проверки, не выходя на нее. Основной целью такого предпроверочного анализа является определение того, а стоит ли вообще выходить на проверку к данному налогоплательщику.

Что же касается обоснования необходимости истребования документов, то Налоговый кодекс РФ не разъясняет в чем заключается эта «обоснованная необходимость», и обязан ли инспектор давать налогоплательщику какие-либо пояснения о мотивах истребования у него документов (информации) вне рамок налоговых проверок.

Если ранее суды чаще соглашались с налогоплательщиками о том, что налоговый орган должен четко и ясно изложить, в чем заключается такая необходимость, в противном случае «требование нарушает права и законные интересы лица в сфере предпринимательской и иной экономической деятельности, возлагая на него обязанность по представлению документов, не предусмотренную п. 2 ст. 93.1 НК РФ». То в последние время стало больше решений, в которых суд считает, что «обоснованная необходимость получения документов (информации) подразумевает лишь, что они не могут истребоваться в неслужебных или иных целях, не связанных с осуществлением контроля за соблюдением законодательства о налогах и сборах», либо суд соглашается с инспекцией, что обосновать необходимость можно фразой «в связи с возникновением обоснованной необходимости», или другими словами, надо, потому что надо…

А то и вовсе разъясняется, что «налоговый орган не обязан сообщать контрагенту соответствующего лица, документы (информация) о сделках которого запрошена, причины, по которым он посчитал необходимым направить требование» Постановление Арбитражного суда Дальневосточного округа от 9 марта 2022 г. № Ф03-468/22 по делу № А51-9240/2021, Постановление Шестого арбитражного апелляционного суда от 11 декабря 2020 № 06АП-5435/2020 по делу № А16-1151/2020.

Считаем, что такое судебное толкование статьи 93.1 НК РФ расширительным, ведущим к тому, что инспектор наделяется правом запрашивать документы произвольно у кого угодно, в любом количестве, без проведения каких-либо мероприятий налогового контроля, без какой-либо необходимости, игнорируя нормы НК РФ о сроках проведения налоговой проверки.

При этом вопрос о периодах, за которые налоговый орган может запросить документы, также является неоднозначным. Некоторые суды встают на сторону ФНС:

Постановлении Арбитражного суда Центрального округа от 29.08.2018 № Ф10-3098/2018 по делу № А23-6278/2017

Часть 3Автоматизация при современной камеральной проверке

Значительное влияние на процесс камеральной налоговой проверки оказал внедренный с 2015 года программный комплекс АИС «Налог 3». Эти передовые технологические решения предоставляют налоговым ведомствам возможности для эффективного автоматического анализа и сравнения информации, поступающей из разнообразных источников.

Одним из инновационных подходов является использование так называемых «деревьев связей», которые помогают визуализировать и анализировать взаимоотношения между различными субъектами экономики. Благодаря такой системе быстро выявляются налогоплательщики, замеченные за подозрительными манипуляциями или имеющие определенные риски.

Используя информацию, хранящуюся в программных комплексах, и заложенные алгоритмы обработки данных, налоговые органы эффективно идентифицируют типовые нарушения в налоговых декларациях. В большинстве случаев, если автоматизированные системы не выявляют нарушений, проверка завершается без дополнительных последствий для налогоплательщиков. Этот процесс остается незаметным для самих налогоплательщиков, так как касается деклараций по НДС.

«Ручной» подход к проверке всё же по-прежнему остается важным инструментом. Он актуален для выявления и корректировки ошибок и неточностей, которые могут ускользнуть от внимания автоматизированных систем.

Когда в процессе использования программного обеспечения или в ходе работы налогового инспектора выявляются потенциальные нарушения, это может стать основанием для запуска более глубокой камеральной налоговой проверки. Причины для такой углубленной проверки могут быть различными. Например, она может быть проведена в случаях, когда налогоплательщик заявляет убытки в своей налоговой декларации на прибыль, просит налоговые вычеты по НДФЛ, применяет налоговые льготы, или же когда делается заявление на возмещение НДС.

В процессе углубленной проверки налоговый орган идет дальше стандартного сопоставления данных в декларациях. Проводятся более тщательные контрольные мероприятия для всестороннего анализа обстоятельств, связанных с потенциальными нарушениями или их отсутствием.

Как отправить пояснение

Если компания подает отчетность в налоговую службу в электронном виде, то и пояснения нужно передавать в таком же формате. Однако, если налоговый агент пользуется правом подачи отчетной документации на бумажных носителях, то допускается формировать пояснительную записку в «живом виде». Затем ее можно отнести в налоговую лично, передать с представителем (у которого на руках есть соответствующая доверенность) или же переслать по почте.

Если налоговая прислала вам требование о даче пояснений по убыткам, возьмите на вооружение выше приведенные рекомендации и посмотрите пример – на их основе вы без труда напишите собственный документ.

- Сначала в пояснительной записке нужно указать адресата (справа или слева вверху бланка) т.е. ту налоговую, куда будет отправлено данное письмо.

- Затем указывается отправитель: название фирмы, ее реквизиты и контактные данные,

- После этого переходите к основному разделу. Первым делом укажите здесь ссылку на требование о даче пояснений, пришедшее из налоговой.

- Далее как можно подробнее словами опишите обстоятельства, в связи с которыми образовались убытки.

- После этого переходите к объяснениям в цифрах. Здесь нужно предоставить данные о доходах и расходах, а также внести ссылки на документальные подтверждения (указав их наименование, номер и дату).

- После того как пояснительная записка будет сформирована, не забудьте ее подписать.

Как общаться с налоговиками и что делать с декларацией?

Алгоритм ответа на требования ИФНС прост:

1. Проверьте бухгалтерскую первичку за отчетный период. Убедитесь в том, что имеются в наличии договоры, акты, счета-фактуры, ТОРГ-12 по расчетам с поставщиками. Выдавали сотрудникам средства под отчет? Проверьте наличие чеков, квитанций, ПКО: сумма должна сходиться до копейки. Не забудьте о том, что снятие наличных с корпоративных карт налоговики тоже могут отследить. Позаботьтесь о подтверждении расходов.

2. Если указанные выше требования были соблюдены, не нужно корректировать декларацию для увеличения налога. Предоставьте налоговикам документы, подтверждающие расходы, и укажите в письме-пояснении на правомерность заявленного убытка. Способы передачи документов стандартные: лично в руки инспектору, почтой, с использованием ЭДО.

3. Показываете убыток в течение двух и более лет? Выездная налоговая проверка – вопрос времени. Позаботьтесь о качестве документов. Приведите в порядок бухгалтерскую первичку, подтверждающую расходы, проверьте учредительную документацию. Не забудьте о кадровом учете (он ведется в обязательном порядке, если в компании есть сотрудники). Также приведите в порядок бухгалтерскую базу.

4. Нет документов, подтверждающих отдельные расходы? Документы есть, но оформлены с нарушением нормативных требований, а исправить первичку возможность отсутствует? В ответ на требование налоговой внесите изменения в декларацию. Уберите из расхода сделки, по которым нет документов или имеются некорректные счета, накладные и т.п. Увы, в таком случае доначисления налога не избежать.

Отдельно стоит отметить важность подтверждения поступлений. Если на счет компании вносились личные средства для покрытия расходов, проследите, чтобы в банковских выписках было указано соответствующее назначение платежа. Оно отсутствует? Запросите в банке уточнение назначения платежа и только после этого отправляйте подтверждающие документы в налоговую

Оно отсутствует? Запросите в банке уточнение назначения платежа и только после этого отправляйте подтверждающие документы в налоговую.