Составление налоговых регистров по налогу на прибыль

Итак, по информации налоговых регистров выверяют данные для декларирования величины налоговой базы и налога к уплате. Для формирования декларации по налогу на прибыль (ДННП) объединяют сведения о проведенных операциях, суммируют показатели учетной «первички» и систематизируют их в зависимости от отнесения к определенному разделу декларации. При определении налоговой базы за отчетный период необходимо раскрыть процесс формирования итоговых сумм, поэтому по отдельности группируют регистры:

-

доходов от реализации;

-

расходов, уменьшающих эти доходы;

-

внереализационных доходов;

По завершении отчетного периода разница между итоговыми цифрами в этих регистрах позволит определить размер прибыли, т. е. базу, а затем рассчитать налог. При ведении компанией нескольких видов деятельности или же при осуществлении операций с особыми условиями перехода права собственности (со специальным порядком построения налоговой базы) потребуются дополнительные регистры налогового учета по налогу на прибыль.

Пример

Итоговая строка в ОСВ за 3 квартал выглядит следующим образом:

|

Счет |

Содержание операции |

Сальдо на начало года (руб.) |

Обороты за год (руб.) |

Сальдо на конец года (руб.) |

|||

|

Д/т |

К/т |

Д/т |

К/т |

Д/т |

К/т |

||

|

90/1 |

Выручка от реализации продукции с учетом НДС |

3 6000 000 |

3 6000 000 |

На основе этих же данных формируется РНУ. Выглядеть «доходный» регистр по учету ННП может так:

|

Дата |

Содержание операции |

Счет БУ |

Документ – основание |

Сумма в руб. |

|

10.02.2019 |

Реализация изделия 1 |

90/1 |

Накл. от 10.02.2019 № Н-78 |

3 000 000 |

|

23.03.2019 |

Реализация модели 2 |

90/1 |

Акт от 23.03.2019 № КК-784 |

8 000 000 |

|

15.04.2019 |

Реализация изделия 1 |

90/1 |

Накладная от 15.04.2019. № КУ-01 |

5 000 000 |

|

25.05.2019 |

Реализация модели 3 |

90/1 |

Акт от 25.59.2019 № Н96 |

4 000 000 |

|

10.07.2019 |

Реализация изделия 1 |

90/1 |

Накладная от 10.07.2019. № У-121 |

5 000 000 |

|

25.09.2019 |

Реализация модели 2 |

90/1 |

Акт от 25.09.2019 № КН9456 |

5 000 000 |

|

Итого по стр. 010 прил. № 1 Л02 ДННП |

30 000 000 |

Т.е. показатель полученного дохода по РНУ и ОСВ равнозначен и будет внесен в строку 010 приложения № 1 листа 02 Декларации по налогу на прибыль.

Аналогично формируется и регистр по внереализационным доходам.

Далее, бухгалтер составляет РНУ по расходам основной деятельности, указав в них затраты на сырье, зарплату, отчисления с нее, амортизацию ОС, поставляемые энергоресурсы. Основой для заполнения этого регистра служат данные бухучета по счетам 20, 26, 44, 91 и др. Допустим, что в отчетном периоде компания ООО «Лето» не производила расходов, не признаваемых НУ, информация в РНУ будет также соответствовать данным ОСВ:

|

Наименование затрат |

Счет БУ |

Сумма в руб. |

|

Расходы, относящиеся к продажам (прямые): |

||

|

– себестоимость готовой продукции, в том числе: |

43 |

9 000 000 |

|

– сырье |

20 |

6 000 000 |

|

– амортизация ОС |

20 |

400 000 |

|

– зарплата цеховых рабочих |

20 |

1 900 000 |

|

– страховые взносы |

20 |

560 000 |

|

– энергоресурсы |

20 |

200 000 |

|

Итого по стр. 010 прил. № 2 к Л02 ДННП |

18 060 000 |

|

|

Расходы по реализованным покупным товарам (прямые) |

41 |

1 000 000 |

|

Итого по стр. 020 прил. № 2 к Л02 ДННП |

1 000 000 |

|

|

Косвенные расходы: |

||

|

Зарплата АУП |

26 |

500 000 |

|

Отчисления с зарплаты (страховые взносы) |

26 |

150 000 |

|

Содержание административного здания |

26 |

200 000 |

|

Обслуживание оргтехники |

25 |

90 000 |

|

Итого по стр. 040 прил. № 2 к Л02 ДННП |

940 000 |

|

|

Всего за 9 мес. |

20 000 000 |

Этот регистр предприятие формирует на основе данных по продажам – первичной учетной документации с фиксацией каждого факта затрат. Для этих целей разрабатывают аналитические регистры по каждому виду расходов. Мы же представляем сводные налоговые регистры по налогу на прибыль, т.е. те, в которых аналитика уже сформирована по группам и характеристикам затрат.

Далеко не всегда данные бухучета совпадают с НУ – случается, что в компании нормируются какие-либо затраты, например, рекламные. Продолжим пример, продемонстрировав регистр по признаваемым внереализационным расходам фирмы.

Для отражения внереализационных затрат используют ОСВ по сч. 91/2. Допустим, что в компании в т.ч. осуществлялись не принимаемые к НУ расходы:

|

Счет |

Содержание операции |

Сальдо на начало года (руб.) |

Обороты за год (руб.) |

Сальдо на конец года (руб.) |

|||

|

Д/т |

К/т |

Д/т |

К/т |

Д/т |

К/т |

||

|

91/02 |

Расходы по услугам банка РКО |

400 000 |

400 000 |

||||

|

91/02/1 |

Прочие затраты, не признаваемые НУ |

200 000 |

200 000 |

||||

|

Итого |

600 000 |

На базе данных ОСВ составляют регистр по внереализационным расходам за 9 месяцев, но в нем непринимаемые к НУ расходы уже не фигурируют:

|

Наименование затрат |

Документ |

Сумма в руб. |

|

Расходы за РКО за январь – сентябрь 2019 |

Списание с р/с по док. № Н-р4512 |

400 000 |

|

Итого по стр. 200 прил. № 2 к Л02 |

400 000 |

На основе оформленных налоговых регистров по налогу на прибыль, образец которых предложен в данной публикации, в декларацию по ННП в лист 02 расчета налога (Л02) будет внесена построчная информация:

Требования НК РФ к налоговым регистрам

Согласно статье 313 Налогового Кодекса РФ, данные в учетный регистр необходимо заносить с учетом специальных требований:

- записи располагаются в хронологическом порядке;

- данные вносятся регулярно и непрерывно;

- аналитический учет отражает порядок построения налоговой базы;

- круг лиц, работающих с РНУ, ограничен — документы содержат конфиденциальные сведения;

- исправлять записи нежелательно, в случае крайней необходимости исправления придется заверить.

Важный факт — налоговые регистры являются объектом налоговой тайны. Люди, получившие доступ к ним, отвечают за неразглашение зафиксированных там данных.

Место, где будут храниться налоговые регистры, нужно выбрать таким образом, чтобы исключить несанкционированный доступ и исправление содержащихся в них сведений.

Регистры по налогу на прибыль

Регистры по налогу на прибыль ведутся на основании данных первичного учета и счетов бухучета.

Минимальный перечень таких РНУ:

- доходы от реализации;

- расходы, уменьшающие доход от реализации;

- внереализационные доходы;

- внереализационные расходы.

Чтобы сформировать декларацию по налогу на прибыль, потребуются не менее двух регистров — по доходам и затратам. Разница между этими значениями — это прибыль, которая и облагается налогом.

Обратите внимание — если организация реализует несколько различных направлений деятельности, вводятся вспомогательные регистры или проводятся особые операции, предполагающие отдельный порядок исчисления налогооблагаемой базы по отдельным видам. Регистр по налогу на прибыль должен содержать следующие позиции:. Регистр по налогу на прибыль должен содержать следующие позиции:

Регистр по налогу на прибыль должен содержать следующие позиции:

- наименование бланка;

- период составления документа;

- количественные и качественные единицы измерения показателей;

- сведения о проведенных операциях;

- подпись составителя.

Регистры НДФЛ

Работодатель обязан вести учет доходов работников предприятия. Правильно рассчитать подоходный налог помогает регистр для ведения налогового учета для расчета НДФЛ.

С его помощью управленец заполняет справки по форме 2-НДФЛ по итогам года, определяет право сотрудников на получение налогового вычета и момент, когда действие вычета заканчивается.

При помощи регистра удобно отслеживать случаи ошибочного удержания налога.

Эта форма документов предусматривает позиции:

- о виде доходов;

- льготах по НДФЛ;

- размерах выплат;

- датах выплат;

- размерах исчисленного налога;

- дате удержания налога;

- проведенных платежах по НДФЛ.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

Вид движения

Вид движения бывает двух видов Приход и Расход.

- Приход — указывает на возникновение дебиторской задолженности или погашение кредиторской задолженности по зарплате, налогам и взносам, в списке обозначается «+». Документы формирующие приходные записи: Выдача наличных;

- Списание с расчетного счета;

- Операция по платежной карте;

- Отчет о розничных продажах — вкладка Безналичная оплата.

- Расход — указывает на возникновение кредиторской задолженности или погашение дебиторской задолженности по зарплате, налогам и взносам, в списке обозначается «-». Документы, формирующие расходные записи: Авансовый отчет;

- Больничный лист;

- Начисление зарплаты;

- Поступление на расчетный счет — Поступление по платежным картам.

Регистратор

Документ, при проведении которого сформировались записи в регистр.

Список документов, формирующих записи в регистр Прочие расчеты:

- Авансовый отчет

- Больничный лист;

- Начисление зарплаты;

- Выдача наличных;

- Оплата платежной картой;

- Отпуск;

- Списание с расчетного счета,

- и т. д.

Полный список документов можно посмотреть здесь PDF

Организация

В поле Организация указывается наименование нашей Организации. Автоматически в справочник подставляется название из документа-регистратора.

Счет учета

В поле Счет учета указываются счета группы учета операций по расчету с работниками организации и подотчетными лицами:

- 57 — продажи по платежным картам;

- 70 — расчеты с персоналом по оплате труда;

- 71 — расчеты с подотчетными лицами;

- 73 — расчеты с персоналом по прочим операциям;

- 76 — расчеты с разными дебиторами и кредиторами;

- 68 — расчеты по налогам и сборам;

- 69 — расчеты по социальному страхованию и обеспечению.

Контрагент

Поле Контрагент заполняется из расчетного документа и имеет составной характер. Данные в нем могут принимать значения справочников:

- Контрагенты — для счетов учета 57, 76;

- Физические лица — для счетов учета 70, 71, 73.

По счетам учета групп 68 и 69 поле Контрагент не заполняется.

Расчетный документ

В поле Расчетный документ заполняется документ, на основании которого происходит расчет с физическим лицом или контрагентом. Это может быть:

- Больничный лист;

- Выдача наличных;

- Выдача денежных документов;

- Начисление зарплаты;

- Отпуск;

- Списание с расчетного счета,

- и т. д.

Полный список документов можно посмотреть здесь PDF

Договор контрагента

Поле Договор контрагента заполняется из расчетного документа для счетов учета 57 и 76. Для счетов учета 70, 71, 73, 68, 69 — поле не заполняется.

Налоговая отчетность

Налоговая отчетность – документ налогоплательщика (налогового агента), представляемый в органы налоговой службы в соответствии с порядком и требованиями, установленными Налоговым Кодексом РК. Налоговая отчетность содержит сведения о налогоплательщике, об объектах налогообложения, об исчислении налоговых обязательств, взносов, отчислений и другие необходимые сведения.

Уполномоченным органом утверждаются требования форматно-логического контроля, которые должны соблюдаться при составлении налоговой отчетности.

Налоговая отчетность включает в себя налоговые декларации, расчеты, отчетность по мониторингу, заявления и т.д.

Налоговая отчетность делится на следующие виды:

- Первоначальная – представляется лицом за период, в котором произведена постановка на регистрационный учет или впервые возникли налоговые обязательства.

- Очередная – представляется лицом за периоды, следующие за периодом, в котором произведена постановка на регистрационный учет или впервые возникли налоговые обязательства.

- Дополнительная – представляется лицом при внесении изменений или дополнений в ранее представленную налоговую отчетность за налоговый период, к которому относятся данные изменения или дополнения.

- Дополнительная по уведомлению – представляется лицом при внесении изменений или дополнений в ранее представленную налоговую отчетность за налоговый период, в котором налоговым органом выявлены нарушения по результатам камерального контроля.

- Ликвидационная – представляется лицом при прекращении деятельности или реорганизации налогоплательщика, а также при снятии с регистрационного учета по налогу на добавленную стоимость.

Если налогоплательщик относится к категориям, для которых установлены различные формы налоговой отчетности, то такой налогоплательщик составляет налоговую отчетность для каждой категории, к которой он относится.

Налогоплательщики могут представлять налоговую отчетность в явочном порядке (на бумажном носителе), по почте заказным письмом с уведомлением (на бумажном носителе), в электронной форме (посредством системы приема и обработки налоговой отчетности).

Налогоплательщики вправе продлить срок представления налоговой отчетности при условии ее представления в электронной форме. Для этого налогоплательщик направляет в налоговый орган уведомление о продлении срока представления налоговой отчетности. При этом продление срока представления налоговой отчетности не изменяет срока уплаты налогов, других обязательных платежей в бюджет, взносов и отчислений.

Для внесения изменений или дополнения в налоговую отчетность, налогоплательщиком представляются дополнительные налоговые формы. В дополнительной налоговой отчетности указывается разница между ранее представленными суммами и фактическими, либо новое значение, при изменении остальных данных в ранее представленной налоговой отчетности.

Налоговая отчетность может быть отозвана методом удаления или методом изменения. При отзыве налоговой отчетности методом удаления, налоговая отчетность удаляется полностью. При отзыве налоговой отчетности методом изменения, в ранее представленную налоговую отчетность вносятся изменения или дополнения.

В конфигурации «Бухгалтерия 8 для Казахстана» формы налоговой отчетности расположены в разделе Отчеты – Регламентированные отчеты.

Налогоплательщик может сформировать реализованные формы налоговой отчетности, как за текущий период, так и за предыдущие по формам прошлых периодов.

Учётная политика как инструмент налогового учёта

Учётная политика для целей налогового учёта представляет собой внутренний документ, на основании которого налогоплательщик закрепляет основные методы ведения налогового учёта. В ней указываются правила, по которым компания отражает свои хозяйственные операции, а также используемые формы первичных документов и регистров налогового учёта.

После разработки и утверждения учётной политики для целей налогового учёта установленные в ней правила должны неукоснительно соблюдаться. В Определении Конституционного суда от 12.05.2005 № 167-О обозначено, что когда налогоплательщик выбрал вариант учётной политики по налогам, он становится участником конкретного механизма налогообложения. И в этой связи он не может применять другой механизм.

Но это вовсе не означает, что учётную политику нельзя менять. Можно менять и на следующий год, и в середине текущего, но лишь при объективных обстоятельствах. Например, когда изменились положения законодательства, налогоплательщик стал вести новые виды деятельности или новые операции и др.

Учётную политику для целей налогового учёта можно менять. Но обязательно нужно применять методы налогового учёта, которые закреплены последней редакцией этого документа.

В законодательстве не содержатся жёсткие требования по оформлению учётной политики для целей налогового учёта. В п. 8 ПБУ 1/2008 указано лишь на то, что требуется оформить организационно-распорядительный документ на утверждение учётной политики, например, приказ директора или распоряжение. Когда такого документа нет в компании, её могут оштрафовать при проверке.

Налоговые регистры

Статья 314 НК РФ целиком посвящена аналитическим регистрам налогового учета, которые представляют собой сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ. В связи с тем что единых утвержденных форм регистров налогового учета не существует, организация должна разрабатывать их самостоятельно и указывать в учетной политике для целей налогообложения.

При этом нужно помнить, что, в отличие от регистров бухгалтерского учета, налоговые формы предназначены для систематизации данных без распределения (отражения) по счетам бухгалтерского учета. Взамен счетов для налоговых регистров введен перечень обязательных реквизитов, поименованных в абз. 10 ст. 313 НК РФ. Напомним, для бухгалтерских регистров (не путать с первичными документами!) обязательные реквизиты законодательством не установлены.

Налоговых реквизитов немного: одни идентифицируют сам регистр (наименование, дату составления), другие — хозяйственную операцию в натуральном (если это возможно) и денежном выражении. Так же как и бухгалтерские регистры, налоговые формы учета должны быть подписаны составившими их ответственными лицами, которые могут вести регистры как на бумажных носителях, так и в электронном виде (абз. 6 ст. 314 НК РФ). При этом нужно определиться с методологией ведения налогового учета. Поясним, о чем идет речь.

Налоговый кодекс предоставляет организации право выбора из нескольких вариантов формирования регистров налогового учета (абз. 3 ст. 313 НК РФ):

- принять в качестве налоговых регистры бухгалтерского учета, дополнив их необходимыми реквизитами;

- сформировать самостоятельные регистры налогового учета.

Безусловно, проще и заманчивее первый вариант, которым можно воспользоваться, если порядок отражения и группировки операций для целей налогообложения соответствует бухгалтерскому учету. В этом случае налоговую базу можно рассчитать по бухгалтерским регистрам, внеся в них при необходимости дополнительные сведения. Но представим другую ситуацию, когда дополнительной «налоговой» информации в таком универсальном регистре не меньше, чем «первичной», взятой из бухучета. Тогда имеет смысл обратиться ко второму варианту и сформировать самостоятельные регистры налогового учета, чтобы не перегружать излишними сведениями регистры бухгалтерского учета.

Бытует мнение, что прямая обязанность вести налоговый учет (в том числе формировать налоговые регистры) возникает только тогда, когда данных бухгалтерского учета недостаточно. Такую точку зрения не разделяют чиновники, считая, что организация должна в обязательном порядке вести налоговый учет для исчисления налога, а вот формы аналитических регистров плательщик может разработать самостоятельно (Письмо Минфина России от 01.08.2007 N 03-03-06/1/531). Главное, чтобы имеющаяся в документах (реквизитах) аналитического учета информация содержала все необходимые сведения для исчисления налоговой базы и составления налоговой отчетности.

Итак, налоговые регистры нужны. Как же их все-таки вести? Практика показывает, что есть два пути: либо непосредственно в бухгалтерской программе, либо с использованием отчетных форм бухгалтерской программы, но в отдельном табличном редакторе (проще говоря, в таблице базы данных, например Excel). Бухгалтерская программа больше подходит для ведения регистров, тем более что во многих продуктах предусмотрена возможность одновременного заполнения бухгалтерских и налоговых документов, но не все пользуются этим, ведь программу нужно подстраивать под налоговый учет каждого предприятия. Поэтому нередко можно встретить ведение налоговых регистров в табличных редакторах, которые работают проще и понятнее, чем многие бухгалтерские программы. В связанных таблицах также видна структура взаимодействия налоговых регистров, что в бухгалтерской программе часто не прослеживается

В связи с этим в рамках статьи уделим внимание проверенному способу ведения налоговых регистров — в отдельном файле Excel. При этом напоминаем, информация для рабочего налогового файла берется из бухгалтерского учета, то есть непосредственно из различных отчетов используемого на предприятии программного продукта

Требования к регистрам

В соответствии со статьей 313 НК РФ налогоплательщики обязаны исчислять налоговую базу по истечении каждого (налогового) отчетного промежутка времени на основании подтвержденных данных налогового учета.

Замечание 1

Налоговый учет — это систематизация бухгалтерской информации для установления налоговой базы по конкретному налогу на основании данных первичных документальных актов.

В качестве подтверждения данных НУ выступают:

- первичная учетная документация;

- регистры аналитические НУ;

- расчет налоговой базы.

Аналитическими регистрами НУ являются сводные форматы систематизации информации налогового учета за каждый отчетный период.

В обязательном порядке данные формы должны содержать:

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

- название регистра;

- дату составления;

- название хозяйственных операций;

- измерители самой операции в денежном и натуральном выражении;

- подпись и ее расшифровку ответственного лица за составление документа.

Формы регистров и алгоритм отражения в них аналитических данных налогового учета, налогоплательщики вправе разрабатывать самостоятельно, но обязательно включать в дополнение к учетной политике для дальнейших целей налогообложения.

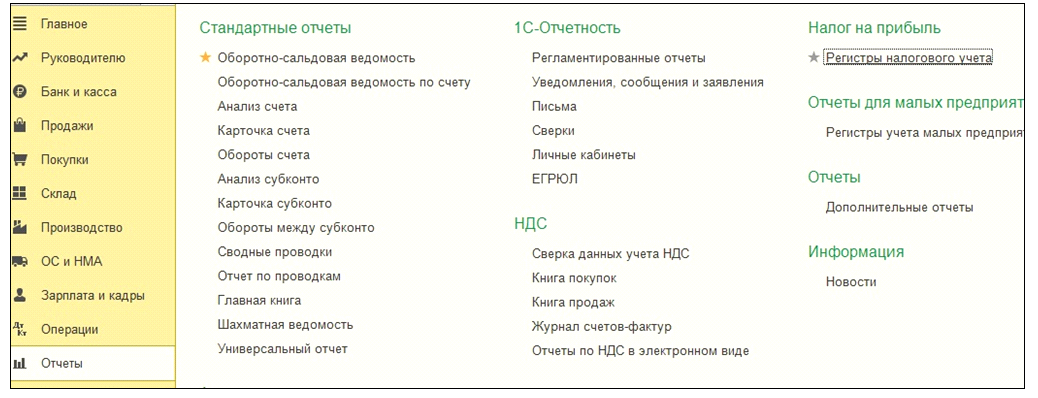

Рисунок 1. Расположение налоговых регистров в 1С. Автор24 — интернет-биржа студенческих работ

Рисунок 1. Расположение налоговых регистров в 1С. Автор24 — интернет-биржа студенческих работ

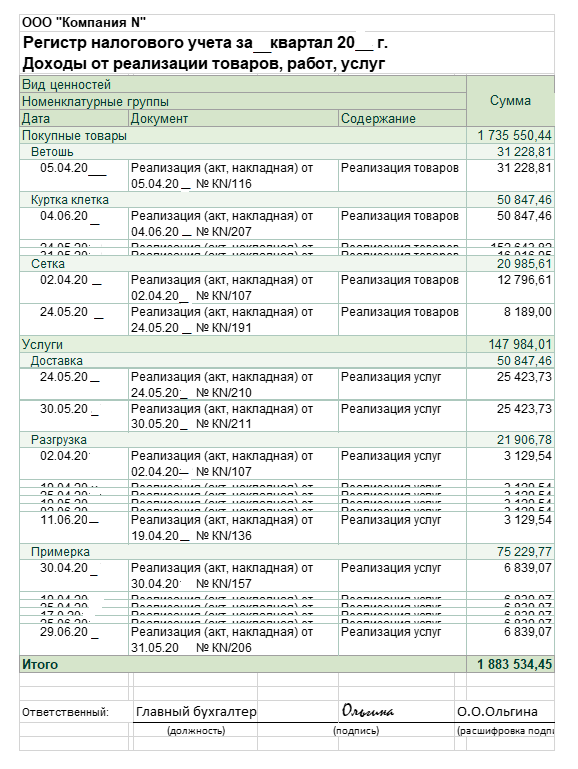

Образец регистра НУ доходов

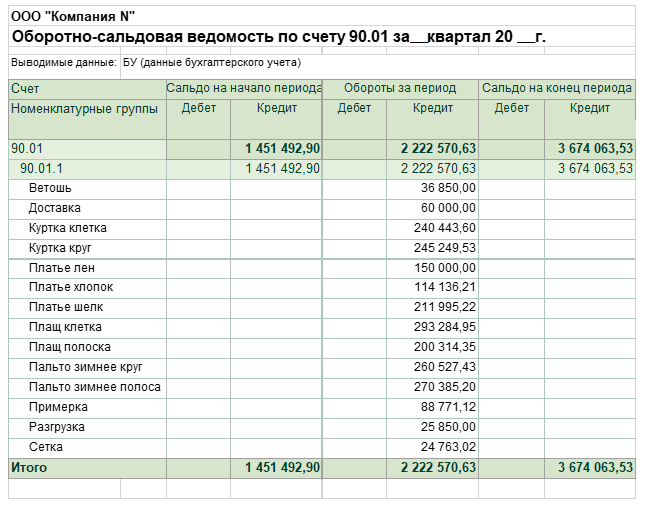

Компания N заполняет декларацию по НП за полугодие. В сформированной за этот период оборотке величина сальдо на конец периода Кт 90.1, т. е. выручка за отчетный период составляет 3 674 064 руб., включая НДС 20%, расходы, относящиеся к реализации (Дт 90.2) — 2 865 828, внереализационные доходы (Кт 91.1) — 595 250, внереализационные расходы (Дт 91.2) — 699 836 руб.

Декларация по НП заполняется без учета НДС, поэтому сделаем небольшой расчет:

3 674 064 / 120 × 100 = 3 061 720 — это доход за полугодие без учета НДС, именно эту сумму и показывают в декларации по НП.

После заполнения лист 02 отчета выглядит следующим образом:

Не знаете свои права?

Инспекторы ИФНС при камеральной проверке полученного отчета попросили представить им для сверки налоговые регистры за 2-й квартал.

Главный бухгалтер проверяет, правильно ли заполнены регистры НУ по оборотно-сальдовой ведомости за 2-й квартал.

Строка 010 отчета (выручка с НДС) проверяется по ОСВ счета 90.1 — там указан размер выручки за период.

Вот эта оборотка:

Регистр НУ по доходам от реализации был сформирован главным бухгалтером в момент заполнения отчетности.

Проведя повторные расчеты, главный бухгалтер компании N убедился в корректности составленных налогов: все требуемые налоговиками реквизиты в регистрах присутствуют и сумма строки 010 совпадает с результатами расчетов и регистра НУ.

Проведя повторные расчеты, главный бухгалтер компании N убедился в корректности составленных налогов: все требуемые налоговиками реквизиты в регистрах присутствуют и сумма строки 010 совпадает с результатами расчетов и регистра НУ.

Перечень регистров налогового учета (что такое регистры налогового учета)

Перед вами перечень наиболее часто применяемых регистров налогового учета (возможно, какие-то регистры в данном списке не упомянуты, но должны использоваться на конкретном предприятии — их необходимо разработать и оформить самостоятельно):

- Регистр-расчет «Формирование стоимости объекта учета».

- Регистр учета целевых средств, использованных не по целевому назначению.

- Регистр-расчет амортизации нематериальных активов.

- Регистр учета использования целевых поступлений.

- Регистр-расчет стоимости списанных сырья/материалов по методу ФИФО.

- Регистр учета использования целевых средств.

- Регистр-расчет стоимости списанных товаров по методу ФИФО.

- Регистр-расчет «Финансовый результат от деятельности обслуживающих производств и хозяйств».

- Регистр-расчет стоимости сырья/материалов, списанных в отчетном периоде.

- Регистр учета убытков обслуживающих производств и хозяйств.

- Регистр учета сомнительной и безнадежной дебиторской задолженности по результатам инвентаризации на отчетную дату.

- Регистр учета доходов текущего периода.

- Регистр учета сомнительной и безнадежной задолженности по результатам инвентаризации на отчетную дату.

- Регистр-расчет финансового результата от уступки прав требования (расходы по реализации прав, кроме ситуаций продажи ранее приобретенных прав).

- Расчет резерва сомнительных долгов текущего отчетного (налогового) периода.

- Регистр-расчет финансового результата от реализации прав, которые были приобретены ранее в рамках операции по оказанию финансовых услуг.

- Акт инвентаризации кредиторской задолженности на отчетную дату.

- Регистр учета внереализационных расходов текущего периода.

- Регистр учета договоров на добровольное страхование работников.

- Регистр-расчет остатка транспортных расходов.

- Регистр учета расходов по добровольному страхованию работников.

- Регистр учета стоимости реализованного прочего имущества.

- Регистр-расчет учета расходов по страхованию работников текущего периода.

- Регистр-расчет «Финансовый результат от реализации амортизируемого имущества».

- Регистр-расчет расходов на ремонт текущего отчетного периода (ведется организациями, не являющимися компаниями, указанными в пп. 1 п. 1 ст. 260 НК РФ).

- Регистр учета прочих расходов текущего периода.

- Регистр-расчет расходов на ремонт, учитываемых в текущем и будущих периодах (ведется компаниями, не являющимися предприятиями, перечисленными в тексте пп. 1 п. 1 ст. 260 НК РФ).

- Регистр учета стоимости товаров, списанных в отчетном периоде.

- Регистр учета внереализационных расходов по операциям уступки прав требования, относящихся к будущим периодам.

- Регистр-расчет амортизации основных средств.

- Регистр-расчет резерва расходов на гарантийный ремонт.

- Регистр учета начисления налогов и сборов, включаемых в состав расходов.

- Регистр-расчет коэффициента для перерасчета резерва расходов на гарантийный ремонт.

- Регистр учета расходов по оплате труда.

- Регистр информации об объекте основных средств.

- Регистр-расчет сумм начисленных штрафных санкций за отчетный период.

- Регистр информации об объекте нематериальных активов.

- Регистр учета расхода денежных средств.

- Регистр информации о приобретенных партиях товаров, учитываемых по методу ФИФО.

- Регистр учета поступлений денежных средств.

- Регистр информации о приобретенных партиях сырья/материалов, учитываемых по методу ФИФО.

- Регистр учета операций выбытия имущества, работ, услуг, прав.

- Регистр информации о движении приобретенных товаров, учитываемых по методу средней себестоимости.

- Регистр учета операций приобретения имущества, работ, услуг, прав.

- Регистр информации о движении приобретенных сырья/материалов, учитываемых по методу средней себестоимости.

- Регистр учета расчетов по штрафным санкциям.

- Регистр учета расходов будущих периодов.

- Регистр учета расходов на гарантийный ремонт.

- Регистр учета операций по движению дебиторской задолженности.

- Регистр движения резерва по сомнительным долгам.

- Регистр учета операций по движению кредиторской задолженности.

- Регистр учета расчетов с бюджетом.

Как выглядит редактор статей

Любые статьи учетов подразделяются на расходы и доходы, что определяется изменением налоговой базы в отношении конкретных операций. Редакторы статей контроля включают в себя такие колонки, как:

Полный список статей по налоговому учету делится на две закладки: файлы с документами доходов и расходов. Эти закладки имеют древовидную структуру. Такие документы состоят из других информативных блоков меньшего порядка. Если же статья не имеет в своей структуре каких-либо вкладок, то для удобства классификации ее называют документом последнего уровня. Каждый пользователь имеет право создавать не бесконечный, но вполне большой объем статей, которые будут считаться вложенными. Типы статей, можно сказать, наследуются всеми ее другими подстатьями. Выражаясь более простым языком, документы по доходам могут иметь лишь статьи таковых в подуровнях. Какие еще есть программы автоматизации налогового учета?

Принцип работы данной системы кроется в абсолютном сближении двух типов — бухгалтерского и налогового учетов. Ввиду того, что основанием для совершения операций выступает первичный документ, его нужно обрабатывать лишь один раз. Это оказывается реальным лишь в том случае, если для каждой бухгалтерской проводки согласно расходам или доходам присваивается функция налогового учета.

Благодаря каждому первичному документу создается бухгалтерская проводка или ее группа, которая должна быть отмечена аналитическим характерным признаком в области налогового учета. В рамках этого для правильной корректировки какой-либо операции, например, даты или суммы, в процессе контроля не требуется никаких дополнительных исправлений в налоговой системе предприятия, даже в том случае, если их внесли в проводку вручную. Автоматизация налогового учета на предприятии должна существенно экономить время.

То же самое имеет отношение к операциям по налоговому контролю. Вполне объяснимо, что при наличии заметных различий в процессе выявления расходов и доходов, лишь одних аналитических признаков явно будет недостаточно. Вот почему в программе параллельно с аналитическими функциями применяются и счета по налоговой схеме.

Кроме того, в данной программе приводится базовое перечисление аналитических признаков, которые могут быть дополнены на личное усмотрение пользователя. Абсолютно вся функциональность, которая предусмотрена программой, дает возможность применять бухгалтерские операции для всех типов проведения учетов предприятия. Это ведет к сокращению количество используемых действий и осуществляет производство расчетов налогооблагаемой базы в бухгалтерской среде. То есть сделанная проводка по финансовому контролю деятельности организации применяется и для налогового учета.

Разница между определениями дохода и расхода, согласно правилам бухгалтерского и налогового учетов, максимально принимаются во внимание самой программой, что позволяет сотруднику не совершать ошибки в процессе работы с ней. С автоматизацией налогового учета налог на прибыль посчитать довольно легко

Регистры для переходных вычислений

Основное назначение подобных документов — сбор и хранение информации по вспомогательным операциям компании, которые оказывают влияние на формирование базы обложения. Подобные суммы, хотя и могут увеличивать или уменьшать размер объекта обложения, напрямую в других налоговых регистрах не фигурируют, в связи с чем и требуют фиксации в отдельном бланке. В них находят свое отражение реализация общего алгоритма вычислений и итоговый размер вспомогательных сумм.

В состав указанного пакета расчетов, как правило, включаются:

- Амортизационные отчисления нематериальных активов.

- Формирование первоначальной стоимости предмета учета.

- Суммы материальных затрат на производство и стоимости товаров, предназначенных для реализации.

- Информация о накопленном долге кредиторов.

- Фонды безнадежной дебиторской задолженности.

- Расходы на ремонт.

- Регистр расходов на дополнительные страховые выплаты для своих работников.

- Фонды на проведение гарантийных ремонтов.

- Суммы, уплаченные за переуступку права требования.

- Иные документы.

Регистры бухгалтерского учета на микропредприятиях

Удобнее всего разработать регистры с учетом того, что сведения из них вы потом перенесете в баланс и отчет о финансовых результатах. При этом можно ориентироваться на упрощенные формы бухгалтерской отчетности.

Вам понадобятся как минимум регистры по учету заработной платы, амортизации, товаров, доходов и расходов по основной деятельности. Все регистры заполняйте по методу начисления — то есть тем способом, по которому вы признаете доходы и расходы. Это означает, к примеру, что стоимость товаров придется включить в доходы по мере отгрузки покупателям. Расходы, естественно, надо также признавать по методу начисления, не дожидаясь оплаты.

Чтобы заполнить баланс, вам также нужны будут остатки товаров (других запасов) и внеоборотных средств. Но помните, что списать их после реализации можно лишь по средней стоимости или по методу ФИФО. Поэтому вам понадобится два регистра — по учету реализации товаров и списания покупной стоимости. В первом регистре вы будете указывать стоимость отгруженных товаров, которая является выручкой компании. А во втором регистре придется рассчитать по средней стоимости или методом ФИФО сумму, по которой покупную стоимость включить в расходы.

НДФЛ со всей зарплаты за май составил: (500 000 руб. + 750 250 руб.) × 13% = 162 533 руб.

Бухгалтер удержал налог с зарплаты сотрудников. А затем 7 июня перечислил остаток в размере 587 717 руб. (750 250 – 162 533) на счета работников.

20 июня бухгалтер начислил работникам очередной аванс на сумму 600 000 руб. В тот же день деньги перечислил сотрудникам.

Кроме того, в мае микропредприятие отгрузило покупателям товары стоимостью 4 500 000 руб. (без учета НДС). А сумма НДС составила 810 000 руб. Никаких отгрузок в июне не было.

Вариант 1. Бухгалтерский учет на микропредприятии ведется с применением двойной записи

ДЕБЕТ 70 КРЕДИТ 51 — 500 000 руб. — перечислен аванс работникам на счета;

ДЕБЕТ 20 КРЕДИТ 70 — 750 250 руб. — начислена сотрудникам зарплата за май;

ДЕБЕТ 70 КРЕДИТ 51 — 587 717 руб. — перечислена сотрудникам зарплата за май;

ДЕБЕТ 20 КРЕДИТ 70 — 600 000 руб. — начислен работникам аванс за июнь;

ДЕБЕТ 70 КРЕДИТ 51 — 600 000 руб. — перечислен аванс работникам на счета.

Вариант 2. Бухгалтерский учет на микропредприятии ведется с без двойной записи

Никаких проводок бухгалтер не делал. В мае и июне он сделает записи в регистрах по учету зарплаты и отгрузке товаров

Регистр учета доходов и расходов по основной деятельности за 2016 год

Начислен аванс в счет заработной платы за май