Кто и зачем разрабатывает учетную политику для налогообложения

Налоговое законодательство позволяет налогоплательщику выбирать систему налогообложения. Кроме того, для определения налоговой базы по некоторым элементам предусмотрены разные варианты их применения. Какой из них выбрать – решать вам. Сделанный выбор надо закрепить в учетной политике для целей налогообложения приказом руководителя организации (индивидуального предпринимателя). Чтобы выбрать наиболее оптимальный для вас вариант учетной политики, загляните в таблицу.

Избрав конкретный вариант учетной политики, использовать другой механизм налогообложения нельзя (определение Конституционного суда РФ от 12 мая 2005 г. № 167-О).

Типовых образцов учетной политики нет, поэтому приказ составляйте в произвольной форме. Положения учетной политики можно включить как в текст приказа, так и оформить в виде приложения к нему.

Налоговое законодательство не конкретизирует, кто должен разрабатывать учетную политику. Поэтому руководитель организации может поручить эту работу любому сотруднику – специалисту в области налогообложения. Как правило, предпочтение отдают главному бухгалтеру.

Учетную политику утверждают заблаговременно: до налогового периода, начиная с которого будут применять ее положения. Разработанную учетную политику применяйте последовательно из года в год с момента создания организации и до ее ликвидации. Либо до тех пор пока в учетную политику не будут внесены изменения. Составлять новую учетную политику ежегодно не нужно.

Как избежать конфликта с соседями?

1. Соблюдайте законодательство и правила, установленные в вашем поселении или доме. Это поможет избежать недоразумений и противоречий.

2. Будьте внимательны к своим действиям и поведению. Избегайте создания лишнего шума, особенно в позднее время суток.

3. Уважайте личное пространство соседей. Не проникайте на участок или внутрь квартиры без разрешения.

4. Решайте возникающие проблемы мирным и конструктивным путем. В случае конфликта не спешите вступать в конфронтацию, а попытайтесь найти взаимоприемлемое решение.

5. Учитывайте особенности и потребности своих соседей. Соблюдайте их религиозные и культурные традиции, будьте внимательны к детям и пожилым людям.

6. Будьте доброжелательными и готовыми помочь соседям в случае необходимости. Маленькая добрая дела могут создать дружественную и поддерживающую атмосферу в вашем жилище.

7. Не забывайте о своей безопасности. Если у вас возникли серьезные проблемы с соседями, обратитесь к правоохранительным органам или управлению дома.

Помните, что хорошие отношения с соседями могут сделать вашу жизнь более спокойной и комфортной. Следование простым правилам и забота о взаимопонимании помогут избежать конфликтов и создадут приятную атмосферу в вашем доме.

Когда утверждается приказ об учетной политике

На уровне законодательства никак не ограничен срок действия УП организации. То есть компания может ее применять последовательно из года в год. В связи с этим в приказе на утверждение УП не приводится срок ее действия. Но нужно учесть следующий важный момент.

Чтобы учетная политика начала действовать со следующего календарного года, приказ следует утвердить до конца текущего года. Применительно к 2023 году утвердить приказ необходимо до 31-ого декабря 2022 г.

Таким образом, если приказ составлен без указания срока действия УП, продлевать ее не нужно при условии отсутствия необходимости внесения дополнений или изменений. Если все-таки в приказе изначально был указан определенный период действия УП, к примеру, один год, для ее продления придется составить новый распорядительный документ.

Оформление пересчета показателей отчетов за предшествующие годы при изменении УП

Все изменения, которые имеют место быть, применяются к конкретным операциям только после дня (даты), с которого они внесены. При этом показатели отчетов за прошлые года подлежат пересмотру (п. 17 Приказа № 274н).

|

Оформление

при изменении (ключевые |

пересчета

учетной политики моменты) |

||

|

подготовка справки (форма по ОКУД 0504833), утвержденной |

внесение сведений об изменениях валюты баланса

(по формам 0503173, 0503773) |

замена входящих остатков в балансе главного распорядителя и гос. (муниципального) учреждения по форме 05037300 и 503130 соответственно), а также по др. формам | отображение последствий внесенных изменений в Пояснительной записке к балансу (формы 0503160, 0503760), назначение которой – обобщить, прокомментировать, пояснить, дополнить информацию, имеющуюся в отчетности |

Данный основной перечень операций, хоть и не является исчерпывающим, но, так или иначе, сопровождает процесс внесения изменений в УП.

Пример учетной политики на 2024г. для предприятия на общей системе налогообложения

Наша компания занимается торговлей и ей необходимо разработать свою учетную политику. Рассмотрим, какие пункты необходимо в ней отразить и как правильно составить приказ:

- Пропишите ссылки на нормативные документы

- Правила использования отчетных документов, какие используются бланки, какие самостоятельно разработаны

- Порядок начисления налога на прибыль и уплаты по нему авансов

- Что будет относиться к прямым и косвенным расходам

- Как учитываются основные средства, каким способом начисляется амортизация

- Правила ведения материально-производственных запасов

- Если у вас различные ставки по исчислению НДС, это так же необходимо отразить

Как составить учетную политику организации на 2023 год

С 2023 года всем предприятиям нужно откорректировать рабочий план счетов, предусмотрев отдельные субсчета для учета ЕНП (единого налогового платежа) и начисления страховых взносов. Также нужно убрать переходные положения на ФСБУ по основным средствам и аренде.

Для внесения таких изменений не требуется переписывать всю учетную политику организации. Достаточно издать и утвердить отдельный приказ. Допускается составление одного общего приказа для целей бухгалтерского учета и налогового. В документе нужно указать те пункты, по которым происходят изменения и которые применяются в деятельности предприятия.

Приказ заполняется в произвольном виде. Обычно эта обязанность поручается сотруднику бухгалтерии. Типовой унифицированной формы приказа нет. Поэтому компания может составить приказ на официальном бланке с указанием обязательных реквизитов и соблюдением общепринятых правил документооборота. Или это может быть другой документ, в том числе распоряжение, постановление, стандарт и т.д.

Изменения в бухучете на 2024 г.: что учитывать при формировании УП

Несмотря на то, что большая часть изменений коснулась именно налоговой сферы, в бухучет также введены некоторые новшества. К ним относят:

- Обновление ФЗ РФ № 402 от 06.12.2011. Привнесенные изменения утверждены .

- Некоторые актуальные на сегодня изменения ПБУ 3/2006, утвержденные Приказом Минфина РФ № 180н от 09.11.2017.

Так, к примеру, установлено, что оформлять бух(фин)отчетность надлежит в электронном виде и этого достаточно. Но если договором либо нормативно-правовыми актами предусмотрено обязательство по предоставлению бумажной версии отчетности, то нужно дублировать ее на бумаге.

Примером новшества, привнесенного в ПБУ № 3/2006, может являться использование кросс-курса. Стоимость активов и обязательств в инвалюте, как принято, пересчитывают в рубли по действующему курсу ЦБ РФ. Но при отсутствии такового на дату совершения сделки пересчет осуществляется по спецкурсу, именуемому кросс-курсом, с применением средних значений.

Непосредственно для бухгалтерской службы следует обратить внимание также на иные новшества, которые введены и применяются с 2024 г

|

Значимые

изменения |

для бухгалтерии

с 2024 г. |

||

|

Новая величина МРОТ 11 280 руб. |

Предоставление оплачиваемых выходных дней работникам для прохождения диспансеризации | Бухотчетность представляют ИФНС, а перед Росстатом отчитываться не надо |

Бюджетникам надлежит учитывать изменения по КБК (Приказ № 132н) и по определению КОСГУ (Приказ №209н) |

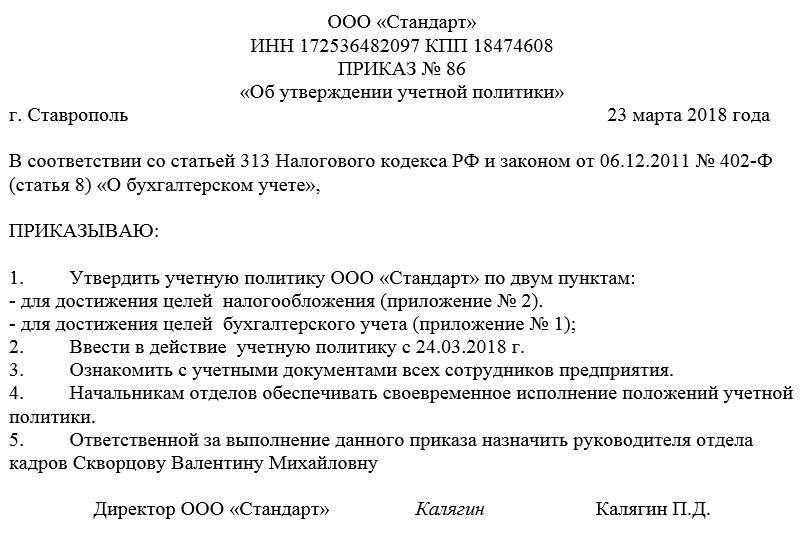

Как сформировать приказ

С 2013 года использование унифицированных стандартных форм первичных кадровых и бухгалтерских документов отменено. Теперь любые приказы могут быть написаны в произвольном виде или, если в организации есть собственный шаблон документа – по его образцу.

При этом, в любом случае необходимо, чтобы приказ по своей структуре соответствовал определенным параметрам делопроизводства, а по содержанию включал в себя ряд обязательных сведений. К ним относятся:

- наименование документа;

- дата его составления и номер;

- название компании, в которой он выпускается.

Затем идет основная часть:

- описывается суть распоряжения, то есть фиксируется факт утверждения учетной политики, с указанием точной даты, с которой она вводится в действие;

- дается ссылка на приложения к приказу — документы, которые, собственно и определяют основные положения учетной политики;

- прописывается обязанность руководителей подразделений ознакомить с ней подчиненных.

В завершение в приказе следует назначить ответственных за его выполнение работников. Если администрация организации считает, что приказ нужно дополнить еще какой-то информацией, ее также следует внести в бланк отдельными пунктами.

Выбор способов ведения учета

В учетной политике закрепляют способы ведения бухучета, выбранные из нескольких предусмотренных законодательством. Перечень возможных вариантов, из которых нужно выбрать один, представлен в таблице. Если же в законе прописан единственный способ учета конкретных операций, то указывать его в учетной политике не обязательно.

Если в учетной политике закрепили один способ учета, а применяете другой, ждите доначислений. Проверяя компанию, инспектор пересчитает налоги по способам учета из политики. Это следует из пунктов 7, 9 ПБУ 1/2008.

Политика бухучета повлияет и на налоги. Например, в документе прописано, что срок полезного использования основных средств определяете по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, а бухгалтер использует другой срок. Это повлияет на остаточную стоимость основного средства. В результате есть риск недоплатить налог на имущество, за что организации начислят пени и штраф. Это подтверждает и арбитражная практика: постановления Арбитражного суда Уральского округа от 14 декабря 2015 г. № А47-12935/2014, ФАС Уральского округа от 2 августа 2013 г. по № А47-11749/2011.

Организации, которые относятся к категории микропредприятий или некоммерческих организаций, могут вести бухучет по простой системе (без применения двойной записи) или в общем порядке – с применением метода двойной записи. Следовательно, такие организации могут выбрать способ ведения учета. Свой выбор они должны прописать в учетной политике. Такой порядок предусмотрен пунктом 6.1 ПБУ 1/2008 и частью 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

Ниже приведен примерный перечень элементов бухгалтерской учетной политики, а также приказ об утверждении учетной политики для целей бухгалтерского учета и налогообложения.

Пример 1. Изменения 2024 года, которые влияют на учетную политику 2024 г.

Изменения 2024 г., о которых далее пойдет речь, учитывались при формировании УП организации в прошедшем году.

| Некоторые | изменения с 2024 г. | ||

| новая ставка налога по движимому имуществу: 1,8% | предоставляется инвестиционный вычет по части издержек капремонта и покупки ОС | обновлен перечень объектов, по которым применяется ускоренная амортизация, действующий вплоть до 2024 г. | при покупке металлолома (сырых шкур) надлежит уплачивать НДС |

Помимо этого, несколько поменялся раздельный учет по НДС (5%), калькуляция резерва по сомнительным долгам. Все это, так или иначе, отображалось по УП и обусловило изменения в последующем 2024 г.

Документы, необходимые для подачи заявления

При подаче заявления о регистрации в учетной политике на 2024 год, необходимо предоставить следующие документы:

1. Заявление на регистрацию учетной политики

Заявление должно быть оформлено на официальном бланке организации и содержать следующую информацию:

- Полное наименование организации;

- ИНН (Идентификационный номер налогоплательщика) организации;

- Адрес места нахождения организации;

- Контактная информация (телефон, электронный адрес) представителя организации;

- Желаемую дату начала действия учетной политики.

2. Сводный бухгалтерский баланс за предыдущий год

Необходимо предоставить сводный бухгалтерский баланс за предыдущий год, подписанный главным бухгалтером организации и заверенный печатью.

В случае, если организация только начинает свою деятельность, необходимо предоставить прогнозируемый сводный бухгалтерский баланс на текущий год.

3. Заверенная копия устава организации

Необходимо предоставить заверенную копию устава организации с последними внесенными поправками.

Также рекомендуется предоставить заверенные копии других утвержденных документов, таких как решения общего собрания участников (акционеров) о создании организации и назначении руководителей, приказы о назначении главного бухгалтера и других ответственных лиц, а также документы, определяющие финансовые и налоговые обязательства.

Все предоставленные документы должны быть в соответствии с действующим законодательством и правилами учетной политики.

Изменения в налоговой сфере на 2024 г., значимые для целей формирования УП

В 2024 г. введено ряд новых норм налогообложения. Их надлежит учитывать при формировании УП. Среди наиболее значимых новшеств необходимо выделить следующие.

| Налоговые нововведения на 2024 г. | ||||

|

Увеличена ставка НДС: с 18 до 20 % (для общих случаев) |

Движимое имущество отныне налогом не облагается |

Несколько изменен список операций, с которых не удерживают НДС (и круг его плательщиков) |

В траты по налогу на доходы включают расходы на приобретение путевок в российские здравницы (что актуально для работников и их членов семей) с учетом лимита 6% от трат по оплате труда | Новые ограничения по общеобязательным взносам:

ОПС: 1 1150 000 руб., далее по тарифу 10%; ВНиМ: 865 000 руб., при достижении лимита — 0% |

На этом изменения по налоговой части не заканчиваются. Примечательно, введены новые формы справки 2-НДФЛ, Одна из них предусмотрена для подачи в ИФНС, а вторая — для отправки сотруднику (обычно при оформлении вычета). Обновлена форма отчетности по земельному налогу для юрлиц. Скорректированный формат представлен вместе с новым порядком его заполнения Приказом ФНС РФ № ММВ-7-21/118@ от 02.03.2024. В рамках реформирования планирование предусматривает как минимум:

- упрощение бухучета для некоторых категорий плательщиков;

- разработку и введение нового формата отчетности, плана счетов;

- полное разделение бухгалтерского и налогового учета.

Предполагается также, что вопросы исчисления сборов, общеобязательных взносов перейдут целиком и полностью во введение ФНС РФ. Не исключено далее и применение одной из систем международных стандартов.

Распространенные ошибки при формировании, изменении, применении УП с 2024 г.

Ошибка 1. По сути, утверждать УП каждый год можно, это не является нарушением. Но, поскольку такой обязанности не существует, то подобные действия являются ненужными, чрезмерными и необоснованными.

Предусмотрено, что с 2024 г. при утверждении УП издается отдельный приказ, который вводит соответствующие изменения. При этом фраза «УП утверждается на такой-то год» сюда не включается.

Ошибка 2. НДС на 2024 г. считается по-новому с учетом повышенной ставки 20% вне зависимости от того, что о нем прописано в договоре.

Например, в соглашении указано, что НДС отнесен к стоимости контракта: «118 руб., включая НДС 18 руб.». Перезаключить его нет возможность либо вторая сторона отказалась это сделать. Отсюда, калькуляция НДС производится так: 118*20/120 = 19,67 руб. Соответственно, стоимость товара равна 98,33 руб.

Учетная политика микропредприятия на УСН — упрощенке (ДОХОДЫ)

Приказ

о принятии учетной политики для целей налогового учета

Приказ № 2 ………………………………….. 28 декабря 2016 г.

В целях организации налогового учета ПРИКАЗЫВАЮ:

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2017 года.

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера А.С. Петрову.Генеральный директор ______________ А.В. ИвановС приказом ознакомлен(а): _________ А.С. Петрова28.12.2016

Приложение 1

к приказу от 28.12.2016 № 2

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером. 2. Для расчета единого налога использовать объект налогообложения в виде доходов.Основание: статья 346.14 Налогового кодекса РФ.3. Налоговая база по единому налогу определяется по данным книги учета доходов и расходов.При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Учет средств целевого финансирования и расходов, оплаченных за счет этих средств, осуществляется в регистрах бухучета с помощью соответствующих аналитических признаков на счетах бухучета.Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.4. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения». Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.5. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.6. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.7. Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное (социальное, медицинское) страхование и обязательное социальное страхование от несчастных случаев на производстве, а также суммы взносов по соответствующим договорам на добровольное личное страхование в пользу работников, исчисленные (отраженные в декларациях) и уплаченные в течение отчетного налогового) периода.Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ. Главный бухгалтер ___________ А.С. Петрова

Образцы приказов об утверждении учетной политики представлены в приложенных формах:

- Учетная политика для организаций с объектом налогообложения «доходы»;

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (производственная деятельность, деятельность по оказанию услуг);

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (торговая деятельность);

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (совмещение упрощенки и ЕНВД);

- Учетная политика для предпринимателей (объект налогообложения «доходы минус расходы»).

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- Учетная политика ЕСХН и ЕНВДПриведена примерная форма учетной политики для целей налогообложения ЕСХН и ЕНВД

Учетная политика для целей бухгалтерского учета

1. Бухгалтерский учет в организации ведет лично руководитель организации.

2. Бухгалтерский учет в организации ведется вручную.

3. Бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в рублях и копейках.

4. Существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный период составляет не менее 5 процентов от общего итога данных.

5. Лимит основных средств устанавливается в размере 40 000 руб..

6. Для расчета сумм амортизации основных средств используется линейный способ.

7. Переоценка основных средств не производится.

8. Для расчета сумм амортизации нематериальных активов используется линейный способ.

9. Переоценка нематериальных активов не производится.

10. Нематериальные активы не проверяются на обесценение в порядке, определенном Международными стандартами финансовой отчетности.

11. За единицу учета материалов принимается номенклатурный номер.

12. Материалы учитываются по фактической себестоимости их приобретения (заготовления). При этом транспортно-заготовительные расходы, связанные с приобретением материалов, учитываются на специальном субсчете, открытом к счету 10 «Материалы».

13. Материалы при отпуске в производство и ином выбытии оцениваются по себестоимости каждой единицы.

Важность образца приказа

Приказ является основополагающим документом, который определяет правила ведения учета и отражения финансовой информации организации. От того, какой приказ будет составлен и утвержден, зависит качество и достоверность бухгалтерской отчетности.

Образец приказа дает возможность организациям использовать готовые шаблоны и рекомендации, что значительно упрощает и ускоряет процесс составления учетной политики. Это позволяет избежать множества ошибок и противоречий, которые могут возникнуть при формировании политики самостоятельно.

Согласованность и единообразие

Составление приказа об учетной политике согласно образцу обеспечивает согласованность и единообразие в учетной документации организации

Это важно для того, чтобы все сотрудники работали по единым правилам и имели понятные инструкции для ведения учета

Образец приказа также может содержать специфические требования, которые касаются конкретных видов деятельности или отраслевых особенностей организации. Это позволяет учесть все особенности и требования, которые могут быть важны для составления учетной политики.

Соответствие требованиям законодательства

Образец приказа об учетной политике также обеспечивает соответствие требованиям законодательства. Учетная политика должна быть сформирована в соответствии с законодательством и стандартами бухгалтерского учета.

Приказ, составленный согласно образцу, помогает организациям избежать нарушений и ошибок, связанных с невыполнением требований законодательства. Таким образом, образец приказа является инструментом, который обеспечивает соблюдение законодательства и правильное ведение учета в организации.

Важно понимать, что образец приказа об учетной политике необходимо адаптировать под конкретные требования и особенности каждой организации. Рекомендуется консультироваться с профессионалами в области бухгалтерии и юриспруденции при составлении приказа

Использование образца приказа об учетной политике является важным шагом для обеспечения качественного ведения учета и соответствия требованиям законодательства. Он помогает согласовать и унифицировать правила ведения учета в организации и избежать ошибок и нарушений. Это необходимый инструмент для обеспечения прозрачной и достоверной финансовой отчетности, а также эффективного бухгалтерского учета.

Как оформить бланк

Оформляться приказ, утверждающий учетную политику фирмы, может также свободно: его допустимо писать на обычном чистом листе бумаги или на фирменном бланке компании, причем как на компьютере, так и в рукописном виде.

После того, как содержание приказа будет сформулировано, его надо отдать на подпись директору или его заместителю/представителю, обладающему доверенностью на право подписи документов (при этом использование факсимильных, т.е. отпечатанных каким-либо методом, автографов недопустимо, т.е. подпись должна быть «живой»).

Кроме того, с приказом под роспись следует ознакомить и ответственных за его выполнение работников.

Удостоверять приказ при помощи штемпельных изделий (штампов и печатей) на сегодня необходимо только в одном случае — если это правило закреплено в локальных нормативно-правовых бумагах организации.

Пишется приказ всегда в одном экземпляре, но при надобности можно сделать его дополнительные, заверенные надлежащим образом, копии. Составленный приказ нужно зарегистрировать в журнале учета распорядительной документации.

Особенности приказа об учетной политике организации

Учетная политика организации – это основной ЛНА, в котором приведена совокупность способов ведения бухгалтерского учета, а для целей налогообложения совокупность методов определения, признания, оценки и распределения доходов, расходов, иных показателей финансово-хозяйственной деятельности. Разрабатывать такой документ обязаны компании всех форм собственности и видов деятельности еще до начала своей деятельности.

Мало правильно составить УП. Прежде чем организация начнет работать по принятым правилам, необходимо их утвердить. Только после издания и утверждения организационно-распорядительного документа сформированная УП вступит в действие (пункт 8 ПБУ 1/2008). Таким документом может быть приказ или стандарт, или распоряжение и т.д. При его составлении нужно включить в содержание следующие пункты:

- Об утверждении учетной политики предприятия для целей бухучета.

- Об утверждении учетной политики предприятия для целей налогового учета.

- Срок, начиная с которого применяется данная учетная политика.

- При необходимости, приложения, которые прикладываются к приказу.

- Другие положения, включая ответственных за исполнение документа лиц, а также тех, кого нужно ознакомить с содержанием под личную подпись.

Для целей бухучета приказ об учетной политике утверждает руководитель организации еще при создании бизнеса в течение 90 дней с момента госрегистрации (пункт 9 ПБУ 1/2008). Принятые положения применяются с даты внесения записей в Единый реестр последовательно, из года в год при дальнейшей деятельности.

В целях налогообложения НДС новые организации утверждают УП не позже окончания 1-ого налогового периода и применяется с даты госрегистрации бизнеса (пункт 12 статьи 167 НК РФ). Утверждается документ приказом руководителя. Принятая УП считается обязательной для всех подразделений компании.

В некоторых случаях, включая изменения в законодательстве и/или НПА по бухучету, можно изменять учетную политику не с начала года, а в середине. Для этого есть два основания. Первое – это появление в деятельности новых операций, второе – поправки в законодательство.

Официальный документ учетной политики

Данный документ разрабатывается и утверждается руководством организации и обязателен для соблюдения всеми служащими, занимающимися финансовыми операциями и бухгалтерией.

Учетная политика отражает основные принципы и методы финансового учета и отчетности, а также определяет порядок проведения операций по учету финансовых средств, активов и обязательств.

Официальный документ учетной политики подразумевает обязательное соответствие всем требованиям законодательства и нормативных актов, регулирующих учетную деятельность в стране.

Важно: Отклонение от положений официального документа учетной политики допускается только в случаях, предусмотренных законом и с согласия руководства организации. Правильное ведение учета согласно установленным положениям официального документа учетной политики является залогом точности и достоверности финансовой отчетности, что в свою очередь способствует прозрачности и надежности работы компании

Правильное ведение учета согласно установленным положениям официального документа учетной политики является залогом точности и достоверности финансовой отчетности, что в свою очередь способствует прозрачности и надежности работы компании.

Оформление и применение УП на 2024 г.: общие нормы

Итак, что осталось прежним, а что изменилось по применению УП на 2024 г.? Во-первых, менять УП можно, как и раньше, согласно предписаниям ч. 6 ст. 8 ФЗ РФ № 402 от 06.12.2011. Т. е., по сути, только в трех случаях:

- При изменении стандартов (норм закона).

- В случае разработки (выбора) иных способов учета.

- По причине изменения обстоятельств деятельности организации.

Во-вторых, нормы УП применяются постоянно, каждый год, но это вовсе не значит, что ее необходимо ежегодно формировать и утверждать.

Иной порядок внесения изменений имеет место только в связи с обоснованностью их причин и только по согласованию с полномочным органом. Таковым может быть, например, учредитель.

Таким образом, все бюджетники теперь должны составлять УП по-новому. По сути, ее содержание особенно не поменялось, но переписать заново документ необходимо. Для составления документа назначают ответственное лицо (главбуха либо иного полномочного сотрудника). Структуру УП фактически не меняют, а требуемые изменения вносят своевременно. При подготовке документа придерживаются требований Инструкции №157н. Утверждать УП уже в готовом виде должен только руководитель организации.

Заключение

Учетную политику для НКО можно найти на многочисленных сайтах в интернете. Однако невозможно найти учетную политику, которая без изменений идеально подойдет конкретной организации. Все тонкости учета предусматриваются в зависимости от специфики деятельности, а она у каждой НКО своя. Можно воспользоваться предлагаемыми в интернете специальными сервисами-конструкторами. Но и они могут применяться лишь в качестве основы, подлежащей дальнейшей доработке и корректировке. Лучше поручить разработку учетной политики специалистам.

Обратите внимание, что составить грамотную учетную политику — значит сократить риск возникновения ошибок в учете, что поможет избежать неверного отражения активов и обязательств или искажения налогооблагаемой базы при расчете налогов. Тщательно продуманная учетная политика НКО позволит избежать претензий налоговиков и иных надзорных органов

Разработка этой политики производится с учетом установленных законодательством допущений и требований и в зависимости от специфики деятельности организации. Разработанная учетная политика должна быть актуальной на момент утверждения, а также должна своевременно дополняться и изменяться в случаях, предусмотренных законодательством.

Остались вопросы?

Пишите или звоните!

8 (495) 003-45-71 (МСК),

8 (812) 629-00-03 (СПБ),

8 (800) 100-60-71 (по России).

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.Конференция НКО — Общероссийский форум по развитию НКО.Форум НКО — крупнейшее сообщество НКО в России.

Подпишитесь на наш Телеграм

Каждый день краткие новости, анонсы и советы по работе НКО