Как посчитать налог в 20% с суммы без НДС

Самой простой является такая операция, как высчитать НДС из суммы без учета этого налога. Для этого достаточно имеющееся значение стоимости умножить на налоговую ставку, разделенную на 100%.

Приведем пример, как высчитать НДС 20%.

Сумма без НДС равна, к примеру, 700 руб. Для того чтобы определить сумму НДС 20%, следует 700 умножить на 20% и разделить на 100% либо же можно просто 700 умножить на 0,20.

НДС = 700 х 20% / 100% = 140 руб.

либо

НДС = 700 х 0,20 = 140 руб.

См. также «Как считать НДС в переходном периоде 2018/2019».

Правильно рассчитать НДС вам поможет наш калькулятор — см. материал «Расчет НДС калькулятор онлайн».

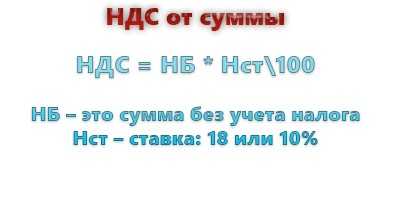

Как посчитать НДС от суммы?

Расчет совершается следующим образом:

Примеры

Для того, чтобы правильно использовать вышеприведенные формулы, необходимо разобрать их на примере. Мы рассмотрели два случая, которые отличаются между собой размером ставки.

Известно, что цена одной партии сыра составляет 6000 рублей. При этом, предприятие производит вычисления в соотношении 18% ставки. Необходимо узнать налог на добавленную стоимость от суммы.

Итак, нам известны следующие данные:

- НБ = 6000

- Нст = 18%

Для произведения расчета используем:

НБ * Нст100, соответственно 6000 * 18100 = 1080.

Ответ: 1080 рублей.

Известно, что цена одной партии детских товаров составляет 10 500 рублей. При этом, предприятие производит вычисления в соотношении 10% ставки. Необходимо узнать НДС от суммы.

Итак, нам известны следующие данные:

- НБ = 10 500

- Нст = 10%

Для произведения вычислений используем:

НБ * Нст100, соответственно 10 500 * 10100 = 1050.

Ответ: 1050 рублей.

Если вы заметили, то полученные числовые данные указываются целой цифрой, без остатка.

back to menu

Главное об НДС в 5 пунктах

- НДС — налог на добавленную стоимость. Им облагается разница между выручкой от продаж товаров или услуг и затратами на их покупку или производство.

- НДС платят все компании и ИП на системах налогообложения ОСНО и ЕСХН. Также НДС нужно платить всем компаниям и ИП, которые выступают в качестве налоговых агентов по НДС или завозят товары из-за границы.

- Бизнес может уменьшить сумму НДС к уплате на НДС, который выставляли поставщики. Для этого нужно, чтобы поставщики выделяли НДС в счетах-фактурах, которые передают бизнесу.

- Декларации по НДС подают в электронном виде до 25-го числа месяца, следующего за отчётным кварталом. При импорте из стран ЕАЭС — до 20-го числа месяца, следующего за месяцем, в котором товары ввезли и приняли к учёту. При импорте из других стран НДС платят на таможне, отдельно декларацию подавать не нужно.

- Уплачивают НДС единым налоговым платежом через единый налоговый счёт. Первую треть суммы налога платят сразу после подачи декларации — до 28-го числа месяца, следующего за отчётным кварталом. Оставшиеся две части — до 28-го числа следующих двух месяцев.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о налогообложении

- НДС уплачивают на общей системе налогообложения и ЕСХН. В Skillbox Media есть статьи с подробным рассказом о том, кому эти режимы подходят и как на них работать: , .

- Ещё в Skillbox Media есть гайды по другим режимам налогообложения: упрощёнке, патентной системе, автоматизированном упрощённом режиме и НПД — налоге для самозанятых. Разобрали в них, какие есть ограничения, какие налоги и взносы нужно платить, какую отчётность сдавать.

- Если вы только начали разбираться в налогах и подбираете подходящую систему для своего бизнеса, прочитайте наш обзор систем налогообложения. Мы разобрались, в чём их различия и как между ними выбрать. В другой статье сделали отдельный обзор для индивидуальных предпринимателей.

- В Skillbox есть курс «Профессия Бухгалтер». На нём учат вести бухучёт по российским стандартам, готовить отчёты, рассчитывать зарплату и работать в «1C».

- Ещё в Skillbox есть программа «Финансы для предпринимателя». Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Формулы расчёта НДС по ставке 20% от суммы

В соответствии со ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 20% | Вся хозяйственная деятельность, не упомянутая выше. |

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо вычислить НДС по ставке 20% от стоимости товаров, работ, услуг, используется следующая формула:

НДС = ОС * 0,20

ОС – общая сумма

Пример:

ООО «АБВ» реализует продукцию ИП Семёнову С.С. на сумму 85000 рублей.

НДС 20%. Размер НДС составит 85000 * 0,20 = 17000 рублей.

Сумма к оплате составит 85000 + 17000 = 102000 рублей.

Итого:

Стоимость продукции – 85000 рублей

НДС 20% – 17000 рублей

К оплате – 102000 рублей.

В случае, если необходимо выделить НДС по ставке 20% из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

НДС = ОС / 120 * 20

ОС – общая сумма

Пример:

Для начала необходимо определить итоговую сумму: 210 * 100 = 21000 рублей.

НДС составит: 21000 / 120 * 20 = 3500 рублей.

Сумма без НДС: 21000 – 3500 = 17500 рублей.

Итого:

Сумма без НДС – 17500 рублей.

НДС 20% – 3500 рублей.

Общая сумма к оплате 21000 рублей.

Читайте так же ⇒ ” Как и когда оформляется счет-фактура без НДС — образец в 2019″

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Как считать НДС 20 от суммы — формула

С 1 января 2019 года вступили в действие изменения в налоговом кодексе, внесенные Федеральным законом «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» от 03.08.2018 № 303-ФЗ и заключающиеся в изменении основной ставки НДС 18% на 20%.

Начиная с указанной даты, все продавцы-налогоплательщики НДС в общих случаях при реализации своих товаров, работ, услуг и пр., должны указывать в отгрузочных документах новую ставку налога и, следовательно, применять в своих расчетах НДС 20 процентов, а не 18, как было прежде.

Формулу расчета НДС при известной величине налоговой базы, в качестве которой выступает стоимость отгружаемой продукции (товаров, работ, услуг и т.д.) можно представить в следующем виде:

НДС = Стоимость продукции без НДС х 20%

В данной формуле вместо «20%» может быть употреблено дробное значение «0,2», а также расчетная схема перевода процентов в долю «20% / 100». Независимо от того, что будет приведено – проценты, дробь или схема перевода – результат всегда получится одним и тем же.

Формула расчета НДС

Налог на добавленную стоимость – непрямой налог, которым облагается реализация товаров, работ и услуг. В Российской Федерации ставка на сегодняшний день составляет 18%. На некоторые виды существует льготная ставка в размере 10%.

Формула НДС довольно проста. Чтобы высчитать сумму налога, необходимо умножить стоимость товара на 0,18.

Как рассчитать НДС 18 от суммы

Правильный расчет ставки необходим, когда стоимость указана без НДС и нужно добавить показатель к итоговому значению. Также эта информация понадобится для внесения в налоговую декларацию.

Операция по вычислению проводится несколькими методами. Остановимся на каждом из них подробнее.

Самостоятельный расчет

Чтобы самостоятельно определить показатель, необходимо воспользоваться следующей формулой:

БдН х СтН / 100, где:

БдН – налогооблагаемый товар или услуга;

СтН – ставка налога для определенной категории.

Ниже приведена формула с примером.

Пример № 1: ООО «Экватор» предоставило клиенту товар на сумму 7 500 руб. Ставка составляет 18%. Проведя математическую операцию, получаем: 7500 х 18 / 100 = 1 350 руб.

Видим типичное определение НДС сверху.

Теперь компания выставляет клиенту счет. В него будет включена основная стоимость и добавленный показатель.

Общая цена составит: 7 500 + 1 350 = 8 850 руб.

Онлайн-калькулятор

Позволяет автоматически рассчитать показатель и получить точные данные. Воспользоваться калькулятором НДС можно на странице сайта.

| Сумма без НДС: | 0 ₽ |

|---|---|

| НДС 18 %: | 0 ₽ |

| Сумма с НДС: | 0 ₽ |

Вычисление из общей суммы

Чтобы выделить НДС из общей цены, можно воспользоваться следующей формулой:

Итоговая стоимость х 18 /118, при условии, что ставка составляет 18 процентов.

Пример № 2: ООО «Эверест» оплачивает счет, выставленный компании за выполненные работы. Итоговая сумма к оплате составляет – 25 500 руб. К услугам, указанным в счете, применяется обычная ставка в размере 18%: 25 500 х 18 / 118 = 3 889 руб. 83 коп.

Рассчитанная сумма будет указана в декларации для налогового учета.

Быстрый расчет стоимости товара или услуги по коэффициенту

Часто работники финансовой сферы используют специальные коэффициенты.

Для наглядного разъяснения используем вводные данные из примера №1:

7 500 х 1,18 = 8 850 руб.

Обратная операция будет выглядеть так (пример №2):

25 500 х 0,152542 = 3 889,82

Коэффициенты не являются истинным отображением смысла налога, но упрощают процесс его вычисления. Число коэффициента может быть использовано исключительно при текущей ставке налога. Любое изменение в налоговом законодательстве делает показатели неактуальными.

Еще одним недостатком является некорректное округление чисел во втором десятке после запятой. Поэтому, приверженцы точных расчетов отдают предпочтение формулам, которые обеспечивают верный результат.

Что такое НДС простыми словами

Мы написали краткую справку для всех, кого заинтересовала информация о том, что значит НДС, чему он равен, и для чего он нужен. Скорее всего, данную аббревиатуру слышал практически каждый человек, включая тех, кто не имеет никакого отношения к бухгалтерии или предпринимательству, так как указанный термин можно наблюдать в любом чеке, полученном в магазине.

Следовательно, при совершении покупки каждый из нас платит данный налог

Самое важное, что нужно знать — НДС включен в стоимость любого продукта, который продается, если его цена превышает себестоимость. Логично, что она в 99,9% является выше, поскольку иначе нет никакого смысла заниматься бизнесом

Следовательно, расчет размера налога производится, основываясь на показателе разницы между себестоимостью товара или услуги и их ценой, указанной при продаже.

Расшифровка НДС

НДС расшифровывается, как: Налог на Добавленную Стоимость. Мы рассмотрели, как переводится НДС и что он означает, для полного понимания следует ознакомиться с его краткой историей, а также предназначением.

Когда появился налог на добавленную стоимость

В нашей стране налог на добавочную стоимость впервые появился в 1992 году. Первоначально его ставка доходила до 28%, однако в последствии была снижена до 20%. На сегодняшний момент основной процентной ставкой на территории РФ является 20%. Более лояльная ставка НДС 10% применяется для медицинской, детской продукции, печатных изданий и книг.

Для чего нужен

Как вы уже могли понять, предприниматель платит данный налог после продаже своей продукции, которая может являться товаром, работой, услугой или имущественным правом. К примеру, если компания продала чехол для телефона или здание, находящееся в собственности — она должна совершить уплату налога на добавленную стоимость.

В случае, если сделка совершается безвозмездно, например, одна организация безвозмездно отдает другой земельный участок или дарит по накопительным баллам в магазине какой-либо девайс потребители при покупке более дорого товара — с любой из данных сделок придется уплатить НДС по рыночной стоимости.

Если продукция была ввезена на территорию России из-за рубежа с целью продажи, так же придется уплачивать данный налог.

И все-таки для чего-же его ввели и куда он поступает в конечном счете. Данный налог поступает в федеральный бюджет и составляет около 50% от всех поступлений по сборам на сегодняшний день. Получаемые финансы расходуются на государственные и национальные нужды, а именно:

- образование, общественная политика, медицина;

- вооруженные силы, полиция и прочие органы, осуществляющие правопорядок и безопасность;

- проблемы с экологией;

- решение государственных и экономических проблем;

- помощь структурам ЖКХ, СМИ и так далее.

Данные примеры являются основным из бесчисленного множества. Другими словами, данный налог перераспределяется практически на все нужды, которые государство сочтет приоритетными.

О налоге на добавленную стоимость

НДС представляет собой налог федерального значения. Он взимается косвенным образом. То есть итоговую цену оплачивает покупатель, но поступление обеспечивают компании и предприниматели.

В том числе НДС – это конечная цена за товар, куда включен сбор. Пошлина стала использоваться в РФ с 1992 года. Первоначальный размер был на отметке 28%. В 2004 произошли изменения, и НДС стал 18%. В 2019 году был подписан указ, согласно которому ставка с 1 января составит 20%.

Чтобы рассчитать сумму, требуется стоимость товара умножить на 0,2 (при основной ставке 20%).

Также есть пониженная ставка на определенные категории. Сюда входят продукты питания, медицинские товары, книги и учебники.

Обыватели считают, что сами ИП оплачивают товарные сборы. Это не совсем так. В итоге пошлину оплачивает именно покупатель.

Все происходит примерно по следующему алгоритму:

- Предположим, что компания заказала сырье для производства продукции. Организация выплачивает деньги продавцу материалов, и на эту цену начисляется налоговый сбор.

- Далее компания производит свою продукцию и решает, какая конечная цена будет у товара. Пошлина при этом пока не рассчитывается, подсчитываются только расходы.

- На этом этапе организация анализирует количество затрат и устанавливает конечную цену за товар с учетом затрат, акцизов и т.д. Здесь в стоимость включается НДС в том числе.

После продажи продукции организация подсчитывает прибыль и вычитает ставку налога. Получившуюся сумму компания откладывает на исполнение налоговых обязательств.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы. Подробно о расчетных ставках читайте в этой статье

Подробно о расчетных ставках читайте в этой статье.

Видео:Порядок расчета и уплаты НДС у подрядчика I Литвинова Анастасия Александровна. РУНОСкачать

Формула расчета НДС

Стоит сразу отметить, что все актуальные подробности, как рассчитывать, вычитать, начислять налог на добавленную стоимость в России, лучше изучить на странице Федеральной налоговой службы РФ, посвящённой НДС: Подробнее… Именно там будут текущие ставки и вся нужная информация, чтобы работать с НДС безопасно.

В упрощенном виде формула расчета НДС выглядит просто:

Например, если компания сама произвела какой-то товар, не покупая ни каких-материалов, и хочет получить от его продажи 100 рублей, а ставка налога 20%, то НДС будет равен 100 рублей на 20%, то есть 20 рублей. Добавим этот налог к 100 рублям и получим итоговую цену товара: 120 рублей. Именно по этой формуле и работает калькулятор, который размещён выше.

Как рассчитать, какой НДС прибавить (начислить) и какой заплатит компания?

Важно учесть, что компания платит не весь налог, а его часть, связанную с добавленной стоимостью, которую это компания привнесла в товар. Например, если условная компания WildBurgers купила продукцию у завода за 120 рублей (100 цена без НДС и 20 налог), а потом продала ее на 180 рублей (150 цена без НДС и 30 налог), то она заплатит НДС именно с 50 рублей, которые добавила к цене покупки у завода

В этом случае компания начислит налог в 30 рублей, то есть 20% от 150 рублей. А вот заплатит в бюджет она меньшую сумму: ту которую она сама добавила к цене. Рассчитать эту сумму можно двумя способами:

Способ 1. Добавленная стоимость на налоговую ставку:

50 рублей добавленной стоимости × на 20% = 10 рублей.

Способ 2. Разница между полученным и начисленным НДС:

30 рублей налога фирмы — 20 рублей налога завода = 10 рублей.

Этот второй способ связан с выделением в компаниях входящего и исходящего налога на добавленную стоимость.

Какой НДС вычесть?

Чтобы понять, какой НДС вычесть, выделяют 2 вида налога на добавленную стоимость:

- Входящий НДС – это тот НДС, который заплатила фирма при покупке материалов, товаров и услуг у своих поставщиков.

- Исходящий НДС – тот налог, который фирма включила в цену при продаже своих товаров и услуг.

Из примера выше 20 рублей – это входящий НДС, а 30 рублей – исходящий.

Хоть это и неофициальные термины, но они прочно закрепились в бухгалтерском обиходе. Чтобы посчитать какой налог вычесть, нужно просто посчитать входящий НДС. Если из исходящего налога вычесть входящий, то получится сумма НДС, которую компания должна будет заплатить в бюджет.

Как выделить НДС из суммы?

Чтобы выделить НДС из суммы, можно воспользоваться онлайн-калькулятором налога, который размещен на данной странице выше. Принцип расчета такой:

Если цена какого-либо товара с НДС составляет P рублей, а ставка НДС N%, то для выделения налога из этой цены нужно:

То есть, например, если цена равняется 1800 рублей, то НДС составит:

- НДС = 1800 × 20 / (100 +20)

- НДС = 1800 × 20/120

- НДС = 300 рублей

Ну или просто нужно цену с налогом разделить на 6, что верно для ставки 20%. И не нужен никакой калькулятор, если вы сможете это посчитать в уме.

Расчет на калькуляторе

Индивидуальные предприниматели, которые проводят небольшое число операций за месяц, могут самостоятельно находить значения сборов в онлайн-калькуляторах, которые всегда покажут правильный результат.

В интернете есть бесплатные сервисы, которые помогают рассчитать размер налога по добавленной стоимости. Операции можно проводить даже при отсутствии подключения к Интернету.

Пользователь выбирает нужный режим – «Начислить» или «Выделить НДС». Выбранный режим и ставку сервис сохраняет в памяти устройства. Чтобы сбросить пользовательские настройки, необходимо нажать «X».

Калькулятор налогов показывает результаты в числовом и прописном виде. Всю истории. Операций можно сохранять нажатием соответствующей кнопки. Скопированную таблицу легко отправлять по электронной почте или мессенджеру.