Оформление филиалом авансового СФ

Участники гражданского оборота вступают в правоотношения не с филиалом ввиду отсутствия у них правоспособности (п. 2 ст. 11 НК РФ), а с создавшим их юридическим лицом через физическое лицо — руководителя филиала, который действует по доверенности.

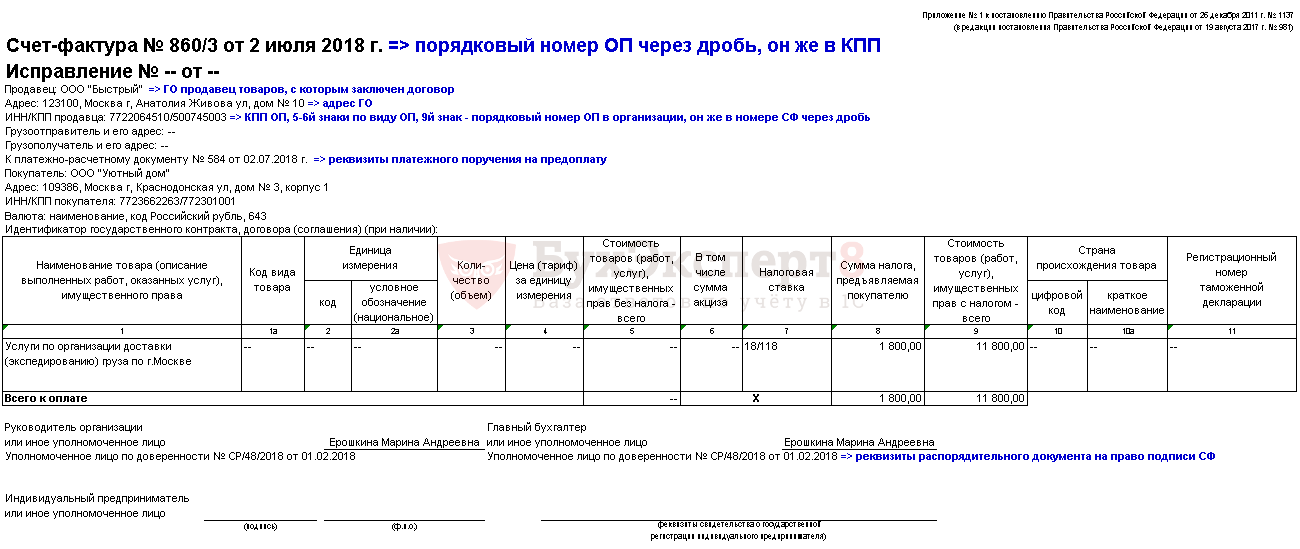

Счета-фактуры на аванс выписываются обособленными подразделениями только от имени организации. Это касается и тех филиалов, которые имеют отдельный баланс. Порядок оформления СФ стандартный: в течение пяти календарных дней с даты получения предоплаты, при этом сам день получения средств в этот срок не включается (п. 2 ст. 6.1 НК РФ, п. 3 ст. 168 НК РФ, утв. Постановлением Правительства РФ от 26.12.2011 N 1137). Документ должен быть оформлен следующим образом. PDF

Шапка

Порядок оформления шапки авансового счета-фактуры (п. 5.1 ст. 169 НК РФ, утв. Постановлением Правительства РФ от 26.12.2011 N 1137): PDF

Номер и Дата (стр. 1) — указываются в хронологическом порядке, номер — с разделительной чертой, после которой проставляется номер подразделения. Порядок нумерации должен быть закреплен в Учетной политике.

- Продавец (стр. 2), Адрес (стр. 2а), ИНН продавца (стр. 2б) — полное или сокращенное наименование головной организации, ее адрес в соответствии с ЕГРЮЛ, а также ИНН.

- КПП продавца (стр. 2б) — КПП обособленного подразделения, осуществляющего отгрузку товаров, выполнение работ, оказание услуг.

- Грузоотправитель и его адрес (стр. 3): прочерк.

- Грузополучатель и его адрес (стр. 4): прочерк.

- К платежно-расчетному документу № от (стр. 5) — реквизиты (номер и дата составления) платежного поручения или кассового чека в случае получения авансовых платежей.

- Покупатель (стр.6), Адрес (стр. 6а), ИНН/КПП покупателя (стр. 6б) — полное или сокращенное наименование покупателя, его местонахождение в соответствии с ЕГРЮЛ, а также ИНН и КПП.

- Валюта: наименование, код (стр. 7) — наименование и код валюты расчетов.

-

Идентификатор государственного контракта, договора (соглашения) (при наличии) (стр.

— реквизиты гос. контракта при его наличии.

— реквизиты гос. контракта при его наличии.

Табличная часть

- наименование реализуемых товаров, работ, услуг, имущественных прав;

- налоговая ставка;

- сумма налога, предъявляемая покупателю, рассчитанная исходя из применяемых налоговых ставок;

- сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

- не заполняются графы: 2-6, 10-11.

Изучить подробнее Порядок заполнения авансовых СФ

Подписи

По общему правилу счет-фактура на аванс подписывается (п. 6 ст. 169 НК РФ, Письмо Минфина РФ от 14.10.2015 N 03-07-09/58937):

руководителем и главным бухгалтером организации

или

иными лицами по доверенности (приказу) от имени организации.

Если СФ выдан обособленным подразделением, то подписи ставят:

руководитель филиала, который действует по доверенности

или

другое уполномоченное лицо (менеджер, кладовщик и т.д.) на основании приказа или доверенности.

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Коды видов операций кво

Коды видов операций по НДС в 2022-2023 годах с расшифровкой

Коды видов операций по НДС не раз обновлялись. В последний раз перечень был дополнен новыми кодами, а некоторые коды были исключены. В каких разделах декларации указывать коды? В каких еще регистрах по НДС применяются коды видов операций? Где можно скачать полные перечни кодов операций по НДС 2022-2023 годов с расшифровкой? Ответы на эти и другие вопросы читайте в материале далее.

Где фигурирует код вида операции по НДС?

Вид операции, выделяемый по отношению к обложению этой операции НДС, указывается в документах двух типов, составляемых в связи с этим налогом:

Актуальная НДС декларация применяется в редакции приказа ФНС от 24.12.2021 № ЕД-7-3/1149@. Бланк применяется с отчетной кампании за 1 квартал 2022 года. Если вам нужен образец декларации по НДС за 4 квартал 2022 года, смотрите его в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

С отчетности за 1 квартал 2023 года бланк планируют в очередной раз обновить. Эту и другие новости можно просмотреть в специльной подборке новостей от КонсультантПлюс. Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в Готовом решении от экспертов КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

учетных регистрах (книгах покупок и продаж, журналах учета счетов-фактур).

В обоих случаях для этого применяется цифровой код, но число знаков используется разное:

- для разделов декларации, содержащих данные по расчету налога — 7 цифр;

- для учетных регистров, в т. ч. при отражении их данных в декларации — 2 цифры.

Состоящий из 7 цифр код операции в декларации по НДС приводится в разделах:

- 2 (строка 070);

- 3 (приложение № 1, код строки 020);

- 4 (строки 010, 060 и 090);

- 5 (строка 030);

- 6 (строки 010, 070, 110);

- 7 (графа 1).

Отражает он, соответственно, вид операции, совершенной:

- налоговым агентом (раздел 2);

- с основными средствами (приложение № 1 к разделу 3);

- с применением ставки 0% (разделы 4–6);

- без обложения налогом (раздел 7).

В разделах 8–11 декларации, состоящих из данных учетных регистров, код операции берется из этих регистров и попадает в строки:

- 010 разделов 8 (книга покупок) и 9 (книга продаж), а также приложения № 1 к разделу 8 (доплисты к книге покупок);

- 090 приложения № 1 к разделу 9 (доплисты к книге продаж);

- 020 разделов 10 и 11 (журналы выставленных и полученных счетов-фактур).

В самих регистрах для указания кодов предназначены графы основных таблиц с номерами 2 (в книгах и доплистах к ним) и 3 (в журналах счетов-фактур).

Важно! Декларация по НДС, сформированная на основании данных из регистров налогового учета по НДС, должна быть сдана в налоговый орган не позднее 25 числа месяца, следующего за отчетным кварталом. Срок представления данной декларации не поменяется и в 2023 г., в отличие от сроков представления других отчетных форм и сроков уплаты налогов, в т.ч

НДС и страховых взносов. С 1 января 2023 года нас ждут глобальные изменения. Какие? Об этом можно узнать из статьи «Как и в какие сроки платить налоги и сдавать отчетность за 2022 год в 2023 году». Нововведения связаны с переходом на уплату единого налогового платежа.

Базовые перечни кодов операций по НДС

Базовые значения кодов, которыми следует пользоваться, заполняя вышеуказанные документы, утверждены двумя разными документами:

- для декларации — установившим форму ее бланка приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, где они приводятся в приложении № 1 к порядку заполнения отчета;

- для регистров — приказом ФНС России от 14.03.2016 № ММВ-7-3/136@.

В обоих документах коды сгруппированы в таблицы. В первом из них таблица разбита на 5 разделов, посвященных операциям:

- не являющимся объектом обложения НДС;

- освобождаемым от налога;

- облагаемым по ставке 0%;

- совершаемым налоговыми агентами;

- осуществляемым с основными средствами.

То есть при оформлении декларации по НДС код операции для строки 070 раздела 2 нужно искать в разделе 4 таблицы, а коды не подлежащих налогообложению НДС операций — в ее же разделе 1.

В таблице с кодами для учетных регистров подобного деления нет. В ней просто приведены порядковые номера, описания и шифры кодов.

Актуальные таблицу кодов для декларации и таблицу для регистров по НДС можно скачать в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Однако содержащиеся в приказах данные для учетных регистров для 2022 года не являются окончательными, поскольку в набор шифров вносились дополнения.

Дополнительные шифры — 2022-2023

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

Нулевая ставка НДС

Что касается НДС, то закон вводит с 1 октября 2022 года нулевую ставку налога в отношении (пп. «а» п. 5 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ):

- реализации необработанных природных алмазов фондам драгоценных металлов и драгоценных камней, банкам и иным организациям, осуществляющими добычу драгоценных камней;

- реализации обработанных природных алмазов фондам драгоценных металлов и камней и банкам;

- реализации судов, принадлежащих на праве собственности российской лизинговой компании и зарегистрированных в Российском международном реестре судов.

При реализации алмазов для подтверждения обоснованности применения нулевой налоговой ставки НДС в налоговую инспекцию нужно будет представить контракт на продажу алмазов и документы, подтверждающие передачу в фонды, банкам или иным организациям (п. 8.1 ст. 165 НК РФ).

Ставка НДС 0% при продаже судов лизинговыми компаниями применяется при условии представления ими контракта на реализацию судна, содержащего условие об обязательной регистрации построенного судна в Российском международном реестре судов в течение 90 календарных дней с момента перехода права собственности, либо иного договора на реализацию судна (п. 13 ст. 165 НК РФ).

Изменения, затрагивающие часть первую НК РФ в частности включают в себя:

-

Появится новый способ передачи документов от ИФНС налогоплательщику — через МФЦ. В случае направления документа налоговым органом через МФЦ датой его получения считается день, следующий за днем получения указанного документа многофункциональным центром.

-

Налоговые органы смогут отсылать СМС сообщения и сообщения на электронную почту налогоплательщика физического лица об имеющейся у них задолженности. Это можно будет делать не чаще одного раза в квартал и только при наличии письменного согласия налогоплательщика.

-

Юридические лица обяжут сообщать в ИФНС о числящихся на балансе автомобилях и земельных участках, в случаях, если налоговый орган в предыдущий налоговый период самостоятельно не прислал сообщение об исчисленной сумме транспортного или земельного налога на данные объекты. К сообщению необходимо приложить копии документов, подтверждающих регистрацию авто и правоустанавливающих документов на земельные участки.

-

На официальном сайте ФНС будут публиковать информацию о принятых налоговыми органами решениях о залоге и аресте имущества, запрете на отчуждение имущества налогоплательщика, с указанием самого имущества и информацию об отмене таких решений. Если в течение месяца после принятия таких решений плательщик не погасил задолженность по налогам, то имущество попадает в залог налоговому органу.

-

Налоговый орган, принявший решение о взыскании недоимки, размер которой превышает 1 млн. рублей, вправе направить своих сотрудников произвести осмотр территорий, помещений и предметов организации. При условии, что такое решение не исполнено в течение 10 дней. Проводить их можно будет — не более одного раза по одному решению о взыскании.

-

Иностранные граждане, не состоявшие ранее на учете в налоговых органах РФ, будут автоматически ставиться на учет после сдачи 6-НДФЛ и 2-НДФЛ за год налоговым агентом, по месту постановки на учет этого налогового агента. Налоговый агент обязан будет уведомить иностранного гражданина о такой постановке на учет, после чего отчитаться об этом в ИФНС.

-

Платить НДФЛ можно будет за счет единого налогового платежа. Речь идет о том налоге, который не был удержан налоговым агентом по той или иной причине. Он уплачивается до 1 декабря на основании уведомления, отправляемого налоговыми органами (п.6 ст.228 НК). Единый налоговый платеж — это денежные средства, добровольно перечисляемые налогоплательщиком физическим лицом в бюджет РФ одним платежом в счет уплаты налога на имущество, транспортного налога и налога на землю. Налоговики сами списывают с него начисленные налоги.

Поправки не касаются налога, который уплачивается на основании поданной самим налогоплательщиком декларации 3-НДФЛ.

Задолженность налогоплательщика менее 3 000 рублей будет взыскиваться в принудительном порядке только по истечении 3 лет.

Важные новости

15.02.2024

Об основах экологической безопасности в организации и изменениях природоохранного законодательства расскажут на вебинарах Общественного Совета

08.02.2024

С председателями районных Общественных Советов по малому предпринимательству обсудили меры поддержки бизнеса

02.02.2024

Одобрен план работы Общественного Совета на 2024 год

18.12.2023

Предложения в проект Резолюции принимаются до 1 февраля 2024 года

18.12.2023

В рамках Форума прошла церемония награждения победителей конкурса «Лучший предприниматель Санкт-Петербурга»

14.12.2023

Санкт-Петербургский форум малого и среднего предпринимательства подвел итоги деловой активности в Петербурге в 2023 году

07.12.2023

Общественный Совет приглашает деловое сообщество на бизнес-форум

07.12.2023

Резолюция XX Форума субъектов малого и среднего предпринимательства Санкт-Петербурга

13.11.2023

В повестке ММФ стран БРИКС — роль общественных организаций в развитии МСП

27.10.2023

Правительство Петербурга внесло поправки в законодательные акты, регулирующие сферу выдачи разрешений на размещение информационных вывесок

25.10.2023

В Петербурге дан старт отчетным конференциям Общественного Совета по развитию малого предпринимательства

19.10.2023

Новая рубрика на сайте ОС

18.10.2023

17 октября 2023 года состоялась научно-практическая конференция на тему «Законодательство о налогах и сборах: изменения, правоприменение, направления развития»

09.10.2023

Елена Церетели приняла участие в заседании рабочей группы по вопросам совместного участия в противодействии коррупции

03.10.2023

Отчетные конференции районных Общественных Советов в 2023 году на тему «Актуальные вопросы развития малого предпринимательства»

02.10.2023

На IV Санкт-Петербургском деловом туристическом форуме «СЕВЕРНАЯ ПАЛЬМИРА» обсудили наиболее острые проблемы туристической отрасли

14.09.2023

Предприниматели сферы общественного питания обсудили требования законодательства при производстве пищевой продукции и другие вопросы

31.08.2023

О соблюдении требований законодательства при производстве пищевой продукции в организациях общественного питания расскажут на вебинаре

28.08.2023

IV Санкт-Петербургский деловой туристический форум «Северная Пальмира»

24.08.2023

Актуальные проблемы туристической сферы обсудили на заседании Общественного Совета

Освобождение от НДС

Одновременно закон расширяет перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения) НДС. Так, с 14 июля 2022 года от НДС были освобождены услуги по подключению (технологическому присоединению) к газораспределительным сетям оборудования, расположенного в домовладениях, принадлежащих физлицам для удовлетворения личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности (пп. «а» п. 1 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ). Данные услуги теперь не являются объектом налогообложения НДС.

Кроме того, с 1 октября 2022 года от налогообложения НДС освобождаются следующие операции (новая редакция ст. 149 НК РФ):

- реализация банками драгоценных металлов в слитках и обработанных природных алмазов физическим лицам независимо от помещения этих слитков и алмазов в хранилища банков;

- реализация банками драгоценных металлов в слитках организациям при условии, что эти слитки остаются в одном из хранилищ;

- реализация иностранными компаниями физлицам имущества (за исключением денежных средств) и имущественных прав, доходы от получения которых данного физлица подлежат освобождению от налогообложения НДФЛ;

- передача газа или оказание услуг по его транспортировке по газораспределительным сетям на безвозмездной основе потребителям, использующим газ для обеспечения постоянного горения Вечного огня и периодического горения Огня памяти на воинских захоронениях и мемориальных сооружениях.

Последние операции не признаются объектом налогообложения НДС при условии, что передача газа и оказание услуг по его транспортировке по газораспределительным сетям осуществляются без взимания платы с потребителей (пп. 23 ст. 146 НК РФ).

https://buh.ru/articles/documents/152325/

Ошибки в кодах при отражении в книге продаж

Ошибки в кодах по книге продаж встречаются:

- восстановление налога – необходимо указывать 21, кроме передачи имущества в уставный капитал другой организации (01) или если выставлен корректировочный счет-фактура на уменьшение (18)

- увеличение стоимости — предоставляется корректировочный счет-фактура, на основании которого указывается 01 (18 – для уменьшения стоимости)

- реализация покупателю на ОСНО – ставится 01, т.к. продавец может точно знать, режим, применяемы покупателем (26 — для покупателей на спецрежиме)

- указываются все коды 01 по 26, но нужен только один

- использование кода, не предназначенного для книги продаж,необходимо использовать соответствующие коды

Льготы по налогу на прибыль

Федеральный закон от 14.07.2022 № 323-ФЗ расширил перечень доходов, которые разрешается не учитывать при определении налоговой базы по налогу на прибыль (новая редакция ст. 251 НК РФ). К числу таких доходов, в частности, с 1 января 2022 года отнесены (п. 26 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ):

- доходы в виде безвозмездно полученного из государственной казны имущества (за исключением денежных средств), предназначенного для предупреждения и предотвращения распространения, а также диагностики и лечения коронавирусной инфекции;

- доходы в виде сумм прекращенных в 2022 году обязательств по договорам займа (кредита), заключенным до 1 марта 2022 года с иностранной организацией в случае принятия такой организацией решения о прощении долга;

- доходы в виде сумм прекращенных в 2022 году обязательств, связанных с выплатой иностранному участнику ООО действительной стоимости доли при выходе его из состава участников такого общества или в результате его исключения в 2022 году из состава участников в судебном порядке;

- доходы в виде стоимости газа и услуг по его транспортировке по газораспределительным сетям, полученных на безвозмездной основе потребителями, использующими газ для обеспечения постоянного горения Вечного огня и периодического горения Огня памяти на воинских захоронениях и мемориальных сооружениях.

Кроме того, закон расширяет и перечень расходов организаций, которые они могут принимать к учету с применением повышающего коэффициента (новая редакция ст. 257 НК РФ). По новым правилам компании вправе применять повышающий коэффициент 1,5 в отношении расходов на приобретение следующих основных средств и нематериальных активов (п. 28 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ):

- основных средств, включенных в единый реестр российской радиоэлектронной продукции и относящихся к сфере искусственного интеллекта;

- программ для ЭВМ и баз данных, включенных в единый реестр российского ПО и баз данных, относящихся к сфере искусственного интеллекта.

Данная налоговая льгота вступает в силу с 1 января 2023 года (п. 2 ст. 4 Федерального закона от 14.07.2022 № 323-ФЗ).

Полезные материалы по теме:

- Компании смогут учитывать расходы на российские программы и электронику с коэффициентом 1,5

- Нулевую ставку НДС распространили на покупку алмазов и бриллиантов

- Производителям электроники упростили доступ к льготам по налогу на прибыль и страховым взносам

- Для IT-компаний и производителей электроники изменили правила заполнения формы РСВ

- Организации и ИП вновь обязали платить НДС при покупке электронных услуг у иностранных фирм

- Для граждан расширили право на социальный вычет и установили новые льготы по НДФЛ

Налоговые льготы для производителей электроники

Также подписанный закон заметно смягчил условия применения льготных ставок налога на прибыль и страховых взносов для производителей электроники. Сейчас такие организации вправе применять ставку налога на прибыль в размере 3% для части, подлежащей зачислению в федеральный бюджет, и 0% – для части, подлежащей зачислению в бюджет субъекта РФ. Совокупный пониженный тариф страховых взносов для них составляет 7,6%.

Для применения указанных льгот доля дохода таких компаний от реализации услуг по проектированию, разработке, ремонту и техобслуживанию электроники должна составлять не менее 90% от общей суммы доходов, а численность работников – не менее 7 человек. Поправки снижают долю профильных доходов производителей электроники до 70% и исключают из НК РФ условие о минимальной среднесписочной численности работников в целях применения налоговых льгот (п. 1.16 ст. 284 НК РФ).

Таким образом, компании смогут применять льготы по налогу на прибыль и страховым взносам, если их доходы от проектирования, выпуска и обслуживания электроники составят не менее 70% от общей массы доходов, а численность персонала будет меньше 7 человек. Новые условия применения налоговых льгот действуют в период с 1 января 2022 года до 31 декабря 2024 года включительно (п. 6 ст. 4 Федерального закона от 14.07.2022 № 323-ФЗ). Льготы распространяются на организации, включенные по состоянию на 14 июля 2022 года в реестр организаций, оказывающих услуги по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции.