Как рассчитывается чистая прибыль

Для расчета чистой прибыли используется очень много способов. По какому способу не считать чистую прибыль результат получиться одинаковым для всех способов расчета. Но на практике используется упрощенная формула, то есть идет построчное заполнение отчета о финансовых результатах итоговой строкой которого считается чистая прибыль.

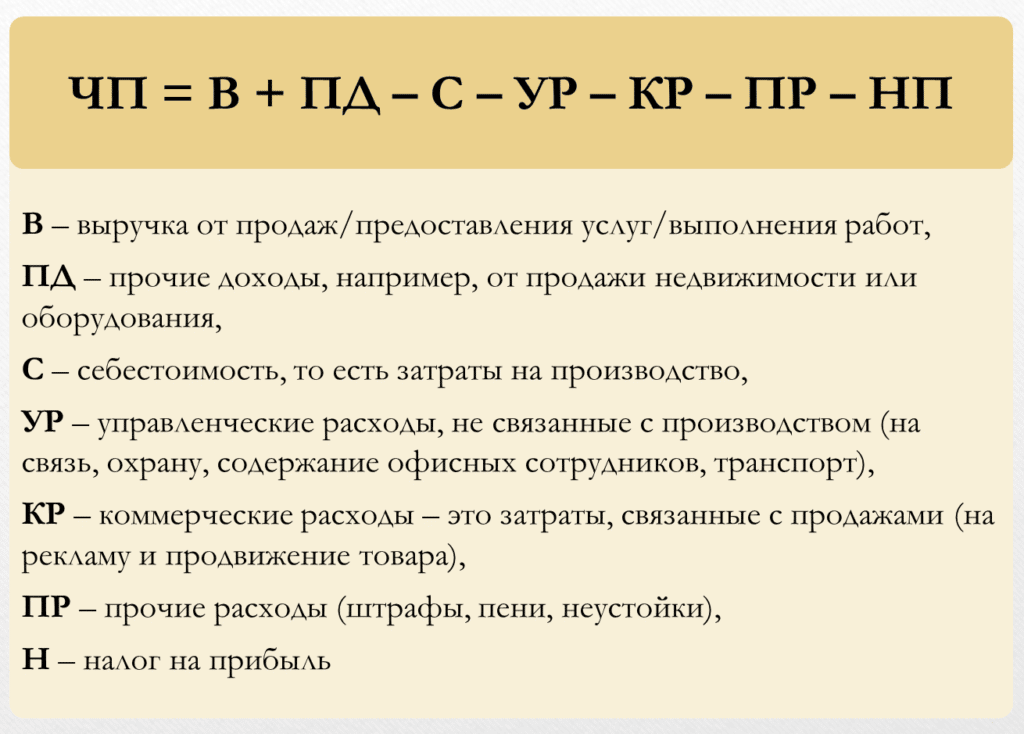

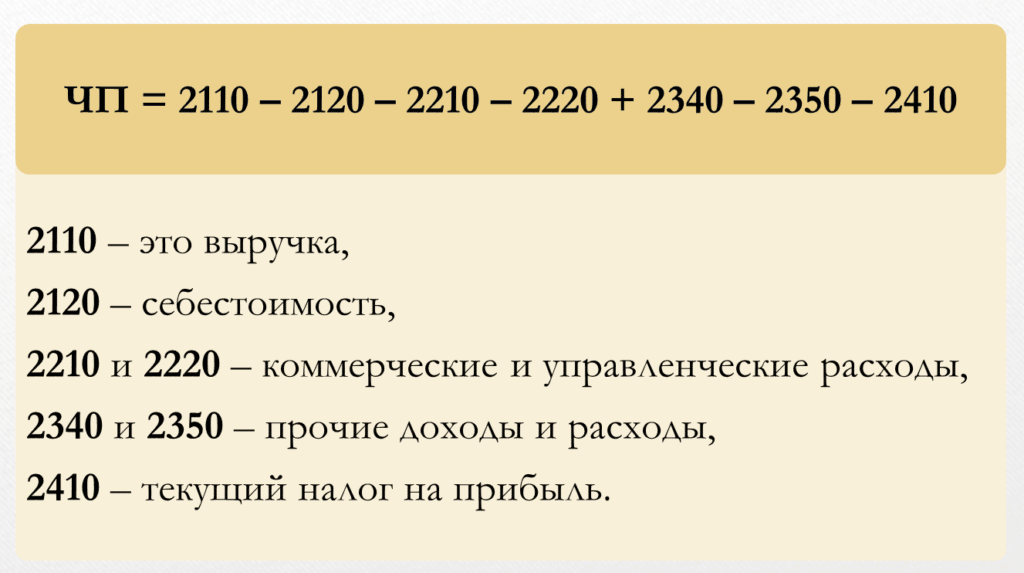

Упрощенная формула расчета чистой прибыли выглядит так:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

Данные для расчета прибыли по упрощенной формуле можно взять из отчета о финансовых результатах предприятия за необходимый период.

Как это выглядит в отчете, а так что в какой строке заполнять рассмотрим на примере в виде таблицы. Например, предприятие «Подсолнух» отразило в своей отчетности следующие данные:

|

Показатель |

Строка |

2016 год (тыс. рублей) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие расходы | 2210 | 15 |

| Управленческие расходы | 2220 | 20 |

| Прочие доходы | 2340 | 2 |

| Прочие расходы | 2350 | 1.5 |

| Налог на прибыль | 2410 | 11.1 |

| Чистая прибыль | 2400 | 61.9 |

В данном случае чистая прибыль считается так:

150 + 2 — 60 — 15 — 20 — 1,5 — 11,1 = 44,4 тыс. руб.

Формула расчета чистой прибыли в развернутом виде:

ЧП= ФП + ВП + ОП — Н,

где ЧП — чистая прибыль;

ФП — финансовая прибыль. Вычисляется методом вычитания из доходов от финансовой деятельности аналогичных расходов;

ВП — валовая прибыль. Рассчитывается как выручка от продажи минус себестоимость продукции;

ОП — операционная прибыль. Из доходов от прочих видов деятельности вычитаются расходы;

Н — сумма налогов.

Формула для расчета чистой прибыли в свернутом виде:

ЧП = П – Н, где

П – прибыль;

Н- сумма налога.

Показатели, которые влияют на формирования чистой прибыли Чистая прибыль зависит он множество показателей, а судя по формуле расчета мы видим, что такими показателя являются:

- Выручка предприятия – это сумма денежных средств полученных от покупателя за продажу продукции за определенный период. К выручке так же относятся доходы, поступившие от других операций, которые не относятся к основному виду деятельности:

- полученные проценты от предоставляемого займа;

- доход от участия в деятельности других организаций;

- полученный доход от продажи имущества и оборудования;

- арендная плата и другие поступления.

- Затраты предприятия, которые связаны с его деятельностью. В финансовом учете их принято называть:

- Издержки, связанные с производством продукции и с дальнейшей ее реализацией, тем самым они формируют себестоимость;

- Издержки, связаны с транспортировкой товара и в процессе продажи, они формируют коммерческие расходы;

- Расходы не связанные не с основным производством или принято называть прочие расходы.

К основным затратам на предприятии относятся такие расходы как:

- Оплата труда работникам предприятия;

- Обязательные социальные отчисления на фонд оплаты труда;

- Отчисления на амортизацию;

- Оплата коммунальных услуг;

- Материальные и другие затраты.

К прочим расходам относятся как внереализационные, так и операционные расходы, которые не связаны с производством, но оплачиваются за счет предприятия. К данной статье расходов относятся:

- Оплата процентов по полученным кредитам;

- Списание остаточной стоимости не реализованного оборудования;

- Оплата обучения сотрудникам предприятия;

- Расходы на маркетинг;

- Расходы, которые были связаны с форс-мажорными обстоятельствами.

- Величина налоговых отчислений. Так как законодательством Российской Федерации предусмотрено несколько режимов налогообложения, для которых и разнятся виды и размер налогов. Предприятие может платить такие налоги как: налог на доходы, налог на прибыль, ЕНВД или даже совмещать несколько бюджетных платежей в зависимости от видов деятельности.

Так же величина налоговых платежей может варьироваться в зависимости от того есть ли у налогоплательщика налоговые льготы.

Анализ чистой прибыли

В установлении степени взаимовлияния показателей, формирующих ЧП, применяют два базовых подхода: факторный и статистический анализ.

Факторный метод

Подход предполагает поиск внешних и внутренних причин изменения показателя прибыльности бизнеса, установление степени их воздействия. Суть факторного анализа в том, что он позволяет понять, как изменение всего одного отдельного фактора влияет на показатель всей чистой прибыли.

Для этого нужно определиться с факторами, а они бывают внешними и внутренними.

Внутренние факторы связаны с особенностями компании, в их числе:

- масштаб производства,

- численность персонала,

- ассортимент выпускаемой продукции,

- цена реализации,

- затраты на производство,

- налоговая нагрузка.

Также на прибыль влияют и внешние факторы – связанные с внешней средой предприятия.

Среди внешних причин наиболее существенны:

- размер инфляции и изменение спроса,

- нововведения в законодательстве,

- наличие конкурентов,

- стабильность политической и экономической ситуации,

- цены на топливо и сырье,

- природные катаклизмы и форс-мажоры,

- переход на новые условия работы со стороны контрагентов.

Факторный метод заключается в отборе наиболее существенных факторов и отслеживании их изменений на протяжении нескольких лет. Предусматривает систематизацию причин, построение моделей взаимосвязей, установление значимости каждой. Это достаточно сложный расчет, но он помогает руководству и собственникам понять, на какие рычаги нужно давить, чтобы нарастить прибыль.

Статистический метод

Этот метод используется для прогнозирования прибыли, за основу берутся статистические данные. Основные методы – регрессионный анализ, логарифмическая и экспоненциальная регрессия для моделирования ситуаций.

Для получения точных результатов показатели анализируют за продолжительный временной отрезок (от 5 до 10 лет). С помощью статистического метода:

- оценивают начальные показатели и состав прибыли,

- выясняют основные статьи расходов организации,

- выявляют динамику и анализируют структуру,

- устанавливают влияние разных причин на итоговую прибыль,

- делают выводы о финансовой стабильности фирмы.

Это еще более сложный метод, но он помогает построить математическую модель бизнес-процессов и отслеживать их в динамике.

Что такое чистая прибыль

Чистая прибыль (net profit) — это прибыль на балансе предприятия, остающаяся после покрытия всех расходов, включая себестоимость продукции, налоги, зарплаты сотрудникам, сборы и другие платежи.

️

Говоря простым языком, это разница между доходом компании от реализованной продукции и расходами на ее производство.

Чистая прибыль отражает рентабельность бизнеса. Она показывает, насколько эффективным является то или иное дело: стоит ли продолжать заниматься конкретным бизнесом или более выгодным решением будет его закрытие или смена сферы деятельности.

Также резкое падение показателя чистой прибыли может указывать на необходимость проведения аудита предприятия с целью сокращения возможных расходов и издержек.

Чистая операционная прибыль

Чистая операционная прибыль (net operating profit less adjusted taxes) — это посленалоговая прибыль, или операционная прибыль после отчисления всех видов налогов. Этот показатель позволяет определить ту часть денежных средств, которая останется после вычета расходов на производство продукции и уплаты всех налогов.

Чистая операционная прибыль определяется по следующей формуле:

NOPLAT = EBIT — НП + (УП х (1-t)),

где

- EBIT — прибыль до вычета налогов и процентов;

- НП — налог на прибыль;

- УП — уплаченные проценты;

- t — ставка налога на прибыль.

Чистая прибыль в балансе

Чистая прибыль в балансе — это значение, которое отображает сумму нераспределенной прибыли, частью которой также является чистая прибыль за текущий период.

️

Отражается в строке 1370 разделе III «Капитал и резервы».

Строка позволяет рассчитать чистую прибыль. Для этого используется следующая формула:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года),

где

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль.

Приведенная выше формула используется, если компания не выплачивала дивиденды в текущем периоде, в противном случае чистая прибыль будет рассчитываться по немного более сложной формуле:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года) + Д,

где

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль;

- Д — размер дивидендов.

Также есть другой способ получить данные о чистой прибыли в балансе. Для этого используются данные строки 2400 «Чистая прибыль (убыток)».

Чистая прибыль предприятия

Чистая прибыль предприятия — это один из самых главных показателей эффективности и рентабельности его работы. Он отражает, насколько результативно компания ведет деятельность, распоряжается имеющимися активами, насколько быстрый и стабильный ее рост и повышение привлекательности для инвесторов.

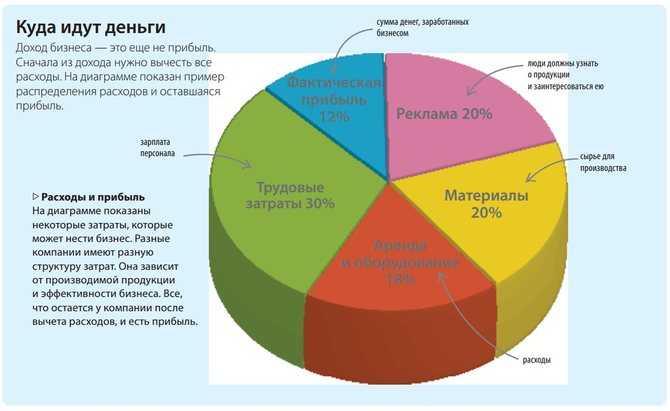

Важно различать понятие чистой прибыли и дохода. Если доход отражает всю денежную массу, задействованную в производстве, то чистая прибыль — это та сумма, которую компания получила после вычета всех издержек и расходов

Т.е. можно сказать, что чистая прибыль — это одна из составляющих дохода. На приведенной ниже диаграмме это изображено очень наглядно:

После получения чистая прибыль может быть использована в четырех направлениях:

- Смета расходов при дальнейшем производстве или увеличения его объемов.

- Фонд накопления (для модернизации производства, фонд социального развития, резервный фонд).

- Фонд потребления (премии сотрудникам, улучшение условий труда).

- Выплата дивидендов акционерам.

Пути повышения коэффициента прибыли

В свете рыночной экономики, компании располагают двумя действенными способами повышения уровня прибыли.

В частности:

- Снижение уровня себестоимости услуги/товара (в процессе создания и последующей реализации).

- Повышение объемов реализации выпускаемой продукции.

- Диверсификация производственного процесса.

- Выход на новые рынки сбыта.

- Ликвидация потерь и расходов непроизводственного характера.

- Оптимизация расхода экономических ресурсов.

Уровень получаемого компанией дохода напрямую зависим от объемов проданных товаров, то многие менеджеры благоволят идее простого увеличения объемов

Для эффективного воплощения в жизнь подобного подхода следует провести максимально качественный анализ, определить, какая продукция является наиболее востребованной среди конечных потребителей, и что более важно – насколько она выгодна для самой компании

В случае если товар имеет высокий показатель рентабельности, но при этом наблюдается низкий спрос – необходимо провести маркетинговую компанию, с целью стимуляции роста спроса.

В случае если товар имеет высокий показатель рентабельности, но при этом наблюдается низкий спрос – необходимо провести маркетинговую компанию, с целью стимуляции роста спроса.

Важно найти целевую аудиторию, изменить ряд характеристик товара, дизайнерские решения. Чем больше потребителей удастся привлечь к своему товару, тем выше будет конечная прибыль.

Чем больше потребителей удастся привлечь к своему товару, тем выше будет конечная прибыль.

Другой действенный способ, как указывалось выше – снижение себестоимости продукции. Для реализации данного плана следует найти поставщиков с более низкими ценовыми порогами, в вопросах первичного сырья и материалов.

Иными, не менее действенными способами повышения прибыльности компании, является автоматизация производственного процесса, внедрения новых технологий, инновационных решений.

Что считается чистой прибылью?

В российской действительности давно укоренилась мысль, что есть заработок «чистыми» и «грязными» деньгами. Например, последний – это официальный оклад, указанный в трудовом договоре, а первый – та сумма, которую сотрудник получает на руки в действительности (после уплаты налога на доходы физических лиц и других возможных взносов). Хотя и звучит несколько двусмысленно, но реальность отражает хорошо. Если провести аналогию с чистой прибылью, то суть абсолютно одинакова.

– один из главных показателей, информирующих об итогах работы компании. Ею называют денежные средства, остающиеся после вычитания из выручки от реализации и иных доходов всех расходов, включая налоговые сборы. Очевидно, что руководство любой фирмы стремится получить максимальную чистую прибыль. В этом заинтересованы не только собственники предприятия и управленцы высшего звена, но и все сотрудники, поскольку часто именно величина данного показателя оказывает наибольшее влияние на возможности премирования и поощрения персонала.

Величина чистой прибыли, получаемой предприятием, влияет не только на благосостояние его владельцев, но и на следующие моменты:

-

Привлечение новых инвесторов

– без сомнения, деньги захотят вложить именно в ту компанию, которая по итогам отчетного периода показала хорошие результаты работы, а чистая прибыль в анализе эффективности деятельности является ключевым показателем. -

Вероятность получения кредита

– сегодня суровая бизнес-реальность такова, что рыбку из пруда не вытащить не только без труда, но и без привлечения заемных средств, а кредит взять не так-то и просто, если чистая прибыль в бухгалтерских документах не радует своими объемами. Однако в обратном случае деньги дадут без проблем, да еще и на отличных условиях. -

Поддержание авторитета компании

– репутация складывается из мелочей годами: создавая имя, вы трудитесь на перспективу… Потом обычно все происходит, как в анекдоте: «Первые два курса студент работает на зачетку, а остальные – она не него». Когда организация постоянно имеет хорошую чистую прибыль, это говорит о ее прочном и устойчивом положении на рынке, а с такими фирмами, как правило, и хотят сотрудничать на долгосрочной основе гипотетические партнеры. -

Расширение материально-технической базы

– чтобы осваивать новые горизонты в бизнесе, необходимо вкладывать деньги в развитие компании, которое невозможно без совершенствования технологий, модернизации и покупки нового оборудования, освоения актуальных методов работы и т.д. А на все перечисленное нужны финансы, причем немаленькие. Где их взять? Конечно, из чистой прибыли.

Что такое чистая прибыль компании?

Часть денег, остающаяся в распоряжении предприятия после оплаты всех расходов и уплаты налогов в бюджет, называется чистой прибылью (ЧП). Чистая прибыль компании является основным источником средств для выплаты дивидендов. Кроме того, по решению собственников ЧП может быть направлена на следующие цели:

- увеличение уставного капитала или оборотных средств;

- создание различных фондов на предприятии – резервного, социального и т.п.;

- инвестиции в производство;

- покрытие убытков прошлых лет.

Список выше можно разделить на две группы: фонды потребления и фонды накопления. К потребляемой части относится покрытие убытков, выплата дивидендов и инвестиции. К категории накопления – увеличение уставного капитала и создание различных фондов. Подробнее о распределении прибыли можно прочитать здесь.

Показатель чистой прибыли очень важен для предприятия. Во-первых, он характеризует экономический эффект от деятельности, а во-вторых, служит источником собственных средств для развития производства. Цена акций в долгосрочной перспективе определяется именно рентабельностью бизнеса. Статистика по США за 100 лет показывает, что доходность фондового рынка страны соответствует чистой прибыли американских компаний, которая в среднем увеличивалась на 9.5% в год:

Рейтинговые агентства, присваивающие предприятиям кредитный рейтинг, также используют показатель чистой прибыли. Например, ПАО «КАМАЗ» за 2019 год получило убыток, после чего рейтинговое агентство АКРА хотя и подтвердило его рейтинг «А+», но изменило свой прогноз на негативный.

| Категория людей | Цель анализа чистой прибыли |

| Инвестор | Оценка инвестиционной привлекательности – чем выше ЧП, тем больше ожидаемые дивиденды от инвестиций и курсовой рост акций компании |

| Кредитор | Оценка платежеспособности – высокая ЧП свидетельствует о способности выплачивать кредиты |

| Собственник | Оценка эффективности работы компании в целом – ЧП свидетельствует о результативности управления фирмой |

| ТОП-менеджер | Планирование развития – какая часть собственных средств может быть направлена на расширение производства, открытие новых направлений деятельности |

| Прочие контрагенты | Оценка платежеспособности – если предприятие получает прибыль, значит, оно сможет своевременно оплачивать свои обязательства |

Таким образом, чистая прибыль компании – это один из основных показателей, отражающих эффективность работы предприятия, который оценивают все пользователи финансовой отчетности.

Как рассчитать чистую прибыль

Найти чистую прибыль организации можно с помощью специальных методик. Могут применяться разные формулы, но итог должен быть одинаковым. Бухгалтер рассчитывает показатель, поэтапно внося сведения в отчет о финансовых результатах и выводя чистую прибыль в итоговой строчке.

Формула чистой прибыли

Законодательство не содержит официально утвержденных методик расчета показателя, но сама схема есть в форме отчета о финансовых результатах. Классическая формула чистой прибыли такая:

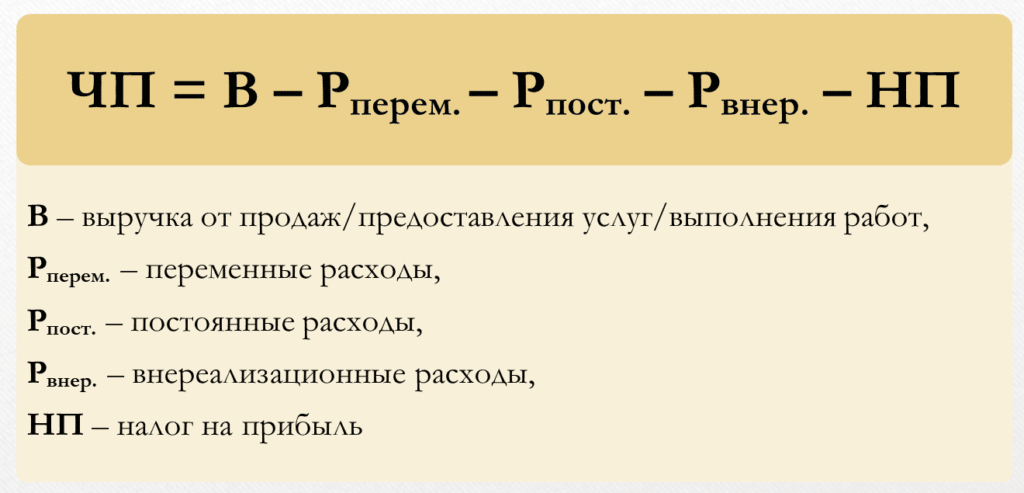

Посчитать чистую прибыль можно и по другой схеме:

В данном случае переменные затраты – это затраты на производство, постоянные – на управление и увеличение объема продаж, а внереализационные – это остальные расходы (например, на оплату кредитов, судебные издержки, и т. д.).

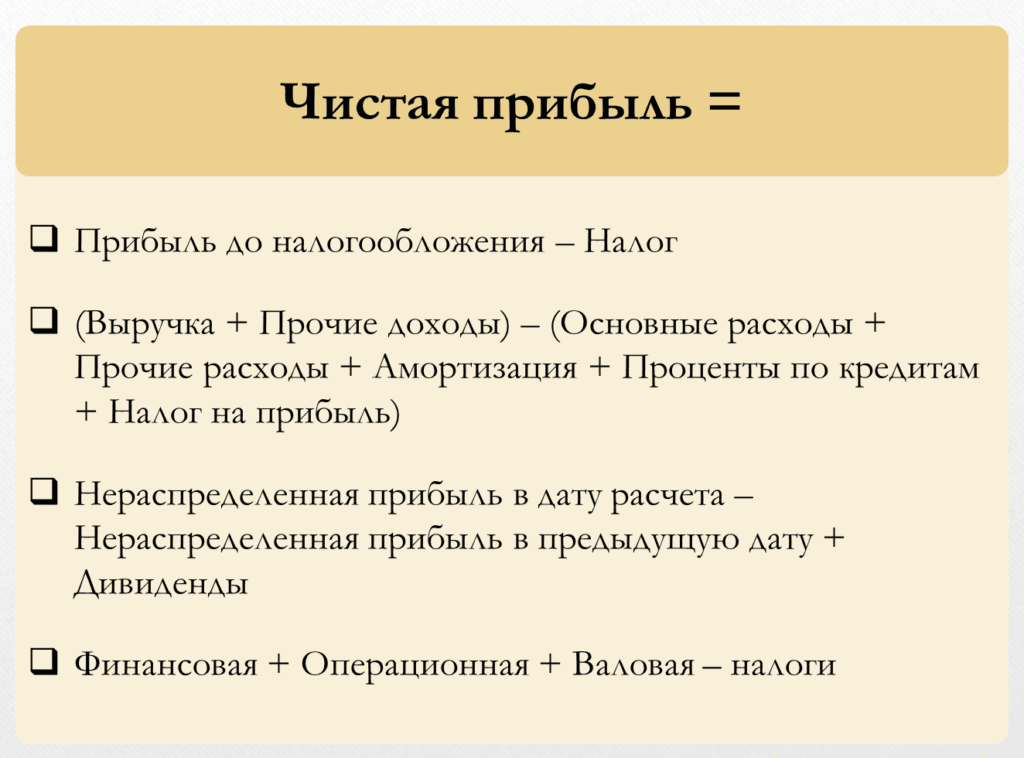

Также чистую прибыль можно рассчитать и по другим формулам:

Дальше на примерах выясним, как посчитать чистую прибыль правильно.

Примеры расчета чистой прибыли

Чистая прибыль, как сказано выше, может рассчитываться разными способами. И главное – при любом подходе результат должен быть один и тот же.

Пример 1. Организация изготавливает мебель, за 2022 год общая выручка 900 000 руб. При этом себестоимость изделий была 600 000 руб. Невостребованного оборудования было реализовано на 40 000 руб., расходы составили 80 000 руб.

Подсчет будет такой:

- общий доход равен 900000 + 40 000 = 940 000 рублей;

- общие расходы равны 600 000 + 80 000 = 680 000 рублей;

- прибыль до налогообложения равна разнице 940 000 – 680 000 = 260 000 рублей;

- ставка налога на прибыль составляет 20%, следовательно, налог равен 260 000 * 0,2 = 52 000 рублей;

- и в итоге чистая прибыль будет равна 260 000 – 52 000 = 208 000 рублей.

Пример 2. Ателье реализовало за месяц продукцию на 11 млн руб., также был получен доход в 500 тыс. от продажи складского помещения. При этом была проведена акция для постоянных покупателей, которая обошлась в 400 тыс. руб. Себестоимость продаж составила 5 млн руб. На оплату налогов, управленческие расходы и другие обязательные платежи ушло 3,5 млн руб.

Расчет чистой прибыли:

- суммируем доходы: 11 000 000 + 500 000 = 11 500 000 рублей;

- суммируем расходы: 5 000 000 + 400 000 + 3 500 000 = 8 900 000 рублей;

- считаем чистую прибыль: 11 500 000 – 8 900 000 = 2 600 000 рублей.

Пример 3. Точка фастфуда в месяц имеет выручку 535 тыс. руб., постоянные расходы определены на уровне 120 тыс. руб., переменные равны 170 тыс. руб. Было выплачено 65 тыс. налогов, платеж по кредиту составил 15 тыс. руб. Амортизация составила 7 тыс. руб.

Расчет:

- посчитаем все расходы: 120 000 + 170 000 + 65 000 + 15 000 + 7 000 = 377 000 рублей

- посчитаем чистую прибыль: 535 000 – 377 000 = 158 000 рублей

Однако стоит учитывать, что чистая прибыль должна отображаться в отчетности, поэтому ее стоит рассчитывать согласно требованиям стандартов бухучета.

Расчет по бухгалтерскому балансу

Приказом Минфина утверждена форма отчета о финансовых результатах деятельности юрлица. В ней чистая прибыль рассчитывается по строкам отчета:

Пример расчета. По фирме имеется следующая информация:

| Показатель | Значение, руб. | Строка |

|---|---|---|

| Выручка | 650 000 | 2110 |

| Себестоимость продаж | 300 000 | 2120 |

| Коммерческие расходы | 40 000 | 2210 |

| Управленческие расходы | 80 000 | 2220 |

| Иные доходы | 5 700 | 2340 |

| Иные расходы | 7 000 | 2350 |

| Налог на прибыль (20%) | 45 740 | 2410 |

Следовательно, расчет будет такой:

- прибыль до налогообложения равна: 650 000 – 300 000 + 5 700 – 40 000 – 80 000 – 7 000 = 228 700 рублей

- чистая прибыль равна: 228 700 – 45 740 = 182 960 рублей

При этом важно понимать, что в балансе чистая прибыль не отображается

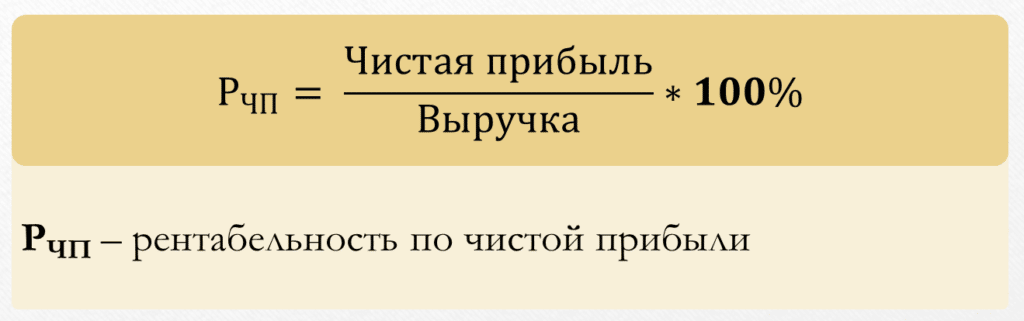

Расчет рентабельности по чистой прибыли

Рентабельность – это относительный (процентный) показатель того, насколько эффективно предприятие использует свои ресурсы. А благодаря расчету рентабельности чистой прибыли можно выяснить долю прибыли в выручке организации:

К примеру, выручка фирмы в прошлом году составила 800 тыс. руб., в том числе 200 тыс. руб. чистой прибыли.

Рентабельность будет рассчитываться так: 200 000 / 800 000 * 100% = 25%.

Это означает, что каждый рубль выручки приносит 25 копеек чистой прибыли.

Какие еще показатели можно рассчитать на основе ЧП

Для оценки прибыльности используют не только чистую прибыль. Зная ее, можно установить:

- размер чистых активов – это собственный капитал, которым располагает юрлицо, по его размеру определяют надежность и устойчивость компании;

- выручку без НДС, показывающую результативность деятельности по изготовлению и продаже продукции.

В анализе финансово-хозяйственной деятельности изучается взаимосвязь всех показателей.

Какие показатели чистой прибыли можно считать хорошими, а какие — плохими

Если предприниматель не знает, как интерпретировать отчёт, он не увидит тревожные звоночки. Например, если все показатели в плюсе, можно подумать, что у компании всё идет хорошо. Но это не всегда так. Есть зоны, за которыми нужно следить, если они понижаются ниже определенной границы.

Анализ Отчета о прибылях и убытках (ОПиУ) можно провести быстро, если знать, на что смотреть. Разберем, какие показатели можно отнести к «хорошим», а какие — к «плохим»:

| «Хорошие» показатели | «Плохие» показатели |

|---|---|

|

|

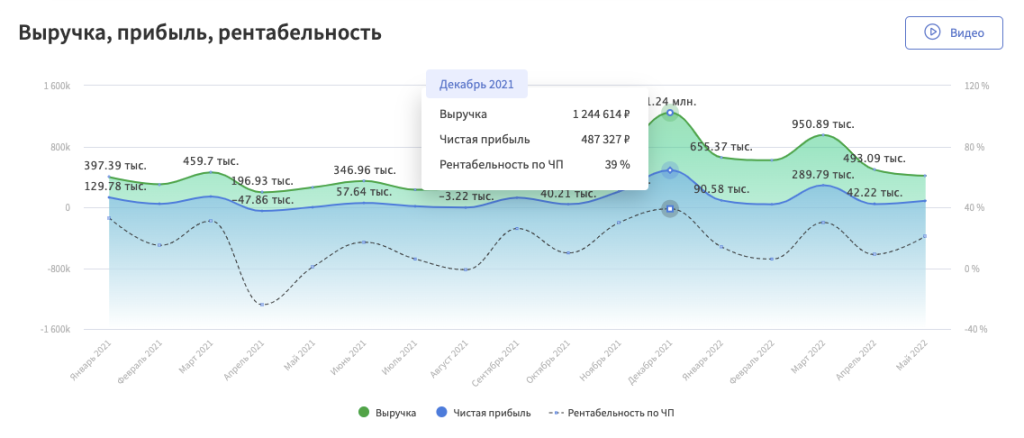

Следить за рентабельностью по ЧП нужно в динамике — только так можно увидеть отклонения. Например, на графике:

График показывает уровень рентабельности по месяцам

Как определить доходы?

Появление доходов означает увеличение экономических выгод. Причиной их появления является поступление активов и погашение обязательств. Например, поставщик доставил материалы на склад или покупатель рассчитался по поставленному в прошлом месяце заказу

При этом важно понимать, что в качестве актива следует иметь в виду не просто деньги, поступившие на расчетный счет или в кассу. Но и любые активы, которые отныне в собственности у компании, и которыми она может свободно распоряжаться и использовать в деятельности для извлечения прибыли.

Признать доход компания может, если в результате поступления актива или погашения обязательства она увеличила свой капитал. Разберем на примерах случаи, когда компания получит доход, а когда она не сможет этого сделать ни при каких условиях

Ситуация 1. ООО «Кабели и провода» получило от покупателя ООО «Монтажники» аванс на расчетный счет в размере 1000 рублей в счет будущей поставки. Увеличение денежных средств не считается доходом, поскольку увеличение актива повлекло за собой и увеличение обязательства: если договор расторгается, аванс причитается к возврату.

Далее происходит отгрузка товара по заказу на 5000 рублей. Доходом здесь считается сумма аванса, потому как гасятся обязательства только на 1000 рублей. Однако компания может признать и еще один актив – возникла дебиторская задолженность в размере 4000 рублей. В части этой суммы компания также может признать доход, при этом денежные средства на расчетный счет поступят позже. Если должник не погасит сумму долга, ООО «Кабели и провода» сможет взыскать ее в судебном порядке.

Ситуация 2. Компания «Симонов и партнеры» взяла кредит. Несмотря на то, что денежные средства поступили на расчетный счет, то есть произошло увеличение актива, возникло и обязательство по его возврату, причем в сумме, превышающей актив на величину процентов. В этом случае, речи о доходе не может возникнуть, даже если ставка по кредиту будет нулевая.

Ситуация 3. Поступила оплата от поставщика с НДС. НДС – это сумма, которую необходимо перечислить в бюджет. По сути, это доход государства и в бухгалтерском учете ее необходимо отразить как задолженность перед бюджетом. Признать доход мы можем в размере оплаты за вычетом суммы налога.

Как определить расходы?

Ситуация с расходами будет аналогичной той, что мы описывали ранее относительно определения доходов компании.

Так, расходы возникают тогда, когда происходит уменьшение (выбытие) любых активов и/или увеличение обязательств (то есть наших обязанностей по отношению к другим контрагентам). При этом должно соблюдаться условие – в результате уменьшается капитал организации. Если изменения в капитале нет – расходом эту операцию признать нельзя.

Расходом нельзя считать погашения по кредиту или займу, но исключительно в отношении тела (основного долга) кредита. Выплата процентов – это расход. Расход не всегда определяется движением денег по банковским счетам. Этот факт следует учитывать при планировании будущих платежей. В большинстве программных продуктов управленческого учета имеется сервис «Платежный календарь», который предназначен как раз для планирования будущих выплат. Есть он и в решении «1С:ERP Управление предприятием».

Соотношение понятий

Как правило, в понимании предпринимателя, прибыль – это те деньги, которые приносит бизнес. Под выручкой обычно понимают все средства, поступившие на счёт и в кассу за какой-то период. В целом, это верно, хотя есть нюансы, о которых расскажем позже.

А вот доход – понятие очень широкое, и с ним часто возникают сложности. Что именно считается доходом: все денежные поступления или только то, что предприниматель может положить себе в карман? Иначе говоря, доход – это понятие, аналогичное выручке или прибыли? На самом деле, ни тому, ни другому.

Давайте представим себе трёхъярусный торт. Самый нижний и большой его ярус – это доход. Средний – это выручка. И, наконец, самый верхний и маленький ярус – это прибыль.

Теперь, когда мы разобрались с размерами, рассмотрим каждый из этих ярусов отдельно – от большего к меньшему. И выясним, в чём отличия каждого из них. Проще всего сделать это на примере. Возьмём условного ИП Смирнова, который занимается производством мебели.