Налоги, запрещенные к уплате по КБК 18210102010011000110

КБК 18210102010011000110 предусмотрен только для перечислений НДФЛ, связанного с доходами трудоустроенных физических лиц. Данный реквизит нельзя указывать для таких перечислений налога:

- НДФЛ для физ. лиц, производящих нотариальную, адвокатскую или иную деятельность частного характера.

- НДФЛ с доходов физ. лиц, полученных от выигрышей, лотерей или азартных игр. В том числе к этой статье относится прибыль за авторское искусство.

- НДФЛ с доходов работников нерезидентов РФ, которые трудоустроены на патентной основе.

В нашей статье мы рассмотрели только один 18210102010011000110 КБК, его расшифровку, но их существует много, для каждого налога и обязательства предусмотрен свой шифр. С ними можно ознакомиться в Приказе ИФНС РФ № ММВ-7-1/736 либо обратиться к своему инспектору в Казначействе.

Налоги, запрещенные к уплате по КБК 18210102010011000110

КБК 18210102010011000110 предусмотрен только для перечислений НДФЛ, связанного с доходами трудоустроенных физических лиц. Данный реквизит нельзя указывать для таких перечислений налога:

- НДФЛ для физ. лиц, производящих нотариальную, адвокатскую или иную деятельность частного характера.

- НДФЛ с доходов физ. лиц, полученных от выигрышей, лотерей или азартных игр. В том числе к этой статье относится прибыль за авторское искусство.

- НДФЛ с доходов работников нерезидентов РФ, которые трудоустроены на патентной основе.

В нашей статье мы рассмотрели только один 18210102010011000110 КБК, его расшифровку, но их существует много, для каждого налога и обязательства предусмотрен свой шифр. С ними можно ознакомиться в Приказе ИФНС РФ № ММВ-7-1/736 либо обратиться к своему инспектору в Казначействе.

Чем вызваны изменения КБК

Изменения в КБК (Классификаторе бюджетной классификации) обусловлены несколькими факторами, связанными с налогообложением и взносами.

Изменение структуры налоговых и взносных платежей

Изменения в КБК также могут быть вызваны изменением структуры налоговых и взносных платежей. Когда вводятся новые налоги или изменяется порядок уплаты уже существующих налогов, требуется внести соответствующие изменения в КБК.

Оптимизация и упрощение процесса учета

Еще одной причиной изменений КБК может быть оптимизация и упрощение процесса учета налоговых и взносных платежей. Внесение изменений в КБК позволяет улучшить систему учета и позволяет более точно отслеживать и контролировать потоки денежных средств.

Учет новых отраслей и видов деятельности

Изменения в КБК также необходимы для учета новых отраслей и видов деятельности, которые появляются в экономике. В связи с развитием технологий и появлением новых видов бизнеса, могут возникать новые налоговые обязательства, которые требуют соответствующего учета в КБК.

| Причины изменений КБК |

|---|

| Обновление законодательства |

| Изменение структуры налоговых и взносных платежей |

| Оптимизация и упрощение процесса учета |

| Учет новых отраслей и видов деятельности |

КБК: расшифровка и значение

Расшифровка КБК

Каждый КБК состоит из нескольких разделов:

- Глава — указывает на основную характеристику дохода или расхода;

- Раздел — определяет отрасль, к которой относится доход или расход;

- Статья — конкретизирует вид дохода или расхода;

- Подстатья — уточняет детали дохода или расхода.

Для примера, рассмотрим КБК доходов в сфере налогов и сборов:

| Глава | Раздел | Статья | Подстатья | Значение |

|---|---|---|---|---|

| 21 | 02 | 0102 | 001 | Налог на добавленную стоимость |

| 21 | 02 | 0201 | 001 | Налог на прибыль организаций |

Значение КБК

КБК имеют следующее значение:

- Уникальность — каждый КБК соответствует только одному доходу или расходу, что позволяет избежать путаницы и ошибок при учете;

- Идентификация — по КБК можно легко определить характер и назначение финансовых операций;

- Классификация — КБК образуют систему классификации, позволяющую сгруппировать доходы и расходы в соответствии с определенными критериями;

- Анализ — благодаря КБК, можно проводить анализ доходов и расходов бюджета, выявлять направления их использования и эффективность.

Таким образом, КБК играют важную роль в учете и анализе доходов и расходов бюджетных организаций, обеспечивая точность и системность в финансовых операциях.

Таблица КБК в 2023 году

Федеральная налоговая служба подготовила таблицу платежей, которые находятся под ее администрированием.

Таблица от ФНС: новые КБК на 2023

В таблице около 400 кодов, поэтому самые популярные КБК мы перечислим отдельно.

| Платежи | Код бюджетной классификации |

|---|---|

| КБК по налогам | |

| НДС на товары (работы, услуги), реализуемые в РФ | 18210301000010000110 |

| НДС на товары, ввозимые в РФ | 18210401000010000110 |

| Налог на имущество предприятий | 18210904010020000110 |

| Налог на прибыль в региональный бюджет | 18210101012020000110 |

| Налог на прибыль в федеральный бюджет | 18210101011010000110 |

| Налог на прибыль с дивидендов юрлицам РФ | 18210101040011000110 |

| Налог на прибыль с дивидендов иностранным юрлицам | 18210101050011000110 |

| Налог на АУСН | 18210507000010000110 |

| Налог на УСН Доходы | 18210501011010000110 |

| Налог на УСН Доходы минус расходы | 18210501021010000110 |

| Единый сельскохозяйственный налог | 18210503010010000110 |

| Транспортный налог с организаций | 18210604011020000110 |

| Транспортный налог с физических лиц | 18210604012020000110 |

| Налог ПСН в бюджеты внутригородских районов | 18210504050020000110 |

| Налог ПСН в бюджеты городов федерального значения | 18210504030020000110 |

| Налог ПСН в бюджеты городских округов | 18210504010020000110 |

| Налог ПСН в округах с внутригородским делением | 18210504040020000110 |

| Налог ПСН в бюджеты муниципальных округов | 18210504060020000110 |

| Налог ПСН в бюджеты муниципальных районов | 18210504020020000110 |

| Водный налог | 18210703000010000110 |

| КБК НДФЛ | |

| НДФЛ для ИП и частнопрактикующих лиц | 18210102020010000110 |

| НДФЛ для налоговых агентов с дохода до 5 млн руб. | 18210102010011000110 |

| НДФЛ для налоговых агентов с дохода от 5 млн руб. | 18210102080011000110 |

| НДФЛ с дивидендов до 5 млн руб. | 18210102130010000110 |

| НДФЛ с дивидендов от 5 млн руб. | 18210102140010000110 |

| КБК по сборам | |

| Торговый сбор | 18210505010021000110 |

| Экологический сбор | 04811208010016000120 |

| Сбор за пользование объектами животного мира | 18210704010011000110 |

| Сбор за пользование объектами водных биоресурсов: | |

| — по внутренним водным объектам | 18210704030011000110 |

| — по остальным объектам | 18210704020011000110 |

| КБК страховые взносы | |

| Взносы на травматизм и профессиональные заболевания | 79710212000061000160 |

| Взносы по единому тарифу за работников | 18210201000011000160 |

| Взносы ИП за себя в фиксированном размере | 18210202000011000160 |

| Взносы ИП за себя с дохода свыше 300 000 рублей | 18210203000011000160 |

| Взносы на ОПС работников до 2023 года | 18210214010061001160 |

| Взносы на ОМС работников до 2023 года | 18210214030081001160 |

| Взносы на ВНиМ работников до 2023 года | 18210214020061001160 |

| Взносы ИП за себя на ОПС до 2023 года | 18210214010061005160 |

| Взносы ИП за себя на ОМС до 2023 года | 18210214030081002160 |

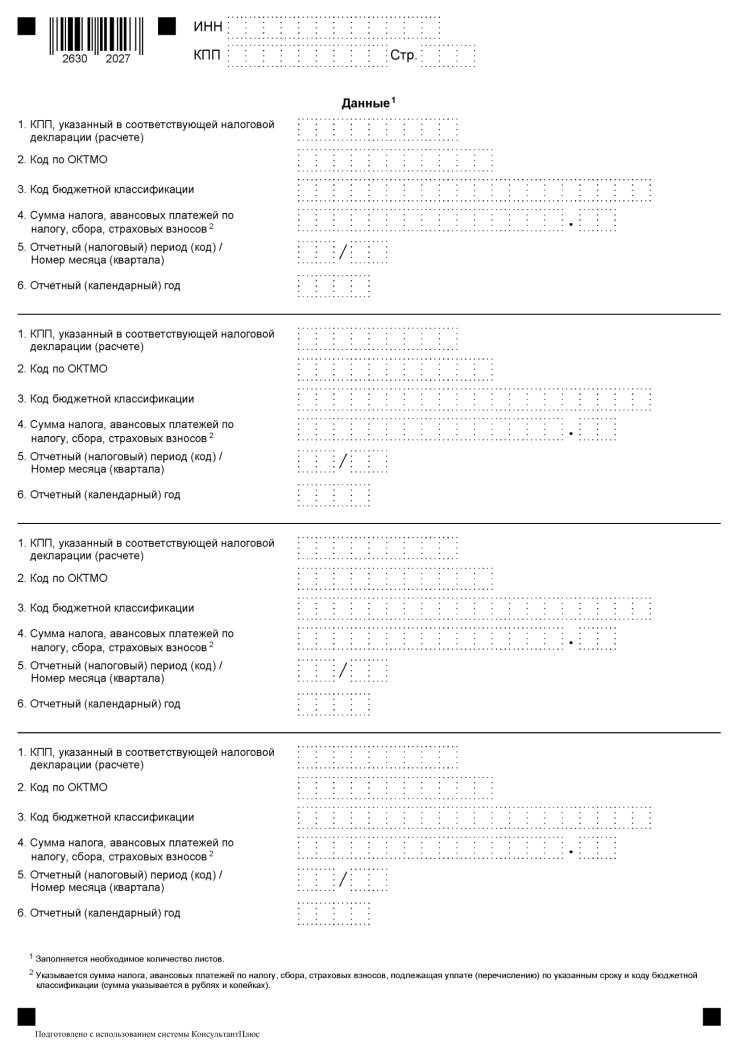

Однако по этому коду неясно, за что именно заплатила организация и ИП. Поэтому при перечислении денег в рамках ЕНП надо подавать уведомление, из которого понятно, какая сумма и на что перечислена. В одном уведомлении можно указать несколько платежей, и по каждому из них указывают свой КБК.

Структура КБК

КБК выглядит, как комбинация чисел, состоящая из 20-ти символов. Для каждого вида платежа КБК разный. А вот для плательщиков может быть одинаковым.

Код делится на 3 основные составные части:

- первые 3 символа обозначают ведомство, куда поступят средства;

- следующие 10 чисел указывают на вид доходов бюджета;

- последняя комбинация определяет подвид платежа.

Второй и третий набор числе также делятся на отдельные обозначения. Если разбирать вид доходов, то он включает в себя группу, подгруппу, статью и элемент.

14-е -18-е число кода – это группа подвида доходов бюджета, а 19-е и 20-е число – аналитическая группа подвида поступлений.

Что такое КБК

Код бюджетной классификации — это двадцатизначный шифр, который группирует статьи доходов, расходов и источников финансирования. Коды утверждает Министерство финансов: основной нормативный акт — Приказ Минфина № 85н от 06.06.2019. В приказ регулярно вносятся изменения: в 2022 году действует редакция от 19.11.2021. Информация об изменениях публикуется в официальном органе печати и на сайте министерства.

А вот где взять КБК для перечислений на 2022 год — в Приказе Минфина № 75н от 08.06.2021. Кодировку из Приказа № 75н используют не только для оплаты, но и при подготовке бюджетных планов. При планировании бюджета на 2023 г. и плановый период 2024–2025 гг. используйте значения из приказа, который Минфин опубликует на очередной финансовый год.

В Бюджетном кодексе РФ приводится расшифровка КБК — код бюджетной классификации. Он представляет собой набор цифр, необходимый для перевода средств в пользу государства. По нему при перечислении платежа в бюджет определяется его назначение и происходит распределение средств: КБК — это, простыми словами, закодированный путь, по которому деньги плательщика попадут в нужный раздел бюджета.

КБК — это те цифры, которые указывают в квитанции или платежке при перечислении средств в бюджетную систему РФ

Очень важно не совершать ошибок при указании кода и вносить в платежный документ правильные реквизиты, в противном случае деньги поступят «не по адресу», и придется проделать немало работы, чтобы эту ошибку исправить

Код бюджетной классификации нужен не только предпринимателю или организации при заполнении платежного поручения, но и гражданам при оплате различных услуг и перечислении налогов.

Основные назначения платежей:

- налоги, сборы;

- государственные пошлины (в том числе плата за предоставляемую госорганами информацию, документы и копии);

- страховые взносы в государственные и негосударственные фонды;

- платежи за пользование недрами, добычу полезных ископаемых;

- штраф, пеня и т. д.

И этот список не полный. Кодировка пригодится для оплаты детских садов, платных услуг в школах и учреждениях Минздрава. Посмотрите, где на квитанции находится КБК.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

На основании какого приказа надо руководствоваться в 2024 году?

В 2024 году организации и гражданам необходимо правильно ориентироваться в действующем законодательстве и регламентах, чтобы соблюдать все требования в области налогов и взносов

Для этого важно знать, на основании какого приказа следует руководствоваться в текущем году

Федеральные законы и нормативные акты

Основой для расчета, учета и уплаты налогов и взносов в России служат федеральные законы и нормативные акты. Среди них:

- Налоговый кодекс РФ: в нем содержатся все необходимые положения, связанные с налоговыми обязательствами и процедурами.

- Кодекс РФ об административных правонарушениях: данный кодекс устанавливает ответственность за нарушение налогового законодательства и нормативных актов.

- Закон о страховых взносах: регулирует порядок и размеры страховых взносов, которые уплачивают работодатели и самозанятые лица.

- Закон о применении кассовых аппаратов: определяет обязательность использования кассовых аппаратов при осуществлении предпринимательской деятельности.

Приказы и инструкции Министерства Финансов

Министерство Финансов России выпускает приказы и инструкции, которые дополняют и разъясняют нормы, установленные федеральными законами.

- Приказы Минфина: в приказах Минфина содержатся методические указания и рекомендации по вопросам налогообложения, бухгалтерского учета и отчетности.

- Инструкции Минфина: инструкции Минфина вводятся для регулирования конкретных аспектов налогового и бухгалтерского учета.

Локальные нормативные акты

Помимо федеральных законов и приказов Минфина, организации и гражданам необходимо учитывать локальные нормативные акты, устанавливающие дополнительные требования в области налогов и взносов. Такие акты могут приниматься на уровне региона, города или отдельного предприятия.

Законодательство в сфере налогов и взносов в 2024 году

В 2024 году необходимо ориентироваться на действующее законодательство и нормативные акты, которые были приняты и вступили в силу к данному периоду. Отсутствие актуализированной информации и невнимательность к изменениям могут привести к нарушениям и штрафам.

| Законодательный акт | Ссылка на нормативный документ |

|---|---|

| Налоговый кодекс РФ | Ссылка |

| Кодекс РФ об административных правонарушениях | Ссылка |

| Закон о страховых взносах | Ссылка |

| Закон о применении кассовых аппаратов | Ссылка |

Важно помнить, что любые изменения в законодательстве и нормативных актах могут вноситься в течение года. Поэтому регулярное изучение обновлений и своевременная их адаптация помогут избежать проблем с налоговыми и взносовыми обязательствами

КБК 18210102010011000110 – какой налог?

КБК предназначены для упрощения взаиморасчетов между юридическими лицами и бюджетом. В 2017 году произошли изменения в классификаторе и теперь налогоплательщики обязаны применять новые коды. КБК 18210102010011000110 его расшифровка в 2019 году означает перевод денежных средств по статье НДФЛ, начисленного с доходов наемных сотрудников. Соответственно, перечислять налог по этому коду может только налоговый агент.

При неверно указанном реквизите деньги поступят не по назначению, а это ведет к недоразумениям со стороны фискалов. Для подтверждения платежа необходимо будет представить заявление на переброс и подтверждающие отчетные документы.

КБК 18210102010011000110 расшифровка

Какой налог перечисляют ИП по данному реквизиту, интересно знать каждому руководителю и бухгалтеру. Отметим, что предприниматели НДФЛ за своих работников перечисляют по иному КБК. Согласно Приказу Минфина РФ № 65н КБК 18210102010011000110 действует только в отношении НДФЛ, который был начислен с доходов сотрудников, за исключением НДФЛ, исчисляемого в соответствии со статьей 227, 227.1, 228 НК РФ.

Какие налоги платит ИП

КБК по НДС при импорте из Белоруссии

Белоруссия, Казахстан и Россия 29.05.2014 образовали Евразийский экономический союз (ЕАЭС) для создания единой экономической политики и упрощения движения товаров между странами. Кроме того, действует Таможенный союз, который объединяет страны для взаимной торговли без дополнительных пошлин и устанавливает единое регулирование внешней торговли с третьей стороной. К договору о ЕАЭС присоединились Армения и Кыргызская республика. НДС в особом порядке уплачивают российские налогоплательщики при взаимодействии с 4 сторонами:

- Белоруссия;

- Казахстан;

- Армения;

- Кыргызстан.

При ввозе товаров в Россию с территории Белоруссии и стран ЕАЭС НДС обязаны уплатить не только организации, которые работают на основном режиме налогообложения. Налог на добавленную стоимость перечисляют и компании на спецрежимах, которые обычно от его уплаты освобождены. Причем он платится не на таможне, а перечисляется в налоговую инспекцию.

«Ввозной» НДС — косвенный налог. Порядок его уплаты при импорте из стран ЕАЭС прописан в протоколе, который прилагается к договору о союзе.

Эксперты КонсультантПлюс разобрали, как платить НДС при импорте из стран ЕАЭС. Используйте эти инструкции бесплатно.

В статье 150 НК РФ приведен список товаров, при ввозе которых косвенный платеж не рассчитывается (медицинские и прочие). Но даже при ввозе таких товаров импорт надо подтверждать, подавая в ИФНС декларацию по косвенным налогам, заявление и документы о ввозе.

НДС при ввозе из Белоруссии рассчитывается по формуле:

Если цена товара в иностранной валюте, то ее пересчитывают на рубли по курсу ЦБ на дату принятия товаров к учету.

До 20-го числа месяца, идущего за месяцем принятия ввезенных товаров к учету, нужно:

- Уплатить НДС в ИФНС по КБК 182 1 0400 110.

- Подать декларацию по косвенным налогам (электронно при численности работников больше 100 человек, если меньше — можно на бумаге).

- Подать заявление о ввозе товаров и уплате налога (можно электронно).

- Предоставить заверенные копии документов о ввозе товаров: счета-фактуры, договор, накладные (можно электронно, если они составлены по формату, утвержденному ФНС).

- Предоставить заверенную копию банковской выписки, подтверждающей уплату налога.

КБК по налогам для ИП в 2024 году

При исполнении налоговых обязательств, составляя платежное поручение, индивидуальный предприниматель обязан отобразить правильный КБК. В противном случае средства поступят не по назначению.

Во всех случаях, если ИП выступает для своего сотрудника в качестве налогового агента, указывается КБК 18210102010011000110.

Если бизнесмен платит подоходный налог за себя, то следует использовать 18210102020 011000110.

Для уплаты суммы НДС, ИП, которые применяют общую систему налогообложения, следует применить КБК 182 0301000011000110.

Предприниматель, выбравший УСН, обязан вносить налог по доходам. В таком случае КБК напрямую зависит от выбранного бизнесмена вида налогообложения:

- Если налогоплательщик уплачивает УСН с совокупных доходов, то используют 18210501011011000110.

- Для формы налогообложения «поступления мину затраты» применяется 18210501021011000110.

Предприниматели, использующие патентную систему налогообложения, также обязаны вносить плату в бюджеты РФ.

| № п.п. | Бюджет РФ | КБК |

| 1 | Городской округ | 18210504010021000110 |

| 2 | Район (муниципальный) | 18210504020021000110 |

| 3 | Город (федеральное значение) | 18210504030021000110 |

| 4 | Городской округ (внутригородское деление) | 18210504040021000110 |

| 5 | Район (внутри города) | 18210504050021000110 |

| 6 | Муниципальный округ | 18210504060021000110 |

А в случае уплаты единого сельскохозяйственного налога, необходимо использовать КБК обозначенный 1821050301001 1000 110.

18210102010011000110 кбк расшифровка

Налоги, запрещенные к уплате по КБК 18210102010011000110

КБК предназначены для упрощения взаиморасчетов между юридическими лицами и бюджетом. В 2017 году произошли изменения в классификаторе и теперь налогоплательщики обязаны применять новые коды. КБК 18210102010011000110 его расшифровка в 2019 году означает перевод денежных средств по статье НДФЛ, начисленного с доходов наемных сотрудников. Соответственно, перечислять налог по этому коду может только налоговый агент.

При неверно указанном реквизите деньги поступят не по назначению, а это ведет к недоразумениям со стороны фискалов. Для подтверждения платежа необходимо будет представить заявление на переброс и подтверждающие отчетные документы.

КБК 18210102010011000110 расшифровка

Какой налог перечисляют ИП по данному реквизиту, интересно знать каждому руководителю и бухгалтеру. Отметим, что предприниматели НДФЛ за своих работников перечисляют по иному КБК. Согласно Приказу Минфина РФ № 65н КБК 18210102010011000110 действует только в отношении НДФЛ, который был начислен с доходов сотрудников, за исключением НДФЛ, исчисляемого в соответствии со статьей 227, 227.1, 228 НК РФ.

Какие налоги платит ИП

КБК 18210102010011000110 предусмотрен только для перечислений НДФЛ, связанного с доходами трудоустроенных физических лиц. Данный реквизит нельзя указывать для таких перечислений налога:

- НДФЛ для физ. лиц, производящих нотариальную, адвокатскую или иную деятельность частного характера.

- НДФЛ с доходов физ. лиц, полученных от выигрышей, лотерей или азартных игр. В том числе к этой статье относится прибыль за авторское искусство.

- НДФЛ с доходов работников нерезидентов РФ, которые трудоустроены на патентной основе.

18210102010011000110 КБК: расшифровка

Анализируемый кодификатор классификации бюджета расшифровывается следующим образом:

- 182 — кодовое наименование органа администрирующего бюджетный платеж (182 – это ФНС, то есть налоговая). Иные кодификаторы: 392 — ПФР, 393 — ФССР, то есть страховая.

- 1 — предназначение платежа (1 — это доходная часть, 2 — отчисление на безвозмездной основе);

- 01 — кодификатор доходной подгруппы (01 – это налоги на прибыль, доходы, НДФЛ). Другие: 08 — оплата госпошлины и так далее;

- 02 — бюджетное назначение (02 — это регионал. бюджет). Иные кодификаторы: 01 — это федеральный.

- 010 – подстатья бюджетного дохода;

- 01 – бюджетный уровень (01 — это федбюджет). Иные кодификаторы: 06 — это бюджет Пенсионного фонда, 08 — бюджет Фонда обязательного медицинского страхования, 02 — регионал. бюджет и так далее;

- 1000 – разновидность доходного платежа, причина платежа. 1000 — это НДФЛ с доходов, источником которых является налоговый агент (за исключением НДФЛ по статьям 227, 227.1 и 228 НК России). Иные кодификаторы: 2100 — пени по данному платежу;

- 110 – подвид дохода (110 – это налоговые доходы).

КБК для НДФЛ, штрафов и пени

Как мы уже указывали рассматриваемый КБК указывается налогоплательщиками, выступающими только как юридическое лицо. Для ИП используются другие коды. Кроме этого в зависимости от того, какой налог устанавливаются соответствующие КБК для перечислений пени и штрафов.

КБК для юридических лиц.

| Направление платежа | КБК |

| НДФЛ | 18210102010011000110 |

| Пени | 18210102010012100110 |

| Штраф | 18210102010013000110 |

Как видно из таблицы, отличаются эти КБК только 14-15 знакоместом.

| Направление платежа | КБК |

| НДФЛ | 18210102020011000110 |

| Пени | 18210102020012100110 |

| Штраф | 18210102020013000110 |

Что делать, если неверно указан КБК при уплате налогов

Код бюджетной классификации (КБК) имеет ключевое значение при уплате налогов и взносов в бюджет. Однако, иногда возникают ситуации, когда КБК указывается неверно. Что делать в таком случае? Наше руководство поможет вам разобраться и принять необходимые меры.

1. Проверьте правильность указанного КБК

Первым шагом необходимо убедиться в том, что КБК был действительно указан неверно. Проверьте все цифры и буквы, убедитесь, что нет опечаток или ошибок. Если вы не уверены в правильности КБК, обратитесь за консультацией к специалисту по налоговому праву или в налоговую инспекцию.

2. Свяжитесь с налоговыми органами

Если вы уверены, что КБК указан неверно, то следующим шагом стоит связаться с налоговыми органами и сообщить об ошибке. Обычно это можно сделать через контактный центр или посредством электронных сервисов, предоставляемых налоговыми органами.

При обращении в налоговые органы укажите следующую информацию:

- Ваше ФИО или название организации

- Дату и сумму платежа

- Неправильно указанный КБК

- Причину неверного указания КБК (опечатка, ошибка при заполнении и т. д.)

3. Используйте банковскую гарантию

Если вы уже произвели платеж с неверно указанным КБК и было списано соответствующее количество денег, вы можете воспользоваться банковской гарантией. Банк будет участвовать в процессе возврата средств и урегулировании ситуации с налоговыми органами.

4. Следите за своими платежами

Чтобы избежать ошибок с указанием КБК в будущем, важно внимательно отслеживать свои платежи и подтверждения о переводах. Проверяйте корректность указания КБК перед совершением платежа и сохраняйте подтверждающие документы на случай возникновения проблем

5. Получите подтверждение исправления ошибки

После исправления неверно указанного КБК, убедитесь, что налоговые органы подтвердили исправление. Запросите подтверждающие документы или уведомление о внесении изменений в вашу налоговую декларацию или платежный документ.

Правильно указанный КБК при уплате налогов и взносов имеет решающее значение для правильного распределения средств в бюджет. Если вы обнаружили ошибку в КБК, необходимо принять все необходимые меры для ее исправления. Следуйте нашему руководству и свяжитесь с налоговыми органами для получения дополнительной информации и помощи в данном вопросе.

Как определить код бюджетной классификации

Разберемся, как определить номер нужного налогового платежа по справочнику бюджетной классификации.

- Открываем сайт ИФНС nalog.ru

- Выбираем вкладку «Налогообложение в РФ»

- Откроется страница «Коды классификации доходов бюджетов РФ, администрируемых ФНС»

- Выбираем один из нужных нам разделов «Юрлица», «Физица» или «ИП»

- Далее откроется перечень перечислений налогов, штрафов и т.д., выбираем нужный нам пункт, а затем и подпункт нашего платежа.

- В раскрывшейся таблице выбираем нужный нам двадцатизначный КБК, исходя из его описания.

Как видите найти КБК в сети интернет довольно просто. Для удобства пользователей на сайте ИФНС предусмотрен осмысленный переход по ссылкам с выбором нужного раздела. Поэтому там легко ориентироваться.

Можно пользоваться и привычными бумажными справочниками, если вам так удобней. Можно использовать другие информационные ресурсы. Главное, чтобы вы использовали последние актуальные данные.

Заключение

Для обеспечения контролируемости и прозрачности движения средств на расчетных счетах гос.бюджетов всех уровней в России создана специальная система кодирования. Расшифровка кодов содержится в специальном классификаторе бюджетных кодировок. В нем указаны все виды денежных поступлений в гос.бюджеты всех уровней власти: федеральные, территориальные и местные. Эти коды обозначают все характеристики платежей субъектов предпринимательства и физлиц. Они указывают вид перечисляемого налога или сбора, пеней, штрафов, госпошлины, взносов в различные фонды социального страхования и пр.

КБК необходимо всегда правильно указывать в платежных документах, перечисляя свои платежи в гос.бюджет. Обязательно КБК должны быть указаны и при заполнении соответствующих налоговых деклараций для верной их обработки в ИФНС.

Для облегчения осуществления заполнения квитанций по налогам физлиц, налоговая инспекция обычно рассылает налогоплательщикам индивидуальные квитанции, где все необходимые реквизиты уже заполнены

А юрлица и ИП должны часто сами выбирать КБК и важно уметь это делать правильно. Ведь правильно заполненные налоговые декларации и платежные документы, это залог исполнения налоговых обязательств в срок, без недоразумений и штрафов

Отметим, что в случае возникновения того спора, закон будет на стороне налоговиков.

При указании кодов КБК важно использовать последнюю актуальную версию классификатора КБК, так как он довольно часто изменяется и постоянно пополняется новыми разделами, ввиду происходящих изменений в экономике государства в целом. Вот мы и рассмотрели сущность, структуру и назначение бюджетных кодов

Не смотря на, свою кажущуюся громоздкость, ими вполне удобно пользоваться. Они предназначены в основном для обеспечения систематизированной и точной обработки информации о финансовых потоках во всех государственных структурах. Эта система кодирования обеспечивает бесперебойное и адресное исполнение всех совершаемых бюджетных платежей. Она так же используется всеми плательщиками госплатежей, будь то налоги, штрафы, госпошлины и многое другое

Вот мы и рассмотрели сущность, структуру и назначение бюджетных кодов. Не смотря на, свою кажущуюся громоздкость, ими вполне удобно пользоваться. Они предназначены в основном для обеспечения систематизированной и точной обработки информации о финансовых потоках во всех государственных структурах. Эта система кодирования обеспечивает бесперебойное и адресное исполнение всех совершаемых бюджетных платежей. Она так же используется всеми плательщиками госплатежей, будь то налоги, штрафы, госпошлины и многое другое.