Объекты обложения сборами

Сборами облагаются

объекты животного мира и водных биологических ресурсов, поименованные в статье 333.3 НК РФ, изъятие которых из среды их обитания осуществляется на основании выданного разрешения.

В статье 333.3 НК РФ перечислены животные, птицы, рыбы и другие обитатели водоемов, которые таким образом признаются объектами обложения данными сборами.

Сборами не облагаются

объекты животного мира и водных биологических ресурсов, пользование которыми осуществляется:

- для удовлетворения личных нужд представителями коренных малочисленных народов Севера, Сибири и Дальнего Востока РФ (по перечню Правительства РФ);

- лицами, постоянно проживающими в местах традиционного обитания и хозяйствования коренных малочисленных налогов, если охота и рыболовство являются основой их существования.

Есть лимиты на использование объектов животного мира и водных биоресурсов, они устанавливаются органами исполнительной власти субъектов Российской Федерации.

Водный налог

Водный налог регулируется главой 25.2. Налогового Кодекса РФ.

Налогоплательщиками признаются организации и физические лица, осуществляющие специальное и (или) особое водопользование. Не признаются налогоплательщиками организации и физические лица, осуществляющие водопользование на основании договоров или решений, заключенных и принятых после введения в действие Водного кодекса (ст. 333.8 НК РФ).

Виды пользования водными объектами:

1. Забор воды из водных объектов;

2. Использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

3. Использование водных объектов без забора воды для целей гидроэнергетики;

4. Использование водных объектов для целей сплава древесины в плотах и кошелях (ст. 333.9 НК РФ).

Налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта:

· При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период;

· При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства;

· При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии;

· При использовании водных объектов для целей сплава древесины в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100 (ст. 333.10 НК РФ).

Налоговым периодом признается квартал (ст. 333.11 НК РФ).

Налоговым Кодексом установлен размер налоговых ставок по бассейнам рек, озер, морей и экономическим районам РФ.

При заборе воды сверх установленных лимитов водопользования ставки в части такого превышения устанавливаются в пятикратном размере. В случае отсутствия утвержденных квартальных лимитов квартальные лимиты определяются расчетно как 1/4 утвержденного годового лимита.

Ставка водного налога при заборе воды из водных объектов для водоснабжения населения устанавливается в размере 70 рублей за одну тысячу кубических метров воды.

Налогоплательщик исчисляет сумму налога самостоятельно как произведение налоговой базы и соответствующей ей налоговой ставки.

Сумма налога уплачивается по местонахождению объекта налогообложения в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая декларация представляется налогоплательщиком в налоговый орган по местонахождению объекта налогообложения в срок, установленный для уплаты налога (ст. 333.13-333.15 НК РФ).

С января 2004 года в РФ изменилась система взимания платежей за пользование объектами природной среды (животных и водных ресурсов) – был введен единый сбор, приравненный к налоговым обязательствам. Указанным сбором облагаются только объекты, на добычу и использование которых выдается специальное разрешение. Разберем общие правила расчета и перечисления указанного вида платежей.

Возврат сбора

Граждане РФ (физлица) не могут рассчитывать на возврат суммы, переплаченной за сбор. Владелец предприятия и юрлицо могут претендовать на зачет или возврат сбора. Этот факт отражен в п.1 ст. 333.7 НК РФ. По завершении срока действия свидетельства юрлица имеют право потребовать от налоговой, которая его выдала, возврат сбора. Причина — лицензия не использовалась (разрешение на охоту не реализовано).

Зачет суммы или возврат переплаты осуществляется по стандартным правилам, указанным в гл.12 НК РФ. Нужно предоставить:

- Заявление плательщика о зачете суммы.

- Точную информацию о полученном свидетельстве.

- Сведения о размере сбора, необходимого к оплате и фактически оплаченного сбора.

Ст. 78 НК РФ гласит, что плательщик может запросить сумму возврата сбора по нереализованной лицензии в местном контролирующем органе. Заявка рассматривается в письменном виде. Решение по возврату принимается уполномоченным представителем в течение 10 дней.

Порядок предоставления данных

Данные, которые необходимо предоставить при реализации деятельности в отношении водных ресурсов, в т.ч. биологических, делятся на два типа. Это данные о полученных разрешениях, а также данные об итогах деятельности. При том физические лица не должны предоставлять в налоговый орган информацию о полученных разрешениях. Для физических и юридических лиц это действие является обязательным. Представим данные о предоставлении разных типов информации в формате таблицы:

|

Разновидность данных |

Правила, сроки и особенности подачи |

| Данные о полученном разрешении на деятельность | Предоставляются в налоговый орган на протяжении 10 дней после получения. Кроме разрешения необходимо предоставить данные о подлежащих уплате суммах сбора в виде регулярных и одноразового взносов. Данные необходимо представить в форме установленного образца, которую возможно найти на официальном сайте Налоговой инспекции. |

| Данные о результатах промысла (количестве прилова) | Такого типа данные предоставляются в обязательном порядке в налоговый орган в месяц, следующий за месяцем окончания действия разрешения. Последним числом для предоставления данных считается 20 число этого месяца. |

Объекты обложения сборами

- Редкие и исчезающие виды животных;

- Популяции животных, нуждающихся в охране;

- Товары, полученные из объектов животного мира;

- Услуги, предоставляемые на территории особо охраняемых природных территорий.

Рассмотрим каждую категорию подробнее:

Редкие и исчезающие виды животных

Сборы за использование редких и исчезающих видов животных предназначены для обеспечения их охраны, восстановления и устойчивого использования. Эти сборы взимаются при осуществлении различных видов деятельности, связанных с объектами обложения: охота, промысел, содержание в неволе, проведение экологического туризма и т.д.

Популяции животных, нуждающихся в охране

Сборы за использование популяций животных, нуждающихся в охране, взимаются с организаций и индивидуальных предпринимателей, осуществляющих использование популяций объектов животного мира. Данная категория включает в себя виды и популяции животных, которые нуждаются в улучшении состояния и поддержке популяции. Сборы взимаются для финансирования работ по сохранению и восстановлению данных популяций животных.

Товары, полученные из объектов животного мира

Сборы за использование товаров, полученных из объектов животного мира, взимаются с производителей и продавцов товаров, в состав которых входят части или продукты объектов животного мира. Это может быть, например, шкура, мех, мед, рога и прочее. Данная категория сборов направлена на поддержку устойчивого использования ресурсов объектов животного мира и их сохранение.

Услуги, предоставляемые на территории особо охраняемых природных территорий

Сборы за предоставление услуг на территории особо охраняемых природных территорий взимаются с организаций или физических лиц, оказывающих услуги на данных территориях. К таким услугам относятся, например, экскурсии, организация паломничеств, охота и рыболовство, привлечение туристов и т.д. Сборы направлены на финансирование мероприятий по сохранению и развитию этих природных территорий.

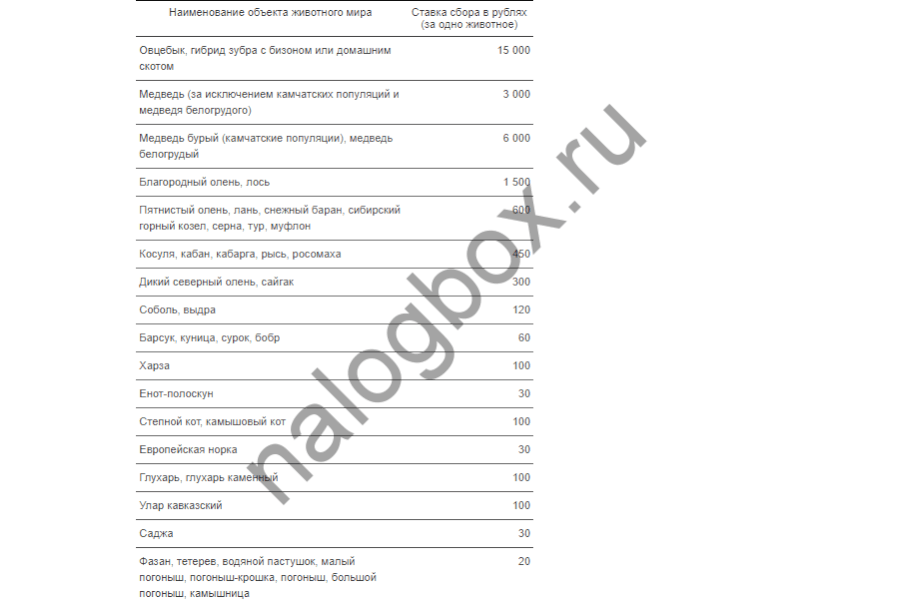

Ставки сбора за пользование объектами животного мира

Налоговый сбор за пользование объектами животного мира регламентирован главой 25.1 Налогового кодекса России. Общая информация о нем:

- платят и физлица, и организации, если пользуются указанными объектами;

- налоговая база по сбору за пользование объектами животного мира отсутствует: есть объект (животное или водные ресурсы) и ставки; расчет происходит путем умножения ставки на количество объектов;

- сумма сбора за пользование объектами животного мира уплачивается еще до охоты — перед получением разрешения (лицензии), т. е. для получения этого документа соискатель предъявляет квитанцию об оплаченной сумме.

Поэтому запланировать, где, кого и в каком количестве вы хотите отстреливать, нужно заранее. При обращении за лицензией вам нужно подать заявление с указанием всех этих параметров, а во время охоты запрещено добывать зверей, которые не вписаны в разрешение.

Ставки сбора за пользование объектами животного мира в 2019 году можно посмотреть в ст.333.3 НК РФ

Обратите внимание, что в перечне статьи перечислены далеко не все животные. Охота на всех иных зверей запрещена

Важно!

За охоту на запрещенных животных установлены не только административные штрафы, но и уголовная ответственность по ст.258 Уголовного кодекса России.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

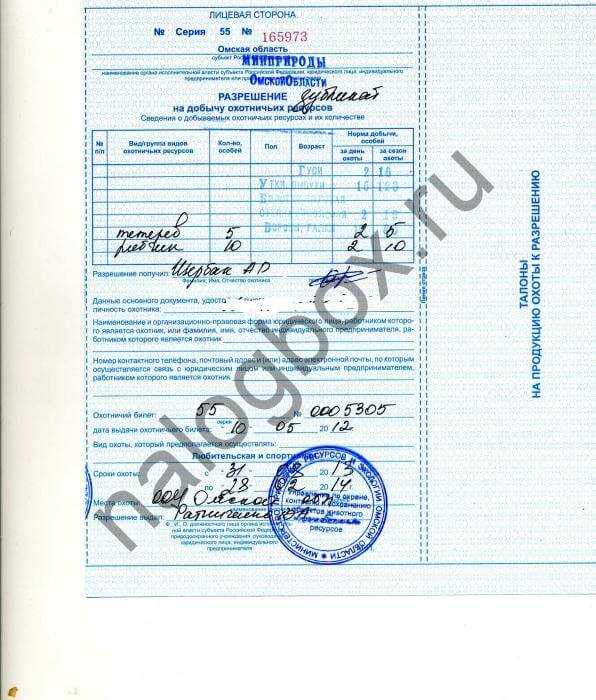

Как получить разрешение на добычу?

В 2015 году разрешения на охоту в пределах Российской Федерации стали выдаваться по-новому, изменилась и форма бланка такого документа. Это явилось результатом реализации ранее принятого изменения в Федеральном законе №209 от 2009 года, которым регламентируется процесс охоты.

В 2015 году разрешения на охоту в пределах Российской Федерации стали выдаваться по-новому, изменилась и форма бланка такого документа. Это явилось результатом реализации ранее принятого изменения в Федеральном законе №209 от 2009 года, которым регламентируется процесс охоты.

Для того чтобы получить разрешение, позволяющее добывать охотничьи ресурсы в угодьях общего доступа, нужно обратиться с соответствующим заявлением к уполномоченному исполнительному властному органу субъекта Российской Федерации.

Для доступа в закрепленные охотничьи угодья разрешение выдается охотпользователем.

Существует как письменная форма подачи заявления, так и электронная, использующая возможности интернет-ресурсов. Российским Министерством природных ресурсов разработана обновленная форма бланков охотничьих разрешений.

Они представлены четырьмя видами:

- для охоты на копытных;

- на медведя;

- на пернатых;

- на пушных зверей.

Две первые группы выполнены на бланках, имеющих полиграфическую защиту, чтобы их невозможно было подделать. Добыча пернатых, в свою очередь, может осуществляться по двум типам документов. По первому осуществляются любительский и спортивный виды охоты, по второму допускаются другие виды.

Бланки для охоты на пушного зверя представлены тремя типами:

- для любительской и спортивной охоты;

- для промысловой;

- для остальных видов охоты.

Разрешение по добыче массовых видов охотничьих ресурсов новой формы позволяет добывать вписанные различные виды птицы и пушного зверя в течение всего охотничьего сезона лишь один раз уплатив государственную пошлину.

Новая форма дает возможность беспрепятственного посещения всех общедоступных охотничьих угодий, разбросанных по разным районам единого субъекта Федерации.

Отчетность

Гражданам, как физическим лицам, нет необходимости предоставления налоговым службам информации о приобретенных разрешениях на охоту.

Гражданам, как физическим лицам, нет необходимости предоставления налоговым службам информации о приобретенных разрешениях на охоту.

Юридическим лицам и индивидуальным предпринимателям, получившим разрешения, в течение десятидневного срока

необходимо сообщить в налоговую инспекцию информацию о фактической сумме, уплаченной в рамках сбора, и общей сумме, подлежащей к оплате.

В дальнейшем, по окончании сроков документов у них появляется возможность зачета или возврата суммы налога по неиспользованным разрешениям.

(Глава 25.1 НК

)

Включают два сбора:

1) сбор за пользование

объектами животного мира;

2) сбор за пользование

объектами водных биологических ресурсов.

Плательщики

– юридические и физические лица,

получающие лицензии на пользование

соответствующими объектами животного

мира и водных биологических ресурсов.

Юридическими лицами и

гражданами могут осуществляться

следующие виды пользования животным

миром (Федеральный

закон № 52-ФЗ от 24.04.1995 г. «О животном

мире»

):

рыболовство,

включая добычу водных беспозвоночных

и морских млекопитающих;

добыча

объектов животного мира, не отнесенных

к объектам охоты и рыболовства и др.

Ставки сбора

установлены статьей 333.3 НК в зависимости

от вида объектов животного мира и

объектов водных биологических ресурсов.

Сумма сбора за пользование

объектами животного мира уплачивается

при получении лицензии (разрешения) на

пользование объектами животного мира

в полном размере.

Сумма сбора за пользование

объектами водных биологических ресурсов

уплачивается в виде разового и регулярных

взносов. Сумма разового взноса определяется

как 10 процентов от исчисленной суммы

сбора и уплачивается при получении

разрешения на добычу (вылов) водных

биологических ресурсов. Оставшаяся

сумма сбора, определяемая как разность

между исчисленной суммой сбора и суммой

разового взноса, уплачивается равными

долями в виде регулярных взносов в

течение всего срока действия разрешения

на добычу (вылов) водных биологических

ресурсов ежемесячно не позднее 20-го

числа.

Организации и индивидуальные

предприниматели, осуществляющие

пользование объектами животного мира

и водных биологических ресурсов по

лицензии (разрешению), не позднее 10 дней

с даты получения такой лицензии

(разрешения)представляют

в налоговый орган сведения о полученных

лицензиях (разрешениях), суммах сбора,

подлежащих уплате, и суммах фактически

уплаченных сборов. Для физических лиц,

не являющихся индивидуальными

предпринимателями, отчетность не

предусмотрена.

Учет льготных категорий граждан при уплате налога

В отношении лиц, выплачивающих сбор, действуют определенные законом льготы. При этом известен ряд разновидностей льгот, когда лица полностью освобождаются от уплаты сбора, и когда получают скидку на его выплату:

- Полностью освобождаются от уплаты представители малочисленных народностей, проживающие на территории Сибири, Севера, Дальнего Востока, перечень которых утвержден Правительством РФ. Также от сбора освобождаются лица, постоянно проживающие на этих территориях, для которых добыча рыбы и охота является основой существования.

- Ставка 0% предоставляется лицам, которые используют рыболовство для акклиматизации или воспроизводства водных биоресурсов. Аналогичная ставка предоставляется тем, кто осуществляет рыболовство в контрольных либо научно-исследовательских целях.

- Ставка 15%. Предоставляется рыбохозяйственным организациям, утвержденным правительством РФ; российским рыбохозяйственным организациям; рыболовецким артелям; индивидуальным предпринимателям, чья деятельность соответствует деятельности рыбохозяйственных организаций.

Отчетность

Гражданам, как физическим лицам, нет необходимости предоставления налоговым службам информации о приобретенных разрешениях на охоту.

Гражданам, как физическим лицам, нет необходимости предоставления налоговым службам информации о приобретенных разрешениях на охоту.

Юридическим лицам и индивидуальным предпринимателям, получившим разрешения, в течение десятидневного срока

необходимо сообщить в налоговую инспекцию информацию о фактической сумме, уплаченной в рамках сбора, и общей сумме, подлежащей к оплате.

В дальнейшем, по окончании сроков документов у них появляется возможность зачета или возврата суммы налога по неиспользованным разрешениям.

Сборы за пользование объектами животного мира и водных биологических ресурсов регулируются главой

25.1. Налогового Кодекса РФ.

Плательщики сбора за пользование объектами животного мира и водных биологических ресурсов — организации и физические лица, в т.ч. индивидуальные предприниматели, получающие лицензию (разрешение) на пользование объектами животного мира и водных биологических ресурсов на территории РФ (ст. 333.1 НК РФ).

Объектами налогообложения признаются объекты животного мира и водных биологических ресурсов, изъятие которых из среды их обитания осуществляется на основании лицензии (разрешения) на пользование объектами животного мира и водных биологических ресурсов.

Не признаются объектами обложения объекты животного мира и объекты водных биологических ресурсов, пользование которыми осуществляется для удовлетворения личных нужд представителями коренных малочисленных народов Севера, Сибири и Дальнего Востока и лицами, не относящимися к коренным малочисленным народам, но постоянно проживающими в местах их традиционного проживания и традиционной хозяйственной деятельности, для которых охота и рыболовство являются основой существования (ст. 333.2 НК РФ).

Налоговым кодексом установлены ставки в рублях за объекты животного мира, за объекты водных биологических ресурсов и за морских млекопитающих.

Ставки сбора за объекты водных биологических ресурсов устанавливаются в размере 0 рублей, когда их использование осуществляется в целях:

· охраны здоровья населения, устранения угрозы для жизни человека, предохранения от заболеваний сельскохозяйственных и домашних животных, регулирования видового состава биологических ресурсов, предотвращения нанесения ущерба экономике, животному миру и среде его обитания, а также в целях воспроизводства объектов водных биологических ресурсов;

· изучения запасов и промышленной экспертизы, а также в научных целях в соответствии с законодательством РФ (ст. 333.3 НК РФ).

Ставки сбора за объекты водных биологических ресурсов для градо- и поселкообразующих российских рыбохозяйственных организаций установлены НК

в размере 15% от установленных ставок.

Сумма сбора за пользование объектами животного мира и водных биологических ресурсов определяется в отношении каждого объекта как произведение соответствующего количества объектов и ставки сбора, установленной для соответствующего объекта животного мира водных биологических ресурсов (ст. 333.4 НК РФ).

Плательщики уплачивают сумму сбора за пользование объектами животного мира при получении лицензии (разрешения) на пользование объектами животного мира по месту нахождения органа, выдавшего лицензию.

Плательщики уплачивают сумму сбора за пользование объектами водных биологических ресурсов в виде разового и регулярных взносов.

Сумма разового взноса определяется как доля исчисленной суммы сбора, размер которой равен 10 %. Уплата разового взноса производится при получении лицензии (разрешения).

Оставшаяся сумма сбора уплачивается равными долями в виде регулярных взносов в течение всего срока действия лицензии (разрешения) ежемесячно не позднее 20-го числа.

Уплата сбора за пользование объектами водных биологических ресурсов производится:

· плательщиками — физическими лицами, за исключением индивидуальных предпринимателей, — по месту нахождения органа, выдавшего лицензию (разрешение);

· плательщиками — организациями и индивидуальными предпринимателями — по месту своего учета (ст. 333.5 НК РФ).

По истечении срока действия лицензии (разрешения) на пользование объектами животного мира организации и индивидуальные предприниматели вправе обратиться в налоговый орган за зачетом или возвратом сумм сбора по нереализованным лицензиям. Зачет или возврат сумм сбора осуществляется при условии представления документов, перечень которых утверждается федеральным налоговым органом (ст. 333.7 НК РФ).

Ставки налога и льготы

Для каждого вида объекта животного мира установлена своя ставка. Единица облагаемой базы определена в рублевом выражении. Эта ставка является единой по всей стране

Для каждого вида объекта животного мира установлена своя ставка. Единица облагаемой базы определена в рублевом выражении. Эта ставка является единой по всей стране

, независимо от мест распространения конкретных видов животных.

К примеру, размер минимальной ставки, предусмотренной за добычу тетерева, равен двадцати рублям, а величина максимальной ставки, которая применяется к добыче овцебыка, составляет 15 тысяч рублей.

Существует два вида льготных ставок:

- нулевая;

- пятидесятипроцентная.

Применение первой происходит, если целью охоты является:

- охрана здоровья людей;

- ликвидация факта угрозы человеческой жизни;

- регулирование видовых составов животных;

- воспроизводство видов животных по разрешению уполномоченных исполнительных органов;

- научные задачи, решаемые в рамках российского законодательства.

Пятидесятипроцентную ставку от общепринятой применяют при отстреле молодых особей стадных копытных, не достигших годовалого возраста.

Как отмечалось выше, налог не берется с представителей коренного малочисленного северного, сибирского и дальневосточного народа, а также лиц, не подпадающих под эту категорию, но проживающих в местностях, существующих только за счет охоты и рыбалки. Для предоставления этой льготы в российском паспорте необходима регистрация, подтверждающая проживание в соответствующем регионе.

Особенности платежа и условия законодательства. Пример

В случае, если необходимые данные о получении разрешения на реализацию деятельности или результатах работы не будут предоставлены в срок, тогда придется уплатить штраф в размере 200 рублей за каждый непредоставленный документ. Также предусмотрен штраф не неуплату сбора либо просрочку выплаты. Сама непосредственная обязанность в выплате сбора обуславливается не выловом водных биоресурсов, а фактом выдачи разрешения на реализацию данной деятельности.

Существует три типа сборов, установленных для данной деятельности:

- единовременный. Взнос выплачивается в месяц, следующий за окончанием действия разрешения, но не позднее 20 числа.

- регулярный. Высчитывается по формуле: (сумма сборов – сумма разового сбора)/ продолжительность действия разрешения (в месяцах).

- разовый. Взнос выплачивается при получении разрешения на добычу и составляет 10% от исчисленной суммы сбора.

Обратимся к следующему примеру поэтапных расчетов для каждого из типов взносов.

- Данные для расчетов. Промысел ведется в Баренцевом море в отношении трески, объем добычи составляет 200 тонн, а прилова – 100 тонн, ставка тонны добычи составляет 5000 рублей, а 1 тонны прилова – 20 рублей. Продолжительность действия разрешения составляет 9 месяцев.

- Сумма сбора составит 1 000 000 рублей (5000 рублей * 200 тонн добычи трески).

- Разовый сбор составит 1 000 000 * 10% = 100 000 рублей.

- Регулярные платежи осуществляются каждый месяц и составляют 1 000 000 – 100 000 (разовый сбор) = 900 000 рублей; 900 000 / 9 (месяцы действия разрешения) = 100 000 рублей ежемесячный взнос. Единовременный сбор = 20 * 100 = 2000.