Водный налог — что это?

Водный налог — это хорошее подспорье в рациональном, бережном отношении к ресурсам природы. Он сравнительно недавно присутствует в НК РФ и изменениям подвергается редко. Все связанные с ним вопросы регулируются главой 25.2 НК РФ. Разберемся, в каких случаях пользование водой становится платным.

Водный налог относится к прямым налогам, поступления от которого направляются непосредственно в государственную казну. Плательщики — организации и физлица, которые используют водоемы в видах деятельности, требующие лицензирования. К ним относятся:

- забор воды;

- использование акватории водоемов;

- гидроэнергетика;

- лесосплав в плотах и кошелях.

Платить ВН не должны юрлица и физлица, которые пользуются водными объектами по соглашению водопользования. Такие соглашения должны быть заключены и приняты после введения Водного кодекса Российской Федерации от 03.06.2006 № 74-ФЗ

ВН не взимается с 15 видов деятельности. Вот несколько из них:

- полив сельхозугодий, полей и пастбищ;

- борьба с пожарами;

- создание летних лагерей и санаториев;

- использование близлежащих территорий в качестве угодий для охоты и рыбалки.

Налоговая база определяется отдельно по каждому водному объекту и по каждому виду пользования водой. Исчисляется база так:

- забор воды за 1 ед. объема — 1000 м3 воды;

- использование акватории за 1 ед. площади — 1 км2 водного пространства;

- гидроэнергетика за 1 ед. — 1000 кВтч электроэнергии;

- лесосплав в плотах и кошелях за 1 ед. — 1000 м3 леса за 100 км сплава.

При заборе воды сверх установленных лимитов водопользования налоговые ставки возрастают в пять раз с учетом коэффициента 1,15.

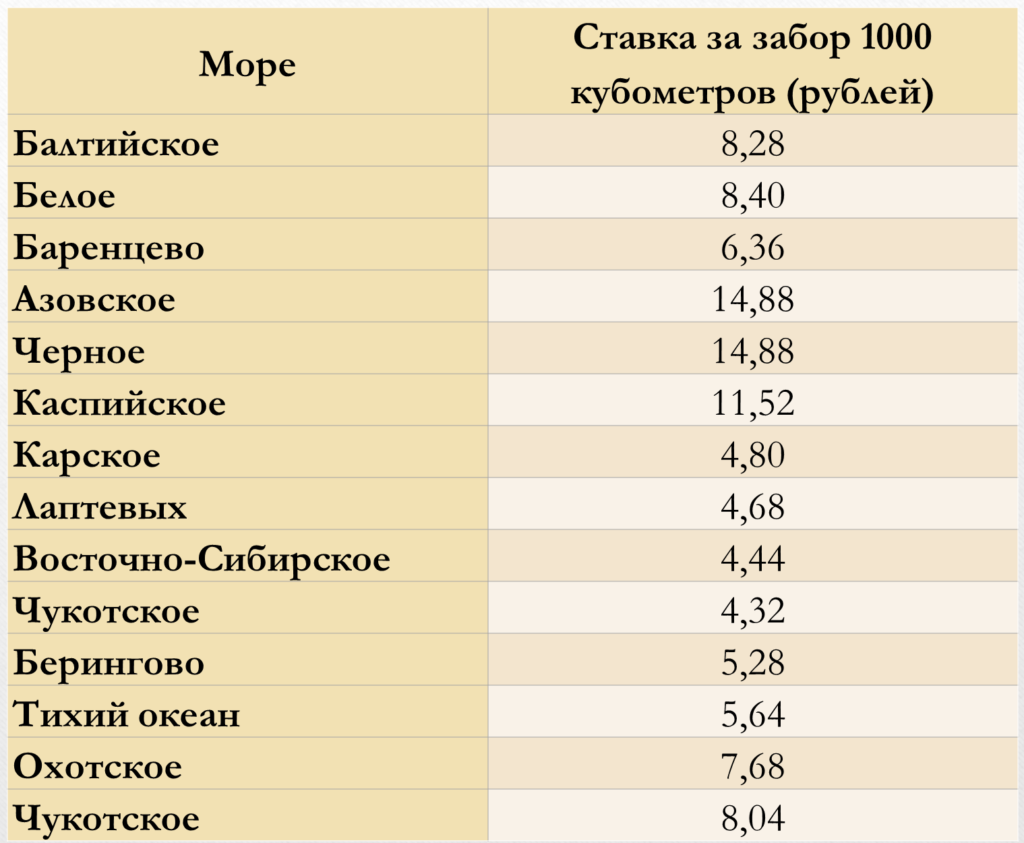

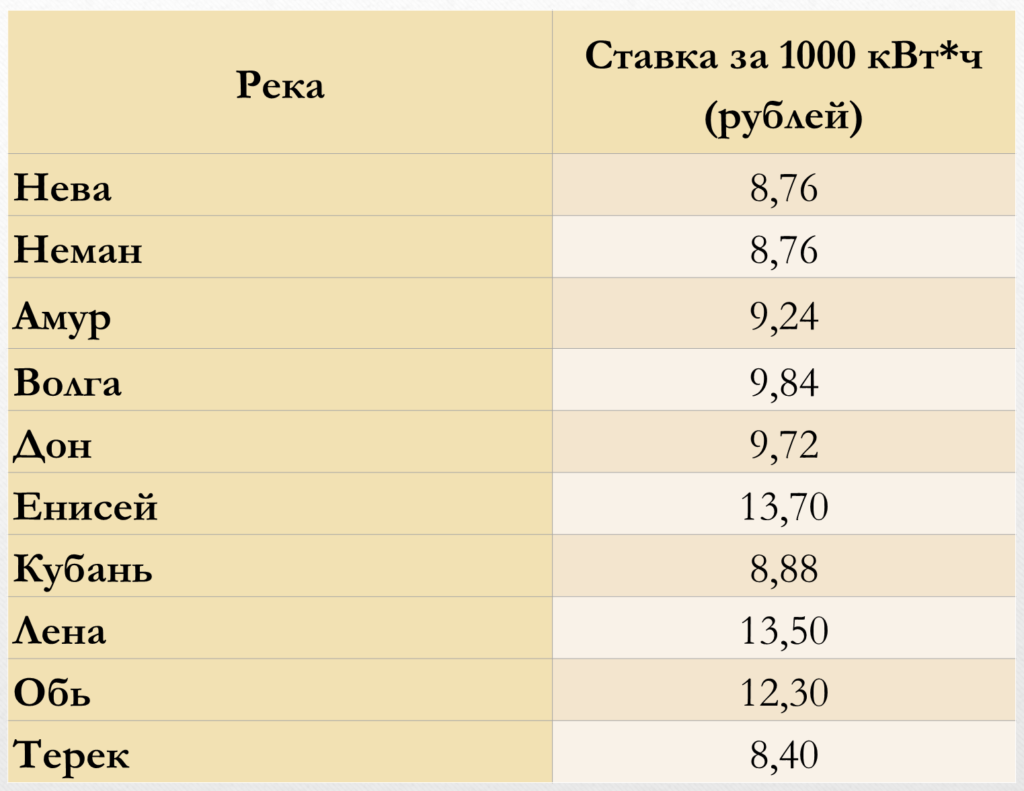

Размеры ставок ВН установлены в рублях за единицу налоговой базы. Ставки зависят от вида водопользования и различаются по экономическим районам, бассейнам рек, озерам и морям.

Налоговые ставки установлены в пункте 1 статьи 333.12 НК РФ. Они изменяются каждый год. Еще ежегодно происходит индексация базовой ставки на водный налог: коэффициент 2019 года — 1,75.

Отдельно установлен Тариф для водоснабжения населения. Он также пересматривается каждый год. В 2019 году он составляет 122 рубля за 1000 м3 воды.

Налогоплательщик рассчитывает сумму налога самостоятельно. Рассчитывается она так:

ВН = Налоговая база х Ставка налога (с учетом коэффициентов)

Компания «Водица» имеет лицензию на забор воды для нужд производства из скважины в бассейне реки Печора. Производство оборудовано средствами измерения объемов воды. Квартальный лимит водопользования — 320 000 м3. За 1-й квартал 2019 года «Водица» использовала 360 000 м3 воды. Как рассчитать ВН за 1-й квартал 2019 года?

360 000 – 320 000 = 40 000 м3

Теперь налог будет складываться из двух составляющих: плата за основной лимит и плата за сверхлимит.

Считаем плату за использованный лимит. Мы знаем его объем. Узнаем ставку для 1000 м3 забранной воды и годовой коэффициент.

320 000 м3 × 300 рублей ÷ 1 000 м3 × 2,01 = 192 960 рублей

Считаем сверхлимит по той же схеме. В конце умножаем сумму на 5.

- 40 000 м3 × 300 рублей / 1 000 м3 × 2,01 × 5 = 120 600 рублей

- Складываем обе суммы и получаем ВН за 1-й квартал 2019 года:

- 192 960 + 120 600 = 313 560 рублей

ВН уплачиваются ежеквартально не позднее 20 числа месяца, следующего за истекшим налоговым периодом. Платить нужно по местонахождению объекта налогообложения.

Налоговая декларация сдается также по местонахождению. Исключение составляют крупные налогоплательщики, которые подают документы в тот налоговый орган, где состоят на учете. Иностранные граждане должны подавать сведения и оплачивать налог в ФНС по месту, где была выдана лицензия.

Льготы в рамках данного вида налога не предусмотрены.

Ответственность предусмотрена в рамках общих положений об ответственности за налоговые правонарушения:

- Статья 119 НК РФ

- Статья 120 НК РФ

Налоговые ставки и сборы на потребление пресной воды

Согласно предлагаемым изменениям, налоговые ставки на потребление пресной воды будут пересмотрены с учетом экологических, социальных и экономических аспектов. Коэффициенты налога на воду будут различаться в зависимости от категории потребителя:

- Для населения и малого бизнеса коэффициенты будут установлены с учетом социальной справедливости, а также с учетом объема потребляемой воды.

- Для крупных промышленных предприятий и коммерческих организаций налоговые ставки могут быть выше, так как эти субъекты потребляют значительное количество пресной воды и оказывают большое давление на водные ресурсы.

Ожидается, что изменения в налоговом законодательстве на потребление пресной воды позволят достичь следующих целей:

- Стимулировать рациональное использование водных ресурсов.

- Снизить загрязнение пресных водных объектов.

- Содействовать экологической безопасности и сохранению экосистем.

- Обеспечить справедливость и социальную ответственность при распределении пресной воды.

Следует отметить, что предложенные изменения в налоговом законодательстве на потребление пресной воды еще ожидают утверждения и включения в действующий законодательный акт. Однако, они являются важным шагом в развитии экологически ответственного подхода к использованию и сохранению пресных водных ресурсов в России.

За что конкретно оплачивают водный налог

Ст. 333.8 НК РФ дает точную формулировку плательщика водного налога. Прежде всего, это организации и физ.лица (включая ИП), использующие водные объекты в таких видах деятельности, где требуется особое разрешение (так называемое особое водопользование).

Особым водопользованием принято считать использование разного рода техсредств, инструментов, строений для ведения основной деятельности на упомянутых водных объектах. Чтобы эта деятельность считалась законной, выдается специальная лицензия на основании положений ВК РФ.

Хотя в Налоговом кодексе последнего десятилетия уже нет такого термина, как особое водопользование, его применение хорошо передает суть определения плательщика данного вида налога, впервые озвученного в 2005 г. и ставшего заменой ФЗ «О плате за пользование водными объектами».

СПРАВКА. Налогоплательщиками могут быть предприятия и предприниматели, получившие разрешение на использование в своей деятельности подземных вод, которые также являются природными ресурсами, но регламентируются законом РФ «О недрах».

Согласно п. 2 ст. 333.8 НК РФ не относятся к налогоплательщикам такие предприятия и физ.лица, которые получили в пользование водные объекты в силу соответствующего договора/решения.

Правом принятия решения обладает Правительство РФ, органы муниципальной власти и прочие исполнительные органы, уполномоченные самостоятельно фиксировать плату за водопользование, а также способы его исчисления и уплаты. Все это относится только к договорам и решениям, заключенным с 01.01.2007 года.

Водный налог — это хорошее подспорье в рациональном, бережном отношении к ресурсам природы. Это – своеобразный гибкий инструмент, с помощью которого создается эффективный механизм повышения ответственности пользователей водных ресурсов перед экологией страны и всего мира. Водный налог способствует возмещению неизбежных расходов, связанных с защитой и восстановлением экосистем страны и богатейших водных ресурсов.

Цель государственного сбора

Из всего национального богатства РФ почти 69 % приходится на природные ресурсы. Это 16 % мирового ресурсного потенциала, что связано с большой площадью государства, простирающегося и на Европу, и на Азию. Управление таким богатством – непростая задача.

Ежедневно ведутся работы по обнаружению новых месторождения различных природных ресурсов.

Для обеспечения контроля каждый год компетентные органы создают новую законодательную базу относительно земных недр, вносят правки в действующую, совершенствуют налоговую систему. Это обеспечивает представление властями того, где и как сейчас осваивают ресурсы, и не даёт нанести экологической ситуации непоправимый ущерб

Важность введения налога для властей:

- наличие информации о том, где и кто осваивает недра;

- возможность вычислить недобросовестных предпринимателей, которые ведут свою деятельность по добыче воды незаконно;

- контроль экологической ситуации в масштабах страны и обеспечение её стабильности.

Ответственность за налоговые правонарушения

Неуплата налога неизменно ведет за собой штрафы. Величина штрафа зависит от конкретных нарушений:

- неуплата налога в срок – до 20% от суммы;

- умышленная неуплата налога – до 40%;

- неподанная декларация – 5% от суммы налога;

- декларация сдана не в той форме – 200 рублей.

Первые два пункта могут оставаться на усмотрение инспектора ФНС – если получится убедить его, что неуплата произошла случайно, можно отделаться штрафом в 20%. Иначе придется платить вдвое больше.

Но самое большое наказание предусмотрено за использование воды без необходимой лицензии. За это могут оштрафовать минимум на 100 тысяч рублей или отправить на принудительные работы (но в данном случае к налогу это уже весьма отдаленное отношение).

Онлайн калькулятор для расчета водного налога

Поскольку водный налог является одним из самых сложных для понимания обычного человека, калькулятор для его расчета пригодиться каждому. Это бюджетное обязательство появилось уже довольно давно, но многие до сих пор не могут освоить его расчет, с чем связано большое количество трудностей. Но благодаря сайту «Правио» стала возможность сделать процедуру виртуально. К тому же, если средства не были внесены вовремя, на этом же ресурсе можно посчитать размер пени, что придется заплатить лицу, которое просрочило выплату. Это позволяет всегда быть во всеоружии и избежать ошибок и неточностей, как для юридических, так и для физических лиц, попавших в неприятности.

Какую формулу нужно использовать

У водного налога есть формула расчета, которую нужно использовать, чтобы получить достоверные данные по его сбору. Выглядит она следующим образом:

Налог = Налоговая база* Ставка* Поправочные коэффициенты.

Чтобы посчитать сумму, нужно знать список используемых коэффициентов. Он определяется законодательством и может быть следующим:

- 5-ти кратный. Используется в формуле для налогоплательщиков, которые превысили лимиты (за год или квартал).

- 10-кратный. Если вода забирается чтобы в дальнейшем её продавать.

- 1,1. Если юридические лица или ИП, не располагают своими средствами измерения.

При этом важно учитывать, что имеются ещё, так называемые, поправочные коэффициенты, которые зависят от уровня инфляции. Расчет водного налога без него будет неточным, а эта единица постоянно меняется

Например, в 2017 году он составлял 1,52, а в 2018 1,75 и продолжает расти. Но значение можно посмотреть виртуально, поскольку показатель устанавливается на долгосрочную перспективу федеральными органами. Для 2020 года он равен 2,31. Есть значение даже на 2025 год, когда этот показатель будет составлять 4,65.

Как рассчитать

Расчет суммы водного налога онлайн является простой задачей, если у вас есть все данные для этой процедуры. Но использование калькулятора водного налога онлайн усложняется тем фактом, что у него нет единой ставки и базы. Они определяются от нескольких параметров:

- особенности работы структуры, которая пользуется водой;

- её дислокации;

- типом используемого водоема и водопользования;

- способ забора жидкости (наземный или подземный);

- другими факторами.

Отсюда появляется сразу несколько алгоритмов, которые позволяют определиться с налоговой ставкой. Поскольку полный перечень ставок довольно объёмный, ознакомиться с ним можно в ст. 333.12 Налогового Кодекса.

Пример расчёта

Рассчитать водный налог на онлайн калькуляторе гораздо проще, чем заниматься этим своими силами. Для примера, нам нужны такие показатели:

- Объём водных ресурсов. За квартал было использовано 35 тыс. кубометров (данные замерялись самостоятельно).

- Ставка в регионе. Для примера возьмем 348 рублей за тыс. кубометров.

- С поправочным коэффициентом. 35* 348 * 2,21 = 26 917 руб.

То есть, заплатить нужно 14 007 руб. Но это если небыли нарушены лимиты. Если превышение составляет 5 кубометров, калькулятор расчета водного налога в 2019 году уже устарел, и в 2020 будет использоваться следующий формат:

Налог = (32* 348 + 3* 348* 5)* 2,21 = 36 146 руб.

Пени по водному налогу будут начисляться, если не внести средства до 20 числа следующего месяца, после отчетного квартала. Пени начисляются автоматически, но желательно не затягивать с их оплатой. Если поняли, что при оплате налога образовалась ошибка, спровоцировавшая начисление пени, нужно как можно быстрее воспользоваться инструментом сайта «Правио», и выяснить его точный размер.

Налогообложение транспорта

Владельцы судов интересуются расчетом налога на водный транспорт в 2020 году с помощью калькулятора. Он регулируется гл. 28 Налогового кодекса. По сути, он никак не связан с забором воды, но также рассчитывается виртуально.

Рассчитать налог на водный транспорт можно на сайте «Правио». Здесь же представлена инструкция, как именно это сделать, и какие показатели нужно внести, чтобы получить достоверный результат. Если же уже началось начисление пени, с помощью рассматриваемого ресурса есть возможность выяснить её точный размер.

Задайте вопрос прямо сейчас, и его увидят сотни профессионалов со всей России. Первый ответ вы получите уже через 15 минут! Юридическая помощь предоставляется на бесплатной и платной основе.

Пример расчета водного налога при осуществлении пользования водными объектами при заборе воды сверх установленных лимитов

Промышленной организации, которая расположена в Калининградской области, на налоговый период установлен лимит по забору воды из подземных водных объектов (озера) для производственных нужд — 30 тыс.

Фактический забор воды в налоговом периоде был равен 50 тыс. м3, в том числе сверхлимитный 20 тыс. м3.

Ставки налога, установленные в пределах лимитов водопользования, в данном регионе составляют 336 руб. за 2 тыс. м3 забранной воды.

Учитывая, что данное предприятие превысило лимиты по забору воды, в расчете налога применяются повышенные в 5 раз ставки на соответствующие объемы этого превышения.

Таким образом, за объем забора воды сверх лимита применяется ставка 1680 руб./тыс. м3 (336 x

Сумма налога составит:

(30 x 336) + (20 x 1680) = (10 080) + (33 600) = 43 680 руб.

Сумма водного налога исчисляется налогоплательщиком самостоятельно по итогам каждого налогового периода как произведение налоговой базы и соответствующей ей налоговой ставки. Затем налогоплательщиком складываются все суммы по каждому объекту налогообложения для получения общей суммы водного налога, которая уплачивается по месту нахождения водного объекта не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Следует учитывать, что, если водный объект находится на территории нескольких субъектов РФ, налог уплачивается по этим объектам отдельно по месту нахождения каждого, поэтому отдельно должна учитываться общая сумма налога по каждому из таких объектов и отдельно должны подаваться налоговые декларации.

По месту нахождения водного объекта в налоговый орган подается налоговая декларация. Отсюда следует, что налогоплательщик-водопользователь должен встать на налоговый учет не только по месту своей регистрации, но и по месту нахождения водного объекта. Постановка на учет производится после получения водопользователем лицензии на осуществление водопользования в лицензирующем органе по месту нахождения водного объекта. Лицензирующий орган сообщает о предоставлении прав на водопользование налогоплательщику в налоговый орган по месту своего нахождения в течение 10 дней.

Налогоплательщики — иностранные лица представляют еще и копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование, в срок, установленный для уплаты налога.

Администратором платежей за пользование водными объектами, находящимися в федеральной собственности, является Федеральное агентство водных ресурсов. Все поступления соответственно зачисляются в федеральный бюджет. Решение о предоставлении в пользование водного объекта на федеральном уровне принимает, по общему правилу, Росводресурсы, кроме случаев, когда решение принимается Правительством РФ.

Водный налог относится к федеральным налогам и полностью зачисляется в федеральный бюджет. Администратором признается Федеральная налоговая служба. Водный налог, как уже было отмечено, взимается лишь при осуществлении специального и особого водопользования. Вплоть до конца 2006 г. Федеральным агентством водных ресурсов выдавались лицензии на водопользование. Федеральная налоговая служба же выполняла функции налогового администрирования, осуществляя

контроль и надзор за правильностью исчисления данного налога, полнотой и своевременностью его внесения налогоплательщиками.

История появления

В 50-х годах на территории теперь уже бывшего Советского Союза были созданы первые садовые товарищества. Площадь земельного участка для пользования на одного человека составляла 6 соток. Территории были не облагороженными и малоплодородными.

Земли на всех не хватало – выдавали наделы вблизи оврагов, ЛЭП. Чтобы сделать грунт пригодным для возделывания плодовых или овощных культур, человек тратил почти 20-30 лет, постепенно меняя почвенный состав, повышая плодородность. Для личных целей граждане выкапывали колодцы, поскольку о водопроводе тогда речь не шла.

В 90-х гг. государство начало контролировать освоение и использование земных недр. Однако вопрос водопользования из скважин на частных владениях до текущего года оставался не отрегулированным.

Теперь владельцы участков, где есть объекты водной среды, должны будут уплачивать государственный сбор. Однако этот факт вызывает множество протестов со стороны детей и внуков первых собственников не облагороженных земель в садовых товариществах.

Коэффициенты и льготы для различных категорий налогоплательщиков

Налог на воду в 2024 году будет варьироваться в зависимости от категории налогоплательщика. Введение коэффициентов и льгот позволит учитывать специфику каждой группы и справедливо распределять налоговую нагрузку.

Вот некоторые основные категории налогоплательщиков и соответствующие им коэффициенты и льготы:

- Домохозяйства. Для вознаграждения семей с низким достатком будет установлен сниженный коэффициент налогообложения.

- Малые предприятия. Для этой категории предпринимателей предусмотрены особые льготы и сниженные ставки налога на воду.

- Крупные предприниматели. Владельцы крупных предприятий будут обязаны платить налог на воду по высокой ставке.

- Государственные и муниципальные учреждения. Они могут претендовать на освобождение от уплаты налога, если эти учреждения не связаны с коммерческой деятельностью.

Важно отметить, что конкретные коэффициенты и льготы будут устанавливаться соответствующими налоговыми органами в каждом регионе, с учетом местных особенностей и экономической ситуации. Учет различных категорий налогоплательщиков направлен на создание справедливой налоговой системы, которая будет способствовать экономическому развитию и улучшению жизни граждан

Учет различных категорий налогоплательщиков направлен на создание справедливой налоговой системы, которая будет способствовать экономическому развитию и улучшению жизни граждан.

Особенности налогообложения водопроводных и канализационных систем

Налогообложение водопроводных и канализационных систем представляет собой важный аспект в области налоговой политики. Возможность правительства взимать налоги на использование этих систем способствует финансированию их обслуживания, развитию инфраструктуры и поддержанию экологической устойчивости.

Одной из особенностей налогообложения водопроводных и канализационных систем включение в базу налогообложения различных параметров, таких как объем потребления воды, тип используемых систем, расходы на обслуживание и улучшение инфраструктуры.

Коэффициенты налогообложения для различных категорий пользователей также могут меняться, в зависимости от таких факторов, как использование системы для коммерческих целей, количество жителей, проживающих в домохозяйствах, и уровень дохода населения.

Однако, стоит отметить, что налогообложение водопроводных и канализационных систем может иметь свои ограничения и нормативы. Некоторые районы или регионы могут иметь свои особенности налогообложения, связанные с местной экономикой, географическими условиями или особенностями инфраструктуры.

Кроме того, важно учитывать экологические аспекты в процессе налогообложения водопроводных и канализационных систем. Существуют определенные ставки и скидки, которые могут быть применены для поощрения использования технологий сохранения воды, энергоэффективности и устойчивого развития

Все эти особенности налогообложения водопроводных и канализационных систем имеют цель обеспечить адекватное финансирование их обслуживания, развития и модернизации, а также поддержания экологической устойчивости, в интересах всех пользователей и общества в целом.

Представление отчетности по ВН: форма не изменилась

Форма декларации по ВН (KHД 1151072) и порядок ее заполнения введены Приказом ФНС РФ № 29н от 03.03.2005. Изменения и дополнения в нее не вводились, посему ее же следует подавать в 2024 г. Бланк декларации состоит из титульного листа и двух разделов, которые заполняются в зависимости от конкретных видов водопользования.

Согласно общим правилам подачи форму KHД 1151072 можно заполнить на бумажном носителе либо в электронном виде. При заполнении вручную надлежит использовать шариковую (перьевую) ручку черного либо синего цвета. В каждой ячейке прописывается по одной букве, цифре, запятой, точке, иному значению. Сумма ВН прописывается целым числом в рублях.

Подробнее требования к оформлению, заполнению KHД 1151072 изложены в Приложении 2 к Приказу ФНС № 29н. Последние изменения, которые вносились в настоящий порядок заполнения декларации, датированы 12.02.2007. Они же применяются и в 2024 г. Внесение правок допускается по правилам, описанным в данном приложении. Исправлять погрешности при помощи корректирующего и иного идентичного средства не разрешается.

Расчет базы по водному налогу

Письмо Министерства финансов РФ №03-06-06-02/92592 от 28.11.2019

Минфин России в письме от 28.11.2019 г. № 03-06-06-02/92592 разъясняет, как нужно определять налоговую базу по водному налогу.

Кто платит водный налог

Налоговый кодекс относит водный налог к федеральным налогам.

Этот налог платят фирмы, которые используют водные объекты для предпринимательских целей, а именно:

эксплуатации акватории (то есть поверхности воды) для лесосплава или других целей;

По каждому виду водопользования установлены свои ставки и свой порядок расчета налога. Например, при заборе ставку налога умножают на объем полученной воды, при эксплуатации акватории (за исключением лесосплава) ставку налога умножают на площадь используемого водоема.

Для расчета суммы налога кроме данных о налоговой базе (в частности, объеме забранной воды) нужны значения ставок. Они установлены дифференцированно по бассейнам рек, озер, морей и экономическим районам. Отдельно выделены ставки водного налога при заборе (изъятии) водных ресурсов из водных объектов для водоснабжения населения.

Как определить налоговую базу?

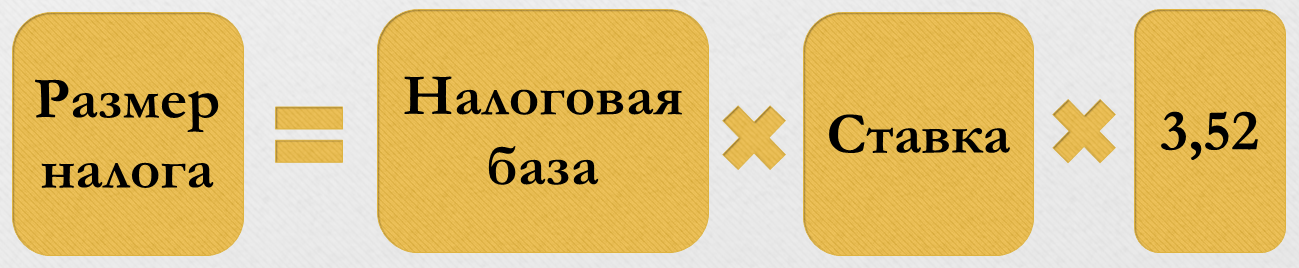

Размер налога должен быть рассчитан как произведение налоговой ставки с учетом специального коэффициента и налоговой базы по итогам квартала.

Налоговая база зависит от вида водопользования:

использованию акватории (исключая лесосплав);

использованию гидроэнергетических ресурсов;

Объем воды, забранной из водного объекта, определяют на основании показаний водоизмерительных приборов, отражаемых в журнале первичного учета использования воды. Если таких приборов нет, то исходя из времени работы и производительности технических средств. В крайнем случае – исходя из норм водопотребления.

Налоговой базой для забора воды служит ее фактический объем. Базу по использованию акватории определяют площадью использования этой акватории. База по гидроэнергетике — объем выработанной электроэнергии. База по лесосплаву является расчетной величиной, зависящей от объемов сплавленного леса и расстояния сплава.

Как учесть потери?

Чиновники комментируемым письмом отмечают, что в налоговую базу по водному налогу нужно включать весь объем воды, забранной из водного объекта, вне зависимости от дальнейшего использования.

Однако при доставке, забранной из водного объекта воды, до потребителей возникают потери. Соответственно, возникает вопрос: как учитывать указанные потери воды в целях налогообложения водным налогом?

Налоговым кодексом не предусмотрен порядок учета потери воды при заборе и доставке до потребителя.

Чиновники в комментируемом письме рекомендуют учитывать потери забранной из водного объекта воды пропорционально объемам воды, переданной различным потребителям, применяя в отношении них соответствующие ставки водного налога.

Ранее налоговики отмечали, имея приборы учета забранной воды, зная общий объем забранной воды и применяя различные налоговые ставки, налогоплательщик ведет учет объемов отпущенной воды населению и прочим потребителям, израсходованной на технологические нужды, и исчисляет объем потерь (утечек) воды.

Ставки водного налога

Ставки дифференцируются по характеру используемых объектов и принадлежности к определенным регионам или объектам. Они установлены в пункте 1 статьи 333.12 Налогового кодекса.

С 2015 года ко всем базовым ставкам (кроме относящихся к водоснабжению населения) применяется обязательный для всех плательщиков налога повышающий коэффициент, величина которого на каждый год из периода 2015–2025 установлена в определенном значении. В 2019 году он равен 2,01.

Кроме того, к ставкам могут применяться дополнительные увеличивающие коэффициенты в следующих случаях:

при сверхлимитном заборе воды – коэффициент 5;

отсутствии средств измерения объемов забранной воды – коэффициент 1,1;

заборе подземных вод для их дальнейшей продажи – коэффициент 10.

Уплата налога и подача декларации

Отчетным периодом является квартал (ст. 333.11 НК РФ).

Налог должен быть перечислен в бюджет не позже 20-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 333.14 НК РФ). В аналогичный срок нужно подать и декларацию по водному налогу. Форма декларации по водному налогу утверждена приказом ФНС России от 09.11.2015 г. № MMB-7-3/497@.

Имейте в виду, что налоговую декларацию должен представить каждый налогоплательщик независимо от того, исчислена ли сумма налога к уплате.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Как рассчитать водный налог: пошаговая инструкция

Налог, который надо заплатить государству за использование водных ресурсов, плательщики рассчитывают самостоятельно. В ст. 333.13 НК РФ оговаривается, как это сделать. Формула несложная – надо перемножить налоговую ставку и налоговую базу:

Налоговая база

Расчет суммы налога идет от налоговой базы, а она может быть трех видов. Это напрямую зависит от того, в каких целях используется вода:

- Если идет ее забор, то считается непосредственный объем, который потерял водоем, за единицу объема берется 1000 кубометров. Подсчет ведется при помощи специальных измерительных приборов. Или считается время работы и мощность насоса, который выкачивает воду (то есть, просто подсчитывается, сколько именно воды было откачано из водоема).

- Если вода используется для работы объектов энергетики, то в расчет берут количество выработанного электричества.

- При сплаве древесины учитывается объем груза (на каждые 1000 кубометров) и расстояние (на каждые 100 километров), которое он преодолел по акватории.

Если ни один из способов не подходит, то налоговую базу считают по площади используемого водоема.

Ставки налога

Налоговые ставки зависят от нескольких факторов. Это сами объекты налогообложения, их разновидность (реки, озера, моря) и регионы, в которых ведется работа. Подробнее об этом говорится в ст. 333.12 НК РФ.

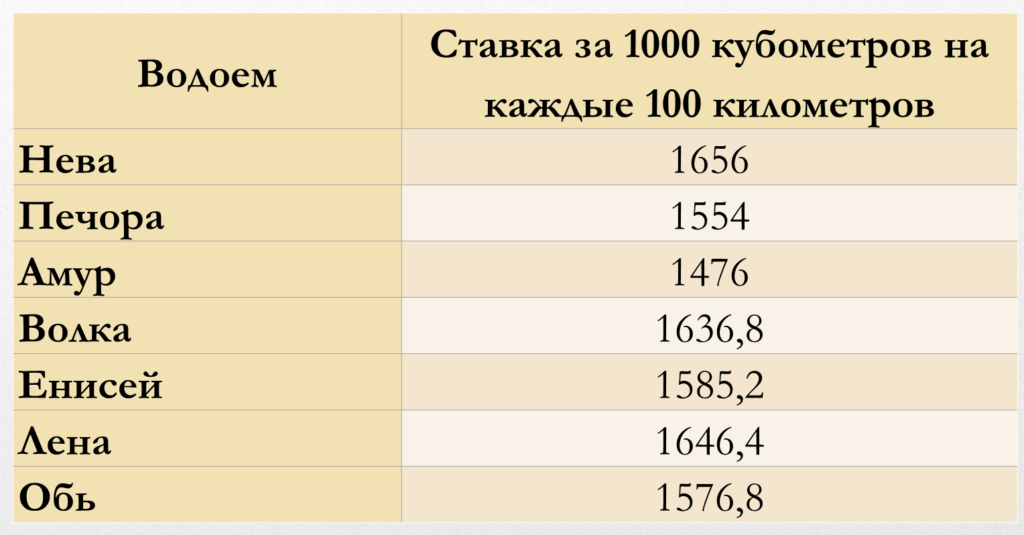

Вот как выглядят ставки водного налога за использование главных рек России:

Отдельные ставки предусмотрены для использования морских территорий, входящих в состав России:

При использовании воды для энергетических объектов действуют свои ставки:

И наконец, для сплава древесины по рекам используются следующие ставки для расчета налога:

Также ежегодно ставки повышаются на коэффициент, который указан в Налоговом кодексе. Он рассчитан до 2025 года, а в 2023-м этот коэффициент был равен 3,52, в 2024 он вырос до 4,05.

Формула расчета с примерами

С учетом коэффициента за 2023 год итоговая формула расчета водного налога будет выглядеть так:

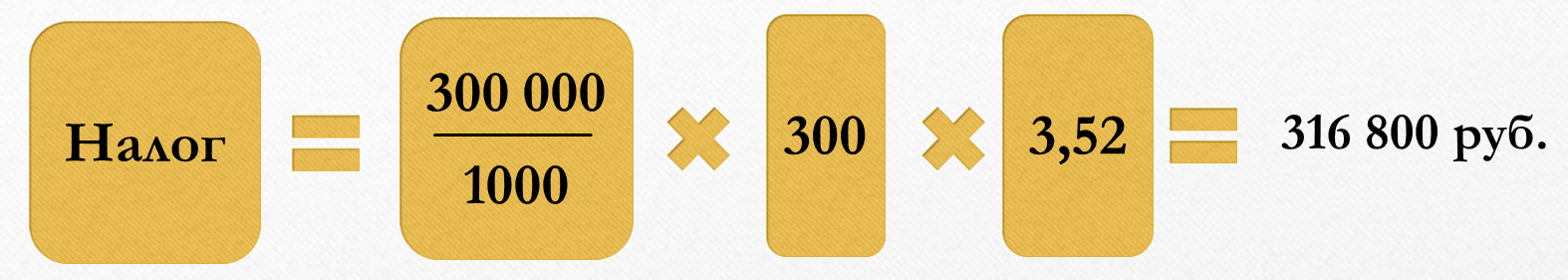

Например, компания добыла из Волги в Северном экономическом районе 300 тысяч кубометров воды. Налог будет считаться так:

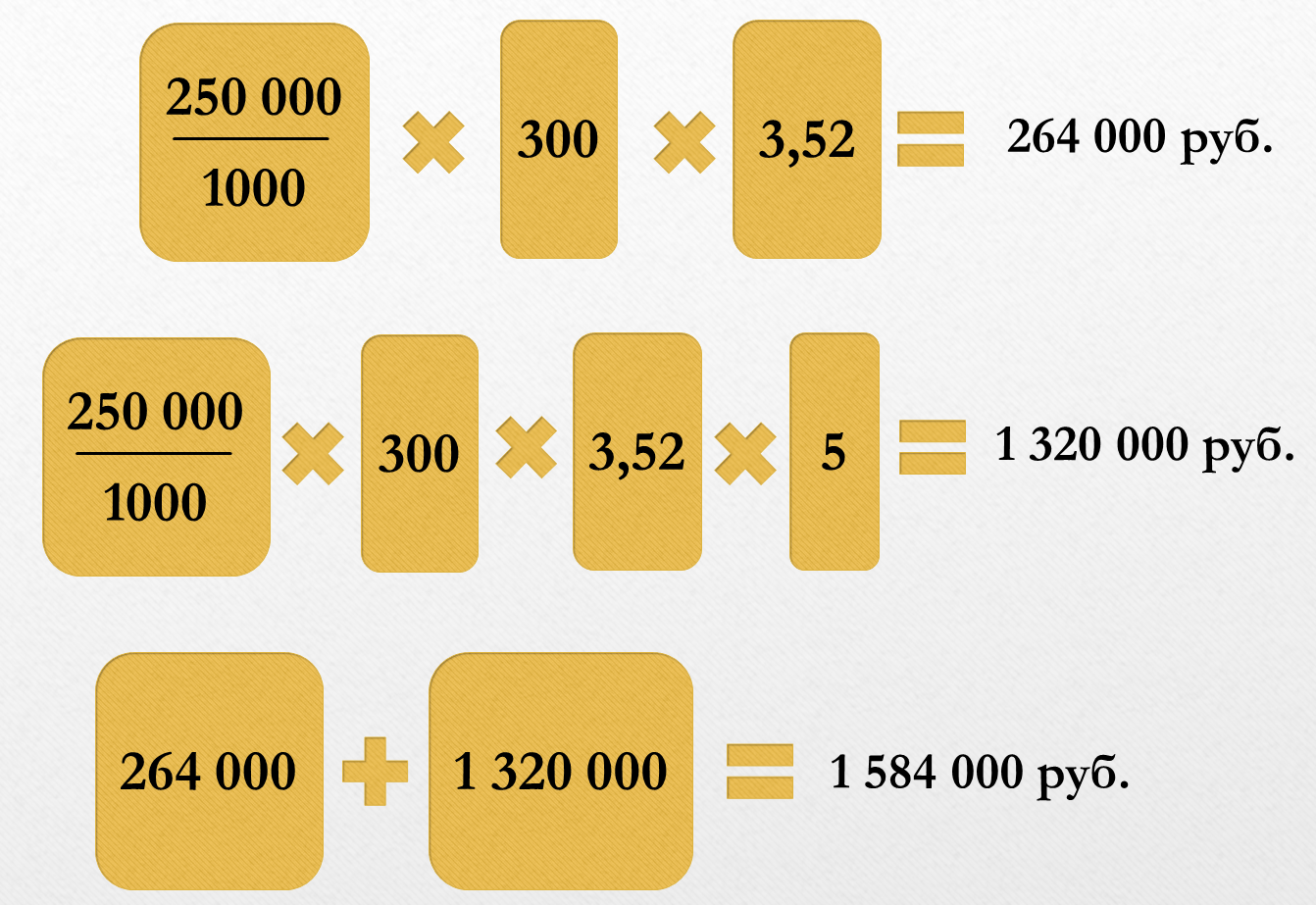

Важно! Если добыто воды больше позволенного лимита, то налоговая ставка увеличивается сразу в 5 раз. Но не на весь объем, а на перерасход

Возьмем тот же пример, но добавим условие, что добыть из Волги можно было только 250 тысяч кубометров. Тогда подсчет налога будет разбиваться на две части:

Выплаты по водному налогу

Выплаты по водному налогу представляют собой обязательные платежи, которые облагаются субъектами хозяйствования в соответствии с действующим законодательством. Выплаты по водному налогу взимаются с целью обеспечения экологической безопасности и защиты водных ресурсов.

Категории субъектов хозяйствования

Выплаты по водному налогу обязаны производить следующие категории субъектов хозяйствования:

- Предприятия, осуществляющие водопользование в процессе производства товаров и оказания услуг;

- Землепользователи и землевладельцы, осуществляющие водопользование при сельскохозяйственных работах;

- Организации, осуществляющие водопользование для организации водных развлечений и спортивных мероприятий;

- Частные лица, осуществляющие водопользование для личных нужд (садоводчество, дачное хозяйство и т.д.).

Ставки водного налога

Ставки водного налога определяются в соответствии с законодательством о налогах и сборах. Размер выплат зависит от объема и характера водного пользования. Для предприятий и организаций ставки водного налога могут быть дифференцированными в зависимости от вида деятельности. Для частных лиц величина платежей определяется на основании потребления водных ресурсов.

Выплаты по водному налогу являются одним из источников формирования фонда защиты водных ресурсов. Средства, поступающие в фонд, используются для финансирования мероприятий, направленных на сохранение и восстановление экологической безопасности водных объектов.