Как в декларации отразить налоговые вычеты от работодателя?

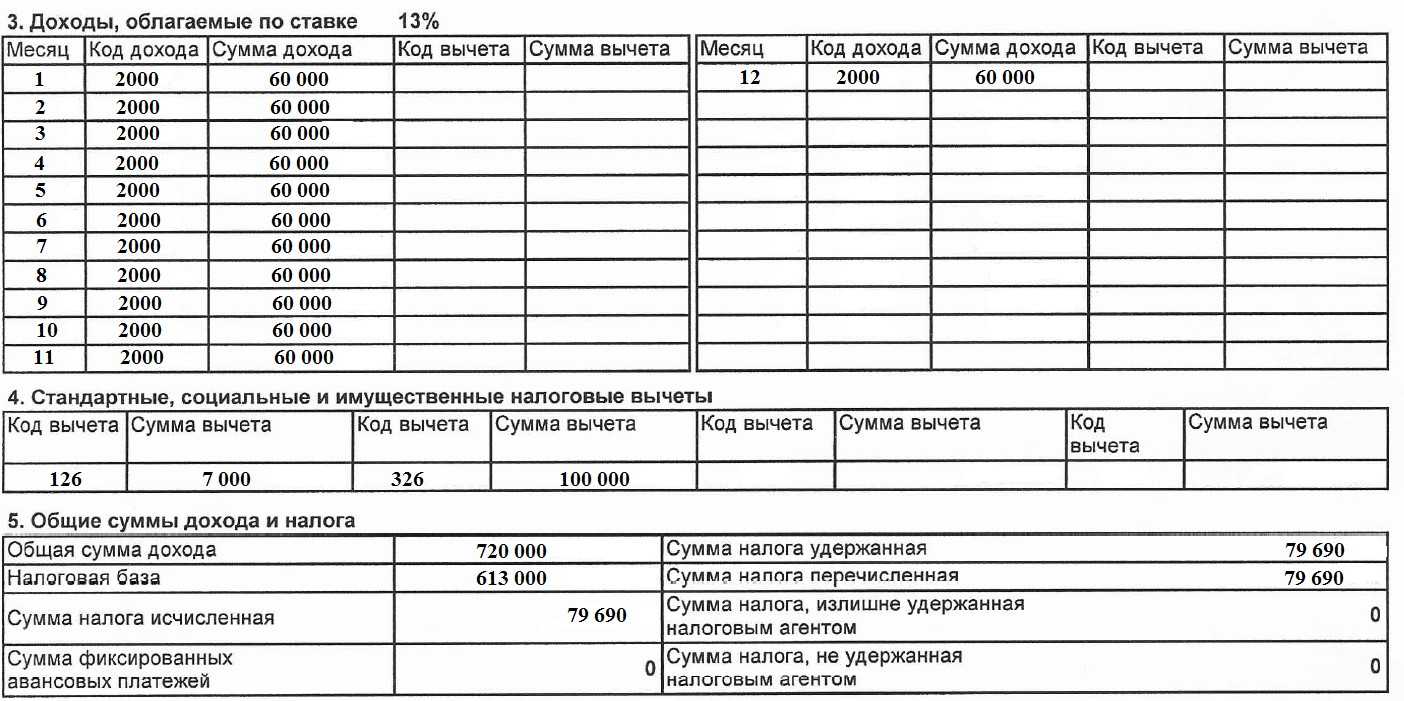

Если в течение календарного года работодатель предоставлял вам стандартный, социальный или имущественный налоговый вычет, то эта информация будет отражена в четвёртом разделе справки 2-НДФЛ.

Если справку 2-НДФЛ вы используете для заполнения декларации 3-НДФЛ, то необходимо корректно перенести данные, так как ранее предоставленный вычет работодателем влияет на вашу налогооблагаемую базу. Подробнее о вычетах мы говорили в статье «Все налоговые вычеты для физических лиц».

Работодатель в течение календарного года может предоставить вам стандартный, социальный и/или имущественный вычеты. Для каждого вычета предусмотрен свой код. Коды вычетов налогоплательщика утверждены приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Вот наиболее часто встречающиеся коды:

Разберём на примере, как отражать в декларации вычеты, которые предоставил работодатель в течение календарного года, согласно полученной справке 2-НДФЛ.

Согласно данной справке, работодатель предоставил стандартный вычет на первого ребёнка в размере 7 000 руб.

Напомню, что данный вычет предоставляется с месяца рождения ребёнка и до достижения 18 лет, а также на каждого учащегося очной формы обучения до 24 лет (подп. 4 п. 1 ст. 218 НК РФ). Вычет действует следующим образом: из налогооблагаемой базы работника ежемесячно вычитается сумма (за первого и второго ребёнка по 1 400 руб., за третьего и последующего по 3 000 руб., если ребёнок — инвалид, то 6 000 руб.). А с месяца, в котором доход сотрудника нарастающим итогом превысил 350 000 руб., вычет не представляется.

Также, согласно справке 2-НДФЛ, был предоставлен вычет на дорогостоящее лечение в размере 100 000 руб. Подробнее об этом вычете и способах его получения через работодателя читайте в статьях «Налоговый вычет на лечение» и «Способы получения вычета на лечение».

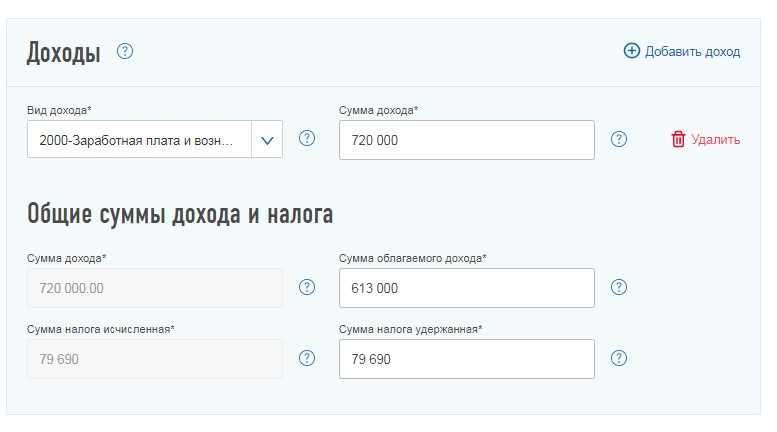

Переносим показатели справки 2-НДФЛ в личный кабинет налогоплательщика в соответствующие поля на вкладке «Доходы».

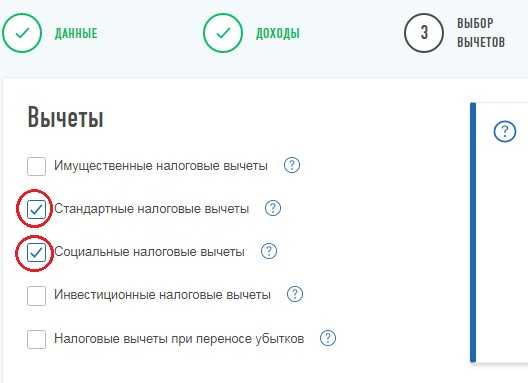

Переходим на вкладку «Вычеты» и отмечаем те, которые предоставил работодатель.

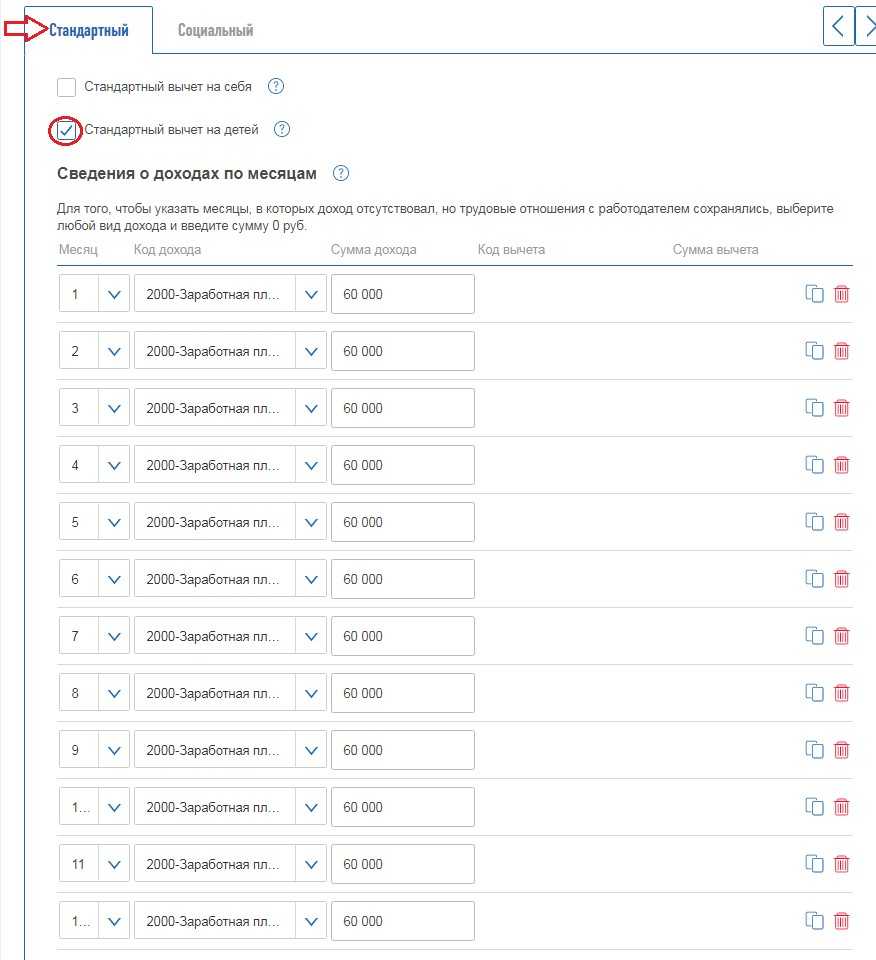

В открывшемся окне выбираем вкладку «Стандартный» и отмечаем, что требуется получить налоговый вычет на детей. А далее из третьего раздела справки 2-НДФЛ построчно переносим информацию о доходе.

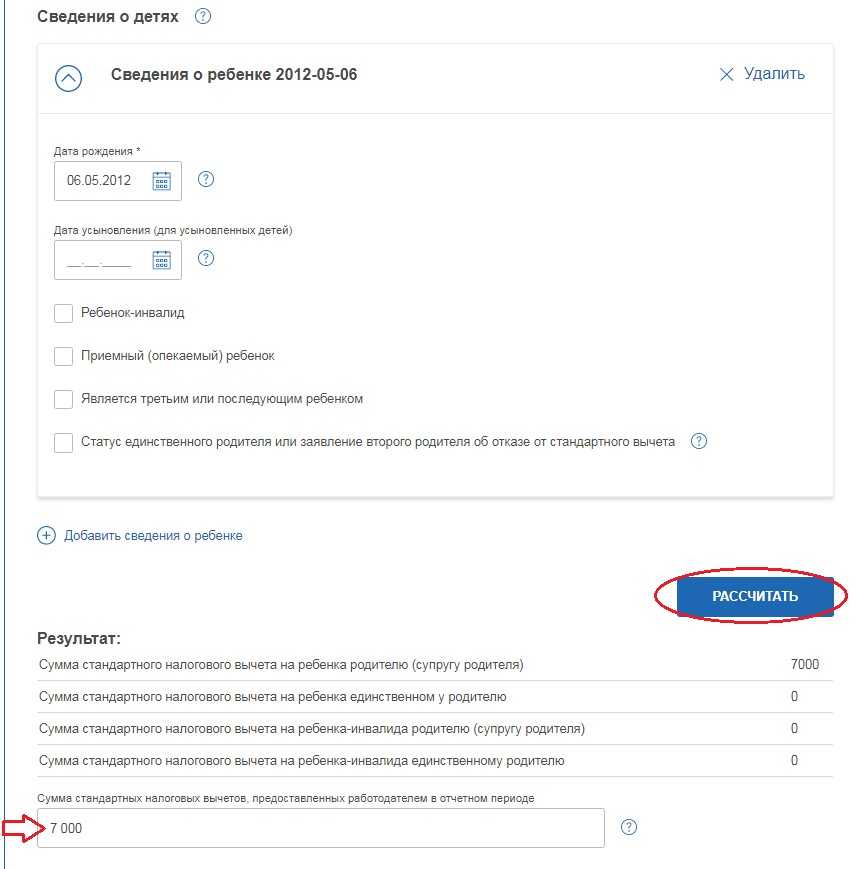

Далее указываем информацию о ребёнке и нажимаем кнопку «Рассчитать». После этого в последнее поле необходимо перенести сумму вычета, который предоставил работодатель, согласно четвёртому разделу справки 2-НДФЛ.

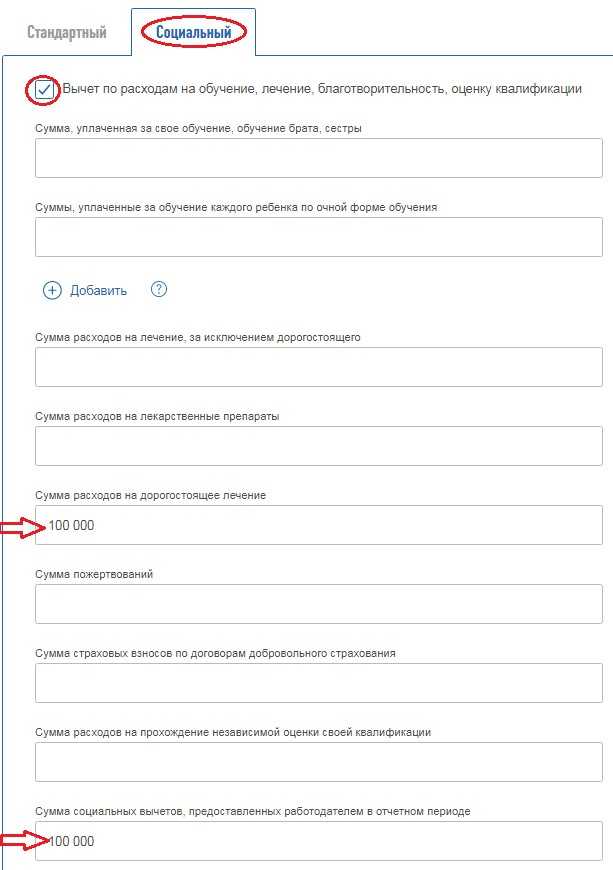

Теперь следует отразить вычет на лечение, для этого переходим на вкладку «Социальный» и выбираем вид вычета. Далее проставляем общий размер вычета и ту сумму, которую предоставил работодатель.

На данном этапе мы перенесли все данные, которые отражены в справке 2-НДФЛ. Далее следует отметить тот налоговый вычет, который вы дополнительно хотите применить к данному уровню дохода.

Напомню, что в декларации вы вправе не отражать тот доход, с которого налог полностью удержан и который не используется для применения налоговых льгот.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Код вычета 126 и 127 по ндфл

Как добавить код вычета 126 в декларации

Как указать код вычета 126 в 2-ндфл в 2022 году Однако для последнего он будет несколько шире. Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

https://youtube.com/watch?v=LL3X9RuK4CI

2 — Добавляем новый объект недвижимости. 3 — Указываем способ приобретения: договор купли-продажи или инвестирование. 4 — Выбираем наименование объекта недвижимости (квартира, комната, дом и т.д.). 5 — Указываем вид собственности – индивидуальная, совместная или другая.

Новости

Если у вас есть еще другие работодатели, повторяем всю цепочку действий еще столько раз, сколько у вас источников дохода. В качестве дохода в текущем году может быть, например: продажа квартиры. Рассмотрим данную ситуацию подробно. Декларация 3НДФЛ о доходе при продаже квартиры Добавляем еще один источник дохода.

Налоговая амнистия 2022. Списание долгов по налогам и страховым взносам. В соответствии с Поручением Президента Российской Федерации, а также Федеральным законом от 28.12.2022 № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» предусмотрено списание налоговой задолженности для следующих категорий налогоплательщиков…

- 17.01.2022, 12:20 #2 Irena-D, а зачем вы заполняете 3-НДФЛ? Вам вычеты на работе не дали? Ответить с цитированием Вверх ▲

- 17.01.2022, 12:23 #3 У вас доход за 6 и 7 месяц не отражен, поэтому вычеты программа не находит.Сформируйте код дохода (любой), укажите месяц 6, (7), доход — нулевой.И вычет сформируется за эти месяцы Ответить с цитированием Вверх ▲

- 17.01.2022, 14:23 #4 Спасибо Вам огромное. Все получилось Ответить с цитированием Вверх ▲

- 17.01.2022, 14:24 #5 Сообщение от Над.К Irena-D, а зачем вы заполняете 3-НДФЛ? Вам вычеты на работе не дали? попросили знакомые помочь) Ответить с цитированием Вверх ▲

- 17.01.2022, 14:35 #6 Ну я же про это спрашивалаА про то, зачем это надо.

Код вычета на ребенка в 2022 году в справке 2-ндфл

Далее расскажем, как заполнить отдельные виды вычетов в декларации 3-НДФЛ. Важные новости о налоговом декларировании узнавайте из размещенных на нашем портале сообщений: Как заполнить стандартные вычеты в 3-НДФЛ Стандартные налоговые вычеты предоставляются определенным категориям физлиц («чернобыльцам», инвалидам с детства, родителям и попечителям в зависимости от количества детей и др.). Детальную информацию о стандартных вычетах узнайте из материала «Стандартные налоговые вычеты в 2022 -2022 годах (НДФЛ и др.)».

https://youtube.com/watch?v=q0fIWZbeXH4

Код 128 — вычет в размере 3000 руб. на третьего ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

- приемным родителям, супругу (супруге) приемного родителя, опекунам, попечителям делают вычет в размере 6000 рублей;

- родителям, усыновителям, супругу (супруге) родителя или усыновителя положен вычет уже в размере 12 000 рублей.

Код вычета на ребенка в 2022 году: что это такое

Код 127 — вычет в размере 1400 руб. на второго ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Стандартные коды вычетов и их расшифровка

Итак, новый диапазон стандартных вычетов на детей. Рассмотрим подробнее новые коды и их расшифровки.

Код вычета 126 – отражает вычет, произведенный на первого ребенка, который еще не достиг совершеннолетия, также на детей, обучающихся очно, либо аспирантов, ординаторов, интернов, курсантов, которым не исполнилось 24 года. Предоставляется родителю или его супругу, усыновителю, на попечении которых этот ребенок. Сумма вычета 1400 рублей.

Код вычета 127 в справке 2-НДФЛ – отражает вычет, предоставляемый на второго ребенка (несовершеннолетнего), также на детей, обучающихся очно, либо аспирантов, ординаторов, интернов, курсантов, которым нет 24 года. Предоставляется родителю или его супругу, усыновителю, на попечении которого этот ребенок. Заменил 115 код вычета в справке 2-НДФЛ в новом году. Сумма вычета 1400 рублей.

Код 128 – отражает вычет, производимый на третьего (и следующего) ребенка, не достигшего совершеннолетия, также на детей до 24 лет, если они являются студентами очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или его супругу, усыновителю, на попечении которого пребывает ребенок. Вычет будет 3000 рублей.

Код 129 – вычет на ребенка, имеющего группу инвалидности, а также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или супругу родителя, усыновителю, на попечении которого находится ребенок. Вычет — 12000 рублей.

Код 130, 131, 132, 133 – отражает вычет, предоставляемый на первого, второго, третьего и последующего несовершеннолетнего ребенка, на ребенка с группой инвалидности, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю опекуну, либо супругу приемного родителя, опекуна, попечителя. Код вычета 126 используется гораздо чаще 130.

Код 134 – двойной вычет на первенца, который не достиг совершеннолетия, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или усыновителю, если он является единственным. Вычет рассчитывается в сумме 2800 рублей.

Код 135 — произведенный двойной вычет на первенца, не достигшего совершеннолетия, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю (попечителю или опекуну), если он является единственным. Сумма вычета 2800 рублей.

Код 136 — отражает вычет (двойной) на второго ребенка (несовершеннолетнего), также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю (усыновителю), если он является единственным. Вычет составит 2800 рублей.

Код 137 — отражает произведенный вычет (двойной) на второго ребенка, который еще несовершеннолетний, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю или опекуну, если он является единственным. Вычет — 2800 рублей.

Код 138 — вычет двойной на третьего (следующего) не достигшего совершеннолетия ребенка, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или усыновителю, если он является единственным. Сумма вычета 6000 рублей.

Код 139 — двойной вычет на третьего (и каждого последующего) ребенка, который является несовершеннолетним, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю, если он является единственным. Вычет — 6000 рублей.

Это еще не вся расшифровка кодов вычета в справке 2-НДФЛ.

Коды с 140-го по 149-й — вычеты в двойном размере, предоставляемые на первого, второго, третьего несовершеннолетнего ребенка, или имеющего группу инвалидности, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или приемному родителю (одному на выбор) при наличии заявления от второго родителя или родителя, который является приемным, об отказе от оформления налогового вычета.

Из данной статьи мы узнали о введении новых кодов налогового вычета в справке 2-НДФЛ.

Код вычета 128 — что это?

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей. То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей. И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2021 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2021 года.

Где указать социальный вычет с кодом 327 в декларации 3-НДФЛ

Возьмите бланк налоговой декларации 3-НДФЛ, который утвержден приказом ФНС от 24.12.2014 г. № ММВ-7-11/671@ (ред. от 25.10.2017). В нем заполните:

- титульный лист;

- разделы 1 и 2. Их заполняют все физические лица;

- лист А. На нем запишите все доходы (главные по основному месту работы и все дополнительные), а также исчисленный и удержанный работодателем НДФЛ;

- лист Е1. На нем вы укажете социальный вычет с кодом 327.

Подробнее остановимся на листе Е1. Здесь вы укажете стандартные и социальные вычеты.

Система по налогам и сборам представляет собой некую совокупность основных элементов, определяющих данный вид обязательных платежей. Она включает в себя определение:

- налогов;

- плательщиков;

- объектов;

- законодательных актов;

- элементов налога.

- федеральные;

- региональные;

- местные;

- смешанные.

Виды социальных налоговых вычетов.

В зависимости от объекта:

- доходные;

- имущественные;

- прочие.

В зависимости от субъекта:

- с граждан;

- с юридических фирм и индивидуальных предпринимательств.

В зависимости от порядка взимания:

Субъектами правоотношений выступают:

- плательщики – физические лица, организации и предпринимательства;

- государство – как основной получатель денежных средств;

- налоговые ведомства – как основной контролирующий орган, действующий от имени государства.

Последние подотчетны главному отделению ФНС, деятельность которого, в свою очередь, зависит от Министерства финансов.

Налоговый кодекс – основной сборник законов в данной сфере.

Все действия участников, их права и обязательства содержатся в следующих законодательных актах:

- конституция;

- Налоговый кодекс;

- Указы президента;

- Постановления Правительства;

- Приказы ФНС;

- прочие правовые акты.

Помимо соблюдения законов, для нормального функционирования системы необходимо обеспечение присутствия основных признаков: правомерности, соразмерности, равноправности, законности и прочих.

Налоговый вычет на ребенка: код вычета в двойном размере

| На кого дается двойной вычет | Условие предоставление | Кому предоставляется вычет / Код вычета | |||

|---|---|---|---|---|---|

| Единственный родитель, усыновитель | Единственный опекун, попечитель, приемный родитель | Один из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета | Один из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета | ||

| Первый ребенок | Возраст до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | 134 | 135 | 142 | 143 |

| Второй ребенок | 136 | 137 | 144 | 145 | |

| Третий и каждый последующий ребенок | 138 | 139 | 146 | 147 | |

| Ребенок-инвалид | Возраст до 18 лет | 140 | 141 | 148 | 149 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет |

Согласно НК РФ, детские выплаты относятся к категории стандартных. Существует определенный порядок, чтобы их оформить и получить.

Вычет предоставляется даже при наличии других финансовых послаблений. Тут важны количество детей, возраст и состояние здоровья.

Льготы гарантируются семьям до того момента, пока доход одного из родителей или опекунов не превысит 350 тыс. рублей. Эта сумма считается нарастающим итогом за все месяцы с января каждого года и с учетом 13% НДФЛ. Когда доход превышает указанный размер, вычет отменяют. Максимально возможная льготная сумма – 120 тысяч рублей.

Коды налоговых вычетов: описание таблицы

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ:

- 126 — код, который указывается при предоставлении стандартного вычета на ребенка до 18 лет либо студента, учащегося очно, до 24 лет в размере 1 400 руб.

- 127 — стандартный вычет в том же размере, предоставляемый на 2-го ребенка.

- 311 — имущественный вычет на приобретение жилья, если сотрудник изъявил желание получать этот вычет через работодателя.

- 320 — социальный вычет по расходам сотрудника на собственное обучение.

- 321 — соцвычет на обучение детей.

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление»

Что такое код вычета 503?

Мы часто слышим про такие понятия как «налоговый вычет», «налог на добавленную стоимость» и т.д. Код вычета также относится к теме налогового регулирования деятельности населения, а именно — к стандартной справке 2-НДФЛ.

В 2021 году никаких значительных поправок в налоговый кодекс РФ внесено не было. Поэтому объяснение тому, что значит код вычета 503 в справке 2-НДФЛ, по-прежнему дается в ст. 217 НК РФ. Согласно данному положению, определенная сумма с любого дохода налоговых резидентов и нерезидентов на территории России должна «уходить» в налоговый бюджет страны.

Даже сама аббревиатура, НДФЛ, означает «налог на доход физических лиц». Для резидентов, т.е. постоянно проживающих в России граждан страны и иностранных граждан с ВНЖ, установлена ставка в 13%, для нерезидентов — 30%.

Согласно законодательству РФ, все граждане обязаны не только стабильно выплачивать налоги, но также заполнять соответствующую документацию: например, документ по форме 2-НДФЛ или налоговую декларацию по форме 3-НДФЛ. Первое требуется чаще всего для получения услуг: кредита в банке, различных субсидий от государства, грантов и т.д. Заполняется справка 2-НДФЛ только работодателем с заверением документа уполномоченными лицами — главбухом и руководителем предприятия.

Декларация 3-НДФЛ заполняется физическим лицом полностью самостоятельно, документ требуется при выставлении своей кандидатуры на пост депутата или иного госслужащего, а также при ежегодной уплате налогов в ИФНС на имущество (или иных налогов). Код вычета 503 указывается как в справке 2-НДФЛ, так и в налоговой декларации 3-НДФЛ. Разница лишь в том, что первый документ полностью заполняет работодатель, а второй — само физическое лицо.

Помимо 503, встречается также код вычета 501 в справке 2-НДФЛ или в декларации, коды 129 и т.д. В соответствии с Приказом ФНС от 10 сентября 2015 г. N ММВ-7-11/387@, значение 503 означает вычет из суммы материальной помощи, оказываемой работодателями своим сотрудникам, а также бывшим сотрудникам, уволившимся по причине выхода на пенсию, по возрасту либо по инвалидности. Подробности регламентирования порядка выдачи мат. помощи отражены в п. 28 ст. 217 НК РФ.

Справка: Код 503 всегда тесно связан с кодом 2760, обозначающим ту самую материальную помощь в виде дополнительного дохода физического лица.

Если говорить простыми словами, код 503 означает, что указанная в соответствующем столбце сумма не учитывается при подсчете налогового сбора, т.к. она попадает в облагаемую налогом сумму. То есть работодатель до определенного предела может выдавать своим сотрудникам материальную помощь, при этом выданная сумма не будет облагаться налогом.

Таким образом достигается компромисс между государством, гражданами и коммерческими компаниями: налог присутствует, если допустимо его ставить, но если взимание налога становится похожим на грабеж — вводятся специальные условия с возможностью получения льготного налогообложения.

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код?

В налоговой декларации и справке 2-НДФЛ код обозначается в столбце под названием «Код вычета». Помните, что код 503 может стоять только в той строке, в которой имеется код дохода «2760». В самой правой ячейке той же строки, в столбце «сумма вычета», можно узнать, сколько именно из суммы материальной помощи было учтено в вычете.

Например, в сумме дохода 2760 может быть указано 10 000 рублей, а в сумме вычета — 4000 рублей. Это значит, что только оставшиеся 6000 рублей материальной помощи будут облагаться налогом.

Новые коды диапазона 200, уменьшающие базу

Обратим внимание на то, что коды диапазона 205-207, а также код 209, 210 и 220 отражают убытки от операций с различными ценными бумагами, имеющими финансовую ценность. Соответственно, было произведено обновление их названий

Также федеральной налоговой службой было утверждено несколько новых кодов. Один из них — 208.

Код 208 – отражает сумму убытков от операций с инструментами, которые имеют обращение на рынке, их базисный актив составляют также ценные бумаги. Учитывается убыток, который повлекли указанные операции, произведенные в налоговом периоде.

Код 221 – затраты, образовавшиеся в результате операций на личном инвестиционном счете – исключен из перечня кодов вычетов, однако, добавлен целый ряд новых в диапазоне с 225 по 241. Данные коды отражают вычеты по действиям с ценными бумагами и другими финансовыми инструментами, и отличаются от кодов в справках 2-НДФЛ 2016 г.

Также федеральной налоговой службой были введены совершенно новые виды вычетов. Данные коды находятся в диапазоне с 250-го по 252-й и определяют вычеты, связанные с индивидуальным инвестиционным счетом и операциям по нему. Именно в связи с этими изменениями код 617 (отражающий доходы от операций, произведенных на личном счете) был изъят из перечня кодов доходов и вычетов.

Коды 250-252 отражают суммы, которые могут уменьшить размер налоговой базы на основании НК РФ.