Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

| ИП без сотрудников | ИП с сотрудниками |

|---|---|

| Предприниматель может обнулить стоимость патента и не платить ничего либо возместить уплаченные за патент 43 500 ₽ | Предприниматель может вычесть или возместить 50% стоимости патента: 43 500 × 50% = 21 750 ₽ |

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова есть магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонте обуви есть по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 40 874 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 10 874 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

Возможность уменьшения и возврата стоимости патента за счет страховых взносов

Индивидуальный предприниматель, оплативший патент, вправе полностью или частично вернуть денежные средства за счет обязательных страховых взносов во внебюджетные фонды:

- в отсутствии наемных работников — можно учесть полную стоимость патента;

- при наличии наемных сотрудников — можно учесть до 50% от стоимости патента.

Если индивидуальный предприниматель в течение года приобретал несколько патентов, и во время действия хотя бы одного из них он нанимал сотрудника, то уменьшить стоимость по всем можно будет только на 50%. Это правило распространяется только на те налоговые периоды, которые совпадают со сроками действия приобретенных патентов.

Например, индивидуальный предприниматель в течение года приобрел три патента:

- Первый, сроком действия с 1 января по 30 апреля.

- Второй, сроком действия с 1 января по 31 декабря.

- Третий, сроком действия с 1 июля по 31 октября.

До августа гражданин, ведущий деятельность в статусе ИП, не имел наемных сотрудников. Трудовой договор с первым сотрудником был заключен в августе. Налоговый период совпадает со сроком действия второго и третьего патентов. Следовательно, предприниматель может вернуть стоимость (если суммы уплаченных страховых взносов будет достаточно):

- За первый патент — полностью.

- За второй патент — до 50%.

- За третий патент — до 50%.

Пример заполнения

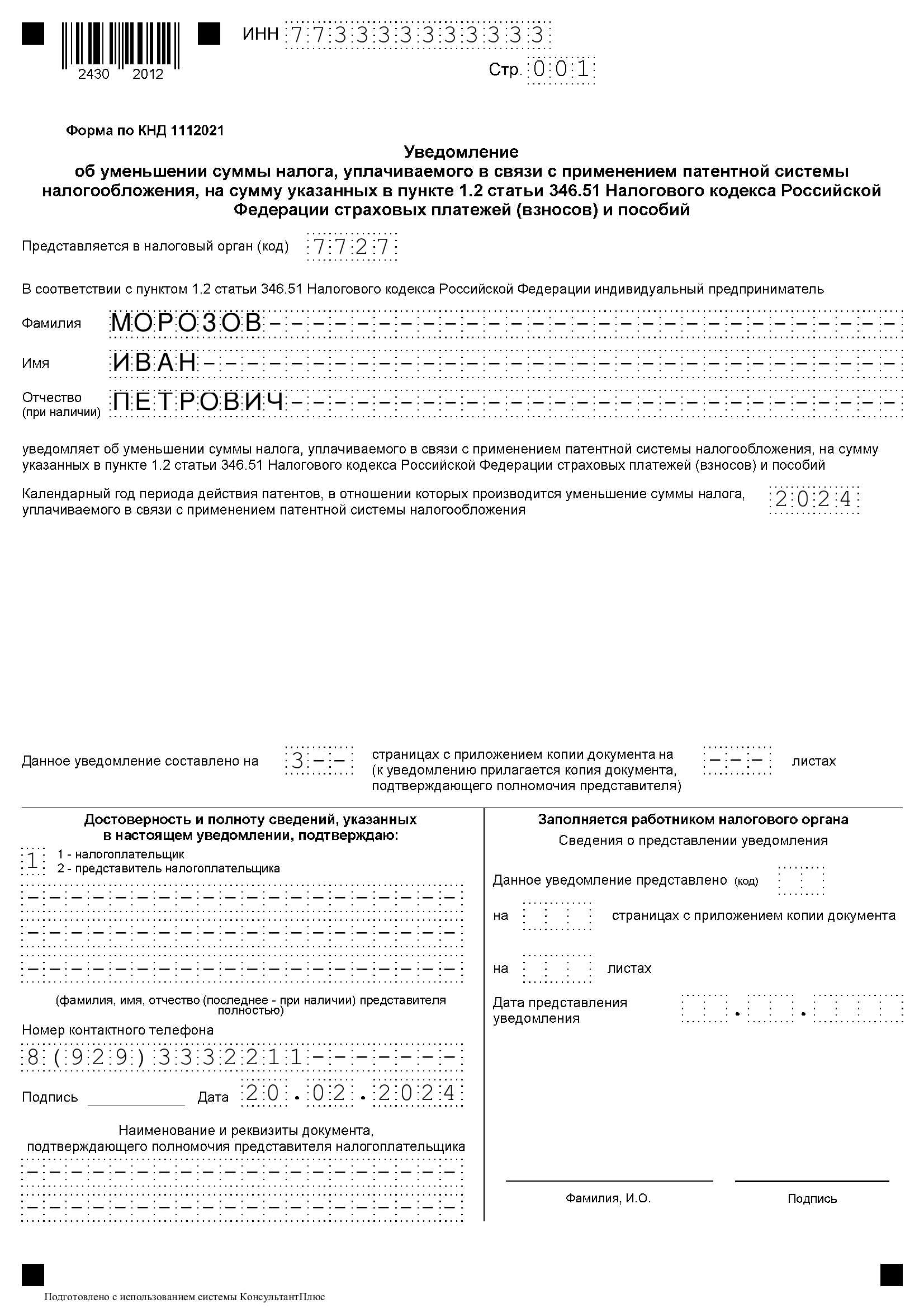

Уведомление состоит из трех листов. На 1 листе нужно указать:

- ИНН предпринимателя;

- номер налоговой инспекции, куда подается уведомление;

- фамилию, имя и отчество ИП. Как всегда, каждое слово пишется с отдельной строки, отчество указывается при наличии;

- год, к которому относится покупка патента, в данном случае 2024;

- количество листов, на которых заполнено уведомление на уменьшение цены патента;

- количество страниц копий документов, которые прилагаются к форме. Подразумевается копия доверенности на представителя, если он расписывается за ИП;

- код в зависимости от того, кто ставит подпись на уведомлении – сам предприниматель (код «1») или его представитель по доверенности (код «2»). Следующие строки предназначены для ФИО представителя, если он ставить свою подпись на уведомлении;

- телефон ИП;

- дата и подпись;

- реквизиты доверенности – при подписании представителем.

Титульный лист уведомления на уменьшение патента

Титульный лист уведомления на уменьшение патента

Теперь разберем порядок заполнения листа А. На нем 2 блока строк 010-060, и каждый из них заполняется в отношении одного патента. Если патент единственный, то второй блок не заполняется. Если же патентов больше двух, нужно сформировать дополнительные листы А.

Рассмотрим случай, когда у ИП один патент стоимостью 120 000 рублей на весь 2024 год. Работников нет, переменных взносов за 2023 год, принимаемых к вычету в 2024 году, также нет. Получается, ИП может уменьшить стоимость патента только на 49 500 рублей. Вот как он заполнит лист А уведомления:

- 010 – номер патента;

- 020 – дата начала его действия – 01.01.2024;

- 025 – дата окончания – 31.12.2024;

- 030 – код «2», поскольку работников нет (ИП с сотрудниками ставит код «1»);

- 040 – первоначальная сумма налога (до снижения) – 120 000 рублей;

- 050 – сумма взносов, уменьшающая стоимость этого патента в данном уведомлении – 49 500 рублей;

- 060 – сумма взносов, на которую этот патент уменьшался ранее – прочерк, поскольку ее нет.

Лист А уведомления на уменьшение патента

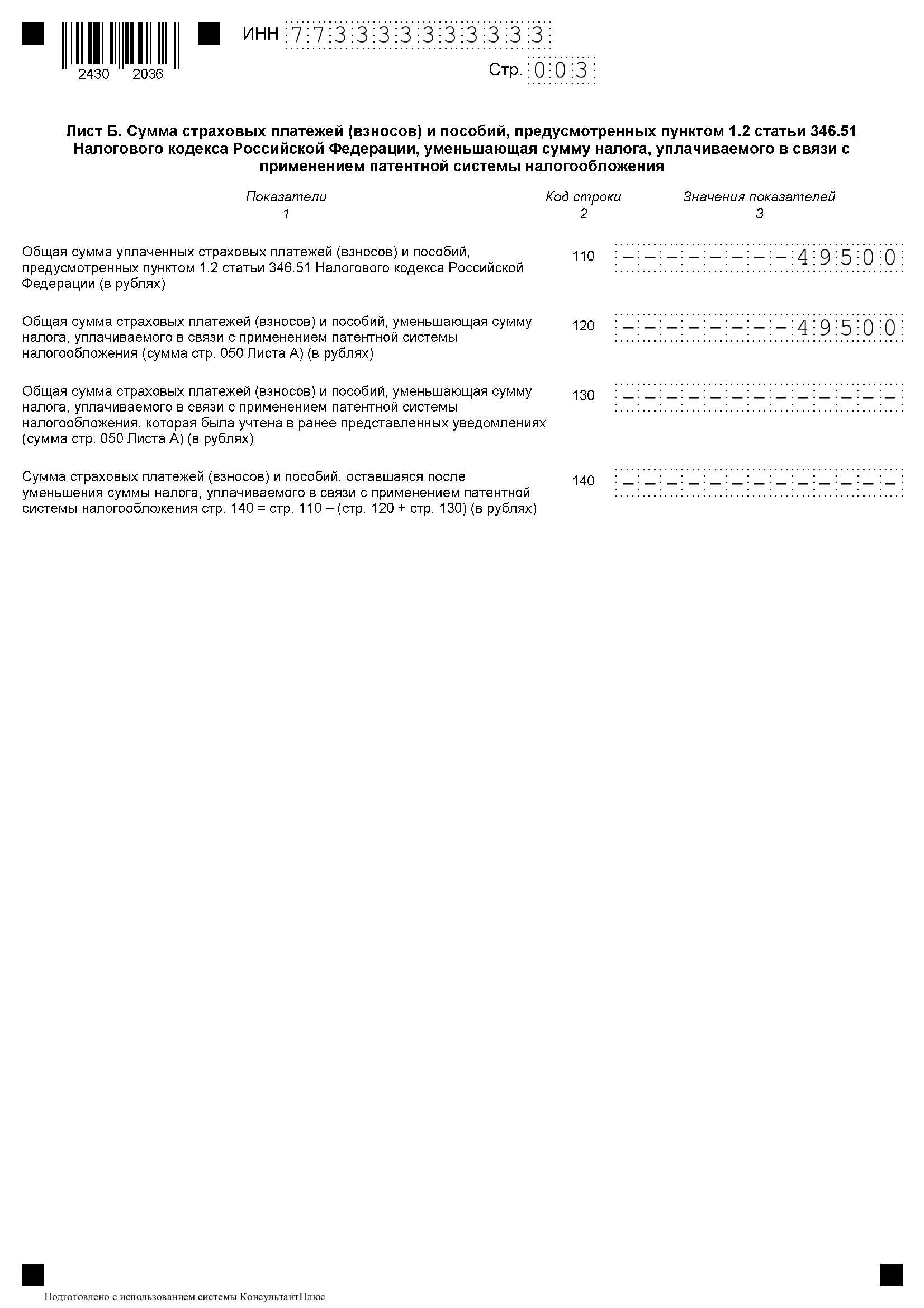

Теперь рассмотрим, как заполнять лист Б. На нем указывают итоговые суммы по всем патентам. ИП из примера в строках листа Б укажет:

- 110 – общую сумму взносов к уплате в 2024 году, то есть в нашем примере 49 500. В форме содержится указание на то, что нужно отразить уплаченную сумму. Но этот бланк формировался до введения новых правил вычета взносов и ориентирован на старые. Исходя из новых правил и логики заполнения уведомления, теперь здесь должна фигурировать сумма взносов, подлежащих уплате. Возможно, ФНС дополнительно разъяснит правила заполнения этой строки;

- 120 – сумму вычета. Она складывается из показателей строк 050 листа А. Получается, что в нашем примере здесь нужно тоже отразить 49 500. Если бы патент стоил меньше взносов, то нужно было бы указать стоимость патента, так как вычет не может быть больше;

- 130 – сумму взносов, которая уже была включена в вычет ранее. Пояснение по поводу заполнения этой строки приведем отдельно. Наш ИП тут ничего не отражает, ведь это первое уведомление в 2024 году;

- 140 – неучтенный остаток взносов. Считается он так: строка 110 – (строка 120 + строка 130). У ИП из примера остатка не будет. Наоборот, ему придется доплачивать за патент.

Вернемся к строке 130. В форме указано, что ее показатель равен сумме всех строк 050 листа А. Это ошибка самой формы уведомления – подразумевается сумма всех строк 060 листа А. Но это еще не все. В пояснении не указано, что нужно включать в эту строку суммы взносов, вычтенные ранее из стоимости других патентов, которые в это уведомление не включены. Однако мы полагаем что нужно, ведь если эти суммы не учесть в строке 130, в строке 140 будет неверный результат – образуется излишек взносов, которого по факту нет.

Кроме того, в письме от 19.07.2021 года № СД-4-3/10101@ ФНС пишет, что по строке 130 в том числе необходимо указать общую сумму страховых взносов, уменьшающую сумму налога на ПСН, которая была учтена в ранее представленных уведомлениях по рекомендуемой форме. О том, что подразумеваются уведомления об уменьшении суммы именно тех же патентов, не говорится.

Лист Б уведомления на уменьшение патента

Лист Б уведомления на уменьшение патента

Для наглядности рекомендуем скачать образец заполнения уведомления с данными из этого примера.

Итак, мы рассказали, как следует заполнять уведомление об уменьшении патента. Представить его в налоговый орган можно в письменном виде лично, с представителем по доверенности, по почте или в электронной форме с КЭП.

Как уменьшить патент на страховые взносы

ИНН, КПП — аналогично предыдущим страницам. Все остальные строки касаются реального адреса установки кассы.

15 июня 2021

В соответствии с пунктом 12 статьи 34651 части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2020, № 48, ст. 7626) и подпунктом 5.9.37 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, № 40, ст. 3961; 2015, № 15, ст. 2286), в целях реализации положений главы 265 «Патентная система налогообложения» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2021, № 1, ст. 9) в связи с принятием Федерального закона от 23.11.2020 № 373-ФЗ «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (Собрание законодательства Российской Федерации, 2020, № 48, ст. 7626) приказываю:

1. Утвердить:

форму уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 12 статьи 34651 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий согласно приложению № 1 к настоящему приказу;

формат представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 12 статьи 34651 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий в электронной форме согласно приложению № 2 к настоящему приказу;

порядок представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 12 статьи 34651 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий согласно приложению № 3 к настоящему приказу.

2. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

3. Настоящий приказ вступает в силу по истечении одного месяца со дня его официального опубликования.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

| РуководительФедеральной налоговой службы | Д.В. Егоров |

Зарегистрировано в Минюсте РФ 11 июня 2021 г.

1. Настоящий формат описывает требования к XML файлам (далее — файл обмена) передачи в налоговые органы об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий в электронной форме.

2. Номер версии настоящего формата 5.02, часть CCXLIII.

Уведомление ИФНС

Приказа с формой на уменьшение патента ФНС пока не выпустила, но есть письмо от 26.01.2021 № СД-4-3/785@. В нем опубликовано заявление на уменьшение суммы налога при ПСН (КНД 1112021), описание электронного формата документа, порядок его представления, а также форма уведомления об отказе в вычете взносов.

Заявление на вычет состоит из титула и двух листов. Разберемся, как их заполнить.

Титульный лист

На первом листе бланка 1112021 по КНД нужно указать:

В нижней левой области титульного листа подтверждается достоверность информации. Тут следует внести:

В самом верху титульного и остальных листов документа прописывается ИНН предпринимателя, а также номер страницы в формате «001».

Лист А

На листе расположены блоки из трех строк:

Если патентов, стоимость которых будет снижаться за счет взносов и пособий, несколько, заполняется необходимое количество блоков.

Бесплатная юридическая консультация онлайн

Улаживание конфликтов по трудовым договорам, а также гарантия дополнительных льгот трудящимся.

Земельное право связано со спорами между владельцами межевых участков собственности. Жилищное строительство и приватизация земли. Уголовное законодательство. Защита прав потерпевших граждан, предотвращение незаконного ограничения свобод людей.

Дополнительно осуществляется представительство людей в судебных заседаниях.

Оформление наследственных правоотношений связано с частыми конфликтами между претендентами на материальные ценности. Бесплатный консультант круглосуточно сможет поддержать заинтересованного гражданина. Консультация юриста предоставляется бесплатно также по вопросам, связанным с автомобильным правом.

Это касается вопросов страхования, приобретения, и регистрации транспортных средств. Защита от неправомерного изъятия водительских прав, представление интересов в ДТП.

Правила-2023 до появления закона 389-ФЗ

С введением ЕНП и ЕНС деньги в счет уплаты налоговых обязательств стали зачисляться на единый счет «обезличено» (без привязки к конкретному налогу) и списываться налоговиками при наступлении платежного срока. По задумке законодателей это должно было существенно облегчить жизнь налогоплательщиков.

Однако для патентных предпринимателей все усложнилось — налоговики не могли распознать поступившие на ЕНС средства: были они взносами или иными платежами. Тогда Минфин и ФНС предложили тем, кто применяет патентную систему, поступать так:

При этом от патентного ИП требовалось обеспечить положительное сальдо по ЕНС на обе даты:

- списания взносов;

- оплаты патента.

Предложенная схема вызвала негативную реакцию среди налогоплательщиков. Процедура не только усложнилась, но и дополнилась лишним действием — необходимостью оформления квалифицированной подписи для заполнения заявления о зачете.

Законодатели пошли навстречу предпринимателям и предложили альтернативный вариант — без подачи заявления, но с перечислением взносов отдельной платежкой. Но и тут не обошлось без сложностей: банки стали отказываться принимать платежки, потому что требования к их заполнению изменились, а нормативный акт, официально утвердивший бы эти требования для работы банков с ними, принят еще не был.

Сложности возникли и с обеспечением положительного сальдо, так как из разъяснений контролирующих органов было непонятно, на какой срок необходимо обеспечить переплату по ЕНС: на дату списания взносов или на дату оплаты патента. Так же возникали вопросы: что будет, если на дату списания взносов на ЕНС нет достаточной суммы для их оплаты, и будет ли это являться основанием для отказа в уменьшении патента.

Как сообщить в ИФНС о вычете взносов

Чтобы специалисты налоговой инспекции понимали, на каком основании ИП перевел лишь часть стоимости патента или вовсе не платил за него, ему следует подать форму по КНД 1112021. Это заявление (уведомление) на уменьшение патента на сумму фактически уплаченных в периоде страховых взносов и пособий. Нужный бланк есть в письме ФНС № СД-4-3/785@. В этом же документе подробно описан электронный формат уведомления для тех, кто взаимодействует с налоговыми органами по ТКС.

Заявление на вычет взносов очень простое: в нем, помимо первой страницы с данными об ИП, содержится всего два листа.

Титульный лист

Заполнение полей титульного листа формы 1112021 по КНД представлено в таблице.

Таблица. Форма по КНД 1112021 – Титульный лист

| Поле | Что указать / примечание |

|---|---|

| Страница | Номер страницы в формате «001», «002» |

| Представляется в налоговый орган (код) | Код налоговой инспекции |

| Фамилия | ФИО предпринимателя построчно |

| Имя | |

| Отчество | |

| Данное уведомление составлено на… | Количество страниц уведомления |

| с приложением копии документа | Количество страниц приложений (например, доверенность) |

| Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю: | |

| код | 1 – ИП, выплачивающий физлицам вознаграждения; 2 – не выплачивающий |

| Три пустые строки для ввода ФИО представителя | Заполняются только в случае, если уведомление подписывает представитель ИП |

| Номер контактного телефона | Телефон для связи |

| Подпись, дата | Подпись ИП (представителя) и дата заполнения уведомления |

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика | Реквизиты доверенности, если подпись ставит представитель ИП |

Заполнение листа А

На этой станице указывают сведения о патентах, по которым производится уменьшение суммы налога. Здесь несколько блоков из трех строк. Заполнить нужно столько блоков, по скольким патентам уменьшается стоимость. В примере выше ИП надо заполнить два блока строк 010-030, поскольку он уменьшает цену двух патентов.

Вверху страницы отражают ИНН и ее номер. В строках 010-030 указывают такие данные:

- номер патента;

- дату выдачи;

- стоимость патента до уменьшения за счет взносов.

Заполнение листа Б

Лист Б предназначен для отражения суммы отчислений, принимаемых к вычету, а также стоимости всех патентов, цены которых будут уменьшены. Заполняются строки таким образом:

- 001 – код плательщика: 1 – ИП производит выплаты физлицам, 2 – не производит (ИП без работников);

- 110 – сумма налога к уплате, то есть стоимость всех патентов до вычета (суммируются показатели всех строк 030 листа А);

- 120 – сумма на зачет из стоимости патента, то есть сумма, на которую будет уменьшен налог.

Вот и все, мы заполнили новый бланк уведомления об уплаченных страховых взносах для уменьшения стоимости патента. После подачи его в ИФНС предприниматель вправе доплатить за патент лишь разницу. Однако если взносы не были перечислены, такого права не возникает. В этом случае налоговый орган пришлет отказ. Далее предпринимателю придется уплатить взносы, после чего подавать уведомление повторно. Если плата за патент была перечислена ранее взносов, надо подать заявление на зачет или возврат платежа.

Что нужно учесть при уменьшении стоимости

Есть несколько правил, которых нужно придерживаться, заявляя о вычете:

1. Момент уплаты взносов ИП за себя роли больше не играет. Допустим, предприниматель без работников приобрел патент с января по март 2024 года за 20 000 рублей. Заплатить эту сумму нужно до конца марта. Но ИП платить не будет, так как его фиксированные взносы за год — 49 500 рублей, что больше налога. Он уведомил о снижении стоимости патента ФНС до 31 марта, а сами страховые отчисления в сумме 49 500 рублей начал перечислять только после этого.

2. Вычет по одному патенту можно заявлять несколько раз. Взносы за работников платятся ежемесячно, и ИП могут вычитать эти суммы по мере их отчисления.

Пример 3. У ИП с работниками патент в 2024 году стоит 210 000 рублей. Максимальный вычет составит 50%, то есть 105 000 рублей. Первую часть стоимости патента (70 000 рублей) нужно уплатить до 12 апреля, остаток – до 31 декабря. Каждый месяц ИП платит взносы за работников 20 000 рублей, а за себя — 1 раз в квартал в сумме 13 000 рублей.

В начале марта предприниматель подал уведомление и снизил первую часть стоимости патента. В вычет он включил 49 500 рублей за себя и часть взносов работников за январь в сумме 20 500 рублей. Вычет составил 70 000 рублей, то есть платить первую часть стоимости патента не нужно. Остаток возможного в будущем вычета составляет 35 000 рублей (105 000 – 70 000).

Когда были перечислены февральские и мартовские взносы за работников, ИП подал уведомление повторно, указав в нем сумму к уменьшению – 35 000 рублей. Таким образом, он достиг максимального вычета. До конца года за патент ему необходимо уплатить оставшиеся 105 000 рублей.

3. Если патентов несколько, вычет можно разделить между ними. Причем нет необходимости придерживаться каких-либо пропорций. Можно распределять вычет между патентами, действующими одновременно или купленными по очереди.

- Пример 4. У ИП без работников на 2024 год есть два патента:

- стоимостью 15 000 рублей – с 1 января по 31 марта;

- стоимостью 35 000 рублей – с 1 января по 30 июня.

В 2024 году ИП нужно перечислить собственных взносов в сумме 60 000 рублей (49 500 рублей – фиксированная сумма, 10 500 рублей – 1% за 2023 год). Всю эту сумму он может сразу включить в вычет и распределить его между двумя патентами. Ни за первый, ни за второй платить ему не придется, так как 60 000 > (15 000 + 35 000). При этом страховые отчисления за себя ИП может сделать так: 10 500 — до 01.07.2024 (крайний срок уплаты переменных взносов за 2023 год), остальное — в любое время, когда ему удобно.

4. Если патентов несколько, а работники наняты только по одному из них, ограничение на уменьшение стоимости до 50% применяется ко всем патентам, действующим в тот период, когда были сотрудники.

- Пример 5. ИП купил 3 патента:

- за 20 000 рублей сроком с 1 января по 31 марта (с работниками);

- за 30 000 рублей с 1 апреля по 30 сентября (без работников);

- за 60 000 с 1 января по 31 декабря (без работников). Срок уплаты первой части в сумме 20 000 рублей – 13 апреля.

Стоимость первого патента ИП может уменьшить только на 50%, поскольку нанимались работники. Стоимость второго патента он может уменьшить до нуля, поскольку в период его действия работников не было. Стоимость третьего патента он сможет снизить на 50%, поскольку в период с января по март нанимались сотрудники по патенту 1.

Таким образом, максимальный вычет, который можно включить в уведомление об уменьшении патента на взносы, составит:

- по патенту 1 – 10 000 рублей;

- по патенту 2 – 30 000 рублей;

- по патенту 3 – 30 000 рублей.

Сейчас читают

Как заполнить нулевую декларацию по УСН

Даже если ИП или ООО на упрощенке не вели деятельность, они все равно обязаны отчитываться в налоговую. Рассказываем, как правильно это сделать

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Лист Б

Здесь обобщается информация о страховых взносах, подлежащих вычету из патента.

Напомним, что вычету подлежат только взносы, которые относятся к патентной деятельности. Если совмещаете патент с другими режимами налогообложения и есть взносы, которые относятся к обоим режимам, у вас должен быть раздельный учёт и в строку 110 должна попасть только «патентная» часть.

Внимание! В официальном бланке закралась ошибка. Там указано, что в строке 130 листа Б должна быть сумма строк 050 листа А, на самом деле нужно указывать сумму строк 060

В нашем примере ИП Ярцев Л.В. на момент подачи уведомления заплатил за себя и работников 54 тыс. руб. Эту сумму нужно указать в строке 110 листа Б. Патент у ИП один, поэтому в строку 120 переносим сумму взносов из строки 050 листа А, это 14 тыс. руб.. В строке 130 указываем сумму взносов, которые уже вычитали, это 18 тыс. руб. В строке 140 — остаток взносов, оставшихся после уменьшения, это 54 — 18 — 14 = 22 тыс. руб.