Какие расходы включаются в стоимость аренды в расчетном месяце?

Стоимость аренды в расчетный месяц может включать в себя различные расходы, которые определяются в соответствии с условиями договора аренды. Обычно такие расходы могут включать:

- Оплату за саму аренду помещения или объекта, которые указаны в договоре аренды;

- Коммунальные услуги за пользование помещением (отопление, водоснабжение, электроэнергия и т.д.);

- Расходы на обслуживание помещения, включая уборку, ремонт и обслуживание инженерных систем;

- Налоги и сборы, которые связаны с арендой помещения или объекта (например, налог на имущество);

- Дополнительные расходы, указанные в договоре аренды (например, страхование объекта аренды).

Условия договора аренды могут различаться в зависимости от типа арендуемого помещения или объекта, поэтому необходимо внимательно изучить договор перед его подписанием и обсудить все нюансы с арендодателем.

Также важно помнить, что стоимость аренды может меняться в зависимости от времени года или других факторов, указанных в договоре. Поэтому необходимо следить за сообщениями от арендодателя и вовремя принимать соответствующие меры или принимать участие в переговорах, если имеются возможности внести изменения в условия договора аренды

В каком порядке необходимо вносить арендную плату в денежной форме

Порядок внесения арендной платы зависит от субъектов арендный правоотношений.

Расчеты с физическим лицом

Если договор заключен между юридическим лицом/индивидуальным предпринимателем и физическим лицом, не являющимся индивидуальным предпринимателем, то ограничений по сумме законодательством не установлено.

Юридическое лицо вправе оплачивать арендную плату физическому лицу наличными средствами, снятыми только с банковского счета, а не наличными средствами из поступившей выручки.

«Наличные расчеты в валюте Российской Федерации между участниками наличных расчетов, между участниками наличных расчетов и физическими лицами осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета (п.4 Указаний Банка)»

Юридическое лицо или индивидуальный предприниматель, заключая с физическим лицом договор аренды помещения, становятся налоговыми агентами и обязаны произвести удержание и перечислить 13% НДФЛ (налог на доходы физических лиц) в ФНС при каждой выплате арендной платы, не позднее дня, следующего за днем выплаты.

Кроме этого, для отчетности по данному налогу необходимо подать налоговикам расчет по форме 6-НДФЛ.

Расчеты между ЮЛ и/или ИП

Если договор аренды заключен между юридическими лицами и индивидуальными предпринимателями, то порядок внесения арендной платы безналом будет следующим:

- Индивидуальный предприниматель выставляет каждый месяц счет на оплату аренды

- Юридическое лицо переводит на расчетный счет ИП арендную плату

- По итогам месяца ЮЛ и ИП подписывают двухсторонние акты оказанных услуг

- ИП самостоятельно оплачивает налоги с полученных арендных платежей в соответствии с применяемой им системой налогообложения

Для договоров аренды ГК РФ не устанавливает форму безналичных расчетов, применяемую по умолчанию, поэтому необходимо определить ее в договоре с учетом правил ст. 862 ГК РФ.

«Стороны могут договориться о безналичных расчетах платежными поручениями (§ 2 гл. 46 ГК РФ), по аккредитиву (§ 3 гл. 46 ГК РФ), по инкассо (§ 4 гл. 46 ГК РФ), чеками (§ 5 гл. 46 ГК РФ) или в иной форме».

Для согласования условия о форме расчетов денежными средствами в безналичном порядке стороны должны указать в договоре:

- конкретную форму расчетов из числа предусмотренных ст. 862 ГК РФ;

- сведения (реквизиты), необходимые для осуществления платежа.

Перечень реквизитов и формы расчетных документов определяются в соответствии с п. п. 1.10, 1.11 Положения о правилах осуществления перевода денежных средств (утв. Банком России 19.06.2012 N 383-П). При этом для каждой формы безналичных расчетов установлено разное содержание расчетных документов.

В тексте договора стороны могут указать платежные реквизиты либо порядок их сообщения по каждому сроку платежа. В первом случае реквизиты вносятся, как правило, в специальный раздел договора либо оформляются приложением к нему. Сообщить реквизиты платежа после заключения договора сторона может путем выставления счета, счета-фактуры или путем письменного уведомления (письма, телеграммы и т.п.).

Если в договоре не указано, какую форму безналичных расчетов выбрали стороны, арендная плата должна вноситься в рублях (ст. ст. 140, 317 ГК РФ) в порядке и форме, обычно применяемых при аренде аналогичного имущества при сравнимых обстоятельствах (п. 1 ст. 614 ГК РФ).

Что же касается наличных переводов, то в данном случае:

«Наличные расчеты в валюте РФ между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу Банка России на дату проведения наличных расчетов» (п.6 Указаний Банка)

В случае несоблюдения вышеуказанных требований Банка России за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций предусмотрена административная ответственность (ст. 15.1 КоАП РФ).

Если арендатор не сможет обеспечить выполнение указанных требований, согласовывать условие о внесении арендной платы наличными деньгами не рекомендуется.

Есть и другой вариант

К срокам, определяемым периодами времени, применяется и правило ст. 191 «Начало срока, определенного периодом времени» ГК РФ. Согласно ему «течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало». Данное правило решает проблему «первого дня». Если в какой-то день заключается договор или издается какой-то акт, то это происходит не в 0 часов 0 минут, а соответственно, первые сутки становятся неполными. Вот эти первые сутки законодатель предлагает не учитывать вообще при исчислении срока. Например, договор, заключенный на 10 дней с 1 июня, действует по 11 июня включительно, так как его срок начинает исчисляться со 2 июня.

Несколько усложняется ситуация с применением этого правила, когда речь идет о сроке, исчисляемом в годах. Показателен расчет, приведенный в Постановлении ФАС МО от 15.08.2012 по делу N А41-29751/11: «В соответствии со статьей 191 ГК РФ течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало. В данном случае срок исковой давности начал течь на следующий день после наступления страхового случая (ДТП) — с 31.07.2008. В соответствии с пунктом 1 статьи 192 ГК РФ срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. Вместе с тем в силу статьи 193 ГК РФ, если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день. В рассматриваемом случае последний день срока приходился на 31.07.2011 — то есть на выходной день (воскресенье). Поэтому последним днем срока следует считать 01.08.2011».

Встречается такой расчет и у судов общей юрисдикции. Так, 20.06.2008 между Б. и К. заключен договор поручительства в обеспечение исполнения заемщиком принятых по договору займа обязательств. В Определении Санкт-Петербургского городского суда от 05.02.2013 N 33-1352/13 отмечается следующее: «Согласно ст. 191 ГК РФ течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало. На основании указанных положений закона судом сделан правильный вывод о том, что начало течения срока действия договора поручительства следует исчислять с 21.11.2008.

В силу ч. 1 ст. 192 ГК РФ срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. Следовательно, последним днем трехлетнего срока действия договора поручительства является 21.11.2011″.

Нетрудно заметить, что в данных актах последний день срока наступает на день позже, чем в первом варианте. Почему же первый вариант поддерживается упомянутым Постановлением Пленума ВС РФ и излагается в расчетах, представленных в целом ряде актов арбитражных судов (Постановление ФАС МО от 15.08.2012 по делу N А41-29751/11) и судов общей юрисдикции (Апелляционное определение Московского городского суда от 24.12.2012 по делу N 11-28756)?

В отношении срока, исчисляемого неделями, второй вариант выглядит следующим образом. Договор заключен во вторник на неделю. Первый день срока в его течение не входит, так как действует правило ст. 191 ГК РФ. Значит, течение срока начинается со среды, если следовать логике второго варианта, то истекает он в следующую среду и она считается последним днем срока. Если же посчитать количество дней по календарю, то получается, что срок действия данного договора включает в себя первый день (пусть даже неполные сутки), затем еще 7 дней со среды до вторника, а затем еще и среду. Итого 9 дней. При использовании первого варианта определения последнего дня подобного срока он заканчивается во вторник. Таким образом, получается 8 дней, если считать проблемный первый день.

Вопрос-ответ: Дата начала просрочки платежа

В договоре указан срок оплаты до 25 числа. Когда начинается просрочка платежа, 25 или 26?

Если обратиться к лингвистическому значению предлога «до», то мы столкнемся с двойственным мнением специалистов.

Некоторые лингвисты отмечают, что предлог «до» используется в значении временного предела действия. Существительное «предел» в русском языке реализует целый спектр значений, основным из которых является «черта, граница чего-либо». При таком толковании последним днем срока следует считать 14-е число месяца, а начиная с 15-го числа можно вводить меры ответственности, предусмотренные за нарушение обязательства.

В качестве примера подобного толкования можно привести положения ч. 5 ст. 16 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве». Согласно данной норме срок, определенный в исполнительном документе календарной датой, оканчивается в день, непосредственно предшествующий указанной в исполнительном документе дате, если исполнительным документом предписано совершить определенные действия до этой даты.

Другие лингвисты отмечают, что предлог «до» не указывает, проходит ли временная граница по началу или по концу дня. В этом случае последним днем срока будет считаться 15-е число, а меры ответственности вводятся со следующего дня, то есть с 16-го числа.

По вопросу исчисления срока, определенного с использованием предлога «до», Президиум ВАС РФ привел следующие разъяснения (Постановление от 14.01.2003 N 9523/02). Спор касался договора аренды базы отдыха с правом выкупа, срок действия которого был определен с 17.09.2001 до 16.09.2002. ВАС РФ пояснил, что предлог «до» в данном случае используется в значении «не включая дату, следующую после этого предлога». То есть указанный в договоре срок аренды действует по 15.09.2002 включительно.

Аналогичная позиция изложена в Постановлении Седьмого арбитражного апелляционного суда от 18.07.2013 по делу N А45-1134/2013. В нем разъяснено, как правильно толковать условие договора аренды о внесении арендной платы до 3-го числа отчетного месяца. По мнению суда, в этом случае предлог «до» используется в значении «не включая дату, следующую после этого предлога». Условия договора аренды не содержат указания на то, что арендная плата должна быть уплачена арендатором «не позднее 3-го числа текущего месяца» или «до 3-го числа включительно», что позволило бы считать 3-е число отчетного месяца днем исполнения обязательства по договору.

Однако в арбитражной практике существует противоположное мнение, согласно которому дата окончания срока, определенного с использованием предлога «до», включается в срок (например, Постановление ФАС Восточно-Сибирского округа от 20.02.2008 N А33-7634/07-Ф02-331/08). При таком варианте толкования условий договора оказания услуг об оплате 15-е число месяца включается в срок оплаты, следовательно, расчет процентов нужно производить с 16-го числа месяца.

Обзор подготовлен специалистами Л инии Консультирования ГК «Земля-СЕРВИС»

Сроки внесения арендной платы

Стороны в договоре аренды самостоятельно могут определить периодичность внесения арендной платы, несмотря на то, какую форму платы они выбрали.

Например, если договор аренды заключен на непродолжительный срок, то можно установить размер арендной платы за весь срок действия договора. Такой вариант будет считаться однократным внесением арендной платы.

Примеры формулировки условия:

«Арендная плата по настоящему договору составляет 100 000 (сто тысяч) рублей за весь срок аренды и уплачивается в течение 5 (пяти) дней после окончания срока аренды».

«В качестве арендной платы арендатор оказывает арендодателю услугу по переводу инструкции по эксплуатации арендованного оборудования на 3 (три) иностранных языка (английский, французский и итальянский). Услуга должна быть оказана не позднее 30 (тридцати) дней после подписания настоящего договора».

Но зачастую в договоре устанавливается периодический порядок внесения арендной платы. То есть арендатор вносит плату равными частями через одинаковый промежуток времени.

Примеры формулировки условия:

«Арендатор уплачивает арендную плату ежемесячно в течение ___ (_______) дней после наступления отчетного месяца. Ежемесячный платеж составляет ____________ (_____________________) рублей».

Если сторонами предусмотрено периодическое внесение арендной платы, то необходимо согласовать срок для каждого периода аренды.

В договоре можно предусмотреть следующие сроки:

- предварительная оплата (до начала, в начале периода аренды);

- аванс и доплата (часть оплаты за аренду до начала аренды, и часть после окончания);

- отсрочка (оплата вносится после окончания периода аренды).

Срок оплаты должен быть конкретно определен:

- календарной датой;

- событием, которое неизбежно наступит;

- истечением периода времени, начало которого может быть определено календарной датой или наступлением согласованного события.

В некоторых случаях сроки внесения арендной платы устанавливаются нормативным актом, например, при аренде федерального имущества.

Или в другом случае, когда срок арендной платы определяется в зависимости от выставления арендодателем счета-фактуры.

Это делается для того, чтобы обеспечить получение счета-фактуры арендатором, поскольку без такого документа он не сможет принять уплаченный НДС к вычету.

Нарушение сроков внесения арендной платы

Последствия нарушения сроков арендной платы:

1. В соответствии со статьей 619 ГК РФ, если арендатор более двух раз подряд по истечении установленного договором срока платежа не вносит арендную плату, то арендодатель имеет право досрочно расторгнуть договор аренды.

Таким образом досрочно расторгнуть можно договор, если арендатор либо совсем не вносил арендную плату или вносил ее с просрочкой. Такое нарушение признается существенным нарушением условий договора.

Но при неполной оплате основание о расторжении договора не применяется.

2. Также если иное не предусмотрено договором аренды, в случае существенного нарушения арендатором сроков внесения арендной платы арендодатель вправе требовать от него досрочного внесения арендной платы в установленный арендодателем срок. При этом арендодатель не вправе требовать досрочного внесения арендной платы более чем за два срока подряд.

3. Арендодатель вправе использовать и иные меры воздействия на арендатора-нарушителя. Например, удерживать оборудование, принадлежащее арендатору, которое осталось в арендуемом помещении после прекращения договора аренды.

4. Арендодатель вправе требовать от должника оплатить неустойку (оплата процентов за пользование чужими денежными средствами в случае просрочки внесения арендной платы и за период с момента прекращения действия договора аренды до возврата арендодателю имущества).

Подробнее о том, что делать, если арендатор не вносит арендную плату, и как избежать рисков арендодателю, читайте в этой статье.

Досрочное внесение арендной платы

Согласно п. 5 статьи 614 ГК РФ:

«Если иное не предусмотрено договором аренды, в случае существенного нарушения арендатором сроков внесения арендной платы арендодатель вправе потребовать от него досрочного внесения арендной платы в установленный арендодателем срок. При этом арендодатель не вправе требовать досрочного внесения арендной платы более чем за два срока подряд».

Но эта норма диспозитивна, поэтому в договоре можно предусмотреть иные условия досрочного внесения арендной платы, даже если арендатор не нарушал условие оплаты.

Исчисление сроков месяцами

В НК на прошлый год было написано: 5 рабочих дней подряд. Ну и толкование, соответственно, если, к примеру, начало срока падает на среду, первая неделя заканчивается в следующую пятницу (потому как среда, четверг и пятница — всего три рабочих дня подряд, следовательно — не учитываются). Если в середине недели праздник, такая неделя тоже не учитывается (нет 5 рабочих дней подряд). Соответственно, в этом году, к примеру, две недели, начиная с 24 апреля, заканчиваются 25 мая А если срок начался 13 февраля, то 2 недели истекут 16 марта.

Он истекает в ночь с 15-го на 16-е. Фразу «истекает 16-го» надо понимать как «истекает в момент наступления 16-го». Понятие «истекает» в совершённой форме «истёк» означает, что с момента истечения срок закончился. Поэтому 16-е входить не должно.

Неустойка по договору аренды

Виды неустойки за просрочку по договору аренды

В теории неустойка делится на 4 вида:

- зачетная (сумма взысканной неустойки вычитается из суммы подлежащих взысканию убытков)

- исключительная (взыскание неустойки исключает взыскание убытков)

- альтернативная (сторона вправе выбрать: взыскать неустойку или убытки)

- штрафная (убытки взыскиваются помимо неустойки, сверх суммы неустойки)

Арендодатель и арендатор в договоре аренды могут предусмотреть различного вида неустойки.

Помимо теоретического значения, определение вида неустойки имеет также и практическое значение, заключающееся в том, что взыскание договорной или законной неустойки, за исключением неустойки, которая носит штрафной характер, исключает начисление процентов за пользование чужими денежными средствами по ст. 395 ГК РФ, а взыскание же штрафной неустойки допускает одновременное взыскание и процентов по ст. 395 ГК РФ (Постановление Пленума Верховного Суда РФ от 28.06.2012 № 17).

На практике стороны в договоре аренды устанавливают неустойку в виде размера процента за каждый день просрочки, так называемые пени за просрочку (например, 0,1%, 0,5%, 1% за каждый день просрочки), либо размер неустойки можете приравниваться к ставке рефинансирования, ключевой ставке (с 2016 года ставка рефинансирования приравнена к ключевой ставке), может устанавливаться, к примеру, 1/150, 1/300 ставки рефинансирования, ключевой ставки, либо размер устанавливается в твердой сумме, в том числе за каждый день просрочки (например, 1000 рублей за каждый день просрочки). Также в договоре может содержаться ограничение общей суммы неустойки (“но не более 5 % от суммы договора”, “но не более 10% от суммы долга” и т.д.). Сумма, от которой рассчитывается неустойка, также варьируется. Поэтому при расчете неустойки за просрочку необходимо внимательно изучить условия договора и учесть все условия расчета неустойки за просрочку по договору аренды.

Неустойка (штраф) может устанавливаться за различные нарушения условий договора, просрочку исполнения обязательства: нарушение сроков уплаты арендных платежей, возврата помещения, немотивированное досрочное расторжение договора, нарушение срока возврата денег и т.д.

Расчет неустойки по договору аренды

Правила расчета неустойки по договору аренды устанавливаются договором аренды.

Приведем пример расчета неустойки за просрочку внесения арендных платежей, установленной в виде процента от суммы задолженности за каждый день просрочки. Например, в договоре установлен размер неустойки 0,5 % от суммы долга за каждый день просрочки. Срок внесения арендного платежа — не позднее 25.03.2019 года, то есть просрочка начала течь с 26.03.2019 года. Платеж фактически внесен 29.04.2019 года. Сумма арендного платежа — 300 000 рублей. Таким образом, период просрочки составляет 35 дней. Неустойка за нарушение срока внесения арендного платежа = 0,5% x 300 000 рублей x 35 дней = 52 500 рублей.

Расчет неустойки может усложняться, например, частичным погашением долга несколькими платежами, иными обстоятельствами дела. Вы можете рассчитать неустойку по договору аренды онлайн на удобном калькуляторе, размещенном ниже. В калькуляторе можно учесть частичное исполнение для точного расчета.

Правила оформления

Нормативные акты не содержат требований к форме и содержанию акта возврата. Образцы документов, фиксирующих передачу нежилых помещений при расторжении договора аренды, содержатся в бесплатных информационных банках.

В практике участники сделок стараются придерживаться следующих правил:

- Идентификация. Документ является приложением к договору, а потому при его составлении нужно указывать соответствующие реквизиты. Делать это лучше в названии.

- Дата и место. В этом случае выполняются общие правила. В документе фиксируют день, месяц и год составления, а также наименование населенного пункта.

- Информация об участниках. Сведения о каждой стороне отражают в преамбуле. Здесь прописывают данные о представителях.

- Факт возврата. Это основная часть документа. Она должна содержать четкие формулировки «Арендатор сдал» и «Арендодатель принял». Дополнительно сторонам следует зафиксировать передачу ключей, технических паспортов, сертификатов.

- Состояние арендованного имущества на момент передачи. Актом участники закрепляют результаты осмотра объекта. Стороны перечисляют все улучшения или выявленные дефекты. На этом этапе может быть установлена степень износа помещения. Опираться можно на распоряжение Росстата № 543. Нормативный акт утратил силу. Однако ссылаться на него по обоюдному согласию не запрещено. Описание нередко дополняют снимками и видеозаписями. При возникновении взаимных претензий эти материалы становятся базисом независимой оценки.

- Подписи. Суды отказываются принимать в качестве доказательства односторонние акты (). Именно поэтому стоит позаботиться о явке всех участников.

Срок хранения передаточных документов законом не установлен. Поскольку акты являются приложением, в архив их необходимо поместить вместе с договором аренды. Период хранения равен 4 годам (ст. 23 НК РФ).

Ндфл проводки

Аналогично отражается удержание по отпускным.

- Удержан НДФЛ по договорам ГПД – проводка Д 60 К 68.1

- По материальной выгоде начислен НДФЛ – проводка Д 73 К 68.1.

- По материальной помощи начислен НДФЛ – Д 73 К 68.1.

- По дивидендам удержан НДФЛ – проводка Д 75 К 68.1, если физлицо не является сотрудником компании.

- По дивидендам удержан НДФЛ – проводка Д 70 К 68.1, если получатель доходов является работником компании.

- По предоставленным займам краткосрочного/долгосрочного характера отражено начисление НДФЛ – Д 66 (67) К 68.1.

- Перечислен НДФЛ в бюджет – проводка Д 68.1 К 51.

Пример расчета подоходного налога и формирования типовых проводок: Сотруднику Панкратову И.М. начислен заработок за январь в размере 47000 руб. Физлицу полагается вычет на одного несовершеннолетнего ребенка размером 1400 руб.

Событие 3. Удержание НДФЛ с полученного дохода

Удержание — это обязанность налогового агента временно удержать у себя сумму налога из выплачиваемого дохода для дальнейшего безусловного исполнения обязательств по перечислению в бюджет. А физическому лицу на руки выплачивается доход уже за минусом удержанного налога.

Удержать НДФЛ из выплачиваемых доходов налоговый агент должен столько же, сколько и исчислил, начислил первоначально по расчету. Принимая на себя функцию по удержанию налога, налоговый агент как бы переводит долг налогоплательщика перед бюджетом на себя:

Фактическое удержание налога фиксируется при проведении документов выплаты.

Счет учета «НДФЛ удержанный»

Определимся со счетом учета «НДФЛ удержанный» и соотнесем сумму удержанного НДФЛ с датой удержания по п.4 ст. 226 НК РФ.

Относительно счета. В бухгалтерском учете нет специального счета «НДФЛ удержанный». Технически учет удержанного налога происходит в налоговых регистрах.

Схематично движение налога в регистрах можно описать так. Сначала сумма исчисленного НДФЛ попадает в регистр «НДФЛ исчисленный» из документа по начислению дохода, а затем по дате документа выплаты сумма НДФЛ уходит уже в регистр «НДФЛ удержанный». В этом регистре удержанный налог будет находиться на учете до момента перечисления. По датам движения НДФЛ в этих регистрах и контролируются обязанности налогового агента. Документы выплаты, фиксирующие выплату дохода и суммы удержанного НДФЛ, бухгалтерских проводок по удержанному НДФЛ не производят.

Дата удержания НДФЛ

Ответ ищем в ст. 226 НК РФ. Удержать налог налоговый агент должен в момент выплаты дохода п. 4. ст. 226 НК РФ. Датами удержания НДФЛ по нашему примеру будут дни 20.04, 20.07, 20.10 — дни выплаты дохода. Фактические даты удержания попадают в строку 110 формы 6-НДФЛ.

Сумма удержанного НДФЛ

Удержать НДФЛ из выплачиваемых доходов налоговый агент должен столько же, сколько и исчислил, начислил первоначально по расчету. Именно поэтому в бухгалтерском учете сразу же фиксируются обязательства уже при начислении НДФЛ по кредиту счета «68.01». Сумма удержанного налога попадает в строку 140 НДФЛ и в состав строки 70 формы 6-НДФЛ.

Если срок аренды не определен договором?

Если стороны в договоре аренды не определили срок аренды, то договор считается заключенным, так как срок аренды не является существенным условием договора аренды.

В случае отсутствия в договоре срока аренды он будет равен сроку действия договора. Если при этом срок действия договора не согласован, договор будет считаться заключенным на неопределенный срок. Это означает, что любая сторона может во всякое время отказаться от договора аренды, предупредив об этом другую сторону за один месяц, а при аренде недвижимого имущества — за три месяца.

Определение срока аренды календарными датами

Если передача объекта в аренду не обусловлена какими-либо событиями или обстоятельствами и стороны заранее знают точные даты начала и окончания пользования имуществом, начальный и конечный сроки аренды рекомендуется согласовывать путем указания на календарные даты.

Пример условия:

«Начало аренды — «___».______________.20__ г.

Окончание аренды — «____».____________.20__ г».

На практике срок аренды зачастую определяют указанием на промежуток времени, ограниченный календарными датами (например, «с «01» января 2020 года по «31» марта 2022 года»). Согласование срока таким способом влияет на определение продолжительности срока аренды, в том числе на исчисление арендной платы.

Определение срока аренды до определенный даты

Если срок действия договора аренды установлен до определенной даты, включается ли эта дата в сам срок аренды?

Судебная практика по вопросу толкования того, входит ли дата, указанная после предлога «до», в срок, неоднозначна.

Чтобы избежать разногласий о включении даты окончания срока в срок аренды, рекомендуется использовать после указания даты окончания наречие «включительно«. Указание этого слова при определении окончания срока аренды будет однозначно свидетельствовать о включении в срок аренды даты его окончания.

Примеры условия:

«Срок аренды имущества устанавливается с «01» января 2017 года по «31» марта 2018 года включительно».

Определение срока аренды истечением периода времени

Начальный и (или) конечный сроки аренды согласно ст. 190 ГК РФ могут определяться истечением периода времени, исчисляемого годами, месяцами, неделями, днями или часами.

При таком способе согласования необходимо указать сам период и его начало.

Началом периода может быть календарная дата или наступление события (ст. 191 ГК РФ).

Примеры условия:

«Срок аренды имущества начинается с «_____».____________.20__ г. и оканчивается по истечении 11 (одиннадцати) месяцев».

«Срок аренды имущества составляет 11 (одиннадцать) месяцев с момента заключения договора аренды».

«Срок аренды имущества составляет 11 (одиннадцать) месяцев с даты подписания акта приема-передачи».

Согласно ст. 191 ГК РФ срок аренды при определении его периодом времени начинает течь не с календарной даты, указанной в договоре, или с момента наступления события, а на следующий день после этой даты или события.

Соответственно, если арендатору необходимо начать использовать имущество, например, с 1 июня, в качестве даты начала срока аренды в договоре следует определить 31 мая. Стороны могут установить срок передачи 31 мая, чтобы арендатор мог полноценно пользоваться имуществом с 1 июня. В таком случае передача имущества должна быть произведена до конца дня 31 мая.

Если стороны договора — юридические лица, то по правилам абз. 2 п. 1 ст. 194 ГК РФ истечение срока передачи имущества наступит в час, когда в организации, являющейся арендатором, прекращаются соответствующие операции.

Окончание срока аренды, определяемого периодом времени, рассчитывается по правилам ст. 192 ГК РФ.

Так, срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. Например, если в качестве начала срока аренды указано 2 июня 2015 г., то срок аренды, равный одному году, будет начинаться 3 июня 2015 г. и заканчиваться 2 июня 2016 г.

Определение срока аренды указанием на неизбежное событие

Пользование имуществом иногда целесообразно только при определенных обстоятельствах или после наступления какого-либо события (например, начала ледохода или посевной). Но согласовать срок начала и (или) окончания аренды путем указания на событие можно, только если его наступление неизбежно. Это означает, что оно не зависит от воли и действий сторон.

Пример условия:

«Оборудование, указанное в п. 1.1 настоящего договора, передается арендатору во временное владение и пользование со дня начала навигации на реке Амур в районе г. Хабаровска в 20__ г. до дня, следующего за днем окончания этой навигации».

Расходы на ремонтные работы

В пункте 2 статьи 616 ГК РФ указано, что арендатор должен следить за исправным состоянием арендованной недвижимости. Ремонт проводится арендатором за свой счет, если обратного не указано в договоре между сторонами. Сопутствующие траты признаются расходами по основным направлениям деятельности. Они входят в себестоимость реализованной продукции на основании пунктов 5, 7, 9 Положения по бухучету ПБУ 10/99, установленного Приказом Минфина №33н от 6.05.1999.

В пунктах 16 и 18 ПБУ 10/99 указано, что траты на текущий ремонт отражаются в бухучете на момент проставления подписи в акте приемки-сдачи исполненных работ. Сумма трат определяется исходя из сведений, указанных в договоре. Расходы по ремонтным работам отражаются по ДТ счета 44. Корреспондирующим счетом является КТ счета 60.

При отражении затрат на ремонт используются эти проводки:

- ДТ44 КТ60. Фиксация стоимости ремонтных работ. Запись вносится на основании акта приемки-сдачи исполненных работ.

- ДТ19 КТ60. Сумма НДС, выставленного ремонтной компанией. Проводка вносится на основании счет-фактуры.

- ДТ60 КТ51. Перевод платежа ремонтной компании.

- ДТ68 КТ19. Принятие к вычету суммы НДС.

С компанией, которая выполняет ремонт, нужно обязательно заключить соглашение. В обратном случае учет будет незаконным, так как он не подтвержден документально.

Арендные отношения отображаются в бухгалтерском учете обеих сторон договора.

Бухгалтерское сопровождение у арендодателя осуществляется в следующей последовательности:

— Выставление счета арендатору, прием авансовых платежей.— Начисление арендной платы – выставление акта выполненных работ, начисление НДС.— Начисление переменной части (при наличии), составление акта арендатору.— Получение денежных средств от арендатора в счет оплаты переменной части договора.

Бухгалтерское отображение у арендатора:

— Перечисление денежных средств поставщику на основании счета или договора.— Принятие услуг, учет затрат в расходах компании на основании акта арендодателя, принятие НДС к вычету.

Оплата переменной части арендного договора, учет затрат.

Для удобства ведения бизнеса на определенной территории многие юридические лица арендуют производственные и офисные помещения. Арендный договор подразумевает собой соглашение, согласно которому арендодатель (собственник имущества) предоставляет право арендатору использовать имущество (помещения, оборудование) без перехода права собственности за определенную плату. В договоре прописываются основные условия начисления платы (основная, переменная часть), возможность производить улучшения актива.

Дополнение от автора! Арендный договор, заключенный на срок более 12 месяцев, подлежит обязательной государственной регистрации (договор на 11 месяцев с последующей пролонгацией регистрации не подлежит).

Компания выдает зарплату двумя частями

Компания заключила с сотрудником договор подряда. Зарплату и вознаграждение по подряду выплачивает в один день.

Дата получения доходов в виде зарплаты — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Вознаграждение по договору подряда — это не зарплата, даже если подрядчик одновременно работает по трудовому договору. Дата получения дохода по договору подряда — день, когда компания выдала деньги (подп. 1 п. 1 ст. 223 НК РФ).

Даты получения дохода для зарплаты и вознаграждения отличаются. Поэтому, если компания выдает зарплату и вознаграждение в один день, заполняйте их в отдельных блоках строк 100–140.

Дата удержания НДФЛ и крайний срок перечисления налога по обеим выплатам совпадают. В строке 110 запишите день выплаты, а в строке 120 — следующий рабочий день.

На примере

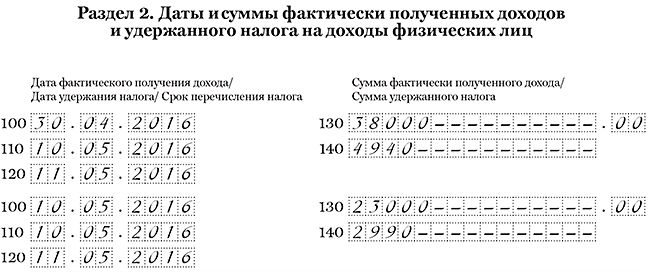

Компания заключила с сотрудником договор подряда. Вместе с зарплатой за апрель 10 мая она выдала вознаграждение по договору подряда. Зарплата — 38 000 руб., НДФЛ — 4940 руб. (38 000 руб. × 13%). Вознаграждение — 23 000 руб., НДФЛ — 2990 руб. (23 000 руб. × 13%). Дата получения дохода по зарплате — 30.04.2016. Это суббота, но дата в строке 100 не переносится. Дата получения дохода по вознаграждению — 10.05.2016. Поэтому компания заполнила выплаты в разных блоках строк 100–140, как в образце 79.

Образец 79. Как отразить в разделе 2 зарплату и вознаграждение по договору подряда