Что делать с нефискальным чеком в авансовом отчете: порядок формирования

Выданный клиенту фискальный чек является точным дубликатом платежного документа, сведения по которому хранятся на предприятии. Продать товар или услугу в месте нахождения организации не получится, так как это является прямым нарушением действующего законодательства.

Представим ситуацию, когда сотрудник при подготовке авансового отчета не предоставил кассовые чеки на одну или несколько услуг. В этом случае бухгалтерии лучше всего подстраховаться и принять максимальное количество документов, которые были выданы работнику после оплаты в месте командирования или закупки. Альтернативным поведением администрации является выход на предприятие перед планируемой командировкой и оплатой счетов посредством платежного поручения. В этом случае отпадает необходимость выдачи подотчетных средств, скажем, на проживание или даже проезд (например, можно оплатить билеты с корпоративной карты онлайн).

Неправильно выбили чек возврат расхода как исправить

Главная / Как сделать возврат, чек коррекции, отменить ошибочный чек? В этой статье мы рассмотрим, как правильно проводить возвраты и ошибочные чеки на онлайн-кассах, чтобы не вызвать вопросов со стороны налоговой инспекции. Раньше было просто: возврат в день смены – через ККТ, в другой день – только через главную кассу предприятия и РКО.

- Составляем документ в произвольной форме, например, акт или служебную записку, в которой указываем дату, время и причину, по которой был осуществлен расчет без применения ККТ. Присваиваем документу номер и дату. Этот документ будет служить основанием для коррекции, и на него нужно будет сослаться в чеке.

- Отбиваем на кассе чек коррекции.

Документы к авансовому отчету требования

2.2. Подотчетные суммы должны расходоваться строго по назначению: лишь на те цели, на которые они были выданы (а в случае траты собственных средств — на заранее оговоренные с руководителем нужды). В противном случае руководитель вправе не утвердить авансовый отчет работника и нецелевые покупки не будут компенсированы работнику.

Самый главный для бухгалтера вопрос — в связи с какими услугами разрешено применять БСО? Минфин России в Письме от 27 января 2009 г. N 03-01-15/1-29 разъяснил, что право применения БСО распространяется на все услуги согласно Общероссийскому классификатору услуг населению ОК 002-93 (ОКУН), утвержденному Постановлением Госстандарта России от 28 июня 1993 г. N 163. При этом бланк строгой отчетности должен относиться к конкретной, определенной услуге, поименованной в Классификаторе.

Особенности авансового отчета без кассового чека

В п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, указано, что по возвращении из командировки сотрудник фирмы должен представить работодателю авансовый отчет и приложить к нему документы, подтверждающие наем жилья, расходы по проезду и иным статьям.

Еще один нюанс: ПКО должны составляться исключительно по форме КО-1, которая была введена в оборот Госкомстатом постановлением от 18.08.1998 № 88. Поэтому работнику, прежде чем брать квитанцию ПКО, желательно убедиться, что в оригинале ордера есть отметка о соответствии документа форме КО-1.

Отсутствие оправдательных документов

Ситуация: как отразится на расчете налогов и взносов то, что организация возместила подотчетному лицу расходы при отсутствии оправдательных документов?

Придется удержать НДФЛ, также безопаснее начислить страховые взносы.

А вот на расчет налога на прибыль, единого налога при упрощенке и ЕНВД возмещение сотруднику подотчетных сумм при отсутствии оправдательных документов не влияет (п. 1 ст. 252, п. 2 ст. 346.16, п. 1 ст. 346.14, п. 1 ст. 346.29 НК РФ).

С подотчетных сумм, возмещаемых сотруднику при отсутствии оправдательных документов, удержите НДФЛ. Такие выплаты при отсутствии оправдательных документов являются его доходом (ст. 41, 209 НК РФ). Так считают судьи (см., например, постановления Президиума ВАС РФ от 5 марта 2013 г. № 13510/12, ФАС Северо-Западного округа от 9 июня 2014 г. № А26-5684/2013). ФНС России письмом от 24 декабря 2013 г. № СА-4-7/23263 направило указанное постановление Президиума ВАС РФ нижестоящим налоговым инспекциям для использования в работе.

Также придется начислить на эти суммы и страховые взносы. При проверке контролирующие ведомства могут расценить такие авансы как выплату в пользу сотрудника (скрытые вознаграждения, неофициальная зарплата). А значит, подотчетные суммы организация все равно должна будет включить в расчетную базу по страховым взносам (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ). Так что лучше сделать это сразу, чтобы избежать пеней и штрафов. Официальных разъяснений Минтруда России по данному вопросу нет.

Совет: можно не начислять страховые взносы, даже если сотрудник не приложил к авансовому отчету документы, подтверждающие покупку. Аргументы такие.

Нельзя утверждать, что сотрудник присвоил себе сумму подотчетных денег, пока не доказано обратное. А вот аргументировать то, что аванс был потрачен на те цели, на которые был выдан, – можно.

Для этого необходимо будет составить документы, подтверждающие расходование денег и оприходование товаров (работ, услуг). Это могут быть:

отчет об использовании наличных денежных средств;

акт рабочей комиссии об установлении факта расхода наличных денежных средств, выданных в подотчет;

объяснительные у сотрудников, не сдавших расходные документы, с информацией о товарах и т. д.

Можно даже составить документы, подтверждающие то, что указанная сотрудником цена приобретения не отличается от рыночной. Для этого подойдут, к примеру, прайс-листы и каталоги компаний, продающих аналогичную продукцию.

К такому выводу пришли судьи в постановлении Арбитражного суда Уральского округа от 11 ноября 2015 г. № Ф09-7999/15.

К сожалению, в отношении НДФЛ такой подход неприменим. Точку в этом отношении поставил Президиум ВАС РФ в постановлении от 5 марта 2013 г. № 13510/12.

Пример компенсации подотчетному лицу расходов при отсутствии оправдательных документов. Организация применяет общую систему налогообложения

Секретарь ООО «Альфа» Е.В. Иванова приобрела для организации канцтовары. На эти цели 24 марта ей было выдано 2800 руб., однако она потратила больше. Иванова не представила в бухгалтерию документы, подтверждающие понесенные расходы. По ее утверждению, она потратила 3000 руб.

26 марта канцтовары были оприходованы и руководитель организации принял решение возместить Ивановой понесенные расходы. 31 марта кассир организации выдал Ивановой 200 руб. (3000 руб. – 2800 руб.), которые сотрудница потратила сверх полученных под отчет денег. В тот же день с возмещенных Ивановой сумм перерасхода бухгалтер удержал НДФЛ.

Указанные операции бухгалтер «Альфы» отразил так.

24 марта:

Дебет 71 Кредит 50 – 2800 руб. – выданы деньги под отчет Ивановой.

26 марта:

Дебет 10 Кредит 71 – 3000 руб. – получены канцтовары, приобретенные сотрудницей.

31 марта:

Дебет 71 Кредит 50 – 200 руб. – компенсированы сотруднице расходы сверх сумм, выданных под отчет.

Из зарплаты сотрудницы за март был удержан НДФЛ в сумме 390 руб. (3000 руб. × 13%).

Расходы на приобретение канцтоваров бухгалтер «Альфы» не включил в базу по налогу на прибыль в связи с их документальной неподтвержденностью. Взносы на обязательное пенсионное (социальное, медицинское) страхование на суммы, выплаченные Ивановой, бухгалтер не начислял.

Надо ли пробивать кассовый чек на онлайн-кассе при внесении предоплаты (аванса) за товар

Прежде всего, статьей 487 Гражданского Кодекса РФ предусмотрена возможность внесения предварительной оплаты по любому договору купли-продажи. Таким образом, предоплата (или аванс) может быть совершена, в том числе и для целей договора розничной купли-продажи.

на основании п.1 статьи 1.2 новой редакции №54-ФЗ кассовая техника должна применяться на всей территории РФ. Данное требование распространяется на любые организации и предпринимателей, кроме тех случаев, когда сам №54-ФЗ предусматривает исключения (в соответствии с его статьей 2);

обязанность применять ККТ касается только наличных денежных расчетов и (или) расчетов с помощью электронных средств платежа. Причем, сами расчеты должны производиться только в валюте РФ – в рублях. Что касается расчетов в иностранной валюте, то на основании статьи 14 федерального закона РФ №173-ФЗ от 10.12.2003г. «О валютном регулировании и валютном контроле» валютные операции совершаются только в безналичной форме за некоторыми исключениями, которые указаны также в статье 14 этого же закона;

новая редакция №54-ФЗ (статья 1.1) уточняет, при осуществлении каких именно расчетов должна всегда использоваться контрольно-кассовая техника, — в частности, за продаваемые товары, выполняемые работы и оказываемые услуги. Исключая отдельные случаи, при которых применение ККТ не требуется;

кроме того, новая редакция №54-ФЗ четко указывает на наличие исключений, для которых предусмотрено право не применять ККТ, — через статью 2 закона. И в этой статье не поименована возможность не пробивать кассовый чек в случае внесения предоплаты (аванса).

Критерии налоговых расходов.

Согласно п. 1 ст. 252 НК РФ в целях налогообложения прибыли расходами признаются обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком в рамках осуществления деятельности, направленной на получение дохода.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Документально подтвержденными расходами признаются затраты, подтвержденные:

-

документами, оформленными согласно законодательству РФ или в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

-

документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Расходы, не соответствующие указанным требованиям, согласно НК РФ в целях налогообложения прибыли организаций не учитываются.

Документальное подтверждение расходов, произведенных через подотчетное лицо

Ценности, приобретенные сотрудником для организации, а также расходы, произведенные им по поручению организации, принимают к налоговому учету на основании утвержденного авансового отчета, накладных (других документов), а также документов, подтверждающих факт оплаты, в частности кассовых чеков.

На основании ч. 2, 5 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» первичный учетный документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью, и должен содержать следующие обязательные реквизиты:

-

наименование документа;

-

дату его составления;

-

наименование экономического субъекта, составившего документ;

-

содержание факта хозяйственной жизни;

-

величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

-

наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, либо наименование должности лица, ответственного за оформление свершившегося события. Таких лиц может быть несколько;

-

подписи этих лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации данных лиц.

При этом если действующим законодательством РФ для оформления конкретных операций установлены обязательные формы документов, применяться должны только такие формы.

Из статьи 1.1 Федерального закона от 22.05.2003 № 54-ФЗ следует, что кассовым чеком является первичный учетный документ, сформированный в электронной форме и (или) отпечатанный с применением ККТ в момент расчета между пользователем и покупателем (клиентом), содержащий сведения о расчете, подтверждающий факт его осуществления и соответствующий требованиям законодательства РФ о применении ККТ. Перечень обязательных реквизитов, которые должен содержать кассовый чек, приведен в п. 1 ст. 4.7 указанного закона.

Таким образом, кассовый чек подтверждает факт расчетов и не является документом, обосновывающим экономическую целесообразность факта хозяйственной деятельности. Экономическая обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности, а не наличием первичного документа (письма Минфина РФ от 26.11.2019 № 03-03-06/1/91715, от 30.09.2019 № 03-03-07/74934, от 30.04.2019 № 03-03-06/1/32212). В то же время если кассовый чек содержит дополнительные реквизиты, позволяющие идентифицировать факт хозяйственной деятельности организации, то при выполнении условий ст. 252 НК РФ такой чек может быть документом, подтверждающим экономическую обоснованность понесенных расходов (Письмо Минфина РФ от 18.02.2019 № 03-03-06/1/10344).

Если приложенные к авансовому отчету подтверждающие документы оформлены с нарушением законодательства РФ, расходы по такому авансовому отчету не учитываются для целей налогообложения прибыли организации как не имеющие надлежащего документального подтверждения (письма Минфина РФ от 22.01.2020 № 03-03-06/1/3300, от 14.10.2019 № 03-03-06/1/78500).

Авансовый отчет один, а документов к нему – много

Обязательное приложение к авансовому отчету – оправдательные документы

Для подотчетного лица важно подтвердить факт и целевое назначение трат денежных средств. Для предприятия важно обоснованно списать потраченные средства на расходы. Цели разные – и документы нужны разные

Цели разные – и документы нужны разные.

Кассовый чек

Используется при покупке товаров в магазине или услуг в специализированных организациях (медицинские центры, гостиницы и т.п.). Его можно считать первичным документом, если он содержит обязательные для первичных документов реквизиты:

- Название документа;

- Дата (число, месяц, год) составления;

- Полное наименование продавца;

- Содержание операции (полный перечень приобретенных товаров (работ, услуг) по их номенклатуре);

- Количество и цена каждого наименования, а также сумма покупки;

- Должность, фамилия, инициалы и подпись продавца.

Такой кассовый чек оправдывает трату денег подотчетным лицом и дает основание включить эту сумму в затраты предприятия.

Если в кассовом чеке нет конкретного перечня покупок, а указано что-то обобщенное «канцтовары», «медикаменты», «услуги», то этого документа для отчета недостаточно. Во-первых, объектом учета является конкретный товар или услуга. Во-вторых, бухгалтер должен доказать, что приобретение необходимо для осуществления уставной деятельности. Поэтому кассовый чек нужно дополнить товарным чеком, который детализирует покупки.

Кассовые чеки – довольно проблемные документы. Из-за низкого качества печати некоторые реквизиты могут плохо читаться. А во время хранения они выцветают и могут становиться чистыми листами бумаги. Чтобы обезопасить себя, нужно делать копию чека сразу после его получения и заверять ее или у продавца, или у своего руководителя. Эти копии нужно хранить рядом с чеками.

Товарный чек

Документ не имеет унифицированной формы, но должен содержать реквизиты, обязательные для первичных документов. Номер и печать на товарном чеке необязательны. Но если товарный чек идет в дополнение с кассовым, то их даты и суммы должны совпадать.

Субъекты на ЕНВД имеют право работать без ККТ и не выдавать кассовые чеки. От них оправдательным документом будет именно товарный чек.

Квитанция ПКО

Документ, подтверждающий оплату, но не подтверждающий факт получения товара или услуги. Для подотчетного лица он важен, но обязательно должен сопровождаться накладной или актом выполненных работ, чтобы бухгалтер мог подтвердить расходы. Многие бухгалтера хранят квитанции ПКО прикрепленными к авансовому отчету, а накладные и акты в отдельных папках. Это непринципиально. Главное – вовремя найти нужный документ.

Бланки строгой отчетности

Документ печатается типографией и может иметь определенную степень защиты. К ним относятся талоны, путевки, билеты, абонементы, проездные документы, почтовые накладные или квитанции. Обязательные реквизиты:

- Название, серия и № (из 6 цифр) документа;

- Название предприятия или Ф.И.О. предпринимателя;

- Адрес;

- Индивидуальный налоговый номер;

- Вид и стоимость услуги;

- Сума;

- Дата оплаты;

- Должность, фамилия и инициалы ответственного лица.

При авиаперелете важно также иметь посадочный документ. Он позволяет идентифицировать командированного сотрудника (Ф.И.О пассажира, маршрут, стоимость, дата перелета). Новые трудности у бухгалтеров возникают с использованием электронных билетов

Сам электронный билет необходимо распечатать на бумажном носителе. К нему приложить посадочный документ. А как факт его наличной оплаты сопроводить чеком ККТ, чтобы стоимость билета можно было отнести на расходы

Новые трудности у бухгалтеров возникают с использованием электронных билетов. Сам электронный билет необходимо распечатать на бумажном носителе. К нему приложить посадочный документ. А как факт его наличной оплаты сопроводить чеком ККТ, чтобы стоимость билета можно было отнести на расходы.

Иногда документы, подтверждающие оплату, имеют дату выходного или праздничного дня. Это вызывает вопросы у налоговиков и ревизоров. Почему человек совершал покупки в нерабочее время? На самом ли деле он совершал эти покупки для предприятия, а не в личных целях? Если невозможно обосновать необходимость трат в такие дни, их лучше избегать.

Возврат покупателю наличныхых по чеку проводки

- 76 — Расчеты с разными дебиторами и кредиторамиСчет 76 «Расчеты с разными дебиторами и кредиторами» предназначен для обобщения информации о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60-75: по имущественному и личному…

- 90 — ПродажиСчет 90 «Продажи» предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним.

«Приходный кассовый ордер» (КО-1) 50 91-1 Продажа за наличный расчет основных средств и прочих активов. «Приходный кассовый ордер» (КО-1)Чек ККМ. 50 91-1 Отражение положительных курсовых разниц (на основании изменений курса рубля по отношению к иностранной валюте, находящейся в кассе организации).

Какие документы официально принимают в качестве обоснования расходов?

- наименование, серия и номер квитанции на оплату пользования легковым такси;

- наименование фрахтовщика;

- дата выдачи квитанции на оплату пользования легковым такси;

- стоимость пользования легковым такси;

- фамилия, имя, отчество и подпись лица, уполномоченного на проведение расчетов.

В квитанции на оплату пользования легковым такси допускается размещение дополнительных реквизитов, учитывающих особые условия осуществления перевозок пассажиров и багажа легковыми такси.

Командировка: что можно учесть?

- Денежные средства выдаются на хозяйственно-операционные нужды и командировочные расходы.

- Основание для выдачи средств — распоряжение руководителя. Руководитель принимает решение после представления подотчетным лицом заявления.

- После осуществления расходов, на которые были отпущены средства, необходимо отразить их в отчете, приложив подтверждающие документы.

- Представить авансовый отчет с обоснованием расходов в бухгалтерию подотчетному лицу нужно в трехдневный срок после официальной даты возвращения из командировки. Такой датой считается дата, указанная в обратном билете или путевом листе, если работник пользуется автомобилем.

- Если работник получает денежные средства на хозяйственные нужды, то представить авансовый отчет он должен в сроки, установленные специальным распоряжением руководителя организации. Как правило, такое распоряжение оформляется в виде приложения к учетной политике организации.

- Работники организации должны быть ознакомлены со всеми распорядительными документами, касающимися порядка выдачи денег под отчет и представления авансовых отчетов, подтверждающих расходы.

В любом случае от работника нужно получить согласие на удержание, иначе получить задолженность можно только в судебном порядке. Задолженность по подотчетным суммам образуется у работника, если он не предоставил авансовый отчет в течение 3 дней после выхода на работу либо сумма по отчету меньше, чем ему было выдано.

- Наименование компании-работодателя.

- Наименование документа.

- ФИО подотчетного лица и его должность.

- Дата издания приказа и место (город).

- Обстоятельства выдачи подотчетной суммы: когда она была выдана и на какие цели (например, в связи с командировкой).

- Сумма денежных средств, которая подлежит удержанию.

- Перечень приложений (это может быть уведомление об удержании, авансовый отчет либо письменное заявление работника).

Пример

- название компании;

- наименование бланка, в связи с чем составлен;

- номер документа;

- дата составления;

- требование о взыскании задолженности по подотчетной сумме с обозначением размера удержания и личных данных должника;

- с какой даты и в каком размере производить удержания с заработной платы;

- на кого возлагается контроль за исполнением приказа;

- подпись руководителя и работника, с которого будут производиться удержания;

- указывается документ основание для оформления приказа: согласие работника.

Если работник не сдаст в бухгалтерию авансовый отчет и подтверждающие его расходы документы или не вернет полученные денежные средства, то у работодателя есть один месяц для принятия решения, что делать с получившейся дебиторской задолженностью. В соответствии со ст. 137 ТК РФ у работодателя есть право на удержание данной задолженности из заработной платы, и это право работодатель как раз и должен реализовать в течение месяца со дня окончания срока для сдачи авансового отчета. То есть работодатель должен взять письменное объяснение, почему работник не сдал авансовый отчет и не возвращает полученную сумму, а также получить его согласие на удержание задолженности из заработной платы. На основании данных объяснений и согласия работодатель издает приказ на удержание, учитывая положения ст.ст. 241 и 248 ТК РФ, – работник несет материальную ответственность за причиненный ущерб в пределах своего среднемесячного заработка. Если же работник отказывается от добровольного возмещения ущерба или размер ущерба превышает размер среднемесячного заработка виновного, а также если работодатель пропустил месячный срок для принятия решения, то работодатель, согласно ст. 248 ТК РФ, имеет право обратиться в суд для возмещения ущерба.

Минфин решил судьбу НДС по кассовому чеку

Отметим, что суды не столь категоричны. Так, Президиум ВАС РФ в постановлении от 13.05.2008 № 17718/07 указал, что согласно п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет в розничной торговле требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы. Следовательно, если оплата товаров производилась с учетом НДС, данный налог покупатель вправе принять к вычету.

По мнению финансового ведомства, компания не имеет права принять к вычету НДС при покупке товаров в розницу, даже если сумма налога выделена в кассовом чеке отдельной строкой. Не получится включить НДС и в состав расходов при расчете налога на прибыль. Такой вывод содержится в письме Минфина России от 24.01.2022 № 03-07-11/3094.

Что делать с нефискальным чеком в авансовом отчете: порядок формирования

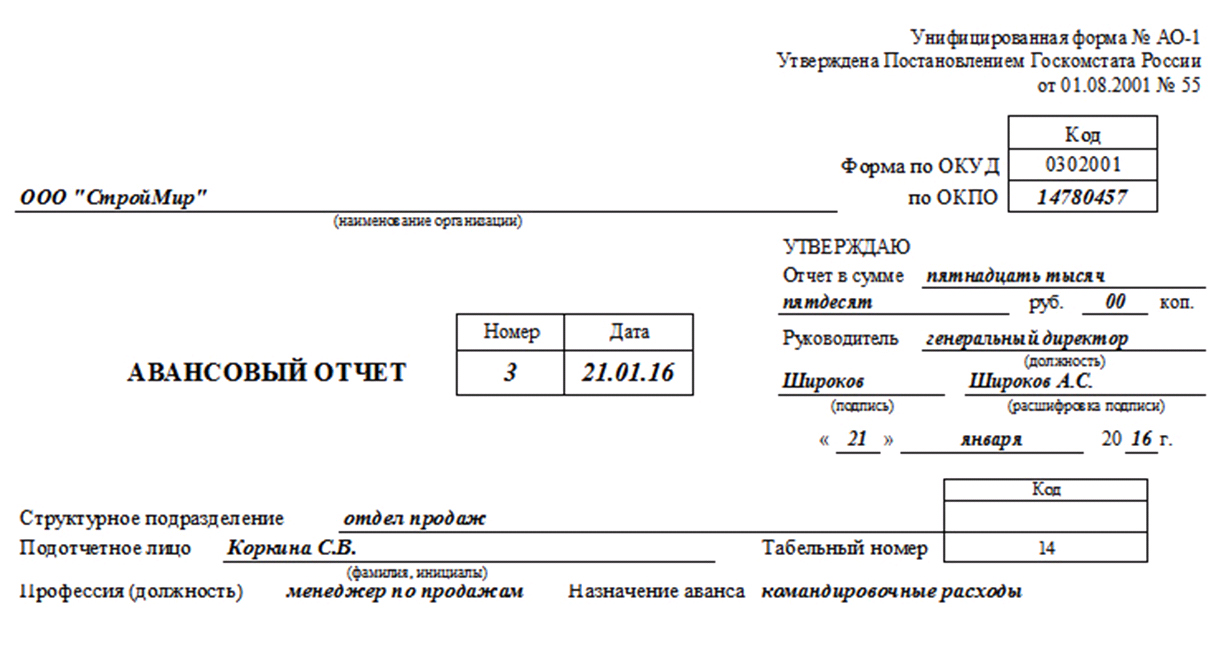

Что касается общего в практике хозяйственных субъектов, это применение единой общеотраслевой формы авансового отчета АО-1. Узнаваем бланк и для бюджетных учреждений, имеющий незначительные отличия от базовой формы, его код 0504505. Оба типа отчетов имеют табличную часть, где необходимо приводить расшифровку подтверждающих фискальных и нефискальных документов.

Форма КО-1 была утверждена еще в 1998 году. Бланк до сих пор применяется рядом хозяйствующих субъектов. Прежде чем получить в подтверждение своих расходов такой документ, работнику следует убедиться в соблюдении требований по его заполнению. Стандартно бланк состоит из двух частей. Верхние поля заполняются предприятием своими реквизитами, детализируется сама оплата (сумма, дата, за что, кем внесены деньги). Сотрудник с подотчетными деньгами получает на руки отрывную часть, на которой повторяются сведения из верхних полей.

Кто и когда должен заполнить авансовый отчет

В общих словах, авансовый отчет – это документ, который подтверждает расход средств, связанных с осуществлением деятельности юридического лица и выданных в качестве аванса. В нем лицо, получившее денежные средства (независимо от цели), указывает:

- сумму, полученную под отчет,

- фактически произведенные расходы, а также

- остаток либо перерасход денег.

Причем к отчету должны быть приложены документы, подтверждающие соответствующие траты.

Порядок составления и сдачи авансового отчета установлен Указанием Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее – Указание № 3210-У). Часть норм также содержится в Положении об особенностях направления работников в служебные командировки, утвержденном постановлением Правительства РФ от 13.10.2008 № 749 (далее – Положение о командировках).

Для начала давайте разберемся, кому необходимо составлять авансовый отчет. В соответствии с абз. 2 п. 6.3 Указания № 3210-У его должно заполнить и сдать в бухгалтерию подотчетное лицо, которому наличные денежные средства ранее были выданы под отчет:

- В первую очередь это работники организации. Причем абсолютно любые, начиная от секретаря, которому деньги могут понадобиться на покупку канцелярских товаров или кофе с печеньем, и заканчивая руководителем компании, отправляющимся в командировку на обсуждение долгосрочного договора.

- И, наконец, это могут быть физические лица, заключившие с компанией гражданско-правовой договор (например, договор оказания услуг или подрядный договор). В обиходе их называют внештатными сотрудниками, поскольку они работают на организацию, не состоя в ее штате. Согласно письму Банка России от 02.10.2014 № 29-Р-Р-6/7859 при заполнении авансового отчета они приравниваются к работникам компании. В связи с этим и выдача денег под отчет, и окончательный расчет с ними осуществляются в таком же порядке, что и со штатными сотрудниками.

Можно ли авансовый отчет за 2021 год провести в 2021 году, так как директор принес чеки после сдачи отчетности

Порядок ведения кассовых операций изменялся неоднократно. На момент написания материала действует Указание Банка России от 11.03.2021 № 3210-У. Указание утвердило новый порядок ведения кассовых операций с банкнотами и монетой Банка России на территории РФ юридическими лицами (за исключением банков), а также упрощенный порядок ведения кассовых операций индивидуальными предпринимателями (ИП) и субъектами малого предпринимательства. Получатели бюджетных средств при ведении кассовых операций руководствуются Указанием № 3210-У, если иное не определено нормативным правовым актом, регулирующим порядок ведения кассовых операций получателями бюджетных средств. Документ зарегистрирован в Минюсте России 23.05.2021 (№ 32404) и опубликован в «Вестнике Банка России» № 46 (1524) от 28.05.2021. Указание № 3210-У вступило в силу с 01.06.2021, за исключением требований к программно-техническим средствам для приема банкнот Банка России, которые будут действовать с 1 января 2021 года. Со дня вступления в силу Указания № 3210-У утратило силу Положение Банка России от 12.10.2021 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации».

Порядок выдачи денежных средств в подотчет такой:1. Наличные деньги выдаются на расходы, связанные с осуществлением деятельности;2. Сотрудник в свободной форме пишет заявление;3. На заявлении руководитель указывает выдаваемую сумму, срок выдачи денег, ставит дату и подпись;4. Бухгалтер выписывает расходно-кассовый ордер, выдает деньги;5. Не позднее 3 рабочих дней по истечении срока выдачи денег или возврата из командировки сотрудник представляет авансовый отчет.

Частичный возврат денег по чеку (онлайн-касса)

После получения этих документов кассир формирует фискальные документы, отражающие изъятие денег из кассы или возврат по безналу. Если на момент обращения покупателя средств в кассе для выплаты возмещения недостаточно, дополнительно потребуется гарантийное письмо о возврате денег за товар. Ст. 22 закона от 07.02.1992 г. № 2300-1 «О защите прав потребителей» позволяет продавцу осуществлять обратные выплаты по проданным ранее товарам в течение 10 дней с момента получения заявления от покупателя. На необходимость формирования фискальных документов, отражающих выдачу денег из кассы за возвращаемые товары, указывают и разъяснения Минфина в письме от 04.07.2022 г. № 03-01-15/42315.

Если выделить товар из общего чека сложно или была неверно указана сумма сделки, можно пробить аннулирующий чек на общую стоимость (признак «возврат прихода») и сформировать новый приходный документ на разницу между суммой по отмененному фискальному документу и величиной возврата (признак «приход»).