Обязательность заполнения полей грузоотправителя и грузополучателя в УПД

Заполнение полей грузоотправителя и грузополучателя в УПД является обязательным и имеет важное значение для документооборота и правомерности передачи товаров или услуг. Грузоотправитель – это лицо или организация, от которых идет отправка товаров

Грузополучатель – это лицо или организация, которое должно получить эти товары.

Обязательность заполнения полей грузоотправителя и грузополучателя обусловлена несколькими факторами. Во-первых, эти данные необходимы для идентификации сторон, между которыми происходит передача товаров или услуг. Таким образом, указание полной и точной информации о грузоотправителе и грузополучателе позволяет избежать возможных споров и недоразумений.

Во-вторых, правильное заполнение данных о грузоотправителе и грузополучателе в УПД основано на требованиях законодательства. Законодательство обязывает владельцев организаций, осуществляющих торговую деятельность, указывать свои данные в документах, связанных с передачей товаров или услуг.

Также следует отметить, что правильное заполнение полей грузоотправителя и грузополучателя в УПД способствует ускорению процесса доставки товаров или услуг и упрощению бухгалтерского учета. Корректные данные обеих сторон позволяют точно определить ответственность и условия передачи товаров, а также сократить время, затрачиваемое на решение возможных конфликтных ситуаций.

Таким образом, обязательность заполнения полей грузоотправителя и грузополучателя в УПД является неотъемлемой частью правильного и эффективного документооборота. Корректное указание данных о всех сторонах сделки существенно повышает юридическую значимость УПД и способствует снижению возможных рисков или споров, которые могут возникнуть в процессе передачи товаров или услуг.

Последствия неправильного заполнения полей «Грузоотправитель» и «Грузополучатель» в УПД

1. Юридические последствия:

Неправильное указание грузоотправителя и грузополучателя может привести к неправомерному переходу права собственности на товары или услуги.

В случае споров между участниками сделки, указание неправильных данных может предоставить основание одной из сторон оспорить законность сделки в суде. Это может привести к недействительности сделки и потере прав на товары или услуги.

Неправильное указание грузоотправителя и грузополучателя также может повлечь за собой штрафные санкции со стороны налоговых и других государственных органов. Необходимо тщательно проверять и заполнять эти поля в соответствии с действующими правилами и требованиями.

2. Логистические проблемы:

Неправильное указание грузоотправителя и грузополучателя может вызвать проблемы при доставке и хранении товаров. Неверные данные могут привести к ошибкам в доставке и задержкам в поставке товаров или услуг. Это может привести к недовольству клиентов и ухудшению репутации компании.

Кроме того, неправильное заполнение полей «Грузоотправитель» и «Грузополучатель» может вызвать проблемы с таможенными органами, особенно при границе пересечения. Ошибки в указании данных могут привести к задержкам в выпущенных товарах и дополнительным расходам на исправление ошибок.

3. Финансовые риски:

Неправильное указание грузоотправителя и грузополучателя может привести к ошибкам в расчете налогов и других финансовых операций. Некорректные данные могут привести к ошибочному начислению налогов или иных сумм, что может привести к финансовым потерям для компании.

Кроме того, ошибки в указании грузоотправителя и грузополучателя могут выявиться при проверке со стороны налоговых органов. Это может вызвать аудит компании и дополнительные финансовые нагрузки в виде штрафов или доплат.

В целях избежания всех вышеперечисленных проблем и последствий, необходимо осуществлять тщательную проверку и заполнение полей «Грузоотправитель» и «Грузополучатель» в УПД. Корректное и точное указание данных поможет избежать ненужных сложностей и обеспечит безопасность и законность транзакции для всех участников сделки.

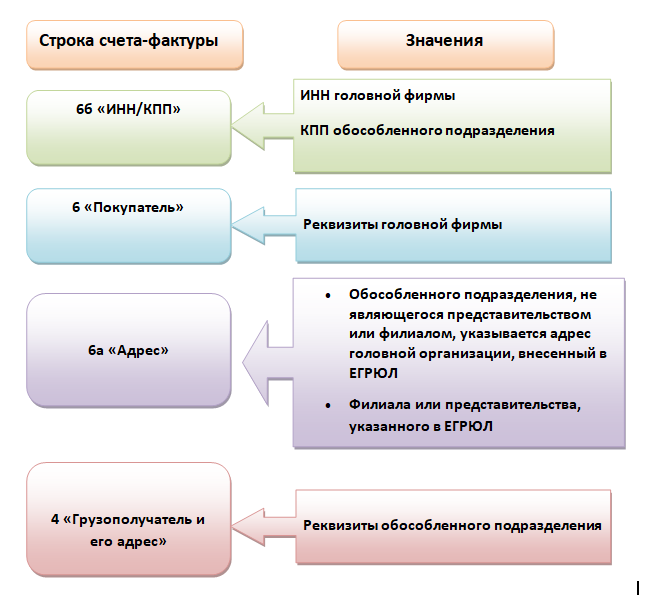

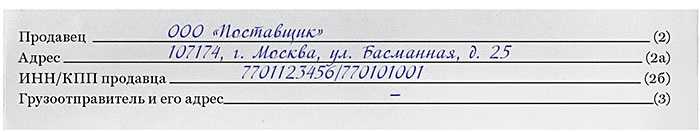

Как заполнить реквизиты счета-фактуры, выставляемого в адрес обособленного подразделения?

Правилами заполнения счетов-фактур, утвержденными постановлением Правительства от 26.12.2011 № 1137, не определено, какой КПП должен быть указан в счете-фактуре, выставленном в адрес обособленного подразделения: головной организации или обособленного подразделения.

В этом случае в строке 6б «ИНН/КПП» Минфин РФ рекомендует указывать КПП обособленного подразделения (см. письма Минфина России от 04.05.2016 № 03-07-09/25719, от 26.02.2016 № 03-07-09/11029, от 05.09.2014 № 03-07-09/44671).

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Наименование покупателя

Покупателем товаров (работ, услуг), приобретаемых организацией для своих филиалов и других обособленных подразделений (или через них), является юридическое лицо, представляемое головной организацией. Поэтому счет-фактура оформляется на головную организацию, а в строке 6 «Покупатель» указываются ее реквизиты (см. письма Минфина России от 04.05.2016 № 03-07-09/25719, от 15.05.2012 № 03-07-09/55, УФНС России по г. Москве от 23.10.2009 № 16-15/1099)9, ФАС Северо-Кавказского округа от 01.04.2009 по делу № А63-675/2008-С4-17).

Нюансы оформления счета-фактуры через обособленное подразделение подробно рассматрены в КонсультантПлюс. Ознакомьтесь с экспертным мнением, получив бесплатный пробный доступ к справочно-правовой системе К+.

Местонахождение покупателя

В строке 6а счета-фактуры нужно писать: «Адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица» (подп. «к» п. 1 Правил заполнения счетов-фактур в ред. постановления Правительства РФ от 19.08.2017 № 981).

До 01.10.2017 чиновники рекомендовали при оформлении счетов-фактур указывать в строке 6а «Адрес» адрес покупателя – юридического лица в лице головной организации (см. письма Минфина России от 26.02.2016 № 03-07-09/11029, Минфина России от 26.02.2016 № 03-07-09/11029).

Каких-либо официальных разъяснений о порядке указания адреса при выставлении счета-фактуры в адрес обособленного подразделения по новой форме в настоящий момент еще нет. Но анализируя в совокупности п. 3 ст. 55 ГК РФ и Правила заполнения счетов-фактур, можно предположить, что в рассматриваемой ситуации в строке 6а «Адрес» счета-фактуры нужно приводить адрес:

- обособленного подразделения, не являющимся представительством или филиалом нужно указывать адрес головной организации, внесенный в ЕГРЮЛ;

- филиала или представительства, указанного в ЕГРЮЛ.

О последствиях ошибки в указании адресных данных читайте в материалеАдрес в счете-фактуре: что не является ошибкой».

Наименование и адрес грузополучателя

Если грузополучателем товара является обособленное подразделение организации (например, филиал), в строке 4 «Грузополучатель и его адрес» счета-фактуры указываются реквизиты этого подразделения (см. письма Минфина РФ от 04.05.2016 № 03-07-09/25719, от 13.04.2012 № 03-07-09/35). Аналогичная точка зрения высказывалась чиновниками и ранее, в отношении счетов-фактур, выставленных по правилам постановления Правительства РФ от 02.12.2000 № 914 (письма УФНС России по г. Москве от 24.03.2009 № 16-15/028080, от 20.03.2008 № 19-11/026593, Минфина России от 02.11.2011 № 03-07-09/36).

Образец заполнения счета-фактуры в адрес филиала см. ниже

Порядок заполнения счета-фактуры на услуги отличается. Ознакомиться с образцом заполнения счета-фактуры на приобретение услуг филиалом организации у ИП можно в материале, подготовленном экспертами КонсультантПлюс. Получите пробный доступ к системе и бесплатно изучите информацию.

Итоги

Выставляя счет-фактуру обособленному подразделению покупателя, укажите наименование и ИНН и головной организации, КПП, наименование и адрес грузополучателя – обособленного подразделения. Что касается адреса покупателя в строке 6а счета-фактуры, вы можете воспользоваться рекомендациями, приведенными в этой статье, или дождаться официальных разъяснений.

Грузополучатель в договоре поставки

Внимание

Подписывая настоящий договор, Покупатель подтверждает, что данный договор не является для него сделкой с заинтересованностью, крупной сделкой. Лицо, подписавшее настоящий договор, обладает всеми необходимыми и достаточными полномочиями для заключения и подписания настоящего договора, внутренними документами Покупателя; лицо, подписавшее настоящий договор, ни в какой мере не ограничено в подписании и заключении настоящего договора, а также не существует иных препятствий и ограничений для заключения и подписания настоящего договора со стороны Покупателя. Приложение №1 к Договору поставки продукции (товаров) № от « » 2017г.

принятой Покупателемколичественным характеристикамсопроводительных документахПретензионный порядок

5.2. Все споры, возникающие из неисполнения договора и не улаженные соглашением сторон, рассматриваются в Арбитражном суде в соответствии с действующим законодательством. 5.3. Взаимоотношения сторон, не предусмотренные настоящим договором, регулируются в соответствии с действующим законодательством РФ. 5.4. Покупатель не вправе передавать третьим лицам свои права и обязанности по настоящему договору без письменного согласия Поставщика 5.5.

Бухгалтерские и юридические услуги

Важно

А вот уже отсутствие полного адреса по ЕГРЮЛ – ошибка значительная, которая может стать поводом для отказа в вычете. Если представители одной стороны сделки — разные организации Возможны ситуации, когда в качестве поставщика выступает одно лицо, а реально груз отправляется со склада другого. Такое встречается, в частности, при транзитных поставках, когда товар отправляется получателю без оформления на складе продавца-посредника.

В этом случае, по сути, в сделке участвуют не две, а три стороны:

- поставщик (продавец);

- отправитель груза;

- покупатель-грузополучатель.

В том случае, когда грузоотправитель и продавец между собой не совпадают, этот факт в обязательном порядке должен быть отражён в счёте-фактуре с указанием названия, адреса и реквизитов каждого из них. Отсутствие данных может привести к тому, что налоговый вычет предоставлен не будет.

ИП.

Юридический адрес организации.

ИНН и КПП. Если организация является налоговым агентом (к примеру, она — обособленного подразделении КПП) (п. 2 ст

161 НК РФ), то вместо данных в графе ставится прочерк.

ВАЖНО: В 2021 году порядок указания адреса претерпел изменения! Ранее эта графа заполнялась согласно Устава для юридического лица. Сейчас же она заполняется по ЕГРЮЛ (или по ЕГРИП для ИП)

Это означает, что теперь адрес должен быть указан подробно: если в Уставе допускается указание лишь населённого пункта, то в Реестр вносятся полные данные – вплоть до номера офиса. Когда необходимо писать реквизиты? Особенности заполнения счёта-фактуры зависят от того, по каким именно договорам она используется. Дело в том, что говорить о грузоотправителе и грузополучателе можно лишь в том случае, когда по договору происходит фактическая передача товара (груза).

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как: название организации; адрес; ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано: с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код); с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг); с ошибками в ценах; неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»). Неверное исчисление НДС

В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Грузоотправитель при самовывозе товара

Инструкции по учету в программах 1 С Инструкции по разработке на 1С Консультации по законодательству Книги и периодика Справочная информация. В качестве грузополучателя в УПД должна быть указана сама организация-покупатель и ее юридический адрес, где следует указывать «адрес, указанный в ЕГРЮЛ, в пределах места. Счета-фактуры выставляются в адрес обособленного подразделения. В соответствии с Приложением N 1 к. Ни в Налоговом кодексе, ни в Уставе автомобильного транспорта не сказано, кого надо считать грузоотправителем при самовывозе. Разъяснения контролирующих органов противоречивы. В частных разъяснениях представители ФНС поясняли, что грузоотправителем в данном случае нужно указывать продавца, а в одном из своих писем говорят, что грузоотправителем в этом случае может быть и покупатель. По нашему мнению, при передаче товара на складе поставщика в УПД грузоотправителем корректнее писать продавца.

Компания выполняет работы

При выполнении работ в строке 3 счета-фактуры вместо информации о грузоотправителе надо поставить прочерк. Это прямая норма (подп. «е» п. 1 приложения 2 к постановлению № 1137). Ведь подрядчик выполняет работы, а не отгружает товары и накладной у него нет.

Итого стоимость оборудования с НДС 65 150,00 В том числе НДС 18% 9 938,14 2.Срок поставки: в течение 25 календарных дней с момента подписания данной спецификации. 3.Условия доставки: Доставка продукции осуществляется автомобильным транспортом за счет Поставщика по адресу: г.Москва, ул. Монтажная, д.1 4.Грузополучатель: ООО «Орион», г.Москва, ул. Монтажная, д.1 5.Настоящая Спецификация составлена в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из сторон. 6.Настоящая Спецификация вступает в силу с момента подписания обеими Сторонами и является неотъемлемой частью Договора.

Кто может применять форму УПД в своей бухгалтерии?

По закону вы не обязаны применять УПД, но это удобно и упрощает документооборот для компании или ИП. Ведь по своей структуре УПД объединяет счет-фактуру и первичный документ. Он дает покупателю право на вычет по НДС, заменяя счет-фактуру, и подтверждает обоснованность расходов при расчете налога на прибыль и других налогов (письма ФНС России от 05.06.2017 № ЕД-4-15/10623, от 21.10.2013 № ММВ-20-3/96@).

УПД в своей бухгалтерии могут применять организации и ИП, независимо от выбранной системы налогообложения и даже на специальных налоговых режимах. Универсальным передаточным документом могут пользоваться даже налогоплательщики, освобожденные от уплаты НДС.

Скачать бесплатно документы с УПД

Документы в редакции от 01 октября 2017 г.

Пустой бланк УПД — универсального передаточного документа ( .xls 47 Кб )

- Пример заполнения УПД статус 1 ( .jpg 633 Кб )

- Пример заполнения УПД статус 1 услуги ( .jpg 619 Кб )

- Пример заполнения УПД статус 2 ( .jpg 620 Кб )

Нумеровать УПД можно в единой хронологии вместе со счетами-фактурами. Реквизиты продавца и покупателя (строки 2–7) – это та часть УПД, которая полностью дублирует счет-фактуру, заполняйте ее в соответствии с постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Статус «1» означает, что УПД используется и в качестве счета-фактуры, и в качестве первичного документа для подтверждения хозяйственной операции.

Пример заполнения универсального корректировочного документа (УКД) ( .doc 90 Кб )

Заполнение графы «Грузополучатель» в УПД

Для правильного заполнения графы «Грузополучатель» необходимо указать полные и точные данные о компании или физическом лице, на кого адресуется отправляемый груз. Это позволяет избежать недоразумений и обеспечить точную доставку груза в пункт назначения.

В графе «Грузополучатель» следует указывать следующую информацию:

- Наименование организации — полное название компании или фамилия, имя и отчество физического лица, являющегося грузополучателем;

- Адрес — почтовый или юридический адрес компании или местонахождение физического лица;

- Контактные данные — телефон, факс, электронная почта, контактное лицо, если такая информация имеется;

- ИНН/ОГРН(ИП) — указывается ИНН (индивидуальный налоговый номер) для организации или ОГРН(ИП) (основной государственный регистрационный номер индивидуального предпринимателя), если грузополучатель — физическое лицо.

Важно учитывать, что при заполнении графы «Грузополучатель» необходимо проверить написание и корректность представленной информации, чтобы избежать ошибок при документообороте и доставке груза. В случае, если груз переадресуется, следует обратиться к дополнительным документам и инструкциям, чтобы указать нового грузополучателя

В случае, если груз переадресуется, следует обратиться к дополнительным документам и инструкциям, чтобы указать нового грузополучателя.

Заполнение графы «Грузополучатель» в УПД — важный этап формирования документации, обеспечивающий правильную доставку и взаимодействие в торгово-логистической цепи.

Сроки оформления УПД

Законодательно не установлен точный срок для оформления универсального передаточного документа. Но эти сроки чётко определены для СФ и первичных документов:

- СФ должна быть сформирована в течение 5 суток с момента отгрузки товаров;

- первичный учётный документ выписывается при совершении хозяйственной операции или сразу после его завершения.

Учитывая, что любой образец заполнения УПД в 2022 году содержит в себе признаки обоих перечисленных документов, срок его формирования должен соответствовать минимально разрешённому из них.

То есть, дата выписки документа должна совпадать с датой совершения указанной в нём операции (реализации товара, оказания услуги).

Но для УПД налоговики допустили незначительное послабление: документ может быть оформлен на следующий день после фактической даты отгрузки или оказания услуг, если сделать это было невозможно по объективным причинам. Иных исключений для УПД не предусмотрено.

Ответ

Нет, не может.

Составление и выдача транспортной накладной подтверждают заключение договора перевозки груза (п. 2 ст. 785 ГК, ч. 1 ст. 8 УАТ). И в Вашем случае перевозчик и грузоотправитель будут совпадать в одном лице, что невозможно в таких отношениях в силу совпадения должника и кредитора (ст. 413 ГК).

Гость, знакомьтесь — Правобот!

Интеллектуальный сервис для подбора судебной практики. Думает, как юрист, только быстрее.

Познакомиться поближе

Рекомендация. Что проверить отправителю при заключении договора перевозки грузов

«Особенности заключения договора

Договор перевозки грузов не обязательно оформлять в виде единого документа с подписями обеих сторон. Для перевозки закон прямо предусматривает особый порядок. Согласно части 5 статьи 8 УАТ договор может заключаться посредством:

- принятия перевозчиком к исполнению заказа грузоотправителя;

- заявки грузоотправителя (при наличии договора об организации перевозок грузов).

Грузоотправитель должен подать заказ (заявку) перевозчику, который обязан рассмотреть заказ (заявку) и в срок до трех дней со дня принятия проинформировать грузоотправителя о принятии или об отказе в принятии заказа (заявки) с письменным обоснованием причин отказа (п. 7 ППГАТ). Акцепт заказа (заявки) перевозчиком очень важен, поскольку именно он подтверждает, что перевозчик обязан подать автомобиль нужной грузоподъемности указанному грузоотправителю и в согласованный срок.

Далее остановимся на особенностях заключения договора разовой перевозки конкретного груза, который может быть заключен путем составления и подписания транспортной накладной.

При рассмотрении заказа (заявки) перевозчик по согласованию с грузоотправителем должен определить условия перевозки груза и заполнить разделы 8–11, 13, 15 и 16 (в части перевозчика) транспортной накладной (п. 7 ППГАТ). Как правило, все остальные пункты заполняет грузоотправитель, хотя пункт 6 ППГАТ предусматривает, что оформить транспортную накладную может и перевозчик, если такое условие есть в договоре и у перевозчика есть все сведения по перевозке грузов.1

Составление и выдача транспортной накладной (с отметкой о принятии груза к перевозке) в силу пункта 1 статьи 161 Гражданского кодекса РФ подтверждают заключение договора перевозки груза (п. 2 ст. 785 ГК РФ, ч. 1 ст. 8 УАТ)».

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.Попробуйте бесплатный доступ на 3 дня >>

Как в счете-фактуре заполнять строки «грузоотправитель. » и «грузополучатель. «

Все знают, что счет-фактура — это главнейший документ для налогового учета НДС, на основании которого покупатель заявляет налоговые вычеты . И поэтому счета-фактуры всегда являются объектом пристального внимания со стороны налоговых инспекторов при проверках. Даже небольшая ошибка в их оформлении может привести к отказу в налоговом вычете. В последнее время активно обсуждается вопрос о том, правомерно ли в счете-фактуре писать «он же» в случае, если грузоотправитель и продавец или грузополучатель и покупатель — одно лицо и информация об их наименованиях и адресах, соответственно, тоже одинакова. Давайте разберемся с этим вопросом.

В счете-фактуре, выставляемом при реализации товаров, должны быть указаны наименование и адрес грузоотправителя и грузополучателя . Согласно разделу «Состав показателей счета-фактуры», если продавец и грузоотправитель — одно и то же лицо, то в строке «Грузоотправитель и его адрес» пишется «он же» . Не возражают против этого ни Минфин , ни московские налоговики .

Обращаем внимание: продавец должен сделать именно так. Ведь если исходить из формулировок раздела «Состав показателей счета-фактуры», выбора у него нет

Следовательно, требования налоговиков об исправлении слов «он же» на наименование и адрес продавца неправомерны.

Но на то, что при совпадении покупателя и грузополучателя в строке «Грузополучатель и его адрес» можно написать «он же», в расшифровке показателей счета-фактуры не указано.

Кроме того, в прошлом году Минфин России разъяснил, что если в счете-фактуре в строке «Грузополучатель и его адрес» указаны слова «он же», то такой счет-фактура не может являться основанием для принятия НДС к вычету .

Надо отметить, что судьи в данном вопросе не столь категоричны и не видят в такой ситуации оснований для отказа налогоплательщикам в вычетах . По мнению судей, такой порядок не нарушает требований НК РФ, предъявляемых к оформлению счетов-фактур, поскольку позволяет налоговому органу установить наименование и адрес контрагента по сделке.

Более того, даже если в строке «Грузополучатель и его адрес» вообще ничего не указано или стоят прочерки, по мнению судов, и это не является нарушением в оформлении счетов-фактур, влекущим невозможность применения вычета .

В принципе, в рассуждениях контролирующих органов можно найти логику. Для этого давайте внимательно посмотрим на расположение первых строк бланка счета-фактуры. Их последовательность такова:

— «Грузоотправитель и его адрес»;

— «Грузополучатель и его адрес»;

Если в строке «Грузополучатель и его адрес» будет стоять словосочетание «он же», то может возникнуть вопрос: кто совпадает в одном лице? Грузополучатель и покупатель, грузополучатель и грузоотправитель или же грузополучатель и продавец? И, судя по всему, именно это мешает контролирующим органам идентифицировать налогоплательщика, который является одновременно и грузополучателем, и покупателем.

Мы рекомендуем покупателям в случае получения от продавца счета-фактуры при приобретении товара сразу же проверять правильность его заполнения. При необходимости попросите продавца внести исправления, указав полное наименование и адрес вашей организации. Так вы и деньги сохраните, и нервы сбережете.

В случае если вы не смогли договориться с продавцом об исправлении счета-фактуры, не отчаивайтесь. Учитывая арбитражную практику, в такой ситуации у вас есть шансы получить вычет, пусть и через суд.

И напоследок обращение к продавцам: будьте внимательны при заполнении счетов-фактур, проявляйте уважение к своим покупателям. Ведь завтра вы можете оказаться на их месте.

Пункт 1 ст. 169 НК РФ. Подпункт 3 п. 5 ст. 169 НК РФ. Приложение N 1 к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 02.12.2000 N 914. Письма Минфина России от 12.05.2008 N 03-07-11/186, от 15.10.2008 N 03-07-09/32. Письмо УФНС России по г. Москве от 23.01.2008 N 19-11/005123. Письмо Минфина России от 21.07.2008 N 03-07-09/21. Постановления ФАС Восточно-Сибирского округа от 02.11.2006 N А19-10623/06-24-Ф02-5757/06-С1; ФАС Московского округа от 11.08.2006 N КА-А40/7352-06; Девятого арбитражного апелляционного суда от 28.10.2008 N 09АП-11555/2008-АК. Постановление ФАС Дальневосточного округа от 31.05.2006 N Ф03-А73/06-2/1265.

Электронная форма УПД

Приказом ФНС № ММВ-7-15/155@ была определена и предложена форма УПД в электронном варианте, что предоставило дополнительные возможности использования универсального продукта в документообороте для бизнесменов разного уровня. Сегодня электронный формат УПД пользуется большей популярностью, чем его бумажный аналог. При этом пользователь обладает правом самостоятельного выбора той или иной опции для электронного файла формы, что в итоге является определением вида принятых документов:

- СЧФ — счет-фактура;

- СЧФДОП — универсальный передаточный документ;

- ДОП — первичный документ (акт или накладная).

В процессе создания документации следует прописывать реквизиты, являющиеся обязательными, и которые находятся в зависимости от характера подобранной опции, так как счета-фактуры и первичной документации бывают различными.Документы, несущие функции СЧФДОП (УПД) или ДОП (первичный документ), обычно подлежат подписи как со стороны отправителя, так и со стороны получателя. Если создается акт по длящимся услугам, то такой документ зачастую не подписывается получателем, потому что обычно подразумевается, что товар или услуга приняты непосредственно в момент его отгрузки или оказания.

Стоит отметить, что документация, несущая функцию СЧФ (счет-фактура), подписывается исключительно отправителем (продавцом).

Что даёт применение УПД

Слово “универсальный” в названии документа указывает на его расширенную функциональность. Он может заменить собой:

- акт выполненных работ и счёт-фактуру (СФ);

- товарно-транспортную накладную (ТТН) и СФ;

- акт приёма-передачи имущественных прав и СФ.

УПД подписывается должностным лицом организации, либо сотрудником с соответствующими полномочиями согласно доверенности.

Для продавца документ подтверждает реализацию товара, для покупателя — его приобретение. Аналогично для работ и услуг: исполнитель выписывает УПД, заказчик его визирует, соглашаясь с фактом произведённых работ или услуг. Нет необходимости заполнять несколько пакетов документов — экономится время и упрощается контроль за их движением.

Реквизиты УПД (номер, дата, сумма) попадают в книгу покупок (или продаж), а затем включаются в декларацию по НДС.

Можно использовать УПД как обычный документ первичного учёта, исключив из него элементы СФ. Для этого достаточно оставить некоторые поля незаполненными.

Сферы применения УПД довольно обширны. Их можно использовать при:

- отгрузке товаров или готовой продукции;

- оказании услуг, выполнении работ;

- исполнении агентских (комиссионных) услуг;

- приёме-передаче прав на имущество.

Как правило, универсальный передаточный акт выписывает продавец (исполнитель), а покупатель (заказчик) подтверждает получение.

Особенности

Одной из важных особенностей документа является то, что печатная и электронная его форма являются абсолютно разными вещами. Большинство их путает, и поэтому с введением 1 июля 2017 года поправки в закон многие решили, что руководители организаций обязаны заменить и счета-фактуры, и «первичку» УПД. Но это не более, чем заблуждение. Закон потребовал с представленной даты новым образом осуществлять заполнение электронных счетов-фактур, и не более того.

Все предшествующие приказы остаются в силе, и применять их можно дальше. Сохранять ли первичные документы действительными, продолжая их оформление по той же форме, либо пользоваться новым форматов и заменить на УПД – дело каждого предприятия. Они сами решат эту задачу. И здесь возникает вопрос, что же будет лучшим решением.

Все поставщики ведут свою особенную учетную политику, применяя в своем бухучете разные форматы документов. На них ориентированы установленные в предприятии учетные системы. Поэтому поставщики по-своему реализуют интеграционное решение с EDI и ЭДО.

Применение лишь одного УПД, замещающего целый пакет, поддержка единого формата, который теперь введен, весьма удобно фирмам в стратегическом плане. Но чтобы перейти на данный формат, понадобится приложить немало усилий. Предприятие должно будет заняться обучением своей системы, чтобы она справлялась с работой новой форме. Поменяется сама схема уже сложившегося документооборота в компании, изменится учетная политика. Ведь теперь она начнет работу с новым типом документа.

Поэтому выбор будет основываться на целях предприятия. Если на текущем этапе есть задача прикладывать минимум усилий на данный процесс, то лучше придерживаться первички. Однако при этом следует ввести ее в новом формате, чтобы не заниматься поддержкой нескольких. И в таком случае придется переучивать учетную системы, чтобы она работала с новым типом документа. Это также потребует некоторых усилий, пусть это и не так сложно.

Но можно пойти еще более простым путем, а именно, выполнить то, что необходимо, соблюдая требования закона по переводу счетов-фактур в обновленном формате. Но оставшуюся часть документов оставить неизменной. Тогда особых трудозатрат не понадобится, однако появится риск того, что в будущем этим вопросом предприятие займется основательно.

Практика показала, что поставщики вслед за сетям внедряют УПД, ведь документооборот никогда не осуществляется односторонне.

Заключение

Таким образом, можно заметить, что правильное заполнение граф счёта-фактуры – очень важная с финансовой стороны вещь. Правильное указание данных касается всех строк этого документа, в том числе и относящихся к лицам, которые отправляют или принимают груз.

Сопоставляя данные накладных и счетов-фактур, пришел к выводу, что грузоотправитель в документах должен совпадать (письмо от 15.09.14 № 03-07-РЗ/46026). Однако, иногда следование правилу о том, что грузоотправитель в документах должен совпадать, может привести к некорректному заполнению строки 3 счета-фактуры.

Рассмотрим три ситуации.