В какой форме составляется документ

Существенные условия договора включают указание на предмет соглашения — юридические и фактические действия Агента, которые он обязан выполнять. Без указания на это договор считается недействительным.

Срок действия договора может быть указан или быть неопределенным (если срок не указан, возможно расторжение договора при отказе от его исполнения одной из сторон). Также нужно отразить порядок представления Агентом отчетов Принципалу в определенный договором промежуток времени и условия оплаты агентского вознаграждения (размер, сроки выплаты). Если срок выплаты не указан, Принципал должен перечислить вознаграждение в течение недели после получения отчета Агента. Возможны ограничительные условия для Агента и Принципала (запрет на заключение таких же договоров с другими принципалами/агентами).

Образец договора агентского вознаграждения с физическим лицом, не являющимся ИП, должен содержать условие об обязанности Принципала удержать с выплаченного Агенту дохода НДФЛ и начислить страховые взносы.

Виды агентского договора в российском праве:

- Агент ведет деятельность от имени Принципала и за его счет. Договор с таким условием наиболее оптимально подходит для физлиц и удобен для оформления отношений с ними. Принципалу необходимо выписать доверенность на имя Агента-физлица.

- Агент действует от своего имени, но финансовые расходы также будут осуществляться за счет Принципала. Данный вид соглашения можно оформить только с физлицом в статусе ИП, ведь лишь субъект предпринимательской деятельности может заключать коммерческие сделки.

Бухгалтерский учет у комитента, доверителя или принципала

В бухгалтерском учете комитента, доверителя или принципала выручка от реализации товаров и суммы налога на добавленную стоимость отражаются по времени получения извещения от комиссионера или поверенного об отгрузке товаров покупателю (заказчику). При этом время получения извещения не должно превышать разумный срок прохождения таких документов.

Напомним, что статья 974 «Обязанности поверенного» ГК РФ в числе обязанностей лица, выступающего в договоре поручения в качестве поверенного, называет обязанности:

- сообщать доверителю по его требованию все сведения о ходе исполнения поручения;

- по исполнении поручения или при прекращении договора поручения до его исполнения без промедления возвратить доверителю доверенность, срок действия которой не истек, и представить отчет с приложением оправдательных документов, если это потребуется по условиям договора или характеру поручения.

https://youtube.com/watch?v=lHTM3SlGtIc

Договор ГПХ с физлицами в 2024 году: новые риски в суде и ошибки в оформлении

В сфере гражданско-правового характера (ГПХ) в 2024 году стали актуальны изменения в законодательстве, касающиеся заключения и исполнения договоров с физическими лицами. Какие риски могут возникнуть при оформлении таких договоров и какие ошибки следует избегать?

Договоры ГПХ с физическими лицами могут заключаться наиболее распространенные в случаях, когда работодатель не может или не хочет оформлять трудовые отношения с исполнителями и предпочитает использовать иные формы трудовой деятельности.

Одной из наиболее распространенных ошибок при оформлении договора ГПХ связана с неправильным разграничением трудовых и гражданско-правовых отношений

Как признать договор ГПХ недействительным и переквалифицировать его в трудовой договор? Для этого необходимо обратить внимание на такие факторы, как наличие указания на должностные обязанности исполнителя в тексте договора, на отчет предоставляемый исполнителем, на общие условия договора, а также на возможность контроля работодателем за исполнением договора

Еще одной ошибкой в оформлении договора ГПХ может быть неправильное указание сторон. Участниками договора могут быть как физические, так и юридические лица, но в случае с физическими лицами следует указать их полное имя, паспортные данные и адрес регистрации. Неправильное указание сторон может привести к недействительности договора.

Также стоит обратить внимание на использование правильных терминов в договоре, указание суммы оплаты за оказанные услуги и порядка ее выплаты, а также соблюдение требований к налогообложению. Если работодатель не начислит и не выплатит взносы и налоги по договору ГПХ, это может повлечь за собой серьезные финансовые и судебные последствия

Для более удобного контроля над договорами ГПХ с физическими лицами можно использовать специализированное программное обеспечение, такое как 1С: ЗУП. Эта программа позволяет автоматизировать учет и расчет начислений, а также генерировать необходимую документацию.

В целом, договор ГПХ с физическими лицами в 2024 году обладает своими плюсами и минусами. Он может быть удобным инструментом для работодателя, позволяющим гибко организовать трудовую деятельность и избежать некоторых обязательств по законодательству о труде. Однако, в связи с изменениями в законодательстве, оформление договора ГПХ требует более тщательного подхода и соблюдения всех необходимых правил и требований.

Риск 2. Выявление в деятельности признаков дробления бизнеса.

Агентские договоры – один из маркеров дробления бизнеса и при наличии иных признаков, указывающих на подобный характер деятельности, компании будет вменена В частности, ФНС России в качестве примеров схем дробления бизнеса для территориальных налоговых органов отмечает, что агентские договоры чаще всего применяются организациями, работающими с экспортом. Для снижения величины доходов от валютной выручки компания (собственник продукции) заключает такие договоры с фиктивными поставщиками, которым якобы оказывает услуги по таможенному оформлению продукции. Поэтому налогооблагаемым доходом в этом случае для организации становится только его агентское вознаграждение.

Однако сам факт заключения агентского договора не означает автоматическое наличие в действиях налогоплательщика нарушений и стремления уклониться от налогов. Этот вывод неоднократно подчеркивают и суды. Они отмечают, что осуществление хозяйственной деятельности общества с использованием такого вида гражданско-правовых отношений, как агентирование, приводящее к снижению налогового бремени для конкретного налогоплательщика, не является основанием для признания налоговой выгоды необоснованной, только в связи с тем, что вместо заключения агентских договоров, стороны могли взаимодействовать на основании иных договорных правоотношений.

Налоговый орган при выявлении схем дробления бизнеса в первую очередь анализирует реальность исполнения агентского договора и возможность его исполнения с учетом имеющихся у исполнителя материальных и трудовых ресурсов. Например, налоговым органом привлечено к налоговой ответственности общество, заключившее в целях минимизации налогового бремени агентский договор с ИП по поиску покупателей на имущество. Суды установили, что ИП не нес расходов на ведение хозяйственной деятельности (таких, как выплаты заработной платы, аренду, коммунальных платежей, оплата труда наемных работников), а услуги на самом деле были самостоятельно выполнены обществом.

Поэтому при заключении агентских договоров нужно иметь в виду следующее:

- агентский договор предпочтительно заключать в случаях невозможности самостоятельного выполнения деятельности (в штате нет сотрудника соответствующей должности);

- агентский договор необходимо надлежащим образом оформлять (речь идет не только о письменной форме сделки, но и оформлении актов оказания услуг, составление отчетов о проделанной работе по форме, утвержденной договором);

- избегать заключения агентских договоров с взаимозависимыми лицами.

Плюсы и минусы гражданско-правового договора для исполнителя

- Плюсы:

- Могут быть распространены на наиболее распространенные случаи разграничению общих проблем, связанных с исполнением обязательств.

- Позволяют исполнителю заключать договоры с физическими лицами, что расширяет его клиентскую базу и возможности для развития бизнеса.

- Позволяют строить отношения именно на основе договора, а не трудовых отношений, что обеспечивает большую свободу действий и гибкость в оказании услуг.

- Исполнитель может самостоятельно определять размер и условия оплаты за свою работу, что позволяет эффективнее управлять своими финансами.

- При заключении ГПД исполнитель может самостоятельно регулировать процедуру подготовки отчета о выполненной работе, что обеспечивает контроль и прозрачность взаимоотношений с заказчиком.

Минусы:

- Ошибки в оформлении договора могут привести к отказу в признании его правовым документом, что может вызвать проблемы для исполнителя.

- Исполнитель несет полную ответственность за неуплату или неначисление взносов в соответствии с ЗУП и изменениями, вступающими в силу с 2024 года.

- Исполнитель должен самостоятельно возмещать налоги по договору и платить с них соответствующие взносы в социальные фонды.

- В случае применения программного обеспечения 1С, исполнителю может потребоваться знание этой программы для правильного оформления договора и ведения учета доходов и расходов.

Таким образом, ГПД может предоставить исполнителю гибкость и свободу, но требует внимательности и профессионального подхода к оформлению и ведению учета.

Агентский договор с нерезидентом: особенности налогообложения сторон по российскому законодательству

С помощью агентского договора происходит оформление контракта, в результате которого по обоюдному соглашению сторона в лице Исполнителя (Агента) обязуется за определенную комиссию исполнять задания другой стороны от своего или не своего лица, но за счет Заказчика (Принципала). Российские законы не запрещают заключать подобные договора с иностранцами. Они обычно используются в таких сферах, как туристические услуги и перевозки. Подобный договор заключается как на определенный, так и на неопределенный срок (ст. 1005 ГК РФ). Согласно ст. 1008 ГК РФ исполнитель обязан предоставить заказчику отчеты.

- если связаны с недвижимым имуществом, находящимся на территории РФ. Например, услуги по аренде, реставрации, ремонту;

- если связаны с движимым имуществом, водным, воздушным транспортом, который находится на территории РФ;

- если по факту осуществляются на территории России – в обучающей, культурной, туристической сферах, в области образования, отдыха и спорта. Например, иностранные специалисты получают услугу по обучению в России, следовательно местом предоставления услуг будет являться Россия, поэтому необходимо платить НДС.

Особенности агентского договора

Агентский договор с физическим лицом предполагает, что посредник (агент) берет на себя обязанность совершать определенные юридические и фактические действия в интересах своего заказчика (принципала). Агент может либо действовать от своего имени, либо выступать в роли представителя заказчика.

Агентский договор отличается от схожих соглашений (поручения, комиссии) тем, что агент может совершать более широкий круг действий, чем другие посредники. Поэтому заключать с гражданином агентский договор целесообразно в тех случаях, когда требуется совершение не только юридически значимых действий (заключение сделок, представление интересов и т. д.), но и различных фактических (передача товара, рекламирование, изучение рынка и др.).

Кроме того, агентский договор с физическим лицом предполагает долгосрочное сотрудничество. Если же роль посредника сводится к совершению разовой операции, то логичнее оформить договор поручения или комиссии.

Какие договор можно заключать с физическим лицом?

Любая организация имеет право заключать договоры с гражданами, как трудовые, так и гражданско-правовые. Трудовой договор предусматривает найм работника для выполнения определенных обязанностей на основе трудового законодательства. Гражданско-правовой договор, напротив, обычно заключается для выполнения отдельных работ или оказания услуг, но не создает трудовые отношения между сторонами. Такой договор регулируется Гражданским кодексом и может включать в себя условия, такие как оплата за выполненную работу, сроки выполнения и ответственность сторон

Важно помнить, что выбор между трудовым и гражданско-правовым договором должен осуществляться в соответствии с законодательством и учитывать права и интересы всех сторон

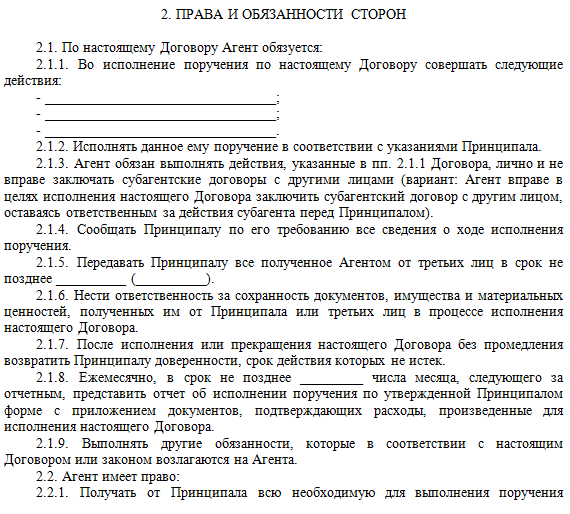

Образец и правила составления договора

При составлении агентского договора с физ. лицом ориентируйтесь на его содержание. Единой формы документа не существует, однако в нем должна быть отражена такая информация:

- Предмет – конкретные действия/услуги, которые должен оказать агент.

- От чьего имени и в каких случаях он действует – от себя лично, от лица компании (допускается и комбинированный вариант).

- Ограничение полномочий – пункт, содержащий перечень действий, которые агент не может исполнять от имени компании.

- Срок действия документа (можно сделать его и бессрочным).

- Право или запрет на заключение субагентского договора.

- Размер вознаграждения.

- Порядок расторжения и изменения соглашения.

При составлении документа ориентируйтесь на такую структуру.

Преамбула и предмет

Укажите дату, место подписания договора, данные компании, ФИО и паспортные данные физического лица. Он будет именоваться агентом, а заказчик – принципалом. В предмете приведите точную формулировку с ответами на вопросы:

- какие действия совершает агент (можно сослаться на дальнейшие пункты, где они будут описаны подробно);

- от чьего имени;

- за чей счет.

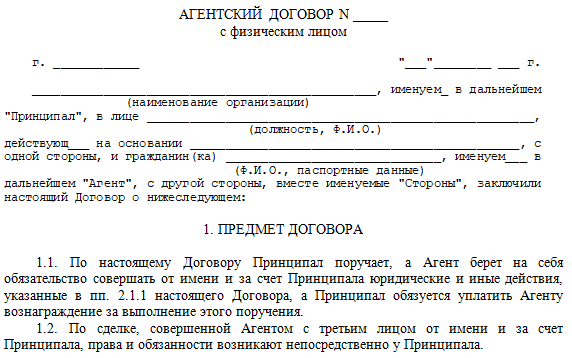

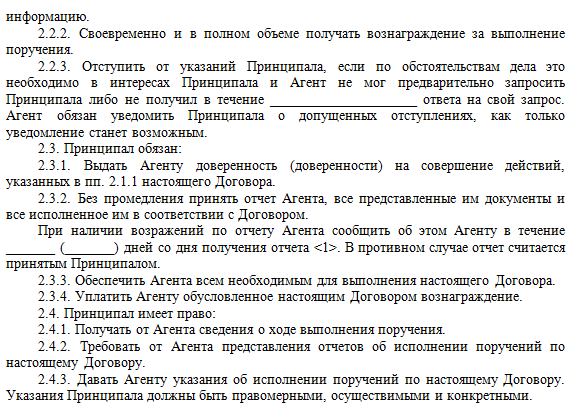

Права и обязанности сторон

Это наиболее важный пункт, который раскрывает подробно все обязанности агента, а также ограничения по его правам. Перечислите конкретные действия, которые поручаете исполнителю, например:

- поиск контрагентов;

- переговоры с ними;

- подписание с ними документов, необходимых для оформления договоров;

- передача денежных средств;

- приемка товара и т.п.

Здесь же напрямую пропишите, есть ли у агента право заключать субагентские договоры или нет. Обозначьте соки предоставления ответственности, названия отчетов – например, «Об исполнении поручения».

Среди прав агента укажите:

- получение любой информации и доступа к документам, необходимым для исполнения задания;

- получение вознаграждения.

В качестве обязанностей принципала укажите обязанность предоставить соответствующие бумаги, а также выплатить агенту вознаграждение .

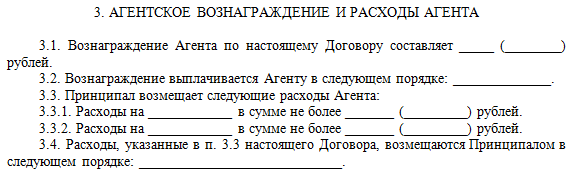

Размер вознаграждения

Порядок определения вознаграждения установите самостоятельно, после чего согласуйте его с агентом. Оплата может быть фиксированной или пропорциональной от объема выполненных задач. Отдельно распишите расходы на разные виды деятельности, установите верхнее ограничение (при необходимости). В этом же пункте можно прописать порядок и сроки проведения расчетов, их форму (наличными, переводом).

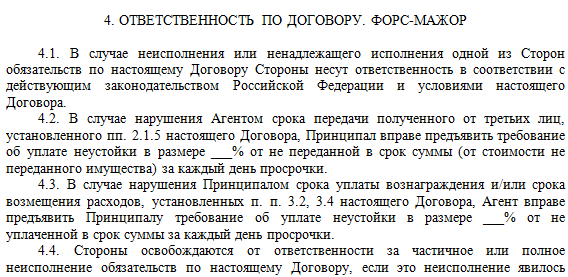

Ответственность сторон

Опишите случаи наступления ответственности каждой стороны, порядок их действий при возникновении непредвиденных ситуаций, на которые не может повлиять ни агент, ни принципал.

Разрешение споров

По необходимости опишите порядок досудебного разрешения спора. Однако в любом случае обе стороны вправе сразу обратиться в суд, если между ними возникли разногласия.

Порядок изменения/расторжения договора

В порядке расторжения договора укажите:

- процедуру расторжения;

- сроки;

- неустойку, которую заплатит каждая сторона.

Изменение условий договора обычно осуществляется за счет составления дополнительных соглашений к нему.

Прочие положения

Затем стороны прописывают свои данные, реквизиты документов, ставят оригинальные подписи и расшифровки подписей (фамилии, инициалы). Если компания использует в работе печать, она ставит и оттиск.

Разграничение имущества агента и принципала

В отношении, например, товаров принципала у сторон вопросов обычно не возникает — посредник принимает их к себе на забалансовый учет. Но в отношении других объектов гражданских прав ситуация не так однозначна.

В силу ст.128 ГК РФ к объектам гражданских прав относятся:

— вещи, включая наличные деньги и документарные ценные бумаги, иное имущество, в том числе безналичные денежные средства, бездокументарные ценные бумаги, имущественные права;

— результаты работ и оказание услуг;

— охраняемые результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальная собственность);

Из указанной статьи следует, что, например, безналичные денежные средства относятся к иному имуществу, а не к вещам. И это вызывает сложности у сторон агентского договора в ситуации, когда посредник участвует в расчетах, а третье лицо по тем или иным причинам не исполнило свои договорные обязательства (например, задержало оплату) либо наоборот, перечислило аванс (и затем не выходило на связь более трех лет, либо ликвидировалось).

С одной стороны, исходя из формулировок ст.128, 996 ГК РФ, у принципала не возникает права собственности на безналичные денежные средства, поступившие от покупателя на счет агента.

В то же время, в отношении договора комиссии ВАС РФ разъяснял (п.9 Информационного письма Президиума ВАС РФ от 17.11.2004 N 85), что по смыслу ст. 999 ГК РФ при отсутствии соглашения сторон об ином комиссионер обязан перечислять комитенту суммы, вырученные от продажи товара, принадлежащего последнему, по мере их поступления, а не по результатам исполнения поручения комитента в полном объеме. Это означает, что обязанность по перечислению комитенту сумм, полученных от третьих лиц, возникает у комиссионера непосредственно в момент получения указанных сумм и подлежит исполнению в разумный срок, если иное не установлено договором комиссии.

Поскольку нормы, установленные для договора комиссии применимы и в отношении агентского договора (ст.1011 ГК РФ), то суммы оплаты, полученные от третьих лиц и зависшие у агента, следует рассматривать как обязательство агента перед принципалом. Оставить их себе агент не вправе. Аналогично и долги третьих лиц посредник передает принципалу.

Срок действия агентского договора

Рассматриваемый договор может быть заключен на срок, который определят стороны, или же срок действия договора может быть не указан. Если срок действия договора не указан, то фактически он будет действовать пока стороны не исполнят по нему свои обязательства.

Срок действия договора следует отличать от срока исполнения агентом, принятых на себя обязательств. Если предусмотреть срок исполнения агентом обязательств, то в случае его нарушения, можно взыскать штрафные санкции, которые также могут быть предусмотрены договором, хотя не всегда можно конкретной датой определить срок исполнения обязательств, как например, в договоре подряда.

Кроме того, договор может содержать указание на конкретные сроки, в которые агент должен совершить ряд тех или иных действий.

Общие тезисы по разграничению договоров ГПХ и трудовых

Когда речь заходит о разграничении договоров гражданско-правового характера (ГПХ) и трудовых, возникает ряд вопросов: какие особенности имеют эти договора, какие риски несут работодатель и исполнитель, кто платит налоги и взносы и какие ошибки могут возникнуть при их оформлении?

Одной из основных задач при разграничении договоров ГПХ и трудовых является правильное определение сторон договора. В случаях, когда работник оказывает услуги нескольким работодателям, необходимо четко определить кем он признан исполнителем, чтобы избежать нарушения законодательства о труде.

Плюсы заключения договоров ГПХ для работодателя в том, что он не обязан начислять и уплачивать налоги и взносы за исполнителя, что позволяет ему сэкономить средства и упростить учет. Однако, есть и минусы – работодатель несет риск признания такого договора трудовым, что может привести к дополнительным расходам и необходимости выплаты компенсаций.

Важно также знать, что некоторые изменения, вступающие в силу с 1 января 2024 года, расширят круг физических лиц, которые могут заключать договоры ГПХ. При этом, необходимо учесть, что законодательство сфрмулировало определенные критерии и условия для заключения таких договоров, а также требования к их оформлению и ведению отчетности

Информацию о начислении и уплате взносов можно получить из отчетов, которые работы исполнитель обязан предоставлять работодателю. В случаях возникновения ошибок, связанных с неначислением или неуплатой взносов, возможны судебные споры, в которых стороны должны обосновать свою позицию и предоставить необходимые доказательства.

Распространенные ошибки при оформлении договоров ГПХ с физическими лицами – это неправильное указание сторон договора, несоблюдение формальностей и требований законодательства, а также отсутствие обязательных условий и пунктов в договоре.

В заключение, разграничение договоров ГПХ и трудовых – это сложный процесс, требующий внимательного изучения законодательства и учета всех особенностей. Работодатель и исполнитель должны быть готовы к возможным рискам и ошибкам, связанным с этими договорами, и строго соблюдать требования закона.

Риск 1. Признание расходов на выплату агентского вознаграждения необоснованными для целей налогообложения.

Как известно, организации платят налог на прибыль и в целях исчисления такого налога уменьшают полученные доходы на сумму расходов. К числу таких расходов относится и выплата агентского вознаграждения. Однако налоговый орган не всегда признает такие расходы обоснованными. Поэтому, намереваясь оформить отношения с помощью агентского договора, предпринимателю рекомендуется избегать таких договоров с бывшими сотрудниками, так как велик риск признания расходов необоснованными.

В одном из дел суд подтвердил завышение сумм расходов обществом, которое заключило агентский договор с бывшим сотрудником, работавшим по трудовому договору

Для такого вывода суд принял во внимание следующие обстоятельства: агентский договор заключен в день увольнения сотрудника, функции агента не отличались от его трудовых обязанностей в обществе, а общество не доказало, что имелись препятствия для исполнения трудовых обязанностей агентом. Аналогичным образом налоговые органы устанавливают и экономию работодателя на уплате НДФЛ: увольнение работников в «агенты» на длительное время и за систематическую плату приведет к доначислению НДФЛ и страховых взносов.

Отчет в ИФНС

Заказчик при оформлении ГПХ договора с исполнителем должен отчитаться не только в СФР, но и в ИФНС. Для этого сдаются персонифицированные сведения о физлицах. Кроме того, отчетные данные отражаются в расчете по страховым взносам (Приказ ФНС от 29.09.2022 N ЕД-7-11/878@).

В персонифицированных сведениях заполняется титульный лист и сами сведения на физлиц:

- строки 020-060 — персональные данные исполнителя;

- строка 070 — данные о выплатах и вознаграждениях.

Срок подачи отчета — не позже 25-го числа месяца после отчетного, начиная с месяца заключения ГПД и заканчивая месяцем его расторжения. Способы подачи:

- только электронно — при численности физлиц в организации больше 10 чел. (в т.ч. на ГПХ договорах);

- электронно или на бумаге — при численности физлиц не больше 10 чел.

Воспользуемся условиями предыдущего примера и заполним перссведения на Иванова М. С.:

В расчете по страховым взносам заполняется титульный лист, раздел 1, подраздел 1 (по взносам на ОПС, ОМС, ВНиМ) и раздел 3 о персонифицированных сведениях.

Срок подачи РСВ — не позже 25-го числа месяца после отчетного квартала. Способы подачи:

- только электронно — при численности физлиц, которым начислены выплаты, больше 10 чел. (в т. ч. на ГПХ договорах);

- электронно или на бумаге — при численности не больше 10 чел.

Агентские услуги и их классификация

- Валютный контроль и валютный учет. Агенту поручают осуществлять все необходимые операции по проверке документов, связанных с валютным контролем, а также вести учет поступлений и расходов средств в иностранной валюте.

- Транзитный контроль. Работа по транзитному контролю заключается в представлении грузовладельцами необходимых сведений в электронной форме, чтобы подтвердить правильность сведений, предоставленных определенными кнопка на сайте вэд.декларации, и подтверждающих их дальнейшее использование.

- Контроль за зачислением денежных средств. Агентские услуги могут предусматривать также контроль за зачислением денежных средств от иностранных контрагентов на счета заказчика. В этом случае агент осуществляет проверку соответствующих документов и подтверждает факт зачисления денежных средств на указанные счета.

- Сотрудничество в рамках проводимой самозанятости. В условиях растущей популярности самозанятости возможна работа агента, заключающаяся в представлении интересов самозанятых лиц, ведении учета и представлении отчетности в соответствующих органах власти.

При заключении агентского договора с нерезидентом на оказание услуг важно учесть особенности такого контракта. Например, форма агентского договора должна быть принятой в стране принципала, а в договоре должны быть указаны все важные условия сделки, включая права и обязанности сторон, сроки и условия оплаты, ответственность сторон и т.д

Что такое агентский договор

Агентский договор – это документ для оформления отношений между агентом (посредником) и принципалом (заказчиком), в рамках которого первый обязан совершить определенные действия по поручению второго за вознаграждение. При этом посредник действует от своего имени или от имени заказчика, но всегда за счет последнего. Разница в способах представления интересов сказывается на обязанностях по договору. Если агент действует от своего имени с упоминанием принципала – обязанности по договору ложатся на агента, если же агент участвует от имени заказчика, то обязанности возникают у последнего.

Размер агентского вознаграждения и способ выплаты стороны закрепляют в договоре. Как правило, это определенная сумма или проценты от совершенной сделки.

В установленные договором сроки посредник предоставляет принципалу отчет о выполнении поручения и прикладывает к нему подтверждающие документы по расходам в отношении принципала.

Организации привлекают агентов в своей деятельности по разным направлениям. Это могут быть поручения по реализации покупателям товаров принципала, приобретение имущества для заказчика, вопросы юридического характера.

Общее описание варианта

Конкретное оформление рассматриваемого варианта может отличаться, но, как правило, в общих чертах структура отношений выглядит так (рассмотрим применительно к арендодателю на УСН с объектом налогообложения «доходы»):

1. В договоре аренды стороны предусматривают, что арендатор самостоятельно обеспечивает и оплачивает снабжение объекта аренды коммунальными ресурсами (услугами).

2. Арендатор заключает с арендодателем отдельный агентский договор, по которому арендатор (уже в статусе принципала) поручает арендодателю (в статусе агента):

-

организовывать и совершать необходимые действия для снабжения объекта аренды коммунальными ресурсами (услугами), заключать и оформлять необходимые для этого документы;

-

получать (аккумулировать) от принципала денежные средства в счет оплаты коммунальных ресурсов (услуг) и перечислять (ретранслировать) их поставщикам таких ресурсов (услуг);

-

получать и передавать принципалу и (или) поставщикам коммунальных ресурсов (услуг) информацию и документы по снабжению объекта аренды коммунальными ресурсами (услугами) – первичные документы, счета, счета-фактуры, показания приборов учета и др.;

-

участвовать в качестве представителя принципала при разрешении спорных, конфликтных, аварийных ситуаций, при проведении проверок, поверок, связанных со снабжением объекта аренды коммунальными ресурсами (услугами).

В качестве агента может выступать и иное лицо (не арендодатель). Но, как правило, агентом выступает сам арендодатель, при этом от своего имени (для того, чтобы не «выпускать из своих рук» снабжение объекта и не перезаключать потом, при смене арендатора, соответствующие договоры с поставщиками коммунальных ресурсов (услуг)).

3. За выполнение посреднических функций принципал уплачивает агенту некое агентское вознаграждение, которое может быть не очень высоким (согласно ст.ст. 1005, 1006 ГК РФ агентский договор обязательно должен быть возмездным).

В приведенной ситуации получаемые агентом от принципала денежные средства в счет оплаты коммунальных ресурсов (услуг) не являются доходом агента в целях налогообложения, поскольку агент получает их как посредник – для последующего перечисления (ретранслирования) таких денежных средств поставщикам ресурсов (услуг) (пп. 9 п. 1 ст. 251, НК РФ). Доходом агента для целей налогообложения будет являться только агентское вознаграждение.

В свою очередь, для принципала (арендатора) агентский договор не препятствует учету в расходах платежей за коммунальные ресурсы (услуги). Понятно, если применяемая арендатором система налогообложения в принципе позволяет учитывать расходы; при этом по общему правилу учитываемые расходы должны быть обоснованными (экономически оправданными), документально подтвержденными и направленными на получение дохода – НК РФ.

Таким образом, с точки зрения «доходов-расходов» вариант с агентским договором решает вопрос с налоговыми «потерями» у арендодателя, сохраняя расходную часть у арендатора. Единственный момент – агентское вознаграждение, включаемое в доходы агента, но, повторимся, в такой ситуации оно не обязательно должно быть большим.

С точки зрения «входящего» НДС от поставщиков коммунальных ресурсов (услуг) тоже все хорошо, поскольку, даже если агент применяет УСН и действует от своего имени, арендатор получает перевыставленный счет-фактуру с «входящим» НДС ( НК РФ).

Конечно, рассматриваемый вариант с агентским договором требует надлежащего документального оформления:

1. Необходимо правильно выстроить договор аренды, возложив на арендатора обязанность по самостоятельному обеспечению и оплате снабжения объекта аренды коммунальными ресурсами (услугами).

2. Понятно, потребуется сам агентский договор с соответствующим функционалом агента. Примерный функционал агента мы изложили выше.

3. Агент должен выполнять целый ряд действий и учитывать некоторые особенности при перевыставлении счетов-фактур принципалу (см., например, особенности, предусмотренные в НК РФ, пп. «а», «в», «г», «д», «е», «ж», «и», «к», «л» п. 1, пп. «а» п. 11 Правил заполнения счета-фактуры, пп. «а» п. 7, пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, пп. «г» п. 19 Правил ведения книги покупок, п. 3 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (ред. от 19.01.2019)).

4. Агенту необходимо представлять принципалу отчеты с подтверждающими «входящими» документами от поставщиков коммунальных ресурсов (услуг) (ст. 1008 ГК РФ) и отдельно акты по своему агентскому вознаграждению.

Но в целом оформление при рассматриваемом варианте с агентским договором не является очень сложным.

Договор ГПХ — это…

ГПХ договор (или ГПД) — соглашение гражданско-правового характера, заключаемое на выполнение работ или оказание услуг. Сторонами взаимоотношений могут быть два физлица или юрлицо (ИП) и физлицо.

Договоры ГПХ 2023 года заключаются, например, на услуги перевозок, хранения, аренды, для выполнения конкретных разовых операций и т. д.

Положения ГПД регламентируются ГК РФ. В ст. 702, , 1288 ГК РФ обозначено, что сторонами соглашения являются заказчик и исполнитель (или автор) — первый выдает задание и оплачивает результаты, а второй выполняет задание и сдает результаты. Порядок оплаты итогов работы закрепляется в ГПХ договоре.

Заказчик обязан:

- удержать и перечислить НДФЛ с выплаты исполнителю;

- начислить и заплатить социальные взносы;

- начислить и заплатить взносы «на травматизм» (при указании этого пункта в ГПД);

- отчитываться в госорганы.

Особенности и характеристика агентского договора

Это положение означает то, что вся выручка от реализации товара должна быть в обязательном порядке учтена при исчислении налога на НДС и прибыль. При этом налоговой базой для агента считается его вознаграждение и расходы, некомпенсируемые принципалом.

- Пункт «Предмет договора».

- Пункт «Срок договора».

- Порядок подачи агентом отчетности за все совершенные действия (необходимо указать сроки, вид и порядок отчетности, документы, подтверждающие расходы агента).

- Размер и порядок выплаты вознаграждения агенту.

- Пункт об ограничении прав сторон (принципал не может соглашением определять круг заказчиков для агента).

- Причины, по которым агентский договор может быть прекращен (перечисление всех возможных вариантов прекращения соглашения).

- Пункт о невозможности или возможности заключения субагентского договора.

Общая информация о налогообложении агентского договора

Налогообложение агентского договора является важным аспектом для всех сторон – агента и принципала. От правильной налоговой обработки зависит расчет налоговых обязательств и оптимизация налоговых платежей.

Налогообложение агента

Агент, как физическое лицо, обязан уплачивать налоги на доходы, полученные в рамках агентского договора. В зависимости от статуса агента – индивидуального предпринимателя или простого гражданина – могут применяться различные налоговые ставки и режимы.

Наиболее часто встречающейся формой налогообложения агента является уплата налога на доходы физических лиц (НДФЛ). Агенту необходимо удерживать указанную сумму налога с каждой сделки и перечислять ее в бюджет. Однако, для индивидуальных предпринимателей могут применяться упрощенные налоговые системы или патенты.

Налогообложение принципала

Принципал, как заказчик агентских услуг, также может столкнуться с налоговыми обязательствами. Он обязан уплачивать налоги на доходы, полученные от агентских услуг. Налоговые ставки и порядок уплаты зависят от организационно-правовой формы принципала – физического лица или юридического лица.

Обычно, принципалу необходимо учесть агентское вознаграждение как расходы при расчете налоговой базы. При этом, если у агента возникает налоговая обязанность, связанная с агентской деятельностью, такие расходы могут быть учтены в качестве налогового вычета или особых расчетных схем.

| Форма налогообложения | Агент | Принципал |

|---|---|---|

| НДФЛ | Удержание и уплата налога с каждой сделки | Расчет налоговых обязательств от агентского вознаграждения |

| Упрощенная система налогообложения или патент | Установленные налоговые ставки и режимы в зависимости от статуса индивидуального предпринимателя | — |

| Налог на прибыль (для юридических лиц) | — | Расчет налоговых обязательств от агентского вознаграждения |