IV. Содержание бухгалтерского баланса

18. Бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату.

19. В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

20. Бухгалтерский баланс должен содержать следующие числовые показатели (с учетом изложенного в пунктах 6 и 11 настоящего Положения):

|

Раздел |

Группа статей |

Статьи |

|

1 |

2 |

3 |

|

АКТИВ |

||

|

Внеоборотные активы |

Нематериальные активы |

Права на объекты интеллектуальной (промышленной) собственности |

|

Патенты, лицензии, торговые знаки, знаки обслуживания, иные аналогичные права и активы |

||

|

Организационные расходы |

||

|

Деловая репутация организации |

||

|

Основные средства |

Земельные участки и объекты природопользования |

|

|

Здания, машины, оборудование и другие основные средства |

||

|

Незавершенное строительство |

||

|

Доходные вложения в материальные ценности |

Имущество для передачи в лизинг |

|

|

Имущество, предоставляемое по договору проката |

||

|

Финансовые вложения |

Инвестиции в дочерние общества |

|

|

Инвестиции в зависимые общества |

||

|

Инвестиции в другие организации |

||

|

Займы, предоставленные организациям на срок более 12 месяцев |

||

|

Прочие финансовые вложения |

||

|

Оборотные активы |

Запасы |

Сырье, материалы и другие аналогичные ценности |

|

Затраты в незавершенном производстве (издержках обращения) |

||

|

Готовая продукция, товары для перепродажи и товары отгруженные |

||

|

Налог на добавленную стоимость по приобретенным ценностям |

||

|

Дебиторская задолженность |

Покупатели и заказчики |

|

|

Векселя к получению |

||

|

Задолженность дочерних и зависимых обществ |

||

|

Задолженность участников (учредителей) по вкладам в уставный капитал |

||

|

Авансы выданные |

||

|

Прочие дебиторы |

||

|

Финансовые вложения |

Займы, предоставленные организациям на срок менее 12 месяцев |

|

|

Собственные акции, выкупленные у акционеров |

||

|

Прочие финансовые вложения |

||

|

Денежные средства |

Расчетные счета |

|

|

Валютные счета |

||

|

ПАССИВ |

||

|

Капитал и резервы |

Уставный капитал |

|

|

Добавочный капитал |

||

|

Резервный капитал |

Резервы, образованные в соответствии с законодательством |

|

|

Резервы, образованные в соответствии с учредительными документами |

||

|

Нераспределенная прибыль (непокрытый убыток — вычитается) |

||

|

Долгосрочные обязательства |

Заемные средства |

Кредиты, подлежащие погашению более чем через 12 месяцев после отчетной даты |

|

Займы, подлежащие погашению более чем через 12 месяцев после отчетной даты |

||

|

Прочие обязательства |

||

|

Краткосрочные обязательства |

Заемные средства |

Кредиты, подлежащие погашению в течение 12 месяцев после отчетной даты |

|

Займы, подлежащие погашению в течение 12 месяцев после отчетной даты |

||

|

Кредиторская задолженность |

Поставщики и подрядчики |

|

|

Векселя к уплате |

||

|

Задолженность перед дочерними и зависимыми обществами |

||

|

Задолженность перед персоналом организации |

||

|

Задолженность перед бюджетом и государственными внебюджетными фондами |

||

|

Задолженность участникам (учредителями) по выплате доходов |

||

|

Авансы полученные |

||

|

Прочие кредиторы |

||

|

Доходы будущих периодов |

||

|

Резервы предстоящих расходов и платежей |

По какой строке Бухгалтерского баланса отразить выданные беспроцентные займы

Беспроцентные займы в балансе отразите по строке 1230 «Дебиторская задолженность».

Отражать беспроцентные займы в балансе по строке 1170 «Финансовые вложения» нельзя. Ведь такие займы не приносят организации доходов, а значит, и не являются финансовыми вложениями.

Такой вывод можно сделать из абзаца 4 пункта 2 ПБУ 19/02.

Информацию по строке 1230 можно детализировать (п. 19 ПБУ 4/99). Например, в зависимости от ожидаемых сроков погашения задолженности: в течение ближайших 12 месяцев – краткосрочная, более чем через 12 месяцев – долгосрочная. Или же в зависимости от того, кто является должником – организация или гражданин.

Место долгосрочных финансовых вложений в балансе

К данной категории вложений относятся только затраты, приносящие прибыль в виде процентов, приобретения интеллектуальной собственности, увеличения активов. Беспроцентные займы такими характеристиками не обладают – их выдача фиксируется по 76 счету, в балансе отражаются в составе дебиторки.

В бланке баланса для отражения финансовых вложений предназначены две строки и у каждой свое назначение:

- 1170 – для отражения сумм внеоборотных активов в 1-й части баланса, то есть, инвестиций, предполагающих отдачу не ранее, чем через год. Это покупка ценных бумаг, вложения в уставный капитал новых предприятий.

- 1240 – для фиксации во 2-й части баланса оборотных активов, вкладываемых на срок до 1 года.

Отражаемые по этим строкам суммы бухгалтер учитывает по счетам 55, 58, 59 и 73. При разнесении по счетам сразу стоит учитывать срок вложений, используя для этого субсчета. Это упростит дальнейшее формирование баланса.

Краткосрочные финансовые вложения: определение и строка в балансе

Вложения в финансовые активы со сроком, не достигающим 12 месяцев (приобретенные права на дебиторку, краткосрочные процентные займы, депозиты, ценные бумаги, прочие финансовые вложения) — это краткосрочные финансовые вложения

.

Они отражаются в стр. 1240 баланса предприятия. Напомним, что 1240-я — одна из строк актива баланса, характеризующая оборотные активы предприятия.

ВАЖНО! П. 20 ПБУ 4/99 «Бухгалтерская отчетность организации» указывает на то, что к числу краткосрочных финансовых вложений необходимо относить и собственные выкупленные акции предприятия

Однако это прямо противоречит абз. 4 п. 3 ПБУ 19/02 «Учет финансовых вложений». Как быть? Существует общий юридический принцип, по которому противоречие между нормативными актами одного уровня (ПБУ 4/99 и ПБУ 19/02 — это нормативные документы одного уровня), разрешается в пользу того, который имеет более поздний срок принятия. В нашем случае следовать надлежит именно нормам ПБУ 19/02, так как оно вступило в силу в 2003 году, а ПБУ 4/99 — в 2000 году. Следовательно, не стоит относить собственные выкупленные акции предприятия к числу финансовых активов.

В стр. 1240 отражается сумма сальдо по Дт 58 (в части краткосрочных финансовых вложений), сальдо по Дт 73 (в части краткосрочных займов персоналу) и сальдо по Дт 55 (в части краткосрочных депозитов). Эта сумма должна быть уменьшена на сальдо по Кт 59 в части формирования резервов под краткосрочные финансовые вложения.

Сложность представляет тот факт, что для сч. 58 современного плана счетов (приказ Минфина РФ от 31.10.2000 № 94н, далее — приказ № 94н) отсутствует деление на долгосрочные и краткосрочные финансовые вложения. При этом предприятие самостоятельно имеет право открывать субсчета первого и второго порядка в соответствии с целями своей учетной политики.

Кроме того, в инструкции по применению плана счетов (приказ № 94н) относительно сч. 58 прямо сказано, что предприятие обязано «обеспечить возможность получения данных о краткосрочных и долгосрочных активах». Такое детальное деление к тому же значительно упростит процесс составления баланса предприятия.

Два общих замечания о характере ведения счета 58

Счёт 58 «Финансовые вложения» необходим для фиксации вложений предприятия в ценные бумаги разного типа, отображения вкладов в уставный капитал, систематизации выдачи процентных займов и прочих схожих операций.

Специфика работы со счётом 58:

-

обороты по счёту формируются следующим образом:

-

в дебетовой части фиксируются денежные (материальные) поступления, либо повышение их стоимости;

-

в кредитовой части отражается выбытие или уменьшение стоимости.

Аналитический учёт по счёту 58 ведётся в разрезе видов инвестиционных объектов, по которым заключены договора. Для упрощения учёта все вложения делятся на долгосрочные и краткосрочные.

С учётом финансовых вложений компании немного разобрались. Теперь самое время переходить к другим статьям на нашем сайте.

Счет 58: финансовые вложения

Счет 58 «Финансовые вложения» предназначен для обобщения информации о наличии и движении инвестиций организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы.

Паи и акции

При инвестировании в финансовые инструменты важно понимать разницу между паями и акциями.

Пай – это доля собственности в инвестиционном фонде. Инвестиционные фонды объединяют средства множества инвесторов для вложения в различные активы, такие как недвижимость, акции, облигации и др. Пай дает право на долю прибыли фонда, пропорциональную размеру пая.

Акция – это ценная бумага, подтверждающая право собственности на долю компании. Акции дают право на получение части прибыли компании в виде дивидендов, а также на участие в управлении компанией через голосование на собраниях акционеров.

Основное отличие пая от акции заключается в том, что пай не дает права на управление фондом, а акция – дает. Кроме того, прибыль от пая зависит от общей доходности фонда, а прибыль от акции – от результатов деятельности конкретной компании.

Выбор между паем и акцией зависит от целей и предпочтений инвестора. Если инвестор хочет участвовать в управлении компаниями, то ему больше подойдут акции.

Долговые ценные бумаги

Они представляют собой финансовые инструменты, выпускаемые эмитентом для привлечения заемного капитала. Они гарантируют возврат основной суммы долга и получение процентов в определенные сроки.

Существуют различные виды долговых ценных бумаг, которые отличаются по своим характеристикам и рискам для инвесторов. Вот некоторые из наиболее распространенных видов:

-

облигации являются наиболее распространенным видом долговых ценных бумаг. Они представляют собой долговые обязательства эмитента, которые продаются инвесторам на определенный срок и с определенной процентной ставкой;

-

векселя – это краткосрочные долговые инструменты, обычно используемые для финансирования торговых операций. Они выпускаются на определенный срок, но не предусматривают выплаты процентов;

-

кредитные ноты – это долгосрочные долговые ценные бумаги, обеспеченные активами эмитента. Они предоставляют инвесторам фиксированный процентный доход и возможность продать их на вторичном рынке.

Предоставленные займы

Предоставленные займы – это кредиты, которые компания выдает своим клиентам или другим организациям. Эти займы могут быть как краткосрочными, так и долгосрочными, и могут быть обеспечены различными видами залога. Предоставленные займы учитываются на балансе компании и отражаются в финансовой отчетности.

Вклады по договору простого товарищества

Вклады по договору простого товарищества – это денежные средства или иное имущество, которое участники договора вносят для достижения общей цели. Вклады могут быть равными или неравными, и каждый участник имеет право на получение прибыли от общих инвестиций. Вклады по договору простого товарищества учитываются на отдельном балансе и отражаются в бухгалтерской отчетности.

Отражение активов и обязательств

Заполняя строки баланса, руководствуйтесь разделом IV ПБУ 4/99. То есть учитывайте сроки обращения активов и обязательств. Активы и обязательства со сроком обращения (погашения) более 12 месяцев показывайте как долгосрочные. Все остальные активы и обязательства являются краткосрочными.

Если для активов (обязательств) не определена конкретная строка баланса, отражайте их исходя из экономической сущности. Делать это нужно независимо от того, на каком счете они учтены (п. 6 ПБУ 4/99, абз. 2 п. 10 Положения по ведению бухгалтерского учета и отчетности). Например, несмотря на то что депонированная зарплата учитывается на счете 76 (а не на счете 70), ее экономическое содержание от этого не меняется. Поэтому в балансе депонированную зарплату отражайте как кредиторскую задолженность перед персоналом, а не перед прочими кредиторами.

Стоимость имущества и обязательств в балансе отражайте за вычетом регулирующих величин. В частности, регулирующими величинами являются:

- суммы начисленной амортизации (письмо Минфина России от 30 января 2006 г. № 07-05-06/16);

- резерв под снижение стоимости материальных ценностей (п. 25 ПБУ 5/01);

- резерв под обесценивание финансовых вложений (абз. 5 п. 38 ПБУ 19/02);

- резерв по сомнительным долгам (письмо Минфина России от 23 декабря 2005 г. № 07-05-06/353).

Сальдо по счетам учета резервов в балансе отдельно не указывайте. На эти суммы уменьшайте показатели соответствующих строк. Например, сальдо по счету 63 «Резерв по сомнительным долгам» .

В аналогичном порядке уменьшают соответствующие строки баланса другие регулирующие величины. Так, стоимость основных средств и нематериальных активов указывают за вычетом начисленной амортизации. А стоимость материально-производственных запасов – за вычетом резерва под снижение стоимости материальных ценностей. Стоимость же финансовых вложений уменьшите на величину резерва под обесценение финансовых вложений. Информацию о регулирующих величинах отразите в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах. Такой порядок установлен пунктом 35 ПБУ 4/99.

См. пример заполнения бухгалтерского баланса.

См. пример составления бухгалтерского баланса малым предприятием.

Ситуация: по какой строке Бухгалтерского баланса отразить выданные беспроцентные займы?

Беспроцентные займы в балансе отразите по строке 1230 «Дебиторская задолженность».

Отражать беспроцентные займы в балансе по строке 1170 «Финансовые вложения» нельзя. Ведь такие займы не приносят организации доходов, а значит, и не являются финансовыми вложениями.

Такой вывод можно сделать из абзаца 4 пункта 2 ПБУ 19/02.

Информацию по строке 1230 можно детализировать (п. 19 ПБУ 4/99). Например, в зависимости от ожидаемых сроков погашения задолженности: в течение ближайших 12 месяцев – краткосрочная, более чем через 12 месяцев – долгосрочная. Или же в зависимости от того, кто является должником – организация или гражданин.

Раскрытие информации о финансовых вложениях

В отчетности требуется раскрывать следующую информацию:

- о способах, которыми происходит оценка финансовых вложений при их выбытии по группам;

- об изменениях способов оценки финансовых вложений при их выбытии и их последствиях;

- стоимость финансовых вложений, по которым возможно определить реальную рыночную стоимость, и финансовых вложений, с неопределяемой текущей рыночной стоимостью;

- разница между актуальной рыночной стоимостью на дату отчета и ранее произведенной оценкой финансовых вложений;

- по долговым ценным бумагам, с не определенной текущей рыночной стоимостью;

- разница между номинальной стоимостью и первоначальной в течение срока обращения;

- виды ценных бумаг, обремененных залогом и их стоимость;

- виды выбывших ценных бумаг и других финансовых вложений, переданных другим компаниям и лицам и их стоимость;

- сумма резерва под обесценение финансовых вложений;

- данные об оценке по дисконтированной стоимости и о примененных способах дисконтирования по долговым ценным бумагам и предоставленным займам.

Замечание 1

Согласно документу «Инструкция по применению Плана счетов» финансовые вложения учитываются по субсчетам 58 счета «Финансовые вложения». Аналитический учет по нему должен обеспечивать в частности достоверную информацию о долгосрочных и краткосрочных активах.

Одновременно с этим Инструкция по применению Плана счетов бухгалтерского учета допускает следующее:

- депозитные вклады, могут учитываться на 55 счете «Специальные счета в банках», субсчете 3 «Депозитные счета»;

- процентные займы работникам компании, могут отражаться на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам».

Вне зависимости от счета бухгалтерского учета, на котором отражаются активы, являющиеся финансовыми вложениями, в Бухгалтерском балансе информация о них отображается в составе финансовых вложений. В частности, в разделе I в строке $1150$ «Финансовые вложения» Бухгалтерского баланса отражается стоимость долгосрочных финансовых вложений на $31$ декабря предыдущего года и на $31$ декабря года, предшествующего предыдущему.

По долгосрочным финансовым вложениям, обращающимся на бирже, отражается их актуальная рыночная стоимость на основании данных аналитического учета по 58 счету.

По долгосрочным финансовым вложениям, с неопределяемой текущей рыночной стоимостью, указывается их первоначальная стоимость за минусом сформированного по ним резерва. Для этого используются данные аналитического учета по счетам $58$ и $59$ «Резервы под обесценение финансовых вложений». В графе «Пояснения» Бухгалтерского баланса делается указание на раскрытие этого показателя.

При признании компанией выбытия финансовых вложений необходимо раскрыть информацию:

- о дальнейшем участии предприятия в переданных активах;

- о переданных активах с обязательством обратного выкупа.

Замечание 2

В ПБУ23/2011 выделяется в составе финансовых вложений денежные эквиваленты. Это высоколиквидные активы, легко обращаемые в заранее определенную сумму денежных средств и подверженные незначительному риску изменения их стоимости. К таким денежным эквивалентам относятся векселя Сбербанка России со сроком погашения до 3-х месяцев. Стоимость финансовых вложений, относящихся к денежным эквивалентам, отражается в Бухгалтерском балансе в строке 1250 «Денежные средства и денежные эквиваленты» и показатель 1240 строки не формирует.

В Отчете о движении денежных средств отражается информация о поступлении денежных средств о дивидендах и процентах по финансовым вложениям и расходе денег на финансовые вложения и на уплату дивидендов и процентов по ценным бумагам. Информация о процентах к получению и уплате, а также доходах от участия в других организациях отражается в разделе «Прочие доходы и расходы» Отчета о прибылях и убытках.

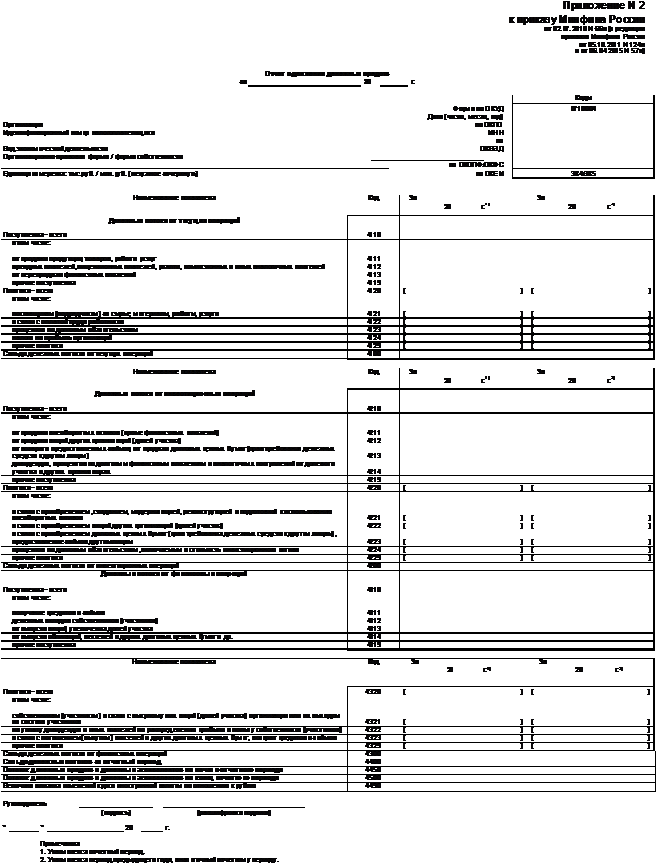

Рисунок 2.

Рисунок 2.

Зачет между статьями баланса

Зачитывать между собой значения статей активов и пассивов баланса нельзя (п. 34 ПБУ 4/99). По всем активно-пассивным счетам отражайте в балансе развернутое сальдо. Например, кредиторскую задолженность нельзя показывать за минусом дебиторки, даже если речь идет об одном и том же контрагенте. Из этого правила есть одно исключение. Отложенные налоговые активы и обязательства можно отражать в балансе не в полной сумме (развернуто), а только в части разницы между ними, то есть в виде свернутого сальдо (п. 19 ПБУ 18/02).

Пример, как отразить в балансе задолженность по налогам. На конец отчетного периода на счете 68 сформированы как дебетовые, так и кредитовые остатки

В ООО «Альфа» по состоянию на 31 марта 2016 года свернутое сальдо по синтетическому счету 68 равно нулю. Однако на субсчетах, открытых к этому счету, числятся остатки:

- субсчет «Расчеты по НДС» – кредитовое сальдо 10 000 руб.;

- субсчет «Расчеты по налогу на прибыль» – дебетовое сальдо 10 000 руб.

В балансе за I квартал 2016 года бухгалтер отразил:

- кредитовое сальдо по субсчету «Расчеты по НДС» – в пассиве по строке 1520 «Краткосрочная кредиторская задолженность»;

- дебетовое сальдо по субсчету «Расчеты по налогу на прибыль» – в активе по строке 1230 «Дебиторская задолженность».

Ситуация: как отражать в Бухгалтерском балансе информацию о выданных (полученных) авансах – с учетом НДС или за минусом НДС?

Информацию об авансах отражайте в Бухгалтерском балансе за минусом НДС. При этом помните о двух важных правилах.

Во-первых, в Бухгалтерском балансе активы и обязательства нужно разделять на краткосрочные и долгосрочные в зависимости от срока обращения (погашения). Активы и обязательства покажите как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства отразите как долгосрочные.

Во-вторых, по статье «Прочие» можно отражать только несущественные показатели. Причем это касается как активов (т. е. дебиторской задолженности), так и обязательств (кредиторки).

В зависимости от величины долга возможны следующие варианты.

Расшифровка пассивов баланса

Как попадают данные в раздел “Пассивы” бухгалтерского баланса:

| Статьи баланса | Строка | Счета бухгалтерского учёта и порядок их отражения |

|---|---|---|

| Раздел III. Капитал и резервы | ||

| Уставный капитал | 1310 | Сальдо по счету 80 «Уставный капитал» |

| Переоценка внеоборотных активов | 1340 | Сальдо по следующим счетам:

|

| Добавочный капитал (без проведения переоценки) | 1350 | Сальдо по счету 83 «Добавочный капитал» без переоценки. |

| Резервный капитал | 1360 | Сальдо по счету 82 «Резервный капитал» |

| Нераспределенная прибыль (непокрытые убытки) | 1370 | Сальдо по счетам:

|

| Итого по разделу III | 1300 | Сумма строк 1310, 1320, 1340. 1350, 1360 и 1370. |

| Раздел IV. Долгосрочные обязательства | ||

| Заёмные средства | 1410 | Сальдо по счету 67 «Расчеты по долгосрочным кредитам и займам» с учетом суммы основного долга и процентов. Не подлежат учету проценты, которые на дату составления отчета выплачиваются менее 1 года. В случае необходимости проценты отражают отдельно в расшифровке строк 1410 или 1510. |

| Отложенные налоговые обязательства | 1420 | Сальдо по счету 77 «Отложенные налоговые обязательства» |

| Оценочные обязательства | 1430 | Сальдо по счету 96 «Резервы по предстоящим расходам» по резервным средствам, заложенным под события, которые произойдут далее, чем 12 месяцев. |

| Иные обязательства | 1450 | Формируется из остатков по кредиту счетов:

|

| Итого по разделу IV | 1400 | Сумма строк: 1410, 1420, 1430 и 1450 |

| Раздел V. Краткосрочные обязательства | ||

| Заемные средства | 1510 | Сальдо по счету 66 «Расчеты по кредитам и займам краткосрочного характера» с учетом основной суммы долга и процентов. В случае необходимости проценты можно отразить отдельно в расшифровке строки 1510. |

| Кредиторская задолженность | 1520 | Включает остатки по кредиту следующих счетов:

|

| Доходы грядущих периодов | 1530 | Включает:

|

| Оценочные обязательства | 1540 | Сальдо по счету 96 «Резервы предстоящих расходов» относительно тех из них, что запланированы под события в течение 1 года. |

| Прочие краткосрочные обязательства | 1550 | Сальдо по счетам:

|

| Итого по разделу V | 1500 | Сумма следующих строк: 1510, 1520, 1530, 1540 и 1550 |

| БАЛАНС | 1700 | Сумма строк: 1300, 1400 и 1500 |

Какие счета входят в бухгалтерский баланс, раздел Пассивы

Учет источников финансирования долгосрочных инвестиций

Финансирование долгосрочных инвестиций может осуществляться организацией как за счет собственных так и за счет привлеченных источников.

Использование собственных источников на финансирование долгосрочных инвестиций (амортизационных отчислений по основным средствам и нематериальным активам, находящимся в эксплуатации, чистой прибыли, остающейся в распоряжении организаций после уплаты налога на прибыль и иных аналогичных платежей, страхового возмещения, полученного в покрытие потерь и убытков от страховых случаев, наступивших в результате утраты и порчи имущества, и др.) в бухгалтерском синтетическом учете не отражается.

Учет привлеченных источников финансирования долгосрочных инвестиций (кредиты банков, займы, средства внебюджетных фондов, средства федерального бюджета, предоставляемые на безвозвратной и возвратной основе, средства, поступающие от дольщиков при долевом участии в строительстве), осуществляется в порядке, установленном для названных объектов учета.

Корреспонденция счетов по учету источников финансирования долгосрочных инвестиций.

Выводы

Организации осуществляют инвестирование средств с целью увеличения объема функционирующего капитала. Долгосрочные инвестиции связаны с различными видами деятельности, в том числе с капитальным строительством. Бухгалтерский учет долгосрочных инвестиций в капитальное строительство осуществляет застройщик. При подрядном и хозяйственном способе капитального строительства документальное оформление и порядок отражения в учете затрат различны. Порядок отражения в учете оборудования, приобретенного для установки в строящихся объектах, зависит от того, требует оборудование монтажа или нет. Правила учета НДС, уплаченного при осуществлении капитального строительства подрядным и хозяйственным способом, при приобретении оборудования определяются Налоговым Кодексом. Финансирование долгосрочных инвестиций может осуществляться за счет собственных и привлеченных средств. Использование собственных средств в учете не отражается. Порядок учета использования привлеченных средств зависит от их вида

Вопросы для самопроверки

1. Дайте определение долгосрочных инвестиций.

2. Назовите виды долгосрочных инвестиций.

3. Как производится оценка долгосрочных инвестиций?

4. Дайте характеристику счета 08 «Вложения во внеоборотные активы».

5. Где в бухгалтерском балансе отражаются незавершенные долгосрочные инвестиции?

6. Дайте определение подрядного и хозяйственного способа строительства.

7. Как отражаются в учете затраты на строительство объектов основных средств подрядным способом?

8. Как отражаются в учете затраты на строительство объектов основных средств хозяйственным способом?

9. Каков порядок отражения в учете оборудования, требующего и не требующего монтажа?

10. Назовите собственные источники финансирования долгосрочных инвестиций.

11. Назовите привлеченные источники финансирования долгосрочных инвестиций.

12. Как ведется учет использования кредитов и займов, полученных на финансирование долгосрочных инвестиций?

Дата добавления: 2016-11-02 ; просмотров: 286 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ