Удаление ошибочного документа поступления в «1с:бухгалтерии 8»

Инфо

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж и (или) книги покупок только с внесением исправлений в счета-фактуры, применение дополнительных листов книги покупок и (или) книги продаж предписывается в отношений любых изменений книги продажи и (или) книги покупок истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/ , от 30.04.2015 № БС-18-6/). Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж, п. 6 Правил заполнения дополнительного листа книг покупок). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включаются соответственно приложение 1 к разделу 8 и (или) приложение 1 к разделу 9 (п.

Для этого в программе следует сформировать два документа Операция, относящихся к разным периодам:

- датированный сентябрем 2015 года, — только для корректировки данных налогового учета по налогу на прибыль;

- с видом Сторно документа, датированный февралем 2016 года, — для корректировки данных бухгалтерского учета и данных налогового учета по НДС.

При создании в сентябре 2015 года Операции, введенной вручную (рис. 5), нужно ввести в специальные ресурсы для целей налогового учета две записи: СТОРНО Сумма НУ Дт 90.02.1 Сумма НУ Кт 76.К

на сумму ошибочно отраженных прямых затрат;

Сумма НУ Дт 90.09 Сумма НУ Кт 99.01.1

на сумму финансового результата, полученного в результате внесенных в налоговый учет исправлений.

При этом постоянные и временные разницы не отражаются. Рис. 2.

Сразу возникает вопрос: как аннулировать счет-фактуру и существуют ли иные способы исправлений? Случаи, когда можно обойтись без аннулирования, хотя исходный счет-фактура требует корректировок, перечислены в п. 5.2 ст. 169 НК РФ. Это происходит, например, при изменении стоимости товаров (работ, услуг) в связи с корректировкой их цены или количества. При этом не возникает вопросов по поводу того, как аннулировать счет-фактуру, так как изменение налоговых обязательств покупателя и продавца будет отражаться в книгах покупок и продаж на основании корректировочного счета-фактуры.

Важно помнить, что он не заменяет исходный счет-фактуру, а лишь вносит в него корректировки, то есть существование корректировочного счета-фактуры возможно только совместно с первоначальным. III квартала 2015 года, необходимо внести корректировку в записи регистра НДС Продажи:

III квартала 2015 года, необходимо внести корректировку в записи регистра НДС Продажи:

- в графе Запись дополнительного листа — заменить значение на Да;

- в графе Корректируемый период — указать любую дату III квартала 2015 г., например, 30.09.2015.

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному счету-фактуре в дополнительный лист книги продаж за III квартал 2015 г. — см. табл. 2. Таблица 2 Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/

Корректировка реализации прошлого периода в сторону уменьшения отражается на счетах бухгалтерского учета в текущем периоде. Почему она может появиться и как правильно отразить ее в бухгалтерском учете, читайте в нашей статье.

Что делать, если ошибка обнаружена после утверждения учета?

Если ошибка нашлась на следующий учетный год, вносить исправления в старые учетные записи не требуется. Сторно вносится в новом учете. К примеру, в феврале 2017 года была допущена ошибка, которую нашли только в 2018 году. Корректировки вносятся в бухгалтерский учет за 2018 год. Данное правило обусловлено тем, что в отчетность прошлых лет никогда никакие изменения не вносятся.

Ошибки прошлых лет считаются прибылью или убылью. Расход или доход должен быть отражен на счете 92 «Внереализационные доходы (расходы)». Необходимо также отразить их в строке «Прибыль (убыль) прошлых лет».

Итак. Бухгалтерские документы предполагают строгое ведение отчетности. Произвольной информации в них быть не должно. Все найденные ошибки должны быть незамедлительно исправлены. Сделать это можно двумя способами:

Первый способ будет актуальным в том случае, если суммы по операциям были завышены. Для корректировки недостаточно просто внести запись, которую необходимо подтвердить бухгалтерской справкой.

Распространенные вопросы

Вопрос №1

. Используется ли метод сторно при внесении изменений в первичные документы до подсчета итогов?

Ответ: Не используется. При исправлении показателей данных документов первичного учета применяется корректурный метод. Ошибочная запись зачеркивается тонкой линией с возможностью прочтения первоначальных показателей, над ней вносится верное значение. Исправление подтверждается подписью с расшифровкой ответственного лица, датой внесения корректировки и печатью организации. В ряде документов, например, при оформлении кассовых форм, исправления не предусмотрены.

Вопрос №2

. Как должен поступить работодатель, если сотрудник не согласен с удержанием у него суммы переплаты?

Ответ: Спорные вопросы решаются в порядке судебного делопроизводства. Работодатель, удержавший принудительно переплаченную сумму, нарушает положения ТК РФ (ст.137), что может повлечь наложение штрафа на организацию и должностное лицо.

Вопрос №3

. Можно ли произвести сторнирование только на часть суммы проводки, превысившей необходимую сумму?

Ответ: В результате сторнирования части суммы арифметический результат и итоги будут верными. С бухгалтерской точки зрения операция неверна. Сторнировать необходимо всю неверно указанную сумму.

Вопрос №4

. Как производится изменение показателей методом сторно в налоговом учете при изменении данных предыдущего периода?

Ответ: Показатели, затрагивающие данные налогового учета, должны быть изменены в периоде осуществления ошибки. За период внесения корректировки представляются уточненные декларации. В противном случае возникает искажение налоговой отчетности. Корректировочная запись в налоговом учете вносится на основании бухгалтерской справки. В бухучете и налогообложении возникают разницы.

Вопрос №5

. Как применяется сторно при ведении операций с использованием сопровождающих программ?

Ответ: При использовании автоматизированного учета сторнированные проводки осуществляются вручную. При использовании ручных операций требуется тщательно проверить полученную в результате корреспонденция и остатки для исключения искажения данных.

Сторнировочная запись операции формируется с отрицательным значением параметра. К примеру, изначально была сделана проводка:

Дебет 20 Основное производство Кредит 10 Материалы на сумму 120 854,45 руб. по плановой стоимости МПЗ. Чтобы получить фактическую цену в 115 145 ,17 руб., понадобится метод красного сторно:

Дт 20 Кт 10 – 5 709,28 руб. СТОРНО

Такой способ используется в следующих случаях:

- когда необходимо внести исправления в текущий учет;

- для списания уже реализованной торговой наценки;

- если предстоит корректировка оценочных резервов фирмы;

- нужно довести учетную цену неотфактурованных поставок до фактической.

Метод красного сторно. Пример

Как отразить покупателю ретро-скидки и ретро-бонусы?

Выпишем некоторые наиболее распространенные случаи. Начнем с ретро-скидок:

Если на дату предоставления скидок товары не были реализованы, стоимость полученных товаров уменьшается проводкой:

Д41 (15) К60

Независимо от того, были товары реализованы или нет, скорректируйте сумму входного НДС:

Д 19 К 60

Если товары, по которым предоставлены скидки, были реализованы в текущем календарном году, в бухучете сделайте следующие записи:

Д 90-2 К 41 (15)

Вне зависимости от того, были товары реализованы или нет, скорректируйте сумму входного НДС:

Д 19 К 60

Если товары были реализованы в предыдущем году, то их стоимость не корректируется. В бухучете отражается прибыль прошлого отчетного периода, выявленная в текущем году:

Д 60 К 91-1

Если скидка на выполненные работы (оказанные услуги) предоставлена в текущем году, то в бухучете уменьшение их стоимости отразите проводкой:

Д 20 (25, 26, 44, 91) К 60

Корректировка реализации прошлого периода в сторону уменьшения: проводки

Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 — выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 — вычет на сумму разницы.

- Сторно ДТ20 КТ60 — задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 — разница НДС.

- ДТ19 КТ68 — восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 — увеличение стоимости выручки.

- ДТ68 КТ90 — принят к вычету налог.

- ДТ20 КТ60 — увеличена задолженность.

- ДТ19 КТ60 — изменена сумма налог.

- ДТ68 КТ19 — принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель — восстановить НДС. В обоих случаях вычету подлежит разница в суммах налога, начисленная до и после изменений. Любые изменения КСФ не являются основанием для подачи

Исправленный счет продавец должен отразить в книге продаж (увеличение стоимости) или книге покупок (уменьшение стоимости) в период его составления, а покупатель — в отчетном квартале. Вычеты по КСФ можно применять в течение 36 месяцев после составления документа.

1С:Бухгалтерия поможет бухгалтеру исправить ошибки прошлых периодов

Как показывает практика, работа бухгалтерии иногда сопровождается непреднамеренными ошибками и неточностями, что приводит к искажению данных в бухгалтерской и налоговой отчетности.

Метод исправления ошибок в бухгалтерском учете зависит от времени их выявления. В бухгалтерском учете ошибки корректируются в том периоде, в котором они обнаружены. В связи с этим отсутствуют корректирующие формы бухгалтерской отчетности.

Существует несколько способов внесения корректировок в бухгалтерский учет. Это, способ дополнительной записи (проводки), метод «красного сторно», способ обратной проводки, способ переноса суммы с ошибочного счета на правильный, способ применения корректировочного счета.

Последние три способа, как правило, приводят к искажению оборотов. В связи с этим на практике применяют способ дополнительной записи (проводки) (для корректировки выполняют такую же проводку, но только на недостающую сумму) и метод «красного сторно» (ошибочная проводка полностью дублируется, но с отрицательной суммой, после этого формируется корректная проводка на необходимую сумму).

Для корректной реализации метода «красного сторно» в конфигурации «1С:БУХГАЛТЕРИЯ 8» недостаточно отсторнировать только проводки по бухгалтерскому и налоговому учету. Необходимо откорректировать движения по регистрам накопления, потому как именно они являются основным источником информации для составления налоговой отчетности в программе.

В случае, если ошибка, допущенная в бухгалтерском учете, привела к искажению налоговой базы, возникает необходимость в перерасчете налогов за период возникновения ошибки.

Если ошибка привела к переплате налога, то, подав заявление и уточненную декларацию, организация может воспользоваться своим правом на зачет или возврат излишне уплаченной суммы налога. Сама процедура зачета и возврата налога прописана в ст. 78 НК РФ.

При выявлении ошибки, которая повлекла за собой занижение налоговой базы, организация должна подать уточненный вариант декларации за период совершения ошибки и доплатить налог и пени (если срок уплаты налога истек).

Необходимо иметь в виду, что во избежание штрафных санкций необходимо доплатить налог и пени до предоставления уточненной декларации.

Форма уточненной декларации должна соответствовать форме, действовавшей в том налоговом периоде, за который производится перерасчет налога (абз. 2 п.5 ст.81 НК РФ).

Для отнесения документов поступления к предыдущему периоду достаточно в документе Формирование записей книги покупок установить флажок в колонке «Запись доп.

листа» и указать корректируемый период, к которому будет относиться данный дополнительный лист.

Выглядеть форма будет следующим образом:

Следует отметить еще раз, что все исправительные операции проводятся в текущем периоде.

Если к моменту выплаты октябрьской зарплаты отчет 6-НДФЛ за 9 месяцев уже сдан что наиболее вероятно , то получается, что факт перерасчета сентябрьского отпуска там не был учтен.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Больничный лист с неисправленной ошибкой с учетом требований Закона 1105 не подтверждает временную нетрудоспособность работника. 1С ЗУП 3.1: практические примеры учета перерасчетов в 6-НДФЛ Обращайтесь в форму связи

Корректировка реализации прошлого периода в сторону уменьшения: проводки

Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 — выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 — вычет на сумму разницы.

- Сторно ДТ20 КТ60 — задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 — разница НДС.

- ДТ19 КТ68 — восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 — увеличение стоимости выручки.

- ДТ68 КТ90 — принят к вычету налог.

- ДТ20 КТ60 — увеличена задолженность.

- ДТ19 КТ60 — изменена сумма налог.

- ДТ68 КТ19 — принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель — восстановить НДС. В обоих случаях вычету подлежит разница в суммах налога, начисленная до и после изменений. Любые изменения КСФ не являются основанием для подачи

Исправленный счет продавец должен отразить в книге продаж (увеличение стоимости) или книге покупок (уменьшение стоимости) в период его составления, а покупатель — в отчетном квартале. Вычеты по КСФ можно применять в течение 36 месяцев после составления документа.

Метод сторно. Исправления ошибок в бухучете: примеры использования сторнирования

Одной из ошибок является вариант, когда при отражении учетных записей может быть составлена неверная проводка. Кассир М. предприятия выдал работнику С. подотчетную сумму в размере 5 200 рублей на хозяйственные нужды. В момент совершения операции кассир отнес сумму на счет учет заработной платы. Ошибка была обнаружена в текущем периоде при подведении ежемесячных итогов. В учете предприятия бухгалтер производит записи:

- Корректировка проводки методом сторно: Дт 70 Кт 50 на сумму 5 200 рублей;

- Отражена сумма, выданная работнику: Дт 71 Кт 50 на сумму 5 200 рублей.

Вывод: корректировка красным сторно не отразилась на итогах месяца. Другой распространенной ошибкой служит запись суммы операции в большем размере.

Кассир Н. осуществляет расчеты по заработной плате в филиале с использованием расчетчика, уполномоченного для выдачи сумм в отделении. Сумма платежной ведомости выдачи заработной платы за март составила 87 250 рублей. Кассир Н. указал в РКО и выдал сумму 97 250 рублей. Ошибка была выявлена при окончании расчета с работниками и сдаче ведомости в кассу. В учете предприятия производятся записи:

- Сторнирование неверной суммы проводки: Дт 70 Кт 50 на сумму 97 250 рублей;

- Внесение верной записи: Дт 70 Кт 50 на сумму 87 250 рублей.

Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

Метод «красное сторно» применяется для отмены ранее выполненной операции и заключается в выполнении бухгалтерской записи, полностью аналогичной отменяемой, с теми же счетами и аналитическими разрезами по дебету и кредиту, но с противоположным знаком.

Важно! Исправление ошибки методом «обратной проводки» не допустимо:

Подобная запись при исправлении ошибки приведет к «задвоению» оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление методом дополнительной записи выполняется в случае, когда ошибка заключается в том, что своевременно не была выполнена необходимая бухгалтерская запись. Например, когда обнаружен не учтенный первичный документ, относящийся к прошедшему периоду, операции за который уже отражены в учетных регистрах.

Важно! Дополнительная бухгалтерская запись выполняется последней датой отчетного периода

Определение понятия сторно

Сторно в бухгалтерии – это финансовая операция, при которой производится обратная отмена ранее проведенной операции. Она может быть выполнена по различным причинам, например, если была допущена ошибка в записи, двойное списание или неправильный учет.

Сторнирование позволяет исправить ошибки в учете и вернуть финансовые показатели к предыдущему состоянию. При этом сторно должно быть правильно оформлено и спроектировано, чтобы гарантировать точность и надежность бухгалтерской информации.

Сторно может быть выполнено как в рамках одной бухгалтерской записи (например, для исправления ошибки), так и для отмены целого комплекса операций, включая все связанные с ними проводки.

Обратная проводка (сторно проводка) должна быть симметричной по отношению к исходной проводке. Она должна содержать все необходимые сведения для идентификации отменяемой записи, включая номер и дату исходной проводки.

Применение сторно в бухгалтерии помогает поддерживать правильность учета и обеспечивать достоверность финансовой информации. Оно также способствует контролю за финансами организации и позволяет оперативно реагировать на ошибки или изменения в условиях хозяйственной деятельности.

Налог на прибыль

Согласно ст. 54 НК, налогоплательщики-организации исчисляют базу по результатам каждого периода на основе регистров БУ или на основании любых данных об объектах. При выявлении ошибок прошлых периодов нужно пересчитать базу по налогу и сумму сбора, подлежащую уплате в бюджет. Если период совершения ошибки выявить невозможно, то перерасчет следует осуществить в текущем периоде.

Доходы от реализации товаров признаются на дату продажи. Корректировка реализации прошлого периода в сторону уменьшения в БУ должна быть также осуществлена в НУ. То есть налогоплательщик должен изменить свои налоговые обязательства. Вот как осуществляется корректировка реализации прошлого периода в сторону уменьшения. Прибыль организации при этом также уменьшается, и образуется переплата по налогу.

Если изменение стоимости объясняется предоставленной скидкой, то продавец может скорректировать базу по налогу в период перерегистрации договора. При этом сумму, на которую уменьшается доход, нужно отразить в составе внереализационных расходов. Образовавшийся убыток можно перенести на будущие отчетные периоды, то есть уменьшить его на сумму прибыли будущего периода. Единственное условие — нельзя уменьшать доход, полученный от деятельности, облагаемой по ставке 0 %. Переносить убыток можно на будущие периоды в течение 10 лет.

Правила проведения сторнирования учетных записей

При внесении корректировок необходимо соблюсти ряд правил. Для применения метода красное сторно необходимо определить дату проведения корректировки. Порядок следования хронологии исправления установлен в ПБУ 22/2010. Положение определяет временные рамки для исправления ошибок. Корректировка осуществляется в текущем или предыдущем учетных периодах. Изменение записей прошлого периода зависит от факта сдачи отчетности. Внесение изменений в регистры после сдачи отчетности не производится.

| Период неточности | Проведение корректировки |

| Ошибка текущего периода | Месяц обнаружения ошибки |

| Ошибка предшествующего периода, обнаруженная до сдачи отчетности | Декабрь отчетного года |

| Ошибка предшествующего периода, выявленная после сдачи отчетности | Текущий период ведения операций |

В аналогичном порядке вносятся изменения в учет при необходимости корректировки фактов хозяйственной деятельности при снятии наценки, доведения плановых показателей к фактическим.

1с корректировка реализации прошлого года

Аналитический учет осуществляется по каждому контрагенту, договору и документу расчетов. Если отчетность сдана, то нужно при формировании документа поставить галочку «БУ прошлого года закрыт» и обязательно указать статью доходов/расходов. В таком случае проводки сформируются текущей датой. Если имеет место увеличение суммы реализации, то программа автоматически увеличит налогооблагаемую базу.

НДС Согласно ст. 168 НК, если имеет место корректировка реализации прошлого периода в сторону уменьшения после реализации, то продавец должен перевыставить счет в течение 5 суток со дня получения документа-основания. СКФ является основанием для принятия налога к вычету. При этом корректировке подлежит сумма налога, начисленная до и после внесения изменений. Расходы прошлых лет учитываются при исчислении НДС в месяц их выявления. Налог на прибыль Согласно ст.

Правомочность использования метода черного сторно

Ряд бухгалтеров, вместо внесения корректив путем аннулирования проводки с одновременной записью верных показателей, используют обратные проводки методом черного сторно. Запись обратной проводки, не имеющей документального обоснования, является неверной операцией в учете.

Основы бухгалтерского законодательства не содержат понятия «черного сторно».

Понятие сторно в отечественном учете применяется только к операциям со знаком «минус». Метод характерен для западных школ бухгалтерского учета.

Конкретного запрета в законодательстве на использование черного сторно не установлено, за исключением кредитных организаций, в которых на показателях отчетности основывается платежеспособность. При использовании обратной записи в учете необоснованно увеличиваются обороты по дебету и кредиту, искажая бухгалтерские данные. В отчетности появляются дополнительные обороты. Черное сторно используется для исключения сумм проводок.

Подведём итоги

Напоследок хотим заметить, что сам факт того, что Налоговое законодательство еще не разделило между собой известные нам понятия до сих пор, говорит только о возможных разночтениях в бухгалтерской практике с точки зрения юридических лиц и проверяющих органов. Однако, это не должно случиться до той поры, пока ретро-скидкам и ретро-бонусам наш Законодатель не даст четкие и ясные пояснения, закрепленный в НК РФ.

Как только это произойдет, можно будет в скором времени ожидать коррекции их отражения в бухучете. Недаром говорят, что пока предмету не дали названия – он существует сам по себе, а как только он получает имя – он теряет свою суть. Лирика.… Но с долей правды. Пока работаем так – ФНС все устраивает.

Итоги

Корректировку реализации прошедшего закрытого периода можно провести в текущем отчетном периоде. Она возможна как в сторону уменьшения, так и в сторону увеличения. Учет корректировки отражается в бухгалтерском учете у заказчика и исполнителя.

Ситуация когда в компании изменяется сумма реализации за предыдущий период может быть в случае обнаружения ошибок в документах по отгрузке товаров/услуг и в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены в том числе за предыдущий период).

Первый вариант необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона от 27.07.2006 N 137-ФЗ:

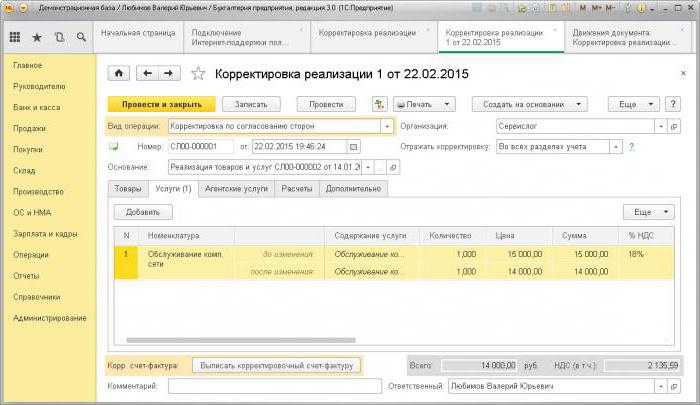

Отражение исправлений в «1С:Бухгалтерия предприятия» выполняется документом «Корректировка реализации».

Если сумма реализации уменьшается (т.е. мы переплатили налог на прибыль), и отчетность за предыдущий период еще не сдана, то документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом периоде используя счет 76.К.

« На субсчете 76.К » Корректировка расчетов прошлого периода» учитывается результат корректировки расчетов с контрагентами, которая была произведена после завершения отчетного периода.Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.Аналитический учет ведется по каждому дебитору и кредитору (субконто «Контрагенты»), основанию расчетов (субконто «Договоры») и документам расчетов (субконто «Документы расчетов с контрагентом»). Каждый дебитор и кредитор — элемент справочника «Контрагенты». Каждое основание расчетов — элемент справочника «Договоры контрагентов».»

Если же отчетность уже сдана, то необходимо на вкладке «Расчеты» поставить в документе на галочку «Бухгалтерский учет прошлого года закрыт……» и указать статью прочих доходов/расходов.

В этом случае все проводки будут сделаны текущей датой:

Если сумма реализации увеличилась (т.е. мы не доплатили налоги в бюджет), то «1С:Бухгалтерия предприятия» все проводки по увеличению налоговой базы будет делать датой исходного документа. В нашем случае реализация была 14.01.2013г. А сумму закрытия 76.к на счет 62.1будет сделана датой обнаружения ошибки – в нашем случае 22.02.2015г.

Пометка о закрытии периода на вкладке «Расчеты» существенных изменений в проводки в этом случае уже не внесет.

В результате если в результате выявления ошибки сумма налога «пошла к уплате», то придется сдавать уточненный расчёт и выполнять процедуру повторного закрытия периода. Поэтому если период еще не сдан, то очень желательно (если это еще возможно) просто исправить в исходном документе сумму реализации.

Корректировка реализации прошлого периода в сторону уменьшения: проводки Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 – выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 – вычет на сумму разницы.

- Сторно ДТ20 КТ60 – задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 – разница НДС.

- ДТ19 КТ68 – восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ20 КТ60 – увеличена задолженность.

- ДТ19 КТ60 – изменена сумма налог.

- ДТ68 КТ19 – принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель – восстановить НДС.