Реализация комиссионером товара комитента

Затраты на продажу товаров комитента не рассматриваются как расходы посредника и отражаются только в бухучете первого. Сделки могут проводиться с участием и без участия комиссионера в расчетах.

| Комиссионер участвует в расчетах | Комиссионер не участвует в расчетах |

| 1. Деньги за проданный товар идут в кассу посредника или на его расчетный счет; | 1. Денежные средства от закупщика перечисляются напрямую на счет комитента; |

| 2. Из этих денег комиссионер оставляет себе гонорар, величина которого не должна превысить сумму, обещанную нанимателем; | 2. Когда комитент получает выручку, он выплачивает комиссионеру его вознаграждение за проделанную работу. |

| 3. Остальные средства отправляются на счет комитента, хозяина проданных предметов. | |

| Проводки:

— Д 004 (собственность нанимателя учтена за балансом) — Д 51(50) К 62 (учтена выручка от продажи доверенного имущества) — Д 62 К 76 суб. «Расчеты с комитентом» (реализация его собственности посредником) — К 004 (товары отвезены к закупщику) — Д 76 К 51 (возмещены затраты комиссионера) — Д 76 суб. «Расчеты с комитентом» К 76 (долг нанимателя по затратам посредника) — Д 76 суб. «Расчеты с комитентом» К 90 (принят гонорар за посредничество) — Д 90 К 68 (рассчитан НДС с его суммы) — Д 76 суб. «Расчеты с комитентом» К 51 (комитент получает деньги от продаж за минусом вознаграждения посредника и суммы возмещения его затрат) |

Проводки:

— Д 76 К 51 (оплата затрат комиссионера из денег нанимателя) — Д 76 суб. «Расчеты с комитентом» К 76 (указан долг комитента по затратам) — Д 76 суб. «Расчеты с комитентом» К 90 (принято вознаграждение за услуги посредника) — Д 90 К 68 (определен НДС с его суммы) — Д 51 К 76 суб. «Расчеты с комитентом» (перечислены на р/с вознаграждение и компенсация убытков) |

О каких рисках может идти речь?

— Договор лизинга, по которому в конце его срока право собственности переходит к лизингополучателю, является договором выкупного лизинга. Выкупной характер этого договора предполагает, что в составе уплачиваемых лизинговых платежей есть не только арендные платежи за пользование имуществом, но и платежи, которые приходятся за передачу права собственности лизингополучателю, — говорит Кирилл Зимарев, руководитель лизинговой практики компании «Стейр Лигал». — Минимальная выкупная цена, которая установлена в договоре лизинга очевидно не является рыночной ценой предмета лизинга, в договоре ее выделяют для того, чтобы в конце срока договора лизинга стороны могли подписать понятный для бухгалтерии и административных органов договор купли-продажи, по которому переходит право собственности. То есть договор купли-продажи по минимальной выкупной цене является частью и продолжением договора лизинга и в отрыве от договора лизинга (заключенный и с иным лицом) такой договор купли-продажи может создать ряд проблем.

Такая сделка по выкупу предмета лизинга может быть оспорена конкурсным управляющим при банкротстве лизингополучателя. В этом случае у покупателя может быть изъят предмет лизинга или взысканы денежные средства в размере рыночной стоимости имущества.

Регистрация перевыставленного авансового счета-фактуры от комитента

Для того, чтобы зарегистрировать перевыставленный комитентом от своего имени авансовый счет-фактуру, необходимо прежде оформить документ Отчет комитенту с видом операции Отчет о продажах (документ доступен по гиперссылке Отчеты комитентам на панели навигации из раздела Покупки).

Форма документа состоит из нескольких закладок. На закладке Главное необходимо указать основные реквизиты отчета комитенту: номер и дата отчета, наименование комитента и номер договора с ним, способ расчета комиссионного вознаграждения, ставка налога на добавленную стоимость комиссионного вознаграждения, порядок учета вознаграждения, а также регистрируется дата и номер счета-фактуры на вознаграждение.

Напоминаем, что поля Способ расчета и % вознаграждения заполняются по умолчанию, если эти реквизиты заполнены в форме элемента справочника договора с комитентом.

Суммы в полях Всего и НДС (в т.ч.) как в отношении проданных товаров комитента, так и в отношении комиссионного вознаграждения рассчитываются автоматически согласно данным, заполненным на закладке формы документа Товары и услуги. Поскольку в июне 2014 года комиссионером не осуществлялись продажи товаров, то закладка Товары и услуги не заполняется.

На закладке Денежные средства указывается информация о средствах, полученных от покупателей (рис. 3):

- в отношении покупателя НПО «Монолит» в поле Вид отчета по платежам выбирается вариант платежа Аванс;

- в полях Дата события, Сумма, % НДС, НДС указываются дата, а также значения, соответствующие размеру поступившей предоплаты, применяемой ставке НДС и исчисленной с этой предоплаты сумме налога.

Рис. 3. Регистрация аванса от покупателя в отчете комитенту.

Так как в июне 2014 года комиссионный товар не продавался, и вознаграждение комиссионеру не начислялось, при проведении документа Отчет комитенту от 30 июня 2014 года не происходит никаких движений в регистрах бухгалтерии и в регистрах накопления. Тем не менее, созданный документ необходим для того, чтобы его указать в качестве документа-основания при регистрации перевыставленного счета-фактуры от комитента (раздел Покупки, гиперссылка Счета-фактуры полученные, кнопка Создать).

В развернувшемся выпадающем меню надо выбрать вид Cчет-фактура на аванс. В открывшемся документе необходимо проверить заполнение его полей и отредактировать их следующим образом (рис. 4):

- в поле Счет-фактура № и от указывается номер и дата счета-фактуры комитента;

- в поле Получен указывается дата фактического получения счета-фактуры комитента;

- в полях Контрагент и Договор должен быть указан комитент и договор с комитентом;

- поля Сумма, % НДС и НДС необходимо заполнить, в соответствии с данными из счета-фактуры комитента;

- в поле Код вида операции необходимо установить значение 05(Авансы за товары, работы, услуги комитента).

Типовые возможности программы

Теперь зададимся вопросом учета вышеуказанных операций в программе «1С:Бухгалтерия 8». Итак, нам необходимо, как минимум:

- Зарегистрировать договор комиссии с комиссионером;

- Передать основное средство комиссионеру, отразив его стоимость на балансовом счете «Основные средства переданные»;

- До момента продажи основного средства конечному покупателю продолжать начислять амортизацию и рассчитывать налог на имущество по данному основному средству;

- Отразить в учете доходы и расходы от продажи основного средства по данным отчета агента;

- Отразить расходы по комиссионному вознаграждению по данным отчета агента;

Рассмотрим описанные операции в программе «1С:Бухгалтерия 8» редакции 2.0:

1. Договор комиссии

Для регистрации договора с комиссионером необходимо создать элемент справочника «Договоры контрагентов». Типовой функционал программы позволяет ввести договор с типом «С комиссионером (агентом) на продажу». Однако, при реализации основных средств у нас не будет возможности пользоваться документами программы, предназначенными для комиссионной продажи (они предназначены только для товаров). Для использования других документов системы нам придется ввести договор с видом договора «С поставщиком»:

2. Передача основного средства комиссионеру

Документа для передачи основного средства (не товара) комиссионеру в типовом функционале программы не существует. Воспользуемся ручной операцией (Операции -> Операции, введенные вручную), предварительно создав в плане счетов субсчет 01.02 «Основные средства, переданные на реализацию» (аналитику следует задать аналогично счету 01.01 «Основные средства»):

Вводим типовую операцию. Необходимо указать:

- Счет дебета: 01.02

- Счет кредита: 01.01

- Субконто дебета и кредита – выбрать основное средство;

- Сумма – балансовая стоимость основного средства.

!Важно: добиться полностью автоматического расчета амортизации типовыми средствами не получится, и необходимо проконтролировать начисление амортизации в месяц передачи основного средства комиссионеру. После записи операции основное средство будет числиться на счете 01.02 «Основные средства, переданные на реализацию».

После записи операции основное средство будет числиться на счете 01.02 «Основные средства, переданные на реализацию».

3. Отражение факта продажи основного средства конечному покупателю

Приходим к самому сложному вопросу: каким документом отразить данную операцию? Проблемы возникают из-за необходимости:

- Отразить расходы и доходы от продажи;

- Выставить счет-фактуру на конечного покупателя;

- Отразить расходы по комиссионному вознаграждению;

- Все взаиморасчеты вести с комиссионером, а не с конечным покупателем.

Типовой документ «Отчет комиссионера (агента) о продажах» нам не подходит, т.к. не предназначен для продажи основных средств. Наименее трудозатратным типовым решением будет:

Отразить продажу основного средства конечному покупателю документом «Передача ОС». При этом необходимо создать договор с покупателем (хотя, по факту такого договора между комитентом и конечным покупателем не существует)

Документ позволит отразить операции:

- Доходы от реализации;

- НДС по реализации;

- Амортизацию за месяц выбытия ОС;

- Списание остаточной стоимости ОС на расходы.

Скорректировать взаиморасчеты, перенеся задолженность с конечного покупателя на комиссионера (все взаиморасчеты ведутся с комиссионером). Для этого введем документ «Корректировка долга» (Продажа -> Корректировка долга) с видом операции «Перенос задолженности»:

В результате проведения документа, задолженность от реализации ОС будет перенесена на комиссионера:

4. Отражение расходов по комиссионному вознаграждению

В виду невозможности использования документа «Отчет комиссионера (агента) о продажах» отражение расходов по комиссионному вознаграждению следует осуществить документом «Поступление товаров и услуг»:

Сумма комиссионного вознаграждения указывается вручную по данным отчета агента, предоставленного комиссионером.

Операции документа:

Пример отражения в учете

В качестве одного из вариантов учет у лизингополучателя может выглядеть следующим образом (возможные дополнительные затраты организации не учитываем). Проводки по учету НДС не приводим, поскольку в рассматриваемом случае они не имеют каких-либо особенностей в отличие от стандартных проводок по учету НДС (пример проводок с НДС смотрите в материале: Вопрос: Пример учета автомобиля у лизингополучателя по договору, заключенному в феврале 2022 года, предусматривающему аванс и равномерные платежи (ответ службы Правового консалтинга ГАРАНТ, февраль 2022 г.)):

Дебет () «Авансы» Кредит 4 550 000,00 — уплачен первый (авансовый) платеж;

Дебет «ППА» Кредит () «Авансы» 3 791 666,67 — авансовый платеж без НДС включен в фактическую стоимость ППА;

Дебет «ППА» Кредит «ОА» 3 791 666,66 ((9 100 000,00 — 4 550 000,00) НДС) — получен автомобиль, определено обязательство по аренде в первоначальной оценке, без НДС (прямым способом);

Дебет «ППА» Кредит «ППА» 7 583 333,33 — признано право пользования активом.

1) В первом месяце аренды (июнь 2022):

Дебет (20, 44 и т.п.) Кредит «ППА» 126 388,89 — амортизация ППА (рассчитали линейным методом исходя из СПИ 60 месяцев);

Дебет Кредит «ОА» — 317 565,35 — начислены проценты на обязательство, учтенное на начало месяца, с применением ставки 8,37535% (обращаем внимание, что выбранная нами ставка не для практического применения. Организации следует рассчитать ее самостоятельно);. Дебет «Расчеты по лизингу» Кредит 1 293 065,60 — лизинговый платеж по графику;

Дебет «Расчеты по лизингу» Кредит 1 293 065,60 — лизинговый платеж по графику;

Дебет «ОА» Кредит «Расчеты по лизингу» 1 077 554,67 — платеж без НДС зачтен в погашение обязательства по аренде.

2) Во втором месяце аренды (июль 2022):

Дебет (26, 44 и т.п.) Кредит «ППА» — 126 388,89 — амортизация ППА;

Дебет Кредит «ОА» — 253 913,59 — проценты за июль 2022;

Дебет «Расчеты по лизингу» Кредит 1 293 065,60 — текущий платеж;

Дебет «ОА» Кредит «Расчеты по лизингу» — 1 077 554,67 — погашено АО.

Далее учет производится в таком же порядке ежемесячно до выплаты всех лизинговых платежей и выкупа автомобиля. Как видим, ежемесячно АО погашается, сумма процентов уменьшается.

3) В последнем месяце аренды (май 2023):

Дебет (26, 44 и т.п.) Кредит «ППА» — 126 388,89 — амортизация ППА;

Дебет Кредит «ОА» — 5 924,98 — проценты за май 2023;

Дебет «Расчеты по лизингу» Кредит — 91 000,00 — лизинговый платеж по графику;

Дебет «ОА» Кредит «Расчеты по лизингу» — 75 833,33 — погашено АО последним платежом.

Дебет «Расчеты по лизингу» Кредит — 1000,00 — выплачена выкупная цена;

Дебет «ОА» Кредит «Расчеты по лизингу» — 833,33 — погашено АО (выкупная стоимость).

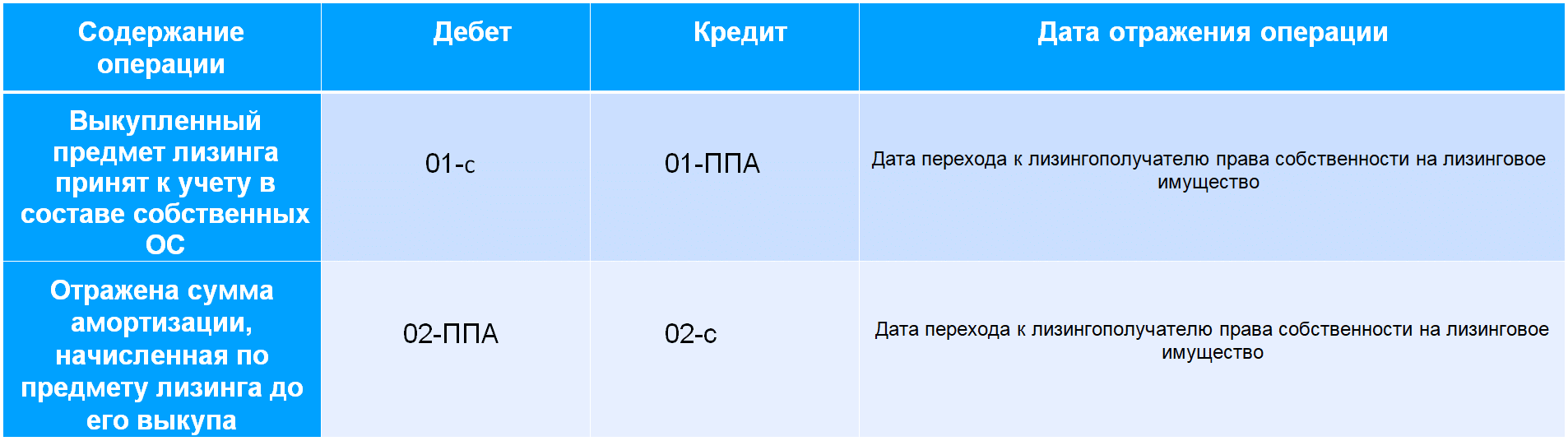

При переходе права собственности:

Дебет «ОС» Кредит «ППА» — 7 583 333,33 — списана первоначальная стоимость ППА, принято к учету ОС;

Дебет «ППА» Кредит «ОС» — 1 516 666,68 (126 388,89 х 12) — перенесена накопленная амортизация;

Дебет (76 «ОА») Кредит «ОА» (91) — при наличии остаток процентов отнесен на прочий расход (доход) (п. 23 ФСБУ 25/2018).

Обращаем внимание, что все расчеты, приведенные в данном ответе, сделаны нами в электронной таблице, могут содержать погрешности округления и могут отличаться от реальных, произведенных другими средствами или с учетом фактически сложившихся обстоятельств (просрочка платежей, досрочный выкуп и т.п.).

Поступление денежных средств от комиссионера за проданные товары

Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами»

Рис. 8. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 45 000,00 рублей. Задолженность будет погашена при отражении полученной оплаты от комиссионера за реализованные товары. Оплату можно зарегистрировать документом на основании документа Отчет комиссионера (агента) о продажах

. При заполнении документа Поступление на расчетный счет

в полях Счет расчетов

и Счет авансов

используется счет расчетов с комиссионером 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

До утверждения отчета комиссионера (агента) поступившие к комитенту (принципалу) денежные средства от посредника нельзя однозначно идентифицировать в качестве предоплаты, поэтому в любом случае рекомендуется использовать счет 76.09

Если в поле Счет авансов

использовать счет расчетов 62.02 «Расчеты по авансам полученным», то поступившие от комиссионера денежные средства программа определит как предоплату, а при выполнении обработки Регистрация счетов-фактур на аванс

будет сформирована счет-фактура на аванс и произойдет автоматическое начисление НДС с предоплаты

, которая таковой может и не являться. Если полученные денежные средства все же являются предоплатой от покупателя, то НДС будет исчислен повторно наряду с исчислением НДС с аванса на основании отчета комиссионера.

Учитывая специфику посреднических договоров, и чтобы исключить ошибки в учете, при заключении договора с комиссионером (агентом) необходимо четко определять порядок документооборота, сроки представления отчетов и перечисления денежных средств, а также ответственность сторон.

В комиссионной торговле всегда действуют комитент и комиссионер. Кто же это такие?

-

Комитентом

называется сторона, передающая товары «на реализацию», или, другими словами, на комиссию. -

Комиссионер

получает товар, продает его, за это ему выплачивается комиссионное вознаграждение.

«1С 8.3 Бухгалтерия 3.0» поддерживает операции как по отношению к комитенту, так и комиссионеру.

-

Заключаем с комиссионером договор

.

Для контрагента необходимо создать новый договор, выбрав вид договора «С комиссионером (агентом) на продажу». В форме договора есть раздел «Комиссионное вознаграждение». Здесь можно выбрать способ, которым будет рассчитываться вознаграждение (варианты — процент от суммы продаж, процент от разности сумм продажи и поступления, либо «Не рассчитывать»), а также указать его размер (в процентах).

Передаем товары на комиссию

.

Операция оформляется типовой « ». При создании документа необходимо выбрать вид «Товары, услуги, комиссия», в документе указать контрагента и договор, затем занести товары обычным образом на вкладке «Товары». 1С 8.3«понимает», что это комиссия, а не продажа, так как выбран договор «с комиссионером». (На изображении ниже «Договор комиссии» – это наименование договора, взятое для примера

Не забывайте, что для правильного выполнения операций важно выбрать вид договора, а не просто указать наименование).

Поскольку документ отражает передачу на комиссию, в табличной части появилась графа «Счет передачи». Это бухгалтерский счет, служащий для учета товаров, которые переданы комиссионеру. По умолчанию указан счет, установленный в справочнике для данной номенклатуры (если номенклатура имеет вид «Товар», то это счет 45.01 «Покупные товары отгруженные»).

Получите 267 видеоуроков по 1С бесплатно:

Документ выполняет проводки бухучета по каждой позиции в дебет счета передачи, в нашем примере сформируются проводки Дт 45.01 Кт 41.01.

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8»

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8» был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета «сложной» аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

- 76.07.1 «Арендные обязательства»;

- 76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

- 76.07.5 «Проценты по аренде» — новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

- 76.07.9 «НДС по арендным обязательствам».

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

- 01.03 «Арендованное имущество»;

- 01.К «Корректировка стоимости арендованного имущества»;

- 02.03 «Амортизация арендованного имущества».

В БУ при переходе на ФСБУ 25/2018 на счетах 01.03 и 02.03 учитывается информация не об арендованном (лизинговом) имуществе, а о праве пользования активом (ППА). Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА — элемент справочника Основные средства.

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

Для начала учета лизинговых операций в программе требуется включить соответствующую функциональность (раздел Главное — Функциональность). На закладке Основные средства следует установить флаг Лизинг.

Бухгалтерский учет лизинговых операций

С 2022 года необходимо применять ФСБУ 25/2018 «Бухгалтерский учет аренды». Отметим, что применять ФСБУ обязаны все без исключения компании, являющиеся стороной договора лизинга, включая малые и микропредприятия. Однако есть нюансы, которые зависят от параметров договора лизинга и от статуса лизингополучателя. Мы рассмотрели возможные варианты способов ведения бухучета лизинговых операций в таблице.

|

Дата заключения договора лизинга |

Дата завершения лизинга по условиям договора |

Статус лизингополучателя |

Порядок бухучета лизинговых операций |

|

Договор лизинга заключен до 01.01.2022 |

Не имеет значения |

Лизингополучатель имеет право применять упрощенные способы ведения бухучета |

Лизингополучатель имеет право не применять к такому договору лизинга ФСБУ 25/2018, т. е. продолжать учитывать операции по договору до его окончания по правилам, действовавшим до 01.01.2022 |

|

Не имеет значения |

Не позднее 31.12.2022 |

Не имеет значения |

Лизингополучатель имеет право не применять к такому договору лизинга ФСБУ 25/2018, т. е. продолжать учитывать операции по договору до его окончания по правилам, действовавшим до 01.01.2022 |

|

Договор лизинга заключен в 2022 году |

В 2023 году и позднее |

Лизингополучатель имеет право применять упрощенные способы ведения бухучета |

Лизингополучатель обязан применять ФСБУ 25/2018, однако возможен упрощенный порядок применения ФСБУ |

|

Договор лизинга заключен в 2022 году |

В 2023 году и позднее |

Лизингополучатель не имеет права применять упрощенные способы ведения бухучета |

Лизингополучатель обязан применять ФСБУ 25/2018 в полном объеме. При этом нужно выбрать порядок перехода на применение ФСБУ 25/2018: ретроспективный или альтернативный варианты |

Основная Типовая управленческая Отчетность

Ведомость по товарам, отданным на реализацию

Отчет предназначен для анализа движения товаров, отданных на реализацию по количеству и сумме. В графе «Приход» показывается количество и сумма переданных товаров с вычетом возврата. В графе «Расход» показывается количество и сумма проданных товаров. В графах «Начальный остаток» и «Конечный остаток» показывается количество и сумма не реализованного товара на дату начала и окончания отчета.

Строки отчет можно сгруппировать в разрезах контрагента, договора, сделки и номенклатуры. Однако группировка по сделкам с магазином не имеет смысла, так как сейчас не ведутся сделки.

Отчет «Взаиморасчеты с комиссионерами»

Отчет предназначен для учета номенклатурных позиций, переданных на реализацию комиссионерам. Также в этом отчете отслеживается состояние взаиморасчетов с комиссионерами. Таким образом, в одном отчете можно получить полную информацию о том, какие товары были отданы на реализацию комиссионерам, сколько из них было реализовано, какое комиссионное вознаграждение было начислено, и сколько заплатил комиссионер компании за реализованные им товары.

Если в настройках отчета установить флаг «Только просроченные», то в отчет будет выведена информация только о тех комиссионерах, которые не оплатили во время реализованный товар. Просроченность оплаты определяется только по тем документам , которые оформлены по договору с установленным видом взаиморасчетов «По расчетным документам». Просроченность оплаты вычисляется в соответствии с параметром «Число дней задолженности».

С помощью группировок, представленных в настройках отчета, можно детализировать информацию в отчете до уровня документов совершивших хозяйственную операцию:

Документ движения (регистратор) – документ, который совершил хозяйственную операцию.

Отчет может быть сгруппирован в разрезе номенклатуры, договора и сделки В качестве показателей отчета используется количество (в единицах хранения остатков) и сумма (в валюте управленческого учета).

С помощью установки параметров отбора, представленных в отчете можно отобрать информацию по конкретному комиссионеру, группе комиссионеров, произвольному списку комиссионеров, по комиссионерам, имеющим определенные свойства и категории.

В таблице сформированного отчета имеются следующие графы:

- Долг/Остаток на начало – в первой графе отображается долг комиссионера за неоплаченные им на дату начала формирования отчета реализованные товары, а во второй – количество и сумма товара, имеющегося у комиссионера на дату начала отчета.

- Передано на реализацию – количество и сумма товара, переданного на реализацию комиссионеру за период формирования отчета.

- Реализовано – количество и сумма товара, реализованного комиссионером за период формирования отчета.

- Оплачено – сумма оплаты, перечисленная комиссионером компании за период формирования отчета за реализованные им товары.

- Сумма вознаграждения – сумма начисленного комиссионеру комиссионного вознаграждения за период формирования отчета.

- Долг/Остаток на конец – в первой графе отображается долг комиссионера за неоплаченные им на дату конца формирования отчета реализованные товары, а во второй – количество и сумма товара, имеющегося у комиссионера на дату конца отчета.

Отчет «Ведомость по заказам покупателей»

В отчете «Ведомость по заказам покупателей» показывается полная информация по выполнению заказов покупателей за определенный период в части отгрузки товаров. В отчете выводятся количественные показатели: количество заказанного и отгруженного товара в базовых единицах измерения, в единицах хранения остатков и в единицах для отчетов, а также суммовые показатели: сумма в валюте управленческого учета и сумма в валюте взаиморасчетов по тому договору, по которому был оформлен заказ покупателя.

В графе «Приход» показывается количество товаров, заказанных покупателем и их сумма, в графе «Расход» показывается количество товаров, отгруженного покупателям и сумма. В графах «Начальный остаток» и «Конечный остаток» показывается соответственно количество не отгруженного по заказу товара на дату начала и окончания отчета.

Отчет может быть сгруппирован по менеджерам, ответственным за выполнение заказа. В качестве менеджера указывается тот пользователь, который выбран в качестве ответственного в документе «Заказ покупателя».

Для установки группировки по менеджерам необходимо в список группировок добавить поле «Заказ покупателя. Ответственный».

Отчет можно также сгруппировать по дням, неделям месяцам и т.д.

Как определить первоначальную оценку обязательства по аренде (лизингу)

Согласно ФСБУ 25/2018, обязательство по аренде (лизингу) представляет собой кредиторскую задолженность по уплате (арендных) лизинговых платежей в будущем и в общем случае оценивается как суммарная дисконтированная стоимость этих платежей на дату получения предмета аренды (лизинга) (п. п. 10, 14 ФСБУ 25/2018, п. 3 Информационного сообщения Минфина России от 25.01.2019 N ИС учет-15).

Негарантированная ликвидационная стоимость — это предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды (лизинга), за вычетом выкупных сумм (п. 15, пп. «е» п. 7 ФСБУ 25/2018).

Итак, должно соблюдаться равенство:

Но при лизинге негарантированная ликвидационная стоимость обычно равна нулю, потому что договоры заключаются именно с целью приобретения имущества.

А справедливая стоимость лизингового имущества известна — это стоимость его покупки лизингодателем у поставщика.

Следовательно, величину обязательства по аренде можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. п. 3, 6 Рекомендации Р-65/15 «Ставка дисконтирования»):

При аренде первоначальное значение обязательства определяется через формулу дисконтирования арендных платежей.

Обязательство по аренде равно сумме приведенной стоимости будущих арендных платежей на дату оценки. Эта стоимость определяется путем дисконтирования номинальных величин будущих арендных платежей.

Комментарий:

Для организаций относящиеся к субъектам малого предпринимательства (СМП)

Для организаций относящиеся к субъектам малого предпринимательства (СМП) в ФСБУ 25/2018 предусмотрен упрощенный учет, при котором не применяется дисконтирование, первоначальная оценка обязательства по аренде принимается как сумму номинальных величин будущих арендных платежей на дату этой оценки (абз. 2 п. 14 ФСБУ 25/2018). Фактическая стоимость при ведении упрощенного учета включает первоначальную оценку обязательства по аренде и арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты. Остальные перечисленные ранее расходы не включаются в оценку права пользования активом, а признаются текущими расходами периода, в котором были понесены (п. 13 ФСБУ 25/2018). Процентные расходы не выделяются и не признаются, в расход принимаются лизинговые платежи.

Отчет комитенту (принципалу) о продажах в 1С

Для создания документа требуется перейти: «Покупки» — «Отчеты комитентам». Для создания доступно два пути. В первом случае через «Создать» документ создается в ручном режиме. Во втором случае через «Поступление (акты, накладные)» процесс во многом автоматизирован.

Если зайти в документ поступления, то в нем имеется возможность кликнуть на «Создать на основании», после чего из предложенного списка выбрать «Отчет комитенту». При этом основная часть реквизитов, вносимых в шапку, будет автоматически взята из базового документа.

Далее указывается порядок определения вознаграждения. Предположим, что его величина определяется, как 5% от объема выручки. С учетом того, что компания выступает в качестве полноценного плательщика НДС, указывается соответствующий счет 90.03.

С учетом того, что вознаграждение рассматривается в качестве дохода, указывается «Счет учета доходов» — 90.01.1. Выбор комиссионного вознаграждения осуществляется из номенклатуры и субконто «Услуги». Заполненный отчет выглядит следующим образом:

Отражения сумм на странице «Главное» нет, так как не были указаны товары. Для их внесения требуется перейти по вкладке «Товары и услуги». Здесь вносится информация по реализуемым товарам, их количеству и цене реализации. Если воспользоваться вариантом «Заполнить по поступлению», то информация подвяжется в автоматическом режиме. Потребуется только выбрать необходимый документ из предложенного списка.

После этого вкладка «Главное» приобретет уже другой внешний вид

После того, как документ будет проведен, система сформирует проводки, отражающие процессы, связанные с начислением вознаграждения комиссионеру.

Определение срока аренды для целей бухгалтерского учета в ФСБУ 25/2018

В соответствии с ФСБУ 25/2018 срок аренды для целей бухгалтерского учета рассчитывается исходя из сроков и условий, установленных договором аренды (включая периоды, не предусматривающие арендных платежей). При этом учитываются возможности сторон изменять указанные сроки и условия и намерения реализации таких возможностей.

Помимо указанного, при определении срока аренды для целей бухгалтерского учета необходимо принимать во внимание наличие достаточной уверенности в продлении или прекращении аренды, уместные факты и обстоятельства, которые приводят к возникновению экономического стимула для продления или прекращения аренды, в том числе прошлую практику организации в отношении периода, в течение которого обычно используются определенные виды активов (предоставленные в аренду или находящиеся в собственности), а также экономические причины такой практики. По вопросам определения срока аренды для целей бухгалтерского учета и срока полезного использования права пользования активом обращаем внимание на Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2021 год (приложение к письму Минфина России от 18 января 2022 г

N 07-04-09/2185), размещенные на официальном интернет-сайте Минфина России www.minfin.gov.ru в разделе «Аудиторская деятельность — Стандарты и правила аудита — Разъяснения и рекомендации»

По вопросам определения срока аренды для целей бухгалтерского учета и срока полезного использования права пользования активом обращаем внимание на Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2021 год (приложение к письму Минфина России от 18 января 2022 г. N 07-04-09/2185), размещенные на официальном интернет-сайте Минфина России www.minfin.gov.ru в разделе «Аудиторская деятельность — Стандарты и правила аудита — Разъяснения и рекомендации»

В каком порядке начисляется амортизация по предмету аренды (лизинга) по ФСБУ 25/2018

По предмету аренды (лизинга), отраженному в учете в качестве права пользования активом (ППА), начисляйте амортизацию так же, как по ОС. Исключением является полученная в аренду (лизинг) инвестиционная недвижимость, учитываемая по справедливой стоимости. Амортизация по такому ППА не начисляется (п. 17 ФСБУ 25/2018).

При начислении амортизации учитывайте следующие особенности:

- начисляйте ее в течение срока полезного использования ППА, если предполагаете выкупить предмет аренды(лизинга). В ином случае — исходя из срока лизинга (п. 17 ФСБУ 25/2018);

- повышающий коэффициент, но не выше 3, можно использовать только при начислении амортизации способом уменьшаемого остатка (п. 19 ПБУ 6/01 «Учет основных средств»).

В случае лизинга выкупную стоимость лизингового имущества в качестве отдельного расхода признавать не нужно, даже если она выделена в договоре. Это обусловлено тем, что выкупная цена формирует общую сумму лизинговых платежей и, соответственно, в течение срока лизинга учитывается в расходах через амортизацию права пользования активом (ППА). После истечения срока и уплаты всей суммы лизинговых платежей обязательство по лизингу полностью погашается, и к вам переходит право собственности на предмет лизинга. В связи с этим включите лизинговое имущество в состав собственных ОС, спишите с учета ППА и начисленную по нему амортизацию. В бухучете такая операция отражается в аналитике по счетам 01 «Основные средства» и 02 «Амортизация основных средств».

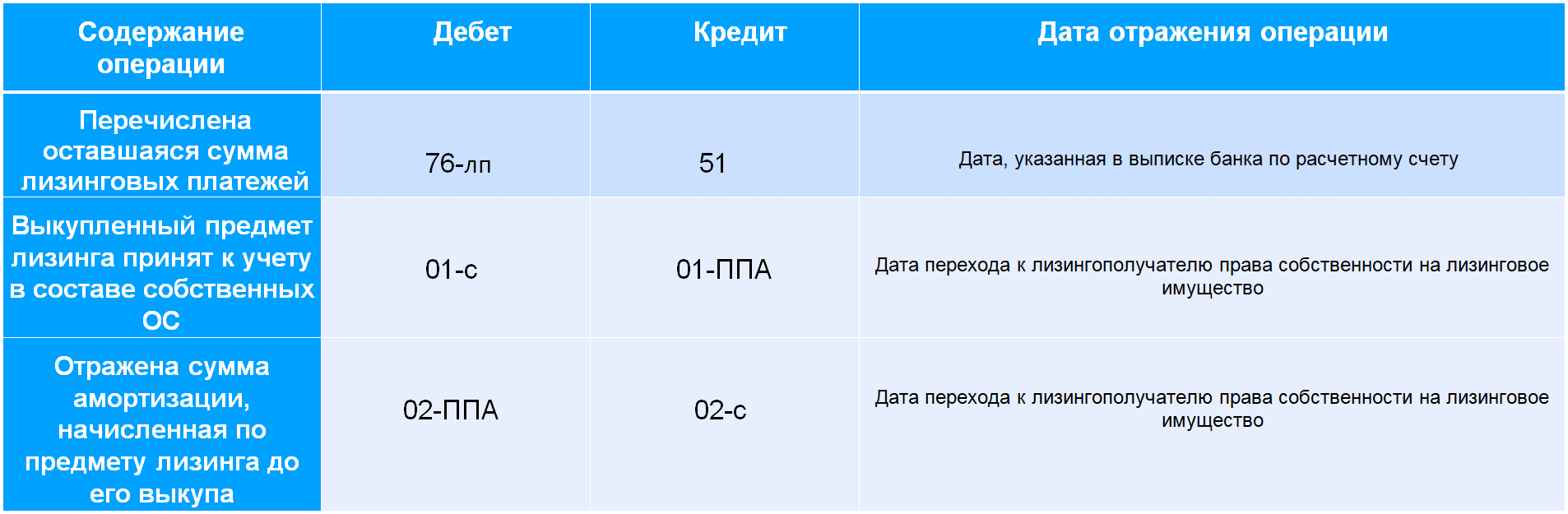

При досрочном выкупе предмета лизинга в бухучете досрочную уплату лизинговых платежей отразите следующими проводками:

Продажа товаров, принятых на комиссию

Операция по продаже комиссионного товара покупателю НПО «Монолит» регистрируется документом Реализация товаров и услуг с видом операции документа Товары. Документ можно создать и на основании выставленного ранее Счета на оплату покупателю (доступ к этим документам осуществляется из раздела Продажи).

В результате проведения документа Реализация товаров и услуг формируются следующие проводки:

- Кредит 004.1

- — на забалансовую стоимость реализованных товаров комитента;

- Дебет 62.02 Кредит 62.01

- — на стоимость полученного аванса от покупателя;

- Дебет 62.01 Кредит 76.09

- — на стоимость реализованных товаров с НДС.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Кроме этого, вводится запись в регистр накопления Реализованные товары и услуги комитентов (принципалов) с видом движения Приход на стоимость реализованных комиссионных товаров.

Для регистрации счета-фактуры на отгрузку комиссионных товаров необходимо создать документ Счет-фактура выданный на основании документа Реализация товаров и услуг.

Все реквизиты документа Счет-фактура выданный на реализацию заполняются автоматически, а в поле Код вида операции должно быть установлено значение 04 — Товары, работы, услуги комитента.

При проведении документа Счет-фактура выданный на реализацию не будут формироваться бухгалтерские проводки и движения по регистру накопления НДС продажи, а будет лишь внесена запись в регистр сведений Журнал учета счетов-фактур.

Осуществление финансовых расчетов при замене лизингополучателя

Одним из основных вопросов, возникающих при замене лизингополучателя, является осуществление денежных взаиморасчетов между сторонами трехстороннего соглашения. Как правило, на практике перечисление средств осуществляется следующим образом:

- Если на момент заключения договора у старого лизингополучателя имелась непогашенная задолженность, внесенный им, но не зачтенный на момент оформления документов аванс используется для закрытия имеющегося долга.

- Если размер не зачтенного на момент заключения соглашения аванса превышает сумму имеющихся у лизингополучателя задолженностей, излишне уплаченные средства возвращаются плательщику лизингодателем или перечисляются в счет будущих платежей нового лизингополучателя (последний при этом компенсирует старому лизингополучателю понесенные им расходы).