Если контракт расторгнут

Как было указано выше, полученную предоплату, выраженную в у. е., переоценивать не нужно. Но иная ситуация – расторжение контракта. В письме Минфина от 05.04.2017 № 03-03-06/1/20070 рассмотрен следующий случай: предоплата получена, но стороны решили не осуществлять сделку. Минфин считает, что предоплату нужно переквалифицировать в денежное обязательство и переоценивать так, как указано в п. 11 ст. 250, пп. 5 п. 1 ст. 265, п. 8 ст. 271 и п. 10 ст. 272 НК РФ:

- на дату прекращения (исполнения) и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше;

- положительные курсовые разницы будут включаться в налоговую базу по налогу на прибыль на дату исполнения обязательства, а вот отрицательные – в зависимости от более ранних обстоятельств: погашение обязательства или конец месяца.

Уменьшение

Предположим теперь, что в марте ООО «Бета» подписало акт выполненных работ с ООО «Пиксель» на сумму 24000 руб., в том числе НДС, – установка и настройка нового ПО. В апреле в работе установленного программного обеспечения возникли сбои. Экспертиза определила неустранимый дефект ПО. ООО «Пиксель» с полученной от контрагента претензией полностью согласилось и в феврале вернуло деньги ООО «Бета». Такая операция отражается на счетах обеих фирм. 24000 / 1,2 = 20000 руб. 24000-20000 = 4000 руб.

ООО «Пиксель» (поставщик услуг)

Март:

- Дт 62 Кт 90-1 24000 руб. – начислена выручка (с НДС).

- Дт 90-3 Кт 68 4000 руб. – начислен НДС.

- Дт 51 Кт 62 24000 руб. – оплата от ООО «Бета» по акту выполненных работ.

Апрель (корректировка данных 1 квартала):

- Дт 91-2 Кт 62 20000 руб. – убыток, уменьшение продаж.

- Дт 68 Кт 62 4000 руб. – уменьшение НДС.

- Дт 62 Кт 51 24000 – возврат ООО «Бета» перечисленных ранее средств.

В данном случае также возможна проводка Дт 91-2 Кт 62 24000 руб. – уменьшение отражается вместе с НДС, Дт 68 Кт 91-1 4000 руб. – выделяется НДС на эту сумму, налоговый вычет на основании корректировочного счета-фактуры. Однако в инструкции к плану счетов связь 91 счета с НДС не обозначена. Вместе с тем учетный смысл счетов 90 и 91, безусловно, схож.

ООО «Бета»

Март:

- Дт 20, 26 Кт 60 20000 руб. – стоимость установки ПО включена в стоимость.

- Дт 19 Кт 60 4000 руб.

- Дт 68 Кт 19 4000 руб. – учтен НДС и принят к вычету.

- Дт 60 Кт 51 24000 руб. – оплата работ ООО «Пиксель».

Апрель:

- Дт 76/2 (поскольку была претензия) Кт 91/1 20000 руб. – зафиксирован прочий доход.

- Дт 76/2 Кт 68 4000 руб. – восстановление НДС по расчетам с ООО «Пиксель».

- Дт 51 Кт 76/2 24000 руб. – возврат денег от ООО «Пиксель».

Регистрация СФ комиссионера

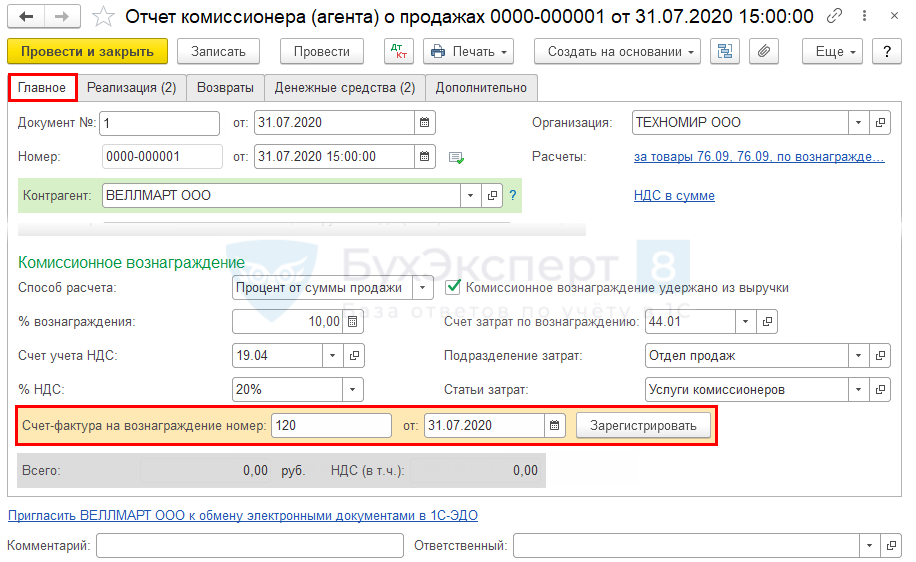

Регистрация входящего счета-фактуры на комиссионное вознаграждение производится в документе Отчет комиссионера (агента) о продажах на вкладке Главное.

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа, нажмите кнопку Зарегистрировать.

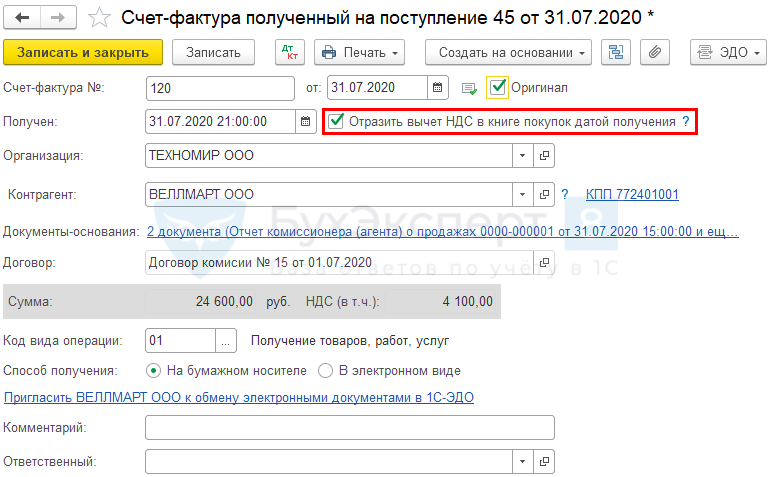

Документ Счет-фактура полученный автоматически заполняется данными документа Отчет комиссионера (агента) о продажах.

Код вида операции — 01 «Получение товаров, работ, услуг».

Счет-фактуру полученный откройте в журнале Счета-фактуры полученные (Покупки — Счета-фактуры полученные).

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Нюансы налогового учета

Счет-фактура от продавца на уменьшение стоимости отгрузки, НДС к вычету регистрируется в книге покупок. Это можно сделать не раньше, чем получено согласие покупателя на уменьшение, и не позже 3-х лет с момента оформления корректировочного счета-фактуры (ст. 171-13, 172-10 НК РФ).

Если реализация увеличивалась, корректировочный документ заносится в книгу продаж в том же квартале, котором был составлен (ст. 154-10 НК РФ).

По налогу на прибыль при изменении объема реализации, следовательно, и налоговой базы, подается корректировочная декларация. Сведения должны отражаться в периоде первоначального отражения хозяйственной операции. Об этом говорится в ряде писем Минфина (напр. №03-03-06/1/44103 от 12/07/17).

При увеличении реализации это правило работает всегда. Если корректировка произошла в сторону уменьшения, есть возможность отразить это в периоде корректировки, с одним условием: в периоде первичной отгрузки налог на прибыль рассчитан к уплате. В периоде первичной отгрузки был убыток (или нулевой показатель дохода) – значит, подается корректировочная декларация (ст. 54-1 НК РФ).

Регистрация отчета комиссионера

По окончании месяца комиссионер представляет отчет о продажах, который комитент регистрирует в 1С 8.3 документом Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

По условиям примера в отчете комиссионера есть данные об авансах:

- 22 июля — ООО «Клеопатра» 120 000 руб. (в т. ч. НДС 20%);

- 24 июля — ООО «Камелия» 120 000 руб. (в т. ч. НДС 20%).

В том же месяце отгружены товары покупателям с зачетом указанных авансов:

- 27 июля — ООО «Камелия» на сумму 120 000 руб. (в т. ч. НДС 20%);

- 28 июля — ООО «Клеопатра» на сумму 126 000 руб. (в т. ч. НДС 20%).

Отражение полученного аванса и его зачет производится в 1С двумя отдельными документами Отчет комиссионера (агента) о продажах.

Создайте первый документ Отчет комиссионера (агента) о продажах для отражения аванса.

Вкладка Главное

На вкладке Главное укажите:

- Контрагент — комиссионер, представивший отчет;

- Договор — договор комиссии (если у данного контрагента он один, то подставится автоматически);

- Расчеты — автоматически подставятся счета расчетов, указанные в .

Раздел Товары и услуги заполнится автоматически после внесения данных на вкладке Реализация.

Раздел Комиссионное вознаграждение:

- Способ расчета — установится автоматически по ;

- % вознаграждения — также будет подставлен по данным, указанным в договоре;

- Счет учета НДС — 19.04;

- % НДС — по умолчанию устанавливается значение без НДС, откорректируйте вручную при необходимости (в нашем примере — 20%).

Если договором предусмотрено, что комиссионное вознаграждение оплачивается комитентом отдельным перечислением, а не удерживается комиссионером из выручки, уберите флаг, установленный по умолчанию:

Комиссионное вознаграждение удержано из выручки.

Проконтролируйте настройки в 1С 8.3 для признания комиссионного вознаграждения в расходах:

- Счет затрат по вознаграждению — 44.01 по умолчанию;

- Подразделение затрат — при учете затрат по подразделениям выберите из справочника Подразделения;

- Статьи затрат — Услуги комиссионеров — предопределенная статья, устанавливается автоматически для отражения в составе прочих расходов.

Здесь же зарегистрируйте счет-фактуру комиссионера, выставленный на вознаграждение.

Вкладка Реализация

В верхней таблице указываются данные о покупателе и счете-фактуре, выставленном покупателю комиссионером. Здесь же в графе Выставленный комиссионеру после проведения документа автоматически создаются счета-фактуры комиссионеру.

Графы Всего и НДС заполнять не нужно, они будут автоматически заполнены после внесения данных в нижнюю таблицу.

Для каждой записи верхней таблицы (каждого покупателя и счета-фактуры комиссионера) заполняется своя нижняя таблица на вкладках Товары и Услуги, в зависимости от предмета реализации.

Так в нашем примере, ООО «Клеопатра» продано:

Ноутбук Lenovo — 10 шт. на сумму 120 000 руб. (в т. ч. НДС 20%).

В нижней таблице также отражаются:

- Сумма вознаграждения — рассчитывается автоматически по настройкам вкладки Главное;

- Счет учета — 45.01 — счет учета у комитента проданных товаров;

- Счет доходов — 90.01.1;

- Субконто — Оптовая торговля;

- Счет НДС — 90.03;

- Счет расходов — 90.02.1.

Вкладка Денежные средства

По кнопке Добавить заполните:

- Вид отчета по платежам — Аванс;

- Покупатель — наименование организации, которая сделала предоплату;

- Дата события — дата получения денежных средств на счет комиссионера;

- % НДС — ставка НДС по авансам — 20/120.

По условию примера в июне получены авансы, и в том же месяце произведена отгрузка и зачет авансов на полную сумму. Несмотря на то, что деньги от покупателя еще не получены на расчетный счет комитента, комитент обязан отразить в учете (п. 1 ст. 167 НК РФ):

- НДС с авансов в книге продаж;

- НДС с отгрузки в книге продаж.

И имеет право заявить (п. 8 ст. 171 НК РФ):

НДС к вычету по зачтенным авансам в книге покупок.

В Отчете комиссионера (агента) о продажах отражается факт получения авансов от покупателей для последующего исчисления НДС с авансов.

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 45.01 — признание в расходах стоимости проданных товаров;

- Дт 60.01 Кт 76.09 — удержание из выручки комиссионного вознаграждения;

- Дт 76.09 Кт 90.01.1 — признание доходов от реализации товаров;

- Дт 44.01 Кт 60.01 — учет комиссионного вознаграждения;

- Дт 90.03 Кт 68.02 — начисление НДС с выручки;

- Дт 19.04 Кт 60.01 — учет НДС с комиссионного вознаграждения.

Некоторые особенности реализации отгруженного продукта

Особенности, которые нужно знать бухгалтеру, можно сформулировать так:

-

Отгрузка товарной продукции сопровождается изменением и переходом права собственности на неё. Факт продажи фиксируется документально (договорами, накладными, актами приёма-передачи).

-

Оплата товарной массы производится покупателем в момент её получения или в течение определённого периода, оговариваемого сторонами.

-

В бухучете стоимость отгруженных изделий относится к разделу запасов, где подлежит отражению и готовая продукция иного рода.

-

Момент поступления оплаты фиксируется в учёте продавцом при отгрузке изделия с передачей права собственности на предмет сделки.

Принятие НДС к вычету при зачете аванса покупателей

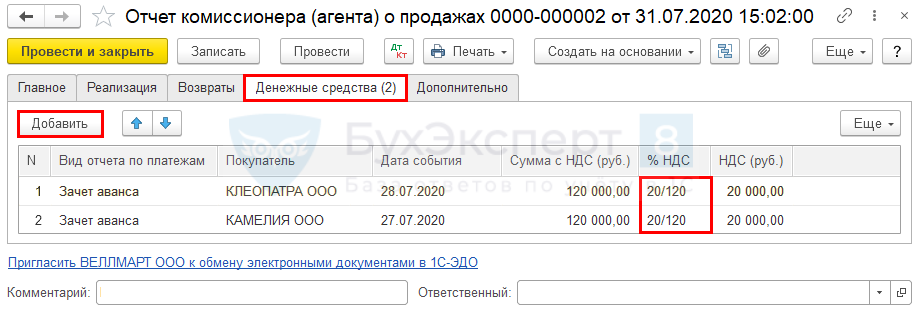

Чтобы принять НДС к вычету по зачтенным авансам покупателей, создайте в 1С 8.3 второй документ Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

- Вкладка Главное — заполните так же, как в .

- Вкладка Реализация — не заполняйте.

- Вкладка Денежные средства — заполните следующим образом:

По кнопке Добавить внесите:

- Вид отчета по платежам — Зачет аванса;

- Покупатель — наименование организации, предоплата которой зачтена в счет отгрузки;

- Дата события — дата отгрузки товара комиссионером покупателю;

- Сумма с НДС (руб.) — сумма зачтенного аванса;

- % НДС — 20/120.

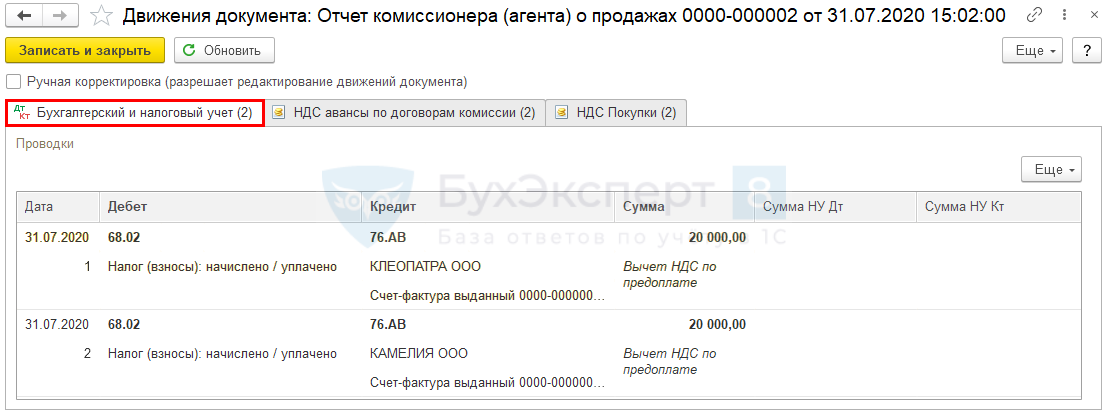

Документ формирует проводку:

Дт 68.02 Кт 76.АВ — принятие НДС к вычету по зачтенному авансу.

Декларация по НДС

В декларации НДС, налог подлежащий вычету, отражается:

- В стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…» Раздела 3:

- В Разделе 8 «Сведения из книги покупок»:

Мы рассмотрели учет у комитента в 1С 8.3 Бухгалтерия, передачу товара на комиссию в 1С 8.3 в учете комитента, проводки по передаче товара на комиссию в 1С.

Учет у комиссионера в 1С 8.3 Бухгалтерия подробно описан в следующей статье >>

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Исправление ошибки

БУ

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР»):

отражение стоимости услуг поставщика отражается по Дт счета расчетов с Кт счета 91.01 «Прочие доходы» по статье «Прибыль прошлых лет, выявленная в отчетном году».

Подробнее Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана?

НУ

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к недоплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы производится в периоде возникновения ошибки (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ)

НДС

При занижение суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги продаж в периоде, когда состоялась реализация (IV квартал):

- подать уточненную декларацию по НДС за IV квартал.

Счета-фактуры

По общему правилу отгрузочный счет-фактуру (корректировочный счет-фактуру) по прослеживаемым товарам оформляют в электронном виде по утвержденным ФНС форматам. Есть случаи, когда документы можно составить на бумаге (п. 1.1–1.2 и 9 ст. 169 НК). Сведения о прослеживаемости указывайте в графах 11–14 счета-фактуры (п. 5 и 5.2 ст. 169 НК). Электронные документы подписывайте квалифицированной ЭЦП и направляйте контрагентам через спецоператора связи по ТКС (п. 6 ст. 169 НК).Форма и форматДействующие формы отгрузочного и корректировочного счета-фактуры с реквизитами прослеживаемости утверждены постановлением Правительства от 26.12.2011 № 1137. Электронные форматы ФНС утвердила для обычных счетов-фактур приказом от 19.12.2018 № ММВ-7-15/820@, а для корректировочных — приказом от 12.10.2020 № ЕД-7-26/736@

Шифровать электронные счета-фактуры с реквизитами прослеживаемости нельзя (письмо ФНС от 12.07.2021 № СД-4-26/9778@).ВНИМАНИЕС 1 октября 2023 года выставляйте электронные счета-фактуры с реквизитами прослеживаемости по действующим форматам без новой графы 14.Какие изменения в счете-фактуре и УПД с 1 октября 2023 года — в рекомендации.Срок выставленияСпециальных сроков выставления счетов-фактур на прослеживаемый товар в НК нет. Выставлять счета-фактуры надо не позднее пяти календарных дней со дня отгрузки товара либо составления документов, которые подтверждают согласие покупателя (или его уведомление) на изменение стоимости поставки (п

3 ст. 168 НК).Отгрузка товараВ счете-фактуре на отгрузку прослеживаемых товаров в графе 11 указывайте РНПТ. В графах 12 и 12а счета-фактуры проставьте код и условное обозначение единицы измерения прослеживаемых товаров. В графе 13 счета-фактуры пропишите количество прослеживаемого товара в единицах измерения, которые указали в графах 12 и 12а, а в новой графе 14 — его стоимость без НДС. Другие реквизиты счета-фактуры на отгрузку заполняйте в общем порядке (п. 5 ст. 169 НК, п. 1–2.2 Правил заполнения счета-фактуры).Видеоинструкция. Как составить счет-фактуру на прослеживаемый товар

Your browser doesn’t support HTML5 video tag

Прослеживаемые товары с разными РНПТ, которые имеют одинаковые наименования, единицу измерения и цену, отражайте в одной строке счета-фактуры. К этой строке заполняйте подстроки в графах 11–14 по каждому РНПТ (п. 2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

ПРИМЕРКак организации на ОСН заполнить счет-фактуру на отгрузку прослеживаемых товаровООО «Альфа» занимается оптовой торговлей импортной бытовой техникой на территории России. Организация 16 октября реализовала 20 стиральных машин на территории России покупателю ООО «Гермес». Бытовые стиральные машины входят в перечень прослеживаемых товаров.Товары отгружены по накладной от 16 октября. При отгрузке товаров ООО «Альфа» выставило «Гермесу» счет-фактуру в электронном виде. В графах 11–14 счета-фактуры бухгалтер «Альфы» указал РНПТ и другие реквизиты прослеживаемости. Остальные строки и графы счета-фактуры на отгрузку бухгалтер заполнил в общем порядке (п. 1–2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

Выбираем оптимальный способ бухгалтерского учета

Поступления товаров, услуг и оплату за них проводят в месяце, когда составлены и подписаны первичные документы. Для первичных документов, пришедших с опозданием, в ЛНА нужно прописать порядок учета таких операций. В противном случае о достоверности учетных данных говорить нельзя, а это нарушение законодательства.

Практикой учета определены три способа учета таких документов:

По фактическому поступлению. Даты фактического поступления строго фиксируют – специальным штампом или в журнале. В ЛНА указывается: если акт поступает после даты сдачи отчетности за квартал (месяц), вступает в действие правило «по дате фактического поступления». Если контрагенты проводят эти же суммы в другом периоде, можно отрегулировать вопрос актами сверки – в них отражать суммы по документам у партнеров и данные по учету самой фирмы.

По данным фактического расхода за месяц. Этот способ хорошо подходит, если имеет место постоянная выдача каких-либо ТМЦ (например, ГСМ). Поставщик выставляет пакет документов на общий расход топлива по итогам месяца. Ясно, что к последней дате месяца он не успеет этого сделать, документ поступит в организацию позже. Можно фактически фиксировать расход ГСМ в течение месяца в путевых листах или в специальных формах по каждому водителю, отражать в учете приходным ордером. Затем, при поступлении документов от поставщика, сведения корректируют, если это необходимо.

Если расчеты с поставщиком носят разовый характер, а документов на руках нет, можно использовать плановые цены или начислить задолженность по прошлому месяцу. При поступлении затем документов с фактической суммой вносятся учетные корректировки

Здесь важно в учетной политике определить предельную дату, после которой возможны такие действия, и четко прописать норму об использовании предполагаемых сумм в учете. Их можно оформить внутренним документом фирмы или бухгалтерской справкой.

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Какие проводки использовать

Покажем на примере. Пусть по результатам сверки в акте выявлены расхождения по учтенным работам. Специалист отразил 10 000,00 рублей, но работы оказаны на 15 000,00 рублей. Представим проводки по корректировке данных в таблице:

| Проводка | Сумма | Описание |

|---|---|---|

| Дт 20 Кт 60 | 10 000,00 | Затраты по выполненным работам. Эта запись никак не влияет на финансовый результат, не корректируем ее |

| Дт 91 Кт 20 | 10 000,00 | Признание издержек по работам в качестве расходов. Влияет на итоги отчета, исправляем запись |

| Корректировка | ||

| Дт 20 Кт 60 | 10 000,00 | Просторнирована неверная запись |

| Дт 20 Кт 60 | 15 000,00 | Указана верная сумма операции |

| Дт 20 Кт 91 | 10 000,00 | Восстановление из расходов |

| Дт 91 Кт 20 | 15 000,00 | Учет верной величины затрат на выполненные работы |

Договор с комиссионером на реализацию товаров

Договор комиссии в 1С 8.3 можно зарегистрировать из справочника Контрагенты (Справочники — Контрагенты) или справочника Договоры (Справочники — Договоры). А также создать его напрямую из документа Реализация (акт, накладная) (Продажи — Реализация (акты, накладные) — кнопка Реализация).

Установите:

Вид договора — С комиссионером (агентом) на продажу.

-

Способ расчета — выберите один из вариантов в зависимости от условий договора:

- Не рассчитывается;

- Процент от разности сумм продажи и поступления;

- Процент от суммы продажи — в нашем примере.

- Размер…% — по договору (в нашем примере — 10).

Организация выступает в качестве платежного агента

и выбрать

-

Признак агента — один из вариантов:

- Банковский платежный агент;

- Банковский платежный субагент;

- Платежный агент;

- Платежный субагент.

В нашем примере комиссионер не является платежным агентом.

Настройка счетов учета расчетов с контрагентом

Основные счета расчетов для комиссионера в 1С 8.3 настраиваются из карточки контрагента по соответствующей ссылке. Именно они будут автоматически подставляться в документы.

Установите раздельный учет расчетов на счетах:

- по комиссионному вознаграждению:

- 60.01 «Расчеты с поставщиками и подрядчиками»;

- 60.02 «Расчеты по авансам выданным»;

- по комиссионному товару:

Опоздавшая первичка: что говорит Закон?

Главные акценты в этом непростом вопросе расставляет ФЗ от 06/12/11 № 402, где содержится требование подтверждать любой факт деятельности компании соответствующим первичным документом. Его отсутствие не позволяет провести операцию, и так происходит каждый раз, когда документ поступает «не вовремя». Даже если налицо избыточные остатки после приходной операции или нехватка материальных ценностей после их выбытия, отсутствие на руках «первички», оформленной и подписанной контрагентом, не позволяет сделать запись в системе учета и провести ее по счетам.

Особенности отражения опоздавшей первички содержатся в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ № 63н Минфина от 28 июня 2010). Здесь указаны следующие условия:

- Первичка с опозданием, полученная в течение одного отчетного года, отражается в том месяце, когда ошибка была выявлена.

- Если при составлении итоговых ведомостей и отчетов обнаружены документы, не проведенные ранее, их включают в учет концом декабря. Этот способ доступен в случае, если бухгалтерская отчетность еще не была утверждена.

- Если отчетность уже утверждена, корректировать итоги прошедшего года не следует. Пропущенные документы вносят в базу текущей датой, используя счет 91.

Важно: требования ПБУ 22/2010 обязательны к соблюдению. Не стоит переносить опоздавшие первичные документы на новый отчетный период, если можно успеть провести их в старом до момента утверждения годовой бухгалтерской отчетности

И, напротив, не стоит пытаться внести изменения в уже «закрытый» год, отчетность которого уже прошла этап утверждения.

Особые сложности возникают при ведении материального учета, когда первичные документы поступили с опозданием. При этом материальные ценности уже могут быть реализованы или направлены на производство, а провести их по учетной базе не представляется возможным из-за отсутствия документального подтверждения. В такой ситуации необходимо:

- Провести поступление товаров и услуг, а также перечисление оплаты за них тогда, когда были составлены соответствующие документы.

- Для первички с опозданием алгоритм учета нужно заблаговременно прописать в локальных нормативных актах, чтобы можно было доказать достоверность данных.

Частичная предоплата и постоплата по договору

Компания «Альфа» продает товар компании «Дельта», сумма по договору 480 у. е., курс 1 у. е. = 1 евро, НДС 20 %, условия – 50 % предоплата, 50 % – постоплата.

Предоплата прошла 18.01.2022, сумма предоплаты в рублях составила 20 847 (86,8609 * 240 = 20 847 руб.). Товары отгружены (реализованы) 27.01.2022 (курс за 1 у. е. = 89,1511 руб.). Доплата прошла 04.02.2022 (курс за 1 у. е. = 86,5610).

При таких условиях отгрузка отражается по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п.9 ПБУ 3/2006);

- неоплаченная часть оценивается по курсу на дату отгрузки (реализации) товаров (п. 5 ПБУ 3/2006). В дальнейшем не пересчитывается ни стоимость товаров, ни стоимость поступившей предоплаты (п. 10 ПБУ 3/2006).

При этом задолженность покупателей по договорам в у. е. пересчитывать нужно на наиболее раннюю из дат (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ):

- дату погашения обязательств;

- последний день месяца.

При пересчете будут возникать курсовые разницы, которые учитываются на счете 91 «Прочие доходы и расходы»:

- в бухгалтерском учете – как прочие доходы или расходы (п. 13 ПБУ 3/2006);

- в налоговом учете – как внереализационные доходы и расходы (п. 11 ст. 250 НК РФ и пп. 5 п. 1 ст. 265 НК РФ). Не забываем об исключениях: до конца 2024 года положительные курсовые разницы ежемесячно не признаются, признаются только на дату прекращения обязательств (см. информацию ФНС от 23.03.2022 «Для плательщиков налога на прибыль организаций и НДС приняты меры поддержки»).

Итак, бухгалтерские записи у «Альфы»: Дт 51 Кт 62/2, сумма 20 847 руб. (86,8609 * 240 = 20 847), оплата по курсу на день оплаты; Дт 62/1 Кт 90/1, сумма 42 243 руб. (86,8609 * 240 + 89,1511 * 240), отгружены товары; Дт 90/3 Кт 68/2, сумма 7040, начислен НДС с отгрузки по счету-фактуре (УПД); Дт 90/2 Кт 41 – списана себестоимость товаров (по данным бухучета «Альфы»); Дт 62/2 Кт 62/1, сумма 20 847, зачет аванса; Дт 51 Кт 62/1, сумма 20 775 руб. (86,5610 * 240 = 20 775), оплата по курсу на день оплаты; Дт 91/2 Кт 62/1, сумма 621 (20 847 – 42 243 + 20 775 = — 621), курсовая разница (ООО «Альфа» закрывает задолженность по счету 62/1 по соответствующей поставке).

Готовая продукция отгружена покупателю: проводка

Отгрузка готовой продукции – это физический процесс передачи продукции от производителя к покупателю. Обычно отгрузка сопровождается реализацией продукции, то есть переходом права собственности на нее от продавца к покупателю. Поэтому, если продукция была отгружена, проводки в бухгалтерии не ограничиваются только списанием продукции. Отражается расход в виде себестоимости списанной продукции и доход от продажи, а также НДС, начисленный в момент отгрузки, если операция облагается этим налогом.

Это означает, что набор бухгалтерских проводок при продаже продукции обычно включает следующие записи (Приказ Минфина РФ от 31 октября 2000 г. № 94Н):

По дебету:

-

отражена выручка от продажи готовой продукции – Дт 62 «Расчеты с покупателями и заказчиками»;

-

списана отгруженной готовой продукции – Дт 90, субсчет «Себестоимость продаж»;

-

начислен НДС с продажи готовой продукции – Дт 90, субсчет «НДС».

По кредиту:

-

отражена выручка от продажи готовой продукции – Кт 90 «Продажи», субсчет «Выручка»;

-

списана себестоимость отгруженной готовой продукции – Кт 43 «Готовая продукция»;

-

начислен НДС с продажи готовой продукции – Кт 68 «Расчеты по налогам и сборам», субсчет «НДС».

Как происходит документооборот при передаче акта сверки

Организация, по инициативе которой составляется акт сверки, формирует документ в двух экземплярах, заверяет его печатями и подписями директора и главного бухгалтера, после чего оба экземпляра направляются второй стороне. Контрагент при получении акта проверяет отражённые в нём операции и вносит собственные данные. Руководитель предприятия и бухгалтер подписывают акт и ставят на нём печать организации. Затем один экземпляр отправляют инициатору сверки, а другой оставляют в бухгалтерии. Распечатанный акт передаётся контрагенту лично, курьером или по почте. Так происходит документооборот при передаче акта в бумажном виде.

Передача электронного акта сверки осуществляется намного быстрее и проще: организация формирует документ, подписывает его электронной подписью и передаёт контрагенту через оператора электронного документооборота.

Электронный акт сверки взаиморасчётов

Приказом ФНС России от 13 мая 2022 г. № ЕД-7-26/405@ был утверждён формат для передачи акта сверки в цифровом виде в рамках формализованного электронного документооборота. Данный формат не является обязательным, однако поддерживается многими сервисами ЭДО, поэтому применять его удобно. Кроме того, акт сверки, составленный по формату ФНС, можно представлять в налоговую в электронном виде без дублирования на бумаге.

Электронный акт сверки состоит из двух файлов обмена в формате XML:

- файл обмена, составленный отправителем (инициатором сверки) — содержит сведения об операциях между отправителем и получателем, заверяется электронной подписью ответственного лица передающей стороны;

- файл обмена с информацией, которую внёс получатель — составляется получателем сверки на основе первого файла, подписывается электронной подписью ответственного лица принимающей стороны.

Использование электронного формата для передачи актов сверки существенно сокращает время обмена документами между контрагентами, автоматизирует обработку данных и позволяет избегать ненужных расходов на бумагу, пересылку и хранение документов. Однако осуществлять передачу электронного акта сверки могут только те организации и ИП, которые подключены к системе ЭДО и имеют действующие сертификаты ключа проверки электронной подписи.

АО «Астрал» предлагает удобные сервисы для ведения юридически значимого электронного документооборота с контрагентами. «1С-ЭДО» подойдёт тем, кто ведёт бухгалтерию в программе «1С: Предприятие 8», а веб-сервис «Астрал Докс» станет отличным решением для тех, кто хочет работать с документами без привязки к одному рабочему месту.

Как оформлять

По общему правилу, по итогам анализа задолженности готовится акт сверки взаимных расчетов. Унифицированная форма документа не предусмотрена, поэтому стороны могут использовать любой бланк или разработать собственный, закрепив его в учетной политике.

Акт составляется за определенный отчетный период. В документе указываются все операции сторон, отмечается дата совершения действий и сумма по каждому трансферту. Рекомендуется сослаться на сопроводительную и подтвердительную документацию.

После отражения взаиморасчетов приводится сумма задолженности, образовавшейся по факту расхождения между платежами. Регистр подписывается уполномоченными лицами от обеих сторон.

В каких случаях создаются сводная и корректировочная справки по розничным продажам

Если организация занимается розничной торговлей, то счета-фактуры покупателю не выставляются, но если компания использует общую систему налогообложения и отчитывается по НДС, то данные продажи необходимо отражать в книге продаж.

В этом случае создается сводная справка по розничным продажам. Чтобы ее открыть, перейдите в раздел «Продажи», выберите пункт «Счета-фактуры выданные». С помощью команды «Создать» выберите документ «Сводная справка по розничным продажам».

В открывшемся документе заполните поля:

- «Сводная справка №» – заполняется автоматически;

- «от» – укажите дату документа;

- «Организация» – укажите название организации.

С помощью команды «Заполнить» вы можете добавить документы-основания автоматически. Или воспользуйтесь командой «Добавить» и внесите документы вручную.

В нашем примере подтянулись два документа, а также общая сумма этих документов, НДС и код вида операции, который нельзя редактировать.

Запишите и проведите документ. По кнопке «Сводная справка» вы можете создать печатную форму документа.

Сводная справка автоматически регистрируется в книге продаж за соответствующий квартал. Чтобы в этом убедиться, перейдите в раздел «Отчеты», выберите пункт «Книга продаж», укажите нужный период, организацию и нажмите на кнопку «Сформировать».

Если компания занимается оптовой торговлей и покупателями являются юридические лица, то им выставляются обычные счета-фактуры в самом документе «Отчет комиссионера». Данные счета-фактуры попадают в книгу продаж с кодом вида операции 01.

Корректировочная справка по розничным продажам создается в том случае, если есть возвраты от физических лиц. Если в отчете комиссионера присутствуют возвраты от покупателя, то в разделе «Счета-фактуры выданные» необходимо сформировать корректировочную справку по розничным продажам.

Выберите сводную справку, которую нужно откорректировать.

Заполните корректировочную справку по кнопке «Заполнить».

Подтянулись два документа, где есть возвраты, общая сумма и НДС от этой суммы.

Также автоматически проставляется код вида операции – 17, который недоступен для редактирования.

Корректировочная справка попадет в книгу покупок. Запишите и проведите данный документ и сформируйте книгу покупок. В документе вы увидите созданную корректировочную справку.

Обратите внимание, что в отчете комиссионера на вкладке «Дополнительно» должен стоять флажок рядом с полем «Корректировочный счет-фактура выданный покупателю (рекомендуется)». Если корректировочная справка не попадает в книгу покупок, рекомендуем проверить данный переключатель

Выставление СФ на отгрузку покупателям

Регистрация счетов-фактур, выданных на реализацию, производится в 1С 8.3 автоматически при проведении Отчета комиссионера (агента) о продажах.

В документе Счет-фактура выданный на реализацию по кнопке Добавить внесите номер и дату платежного поручения на аванс по данным из отчета комиссионера.

Код вида операции — 01 «Реализация товаров, работ, услуг и операции, приравненные к ней».

Декларация по НДС

В декларации по НДС сумма исчисленного налога с реализации товаров покупателям отражается:

- В стр. 010 «Реализация (передача на территории РФ для собственных нужд) товаров, работ (услуг), передача имущественных прав по соответствующим ставкам налога…» Раздела 3:

- налоговая база;

- исчисленная сумма НДС;

- В Разделе 9 «Сведения из книги продаж», данные с заполнением граф 9,10 «Сведения о посреднике (комиссионере, агенте):