Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911)

При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Теперь — о том, как начисляется заработная плата при сдельной схеме.

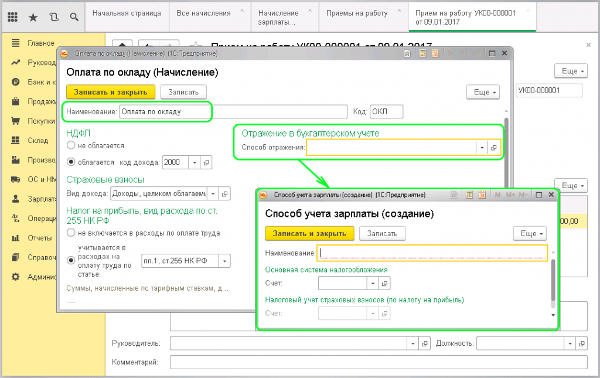

Учёт зарплаты для УСН и ЕНВД

Учёт зарплаты для УСН с объектом налогообложения «Доходы минус расходы» необходим для того, чтобы подтвердить расходы на оплату труда и рассчитать налог.

При УСН с объектом «Доходы» и ЕНВД расходы (включая расходы на оплату труда работникам) для налогообложения не учитываются. Однако эксперты интернет-бухгалтерии «Моё дело» рекомендуют всё же вести учёт зарплаты. Ведь ЕНВД и УСН 6% можно уменьшить на уплаченные страховые взносы за работников, а сумма этих взносов определяется как раз исходя из начисленной заработной платы.

Для эффективного учета зарплаты воспользуйтесь интернет-бухгалтерией «Моё дело».

В сервисе вы в автоматическом режиме сможете рассчитывать зарплату сотрудников, отпускные, больничные, пособия, налоги и страховые взносы. Вы лишь выбираете нужный вид расчёта из списка документов и заполняете несколько простых полей.

Работодатели обязаны сдавать несколько отчетов по заработной плате, удержанным налогам и начисленным страховым взносам – их вы в считанные минуты сможете формировать с помощью электронного мастера.

Бестарифная система оплаты труда

Бестарифная СОП напоминает опционную систему в стартапах. Есть фонд оплаты труда и сотрудники. Предположим – 100 тысяч рублей и 10 человек. Работодатель устанавливает, что:

- ФОТ может быть увеличен, если поднимется прибыль компании,

- Доля зарплаты каждого сотрудника – 10%.

Доля может ранжировать сотрудников по объёму участия в работе либо быть одинаковой для всех.

В трудовом договоре, естественно, пропишут 10 тыс.рублей – зарплата в месяц. Упоминать % нельзя по ТК, да и не очень-то выгодно для фирмы.

После оглашения условий работы можно не устанавливать дополнительного стимулирования, работники сами будут стремиться к увеличению дохода компании. Такая модель применима к небольшим, начинающим компаниям, которые не будут выходить на биржу, но хотят заинтересовать работников, не имея денег на премии.

Виды заработной платы

Не существует строгого перечня видов заработной платы, которую можно начислять сотрудникам. Однако есть несколько устоявшихся форм, которые работодатели могут использовать и по-разному комбинировать.

Среди них:

- Фиксированная заработная плата (оклад). Оплата труда на основе фиксированной суммы за календарный месяц.

- Почасовая оплата труда. Это заработная плата, рассчитанная на основе отработанных часов. Здесь оплата зависит от количества времени, которое сотрудник фактически отработал.

- Сдельная оплата труда. В этом случае оплата основана на количестве выполненной работы (как вариант — произведенных единиц товара либо оказанных услуг).

- Премии и бонусы. Это дополнительные выплаты сверх основной заработной платы, часто предоставляемые за достижение определенных целей, хорошие результаты работы или за выдающиеся достижения. Премии могут дополнять любую другую систему оплаты труда.

- Профессиональные вознаграждения и гонорары. Например, для независимых специалистов, фрилансеров или артистов оплата может происходить на основе конкретных проектов или выступлений.

Это лишь общие категории, и заработная плата может иметь множество вариаций в зависимости от специфики работы, отрасли и места работы. Далее рассмотрим, как правильно рассчитывать зарплату самых распространенных видов.

Системы оплаты труда

Система оплаты труда – это документально оформленная «инструкция» о том, как начислять заработную зарплату сотруднику за конкретно отработанный период, содержащая полный перечень параметров начисления и удержания денежных средств.

Работодатель в зависимости от характера хозяйственной деятельности с помощью заработной платы может повысить выработку и/или снизить издержки. Для этого надо выбрать рациональные системы оплаты труда.

Существует 3 основных системы, подразделяющиеся на множество видов. Для наглядности все они представлены в таблице ниже.

1. Тарифная система

- простая повременная,

- повременно-премиальная,

- окладная.

- прямая сдельная,

- сдельно-прогрессивная,

- сдельно-премиальная,

- косвенно-сдельная,

- аккордная индивидуальная,

- аккордная коллективная.

- система «плавающих» окладов,

- комиссионная,

- дилерский механизм.

Тарифная система оплаты труда

Тарифная СОТ самая распространённая, применяется и госорганами, и коммерческими организациями. В её основе лежит ранжирование заработной платы сотрудников в зависимости от их квалификации, стажа работы, приобретённых навыков, выработки, условий и характера труда. В государственных учреждениях применяется Единая тарифная сетка. В коммерческих – схожие с ней документы, утверждённые с учётом мнения профсоюзного органа.

Тарификация регулируется законодательно для многих отраслей деятельности. Например, для работников сферы образования установлена индивидуальная тарифная СОТ в соответствии с Постановлением Правительства от 05.08.2008 за № 583.

Особенности расчета

Для того чтобы исключить ошибки и значительно упростить сам процесс при расчете суммы заработной платы сотрудника, применяется формула, согласно которой:

-

При повременной оплате труда

. Размер оклада должен быть разделен на количество трудовых календарных дней. Полученное значение нужно умножить на фактически отработанные дни, после чего следует добавить положенные специалисту компенсационные выплаты. Из получившейся суммы вычитается подоходный налог и ряд других удержаний, которые положены по закону. Но общий размер всех вычетов не должен быть более 20% от суммы дохода. -

Для сдельной оплаты труда

. В организации должна быть статистика по выработке продукции. В соответствии с нарядами, которые составляются на ее базе, в расчет берется количество выполненных сотрудником изделий. Это значение следует умножить на расценки, установленные в трудовом договоре, и прибавить все стимулирующие и компенсационные выплаты. После чего нужно произвести все удержания, положенные законом.

Стоит отметить, что существуют несколько иные системы оплаты труда, при которых указанные выше способы будут необъективны. Формула, приведенная в них, должна быть несколько изменена:

-

При комиссионном методе

. В случае его применении при расчете к сумме доплат нужно прибавить проценты от объёма выполненной работы. -

При аккордной системе

. Расчет заработной платы до вычета налоговых отчислений происходит на основе количества выполненных работ. -

Вычисление в случае изменяемых окладов

. Расчет будет зависеть от полученной выручки за установленный период времени.

Элементарный расчет заработной платы подробно представлен в данном видеоуроке.

Какая может быть применена формула расчета зарплаты

Самая простая формула расчета зарплаты включает в себя только 3 пункта:

- размер оклада;

- количество отработанных дней;

- подоходный налог.

Если предположить, что работник не должен делать никаких выплат и ему не производят никаких доплат, тогда зарплата рассчитывается следующим образом:

1. Оклад делят на количество рабочих дней месяца, затем умножают на количество отработанных дней.

2. Из полученной суммы вычитают подоходный налог (в России НДФЛ равен 13%).

Рассмотрим пример. Оклад работника — 30 000 рублей. В отработанном месяце 23 рабочих дня. Работник брал 3 дня без сохранения заработной платы для решения личных вопросов, следовательно — отработал в месяце 20 дней. Расчет зарплаты выглядит следующим образом:

30 000 / 23

×

20 = 26 086,96 рубля (заработная плата до вычета НДФЛ);

26 086,96 — 13% = 22 695,65 рубля (заработная плата на руки).

Но на практике таких простых расчетов почти не бывает. Работникам выплачивают премии, надбавки и компенсации. Предположим, работнику ежемесячно кроме оклада размером 30 000 рублей выплачивают премию в размере 25% от оклада. И он отработал только 20 дней вместо положенных 23 рабочих дней в месяце. Тогда расчет будет выглядеть так:

Не знаете свои права?

Оклад + премия (30 000 + 7 500) = 37 500 рублей (заработная плата за месяц);

37 500 / 23

×

20 = 32 608,70 рубля (заработная плата за отработанное время без вычета НДФЛ);

32 608,70 — 13% = 28 369,57 рубля (заработная плата на руки).

В случаях когда работник имеет право на налоговый вычет, предварительно делается расчет суммы налога, а потом уже он вычитается из оклада. Например, оклад равен 30 000 рублей. Работник проработал все дни. Он имеет право на налоговый вычет в размере 800 рублей. Расчет будет выглядеть так:

30 000 — 800 = 29 200

×

13% = 3 796 рублей (НДФЛ после применения налогового вычета);

30 000 — 3 796 = 26 200 рублей (заработная плата на руки).

Расчет зарплаты может показаться нелегким занятием. Но стоит один раз понять его алгоритм, и при следующем расчете проблем уже не будет.

Чем отличается расчет заработной платы военнослужащего

Различия начинаются уже с названия оплаты труда (службы). Если гражданское лицо получает зарплату, то военнослужащий — довольствие. У военных на его размер влияют:

- должность;

- звание;

- длительность службы;

- условия прохождения службы.

Оклад денежного содержания состоит из оклада по должности и оклада по званию. Его и получают контрактники. Размер подоходного налога к выплатам военным применяется такой же, как и к зарплате гражданских лиц — 13%. Среди стандартных налоговых вычетов, используемых при расчете НДФЛ, в ст. 218 Налогового кодекса РФ упомянуты несколько позиций, применяемых только к военнослужащим. Так что не стоит о них забывать при расчетах довольствия.

Принцип расчета здесь такой:

- Суммируются оклады за звание и за должность.

- Плюсуются надбавки за стаж, место службы и прочие.

- Удерживается НДФЛ с учетом налоговых вычетов, если военнослужащий имеет на них право.

Расчет зарплаты и налогообложение в 2019 году

Зарплата работника, в том числе представленная отпускными и командировочными, облагается:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

НДФЛ на зарплату начисляется в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживается — в момент выплаты. Перечисляется в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечислен доход до конца месяца, то НДФЛ удерживается и перечисляется в бюджет только со следующей ближайшей выплаты.

- Взносами в социальные фонды (основная часть которых взимается при посредничестве ФНС):

- в ПФР;

- в ФСС (без посредничества ФНС фонд взимает взносы на травматизм);

- в ФФОМС.

Ставки по взносам делятся на стандартные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Узнать больше о размере ставок по взносам в социальные фонды вы можете в статье

.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Порядок учёта зарплаты

На каждого работника работодатель заводит личную карточку (форма Т-2) и отдельный лицевой счет (формы Т-54 и Т-54а).

Скачать личную карточку работника Т-2

doc

Скачать doc

xls

Скачать xls

Скачать pdf

В течение года на счёте отражаются все виды начислений и удержаний. Такой учёт начисления заработной платы и удержаний позволяет определить средний заработок для выплат отпускных, больничных и т.д. Новый лицевой счёт на работника открывается ежегодно.

Лицевые счета не обязательны к применению, небольшие предприятия и ИП часто ограничиваются заполнением личной карточки и расчетных ведомостей. Лицевые счета или документы, их заменяющие, должны храниться 75 лет.

Заработную плату рассчитывают на основании табелей учета рабочего времени, больничных листов, нарядов на работы, приказов о премированиях или удержаниях, и т.д. Для расчетов и начислений используют расчетные ведомости (Т-49 или Т-51).

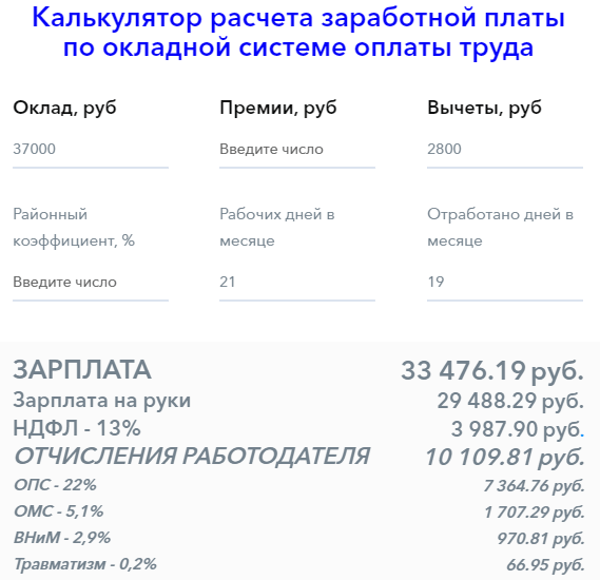

Пример расчета с помощью онлайн-калькулятора

В качестве примера возьмем месяц, который не полностью отработан специалистом. Три дня с этого времени он пребывал в отпуске за свой счет, в связи с этим в расчетном месяце будет меньшее количество дней.

Оклад работника составляет 37 000 рублей. Расчет проводится для декабря, а в нем как известно 21 рабочий день. Зарплата, согласно уставу предприятия, будет начисляться 25 декабря и 10 января. Также стоит оговорить условие, что работник имеет двоих несовершеннолетних детей.

Заполняем строки калькулятора:

- В строке оклад отображаем полную сумму в 37 000 рублей.

- Строку «Премии» следует пропустить.

- В строке «Вычеты» отображается сумма 1400 + 1400 = 2800 рублей (согласно представленным выше данным по налоговым вычетам на несовершеннолетних детей).

- Районный коэффициент равняется 0.

- В строке «Количество рабочих дней» указываем 21.

- В строке «Отработанных фактически» 21 – 3 = 19 дней.

После того как указанные показатели будут отображены в соответствующих строках онлайн-калькулятора, можно будет сразу же увидеть результат расчета.

Использование калькулятора является интуитивно понятным. В целом он поможет работнику правильно рассчитать свою заработную плату и узнать, какая сумма у него ежемесячно удерживается налогами.

Сколько процентов от зарплаты составляет аванс

Какими бывают виды заработной платы?

В трудовых правоотношениях можно выделить несколько десятков разновидностей заработной платы. На частном предприятии зарплата может быть представлена (п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства России от 24.12.2007 № 922):

- выплатами по тарифу или окладу — за отработанное время;

- выплатами по сдельным расценкам;

- процентами от продаж (комиссионным вознаграждением);

- неденежными доходами;

- авторскими гонорарами;

- надбавками, доплатами, премиями, вознаграждениями за результаты труда;

- выплатами за особые условия труда и т. д.

В 2019 году начисление заработной платы в указанных разновидностях может осуществляться с применением самого широкого спектра методов. При этом указанные виды заработной платы могут любым способом сочетаться между собой — в соответствии с системой оплаты труда, действующей на предприятии.

Узнать больше о применении различных схем оплаты труда на предприятии вы можете в статье «Расчет зарплаты работникам — порядок и формула» .

Если говорить о традиционных схемах начисления заработной платы, то к таковым можно отнести (письмо Госплана СССР, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 № АБ-162/16-127):

- повременную схему, в основе которой лежит начисление выплат по окладу исходя из отработанного времени;

- сдельную схему, в основе которой — начисление зарплаты за измеряемые объективно или оцениваемые по установленным критериям результаты работы.

Изучим подробнее, как начисляется зарплата в рамках 2 самых распространенных схем расчетов — повременной и сдельной.

Дополнительные начисления и удержания

До того, как зарплата выплачивается, необходимо произвести все положенные работнику выплаты и удержания. Удержания бывают следующими:

- выплата подоходного налога – обязательного государственного налога на доходы физических лиц, в перечень которых попадает и заработная плата;

- удержания за причиненный работником материальный ущерб;

- удержания за перерасходованные отпускные дни (для уволенных работников);

- алименты;

- выплаты на погашение займа – по письменному заявлению работника;

- удержания, в случае если была излишне выплаченная зарплата.

Дополнительные выплаты бывают следующими:

- установленная на предприятии обязательная или дополнительная премия по результатам труда в расчетный период;

- установленный в регионе коэффициент;

- установленная надбавка за условия труда;

- отпускные выплаты.

Рассмотрим некоторые удержания и дополнительные выплаты подробнее.

Подоходный налог

Согласно законодательству, перед выплатой зарплаты из нее необходимо удерживать налог на доходы физических лиц. Процентная ставка для резидента страны – лица, которое провело на территории государства последние сто восемьдесят три дня, – составляет тринадцать процентов. Подоходный налог высчитывается до удержания алиментов, денег на погашение займа и тому подобного.

Начисление отпускных

Выплата отпускных (как и удержание) производится по среднедневному заработку. Если работник отработал расчетный период (год) полностью, то среднедневной заработок равен выплаченной за этот период заработной плате, разделенной на двенадцать месяцев и среднемесячное количество календарных дней – эту величину принято считать 29,4.

Если работник не полностью отработал расчетный год, то количество месяцев, которые он отработал полностью, умножают на среднемесячное количество календарных дней и прибавляют календарное количество дней в неполностью отработанном месяце. На получившееся число делят зарплату, выплаченную работником за отработанный им период. Среднедневной заработок умножают на количество дней отпуска и работнику выплачивают полученную сумму.

Отпускные деньги должны быть выплачены работнику за три дня до того, как он уйдет в отпуск, поэтому заниматься расчетом отпускных лучше, не дожидаясь окончания месяца. Приказ о предоставлении работнику отпуска должен быть оформлен и завизирован за две недели до его начала.

Начисление пособия по больничному листу

Выплата пособия по больничному листу тоже производится по среднедневному заработку, но его вычисляют методом деления среднего заработка (за последние два года) на семьсот тридцать – количество отработанных дней. При выплате пособия учитывается также страховой процент, который устанавливается в зависимости от страхового стажа:

- менее пяти лет – шестьдесят процентов;

- от пяти до восьми лет – восемьдесят процентов;

- восемь и больше лет – сто процентов.

Среднедневной заработок умножают на количество дней по больничному листу, полученную сумму умножают на страховой процент и получившееся число выплачивают работнику.

Пособия по беременности и родам всегда умножаются на сто процентов, вне зависимости от страхового стажа. Также среднедневной заработок подсчитывается немного иначе: средний заработок необходимо разделить на количество дней в двух последних отработанных годах за исключением тех дней, когда работница была на больничном, в отпуске по родам и уходу за ребенком.

Поскольку нюансов при выплате заработной платы очень много, пример начисления заработной платы в каждом конкретном случае будет разным.

Тарифная система оплаты труда

Тарифная СОТ самая распространённая, применяется и госорганами, и коммерческими организациями. В её основе лежит ранжирование заработной платы сотрудников в зависимости от их квалификации, стажа работы, приобретённых навыков, выработки, условий и характера труда. В государственных учреждениях применяется Единая тарифная сетка. В коммерческих – схожие с ней документы, утверждённые с учётом мнения профсоюзного органа.

Тарификация регулируется законодательно для многих отраслей деятельности. Например, для работников сферы образования установлена индивидуальная тарифная СОТ в соответствии с Постановлением Правительства от 05.08.2008 за № 583.

Примеры расчета заработной платы

Перед тем как начнем рассматривать конкретные примеры, необходимо подытожить все сказанное выше:

- Порядок начисления заработанного всегда один – плюсуются все выплаты отдельно и все суммы к вычету тоже отдельно. Разность этих сумм и есть чистый доход, который обязан выплачивать наниматель.

- Оклады, ставки, премии, надбавки все прописываются в локальных нормативных документах. Все что там не прописано, может быть выплачено лишь по доброй воле работодателя.

- Районный коэффициент принят на государственном уровне. Он обязан быть применен для каждого работника без исключения и считаться по узаконенному размеру.

- НДФЛ для всех физических лиц 13%.

Приведем примеры расчета по зарплате.

Начнем с самого простого примера: работник имеет оклад 22 000 рублей. Иных надбавок у него нет. Но за прошедший месяц он отработал вместо 23 положенных дней лишь 19. К тому же ему был выдан аванс в 7 000 рублей. Необходимо посчитать, сколько ему начислять в зарплату.

- 22 000/23 = 956,52 руб. за один рабочий день.

- 956,52*19 = 18173,88 руб.

- 18173,88 – 400 (сумма положенного вычета) = 17773,88 руб.

- 17773,88*0,13 = 2310,6 – сумма НДФЛ.

- 17773,88 – 2310,6 = 15463,28 руб. чистая зарплата.

- 15463,88 – 7000 аванс = 8463,88 руб. будет выдано на карту.

Возьмем более сложный пример: работник имеет оклад в 28000 руб, он отработал на данном предприятии уже 6,5 лет, поэтому получает доплату за выслугу лет в размере 15% от зарплаты. К тому же в этом месяце он получит премию в размере 25% от оклада. Но ему придется заплатить алименты на двоих детей, к тому же он брал аванс в 20000 руб. Учтем тот факт что он проживает на Камчатке и имеет повышающий коэффициент 2.0.

- Посчитаем выслугу лет, она считается с оклада 28000*15% = 32200 руб.

- Рассчитаем премию 32200*25% = 40250 руб.

- 40250*2,0= 80500 руб.

- 80500-400 налоговый вычет= 80100.

- 80100*0,13= 10413 НДФЛ.

- 80100-10413= 69687 руб.

- 69687*0,33 алименты на двоих дете=22996,71 руб.

- 69687-22996,71= 46690,29 руб.

- 46690,29-20000= 26690,29 руб. к выдаче на карту.

В интернете можно найти калькулятор расчета зарплаты, который поможет найти ответ на вопросы:

- как рассчитать среднемесячную зарплату;

- как начислить зарплату и высчитать НДФЛ;

- как и многое другое.

Расчетчик зарплат производит автоматические расчеты. Пользователю необходимо лишь заполнить пустые окошки индивидуальными сведениями и получить результат.

Вам это будет интересно

Едва ли не самый важный вопрос, который волнует, как работника, так и работодателя, – это начисление зарплаты. Если работодатель где-то ошибется и недоплатит работнику, у него могут возникнуть серьезные проблемы с трудовой комиссией и налоговой службой, а если работник не будет знать, из чего складывается его заработная плата и порядок ее выплаты, он может никогда и не узнать, что ему недоплачивают.

Фонд оплаты труда (ФОТ): как его правильно сформировать

Расчет фонда заработной платы– обязательная процедура, позволяющая впоследствии правильно выдавать причитающуюся зарплату сотрудникам. ФОТ включает в себя следующее:

- начисленные суммы оплаты труда (в натуральной и денежной формах) и выплаты за неотработанное время (учебные отпуска, труд несовершеннолетних, вынужденные прогулы, простои, произошедшие не по вине сотрудника);

- если таковые есть – надбавки, доплаты, вознаграждения, поощрительные и премиальные выплаты (разовые премии, надбавки за выслугу лет, матпомощь, единовременные вознаграждения по результатам работы, оплата отпусков по уходу за ребенком, компенсации за неиспользованный отпуск);

- если это предусмотрено – компенсации проживания, питания, ГСМ.

В целом в зависимости от организации процедура расчета ФОТ может быть различной, однако неизменно в ней фигурируют такие показатели, как планируемый объем рабочего времени, объем производства по тарифным ставкам и сдельным расценкам. Чаще всего планирование ФОТ происходит по отдельным категориям работников, в каждой из которых применяется своя система оплаты. Соответственно, на каждом производственном предприятии необходимо отдельно планировать фонд оплаты труда для ряда категорий:

- управленцы,

- специалисты,

- служащие,

- рабочие-сдельщики,

- рабочие-временщики.

После этого суммированием высчитывается размер общего фонда оплаты труда.

Срок выплаты зарплаты

В июне были приняты поправки к ТК, которые по новому определяют срок выплаты зарплаты в 2016 году работнику.

В июне были приняты поправки к ТК, которые по новому определяют срок выплаты зарплаты в 2016 году работнику.

Теперь дата выплаты не может быть установлена позднее 15 дней с момента завершения периода, за который она начислена. При этом выплата обязательно должна производиться не реже, чем каждые полмесяца. Это значит, что аванс нужно выплатить не позднее 30 числа действующего месяца, а оставшуюся часть — не позже 15 числа последующего месяца.

При этом точная дата, когда происходят эти события, должны быть закреплены в локальных актах по внутреннему распорядку, трудовом договоре, положению по оплате труда и т. д.

Также этой же поправкой была увеличена компенсация за задержку зарплаты. Теперь она рассчитывается как 1/150 Ключевой ставки ЦБ от суммы не выплаченного заработка за каждые сутки просрочки. Стали больше и административные штрафы за эту провинность, налагаемые на должностное лицо, предпринимателя или фирму.

Расчет зарплаты и налогообложение в 2019 году

Зарплата работника, в том числе представленная отпускными и командировочными, облагается:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

НДФЛ на зарплату начисляется в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживается — в момент выплаты. Перечисляется в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечислен доход до конца месяца, то НДФЛ удерживается и перечисляется в бюджет только со следующей ближайшей выплаты.

- Взносами в социальные фонды (основная часть которых взимается при посредничестве ФНС):

- в ПФР;

- в ФСС (без посредничества ФНС фонд взимает взносы на травматизм);

- в ФФОМС.

Ставки по взносам делятся на стандартные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Узнать больше о размере ставок по взносам в социальные фонды вы можете в статье

.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Командировка в выходные дни: как считается зарплата

Как начислить зарплату за выходные дни в период командировки? Эта задача решается применением формулы:

РВК = ДТ × РВ × 2,

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

РВ — отработанные выходные дни.

Показатель ДТ может быть напрямую определен в трудовом договоре или же рассчитан по формуле:

ДТ = ОКЛ / РДМ,

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Узнать о том, как рассчитываются суточные, вы можете в статье

«Размер суточных при командировках (нюансы)» .

Смешанная система оплаты труда

Смешанная СОТ объединяет в себе тарифной и бестарифной СОТ – у сотрудника есть определённый оклад, но в данном случае он напрямую зависит от успешности его работы: от количества продаж, от качества разработок, от отработанного времени и т.п.

Чем больше выработка, тем больше оклад. И наоборот. Отличие от тарифной в том, что уменьшается вся зарплата вплоть до МРОТ.

Как начисляется зарплата при разных видах смешанной СОТ

Система плавающих окладов предполагает пересчёт оклада ежемесячно по результатам труда за прошлый период.

При комиссионных расчётах сотрудник может рассчитывать на процент от прибыли фирмы в общем, либо от каждой единицы выработки. Эта СОТ очень часто применяется в страховых компаниях.

Оплата труда в дилерской сети очень близка к оплате по гражданско-правовому договору, однако имеет место и в трудовом праве. Сотрудник обязан реализовать некую массу товаров компании, которую он закупает за собственный счёт. Разница между закупочной ценой и ценой продажи третьим лицам и является заработной платой лица.

Выплата аванса на банковские карточки

Итоги

Порядок начисления заработной платы зависит от принятой на предприятии (закрепленной в трудовом договоре) системы оплаты труда: сдельной и повременной. Оплата труда в период командировки работника исчисляется в особом порядке.

Предлагаем простой и удобный онлайн калькулятор, который позволит рассчитать заработную плату работника в зависимости от его оклада за полный или неполный месяц. Калькулятор учитывает все особенности начисления зарплаты — оклад, доплаты, премии, районный коэффициент, отработанные дни, положенные вычеты. Для проведения расчета используйте инструкцию ниже.

Порядок расчета заработной платы в 2017 году рассмотрен в этой статье.

Если зарплата считается, исходя из установленного оклада, при этом работник отработаны все дни месяца, то общая формула для расчета зарплаты на руки (после налогообложения) такая:

ЗП на руки = (Оклад + Премии) * Район.коэф. — НДФЛ

За неполный месяц:

ЗП на руки = ((Оклад + Премии) * Отработанные дни / Рабочие дни в месяце) * Район.коэф. — НДФЛ