Страховые взносы

При выплате дивидендов не начисляйте:

взносы на обязательное пенсионное, социальное или медицинское страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. А значит, и страховые взносы на них начислять не нужно.

Такой порядок следует из положений части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ, абзаца 2 части 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ, подпункта 1 пункта 1 статьи 2 Закона от 29 декабря 2006 г. № 255-ФЗ, подпункта 1 части 1 статьи 10 Закона от 29 ноября 2010 г. № 326-ФЗ и пункта 2 Разъяснений, утвержденных приказом Минздравсоцразвития России от 8 июня 2010 г. № 428н.

Начисление и выплата дивидендов в бухгалтерских проводках

Объектом налогообложения налогом на прибыль признаются валовая прибыль, а также дивиденды и приравненные к ним доходы, признаваемые таковыми в соответствии с пунктом 1 статьи 35 настоящего Кодекса (далее в настоящей главе – дивиденды), начисленные белорусскими организациями. можно подробнее? декларацию надо подавать, что вообще надо делать? я была в курсе только о удержании ПН.. Это вообще не о том)))Если Вы выплачиваете дивиденды физ.лицу тогда будет ПНЕсли Вы выплачиваете дивиденды орг-ции тогда возникает налог на прибыль, потому как Вы будете являться налоговым агентом

Отсюда и декларация по налогу на прибыль вот и представляете, когда-то я так и думала, а сейчас читаю и в голове черт дёрнул))) спасибо огромное) Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления…

Проводки по выплате дивидендов и налоги с них при усн

Важно

При этом порядок расчета и распределения дивидендов зависит от режима налогообложения, который использует предприятие. В материалах статьи будет проведен расчет дивидендов при УСН, а также рассмотрен учет и распределение дивидендов между участниками

Различия при расчете дивидендов на различных налоговых режимах Сравнительная таблица, объединяющая все налоговые режимы для ООО: УСН ЕНВД ЕСХН ОСНО Расчет дивидендов Дивиденды уплачиваются с прибыли после уплаты «упрощенного» налога – в зависимости от режима – 6% или 5–15%; Выплата дивидендов для второй разновидности режима не является основанием занести ее в графу «расходы» и тем самым уменьшить налогооблагаемую базу Дивиденды распределяются среди учредителей на основе данных бухгалтерского отчета Налогообложение дивидендов происходит по ст.ст.346.5–346.15 НК РФ Дивиденды начисляются по итогам первых трех месяцев, полугодия и года.

Когда дивиденды платить ОПАСНО

1. У работника, который получает большие дивиденды, мизерная зарплата

Как правило дивиденды получает директор-учредитель. Если он назначит себе мизерную зарплату, налоговики заподозрят, что дивиденды в данном случае — это плата за труд. Зарплату директора они сравнят с зарплатой других работников компании, отрасли, региона.

Если компания не докажет, что уровень оплаты труда работника соответствует средним стандартам, в лучшем случае руководителя пригласят на зарплатную комиссию, в худшем — доначислят взносы (п. 1 , п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Поэтому, установите работникам, которые получают дивиденды, среднеотраслевую зарплату. Необязательно назначать большие оклады, достаточно ввести премии за достижение трудовых успехов.

2. Работники получают дивиденды каждый месяц

ООО и АО вправе распределять чистую прибыль между участниками не чаще чем раз в квартал

(п. 1 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ и п. 1 ст. 42 Федерального закона от 26.12.1995 № 208-ФЗ).

Налоговая может обратиться в суд для переквалификации выплаты. Как правило суды встают на сторону ФНС и признают такие выплаты «денежными средствами зарплатного характера» (постановление Арбитражного суда Поволжского округа от 13.04.2016 № А55-8231/2015). Налоговики доначислят на них взносы.

3. Работники в течение года получают дивиденды, а по итогам года у компании убыток

Налоговая увидит, что организация распределяет в пользу участников еще не зафиксированную чистую прибыль текущего года. Поэтому, если по итогам года компания получит убыток, налоговики переквалифицируют промежуточные дивиденды в выплаты за счет чистой прибыли. Тогда придется начислить страховые взносы.

Чтобы не привлечь внимание ИФНС. До окончания налогового периода выплачивайте дивиденды из нераспределенной прибыли прошлых лет

4. Размер дивидендов не пропорционален долям участников

ФНС увидит, что собственники безосновательно распределили чистую прибыль без учета своих долей, они не признают сумму превышения дивидендами. На сумму превышения они доначислят взносы. Поэтому, при распределении дивидендов соблюдайте пропорции, установленные уставом.

к меню

Начисление налогов

На основании протокола собрания (или решения участника) руководитель юрлица издает приказ о выплате. Он уже будет содержать суммы, причитающиеся каждому получателю. При выполнении их расчета желательно сразу определить суммы удерживаемых налогов, на уплату которых отводится крайне ограниченное время (не позже первого рабочего дня, наступающего за днем оплаты дивидендов):

- по НДФЛ (выплаты физлицам) — по п. 6 ст. 226 НК РФ;

- по налогу на прибыль (выплаты юрлицам) — п. 4 ст. 287 НК РФ.

Расчет налогов по выплатам, осуществляемым в 2020-2021 годах, делают по ставкам:

НДФЛ — 13% (п. 1 ст. 224 НК РФ) для физлиц, имеющих гражданство РФ, и 15% (п. 3 ст. 224 НК РФ) для иностранных граждан;

О том, как отразить выплату дивидендов в отчетах 6-НДФЛ и 2-НДФЛ вы можете узнать из Готового решения от КонсультантПлюс. Получите временный доступ к справочно-правовой системе. Это бесплатно.

налог на прибыль — 13% (подп. 2 п. 3 ст. 284 НК РФ) для фирм, созданных в РФ, и 15% (подп. 3 п. 3 ст. 284 НК РФ) для юрлиц иностранного происхождения; при начислении налога по юрлицу, не меньше года владеющему более чем половиной доли в УК плательщика дивидендов, можно применить ставку 0% (подп. 1 п. 3 ст. 284 НК РФ).

Все о расчете и уплате налога на прибыль при выплате дивидендов рассказано в аналитическом материале КонсультантПлюс. А заполнение декларации по налогу на прибыль при выплате дивидендов рассмотрено в Готовом решении от КонсультантПлюс. Получив бесплатный пробный доступ к справочно-правовой системе, вы можете изучить любой вопрос.

Когда юрлицо, выплачивающее дивиденды, одновременно является их получателем, налог, уплачиваемый резидентами, может быть снижен за счет уменьшения общей налоговой базы (общей суммы дивидендов, выделенной для распределения), которая в этом случае будет рассчитана как разница между суммами предназначенных к выдаче и полученных дивидендов (п. 2 ст. 214 и п. 2 ст. 275 НК РФ).

Подробнее о расчете налога с дивидендов читайте в статье «Как правильно рассчитать налог на дивиденды?».

Дивиденды юрлицам и налог на прибыль

Для юрлиц ставки по налогу на прибыль следующие:

| Ставка | Условия |

|---|---|

| 0% | В отдельных случаях. Например, если отечественное предприятие в течение года минимум владеет половиной УК компании, выплачивающей дивиденды |

| 13% | В обычном порядке, если нет особых условий |

| 15% | Для выплаты дивидендов зарубежной компании, если нет особых условий |

| 5% или 10% | С дивидендов международным холдингам, на основании статьи 284 Налогового кодекса |

Срок один — налог на прибыль с дивидендов нужно перечислить до 28 числа месяца, идущего за тем, в котором их выплатили.

При отражении выплаченных дивидендов юрлицам в отчётах руководствуются правилами:

- в декларации по налогу на прибыль их фиксируют всегда — в подразделе 1.3 Первого раздела, а также в листе 03;

- когда выплаты производятся зарубежным организациям, также предоставляют отчёт о суммах выплаченных иностранным компаниям доходов и удержанных с них налогов.

Кто платит и удерживает налоги с дивидендов

Если участник — сотрудник ООО

Ответы на актуальные вопросы про бухгалтерский учет дивидендов

Вопрос №1. Предприятие выплачивало дивиденды на протяжении отчетного года ежеквартально. По окончании года результатом финансовый результат деятельности стал убыток. Повлияет ли это как-то на дивиденды, которые выплачены в отчетном году, ведь выплачивать их следует из чистой прибыли, которой, как выяснилось, организация не располагает?

Если в конце года результатом деятельности экономического субъекта стал убыток, то все выплаченные дивиденды физическим лицам – акционерам или учредителям организации следует рассматривать как обычные выплаты из прибыли предприятия после налогообложения. Это означает увеличение налоговой нагрузки. Из этих сумм необходимо удержать НДФЛ в размере 13% от суммы дохода и 30% в виде страховых взносов.

Поэтому, если у собственника предприятия возникает желание получать дивиденды ежеквартально, не дожидаясь окончания финансового года, то следует разъяснить ему риски, с которыми он сталкивается. В таком случае необходимо, чтобы ежегодно финансовым результатом деятельности компании непременно была прибыль. В противном случае величина налогов, подлежащих уплате в бюджет, может возрасти в несколько раз.

Вопрос №2. Возникает ли необходимость удержания НДФЛ с суммы выплачиваемых дивидендов учредителю, занимающемуся предпринимательской деятельностью? Если да, то какая ставка налога применима к его доходам?

Да, дивиденды, выплачиваемые учредителю – предпринимателю, подлежат налогообложению в общем порядке. Законодательством не установлено каких-либо исключений и особых условий по этому вопросу. Поэтому с доходов предпринимателя, полученных в виде дивидендов, необходимо удержать НДФЛ. Если физическое лицо – резидент, то ставка налога 9%, не резидент – 15%. В исключительных случаях ставка может составить 30%.

Вопрос №3. Удерживается ли налог на доходы физических лиц из суммы дивидендов, которые будут выплачены в порядке наследования?

Доходы, получаемые в качестве наследства, не облагаются НДФЛ. Но в случае выплаты дивидендов возникает прежде всего право на получение дохода. Поэтому такие доходы в обязательном порядке облагаются НДФЛ. Ставка будет зависеть от того, является ли наследователь резидентом или нет, и составлять 9% либо 15%.

Вопрос №4. Как отразить на счетах начисление и выдачу дивидендов по результатам работы предприятия единственному его учредителю, который является и директором, если известно, что он является резидентом, чистая прибыль за год составила 100000 рублей. Какими документами следует оформить это?

Основанием для отражения в учете дивидендов, подлежащих выплате, является решение учредителя предприятия, оформленное в письменной форме. Поскольку унифицированной формы такого документа не предусмотрено, решение оформляется в произвольной форме. Так как учредитель имеет статус резидента, то из его доходов нужно удержать 9% НДФЛ.

Так как учредитель одновременно является работником предприятия, то расчеты с ним по дивидендам можно отражать на счете 70. При этом в учете нужно выполнить такие проводки:

- Дт84 кт70 = 100000 – на сумму начисленных дивидендов;

- Дт70 Кт68 = 9000 – на сумму удержанного НДФЛ с суммы дивидендов;

- Дт68 Кт51 = 9000 – перечислен НДФЛ в бюджет;

- Дт70 Кт51, 50 = 91000 – выданы дивиденды учредителю.

Вопрос №5. Как правильно показать в бухучете выдачу дивидендов акционеру частично в денежном выражении, а частично в натуральном эквиваленте готовой продукцией предприятия?

Выдача дивидендов денежными средства и готовой продукцией отражается на счетах так:

- Дт75 Кт50 – выданы дивиденды из кассы;

- Дт75 Кт90 – доход от реализации продукции акционеру при выплате дивидендов;

- Дт90 Кт43 – списание себестоимости продукции, выдаваемой в качестве дивидендов;

- Дт90 Кт68 – НДС по реализуемой в счет дивидендов продукции;

- Дт75 Кт68 – НДФЛ по доходам в качестве дивидендов.

Варианты бухгалтерских проводок

Для отражения выплат дивидендов в бухгалтерском учете используется счет 84 Нераспределенная прибыль.

По дебету счета 84

| Дт | Кт | Пояснения |

|---|---|---|

| Д84 | К75 | Начислена чистая прибыль в качестве финансового результата организации после начисления дивидендов и налогообложения за отчетный период. |

По дебету счета 84

| Дт | Кт | Пояснения |

|---|---|---|

| Д84 | К84-2 | Уставной капитал увеличен в результате наличия нераспределенной прибыли. |

| Паевой капитал увеличен в результате появления нераспределенной прибыли. | ||

| К84 | Сумма убытка превышает эмиссионный доход из-за размещения акций предприятия. | |

| К82 | За счет нераспределенной прибыли сформированы резервы. | |

| К84 | Покрывают убытки прошлых лет. | |

| Счета прибыли и ее расходования закрыты после исчерпания средств, их зачисления в резервный капитал. По привилегированным акциям начислены дивиденды. | ||

| К75 | Начислены дивиденды собственникам и акционерам предприятия. |

По кредиту счета 84

| Дт | Кт | Пояснения |

|---|---|---|

| Д91 | К84 | От безвозмездной передачи активов получен убыток. |

| Д84 | Сумма убытка превышает эмиссионный доход из-за размещения акций предприятия. | |

| Д45 | Изъятый капитал списан на убыток, если он не уставной. | |

| Д99 | Получены убытки в результате осуществления деятельности за отчетный период. |

По кредиту счета 84

| Дт | Кт | Пояснения |

|---|---|---|

| Д80 | К84 | Уставной капитал уменьшен с целью его достижения величины чистых доходов, что имеет место при санации предприятия. |

| Д80 | Для покрытия убытков применяется часть уставного капитала. | |

| Д83 | Для покрытия убытков применяется дополнительный капитал. | |

| Д75 | На покрытие убытков направляется сумма, пропорциональная стоимости необоротных активов, полученных путем безвозмездных сделок. | |

| Д82 | На покрытие убытков направляются средства резервного капитала. | |

| Д84 | Покрываются убытки, полученные до отчетного периода. |

| Дт | Кт | Пояснения |

|---|---|---|

| Д84-1 | К84-2 | Паевой капитал увеличен в результате появления нераспределенной прибыли. |

| За счет нераспределенной прибыли пополнились оборотные средства организации. | ||

| За счет нераспределенной прибыли сформированы резервы. | ||

| Полученная прибыль восполнена предварительно изъятую часть капитала. | ||

| К75 | Начислены дивиденды собственникам и акционерам предприятия. | |

| Д91 | К78 | Часть прибыли отчислена дочернему предприятию. |

По кредиту счета К84 и К443

| Дт | Кт | Пояснения |

|---|---|---|

| Д82 | К84 | Производится начисление дивидендов за счет средств резервного капитала, если прибыли, полученной за отчетный период было недостаточно. |

| Д99 | Счета прибыли и ее расходования закрыты после исчерпания средств, их зачисления в резервный капитал. По привилегированным акциям начислены дивиденды. | |

| Д91 | Изъятие из дохода, которое может осуществляться при изъятии крупных сумм на длительный период из оборота. |

Ознакомившись с представленной информацией, можно сделать вывод, что начисление дивидендов и их отражение в бухгалтерском учете является сложной процедурой, требующей привлечения специалистов.

Ее знание для бухгалтера организации позволит избежать нарушений налогового законодательства и прав собственников.

Предлагаем посмотреть два интересных видео на тему статьи:Начисление и выплата дивидендов учредителям в 1С

Начисление дивидендов сотрудникам в 1С

Предпосылки дивидендных выплат

Дивиденды (часть или всю сумму чистой прибыли) выплачивают акционерам (в АО) или участникам (в ООО) с квартальной, полугодовой или годовой периодичностью по решению, выносимому общим собранием общества. Принятие такого решения и его последующее исполнение возможны при соблюдении следующих условий (письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147, ст. 43 закона «Об АО» от 26.12.1995 № 208-ФЗ и ст. 29 закона «Об ООО» от 08.02.1998 № 14-ФЗ):

- по данным бухотчетности за период выплаты имеет место чистая прибыль;

- УК оплачен полностью;

- величина чистых активов превышает сумму УК и резервного фонда (а для АО еще и величину превышения стоимости привилегированных акций над номиналом), и это соотношение не изменится после выдачи дивидендов;

- не имеется признаков банкротства, и они не появятся после выдачи дивидендов;

- завершен выкуп акций по имевшимся требованиям акционеров — для АО;

- выбывшему участнику полностью выплачена его доля — для ООО;

- соблюдена нужная последовательность в определении выплат: сначала по привилегированным акциям, имеющим преимущества, затем по прочим привилегированным и в завершение — по обыкновенным для АО.

Собрание, принимая решение о выплате и оформляя его протоколом, устанавливает следующее:

- сумму, предназначенную для выплаты;

- форму и сроки выдачи средств;

- величину выплат по каждому виду акций — в АО;

- дату, на которую составят список акционеров, — в АО.

На основе этих данных определяют суммы, приходящиеся на каждого участника в зависимости от:

- вида и количества имеющихся у него акций — в АО;

- величины его доли (если в уставе нет иной формулы распределения) — в ООО.

При наличии у юрлица единственного участника протокол собрания заменяет его единоличное решение.

Из форм выдачи предпочтительна денежная, т.к. допускаемая имущественная форма приравнена к реализации (письмо Минфина РФ от 17.12.2009 № 03-11-09/405) и крайне невыгодна с позиции налогообложения.

Срок выдачи не должен выходить за пределы:

- в АО — 10 (по номинальным держателям и доверительным управляющим) и 25 (по прочим акционерам) рабочих дней с даты, на которую составлен список акционеров;

- в ООО — 60 дней с даты принятия решения.

Если по каким-то причинам участник не получил свою долю в назначенный срок, то у него есть возможность потребовать выплату в течение 3 лет (или 5 лет, если это определено в уставе) с даты:

- принятия решения — в АО;

- завершения 60-дневного срока — в ООО.

По прошествии 3- или 5-летнего срока невостребованные суммы возвращают в состав чистой прибыли юрлица.

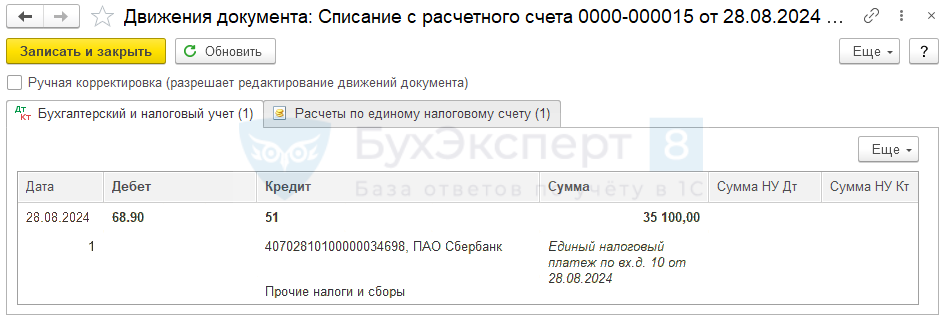

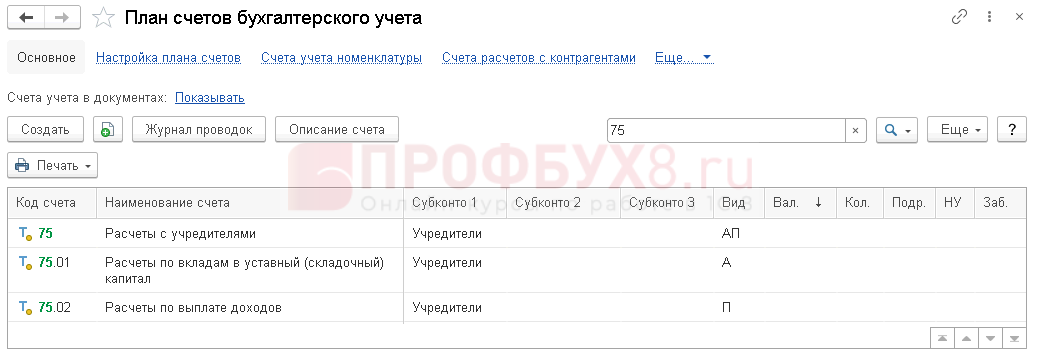

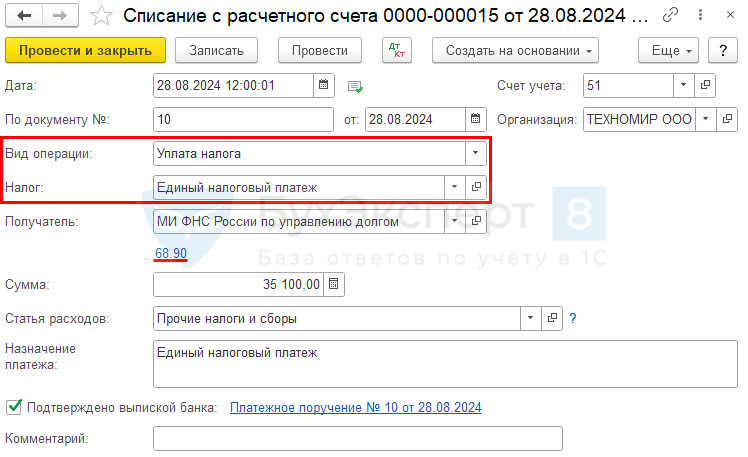

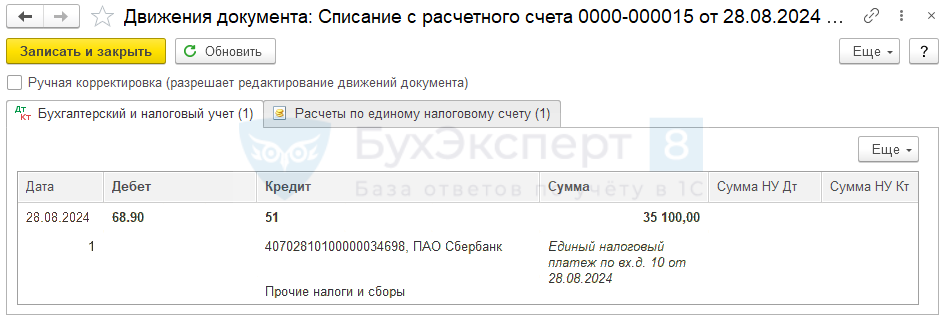

Дивиденды в 1С 8.3 Бухгалтерия

Счет учета дивидендов

Для начала определимся, какой счет дивидендов в 1С использовать. Расчеты с учредителями отражаются на счете 75. В плане счетов 1С предусмотрены следующие субсчета:

Для расчетов с учредителем по начисленным и выплаченным дивидендам используйте счет 75.02.

Аналитический учет расчетов с учредителями ведется по каждому учредителю по отдельности, но в отличие от стандартного аналитического учета, где чаще всего Субконто = отдельному справочнику, справочника Учредители в 1С не предусмотрено. Это Субконто содержит данные из двух отдельных справочников Физические лица и Контрагенты, для отражения учредителей – юридических лиц.

При выплате дивидендов участникам ООО Организация признается налоговым агентом: исчисляет, удерживает и уплачивает налог с доходов учредителя в бюджет.

Важно! При работе с учредителями обязательно располагайте участника ООО в правильном справочнике. Налог, который должна исчислить Организация, зависит от того из какого справочника подобран участник ООО:

- налог на прибыль — если участник выбран из контрагентов (ст. 275 НК РФ);

- НДФЛ — если участник выбран из физических лиц (п. 1 ст. 226 НК РФ).

Источник выплат дивидендов: чистая прибыль, прибыль прошлых лет

Они выплачивают из чистой прибыли организации, то есть оставшейся после налогообложения (п. 2 ст. 42 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 1 ст. 28 Закона от 8 февраля 1998 г. № 14-ФЗ).

Акционерные общества должны определить этот показатель по данным бухгалтерской отчетности (п. 2 ст. 42 Закона от 26 декабря 1995 г. № 208-ФЗ).

Для ООО такого требования в законодательстве нет. Однако, например, ФНС рекомендуют опираться на данные Отчета о финансовых результатах всем организациям. Этот показатель можно посмотреть в строке Чистая прибыль (убыток) этой формы бухгалтерской отчетности (письма МНС России от 31 марта 2004 г. № 22-1-15/597 , УМНС России по г. Москве от 8 октября 2004 г. № 21-09/64877).

Выплаты дивиденды за счет прибыли прошлых лет

Такие выплаты делать можно. Потому что и в гражданском, и в налоговом законодательстве сказано лишь, что источником выплаты дивидендов является чистая прибыль организации. Ограничений, в какой именно период должна образоваться такая прибыль, нигде нет. Это следует из статьи 43 Налогового кодекса РФ, пункта 2 статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ, пункта 1 статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ.

Поэтому если по итогам прошлых лет прибыль не распределена, то за ее счет можно выплатить дивиденды в текущем году. Такое может произойти, например, если чистую прибыль не использовали для выплаты дивидендов или для формирования специальных фондов.

Правомерность такого вывода подтверждена в письмах Минфина России от 24 августа 2012 г. № 03-04-06/4-256 , от 20 марта 2012 г. № 03-03-06/1/133 , от 6 апреля 2010 г. № 03-03-06/1/235. Аналогичные выводы выражены и в постановлениях ФАС Северо-Кавказского округа от 23 января 2007 г. № Ф08-7128/2006 , от 22 марта 2006 г. № Ф08-1043/2006-457А, Восточно-Сибирского округа от 11 августа 2005 г. № А33-26614/04-С3-Ф02-3800/05-С1, Поволжского округа от 10 мая 2005 г. № А55-9560/2004-43.

Кроме того, дивиденды можно выплатить за счет прибыли прошлых лет, если в отчетном году у организации чистой прибыли не было (письмо ФНС России от 5 октября 2011 г. № ЕД-4-3/16389).

к меню

Бухгалтерские проводки при выплате дивидендов

НК). Бухгалтерский учет дивидендов также зависит от того, являются или нет учредители организации ее работниками. Информация обо всех видах расчетов с учредителями организации обобщается на счете 75 «Расчеты с учредителями» (п. 58 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Минфина Республики Беларусь от 29.06.2011 № 50; далее – Инструкция № 50). К нему открывают субсчет 75-2 «Расчеты по выплате дивидендов и других доходов», на котором учитываются расчеты с учредителями организации по выплате им доходов, в частности дивидендов.

Начисление дивидендов собственникам имущества – физическим лицам отражают записью по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту: – счета 75 – при начислении и выплате дивидендов учредителям организации, не являющимся работниками данной организации (часть пятая п.

НДФЛ

Проводки

Расчет 6-НДФЛ

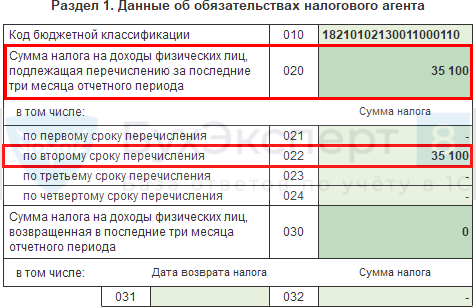

Раздел 1

В разделе 1 НДФЛ отразите дивиденды, если они фактически выплачены, а налог удержан в отчетном периоде. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

Раздел 1 заполнится:

- стр. 020 — 35 100: сумма налога, удержанная в III квартале;

- стр. 022 — 35 100: в т. ч. сумма, уплаченная по второму сроку перечисления (с 23 июля по 22 августа).

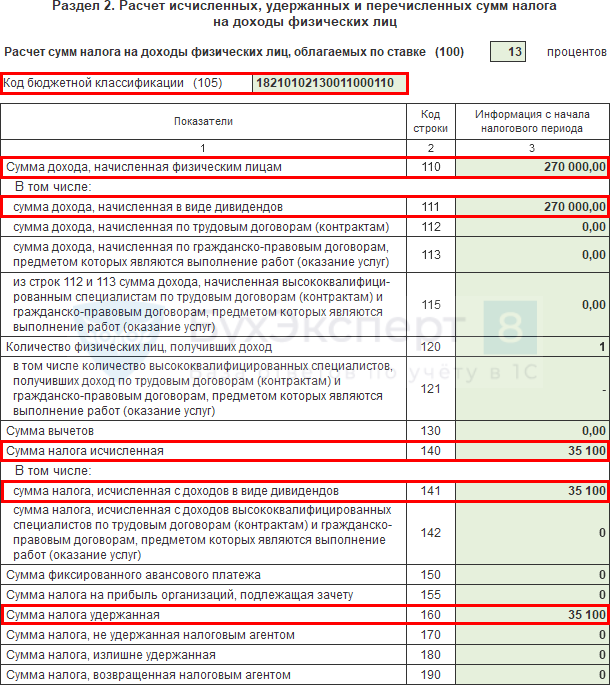

Раздел 2

В разделе 2 отражают показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода, начисленная;

- стр. 120 — количество физлиц, получивших доход;

- стр. 140 — НДФЛ исчисленный:

- стр. 160 — НДФЛ удержанный.

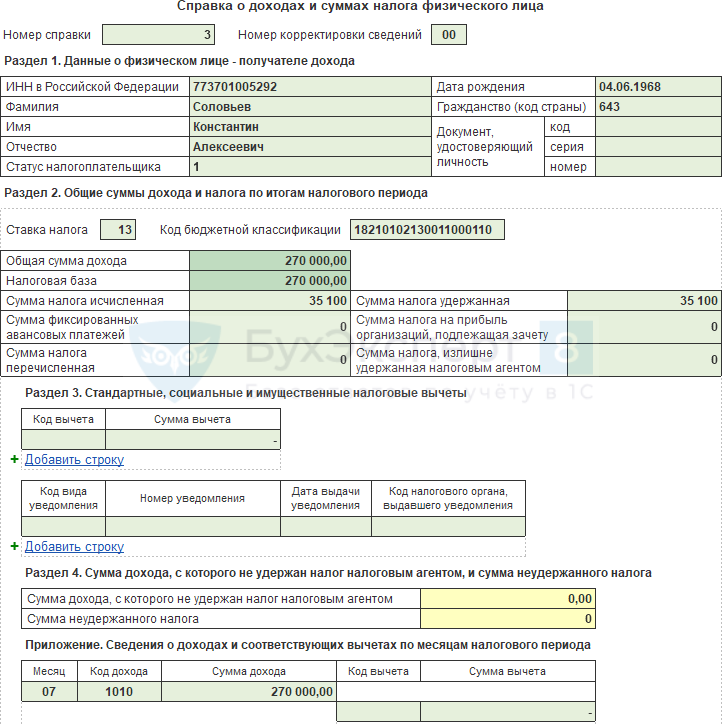

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога по каждому физическому лицу (Приложение 1 к 6-НДФЛ).

В нашем примере в Приложении 1 заполняются:

- Раздел 1 — данные о физлице, получившем дивиденды;

- Раздел 2 — данные о доходе и сумме исчисленного НДФЛ (на каждую ставку НДФЛ);

- Приложение — сведения о доходах в разрезе Кода дохода и Месяца, в котором получен доход.

Бух проводки дивиденды при усн в рб

При исчислении налога на прибыль дивиденды, полученные (см. табл. 1): Таблица 1 от белорусских организаций от источников за пределами Республики Беларусь не включают в состав внереализационных доходов и налогом на прибыль не облагают. Сумму налога на прибыль с причитающихся участнику дивидендов удерживает налоговый агент – источник выплаты дохода (подп. 4.8 п. 4 ст. 128, п. 11 ст. 143 НК) включают в состав внереализационных доходов. В отличие от других внереализационных доходов, облагаемых по ставке 18 %, дивиденды, полученные из-за рубежа, облагают налогом на прибыль у получателя дивидендов по ставке 12 % (подп. 3.1 п. 3 ст. 128, п. 5 ст. 142 НК).

Начисление и выплата дивидендов: проводки

• Д/т 84 – К/т 75/2 – на сумму прибыли, распределенной к выплате дивидендов. Аналитический учет начисленных дивидендов персонально по каждому участнику представляет собой список фамилий с причитающимися суммами выплат, итоги которого соответствует кредитовому обороту счета № 75/2 указанной проводки. Акционеры и участники в получении дивидендов могут работать в компании, а могут и не числиться в штате организации, поэтому начислять дивиденды следует по-разному. Начисление доходов сотрудникам компании производится на счет № 70 «Расчеты с сотрудниками по заработной плате». Проводки по выплате дивидендов учредителю, участникам и акционерам, работающим в компании:

Обычно уставом компании предусматриваются условия распределения дивидендов среди акционеров в соответствии с действующим законодательством, диктующим признание дохода, начисленного пропорционально долям участников. Общая сумма прибыли, которая по решению собрания определена для выплаты акционерам, умножается на процент внесения средств в уставный капитал каждым участником. Так определяется сумма дивиденда, причитающаяся отдельному акционеру. Сопровождающие начисление дивидендов, проводки будут указаны ниже.

Инструкция 70 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

- оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников;

- оплаты труда, начисленные за счет образованного в установленном порядке резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, выплачиваемого один раз в год, — в корреспонденции со счетом 96 «Резервы предстоящих расходов»;

- начисленных пособий по социальному страхованию пенсий и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению»;

- начисленных доходов от участия в капитале организации и т.п. — в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

План счетов

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

| Начислены социальные пособия за счет ФСС (больничные и пр.) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Бизнес и учет

>Проводки начисление ндфл с дивидендов