КБК для УСН: Доходы минус расходы на 2018-2019 годы

Эта таблица отражает коды, которые указываются при уплате различных платежей для упрощенки, сумма сбора которой подсчитывается исходя из уменьшения прибыли на затраты.

КБКТип взноса182 1 0500 110Перерасчеты, недоимка, задолженность по сборам, в том числе по аннулированным182 1 0500 110Пени по начисленной госпошлине182 1 0500 110Проценты по исчисленной сумме сбора182 1 0500 110Штрафы по начисленной сумме сбора в соответствии с законодательством РФ182 1 0500 110Другие доходы182 1 0500 110Проценты, исчисленные от лишне оплаченных налоговых сумм, а также при нарушении сроков их возмещения182 1 0500 110Перерасчеты, недоимка, задолженность по сборам за отчетные промежутки, истекшие до 1 января 2011 года182 1 0500 110Пени по начисленной госпошлине за отчетные промежутки, истекшие до 1 января 2011 года182 1 0500 110Проценты по исчисленной сумме сбора за отчетные промежутки, истекшие до 1 января 2011 года182 1 0500 110Штрафы по начисленной сумме сбора в соответствии с законодательством РФ за отчетные промежутки, истекшие до 1 января 2011 года182 1 0500 110Другие доходы за отчетные промежутки, истекшие до 1 января 2011 года182 1 0500 110Проценты, исчисленные от лишне оплаченных налоговых сумм, а также при нарушении сроков их возмещения за отчетные промежутки, истекшие до 1 января 2011 года

Как рассчитывается налог по УСН

Коммерсанту, работающему по УСН, приходится ежеквартально рассчитывать налог, который подлежит уплате в ФНС. Как рассчитать налог, и узнать сумму, подлежащую уплате? Для это нужно произвести несколько действий:

- Производится расчет налоговой базы.

- Определяется размер авансового платежа.

- Рассчитывается сумма налога к уплате.

Чтобы производить расчет, нужно знать значение налоговой базы, определить её не составит труда. К примеру, за квартал ИП Сологуб заработал 100 000 рублей, значит налог по УСН 6% будет такой:

100 000 * 6% =6 000 рублей.

УСН 6% за год считается так: (авансовый платеж за 1 кв.) + (авансовый платеж за 2 кв.) + (авансовый платеж за 3 кв.) + (авансовый платеж за 4 кв.).

Зная свой налог, можно приступать к заполнению налоговой декларации и затем уже уплачивать налог. Очень часто коммерсанты встречаются с тем, что в платежные документы уже внесены все реквизиты.

С одной стороны, это упрощает процедуру заполнения платежки, и не возникнет ошибки при указании КБК, но с другой стороны коммерсанту хочется знать по какому налогу, в 2017 году, по КБК 18210501011011000110 он платит.

Это нормальное желание, чтобы узнать какой это налог, можно разобраться в структуре КБК, и цифры откроют многое. К примеру цифры 182, указывают орган куда отправляются деньги.

Нужно еще помнить, что законодательство в стране очень часто претерпевает различные изменения. Это связано как с экономической ситуацией, так и с ужесточением контроля за налогоплательщиками. Поэтому обязательно, когда приходит время платить налоги стоит проверить актуальность того или иного классифицирующего кода.

Не стоит забывать, что сумму УСН можно уменьшить. Об этом читайте в данной статье.

По каждой из категорий существует внутреннее деление на налоговые обязательства, пени и штрафные суммы.

Первые 13 символов кода идентичны по всем целевым платежам в рамках упрощенного режима с доходным признаком:

Шифр 182 1 05 01011 01 0000 110 КБК (расшифровка 2018) – какой налог? Это общее обозначение упрощенного налога. При осуществлении платежа конкретизировать целевое назначение суммы необходимо посредством изменения двух цифр кода (под порядковыми номерами 14 и 15).

Так, в зависимости от назначения перечисляемых средств, в платежке может быть указан один из следующих шифров:

Если при заполнении платежной формы была допущена опечатка в классификационном шифре, банк может выявить это при предварительной проверке. При проведении платежа по неправильно указанному КБК последствия могут быть такими:

- сумма перечисления будет отнесена в категорию невыясненных платежей, что чревато просрочкой уплаты;

- налоговые обязательства по УСН останутся непогашенными, а средства зачислятся на счет расчетов по другому виду налога.

В первом случае придется уточнять платеж, а в последнем – потребуется время для подготовки акта сверки с ИФНС, оформления писем для возврата излишне оплаченных сумм или их переноса их на другой налог. При этом сотрудники ФНС делают пересчет пеней, исчисленных по налогу с момента фактического перечисления налога до дня принятия решения об уточнении платежа (п. 7 ст. 45 НК РФ).

КБК 18210501011011000110 и налоговая система

Для обеспечения эффективного функционирования налоговой системы в Российской Федерации используется кодификация КБК. Каждый код состоит из цифр и букв, определяющих конкретный вид налога, а также его подвиды и целевые назначения.

В данном случае КБК 18210501011011000110 относится к налогу, который будет взиматься в 2023 году. Этот налог может быть связан с определенным видом деятельности, облагаемых товарами или услугами. Для понимания сути налога и его особенностей необходимо обратиться к законодательству и соответствующей налоговой документации.

Налоговая система Российской Федерации

Налоговая система Российской Федерации является сложной и многоуровневой. Она включает в себя налоги федерального, регионального и муниципального уровней. Федеральные налоги регулируются федеральными законами, а региональные и муниципальные налоги — соответствующими региональными и муниципальными законами.

Налоговая система в России направлена на обеспечение финансовой устойчивости государства, распределение бюджетных ресурсов и стимулирование экономического развития. Каждый налог имеет свою специфику и может взиматься с различных субъектов, в зависимости от их деятельности, доходов или имущества.

Определение и понимание КБК 18210501011011000110 позволяет налогоплательщикам быть информированными о применимых им налоговых обязательствах в 2023 году. Для более точной информации следует обратиться к соответствующим налоговым органам или специалистам в данной области.

Детализация КОСГУ 340 и 440 в 2023 году

На основании Инструкции 157н (п.118) на счете 0 105 31 учитываются медикаменты, вакцины, сыворотки, кровь и ее компоненты, эндопротезы, бактерийные препараты и прочее. Наименование КОСГУ 341 и 441 подразумевает более широкий перечень МЗ. Например, шприцы одноразовые, системы для переливания не могут учитываться на счете 0 105 31, потому, что это не медикаменты и не перевязочные средства, они должны относиться на 0 105 36. Но КОСГУ для этих МЗ применяется 341 при покупке и 441 при выбытии, потому что они подходят под определение «материалы для медицины».

В Инструкции 209н экономическое содержание КОСГУ 340 и 440 и область их применения не меняется, но произведена детализация. Каждая из статей разбита на 8 подстатей в зависимости от вида МЗ. Расшифровка для бюджетных учреждений в 2023 КОСГУ 340 и 440 приведена в таблице:

Что такое КБК

Коды бюджетной классификации необходимы для правильного формирования платежного поручения в налоговую для уплаты начисленных сумм по налогам и сборам. Но данный справочник может меняться и дополняться согласно принимаемым законодательным актам. В целом он содержит КБК УСН доходы 2019 для ИП и других предприятий. Также в нем можно найти конкретные даты внесения платежей.

Оформление документов для Налоговой инспекции

Для организаций знание КБК необходимо, чтобы платеж попал по назначению, даже если статья изменилась за прошедший период. Это нужно постоянно отслеживать, ведь ответственность за правильное указание реквизитов лежит на плательщике.

Рассматривая подробно, как формируются коды и что они означают, а также почему их часто меняют, нужно изучить, как строится бюджет страны и регионов.

Термин КБК был введен в Бюджетный кодекс РФ в 1998 году. Он был необходим для упорядочения группировки бюджета.

Есть четыре вида КБК:

- для поступлений в государственный бюджет;

- для расходов из бюджета;

- для обозначения источников финансирования имеющегося дефицита бюджета;

- для отражения операций, необходимых для управления государством.

Главное предназначение классификации:

- упорядочение финансовой отчетности;

- обеспечение единой структуры финансовой бюджетной информации;

- регулирование государственных финансовых потоков;

- формирование и контроль над расходами бюджета страны и муниципальных образований;

- отслеживание и анализ динамики доходов и расходов за конкретный отчетный период;

- возможность получения текущей информации о состоянии государственной казны.

Важно! Для предпринимателей знание КБК ИП УСН 2019 необходимо, чтобы обеспечить контроль казначейства над поступлением и распределением поступающих в бюджет средств. Использование их для учета и внутреннего кодирования позволяет правильно оформлять платежки по перечислению налогов и обязательных взносов в разные внебюджетные фонды. Для этого в специальном поле поручения (104) указывается правильный код

Для этого в специальном поле поручения (104) указывается правильный код

Использование их для учета и внутреннего кодирования позволяет правильно оформлять платежки по перечислению налогов и обязательных взносов в разные внебюджетные фонды. Для этого в специальном поле поручения (104) указывается правильный код.

Состоит КБК из 20 цифровых знаков, разделенных на группы дефисами. Схема его вида такова:

ХХ Х ХХ ХХ ХХХ ХХ ХХХХ ХХХ

Шифр значения каждой группы определяется Министерством финансов. Структура доходного КБК УСН 2019 для ИП, которой пользуются предприниматели, такова:

- «Администратор». Три первых знака обозначают получателя средств, который несет ответственность за формирование определенной части бюджета и имеет право распоряжаться поступившими средствами. Чаще всего встречаются следующие обозначения: 182 налоговая, 392 отделение пенсионного фонда и так далее.

- «Вид доходов». В группу входят знаки, начиная с 4 и заканчивая 13. Она предназначена для формирования направления данных поступлений. Если четвертая цифра означает группу поступлений, то 5 и 6 знак говорят о более точном обозначении налога. Цель поступления закодирована при помощи 7 и 8 знаков. Более точную статью дохода называют цифры с 9 по 11. Уровень бюджета определяется по 12 и 13 позиции.

- «Программа». Значения с 14 по 17 дифференцируют тип налога.

- «Экономическая классификация». Последние цифры означают классификацию поступлений по экономическому виду (налоговые взносы – 110, средства, изымаемые принудительно по решению суда – 140 и так далее).

Выбор правильного кода КБК

Важно! Данный код, написанный правильно, должен подтвердить информацию, указанную в позиции по названию платежа, наименованию получателя и его расчетному счету

Рекомендации по использованию КБК 18210501011010000110

При использовании КБК 18210501011010000110 важно учитывать следующие рекомендации:

- Правильно указывайте КБК. Ошибка в указании кода может привести к неправильному зачислению платежа и возникновению проблем с налоговыми органами. Убедитесь в том, что вы правильно записали КБК 18210501011010000110, чтобы избежать непредвиденных ситуаций.

- Учтите специфику платежей. КБК 18210501011010000110 может использоваться для уплаты различных налогов и сборов. Учтите, что инструкции по использованию КБК могут отличаться в зависимости от цели платежа и налогового органа. При необходимости проконсультируйтесь с налоговым консультантом или обратитесь в налоговую службу для получения дополнительной информации.

- Не забывайте о пенях. При несвоевременной уплате налогу или сбору могут начисляться пени. Убедитесь, что вы учли возможность начисления пеней и предусмотрели их оплату, чтобы избежать дополнительных финансовых нагрузок.

Правильное использование КБК 18210501011010000110 позволит вам без проблем уплатить налог или сбор в бюджет, избежать непредвиденных ситуаций и сократить возможные финансовые потери.

Код 18210501011010000110 КБК: расшифровка и пояснение

Чтобы понять, для какого платежа предназначен конкретный КБК, нужно посмотреть, из каких цифр состоит кодировка. Универсальную структуру КБК смотрите на схеме.

О том, какой КБК значится под кодом 18210501011010000110, читайте в таблице 1.

Таблица 1. 18210501011010000110: какой КБК

|

Разряды 20-значного КБК |

Что зашифровано |

Расшифровка КБК 182 105 01011 01 0000 110 |

|

Первый — третий |

Кто администрирует платеж |

182 – ФНС |

|

Четвертый – шестой |

Какая группа и подгруппа дохода |

105 – налог с совокупного дохода |

|

Седьмой – одиннадцатый |

Какой вид дохода |

|

|

Двенадцатый — тринадцатый |

В какой бюджет пойдет платеж |

01– федерального уровня |

|

Четырнадцатый — семнадцатый |

Какой вид платежа |

1000 – налоговые платежи или недоимка 2100 – пени или задолженность 3000 – штрафы или задолженность |

|

Восемнадцатый — двадцатый |

Вид операции — доходы или выбытие активов |

110 – доходы в виде налогов |

Значит, КБК 18210501011010000110 расшифровывается как налог с совокупного дохода, администрируемый ФНС и зачисляемый в бюджет федерального уровня. Иными словами, это налог при УСН с объектом «доходы» или недоимка по нему.

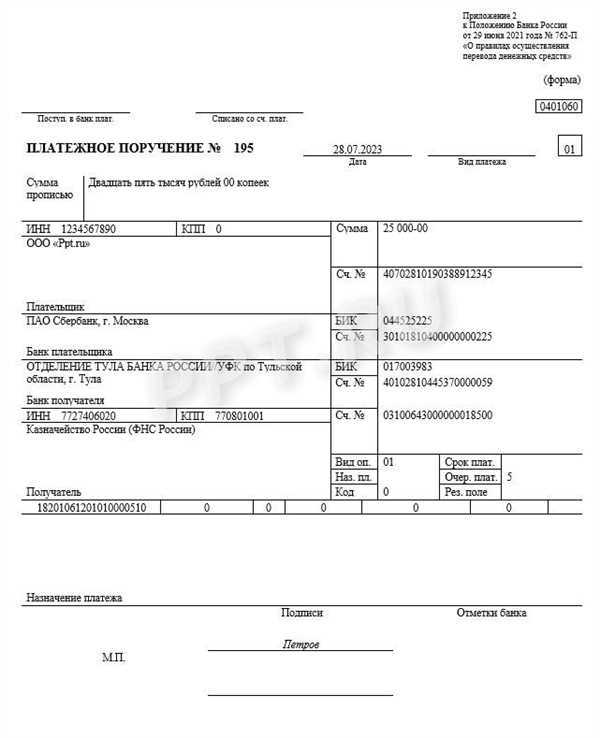

Готовую платежку по налогу смотрите ниже, ее можно скачать.

Кбк усн: пени в 2020 году для юридических лиц

Статья акутальна на: Март 2020 г.

НДС, НДФЛ, налог на прибыль, транспортный налог, налог на имущество

На какие КБК платить налоги в 2020 году?

Таблицы составили с учетом изменений, которые ввел Минфин для кодов с 2020 года. Для удобства таблицы разбили отдельно для основных платежей, пеней и штрафов.

КБК по налогам на 2020 год для основных отчислений

Наименование платежаКБКНалог на прибыль, который зачисляют в федеральный бюджет182 1 0100 110Налог на прибыль, который зачисляют в региональный бюджет182 1 0100 110НДС, кроме импортного182 1 0300 110Налог на имущество182 1 0600 110Налог по упрощенке с объектом «доходы»182 1 0500 110Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог182 1 0500 110ЕНВД182 1 0500 110ЕСХН182 1 0500 110НДФЛ для налогового агента182 1 0100 110Транспортный налог182 1 0600 110Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя182 1 0600 110

КБК пени для налогов на 2020 год

Наименование платежаКБКНалог на прибыль, который зачисляют в федеральный бюджет182 1 0100 110Налог на прибыль, который зачисляют в региональный бюджет182 1 0100 110НДС182 1 0300 110Налог на имущество182 1 0600 110Налог по упрощенке с объектом «доходы»182 1 0500 110Налог по упрощенке с объектом «доходы минус расходы»182 1 0500 110ЕНВД182 1 0500 110ЕСХН182 1 0500 110НДФЛ для налогового агента182 1 0100 110Транспортный налог182 1 0600 110Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя182 1 0600 110

КБК для штрафов по налогам на 2020 год

Наименование платежаКБКНалог на прибыль, который зачисляют в федеральный бюджет182 1 0100 110Налог на прибыль, который зачисляют в региональный бюджет182 1 0100 110НДС182 1 0300 110Налог на имущество182 1 0600 110Налог по упрощенке с объектом «доходы»182 1 0500 110Налог по упрощенке с объектом «доходы минус расходы»182 1 0500 110ЕНВД182 1 0500 110ЕСХН182 1 0500 110НДФЛ для налогового агента182 1 0100 110Транспортный налог182 1 0600 110Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя182 1 0600 110

КБК страховых взносов для платежей с 1 января 2020 года

Минфин утвердил новые коды бюджетной классификации для платежных поручений на страховые отчисления (приказ от 08.06.2018 № 132н). Мы сравнили старые и новые КБК – изменения есть.

Проверьте актуальные для 2020 года значения по нашим таблицам для взносов, пеней и штрафов. Мы составили их с учетом всех изменений. Когда будете заполнять платежки за период с 1 января 2020 года, ориентируйтесь на обновленные коды, иначе есть риск пеней.

КБК по страховым взносам для основных отчислений с 2020 года

Новые КБК для пеней по страховым взносам с 1 января 2020

Наименование платежаКБКПенсионные взносы по основным и пониженным тарифам182 1 0210 160Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1)182 1 0210 160Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1)182 1 0210 160Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2)182 1 0210 160Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2)182 1 0210 160Медицинские взносы182 1 0213 160Социальные взносы182 1 0210 160Взносы на травматизм393 1 0200 160

Новые КБК для штрафов по страховым взносам для платежей с января 2020 года

Наименование платежаКБКПенсионные взносы по основным и пониженным тарифам182 1 0210 160Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1)182 1 0210 160Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1)182 1 0210 160Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2)182 1 0210 160Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2)182 1 0210 160Медицинские взносы182 1 0213 160Социальные взносы182 1 0210 160Взносы на травматизм393 1 0200 160

НАЛОГКБК

Единый налог при упрощенке, взимаемый с доходов (6%)182 1 05 01011 01 1000 110

Кбк для уплаты пени по усн доходы (6 процентов)

ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫКБК

Пени, проценты, штрафы по единому налогу при упрощенке, взимаемый с доходов (6%)пени182 1 05 01011 01 2100 110проценты182 1 05 01011 01 2200 110штрафы182 1 05 01011 01 3000 110

УСН доходы минус расходы (15%)

Как использовать КБК 18210501011011000110 для налоговой отчетности

Назначение КБК 18210501011011000110

КБК 18210501011011000110 предназначен для идентификации и учета налоговых платежей, связанных с определенными видами деятельности. Он указывает на цель использования средств, уплачиваемых в бюджет и позволяет государству оценить объем налоговых поступлений.

Как использовать КБК 18210501011011000110

Для использования КБК 18210501011011000110 в налоговой отчетности необходимо указать его в соответствующей графе декларации или платежного поручения. Этот код обеспечит правильную идентификацию налогового платежа и его связь с определенным видом деятельности.

При заполнении декларации или платежного поручения следует убедиться, что КБК 18210501011011000110 указан корректно, чтобы избежать ошибок, которые могут привести к неправильному начислению и учету налогов.

Пример использования КБК 18210501011011000110

Для более наглядного представления использования КБК 18210501011011000110 представим следующую ситуацию:

| КБК | Наименование платежа |

|---|---|

| 18210501011011000110 | Налог на прибыль юридических лиц |

В данном примере КБК 18210501011011000110 указывает на цель платежа, а именно — налог на прибыль юридических лиц. Это позволяет налоговым органам правильно идентифицировать платеж и осуществить его учет в бюджете.

Использование КБК 18210501011011000110 для налоговой отчетности является важным шагом для поддержания правильной и точной учетной записи налоговых платежей. Это помогает гарантировать соответствие законодательству и избежать возможных штрафов или проблем с налоговыми органами.

За работников

В ПФР платится одной платежкой и на страховую и на накопительную для всех взносов в ПФР и всех категорий(кроме ИП, см. выше) – КБК – 392 1 02 02010 06 1100 160.

|

Вид платежа |

КБК по взносам за декабрь 2016 года и более ранние |

КБК по взносам за месяцы 2017 и 2018 года |

|

Взносы на обязательное пенсионное страхование |

||

|

Взносы организаций на обязательное пенсионное страхование |

182 1 02 02010 06 1000 160 |

182 1 02 02010 06 1010 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02010 06 2100 160 |

182 1 02 02010 06 2110 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02010 06 3000 160 |

182 1 02 02010 06 3010 160 |

|

Дополнительные пенсионные взносы по списку 1, если тариф не зависит от спецоценки |

182 1 02 02131 06 1010 160 |

182 1 02 02131 06 1010 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02131 06 2100 160 |

182 1 02 02131 06 2100 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02131 06 3000 160 |

182 1 02 02131 06 3000 160 |

|

Дополнительные пенсионные взносы по списку 1, если тариф зависит от спецоценки |

182 1 02 02131 06 1020 160 |

182 1 02 02131 06 1020 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02131 06 2100 160 |

182 1 02 02131 06 2100 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02131 06 3000 160 |

182 1 02 02131 06 3000 160 |

|

Дополнительные пенсионные взносы по списку 2, если тариф не зависит от спецоценки |

182 1 02 02132 06 1010 160 |

182 1 02 02132 06 1010 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02132 06 2100 160 |

182 1 02 02132 06 2100 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02132 06 3000 160 |

182 1 02 02132 06 3000 160 |

|

Дополнительные пенсионные взносы по списку 2, если тариф зависит от спецоценки |

182 1 02 02132 06 1020 160 |

182 1 02 02132 06 1020 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02132 06 2100 160 |

182 1 02 02132 06 2100 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02132 06 3000 160 |

182 1 02 02132 06 3000 160 |

|

Взносы ИП на обязательное пенсионное страхование (26% от МРОТ) |

182 1 02 02140 06 1100 160 |

182 1 02 02140 06 1110 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02140 06 2100 160 |

182 1 02 02140 06 2110 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02140 06 3000 160 |

182 1 02 02140 06 3010 160 |

|

Взносы ИП на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. |

182 1 02 02140 06 1200 160 |

182 1 02 02140 06 1200 160 |

|

Пени по взносам на обязательное пенсионное страхование |

182 1 02 02140 06 2100 160 |

182 1 02 02140 06 2110 160 |

|

Штрафы по взносам на обязательное пенсионное страхование |

182 1 02 02140 06 3000 160 |

182 1 02 02140 06 3010 160 |

|

Взносы на обязательное медицинское страхование |

||

|

Взносы организаций на обязательное медицинское страхование |

182 1 02 02101 08 1011 160 |

182 1 02 02101 08 1013 160 |

|

Пени по взносам на обязательное медицинское страхование |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 2013 160 |

|

Штрафы по взносам на обязательное медицинское страхование |

182 1 02 02101 08 3011 160 |

182 1 02 02101 08 3013 160 |

|

Взносы ИП на обязательное медицинское страхование |

182 1 02 02103 08 1011 160 |

182 1 02 02103 08 1013 160 |

|

Пени по взносам на обязательное медицинское страхование |

182 1 02 02103 08 2111 160 |

182 1 02 02103 08 2113 160 |

|

Штрафы по взносам на обязательное медицинское страхование |

182 1 02 02103 08 3011 160 |

182 1 02 02103 08 3013 160 |

|

Взносы на обязательное социальное страхование |

||

|

Взносы на случай нетрудоспособности и материнства |

182 1 02 02090 07 1000 160 |

182 1 02 02090 07 1010 160 |

|

Пени по взносам на случай нетрудоспособности и материнства |

182 1 02 02090 07 2100 160 |

182 1 02 02090 07 2110 160 |

|

Штрафы по взносам на случай нетрудоспособности и материнства |

182 1 02 02090 07 3000 160 |

182 1 02 02090 07 3010 160 |

|

Взносы на случай производственного травматизма и профзаболеваний |

393 1 02 02050 07 1000 160 |

393 1 02 02050 07 1000 160 |

|

Пени по взносам на случай производственного травматизма и профзаболеваний |

393 1 02 02050 07 2100 160 |

393 1 02 02050 07 2100 160 |

|

Штрафы по взносам на случай производственного травматизма и профзаболеваний |

393 1 02 02050 07 3000 160 |

393 1 02 02050 07 3000 160 |

НДФЛ за работников(13%): КБК – 182 1 01 02010 01 1000 110 (новый! с 2012 года).

Период(поле 107) – МС.01.2017(если оплата за январь .2017)

НДФЛ с дивиденда(13%): КБК – 182 1 01 02010 01 1000 110

Используйте: Калькулятор зарплаты и отчислений в ПФР, ФСС, ФОМС также расчет больничных и отпускных.

18210501021010000110 пени КБК

- годовой налог для фирм – к 31 марта следующего года;

- годовой налог для предпринимателей — к 30 апреля следующего года;

- налоговые авансы для фирм и ИП — к 25 числу первого месяца после отчетного периода.

Как и по всем налоговым перечислениям, по УСН-платежам крайний срок переносится, если он выпадает на нерабочий день.

Точные даты всех платежей за 2017г. и 2018г. приведены в таблице 3.

Таблица 3. 18210501021010000110 пени КБК

2-е апреля 2018г.

Внести налог за 2017г. фирме

25-е апреля 2018г.

Уплатить налоговый аванс за I квартал 2018г.

Внести налог за 2017 г. предпринимателю

Уплатить налоговый аванс за полугодие 2018г.

25-е октября 2018г.

Внести налоговый аванс за 9 месяцев 2018г.

1-е апреля 2019г.

Внести налог за 2018г. фирме

30-е апреля 2019г.

Внести налог за 2018г. предпринимателю

Просрочка может произойти из-за неточного КБК в платежке. В результате такой ошибки платеж может попасть в состав невыясненных, а ФНС сочтет его неуплаченным и начнет начислять пени. Эти пени можно оспорить, если подать в налоговую заявление об уточнении платежа. Инспекция проведет сверку и обнулит пени, начиная с даты, когда был внесен платеж по неточному КБК.

Пени рассчитываются за каждый день от суммы налоговой недоимки, причем их размер зависит от периода просрочки. Если он не превышает 30 дней, расчет ведется исходя из 1/300 ставки рефинансирования:

На 8-е ноября пени достигли 525 р. (150 000 р. х 14 дн. х 7,5% / 300).

Предположим, что 8-го ноября налоговики отказались уточнить платеж. Бухгалтер повторно перечислил налоговый аванс за девять месяцев и уплатил пени. В платежках указаны следующие КБК:

- по налоговому авансу – 182 1 05 01021 01 1000 110;

- по пеням — 182 1 05 01021 01 2100 110.

Узнайте больше о КБК 18210501011011000110

Что означает этот КБК? Код начинается с числа 182105, которое указывает на налоги. Затем следуют шесть нулей, которые обозначают более специфическую категорию налога. Последние пять цифр 1011011000110 указывают на конкретный вид налога и его назначение.

Что означает каждая цифра в этом коде? Узнайте это:

- 1 — Относится к государственным налогам;

- 82 — Назначение налога;

- 105 — Назначение налога, более конкретный уровень;

- 01 — Вид налога и его назначение;

- 10110 — Назначение налога, дополнительная спецификация;

- 00110 — Назначение налога, конкретное подразделение или категория.

Каждая цифра в этом коде имеет определенное значение, и их комбинация позволяет точно определить вид и назначение налога.

Теперь вы знаете больше о КБК 18210501011011000110 и как его расшифровать. Этот код поможет вам понять, какой налог будет взиматься с вас в 2023 году и для чего он предназначен.

Расчет УСН «доходы»

Формулы расчета авансовых платежей при объекте «доходы» такие:

Аванс за I квартал = Доходы за I квартал х Ставка налога – Суммы, уменьшающие аванс в I квартале

Аванс за полугодие = Доходы за полугодие х Ставка налога – Суммы, уменьшающие аванс за полугодие

Сумма аванса, подлежащая доплате в бюджет по итогам полугодия = Аванс за полугодие – Аванс за I квартал

Аванс за 9 месяцев = Доходы за 9 месяцев х Ставка налога – Суммы, уменьшающие аванс за 9 месяцев

Сумма аванса, подлежащая доплате в бюджет по итогам 9 месяцев = Аванс за 9 месяцев – Аванс за полугодие

Налог за год = Доходы за год х Ставка налога – Суммы, уменьшающие налог за год

Сумма налога, подлежащая доплате в бюджет по итогам года, определяется следующим образом:

Сумма налога, подлежащая доплате в бюджет = Налог за год – Аванс за 9 месяцев

К суммам, уменьшающим аванс/налог, относятся (п. 3.1 ст. 346.21 НК РФ):

- взносы ИП за себя;

- взносы с выплат работникам;

- больничные пособия (кроме несчастных случаев на производстве и профзаболеваний), выплаченные работникам за счет работодателя;

- платежи/взносы по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими соответствующие лицензии, в пользу работников на случай их временной нетрудоспособности (кроме несчастных случаев на производстве и профзаболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя.

Важно! Налог/аванс ИП, имеющие работников, могут уменьшить на вышеуказанные суммы не более чем на 50%. Если же у ИП работников нет, то налог он может уменьшить на всю сумму взносов, уплаченных за себя

Что делать, если вы ошиблись в КБК 18210501011011000110

В процессе заполнения налоговой декларации может возникнуть ситуация, когда вы ошиблись в указании КБК 18210501011011000110. Это может быть вызвано опечаткой, неверным копированием или просто неправильным вводом данных. Что делать в такой ситуации?

1. Проверьте правильность введенного КБК

Первым делом стоит убедиться, что вы правильно ввели КБК 18210501011011000110. Проверьте все цифры и символы, исключив возможную опечатку. Если вы обнаружили ошибку, исправьте ее и сохраните изменения.

2. Свяжитесь с налоговым органом

Если вы неправильно указали КБК 18210501011011000110 в налоговой декларации и уже отправили ее, то необходимо связаться с налоговым органом. Обратитесь в него лично или позвоните по указанным контактным данным. Расскажите о своей ситуации и попросите помощи в исправлении ошибки.

Важно! Своевременное обращение к налоговому органу позволит избежать негативных последствий и штрафных санкций. 3

Соберите необходимые документы

3. Соберите необходимые документы

При обращении в налоговый орган для исправления ошибки в КБК 18210501011011000110 возможно потребуется предоставить определенные документы. Например, это может быть копия налоговой декларации с правильным КБК, а также другие сопроводительные документы, подтверждающие ваше право на исправление ошибки.

Важно! Точный перечень требуемых документов может отличаться в зависимости от налогового органа и конкретной ситуации. Поэтому лучше уточнить эту информацию заранее

4. Ожидайте рассмотрения заявления

После обращения в налоговый орган и предоставления необходимых документов вам необходимо будет дождаться рассмотрения вашего заявления

Обратите внимание, что это может занять некоторое время, поэтому будьте терпеливы

5. Проверьте исправленные данные

По окончании процедуры исправления ошибки в КБК 18210501011011000110 проверьте, что указанные данные соответствуют правильным. Также необходимо убедиться, что исправление ошибки было внесено в вашу налоговую декларацию и другие связанные документы.

Важно! В случае обнаружения новой ошибки или каких-либо несоответствий обратитесь в налоговый орган для повторного исправления. Итак, если вы ошиблись в указании КБК 18210501011011000110, не паникуйте

Свяжитесь с налоговым органом, предоставьте необходимые документы и исправьте ошибку. Главное – действовать своевременно и следовать инструкциям налоговых органов

Итак, если вы ошиблись в указании КБК 18210501011011000110, не паникуйте. Свяжитесь с налоговым органом, предоставьте необходимые документы и исправьте ошибку. Главное – действовать своевременно и следовать инструкциям налоговых органов.

Что делать при возникновении спорных ситуаций с КБК 18210501011010000110?

Если у вас возникли спорные ситуации связанные с КБК 18210501011010000110, то в первую очередь необходимо обратить свое внимание на следующий алгоритм действий:

- Проверьте правильность указанного КБК. Убедитесь, что введенный вами КБК соответствует необходимым требованиям и правилам.

- При обнаружении ошибки в КБК проконсультируйтесь с сотрудником налоговой службы. Он поможет вам разобраться с правильностью указания этого кода и предоставит необходимую информацию.

- Если ваша спорная ситуация связана с уплатой налогов или пени по налогу, то обратитесь в налоговую службу. Там вам предоставят всю информацию по вашей ситуации и помогут разрешить возникший конфликт.

- Предоставьте все необходимые документы и информацию, которая может помочь разобраться в вашей ситуации. Ведь именно на основе этих данных будет приниматься решение.

- Также вы можете обратиться за помощью к юристу или специалисту, который разбирается в данной проблематике.

- Следуйте рекомендациям и решениям, предоставленным вам налоговой службой или специалистами. Это поможет разрешить спор и достичь консенсуса.

Помните, что каждая спорная ситуация требует отдельного подхода и разбора

Важно действовать в соответствии с правилами и законодательством, чтобы достичь желаемого результата