Особенности

Перед тем как заполнять 6-НДФЛ, нужно учитывать некоторые особенности.

Декретное пособие

Данные выплаты могут производиться в двух вариантах:

- Пособие по больничному листу.

- Доплата по решению работодателя из его бюджета.

Первое пособие НДФЛ не облагается, поэтому информацию о нём в 6-НДФЛ отражать не нужно.

Второе облагается полностью налогом, поэтому отражается в расчёте.

Пример: Организация «А» выплатила сотруднице, которая находится в декрете, доплату в размере 50 тыс. рублей — 13 января (относится к первому сроку перечисления). Работодателю необходимо сразу удержать НДФЛ в размере 6 500 рублей и не позже 30 января перечислить в бюджет.

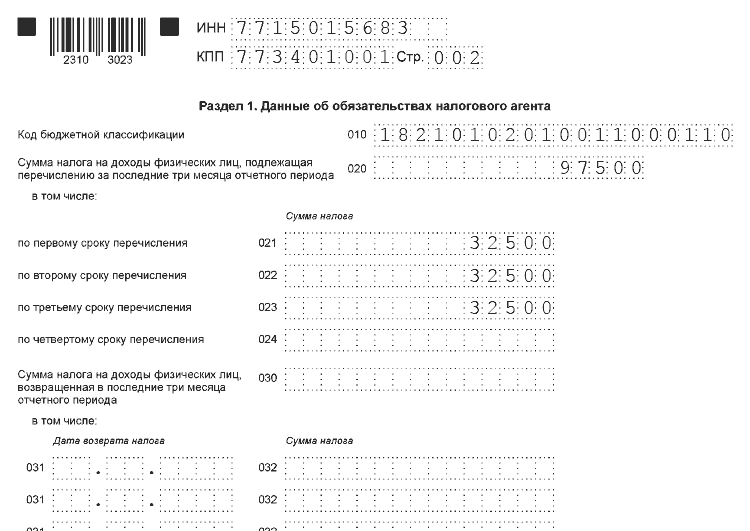

Образец заполнения 6-НДФЛ в разделе 1 в данной ситуации следующий:

Образец 6-НДФЛ

Образец 6-НДФЛ

Авансы по договору ГПХ

Организация может для одной или нескольких единоразовых услуг заключить с физическим лицом договор ГПХ. В его условиях может быть предусмотрен аванс, а после принятия результатов — выплата остальной суммы в другой срок. По каждой выплате нужно удерживать НДФЛ и перечислять его не позже 28-го числа текущего месяца (с учетом сроков перечисления по доходам, полученным с 23 числа прошлого месяца по 22 число текущего месяца).

Пример: Компания «Б» заключила с физлицом договор ГПХ на создание нескольких рекламных видеороликов. Заказчик 25 января выплатил аванс в размере 20 тыс. рублей (НДФЛ — 2 600 рублей войдет во второй срок перечисления за период с 23 января по 22 февраля), затем аванс 24 февраля в размере 30 тыс. рублей (3 900 руб. войдет в третий срок перечисления за период с 23 февраля по 22 марта), а 23 марта заплатил оставшуюся сумму в размере 10 тыс. рублей (1300 руб. войдет в первый срок перечисления за период с 23 марта по 22 апреля — будет указан в 6-НДФЛ за полугодие).

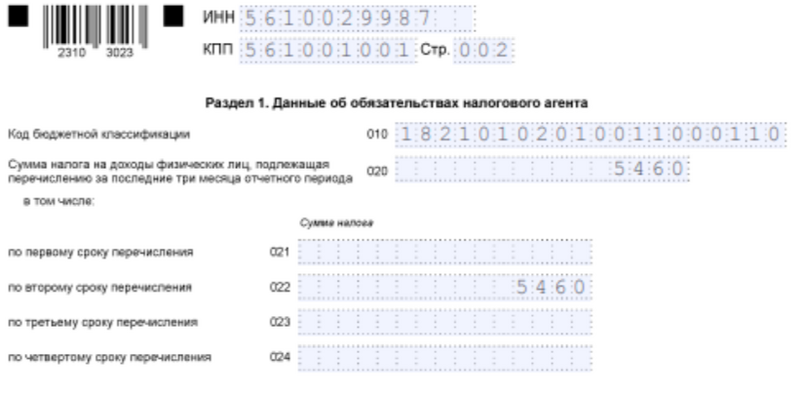

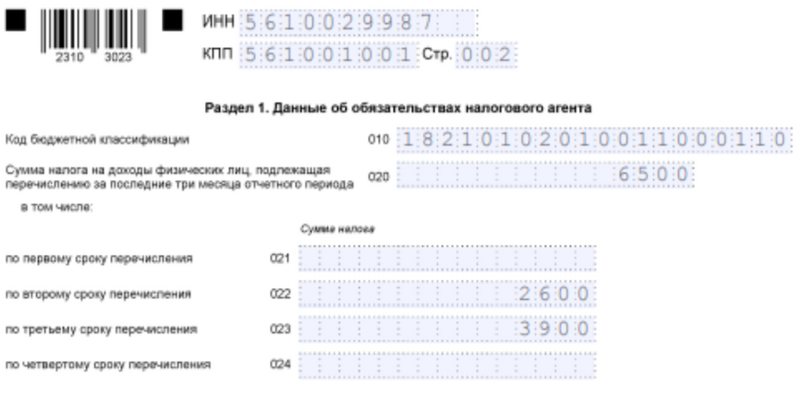

Образец 6-НДФЛ

Образец 6-НДФЛ

Подарок

Организация может дарить как нынешним, так и бывшим работникам подарки. Если это не деньги, то в первом случае налог можно удержать при выплате заработной платы, а во втором удерживать налог бывает не с чего.

К примеру, если подарок стоимостью 4 тыс. рублей, удерживать с него НДФЛ не нужно. Если подарок дороже, то удерживается налог с суммы, превышающей 4 тыс. рублей.

Общая сумма подарков для каждого физического лица с начала года накапливается, а вычет применяется только к общей сумме. Когда подарок стоит дороже четырех тысяч рублей, то стоимость рассчитывается за минусом этого вычета, а затем с полученной суммы определяется НДФЛ.

Если работодатель порадовал подарком бывшего сотрудника, то в таком случае удержать НДФЛ у него не получится. По такой операции раздел 1 не заполняется, а информация указывается в строке 170 раздела 2.

Пример: ООО «АБ» решила подарить бывшему сотруднику подарок за 15 тыс. рублей. Налог удержать не получилось, так как других выплат не было.

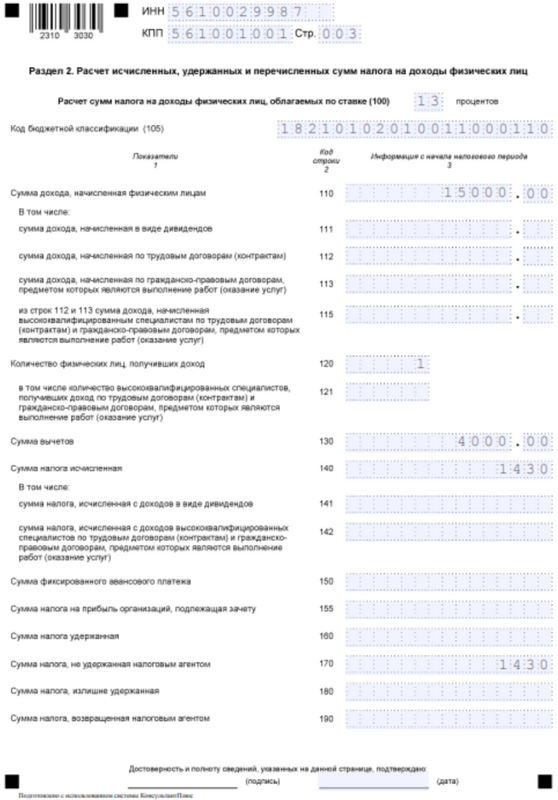

Отразить операцию нужно в расчёте 6-НДФЛ. Образец:

Образец 6-НДФЛ

Образец 6-НДФЛ

Куда сдавать

Сдавать 6-НДФЛ необходимо в местную ИФНС. Когда у организации есть филиалы, то им дополнительно можно подавать расчёт в местную налоговую.

Организации с обособленными подразделениями на территории одного муниципалитета могут сдавать расчёт:

- по месту нахождения одного из обособленных подразделений;

- по месту учёта самой организации, если головное и обособленное подразделение находятся в одном муниципалитете.

Определиться с выбором необходимо до начала следующего календарного года. Уведомить о выборе нужно ИФНС, где была регистрация обособленного подразделения.

Когда обособленные подразделения находятся в разных муниципалитетах, то сдавать 6-НДФЛ необходимо по каждому отдельно.

Проверка внесенных данных о доходах

Методические указания для проверки данных, вписанных в строки 100, 110 и 120 декларации 6-НДФЛ, указаны в письме № БС-4-11/3852 от 10.03.2016 г. «Все датированные сведения в декларации указываются нарастающим итогом», — гласит документ. Это значит, что число в поле 110 будет позднее дня, указанного в графе 100, или равным ему. Но меньшим по отношению к строке 120.

Для внесения сведений в графу 110 часто принимается день исполнения платежного поручения. Бывают случаи, когда проводка платежа происходит позднее. Это может быть при недостатке средств на расчетном счете предприятия. В такой ситуации в поле 110 декларации по форме 6-НДФЛ фиксируется время передачи платежной ведомости на оплату.

Число, прописанное в поле 120, никак не может быть более ранним, чем день в графе 110. Объясняется это просто. Начисление и удержание налога не может быть осуществлено позднее дня перечисления денежных средств. На рисунке это четко видно.

Важно! Сведения из полей 120 должны в точности совпадать не только с числом осуществления денежного перевода, но и с днем перечисления НДФЛ, указанным в карточке расчетов.

Любое несовпадение данных или ошибочное внесение сведений грозит организации наложением штрафов за каждый недочет, т.к. подобное поведение расценивается ФНС как уклонение от исполнения своих первостепенных обязанностей перед государством. Бухгалтерии фирмы на исправление декларации и уточнение платежной информации дается 5 рабочих дней.

Внимание! Внесение изменений в документы по форме 6-НДФЛ сопровождается написанием объяснительной.

Составление отчета по декларированию доходов будет произведено правильно, если соблюдать рекомендации, заложенные в законодательных актах. Опираясь на опыт современных бухгалтеров, можно изначально выписать все дни совершения платежных операций в хронологическом порядке. После чего запутаться при проставлении числа начисления и выплаты дохода или удержания с него НДФЛ будет невозможно.

Дата фактического получения денежных сумм – что нужно знать

Налоговики и бухгалтерия организаций пользуются для трактовки указаниями ФНС. Согласно сведениям официальных документов, даты получения финансовых выгод, на которые начисляется налог, можно найти в строке 100 второго раздела.

Чтобы понять, как бухгалтер может обозначить дату фактического получения для разных групп доходов, обращаемся к одноименной статье налогового законодательства. В статье 223 описывают категории поступлений и соответствующие механизмы, информация о которых представлена ниже.

Таблица 1. Категории поступления средств

| Категория поступлений | 100 графа |

|---|---|

| Заработок согласно договору | Для официальной зарплаты в бухгалтерии укажут в документе последний день месяца, в котором зафиксированы начисления – работник должен получить расчет не позже этой даты и об этом чётко сказано в Кодексе. Однако, не всегда деньги выдают в день начислений. Простой пример: заработок начисляется по окончании месяца (30, 31 числа и т.д.), а выплачивается уже с наступлением следующего. По правилам современного налогового законодательства, во втором разделе в данном случае проставят дату фактической выдачи. От нее отталкиваются при удержании и уплате НДФЛ. Согласно российскому законодательству, работодатели дважды в месяц рассчитываются с сотрудниками (аванс и окончательная сумма). При этом налог в отчете фигурирует только при выдаче «окончаловки» и отражается во втором разделе. Когда начисление выполнено, а деньги работник не получает, заполняется только первая часть документа. |

| Платежи на основании увольнения | Если трудовой договор расторгнут до конца месяца, когда сотрудник получил последние деньги, в строке 100 указывают последнее число этого месяца. День фактической выплаты в расчет не принимается. |

| Денежный и натуральный доход | Для указанной категории следует определить в качестве даты поступление денежных выплат (больничных, отпускных), а также фактические даты получения сотрудником доходов в натуральном виде. |

| Выгоды от кредитов | Заключительный день каждого месяца, когда сотрудник пользуется займом. |

| Выгоды при приобретении ценных бумаг и товаров | День, когда производится платеж. |

| Взаимозачет однородных требований | Период, когда непосредственно производится зачет. |

| Снятие с баланса «висящей» задолженности | Период, когда непосредственно осуществляется списание. Если НДФЛ не начислят, второй раздел не заполняется и строка остаётся пустой. |

| Неиспользованный аванс командировочных сотрудников | В графе 2 раздела бухгалтер укажет последний день месяца, в котором работник вновь приступил к обычным трудовым обязанностям, завершив командировку и получив расчет в бухгалтерии. |

Когда начинается заполнение формы 6-НДФЛ, нужно учесть все доходы, с которых налог удерживается организацией как налоговым агентом. Они представлены в Приказе Федеральной налоговой службы, который был утвержден в октябре 2015 года.

Организация учета НДФЛ в 1С

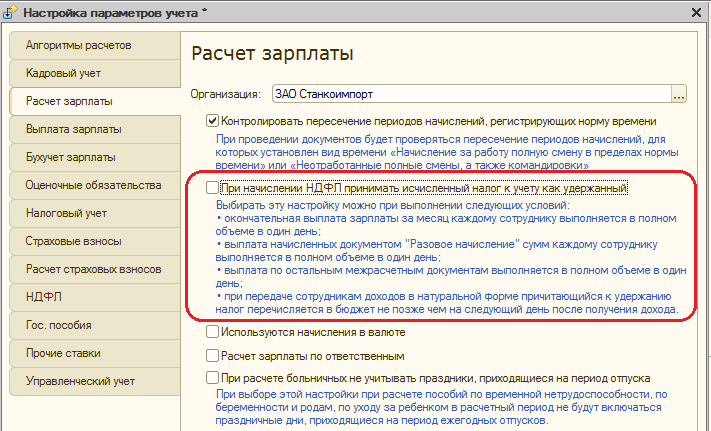

Способ 1. Исчисленный НДФЛ не принимать, как удержанный

|

Операция |

Дата отражения |

Документы в 1С |

|

Начисление НДФЛ |

Дата начисление дохода |

Начисление отпуска, Начисление больничного, Начисление зарплаты, Регистрация разовых начислений, Премии. |

|

Удержание НДФЛ |

Дата выплаты дохода |

Ведомость на выплату зарплаты |

Примечание: данный способ предпочтителен, т.к. полностью соответствует требованиям НК РФ

Но при этом очень важно контролировать последовательность проведения документов (аванс, начисление, выплата)

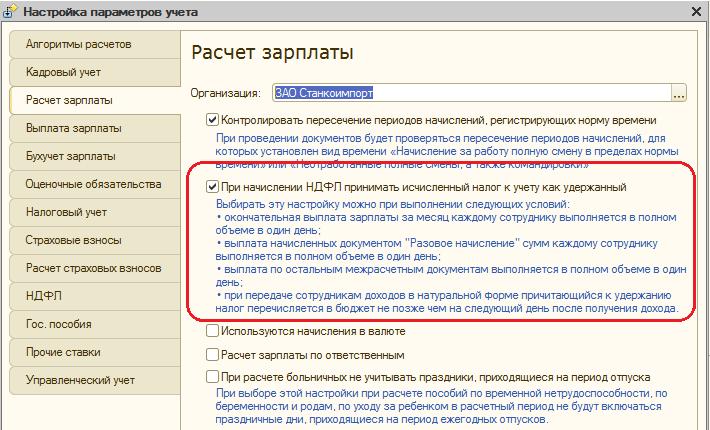

Способ 2. Исчисленный НДФЛ принимать, как удержанный

| Операция |

Дата отражения |

Документы в 1С |

|

Начисление НДФЛ |

Дата начисление дохода |

Начисление отпуска, Начисление больничного, Начисление зарплаты, Регистрация разовых начислений, Премии. |

|

Удержание НДФЛ |

Дата выплаты, указанная при начислении |

Те же, что при начислении НДФЛ |

Примечание: данный способ удобен при большом документообороте. Но для корректного отражения удержания НДФЛ необходимо точно указывать даты выплаты при начислении доходов.

Способы сдачи отчетности

Нормы закона устанавливают следующие способы сдачи отчетности:

- Представление отчета 6-НДФЛ на бумаге — инспектору в руки передается две копии отчета, после чего он его проверяет и на одном из них ставит отметку о приеме и передает его представителю налогового агента. Этот способ доступен только в том случае для субъекта бизнеса, если численность работников у него не больше 25 человек.

- Сдача бланка 6-НДФЛ осуществляется через электронный канал связи. Для этого необходимо наличие электронной цифровой подписи (ЭЦП), договора со спецоператором связи, специализированной программы.

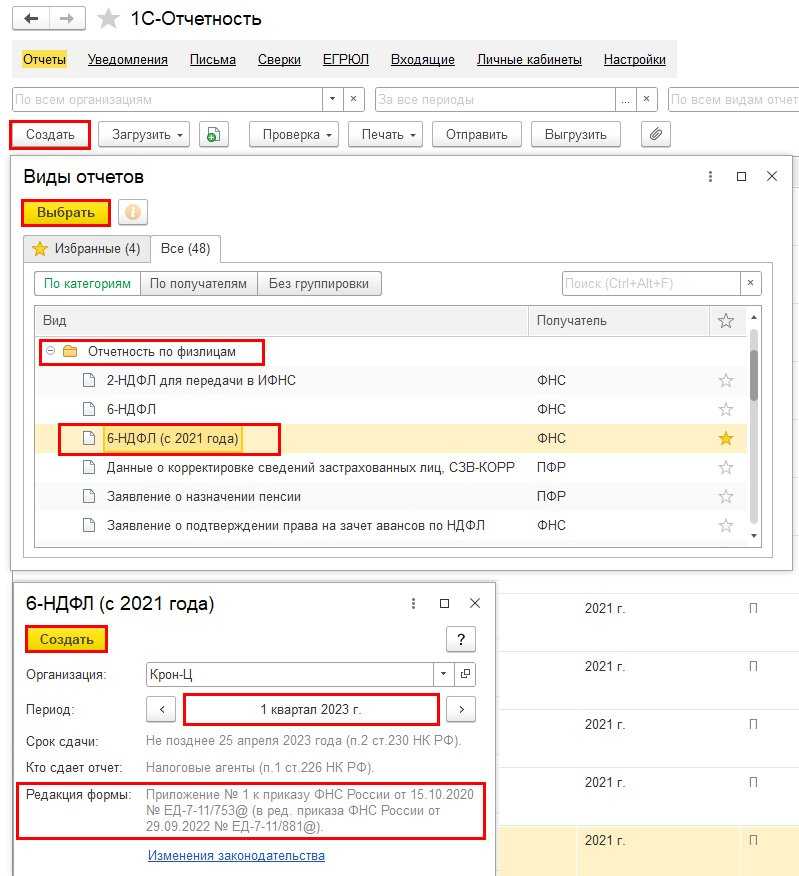

Расчет по форме 6-НДФЛ за I квартал 2023 года в «1С:Зарплате и управлении персоналом 8» ред. 3

Начиная с версии 3.1.23.357 и 3.1.24.212 в программе «1С:Зарплата и управление персоналом 8» обновлена редакция формы и формат электронного представления расчета 6-НДФЛ с 2023 года.

Для корректного формирования отчета в программе необходимо ввести сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ), отразить все доходы, полученные физическими лицами за налоговый период, а также рассчитать и учесть суммы налога.

Внимание! В настоящий момент для создания отчета 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 применяется форма с наименованием «6-НДФЛ (с 2021 года)»

Редакция этого отчета поддерживает изменения законодательства.

Для создания отчета следует воспользоваться сервисом 1С-Отчетность (рис. 1).

Рис. 1. Новая редакция формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

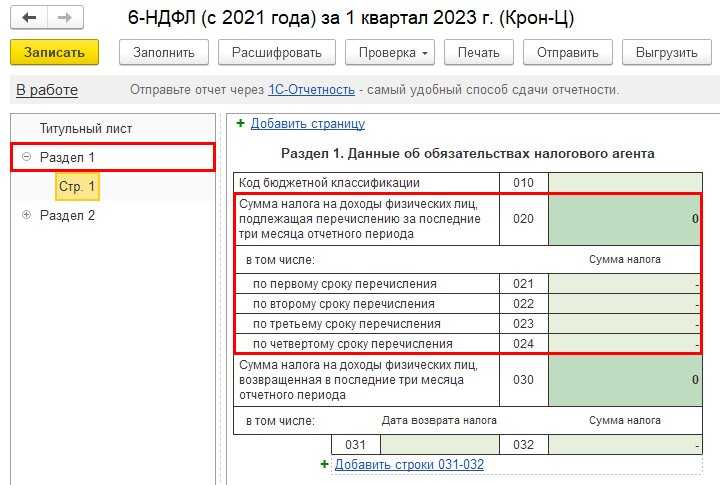

В Разделе 1 Данные об обязательствах налогового агента за I квартал 2023 года строки 021-024 (рис. 2) будут заполняться так:

-

Строка 021 – за период с 1 января по 22 января;

-

Строка 022 – за период с 23 января по 22 февраля;

-

Строка 023 – за период с 23 февраля по 22 марта;

-

Строка 024 – заполняется только в отчете 6-НДФЛ за 2023 год.

Рис. 2. Раздел 1 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Пример

У сотрудника А.В. Базина установлен оклад в размере 65 000 руб., а также есть право на применение стандартного вычета на первого ребенка в возрасте до 18 лет. Аванс в организации «Крон-Ц» выплачивается 20-го числа, а зарплата – в начале следующего месяца, 5-го числа.

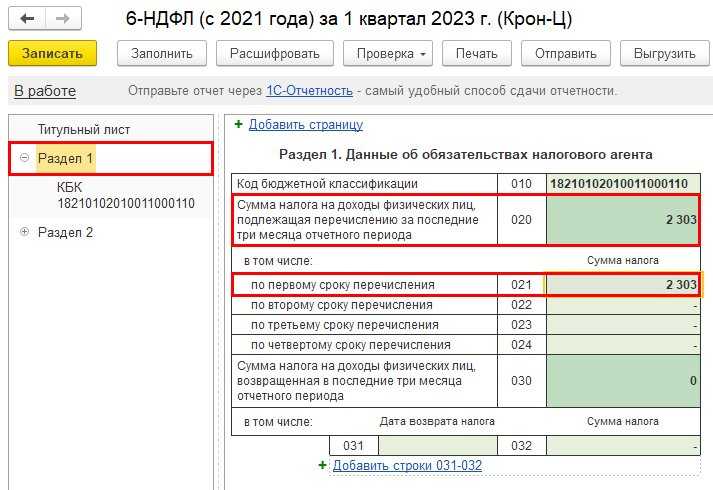

20 января 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 1 по 22 января 2023 года, будет подано уведомление до 25 января 2023 года и произведена уплата налога до 28 января 2023 года (30 января 2023 года). Сумма удержанного налога будет отражена по строке 021 Раздела 1 новой формы 6-НДФЛ (рис. 3).

Рис. 3. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

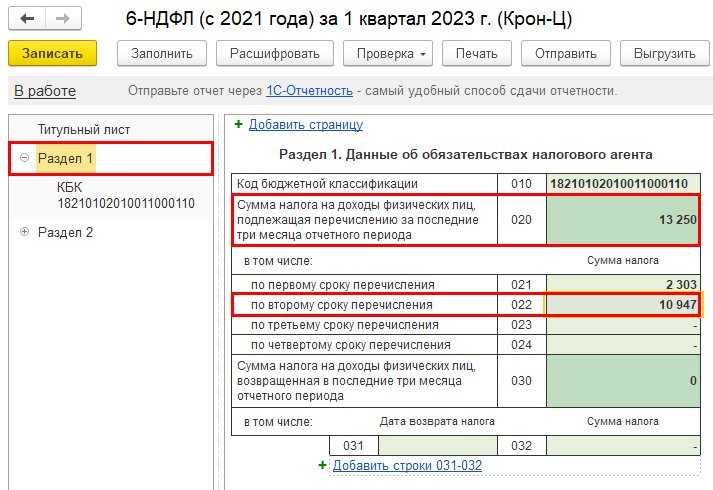

31 января 2023 года будет проведен документ Начисление зарплаты и взносов за январь 2023 года, который выплатят 3 февраля 2023 года (5 февраля – выходной), а 20 февраля 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 января по 22 февраля, будет подано уведомление до 25 февраля 2023 года и произведена уплата налога до 28 февраля 2023 года. Сумма удержанного налога будет отражена по строке 022 Раздела 1 новой формы 6-НДФЛ (рис. 4).

Рис. 4. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

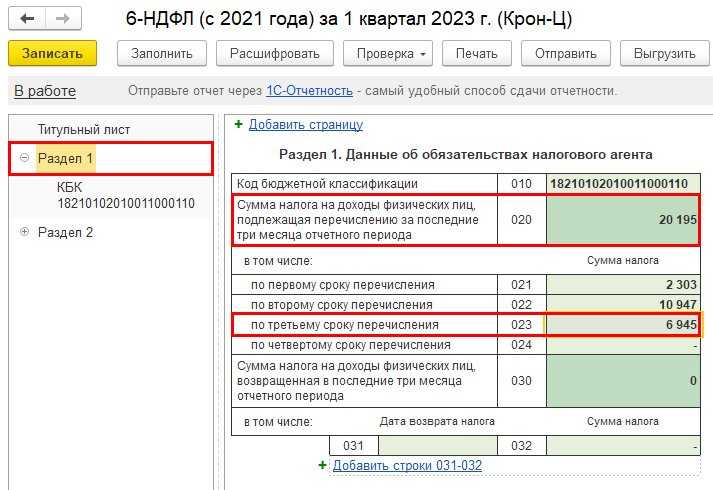

28 февраля 2023 года будет проведен документ Начисление зарплаты и взносов за февраль 2023 года, который выплатят 3 марта 2023 года (5 марта – выходной), а 20 марта 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 февраля по 22 марта, будет подано уведомление до 25 марта 2023 года и произведена уплата налога до 28 марта 2023 года. Сумма удержанного налога будет отражена по строке 023 Раздела 1 новой формы 6-НДФЛ (рис. 5).

Рис. 5. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за 1 квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

31 марта 2023 года будет проведен документ Начисление зарплаты и взносов за март 2023 года, который выплатят 5 апреля 2023 года. Сумма налога уже отразится в Разделе 1 Расчета 6-НДФЛ за 1-е полугодие 2023 года.

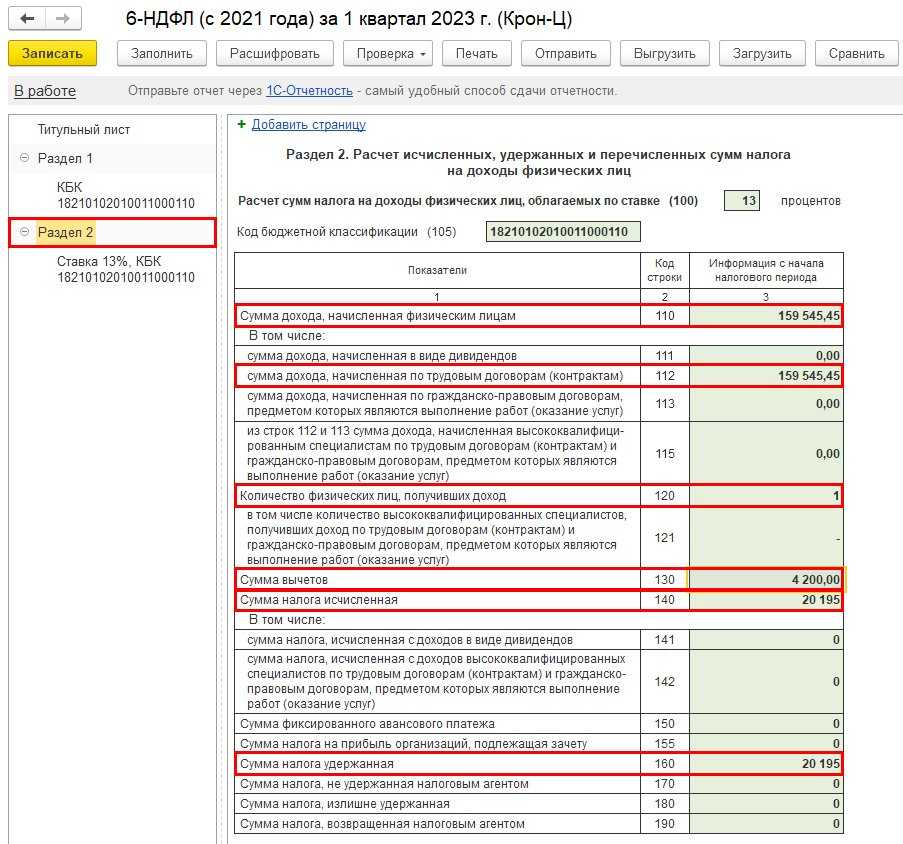

В Разделе 2 расчета 6-НДФЛ за I квартал 2023 года будут заполнены строки: 110, 112, 120, 130, 140 и 160 (рис. 6).

Рис. 6. Заполнение Раздела 2 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

Внимание! Стандартный налоговый вычет предоставляется работнику в отношении указанных доходов за январь, февраль и март 2023 года. Для анализа доходов по дате фактического получения дохода используется отчет по налогам и взносам – Сводная справка 2-НДФЛ

Для анализа общей суммы удержанного НДФЛ – Удержанный НДФЛ. Для проверки и анализа данных Раздела 1 расчета 6-НДФЛ используется отчет Проверка разд. 1 6-НДФЛ (с 2021 года)

Для анализа доходов по дате фактического получения дохода используется отчет по налогам и взносам – Сводная справка 2-НДФЛ. Для анализа общей суммы удержанного НДФЛ – Удержанный НДФЛ. Для проверки и анализа данных Раздела 1 расчета 6-НДФЛ используется отчет Проверка разд. 1 6-НДФЛ (с 2021 года).

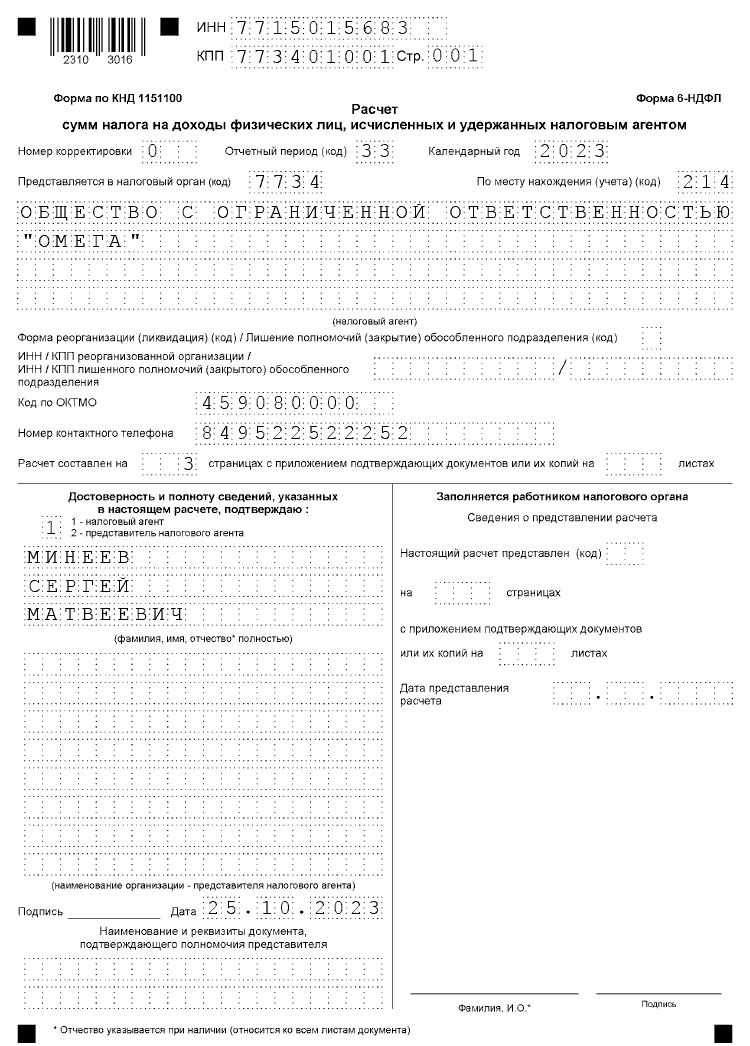

Образец заполнения 6 НДФЛ за 3 квартал 2023 года

Образец заполнения 6 НДФЛ за 3 квартал 2023 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅲ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Заработная плата каждого сотрудника составляет 50 т.р рублей в месяц. Налоговые вычеты никому из сотрудников не положены.

В примере заполнения 6-НДФЛ за Ⅲ квартал 2023 года используем следующие данные, которые приведены ниже:

Доход всех работников за месяц: 5 чел. х 50 000 руб. = 250 000 руб.

Доход всех сотрудников за 9 месяцев: 250 000 руб. х 9 мес. = 2 250 000 руб.

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅲ квартал указывается код «33».

В графе «Календарный год» указываем «2023».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Когда ИП сдает отчет по месту осуществления деятельности, то используется код «320». Организация, которая отчитывается по месту нахождения, указывает код — «214». Если отчитывается обособленное подразделение организации, то используется код по месту учета обособленного подразделения — «220».

Название организации указывают в сокращенном варианте, согласно учредительным документам. Если сокращенное наименование отсутствует, то указывается полное наименование.

Код ОКТМО (муниципального образования) и номер телефона налогоплательщика заполняются в соответствующих графах. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того муниципального образования, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО

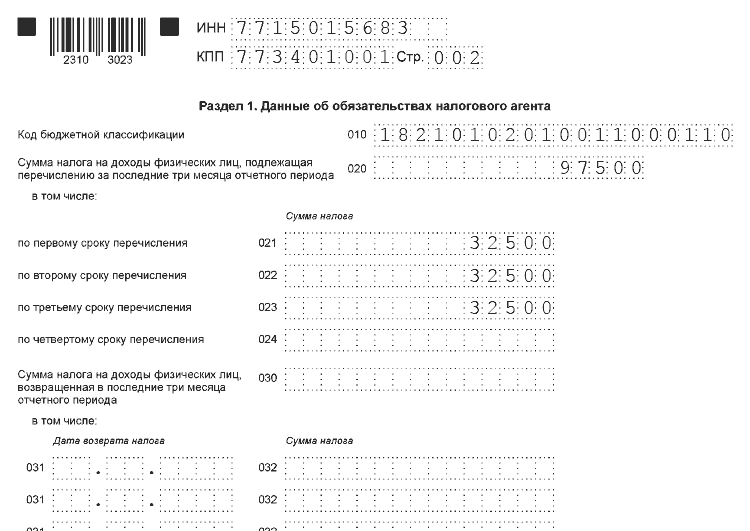

Раздел 1

В разделе 1 показываем суммы удержанного НДФЛ.

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода ( в нашем случае 5 чел х 50 000 руб х 3 месяца х 13% = 97 500 руб.)

- поле 021 — удержанный налог по срокам перечисления с 23.06.2023 по 22.07.2023;

- поле 022 — удержанный налог по срокам перечисления с 23.07.2023 по 22.08.2023;

- поле 023 — удержанный налог по срокам перечисления с 23.08.2023 по 22.09.2023;;

- поле 024 — заполняется только в расчете за год.

Срок перечисления налога на счет ЕНС — не позднее 28-го числа месяца, в котором произошло удержание. В каждом месяце квартала удерживали по 32 500 руб. (97 500 руб. / 3 мес.). Тогда каждую такую сумму вписываем в ту строку, которая соответствует сроку перечисления.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

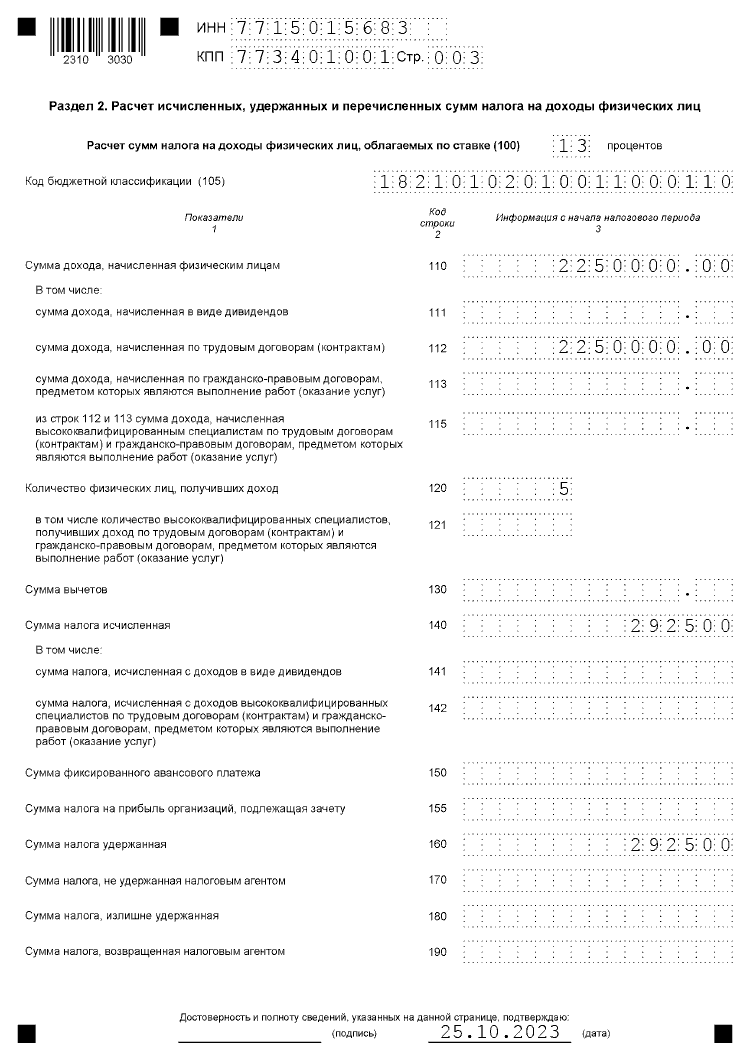

Раздел 2

В 2023 году действует повышенная ставка 15% для доходов свыше 5 млн рублей в год. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100) и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

В строке 110 указывается общая сумма заработной платы работников за январь-сентябрь и все полученные в 2023 году отпускные, больничные и другие доходы, без уменьшения на налог и вычеты.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В нашем случае это 2250000 руб. х 13% = 292 500 руб.

В стр. 150 отражается аванс по НДФЛ .

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2023 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Раздел 2

Раздел 2 формы 6-НДФЛ заполняется с начала налогового периода за соответствующий отчетный период — за первый квартал, полугодие, девять месяцев и год.

Здесь указывают обобщенный по всем физлицам начисленный и фактически полученный доход, а также исчисленный и удержанный НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если в течение налогового (отчетного) периода выплачивались доходы, облагаемые по разным ставкам, Раздел 2 заполняют для каждой из них.

В Разделе 2 построчно указывают:

| Поле | Что отразить |

| 100 |

Ставка налога, по которой исчислен НДФЛ |

| 105 |

КБК |

| 110 |

Обобщенная по всем физлицам сумма начисленного дохода нарастающим итогом с начала налогового периода |

| 111 |

Обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода |

| 112 |

Обобщенная по всем физлицам сумма начисленного дохода по трудовым договорам |

| 113 |

Обобщенная по всем физлицам сумма начисленного дохода по ГПД |

| 115 |

Обобщенная по всем ВКС сумма начисленного дохода из строк 112 и 113 по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 120 |

Общее количество физлиц, которым в отчетном периоде начислен облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же человека количество физлиц не корректируют |

| 121 |

Общее количество ВКС, которым в отчетном периоде начислен доход по трудовым договорам и ГПД |

| 130 |

Обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода |

| 140 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода |

| 141 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ на доходы в виде дивидендов нарастающим итогом с начала налогового периода |

| 142 |

Обобщенная по всем ВКС сумма исчисленного НДФЛ по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 150 |

Обобщенная по всем физлицам сумма фиксированных авансов, принимаемая в уменьшение исчисленного НДФЛ, с начала налогового периода |

| 155 |

Сумма налога на прибыль с дивидендов, зачитываемая при расчете НДФЛ с доходов налогового резидента РФ, полученных от долевого участия в российской организации. Сумму налога на прибыль к зачету определяют в соответствии с п. 3.1 ст. 214 НК РФ |

| 160 |

Общая сумма удержанного НДФЛ нарастающим итогом с начала налогового периода |

| 170 |

Общая сумма НДФЛ, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода |

| 180 |

Общая сумма НДФЛ, излишне удержанная налоговым агентом, нарастающим итогом с начала налогового периода |

| 190 |

Общая сумма НДФЛ, возвращенная налоговым агентом плательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода |

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

Заполняется аналогично старой форме. Изменились только названия нескольких строк, введен код «9» для закрытых и утративших полномочия ОП.

2. Раздел 1

010: КБК.

020: вычтенный налог со всего персонала за три минувших месяца.

021: дата выплаты налоговых платежей.

022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца.

031: дата выполнения возврата.

032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

3. Раздел 2

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации.

110: сложенный доход всего персонала с начала отчетного года.

111: итоговая сумма дивидендов.

112: доход по заключенным трудовым договорам.

113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 — 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам.

130: суммарный размер вычетов, формируемый с начала года.

140: суммарный исчисленный налог с начала отчетного года.

141: налог на дивиденды.

150: сложенная сумма авансов, сокращающая налог (140).

160: сложенный удержанный налог с начала года.

170: еще не удержанные работодателем налоги.

180: суммарный размер налогов, которые работодатель излишне удержал.

190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

- Сведения о физлицах. Необходимо указать ФИО, ИНН, дату рождения, данные паспорта. В строке «Статус» ставят код 1 ― это резиденты и граждане РФ, 2 ― нерезиденты, 3 ― иностранные специалисты высокой квалификации.

- Общие суммы выплат и рассчитанного налога отчетного периода. Для каждой ставки формируют свой второй раздел. Указывается также общая сумма дохода до вычета, налоги рассчитанные, удержанные из з/п и выплаченные в бюджет. Отдельно указываются излишне (ошибочно) удержанные платежи, если такие были.

- В этот раздел вписывают предоставленные вычеты. Суммы ставятся вместе с кодами.

- Доход, налог с которого еще не удержан, и рассчитанный налог с указанием ставки.

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.