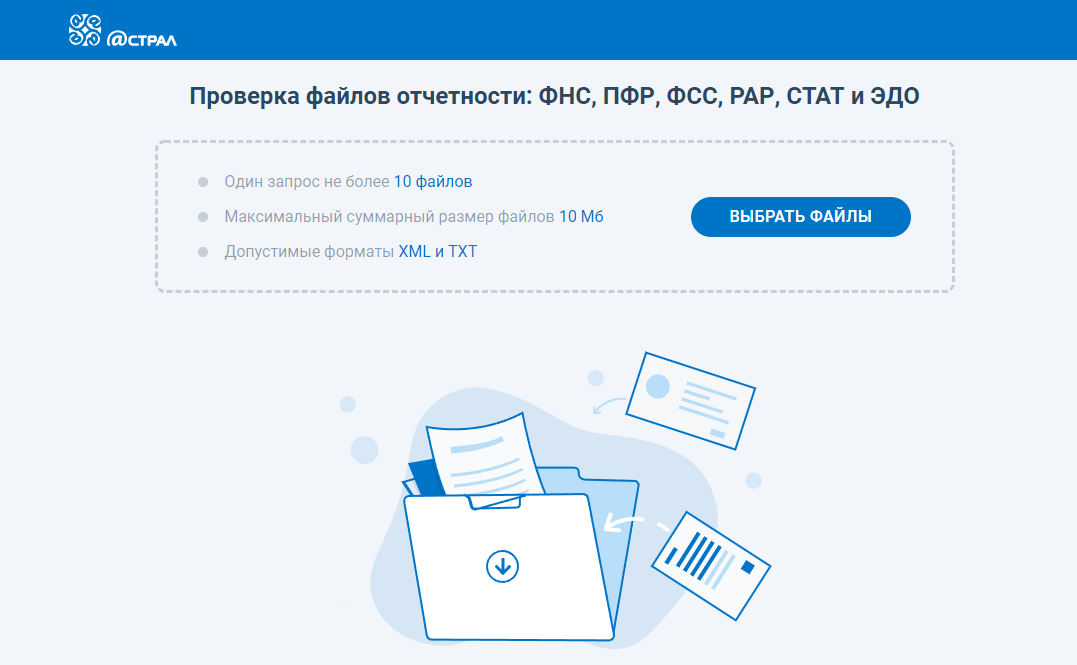

Проверка отчётности онлайн

Контролирующие органы проверяют правильность расчётов в отчётности по контрольным соотношениям. Самое известное из них — актив и пассив бухгалтерского баланса должны быть равны.

Но для каждого отчёта есть свои правила и контрольные соотношения, которые необходимо рассчитать и выверить. Поэтому лучше воспользоваться готовым решением для проверки отчётности.

Для того чтобы проверить отчётность, нажмите на кнопку «Выбрать файлы». Загрузите один или несколько файлов отчётности в формате *.xml или *.txt. Файл отчётности будет автоматически проверен, после чего в сервисе отобразится результат проверки:

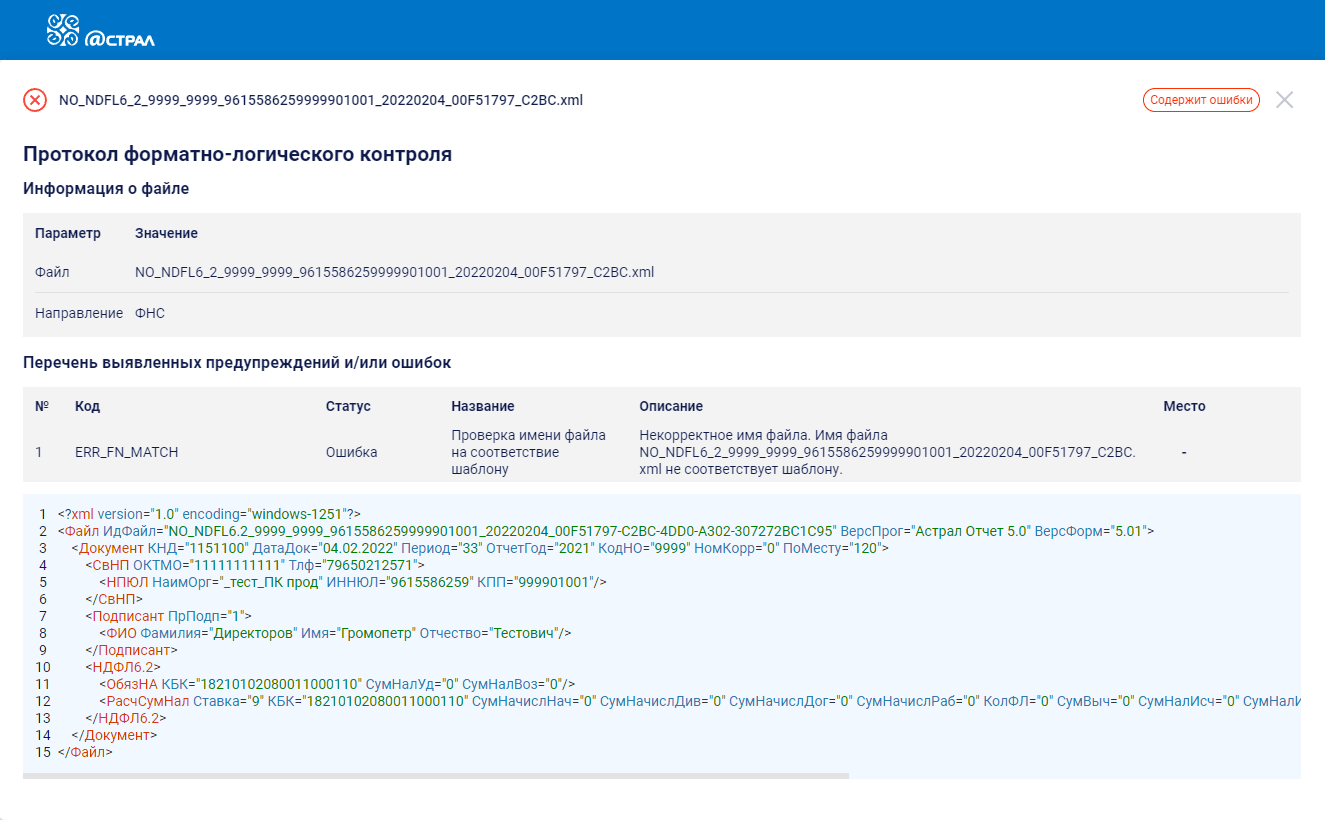

Посмотреть, какие ошибки обнаружил сервис, можно так же, как и в «1С: Отчётность» в протоколе форматно-логического контроля:

Проявление должной осмотрительности: ТОП-7

Необходимые меры, свидетельствующие о проявлении должной осмотрительности, выработаны на основе арбитражной практики. Однако их перечень не является исчерпывающим. Приведем основные.

На момент заключения сделки фирма обязана проверить у своего контрагента наличие государственной регистрации в ЕГРЮЛ (ЕГРИП).

Для выполнения обязательств по договору у контрагента в некоторых случаях должна быть соответствующая лицензия. Копию лицензии необходимо запросить у компании-контрагента

При получении данного документа стоит обратить внимание на срок его действия

Информацию о лицензиях, выданных контрагенту, можно также проверить на сайтах лицензирующих органов.

Одним из признаков проявления организацией должной осмотрительности является истребование у контрагента учредительных документов (устава, копии устава), а также копии свидетельства о постановке на учет в налоговой инспекции.

При оформлении договора следует удостовериться в личности лица, действующего от имени контрагента, а также в наличии у него соответствующих полномочий.

При заключении сделки убедитесь в наличии у контрагента действующего расчетного счета.

Необходимо удостовериться в том, что контрагент занимается реальной предпринимательской деятельностью

Важно убедиться, что у него есть все возможности, в том числе материальные и кадровые, для выполнения тех обязательств, которые он хочет взять на себя по договору. Поэтому целесообразно запросить у контрагента справки о материально-технических ресурсах, наличии квалифицированных специалистов и годовых объемах выполнения аналогичных договоров

Не поленитесь потратить время на выяснение того, как проявил себя контрагент при работе с другими компаниями.

Не «разбрасывайтесь» деловыми партнерами. Длительные отношения с поставщиком, в отношении которого ранее у проверяющих не было претензий, также свидетельствуют о проявлении налогоплательщиком должной осмотрительности.

Редакция «ПБ»Сергей Данилов

Как проверить и сдать отчёт по НДФЛ

Расчёт сумм налога на доходы физических лиц (НДФЛ), которые были удержаны или начислены организацией — один из обязательных отчётов в контролирующие службы.

Документ содержит данные обо всех суммах доходов, которые были выплачены и начислены, а также о размерах налогов, которые были начислены или удержаны организацией. В него вносятся и другие сведения, которые могут считаться основанием для расчёта размера начисляемого налога.

Проверка отчёта НДФЛ налоговой проводится ежеквартально, то есть за первый квартал, за полгода, за 9 месяцев и за год. С 2023 года организации обязаны сдавать его не позже 25 числа того месяца, который идёт за отчётным периодом. Годовой отчёт подаётся в налоговую службу не позднее 25 февраля или первого рабочего дня, следующего за этой датой, если 25-число выпадает на выходные.

С 2023 года НДФЛ и при выплате аванса и при выплате суммы заработной платы за месяц. Фактической датой получения трудового дохода по-прежнему остаётся день, когда сотрудникам выдаётся заработная плата.

В 2024 году проверка отчёта НДФЛ в налоговой инспекции проводится путём подачи в отделения бумажных бланков либо с помощью сервисов электронного документооборота или на сайте налоговой.

В сервисах электронного документооборота форма отчёта формируется на основе учётных данных. Перед отправкой готового отчёта в ИФНС нужно проверить его, чтобы убедиться, что в него включены все суммы вычетов и доходов, а также в том, что внесённые суммы совпадают с платёжными документами и ведомостями.

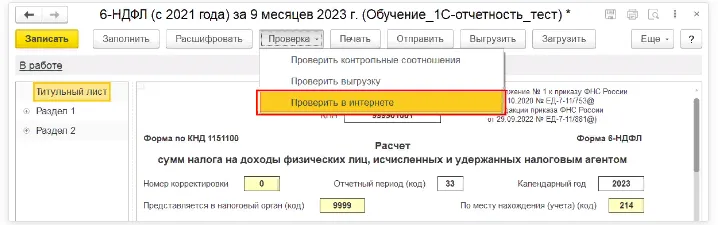

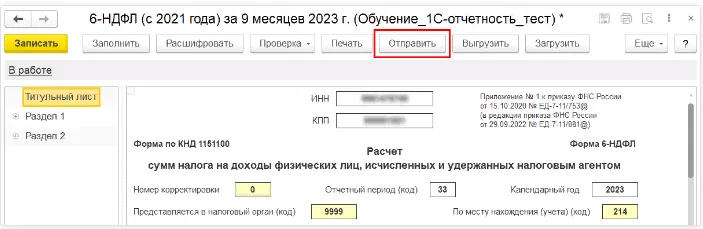

Проверить правильность заполнения можно с помощью функции форматно-логического контроля. На примере сервиса компании «Астрал-Софт» «1С: Отчётность» проверка отчёта НДФЛ выглядит так:

После запуска проверки сервис сверяет правильность заполнения полей документа с утверждённой формой налоговой отчётности.

Если всё заполнено верно, и программа не обнаружила ошибок, остаётся нажать кнопку «Отправить».

Как только отчёт будет благополучно передан в ИФНС (обычно это занимает несколько секунд) сервис уведомит вас служебным сообщением «Отчёт отправлен».

Дополнительно о правилах заполнения и сдачи отчёта НДФЛ читайте в нашей статье «Как сдать отчётность 6-НДФЛ».

Финансовый анализ

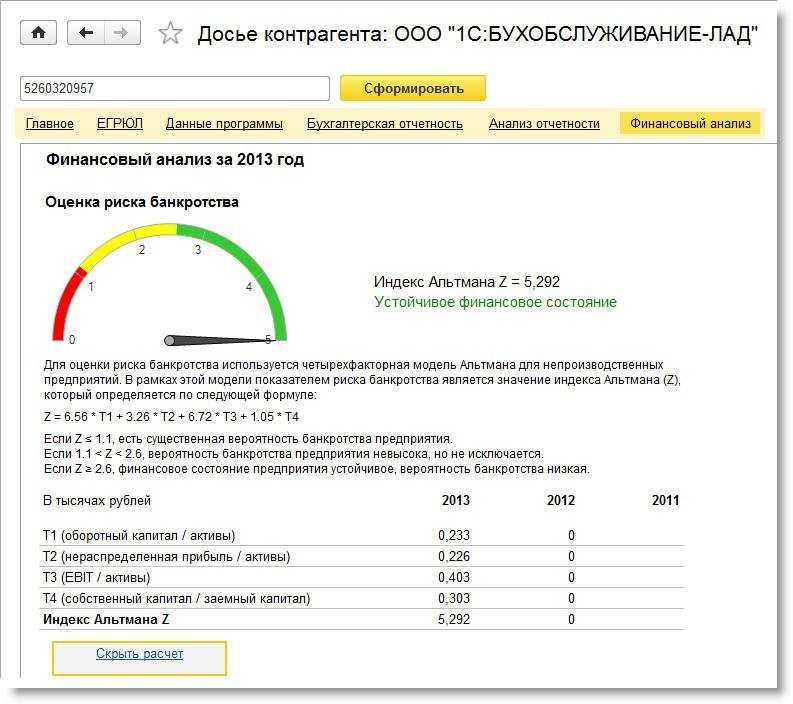

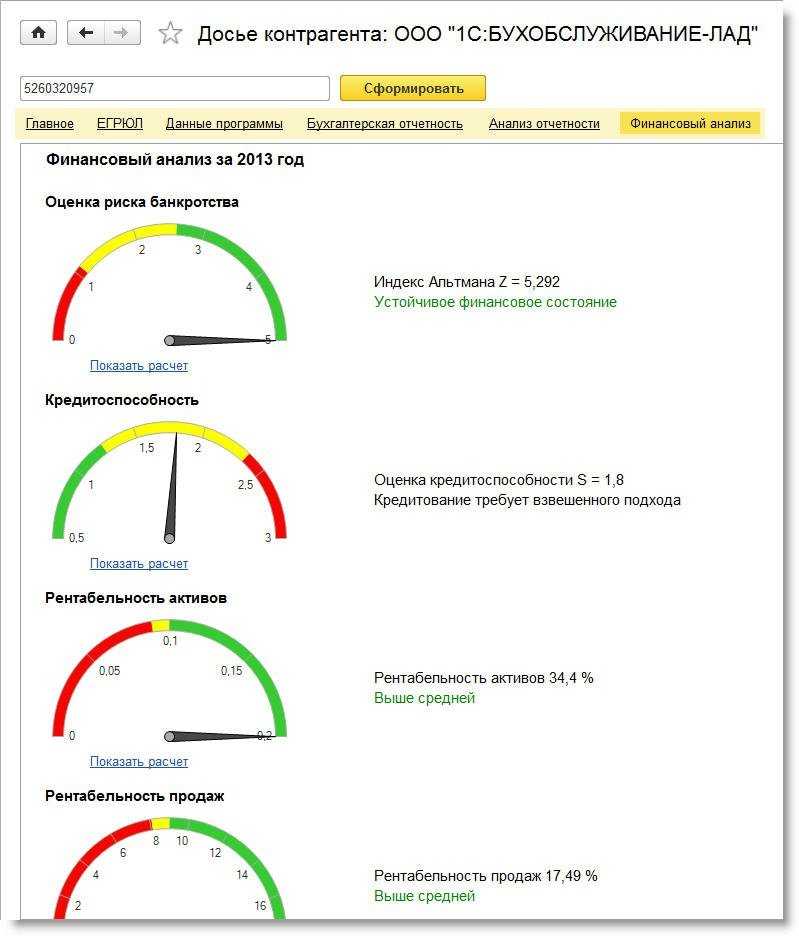

В разделе Финансовый анализ выполняется финансовый анализ предприятия по данным бухгалтерской отчетности контрагента по четырем критериям (рис. 6):

- Оценка риска банкротства;

- Кредитоспособность;

- Рентабельность активов;

- Рентабельность продаж.

Рис. 6. Финансовый анализ предприятия контрагента

Чтобы получить расшифровку расчета по каждому из критериев следует перейти по соответствующей гиперссылке Показать расчет (рис. 7).

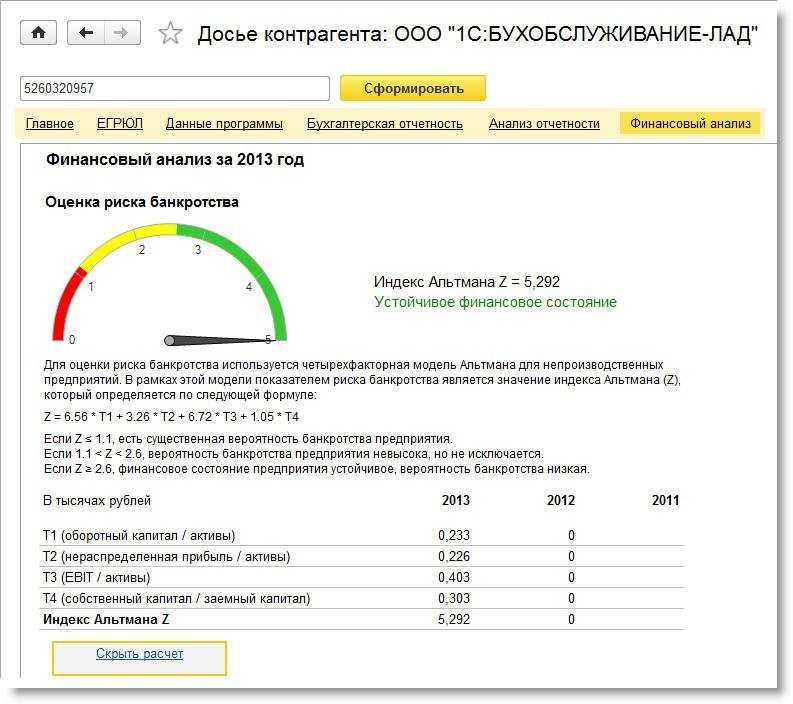

Степень риска банкротства контрагента оценивается по формулам Альтмана, предназначенным для компаний, акции которых не котируются на бирже:

- для производственных предприятий используется пятифакторная модель Альтмана;

- для непроизводственных предприятий используется четырехфакторная модель Альтмана.

Характер предприятия (производственное или непроизводственное) автоматически определяется по основному ОКВЭД. Факторы (показатели) рассчитываются по данным бухгалтерской отчетности.

В зависимости от того, в какой диапазон значений попадает исчисленный индекс Альтмана Z, программа оценивает вероятность риска банкротства контрагента.

Рис. 7. Расшифровка расчета оценки риска банкротства

Для оценки кредитоспособности контрагента используется анализ отчетности по методике, утвержденной Комитетом Сбербанка России по предоставлению кредитов и инвестиций от 30 июня 2006 г. № 285-5-р. По данным отчетности определяются финансовые коэффициенты и рентабельность, а показатель кредитоспособности S рассчитывается по специальной формуле. В зависимости от того, в какой диапазон значений попадает исчисленный показатель S, программа оценивает кредитоспособность контрагента.

Расчетные показатели рентабельности по основному виду деятельности контрагента сравниваются со среднестатистической (для данной отрасли, то есть для основного ОКВЭД) рентабельностью продаж и рентабельностью активов.

Для бухгалтерской отчетности СО НКО финансовый анализ в Досье контрагента не выполняется, так как рассчитываемые критерии не применимы к такому виду отчетности.

Что делать при неправильном заполнении документов или отсутствии необходимых сведений?

При неправильном заполнении документов или отсутствии необходимых сведений важно принять нестандартные меры для исправления ситуации. В первую очередь, обратитесь к контрагенту и попросите предоставить недостающую информацию или исправить ошибки в заполнении документов

Ниже приведены дальнейшие рекомендации, которые помогут вам управлять подобными ситуациями:

1. Проверьте требования и законодательство

Перед тем, как обращаться к контрагенту, убедитесь, что имеете подробное понимание требуемых документов и сведений. Изучите налоговое законодательство, правила и инструкции, чтобы точно знать, какие документы и данные необходимо предоставить. Это поможет вам требовать правильное заполнение и дополнительные сведения, при необходимости.

2. Составьте запрос на исправление или предоставление дополнительных сведений

Составьте официальный запрос к контрагенту, в котором укажите необходимые исправления или требуемые дополнительные сведения. В запросе укажите ясную дату, до которой контрагент должен предоставить исправленные или дополнительные документы.

Важно быть вежливым и предоставить контрагенту достаточно времени для исправления ситуации. Укажите причины, по которым требуется исправление или дополнительные сведения и объясните важность этих данных в рамках налоговой отчетности или иных требований

3

Уделите внимание срокам. Если контрагент не смог предоставить исправленные или дополнительные документы в срок, установленный вами, уделите внимание альтернативным вариантам решения проблемы

Некоторые из них могут включать обращение к юристам или консультантам, чтобы выяснить дальнейшие действия в случае нарушения сроков

Если контрагент не смог предоставить исправленные или дополнительные документы в срок, установленный вами, уделите внимание альтернативным вариантам решения проблемы. Некоторые из них могут включать обращение к юристам или консультантам, чтобы выяснить дальнейшие действия в случае нарушения сроков

- Сроки могут быть продлены по обоюдному согласию сторон.

- Вы можете обратиться за помощью к юристам или налоговым консультантам, чтобы проконсультироваться о возможных действиях.

- В случае нарушения сроков и отсутствии возможности предоставить необходимые документы, возможно пригрозить юридическим последствиям, таким как претензии или судебные иски.

Однако, прежде чем принимать экстремальные меры, рекомендуется провести детальные консультации с юристом или консультантом, чтобы понять, какие действия будут наиболее эффективными и законными в вашей конкретной ситуации.

Заодно обратитесь к нашей статье Каким образом обратиться в налоговую по предоставлению документов по контрагенту и Документы, требуемые в налоговую по контрагенту для получения дополнительных рекомендаций и образцов требуемых документов.

Как же проверять контрагента правильно?

Универсального решения нет: все зависит от размера компании, ее вида деятельности, частоты появления новых контрагентов и других факторов. Существует три схемы проверки:

- самостоятельная, силами своих сотрудников

- аутсорсинг на постоянной основе или привлечение по необходимости

- привлечение консультантов для настройки бизнес-процесса внутри компании, разработки индивидуальных регламентов и других документов, а также обучения сотрудников.

Самостоятельно осуществлять проверку контрагентов целесообразно если есть достаточное количество квалифицированного персонала, необходимое программное обеспечение, разработанные регламенты (которые существуют не просто на бумаге из где-то найденных шаблонов, а реально работают как часть общего бизнес-процесса), четко организованный документооборот. Квалифицированный персонал необходим для понимания сути проверки, методологии, правильного фиксирования результатов и их доведения до лиц, принимающих решения. Как правило, в крупных и некоторых средних компаниях этим занимаются сотрудники службы безопасности с привлечением юристов.

Организованный документооборот и регламенты необходимы для быстрого и качественного выполнения преддоговорной и периодической проверки контрагентов. Как правило, начинается проверка с запроса у контрагента перечня документов, включающего, помимо уставных документов, сведения о задолженностях перед бюджетом, налоговые декларации, штатное расписание, справку о материально-технических ресурсах и другие. Параллельно контрагент проверяется по открытым источникам информации (быстро и качественно, с небольшой аналитикой по проверяемой компании это делают СПАРК, Контур-Фокус и т.д.).

Использование современного ПО существенно сокращает сроки проверки контрагента и помогает быстро проверить связи компании, оценить текущее финансовое состояние, судебные дела, получить сведения о проверках госорганов и их результатах. Отчеты из такого ПО становились одним из доказательств проявления должной осмотрительности в суде в споре с налоговыми органами (например, дела №№ А49-1953/2017; А03-2471/2017).

Привлечение сторонних организаций имеет множество преимуществ: свои сотрудники не загружены побочной работой, вы получаете целостный отчет, включающий информацию, которой нет в открытых источниках (например, о наличии контрагента в «черном» списке Банка России). Этот вариант удобен и экономически выгоден небольшим компаниям, которым требуется проверить до 15-20 контрагентов в течение месяца. А вот компаниям, которые должны проверять несколько десятков контрагентов в день, аутсорсинг не подойдет: это будет нерентабельно по сравнению с настройкой процесса в самой компании и выделения нескольких штатных сотрудников.

Вариант привлечения консультантов для настройки бизнес-процесса по проверке контрагентов внутри компании подойдет и крупным, и средним, и небольшим организациям. Это универсальное решение, позволяющее настроить работу и оптимизировав процессы и затраты на их реализацию получать быстрый и качественный результат на постоянной основе. Как правило, привлечение консультантов включает индивидуальную разработку внутренних актов компании (регламенты, приказы и т.д.), обучение ответственных сотрудников на реальных примерах и разбор всех вопросов, тестирование работоспособности внедренного механизма и при необходимости его отладка для повышения эффективности.

Как определить, какие документы нужно предоставить в данной ситуации? Рекомендации экспертов.

Определение списка документов, которые необходимо предоставить в налоговую организацию по контрагенту, может вызывать некоторые трудности

Вариантов и перечней документов может быть множество, и важно определить, какие из них требуются именно в вашей ситуации

Для начала необходимо проанализировать вид и характер взаимоотношений с контрагентом. Перечень документов, который потребуется предоставить налоговой, в значительной степени зависит от формы сотрудничества, а именно, от вида договоров, заключенных с контрагентом.

Один из важных факторов при определении необходимых документов — это организационно-правовая форма контрагента. Как правило, для предприятий, работающих с индивидуальными предпринимателями, требования к документам будут отличаться, чем для предприятий, с которыми заключены договора на оказание услуг или поставку товаров.

При определении перечня необходимых документов следует учитывать цель запроса налоговой организации. Например, запрос на документы может быть связан с уточнением информации, представленной в отчетности, контролем и проверкой деятельности контрагента или в рамках проведения финансового аудита.

Для более точного определения перечня документов рекомендуется обратиться к законодательству и нормативным актам, в которых прописаны правила о предоставлении документов в налоговую организацию. Кроме того, полезным может быть обращение к юристам или специалистам в области налогового права.

В зависимости от конкретной ситуации могут потребоваться различные документы, такие как: договоры, счета-фактуры, акты сдачи-приемки товаров или услуг, платежные документы, кассовые документы, бухгалтерская отчетность, акты выполненных работ и другие.

Обязательное условие — предоставление документов, которые имеют отношение к предпринимательской деятельности контрагента. Они должны соответствовать требованиям законодательства и свидетельствовать о наличии фактов, сделок или операций, осуществляемых между вами и контрагентом.

В случае составления списка документов следует учитывать возможные риски исключения важных документов, которые могут потребоваться в будущем в рамках проверок со стороны налоговых органов. В то же время, следует избегать предоставления излишнего количества документов, которые не относятся к вашим отношениям с контрагентом.

Почему нужна проверка контрагента

Прежде всего, чтобы быть уверенным в сохранности своих денег. Компании и ИП-получатели аванса или покупатели продукции с отсрочкой платежа не должны быть мошенниками, «однодневками» или банкротами. Уже недостаточно просто запросить пакет учредительных документов — безупречные бумаги и видимое благополучие могут скрывать большие проблемы в настоящем и будущем.

К потерянным деньгам добавляется ответственность за неправомерные действия вашего контрагента. Если он не сдаст налоговую декларацию или не уплатит положенный НДС, отвечать будете вы — потому что не проявили должной осмотрительности при выборе поставщика или покупателя. Всё это прописано в специальной статье НК РФ, введённой в действие в 2017 году.

Требования ФНС по статье 54.1 НК РФ

Эта вводит противоуклонительные нормы, направленные на налоговую безопасность сделок:

- нельзя искажать отчётность с целью неуплаты налогов;

- сделка должна быть экономически обоснованной и иметь чётко выраженную деловую цель;

- сделка должна быть реально исполнена сторонами договора, либо прописанными в договоре иными лицами.

Последний пункт имеет непосредственное отношение к теме нашей статьи

В ходе подготовки к заключению договора и в ходе её исполнения, налогоплательщики должны иметь неопровержимые документальные доказательства предпринятой осторожности и осмотрительности. Простым истребованием регистрационных документов уже не обойтись

Ваша цель, как стороны сделки — проверить не только отсутствие у контрагента признаков банкротства или мошенничества, но и просчитать возможные негативные последствия от сотрудничества с ним.

При нарушении налогового законодательства со стороны контрагента, ИФНС выявляет цепочку сделок и направляет запросы её участникам. По требованию ИФНС вы должны предъявить все документы по исполнению договора, а также доказательства проведённой проверки состояния контрагента на момент заключения сделки. Это могут быть различные выписки, распечатки с интернета, копии учредительных документов, статьи из СМИ, ответы на запросы в контролирующие органы, фотографии объектов имущества и т.д. В противном случае ИФНС может доначислить налоги к уплате.

Но если вы докажете:

- цель сделки — это был не уход от налогов, а получение экономически обоснованного дохода;

- реальное исполнение договора — с приложением подтверждающих документов;

- проведение предварительного анализа состояния контрагента,

у инспекции не будет причин требовать доплату налогов.

Образец ответа в налоговую по предоставлению документов по контрагенту. Полезные рекомендации.

Уважаемый, !

В ответ на ваш запрос от по поводу предоставления документов по нашему контрагенту, мы предоставляем следующую информацию:

1. Письмо-запрос от налоговой на предоставление документов по контрагенту в соответствии со ст. 93 НК РФ.

2. Копия договора с контрагентом.

3. Документы, подтверждающие факт и достоверность поставки товаров (работ, услуг).

4. Копия акта сверки взаимных обязательств с контрагентом.

5. Копия платежного документа о фактической оплате.

6. Копии счетов-фактур на отгруженные товары (работы, услуги).

7. Документы, подтверждающие расчеты с налоговым агентом.

8. Копия платежного поручения о перечислении налоговых платежей в бюджет.

Прошу вас проверить представленные нами документы, а также уведомить нас о любых необходимых дополнительных запросах или требованиях.

Полезные рекомендации:

1. Всегда ведите точное и своевременное учет документов по контрагентам, включая договоры, счета-фактуры и акты сверки.

2. Периодически проверяйте правильность и полноту предоставляемых документов поставщиками и подрядчиками.

3. Внимательно изучайте требования налогового законодательства по предоставлению документов и осуществляйте своевременное их представление в налоговые органы.

4. Сохраняйте копии всех предоставляемых документов и ведите архивное делопроизводство.

5. Обеспечьте контроль и согласование документации с бухгалтерией и юридическим отделом.

6. При необходимости, проконсультируйтесь со специалистами по налоговому праву для уточнения требований и обязательств по предоставлению документов.

Благодарим за внимание к нашему запросу. С нетерпением ждем вашего ответа

10 способов того, как проверить финансовое состояние контрагента

Способ 1. Прежде чем заключать сделку, запросите у контрагента копии устава, свидетельств о постановке на налоговый учет и о госрегистрации.

Еще нужна справка о том, что у контрагента нет задолженности по налогам, и выписка из ЕГРЮЛ. В законе не написан срок между получением выписки и предоставлением ее налогоплательщику.

Проверить финансовое состояние контрагента можно, запросив численность сотрудников, имущественное положение, стоимость основных средств, опыт работы, репутацию на рынке. Эта информация поможет принять вам правильное решение по выбору контрагента.

Способ 2. Проверить финансовое состояние контрагента с помощью сервисов ФНС России.

Например, можно:

- в режиме онлайн получить краткие сведения из ЕГРЮЛ;

- проверить, не предоставил ли контрагент документы для регистрации сведений, содержащихся в ЕГРЮЛ, или изменений учредительных документов;

- выяснить, не зарегистрирован ли контрагент по адресу «массовой регистрации» и осуществляется ли с ним связь по указанному в ЕГРЮЛ адресу;

- убедиться, что контрагент не собирается ликвидироваться, делать реорганизацию, приобретать часть уставного капитала другой компании, уменьшать уставной капитал;

- удостовериться, что контрагент – действующий предприниматель, и его не собираются исключать из ЕГРЮЛ;

- узнать, нет ли среди исполнительных органов предприятия дисквалифицированных лиц;

- проконтролировать, что руководителя и учредителя предприятия нет в реестре лиц, отказавшихся от участия в организации.

Способ 3. Узнать, не привлекался ли потенциальный партнер к судебным разбирательствам. Для этого нужно на официальном сайте ВАС РФ указать его ИНН, ОГРН или название. В результате вы увидите все дела, в которых участвовал контрагент, основные документы по процессу и текущую стадию разбирательства.

Способ 4. В Едином реестре сведений о фактах деятельности юридических лиц можно проверить, не находится ли компания в состоянии банкротства. Можно узнать и другую информацию. Например, стоимость чистых активов АО.

Способ 5. На сайте ФСПП России проверьте, не ведется ли исполнительное производство в отношении контрагента (это возможно, даже если контрагент является ИП). Для этого на сайте воспользуйтесь поиском по исполнительным производствам.

Способ 6. Проверить наличие лицензии, если она обязательна для осуществляемой партнером деятельности.

Перейдите на сайт лицензирующего органа (зависит от вида деятельности), чтобы узнать, есть ли у контрагента лицензия. Например, если деятельность связана с использованием источников ионизирующего излучения или возбудителей инфекционных заболеваний, воспользуйтесь сайтом Роспотребнадзора.

Способ 7. Посмотреть состояние бухгалтерской отчетности контрагента за год. Эта информация открыта для поставщиков, покупателей, кредиторов, инвесторов, банков и др. Заинтересованные пользователи имеют право ознакомиться с этой информацией, получить ее копии, возместив траты на копирование. Предприятие должно предоставлять бухгалтерскую отчетность.

Кроме того, годовую бухгалтерскую отчетность компаний предоставляет Росстат.

Способ 8. Если контрагент участвует в закупках, изучите реестр недобросовестных поставщиков. Для этого обратитесь к соответствующему перечню, предоставляемому ФАС.

Способ 9. Суды часто указывают на то, что нужно проверять полномочия лица, подписывающего договор. Даже если у него есть все документы, но он не удостоверился в полномочиях представителя контрагента на подписание документов, значит, он недобросовестный налогоплательщик.

Способ 10. И еще один способ проверить финансовое состояние контрагента – сделать запрос в налоговую инспекцию по месту его регистрации.

Окружные арбитражные суды подтверждают, что налоговые органы обязаны предоставить вам запрашиваемую информацию, если она не является налоговой тайной.

Узнайте о контрагенте

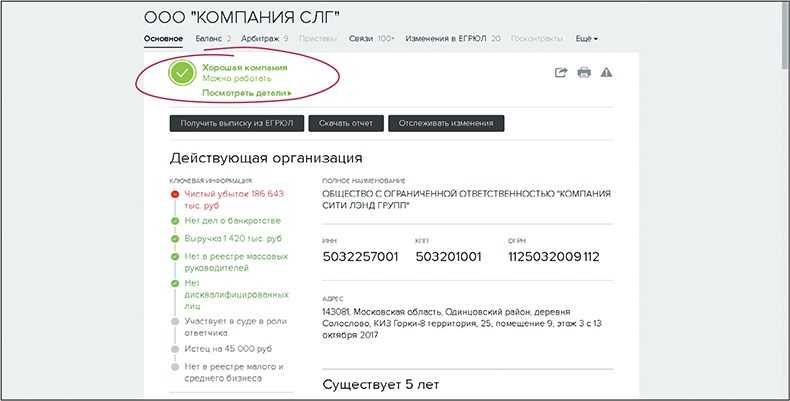

Чтобы получить досье на контрагента, внесите в строку поиска ИНН, ОГРН или название компании, которую хотите проверить. Нажмите на кнопку . Сервис найдет компанию — кликните на нее. На экране увидите сведения о компании и рекомендации от сервиса.

Когда потенциальный партнер надежный, сервис сообщит, что с ним можно работать. Это значит, что у компании хорошая деловая репутация, нет финансовых рисков и затяжных судебных споров, она не в стадии ликвидации. Но перед заключением договора все-таки проверьте, достаточно ли у организации ресурсов для выполнения договора.

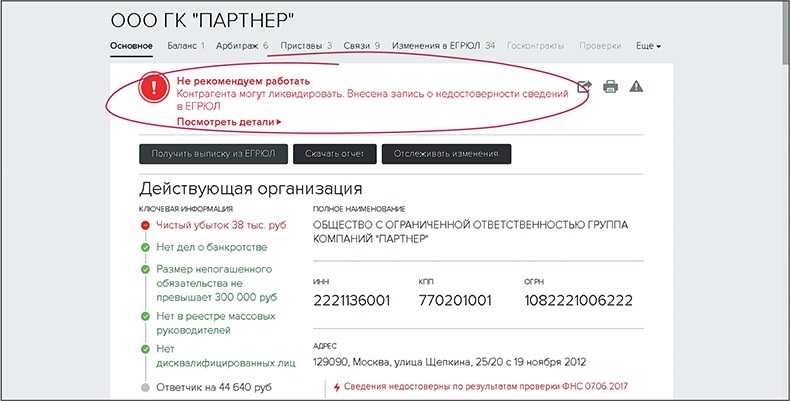

Когда у потенциального партнера проблемы, сервис предупредит надписью «Не рекомендуем работать». Рядом указана причина. Например, есть недостоверные записи в ЕГРЮЛ или компания на стадии банкротства. Причину, почему сервис решил дать негативный отзыв, вы увидите рядом.

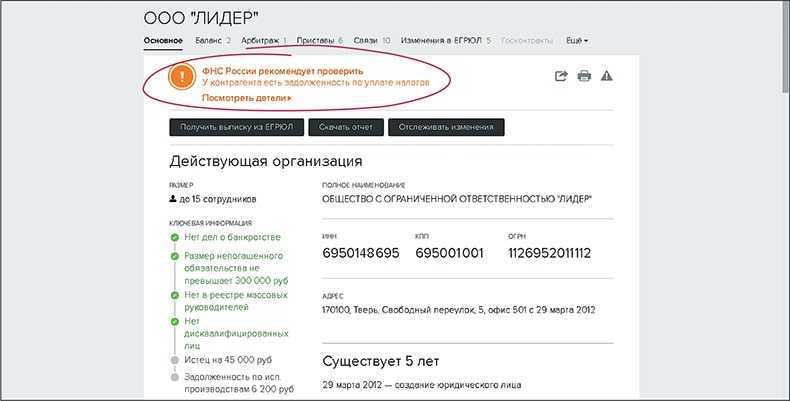

Сервис может посоветовать дополнительно проверить партнера. Например, если компания недавно открылась и у нее еще недостаточно опыта, партнер судится или есть налоговая недоимка.

Зачем следует проверять контрагента на благонадежность перед заключением контракта?

Заключать долгосрочные контракты лучше всего с благонадежными клиентами, тем более при крупных сделках. При заключении нового контракта желательно провести проверку, с кем вы будете иметь дело. И это нужно делать, как новым, так и уже и опытным компаниям.

Но даже в постоянном партнере мы не всегда можем быть уверены. Поэтому вы можете проверить контрагента на сайте налоговой по ИНН или на другом сервисе, чтобы не допустить серьезную ошибку.

Вот лишь некоторые сведения, что может дать проверка контрагента по ИНН:

Руководитель является не благонадежным. Это первый звоночек, который вы можете получить. Такое лицо может быть, в том числе и подставным и быть оформлено сразу в нескольких фирмах. Так, например, стоит задуматься, если вы ведете тендер и на него претендует сразу несколько фирм у которых один директор.

Компания находится в стадии ликвидации, банкротства или реорганизации. Такое может случиться, если контрагент решил утаить данные сведения. Начав дело с такой компанией, вы можете не получить свои деньги, а встать в очередь должников.

У компании партнера отсутствует разрешение или лицензия на осуществляемый ими вид деятельности

Также будет крайне важно это узнать, чтобы не подставить себя.

Запрет на ведение определенного вида деятельности.

Иные сроки ведения деятельности, нежели озвучено. Компании могут выставлять на показ более длительный срок своей работы, нежели есть, чтобы выглядеть более авторитетно

Это уже есть первый звоночек, о том, что с такими не стоит иметь дело.

Юридический адрес компании является массовым. Это не принципиальный критерий, который не говорит о том, что с таким контрагентом лучше не вести дела, но стоит насторожиться и провести более детальную проверку.

Реквизиты компании не соответствую предоставленным данным. Данный факт может возникнуть как от банальной невнимательности лица, которое готовило документы, но также же и в результате умышленного обмана. Неправильные реквизиты могут привести к тому, что вас могут возникнуть проблемы, например, при подаче алкогольной декларации или декларации по НДС.

Компания занимается всем подряд и все у нее есть. Такое бывает с фирмами «однодневками» и с фирмами, которые занимаются финансовыми махинациями и обманом.

Сбор данные сведений лишь часть дела, следующим шагом будет живое общение в офисе партнера

При этом следует обратить внимание на вывеску компании и как долго она находится на данном адресе. Как правило, у компаний «однодневок» попросту нет вывески

Даже наличие сайта не всегда говорит, что партнер благонадежен.

Внимание! Для того, чтобы провести быструю проверку вы можете воспользоваться услугами онлайн сервиса – это не бесплатно, но большим плюсом будет общий сбор данных и готовый вывод. То, что вы вручную будете делать в течение дня – вы сможете сделать за 5 минут — проверь себя и контрагента.