Новости

В России изменились правила выплаты аванса и основной части оклада. Ситуацию комментирует доцент кафедры экономики и финансов Алтайского филиала Президентской академии Ирина Куликова.

В соответствии с трудовым законодательством (ст. 136 ТК РФ) заработная плата выплачивается не реже двух раз в месяц: сначала за первую половину месяца, а потом за вторую. До 2023 года работодатели удерживали НДФЛ только один раз со всей суммы заработной платы за месяц при окончательной ее выплате работнику. Такой порядок был предусмотрен п. 2 ст. 223 НК РФ, согласно которому датой фактического получения дохода в виде заработной платы признавался последний день месяца, за который она была начислена, поэтому аванс не считался полученным, а НДФЛ не начислялся и не удерживался. Кроме того, сроки уплаты НДФЛ в бюджет зависели от вида дохода, который получил работник организации, например, налог с заработной платы следовало перечислять в бюджет не позднее следующего рабочего дня после выплаты, а с сумм больничных и отпускных в последний день месяца, в котором их выплатили.

С января текущего года начал действовать иной порядок признания –доход считается фактически полученным в день выплаты заработной платы: наличными на руки или посредством перечисления на счет в банке (п. 1 ст. 223 НК РФ). Теперь работодатели исчисляют суммы НДФЛ на дату фактического получения дохода, определяемого в соответствии со ст. 223 НК РФ и абз. 1 п. 3 ст. 226 НК РФ, нарастающим итогом с начала налогового периода (календарного года).

С 1 января этого года работодатели обязаны перечислять суммы исчисленного и удержанного НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца (п. 6 ст. 226 НК РФ) – единая дата уплаты налогов. Особые сроки уплаты НДФЛ установлены для декабря и января: за период с 1 по 22 января налог надо перечислить не позднее 28 января, а за период с 23 по 31 декабря – не позднее последнего рабочего дня года.

В трудовом законодательстве отсутствует понятие аванса, но на практике используется именно такая терминология. В нормативных документах так же не прописана методика определения размера аванса. В настоящее время так называемый аванс – это оплата фактически отработанного времени. Такой способ расчета аванса учитывает интересы сотрудника и работодателя, но он наиболее трудоемкий для работников бухгалтерии, так как в каждом месяце сумма заработной платы может отличаться из-за разного количества рабочих дней, выходных, праздников и т.п. Использовать на практике вариант определения суммы аванса в виде процента от заработной платы (например, 50%) с учетом вступивших в силу изменений в законодательстве не рекомендуется, так как высока вероятность возникновения переплат по заработной плате.

В отношении сроков выплаты заработной платы ничего не поменялось: как и прежде работодатели должны руководствоваться нормами ст. 136 ТК РФ. Так заработная плата за первую половину месяца должна начисляться с 1-го по 15-е число каждого месяца, а заработная плата за вторую половину месяца – с 16-го по последнее число. Заработная плата за первую половину месяца выплачивается с 15-го по последнее число месяца, а заработная плата за вторую половину месяца – с последнего числа текущего месяца по 15-е число следующего месяца, то есть, между выплатами должно быть 15 календарных дней.

Как было до этого года. Работнику за март начислили заработную плату 43 000 руб. Аванс 15 000 руб. выплатили 15 марта, а основную заработную плату 31 марта. Сумма НДФЛ 5 590 руб. (43 000 руб. х 13%). Налог удерживали полностью при выплате основной части заработной платы за месяц, то есть 31 марта работник получал 22 410 руб. (43 000 руб. – 15 000 руб. – 5 590 руб.).

Как стало в текущем году. При выплате заработной платы работнику за первую половину месяца (раньше это был аванс) организация удержит 15 марта НДФЛ в размере 1 950 руб. (15 000 руб. х 13%). 31 марта при выплате заработной платы за вторую половину месяца налог удержат вновь в размере 3 640 руб. (28 000 руб. х 13%). Общая сумма НДФЛ за месяц в новых условиях не изменилась – 5 590 руб. (3640 руб. + 1 950 руб.). Согласно новым правилам не позднее 28 марта следует уплатить в бюджет сумму НДФЛ, удержанную с заработной платы работника за вторую половину февраля, и сумму НДФЛ, удержанную за первую половину марта.

Также, если в нынешнем году работодатель выплатит заработную плату 28 декабря, НДФЛ он должен заплатить не позднее 29 декабря, в последний рабочий день года.

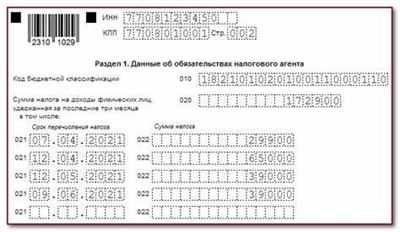

Заполнение 6-НДФЛ при типовом алгоритме

Декабрь 2022 года — это важный месяц для заполнения налоговой декларации по НДФЛ с авансовых платежей за 2022 год. Для заполнения данной декларации следует использовать форму 6-НДФЛ, которая позволяет указать все необходимые сведения о полученных доходах и уплаченных налогах.

Заполнение формы 6-НДФЛ при типовом алгоритме происходит следующим образом. В первую очередь необходимо указать все доходы за 2022 год, полученные со всех источников: основная работа, дополнительные заработки, проценты по банковским вкладам, арендная плата и т.д.

После указания всех доходов следует перейти к расчету налога, который необходимо уплатить. Для этого необходимо применить ставку НДФЛ, которая составляет 13% в 2022 году. Переводим сумму доходов в рублях в налоговую базу, умножаем на ставку и получаем сумму налога.

В случае, если уплаченных авансовых налогов больше, чем необходимо, разница может быть выведена на учет в качестве будущих авансовых платежей. Если же сумма уплаченного налога меньше, чем необходимо, то остаток должен быть уплачен в установленные сроки.

Заполнение формы 6-НДФЛ осуществляется в соответствии с инструкцией, которая содержит подробные указания по каждому пункту и обязательные требования к правильному заполнению декларации. При заполнении необходимо быть внимательным и точным, чтобы избежать возможных ошибок и вопросов со стороны налоговых органов.

Кто попадает под новые правила изменения в расчете НДФЛ и аванса по зарплате в 2024 году

Как правило, все работающие граждане, получающие налогооблагаемый доход отзаработной платы, попадают под новые правила.

Размер аванса НДФЛ, который перечисляется работнику, изменяется и будет рассчитываться иначе по сравнению с предыдущими годами.

Важно учитывать, что изменения в расчете НДФЛ и аванса по зарплате в 2024 году будут влиять на размер выплаты зарплаты и сроки ее получения. Подробнее о том, как измениться расчет и размер аванса НДФЛ в 2024 году, следует уточнять у своего работодателя

Подробнее о том, как измениться расчет и размер аванса НДФЛ в 2024 году, следует уточнять у своего работодателя.

Необходимость удержания НДФЛ с аванса

Обратите внимание, что удержание НДФЛ с аванса не является обязательным и зависит от условий, установленных законодательством и договором между работником и работодателем. В некоторых случаях работодатель может решить не удерживать НДФЛ с аванса, но при этом обязан учесть эту сумму при расчете и уплате НДФЛ за основную зарплату в дальнейшем

Если работодатель решает удержать НДФЛ с аванса, он должен учесть следующие факторы:

- За какой период времени выплачивается аванс. Если аванс выплачивается в первой половине месяца, то работодатель обязан удерживать НДФЛ с этой суммы. Если аванс выплачивается во второй половине месяца, то удержание НДФЛ не требуется.

- Какая сумма аванса выплачивается. НДФЛ должен быть удержан только с суммы, превышающей минимальный размер оплаты труда (МРОТ).

- Какая сумма зарплаты будет выплачена в следующем месяце. Если работник получит аванс, то сумма зарплаты в следующем месяце должна быть уменьшена на сумму аванса.

В целом, удерживать НДФЛ с аванса нужно тогда, когда выплата аванса считается значительной и учитывает размеры основной зарплаты. Таким образом, работник не должен платить дважды по одному и тому же НДФЛ.

Пример расчета по новому в 2024 году

Иванова Е. М. работает менеджеров в ООО «Рога и копыта». Согласно трудовому соглашению, ей установлен должностной оклад 20000 рублей. Кроме этого, ей доплачивается за совмещение должности маркетолога 12000 рублей. В случае, когда выполняется месячный план по реализации продукции, то ей начисляется премия 45% от размера оклада.

В расчетном месяце 20 дней. Аванс будет выплачен за 11 дней.

При расчете авансовой части необходимо использовать только значения оклада и доплаты за совмещение должности. Премия начисляется по итогам месяца, поэтому в расчете аванса она не участвует.

Оклад за первую часть месяца равен: 20000 / 20 х 11 = 11000 рублей.

Доплата за совмещение составит: 12000 / 20 х 11 = 6600 рублей.

Итого размер аванса составит: 11000 + 6600 = 17600 рублей.

Внимание! С аванса не удерживается подоходный налог, также к нему запрещено применять коэффициент 0,87. Поэтому, к выплате на руки полагается вся сумма.

Читайте далее:. Расчет отпускных в 2024 году по новому: формула и примеры, что если сотрудник отработал менее года

Расчет отпускных в 2024 году по новому: формула и примеры, что если сотрудник отработал менее года

Калькулятор отпускных в 2024 году: онлайн расчет, формулы, примеры, сроки выплат

Компенсация за неиспользованный отпуск при увольнении в 2024 году: кому выплачивается, размер, как рассчитать

Увольнение инвалида 3 группы по собственному желанию: выплаты и компенсации, порядок оформления в 2024 году

Калькулятор расчета больничного листа в 2024 году — онлайн калькулятор с учетом всех изменений

В каком размере выплачивать аванс в 2023 году, соблюдая ТК РФ

По ТК РФ зарплата выплачивается дважды в месяц с интервалом в 15 календарных дней. Заработную плату за первую половину месяца традиционно все называют «авансом». Аванс не может быть меньше сумму зарплаты, рассчитанной за фактически отработанное время. Но, в нем могут не учитываться стимулирующие выплаты, если их размер зависит от итогов работы за месяц.

ТК РФ в статье 136 требует выплачивать заработную плату работникам не реже чем каждые 15 дней и рассчитывать ее пропорционально отработанному времени либо выполненной норме труда.

То есть, при расчете заработной платы за первую половину месяца бухгалтер обязан учитывать:

- фактически отработанное сотрудником время или норму;

- надбавки за отработанное время, расчет которых не зависит от оценки итогов месяца, например, работа в ночное время, доплата за совмещение и т.п.;

- объем выполненной месячной нормы рабочего времени.

Минтруд придерживается точно такой же позиции, которую озвучивал неоднократно в своих письмах. Например, в письме от 03.02.2016 № 14-1/10/В-660 говорится, что при определении размера зарплаты за полмесяца нужно учитывать реально отработанное сотрудником время (фактически выполненную им работу).

Если в компании установлены премии и другие стимулирующие выплаты, которые рассчитываются по результатам работы за месяц, их учитывают только при расчете зарплаты по итогам месяца и включают во вторую часть выплаты месячной зарплаты.

Сдельщикам, как и работникам «на окладах» аванс платится за фактически выполненную ими работу с 1-го по 15-е число месяца.

Суть статьи 136 ТК РФ и позиции Минтруда состоит в том, заработную плату за первую половину месяца нужно рассчитывать пропорционально отработанному времени. И это не зависит от системы оплаты труда, принятой компанией.

Это почти полностью исключает возможность, установить в компании размер аванса в процентном соотношении к окладу или в фиксированной сумме. Такие правила расчета аванса считаются нарушением трудового законодательства. Это находит отражение в судебных разбирательствах, например, в определении 7-го кассационного суда общей юрисдикции от 03.02.2022 № 88-1828/2022 по делу № 2-1496/2021.

Кроме того, если компания выплачивает аванс в размере меньшем чем зарплата, рассчитанная за первую половину месяца по фактически отработанному времени (выполненной норме), руководитель компании и организация могут быть оштрафованы по ч.6 ст. 5.27 КоАП на сумму от 10 000 до 20 000 руб. и на сумму от 30 000 до 50 000 руб. соответственно.

Изменения в части НДФЛ 2023 года и размер аванса

С 2023 года бухгалтерия обязана удержать НДФЛ и с аванса, и с зарплаты по итогам месяца.

По нормам 2022 года только в последний день месяца (дата признания дохода) известно, сколько работнику должен заплатить работодатель. То есть, до окончания месяца доход в виде зарплаты не может считаться полученным, а значит НДФЛ не может быть исчислен и удержан. Но, на практике больше половины бухгалтеров все равно удерживали НДФЛ с суммы аванса, просто не перечисляли налог в бюджет. А весь НДФЛ платили в бюджет после выплаты зарплаты за месяц.

Тем более, что это «вшито» почти во все бухгалтерские программы.

С 2023 года дата получения физлицом дохода для целей НДФЛ – день, когда работнику была произведена выплата, а не последний рабочий день (как было раньше). Получается, что как бы узаконили то, что и было раньше.

Только в тех компаниях, где при расчете аванса не удерживали НДФЛ, работники с 2023 стали получить чуть меньше при выплате аванса и чуть больше при выплате зарплаты за месяц.

Как можно установить аванс в фиксированной сумме или в процентном соотношении

Итак, по ТК РФ заработная плата платится по фактически отработанному времени или выполненной норме: это касается и аванса за первую половину месяца, и зарплаты по итогу.

В принципе аванс можно установить в процентах, прямого запрета нет

Важно, чтобы эта сумма не была меньше суммы за фактически отработанное время. Это в диапазоне 40-50%

До принятия такого решения нужно сравнить эту сумму с оплатой за фактически отработанное время.

Уменьшение размера аванса может рассматриваться как дискриминация в сфере труда, умаление трудовых прав физлиц (письма Минтруда от 20.03.2019 № 14-1/В-177, от 10.08.2017 № 14-1/В-725).

Но, если у компании есть стимулирующие выплаты, которые рассчитываются по итогам месяца и это закреплено в локальных нормативных актах, произведя определенные расчеты, бухгалтерия может формально «выйти» на показатели для установления аванса в фиксированной сумме или процентах. Может оказаться так что, например, 40% от оклада это и будет половина заработной платы. А оставшиеся 60% – это зарплата плюс премии за месяц.

Аванс расчетом по произвольной формуле

Если рассмотренные выше варианты не устраивают, так как например, у сотрудника прямая сдельная оплата без какого-либо минимального оклада, то можно предложить другую идею.

Вместо основного начисления сотрудника расчет аванса производить по другому виду начисления с нужной формулой расчета аванса. Это потребует некоторых искусственных настроек и действий, но зато позволит решить задачу. Рассмотрим пример, когда у сотрудника прямая сдельная оплата, а аванс выплачивается исходя из некоторой суммы пропорционально отработанному в первой половине месяца времени.

Настроим начисление, которое будет использоваться для расчета аванса:

Начисление будет назначаться сотруднику в плановом порядке, поэтому укажем, что начисление выполняется Ежемесячно.

Формула начисления:

СуммаАванса/НормаДнейЗаПервуюПоловинуМесяца*ВремяВДнях*?(РасчетнаяБаза=0,1,0)

- Сумма аванса – новый показатель, который будет задаваться при назначении начисления в плановом порядке.

- Норма дней за первую половину месяца – ежемесячный показатель для сотрудника, значение которого будет вводиться перед расчетом аванса с помощью документа Данные для расчета зарплаты.

Для ввода нормы за первую половину месяца настроим шаблон ввода исходных данных (Настройка – Шаблоны ввода исходных данных).

Нам необходимо, чтобы наше начисление рассчитывалось в аванс, но не начислялось при расчете зарплаты за месяц. При этом в аванс не должно начисляться основное начисление сотрудника, но оно должно выполняться при начислении зарплаты за месяц. Для этого мы перенастроим основное начисление сотрудника, сбросив флажок Начисляется при расчете первой половины месяца. А в наш вид начисления для расчета аванса внедрим в формулу выражение *?(РасчетнаяБаза=0,1,0). В расчетную базу включим основное начисление сотрудника.

Таким образом, когда сдельный заработок не начисляется (Расчетная база = 0), тогда рассчитывается аванс. А когда начисляется сдельный заработок (Расчетная база > 0), тогда аванс умножается на ноль, т.е. начисление не производится. Чтобы начисление не только не рассчитывалось, а совсем не показывалось в начислении зарплаты за месяц можно также настроить приоритет, указав в качестве более приоритетного для аванса основное начисление сотрудника.

Особое внимание нужно уделить настройке учета времени для вида начисления для аванса. Необходимо установить, что начисление выполняется за работу полную смену в пределах нормы времени

Это для программы признак основного начисления сотрудника. Например, если для организации в одном месяце за один и тот же период вводятся два документа Начисление за первую половину месяца для разных групп работников, то если работник будет включен в первый документ, то чтобы он не попал во второй документ необходимо, чтобы в первом документе для этого работника присутствовало начисление за работу полную смену в пределах нормы времени.

Однако, при такой настройке возникнут проблемы при назначении начисления в плановом порядке. Мы хотим назначить его вместе с основным начислением сотрудника, однако, программа не позволит этого сделать, так как запрещено назначать сотруднику два плановых начисления за работу полную смену в пределах нормы времени. Хорошая новость в том, что эта проверка производится еще и с сравнением вида времени. Т.е. если для нашего аванса мы установим вид времени Рабочее время, и этот же вид времени будет установлен для основного начисления сотрудника, то проведение будет запрещено. Но если мы для аванса установим другой вид времени, то сможем «обмануть» программу. Что мы и сделаем!

Скопируем вид времени Явка (Настройка – Классификаторы – Виды рабочего времени), установим для него произвольное наименование, и укажем этот вид времени для нашего аванса.

Чтобы при этом для аванса правильно рассчитывалось отработанное время пропишем в дополнительных видах времени все виды рабочего времени, за которые должен начисляться аванс.

Остается сбросить флажок Начисляется при расчете первой половины месяца для основного начисления сотрудника.

Всё, теперь можно назначать наш вид начисления сотруднику в плановом порядке.

Перед расчетом аванса необходимо ввести показатель Норма дней за первую половину месяца.

Аванс рассчитывается по отдельному виду начисления исходя из суммы 20 000 руб. за отработанное с 1 по 15 января время.

При начислении зарплаты за январь расчет производится по основному начислению сотрудника. Начисление для расчета аванса при расчете зарплаты не появляется, так как полностью вытесняется основным начислением сотрудника.

Как платить аванс НДФЛ по новым правилам в 2024: подробная информация

Начиная с 1 января 2024 года, установлены новые правила по уплате авансового налога на доходы физических лиц (НДФЛ). Сроки и штрафы за несвоевременную выплату соответствующего долга будут существенно изменены. Знание этих правил поможет избежать неприятностей и сохранить финансовую дисциплину.

Если вы осуществляете выплаты заработной платы сотрудникам, вам придется учесть следующие моменты:

- Аванс НДФЛ за каждый месяц должен быть выплачен до 20 числа месяца, следующего за месяцем, когда были перечислены зарплаты.

- Если у вас есть договора с физическими лицами, по которым выплачивается зарплата, то аванс НДФЛ следует вычислить и перечислить до получения физическим лицом зарплаты.

- Необходимо учесть, что при задержке выплаты аванса НДФЛ предусмотрена ответственность в виде штрафов.

Следующая таблица поможет вам определить, с какой зарплаты и в каком размере вы должны выполнить авансовую выплату НДФЛ:

| Дата выплаты зарплаты | Период, за который выплачивается зарплата | Размер авансовой выплаты НДФЛ |

|---|---|---|

| 1-15 числа месяца | Предыдущий календарный месяц | 20% от начисленной зарплаты |

| 16-31 числа месяца | Текущий календарный месяц | 20% от начисленной зарплаты |

При несвоевременной выплате аванса НДФЛ у вас может возникнуть недоимка и вы подвергнетесь штрафным санкциям в размере:

- 0,1% за каждый день задержки внесения аванса;

- 50% от задолженности по авансу в случае умышленного уклонения от уплаты.

Часто задаваемые вопросы:

- Какие сотрудники обязаны платить аванс НДФЛ?Аванс НДФЛ следует платить для всех сотрудников, у которых есть договоры и выплачивается зарплата.

- Какая ответственность предусмотрена за несвоевременную выплату аванса НДФЛ?За несвоевременную выплату аванса НДФЛ предусмотрена недоимка в размере 0,1% за каждый день задержки внесения аванса и штраф в размере 50% от задолженности.

Как это было?

«В нашей компании заведено правило, что аванс мы выдаем по 25-ым числам месяца, а остаток выплачиваем 10-го числа вслед за расчётным. Так получилось, что в связи с финансовыми трудностями мы не выдали аванс сотрудникам 25-ого числа, и нам пришлось это делать в следующем месяце, уже 4-ого числа. Остаток мы планируем благополучно выдать 10-ого, т.е. как и полагается. Не совсем понятно, как в этом случае будет выплачиваться НДФЛ. Нужно ли его платить с зарплаты или же все-таки с аванса?»

За помощью в ответе на этот вопрос мы обратились к налоговым экспертам, которые смогли дать на него вразумительный ответ. Исходя из сути беседы, нам указали на несколько основополагающих моментов для корректного определения базы НДФЛ. В частности, нас попросили не забывать, что днем выплаты получаемого дохода в виде заработной платы, согласно пункту 2 статьи 223 НК РФ, будет считаться последний день месяца, за который она начислена. Более того, удерживать НДФЛ налоговый агент имеет право по завершении месяца, в котором она была начислена (т.е. на следующий). Более того, на данное правило не влияет обязанность компаний выплачивать сотрудникам доход два раза в месяц. Исходя из этого, можно сделать вывод, что если аванс был выдан на следующий месяц в след за расчетным, то НДФЛ будет платиться с него, как с аванса, а не как с зарплаты. К такому же выводу пришли и чиновники в письме ФНС России от 24 марта 2016 года № БС-4-11/4999.

Читайте статью: «И смех, и грех. Как заполнить справку 2-НДФЛ, если нет денег на зарплату»?

Распространенные вопросы

Вопрос 1: Кадровая служба фирмы-работодателя зафиксировала сроки выплаты суммы аванса и окончательного расчета по зарплате в коллективном договоре. Следует ли вносить изменения в документ при указании сроков выплаты премий, надбавок?

Для фиксирования расчетов по заработной плате работников в п. 6 ст. 136 ТК РФ четко прописаны условия для заработка/аванса и даты их выплаты. В отношении повышающих/стимулирующих выплат нужно отметить следующее. Источником премии, как правило, является прибыль компании. Ее оценка требует некоторого времени, которое отклоняется от сроков, зафиксированных в ст. 136 ТК.

Произведя оценку финансовых результатов, которые ложатся в основу для расчета надбавок и прочих стимулирующих начислений, выплаты производятся обособленно. Правила для таких начислений указаны в ч. 2 ст. 135 ТК РФ, где содержатся требования, в которых указано, что премиальные (стимулирующие) начисления за успешные результаты труда фиксируются в:

- локальных актах фирмы;

- коллективном договоре;

- положении об оплате труда.

В этих документах следует предусмотреть сроки и периодичность выплаты данных начислений.

НДФЛ и авансы: способ удержания и срок оплаты

При выплате дохода физическим лицам налоговый агент (в данном случае это работодатель) обязан удерживать НДФЛ и перечислять его в бюджет. Факт получения дохода при расчете заработка следует опираться на нормы п. 2 ст. 223 НК РФ, где доходом в части оплаты труда признан последний день месяца. Значит, НДФЛ фирма удерживает и оплачивает только после выплаты второй части заработка, т.е. в конце месяца.

Срок перечисления налога зависит от условий предусмотренных распорядком компании по оплате труда, но, не нарушая правил установленных п. 6 ст. 226 НК. А именно:

- День получения денег в банке на выплату зарплаты – не позже дня получения;

- День расчета (оплаты) на банковские карты персонала – не позже дня осуществления расчетов;

- Расчеты по оплате труда в натуральном выражении – не позже дня, когда НДФЛ удерживали при денежных расчетах с работником.

Сложности может вызвать ситуация если работник получил аванс и выбыл в отпуск без сохранения заработка во второй половине месяца. Удержание НДФЛ с аванса значит нарушить нормы п. 6 ст. 226 НК. В подобном случае компания может поступить следующим образом:

- выплатить полагающиеся денежные средства за минусом налога;

- по итогам месяца удержанный НДФЛ отразить на счету 68 (субсчет расчеты по НДФЛ);

- оплатить в бюджет при выплате заработка всем сотрудникам компании.

При этом не придется оспаривать штрафы перед ФНС и оплачивать пени за опоздание при оплате налога.