Налог на вклады: как было и как станет

Владельцев вкладов с 2021 года ждет налог на доходы от полученных процентов. Но платить его будут не все. Налог на вклады – это не новое изобретение налогового законодательства. Он существовал и раньше. Статья 214.2 НК РФ говорит о том, что под налогообложение попадают доходы в части превышения процентов над величиной “Ключевая ставка + 5 %”. По вкладам в валюте облагаются доходы в части превышения процентов над 9 %.

Для налоговых резидентов ставка составляет 35 %, для нерезидентов – 30 %. Размер вклада и их количество не имеют значения. Можно хранить в банке 5 млн руб. под 5 % годовых и не платить никакого налога или иметь 10 депозитов в разных банках под 4 – 5 % и тоже не перечислять НДФЛ государству.

Пример расчета налога на доходы по действующему законодательству. Депозит в 500 000 руб. открыт в конце 2019 г. на 1 год под 12 % годовых. На тот момент ключевая ставка была равна 6 %. Расчет налога:

- Налоговая база = 500 000 * (12 % – 11 %)/100 = 5 000 руб.

- НДФЛ = 5 000 * 35 % = 1 750 руб.

Статья НК РФ в 2020 г. не имеет практического применения, потому что предложений по депозитам под ставку выше 11 % годовых у банков нет. Законодательные изменения с 2021 г. исправят эту ситуацию. Руководствоваться следует федеральным законом № 102-ФЗ, статья 2.

Заплатит или нет НДФЛ вкладчик со своих вкладов будет зависеть от превышения полученного суммарного дохода в виде процентов над необлагаемым процентным доходом. Ставка для резидентов и нерезидентов – 13 %.

Пример расчета налога на доходы с 1 января 2021 г. Депозит в 900 000 руб. открыт в 2021 г. на 1 год под 6,5 % годовых. Допустим, что ключевая ставка уменьшится до 5,5 %. Расчет налога:

- Необлагаемый доход = 1 000 000 * 5,5 % = 55 000 руб.

- Налоговая база = 900 000 * 6,5 % – 55 000 = 3 500 руб.

- НДФЛ = 3 500 * 13 % = 455 руб.

Размер ключевой ставки определяется на 1 января отчетного года. Так как изменения вступают в силу с 2021 года, то при налогообложении процентных доходов в этот год в расчетах будет участвовать ставка, которую примет Центробанк в начале 2021 года.

Допустим, что ставка не изменится в 2021 г. и составит 6 %, тогда необлагаемый доход – 60 000 руб. Все, что выше этой суммы будет облагаться НДФЛ. Если предположить, что Центробанк, например, увеличит ключевую ставку до 7 %, то необлагаемый доход станет равен 70 000 руб.

Под налогообложение попадают:

- Все виды вкладов (рублевых и валютных). В налоговую базу не войдут рублевые счета, по которым процентная ставка до 1 %, а также эскроу счета.

- Накопительные счета.

- Дебетовые карты с начислением процентов на остаток.

Таблица: срок уплаты налога на прибыль 2024

| Порядок уплаты | Период | Срок уплаты |

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2023 г. | 28.03.2024 |

| За I квартал 2024 г. | 02.05.2024 (28 апреля – воскресенье, 29 и 30 апреля – выходные дни, 1 мая – нерабочий праздничный день) | |

| За I полугодие 2024 г. | 29.07.2024 (28 июля – воскресенье) | |

| За 9 месяцев 2024 г. | 28.10.2024 | |

| За 2024 г. | 28.03.2025 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2023 г. | 28.03.2024 |

| За январь 2024 г. | 29.01.2024 (28 января – воскресенье) | |

| За февраль 2024 г. | 28.02.2024 | |

| За март 2024 г. | 28.03.2024 | |

| Доплата за I квартал 2024 г. | 02.05.2024 (28 апреля – воскресенье, 29 и 30 апреля – выходные дни, 1 мая – нерабочий праздничный день) | |

| За апрель 2024 г. | 02.05.2024 (28 апреля – воскресенье, 29 и 30 апреля – выходные дни, 1 мая – нерабочий праздничный день) | |

| За май 2024 г. | 28.05.2024 | |

| За июнь 2024 г. | 28.06.2024 | |

| Доплата за I полугодие 2024 г. | 29.07.2024 (28 июля – воскресенье) | |

| За июль 2024 г. | 29.07.2024 (28 июля – воскресенье) | |

| За август 2024 г. | 28.08.2024 | |

| За сентябрь 2024 г. | 30.09.2024 (28 сентября – суббота) | |

| Доплата за 9 месяцев 2024 г. | 28.10.2024 | |

| За октябрь 2024 г. | 28.10.2024 | |

| За ноябрь 2024 г. | 28.11.2024 | |

| За декабрь 2024 г. | 28.12.2024 | |

| За 2024 г. | 28.03.2025 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2023 г. | 28.03.2024 |

| За январь 2024 г. | 28.02.2024 | |

| За февраль 2024 г. | 28.03.2024 | |

| За март 2024 г. | 02.05.2024 (28 апреля – воскресенье, 29 и 30 апреля – выходные дни, 1 мая – нерабочий праздничный день) | |

| За апрель 2024 г. | 28.05.2024 | |

| За май 2024 г. | 28.06.2024 | |

| За июнь 2024 г. | 29.07.2024 (28 июля – воскресенье) | |

| За июль 2024 г. | 28.08.2024 | |

| За август 2024 г. | 30.09.2024 (28 сентября – суббота) | |

| За сентябрь 2024 г. | 28.10.2024 | |

| За октябрь 2024 г. | 28.11.2024 | |

| За ноябрь 2024 г. | 28.12.2024 | |

| За 2024 г. | 28.03.2025 |

Порядок расчета авансовых платежей по налогу на прибыль

По налогу на прибыль авансовые платежи уплачиваются каждый месяц или каждый квартал. Все зависит от того, к какой категории относится компания, а также от размере полученного ею дохода. Существует несколько вариантов авансовых платежей, каждый из которых рассчитывается по своему:

- Ежеквартальный авансовый платеж.

- Ежемесячный авансовый платеж, рассчитанный исходя из прибыли, полученной за прошедший квартал.

- Ежемесячный авансовый платеж, рассчитанный исходя из фактической прибыли.

Расчет ежеквартального авансового платежа производится следующим образом:

Авансовый платеж за первый квартал: АП1кв = НБ1кв х НС

Авансовый платеж за второй квартал: АП2кв = НБ6мес х НС — АП1кв

Авансовый платеж за третий квартал: АП3кв = НБ9мес х НС – (АП1кв + АП2кв)

Налог за год: Н = НБгод х НС — (АП1кв + АП2кв + АП3кв), где

АП1кв, АП2кв, АП3кв – авансовые платежи, соответственно, за 1, 2 и 3 кварталы;

НБ1кв, НБ6мес, НБ9мес, НБгод – налоговая база, соответственно, за 1 квартал, полугодие, 9 месяцев и год;

НС – ставка налога.

Расчет ежемесячных авансовых платежей, рассчитанный исходя из прибыли за квартал производится следующим образом:

Первый квартал: авансовый платеж равен сумме к уплате за 4 квартал предыдущего года.

Второй квартал: авансовый платеж равен 1/3 суммы, рассчитанной в первом квартале.

Третий квартал: авансовый платеж равен 1/3 от платежей, рассчитанных по итогам первого квартала и полугодия.

Четвертый квартал: авансовый платеж равен 1/3 от разницы платежей, рассчитанных по итогам полугодия и 9 месяцев.

Расчет ежемесячных авансовых платежей, рассчитанных из фактически полученной прибыли, производится следующим образом:

Авансовый платеж = Прибыль, фактически полученная за месяц х Ставка налога.

Порядок уплаты авансовых платежей по налогу на прибыль в 2024 году

Авансы по налогу на прибыль компании перечисляют с расчетного счета. Если у компании есть причины, по которым она самостоятельно не может перечислить налог, то это вправе за не сделать третье лицо (к примеру, директор, учредитель).

Налог уплачивается в федеральный и региональный бюджет разными платежами с разными налоговыми ставками:

- В федеральный бюджет – ставка 3%.

- В региональный бюджет – ставка 17%.

При просрочке платежа, либо при ошибочном его перечислении (например, неверно указан КБК), налог считается неуплаченным и на него начисляется пеня. Размер пени будет зависеть от числа дней просрочки:

- Если просрочка составляет до 30 дней, то пени рассчитываются исходя из 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день.

- Если просрочка превышает 30 дней, то первые 30 дней расчет осуществляется исходя из 1/30 ставки рефинансирования ЦБР, а остальные исходя из 1/150 ставки.

В том случае, если компания перечисляла авансы и у нее возникла переплата, то ее можно использовать следующими способами:

- Зачесть в счет иных налогов, включая погашение имеющейся задолженности.

- Вернуть на свой счет.

- Зачесть в счет будущих платежей по налогу на прибыль.

«Обратный» переход

Порядок уплаты ежемесячных авансовых платежей внутри отчетного периода считается общим. Перейти на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли — это право налогоплательщика. Если он им захочет воспользоваться, то обязан уведомить налоговые органы не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей.

«Обратный» переход Налоговым кодексом не регламентирован. То есть гл. 25 НК РФ не содержит положений, обязывающих налогоплательщика уведомлять налоговый орган до начала налогового периода о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на общеустановленный порядок их уплаты.

Возникает вопрос: должны ли налогоплательщики уведомлять налоговый орган в указанном случае?

Вот что отвечает Минфин (Письмо от 30.07.2010 N 03-03-06/1/501). На налоговые органы возложен контроль за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов (<п. 1 ст. 30 НК РФ), в связи с чем они должны обладать полнотой информации, необходимой для осуществления такого контроля, включая сведения о применяемом налогоплательщиком порядке исчисления и уплаты авансовых платежей.

Минфин считает, что для правильного учета налоговых обязательств налогоплательщику целесообразно направить в налоговую инспекцию сообщение о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату авансовых платежей в ином порядке, составленное в произвольной форме. Кроме того, порядок исчисления авансовых платежей по налогу на прибыль организаций должен быть отражен в учетной политике организации на очередной налоговый период.

Налоги ООО на упрощенке

Платежи организации на упрощенной системе налогообложения можно разделить на три группы:

- Единый налог в соответствии с выбранным объектом («Доходы» или «Доходы минус расходы»).

- Дополнительные налоги.

- Отчисления за сотрудников.

Упрощенный налог

Организации, применяющие УСН, обязаны перечислять в бюджет только один налог. Он так и называется — налог при упрощенной системе налогообложения. Он платится следующим образом:

- По итогам отчетного периода (1 квартала, полугодия, 9 месяцев) перечисляется аванс.

- По окончании года производится перерасчет налога с учетом уплаченных авансов и его доплата.

Порядок расчета авансов и годового платежа зависит от того, какой выбран объект налогообложения по УСН. Срок уплаты авансов по упрощенке – не позднее 28 числа месяца, следующего за прошедшим кварталом. Налог платится раз в год — до 28 марта.

Сроки сдачи декларации и уплаты аванса / налога при УСН изменены с 2023 года. Это связано с внедрением единого налогового счета.

Дополнительные налоги

Организации на УСН в 2024 году освобождены от уплаты НДС, налога на прибыль и налога на имущество. Но бывают ситуации, при которых оплата этих платежей обязательна.

НДС

К случаям, при которых организация на упрощенке обязана перечислять в бюджет налог на добавленную стоимость, относятся:

- организация ввезла товар на территорию РФ (импорт);

- организация является налоговым агентом по данному налогу;

- организация осуществляет операции по договору простого или инвестиционного товарищества либо доверительного управления имуществом.

Примечание: в этих ситуациях организация обязана не только уплатить налог, но и сдать декларацию по НДС (строго в электронном виде). При этом возместить его из бюджета она права не имеет.

Налог на прибыль

Платить налог на прибыль организации на УСН обязаны:

- с дивидендов;

- с доходов от контролируемых иностранных компаний;

- с доходов от операций с некоторыми видами долговых обязательств.

Более подробно про налог на прибыль можно узнать здесь.

Налог на имущество организаций

Этот налог организация на УСН платит, если используемое в предпринимательской деятельности имущество включено в специальный региональный перечень, утвержденный субъектом РФ на начало года. Налоговая база по таким объектам недвижимости определяется по их кадастровой стоимости. Если же недвижимость в перечне отсутствует или он вовсе не был утвержден, налог платить не нужно.

Законом региона могут быть предусмотрены разнообразные льготы по данному платежу.

Торговый сбор

Это платеж для организаций на упрощенке, которые ведут торговлю (розничную, оптовую, мелкооптовую) в г. Москве. В остальных регионах этот сбор пока введен не был.

Иные налоги

Все остальные налоги организации на упрощенке платят только при наличии соответствующего объекта налогообложения. Например, при использовании транспортных средств надо платить транспортный налог, земли – земельный налог и т.д.

Отчисления за сотрудников

Организация платит за своих работников:

- налог на доходы физических лиц;

- страховые отчисления.

НДФЛ

Организации обязаны ежемесячно перечислять в бюджет налог с дохода, выплаченного сотруднику. Ставка по НДФЛ составляет 13% (с выплат более 5 млн рублей — 15%) за резидентов и 30% — за нерезидентов. Платеж высчитывается из дохода сотрудника, удерживается и перечисляется в бюджет: за период с 1 по 22 — до 28 числа, за период с 23 по последний день месяца — до 5 числа следующего месяца.

Поэтому, например, если зарплата за первую половину месяца в организации выплачивается 25 числа, а за вторую — 10 числа, то платежей по НДФЛ в месяц будет два. Новая периодичность введена с 2024 года.

Страховые взносы

За каждого нанятого работника, с котором заключен трудовой или гражданско-правовой договор, работодатель обязан перечислить в бюджет страховые взносы на пенсионное, медицинское и социальное страхование (на временную нетрудоспособность и материнство) по единому тарифу:

- для субъектов малого и среднего бизнеса: с выплаты в пределах МРОТ — 30%, свыше МРОТ — 15%, а если годовая выплата превысит определенный лимит базы по взносам (в 2024 году — 2 225 000 рублей) — с выплат в пределах МРОТ — 15,1%, свыше МРОТ — 15%;

- для компаний, которые не включены в реестр МСП: 30%, а если годовая выплата превысит лимит — 15,%.

С 2023 года при заключении с работником гражданско-правового договора взносы уплачиваются не только на медицинское и пенсионное страхование, но и на случай болезни и материнства (ВНиМ).

Кроме того, за нанятых по трудовым договорам физлиц работодатели платят страховые взносы на случай травм или профессиональных заболеваний. Тариф устанавливается индивидуально в пределах 0,2-8,5%.

Декларация по налогу на прибыль: порядок заполнения и сроки

Как заполнить декларацию

На титульном листе указывают общую информацию о декларации и компании.

В разделе 1 указывают сумму налога, которая начислена к уплате.

На листе 02 производят расчет налога за налоговый или отчетный период. Здесь же расшифровываются доходы налогоплательщика — доходы от реализации и внереализационные доходы. Указываются расходы, связанные с производством и реализацией, а также внереализационные расходы и убытки.

В приложении к листу 02 также необходимо перечислить информацию об обособленных подразделениях.

Сроки подачи декларации и уплаты налога

Налоговым периодом является срок, за который считают налоговую базу и сумму выплат. Для налога на прибыль такой срок составляет один календарный год.

В налоговом периоде существует несколько отчетных периодов — три, шесть и девять месяцев.

Если в предыдущих кварталах доход от реализации превысил среднее значение в 15 млн рублей за каждый квартал, отчетным периодом становится каждый месяц.

Расчеты по налогу на прибыль сдают до 28 числа месяца, который следует после отчетного периода. Например, отчетность за I квартал необходимо подать до 28 апреля.

По налоговому периоду отчитаться и оплатить налог за прошедший год необходимо до 28 марта.

Если организация уплачивает налог на прибыль каждый месяц, то отчетность она сдает каждый месяц до 28 числа в период с января по ноябрь. Годовую отчетность она же подает также до 28 марта.

Компании подают декларации, даже если размер налога составит ноль.

Когда к компании применяется ставка в 0%, то к декларации она обязана подать подтверждающие документы.

Если у компании есть еще какие-либо льготы для снижения налога на прибыль, их также необходимо подтвердить.

Если компании уплачивает налог по стандартной ставке в 20%, никаких дополнительных документов к декларации прикладывать не нужно.

Декларацию за отчетный период и год сдают по общей форме. Для некоммерческих организаций с нулевой прибылью, библиотек, концертных организаций, музеев и театров предусмотрена упрощенная за год. За отчетные периоды эти организации декларации не сдают.

Единый налоговый платёж: отчётные и налоговые периоды на упрощённом режиме

Все компании и ИП уплачивают налоги и сборы единым налоговым платежом (ЕНП) через единый налоговый счёт (ЕНС).

В ЕНП входит общая сумма налогов и взносов, которые нужно уплатить. Исключение — взносы на травматизм. Их нужно перечислять в Единый государственный внебюджетный Социальный фонд.

Порядок работы с ЕНП такой:

Компании и ИП зачисляют деньги на свой налоговый счёт. Общую сумму платежей компании и ИП рассчитывают самостоятельно. Вносить деньги на ЕНС можно частями в любое время в течение года

Важно, чтобы к моменту списания ЕНП на счёте была необходимая в этот период сумма.Дата списания ЕНП одна для всех — 28-е число месяца.

Компании и ИП уведомляют налоговую об исчисленных суммах. Сообщить о них можно в налоговых декларациях или уведомлением

Налоговое уведомление по по всем обязательным платежам подают в двух случаях: если декларацию будут подавать после уплаты налогов и если декларации не предусмотрены.Достаточно одного уведомления для всех платежей. Форму можно посмотреть в приказе ФНС. Срок подачи уведомления — не позднее 25-го числа в месяц уплаты.

Налоговая списывает деньги с ЕНС и распределяет их по обязательствам налогоплательщиков.

Налоговый период для расчёта налога на УСН — календарный год. Вносить авансовые платежи нужно ежеквартально: за первый квартал, полугодие и девять месяцев календарного года. Сроки уплаты авансовых платежей по налогу УСН в 2024 году такие:

- по итогам первого квартала — не позднее 29 апреля;

- по итогам полугодия — не позднее 29 июля;

- по итогам девяти месяцев — не позднее 28 октября.

Срок уплаты налога УСН по итогам 2024 года:

- для компаний — до 28 марта 2025 года;

- для ИП — до 28 апреля 2025 года.

НДС платят ежемесячно равными долями в течение трёх месяцев после отчётного квартала. Крайний срок уплаты — 28-е число каждого месяца.

Фото: fizkes / Shutterstock

Перечислить НДФЛ, удержанный с доходов с 23-го числа прошлого месяца по 22-е число текущего месяца, нужно не позднее 28-го числа текущего месяца. При уплате за январь и декабрь будут особые сроки. Если НДФЛ удержан за период с 1 по 22 января, он должен быть уплачен не позднее 28 января. За период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года.

Срок уплаты имущественных налогов за год для компаний — не позднее 28 марта года, следующего за истёкшим налоговым периодом. Срок уплаты авансовых платежей за первый, второй и третий кварталы — не позднее 28-го числа месяца, следующего за истёкшим отчётным периодом. Авансовые платежи не уплачиваются, если это предусмотрено в законе субъекта РФ или в акте местного самоуправления.

Что будет, если не уплатить налоги вовремя? Начислят пени или оштрафуют.

Пени начислят за просрочку авансового платежа — рассчитать размер пени можно здесь.

Если компания или ИП не уплатят налог, им выставят штраф: 20% от неуплаченной суммы, если пропустили срок уплаты случайно, и 40% — если налоговая сможет доказать, что налог не уплатили умышленно.

Кто может работать на УСН и кому она выгодна

Упрощенка, несмотря на всю свою привлекательность, подходит далеко не любому налогоплательщику. И рекомендовать переходить на этот режим каждой организации неправильно. При выборе оптимальной системы налогообложения имеет значение множество факторов:

- Вид деятельности. Хоть упрощенка и применяется в отношении большинства видов деятельности, некоторые налогоплательщики использовать ее не могут. К ним, например, относятся банки, страховщики, компании, имеющие филиалы и некоторые другие организации, перечисленные в п. 3 ст. 346.13 НК РФ.

- Размер годового дохода. Работать на УСН не могут ООО, чей годовой доход составляет более 200 млн рублей (эта сумма корректируется на коэффициент и в 2024 году составляет 265,8 млн). Если организация превышает данный лимит, она переводится на ОСНО и уплачивает налоги в соответствии с данным режимом налогообложения.

- Количество работников. Максимальное число сотрудников, которое может иметь ООО на УСН – 130 человек. В случае превышения придется перейти на общий режим налогообложения.

- Стоимость основных средств. Она может быть не более 150 млн рублей.

- Круг основных контрагентов. Применение УСН будет невыгодным, если основные партнеры компании находятся на ОСНО, так как им нужно выставлять счета-фактуры с НДС. Соответственно, налог придется либо включать в стоимость товара, тем самым ее увеличив, либо платить его из собственных средств себе в убыток. Кроме этого, возместить уплаченный в бюджет НДС организация на упрощенке не сможет.

Примечание: даже если компания не подпадает ни под одно из вышеперечисленных ограничений, налоговую нагрузку на УСН необходимо сравнить с иными системами налогообложения. Может оказаться, что применение ОСНО будет более выгодным, чем работа на упрощенке.

При выборе УСН отдельное внимание стоит уделить ее объектам, от которых напрямую зависит ставка по налогу. Упрощенная система имеет два объекта налогообложения:

- Доходы. Налог рассчитывается исходя из размера полученных доходов. Ставка на данном объекте составляет 6%, при этом в отдельных регионах она может быть снижена до 1%. При расчете налога расходы не учитываются, за исключением страховых взносов за сотрудников. Этот вариант будет наиболее оптимален для организаций с незначительными расходами – не более 60% от суммы полученного дохода.

- Доходы минус расходы. Ставка в этом случае составит 15% и она также может быть снижена решением региональных властей до 5%. Налог рассчитывается с разницы между полученными доходами и произведенными расходами. Этот режим будет выгоден организациям, затраты которых довольно существенны и превышают в среднем 60% от суммы доходов, например, для оптовой торговли и производства.

Наряду с указанными выше ставками действуют повышенные: 8% — для УСН «доходы» и 20% — для УСН «доходы минус расходы». Принцип применения ставок таков:

если сумма дохода ООО с начала года не превысила 150 млн * коэффициент (в 2024 году эта сумма равна 199,35 млн), а количество работников — 100 человек, то в зависимости от объекта налогообложения применяется ставка 6% или 15%;

при сумме дохода от 150 млн (в 2024 — 199,35 млн) до 200 млн (в 2024 — 265,8 млн) и/или среднесписочной численности работников 101-130 человек ставка поднимается до 8% или 20% и действует до конца года.

А теперь подробнее о том, какие налоги платит ООО на УСН в 2024 году.

Чем отличается декларации по налогу на прибыль за 2020 год от декларации за 2019 год

Предыдущая форма декларации по налогу на прибыль была утверждена приказом ФНС от 23.09.2019 № ММВ-7-3/475. Последний раз она сдавалась за 9 месяцев 2020 года.

Новая форма декларации по налогу на прибыль, которая сдается за 2020 год, утверждена приказом ФНС от 11.09.2020 № ЕД-7-3/655@.

Таблица. Сравнение форм декларации по налогу на прибыль 2019-2020 гг.

Что изменилось

Для кого это важно

Декларация, действовавшая до 15 ноября 2020 года

Декларация с отчетности за 2020 год

Титульный лист

Для всех организаций

Было поле «зарегистрирована за №»

Исключено поле «Зарегистрирована за №» и изменены штрих-коды

Лист 02 «Расчет налога»

Для участников инвестпроектов

В декларации не были выделены отдельно участники специальных инвестиционных контрактов и резиденты территорий опережающего развития.

Для участников специальных инвестиционных контрактов добавлены отдельные строки: 352 — объем капвложений в проект 353 — совокупный объем расходов и недополученных доходов бюджетов. Для резидентов территорий опережающего развития добавили строки: 357–359 для расчета первой прибыли от работы по соглашению.

Приложение № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» Приложение № 5 к Листу 02 «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта РФ организацией, имеющей ОП»

Для организаций IT сферы, резидентов Арктики, пользователей недр, сырьевых газовых компаний

Было 14 кодов для поля «признак налогоплательщика».

Добавили 5 новых кодов для поля «признак налогоплательщика»: 15 – организации, которые владеют лицензиями на пользование участками недр и применяют пониженную ставку налога на прибыль в бюджет субъекта РФ

16– организации, которые осуществляют деятельность по производству сжиженного природного газа и/или переработке углеводородного сырья в товары; 17 – организации, которые работают в области IT.

Приложение № 7 к листу 02 «Расчет инвестиционного налогового вычета»

Для тех, кто получил право вы инвествычет

Было меньше строк.

В раздел А добавили строку 017. В раздел Г добавили строку 024. Строки предназначены для сумм по расходов, которые можно заявить вычет, но для них нет отдельных строк

Лист 04 «Расчет налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 Налогового кодекса РФ»

Для тех, кто рассчитывает налог на прибыль по ставкам, отличным от 20 процентов. И, в частности, для организаций акционеры либо участники которых получили доходы при ликвидации организации.

Было всего 8 кодов для поля «вид дохода» на листе 04

Добавили новый код «вид дохода» – 9. Этот код проставляется, когда нужно показать доходы акционера, участника или правопреемника при распределении имущества ликвидируемой организации

Лист 08 «Доходы и расходы налогоплательщика, осуществившего самостоятельную (симметричную, обратную) корректировку»

Для организаций, которые скорректировали доходы и расходы по результатам взаимосогласительной процедуры в соответствии с международным договором РФ по вопросам налогообложения.

Было установлено 5 кодов для поля «вид корректировки», которые указывают на листе 08.

Появился новый код для «вида корректировки»: 6 — по результатам взаимосогласительной процедуры (п. 1 ст. 105.18-1 НК)

Приложение № 2 к декларации

Для компаний, которые заключили соглашение о защите и поощрении капиталовложений и включены в реестр соглашений о защите и поощрении капиталовложений по закону №69-ФЗ.

Заполняли компании, чтобы отразить сведения о доходах физического лица, выплаченных ему организацией от операций с ценными бумагами, финансовыми инструментами. Это требование упразднено Федеральным законом от 29.09.2019 № 321-ФЗ

Заполняют компании, которые заключили соглашение о защите и поощрении капиталовложений и которые включены в реестр по Закону от 01.04.2020 № 69-ФЗ.

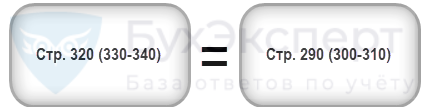

Лист 02 Расчет налога на прибыль и авансовых платежей

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

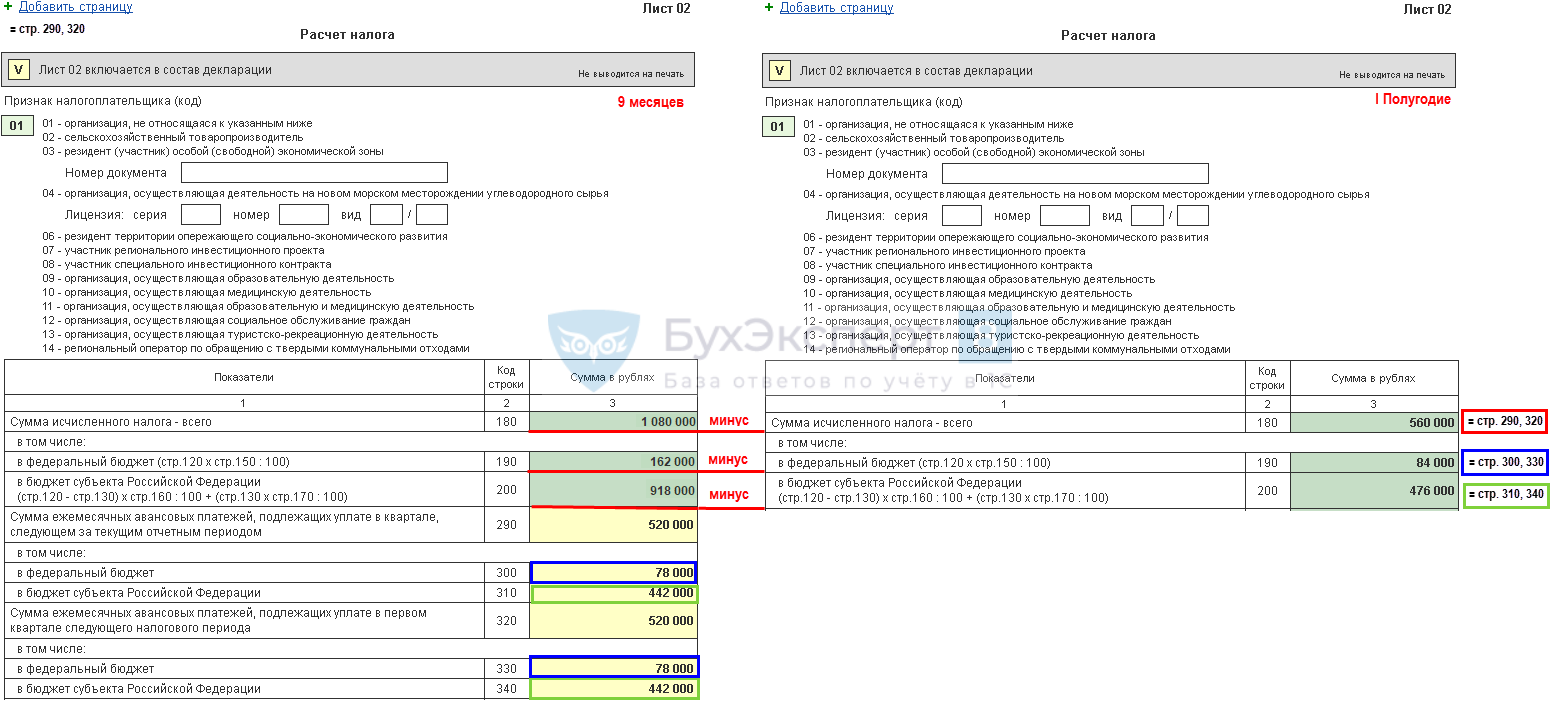

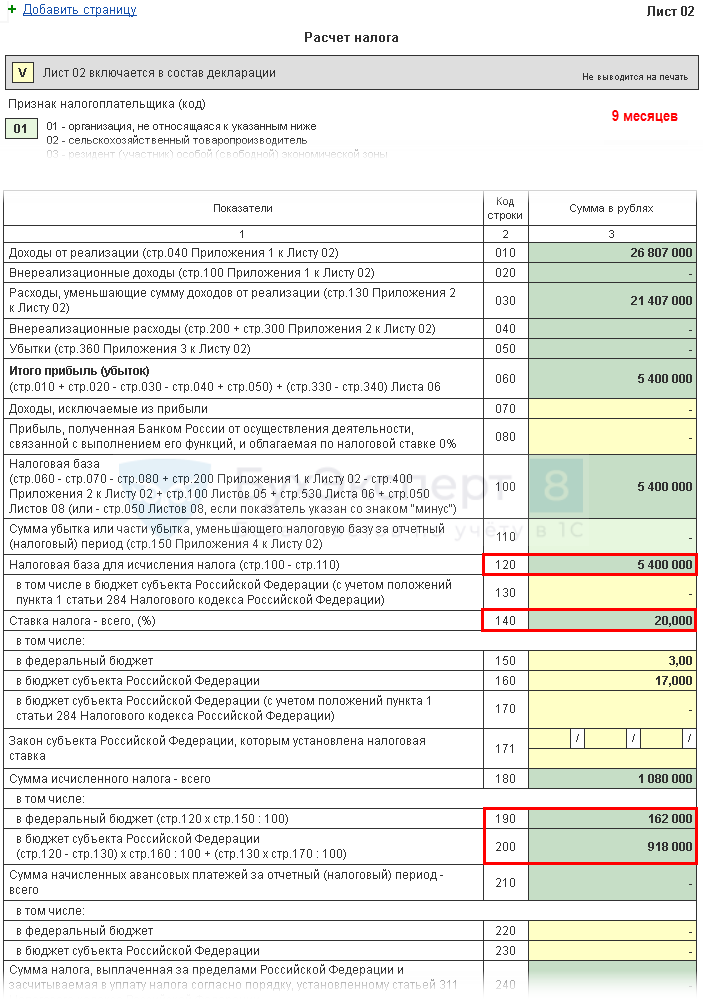

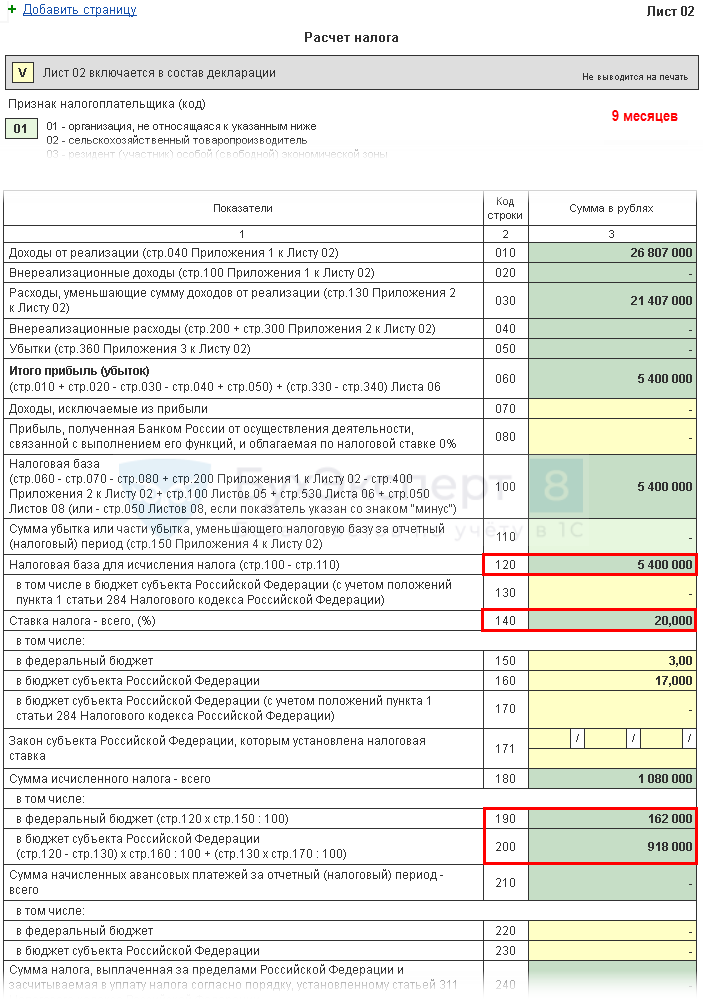

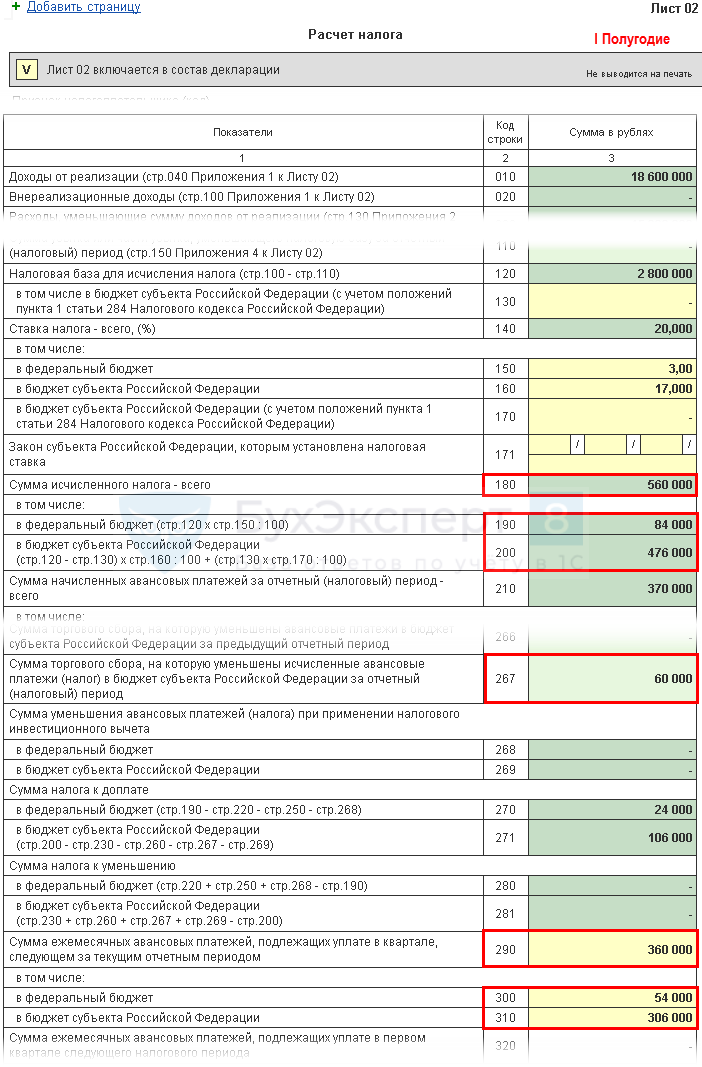

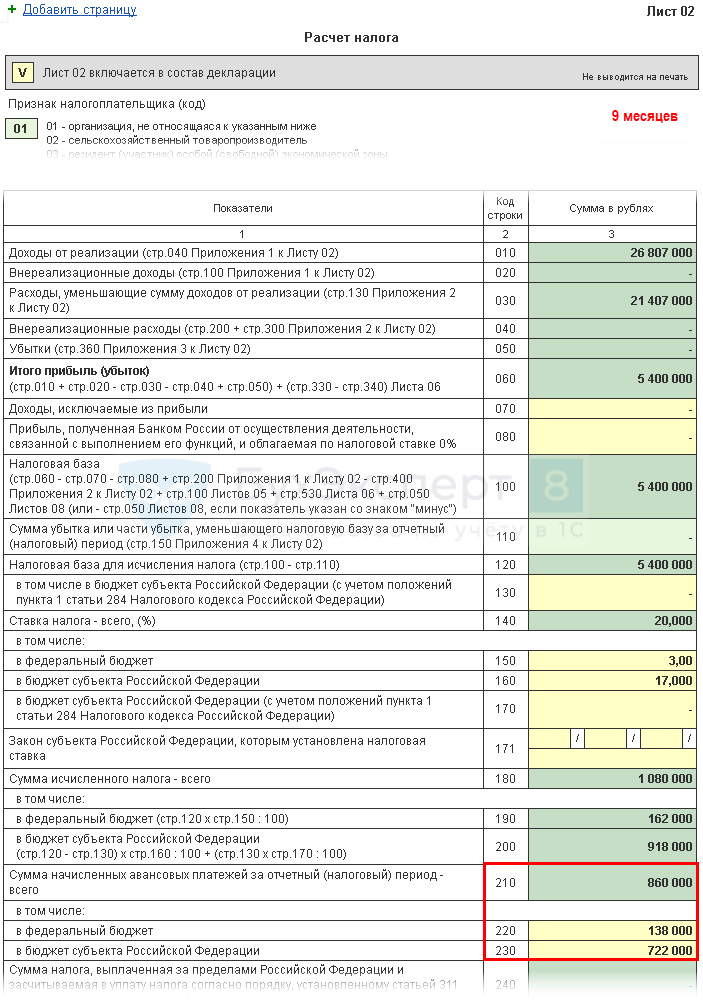

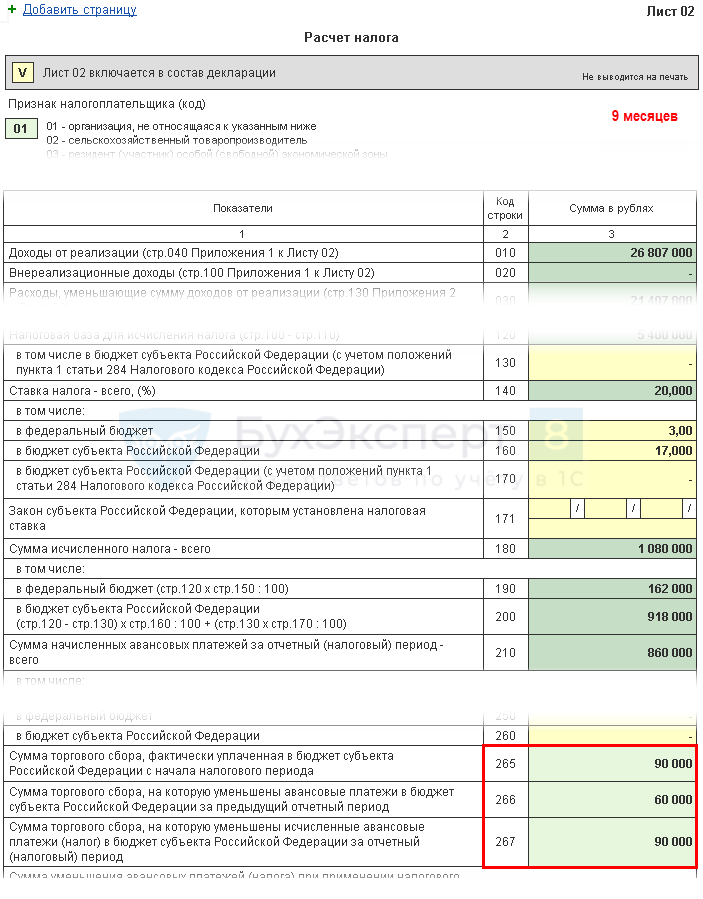

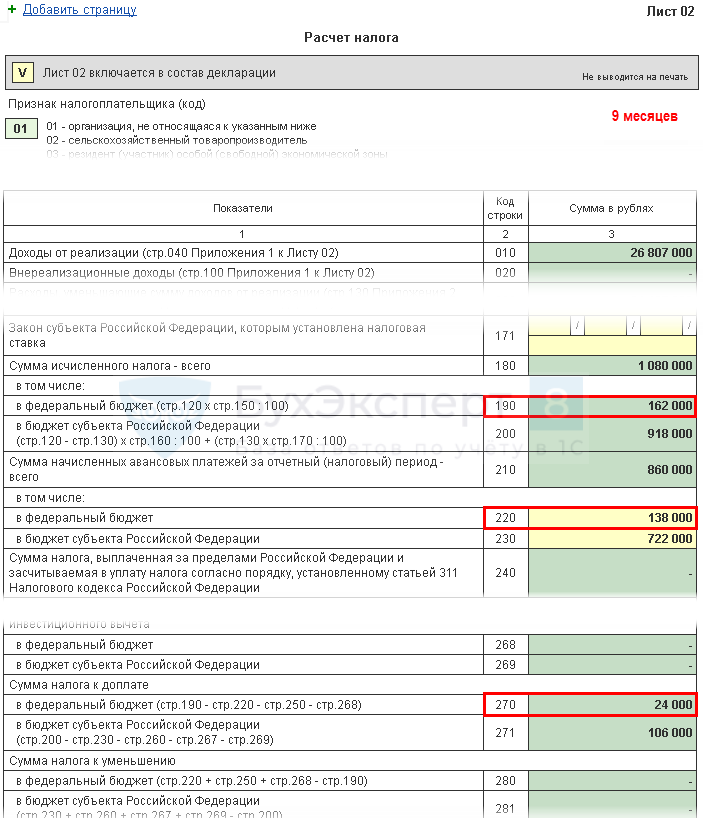

Рассмотрим пошаговое заполнение Листа 02 декларации в части расчета налога на прибыль за 9 месяцев и суммы ежемесячных авансовых платежей на два следующих квартала.

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

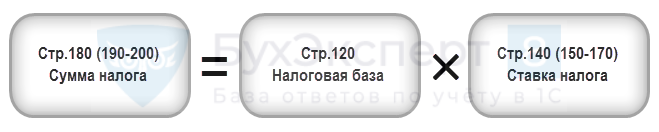

Сумма налога на прибыль в 1С рассчитывается автоматически исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверьте расчет за 9 месяцев по формуле:

В нашем примере сумма налога на прибыль (стр. 180) — 5 400 000 х 20% = 1 080 000 руб., в т. ч.:

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период 9 месяцев, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I полугодие текущего года и состоят из:

В строки 220, 230 в декларации за 9 месяцев вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей с начала года составляет:

Рассчитанные суммы указывают в стр. 210 (220, 230) декларации за 9 месяцев.

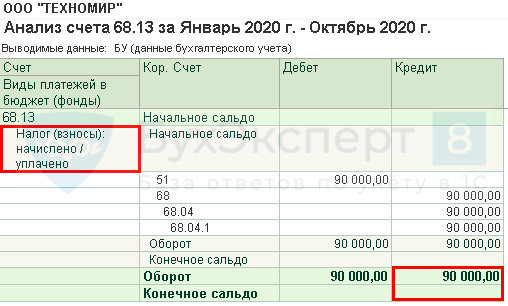

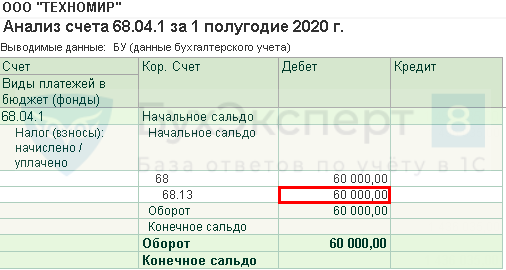

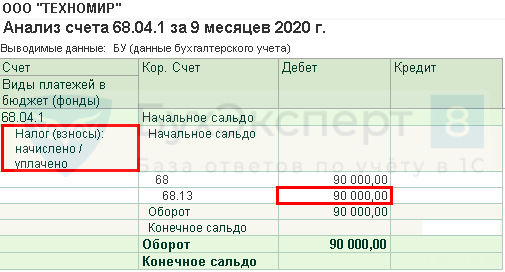

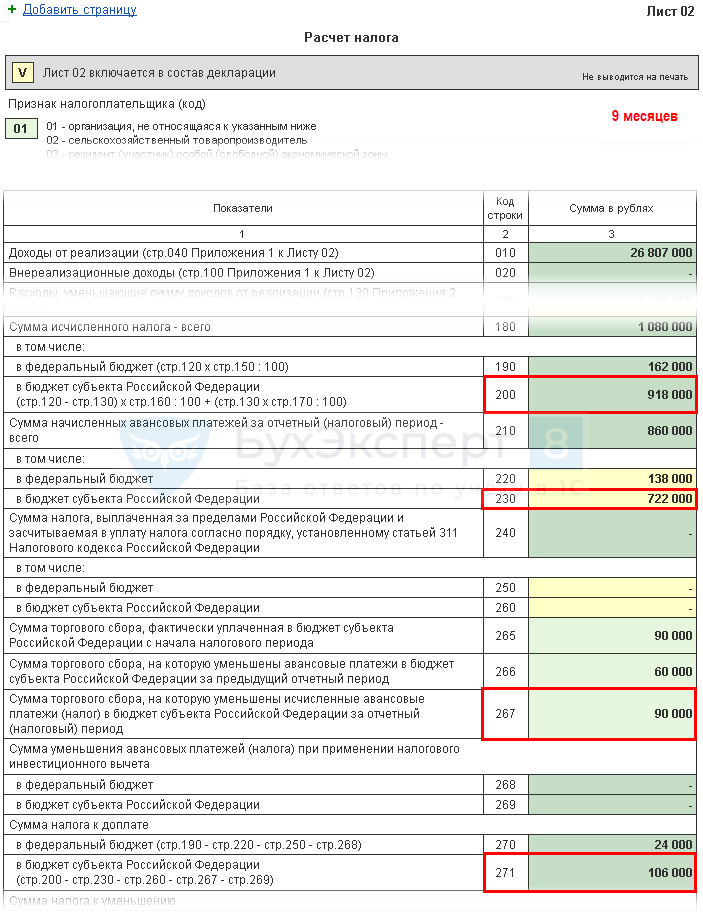

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С будут заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за 9 месяцев данные строки заполнятся следующим образом:

Еще одна особенность программы: строка 265 не заполняется автоматически при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

В 1С в декларации за 9 месяцев в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

В нашем примере сумма в стр. 266 равна 60 000 руб.

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за 9 месяцев, т.е. это оборот:

В нашем примере стр. 267 равна 90 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь сравним, что получилось больше: фактические суммы налога, исчисленные по результатам 9 месяцев (стр. 190, 200), или начисленные авансы, которые Организация обязана уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I полугодие.

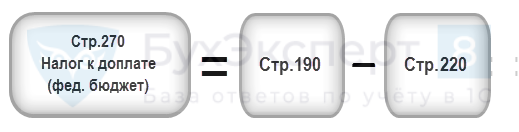

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

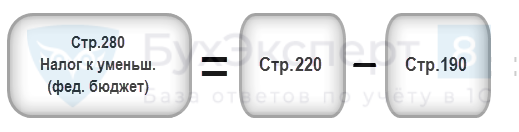

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 162 000 руб.) больше стр. 220 (сумма 138 000 руб.), следовательно, налог в федеральный бюджет по итогам 9 месяцев будет к доплате:

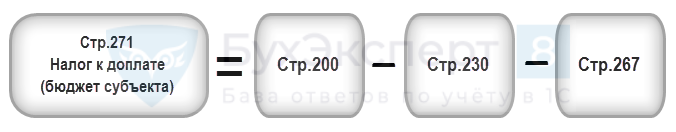

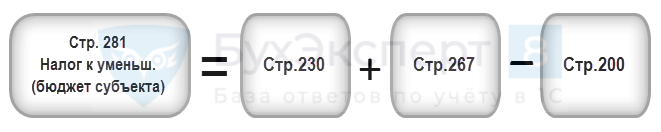

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 918 000 руб.) больше суммы строк 230 и 267 (812 000 = 722 000 + 90 000), следовательно, сумма налога в бюджет субъекта РФ по итогам 9 месяцев будет к доплате:

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам 9 месяцев рассчитать авансы, подлежащие уплате в:

Авансовые платежи I квартала следующего налогового периода, как правило, равны рассчитанным авансовым платежам IV квартала текущего года (п. 5.14 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, далее — Порядок заполнения декларации по налогу на прибыль).

В 1С данные строки заполняют вручную. Рассчитывают авансовые платежи к уплате по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в IV квартале, рассчитывается: