Мнение финансистов

По оценке вице-президента Ассоциации банков России Алексея Войлукова, в результате реализации предложений Центробанка из реестра МСП будут исключены более 1 тыс. заемщиков с кредитами в общей сложности почти на 2 трлн рублей, в основном это заемщики системно значимых банков. Для заемщиков из реестра МСП можно использовать пониженные риск-веса, и их исключение ударит прежде всего по старым кредитам, рассуждает Войлуков.

Также предлагаемые Центробанком новации заметно повлияют на работу небольших банков, микрофинансовых организаций и других финпосредников, считает эксперт: при исключении из реестра они потеряют льготу по уменьшенным размерам страховых взносов, это сделает административную нагрузку неподъемной.

Руководитель Реалист Банка Владимир Эльманин считает, что на банки-МСП нецелесообразно распространять требование по активам и кредитной нагрузке, поскольку по экономической сути они действительно относятся к малому и среднему бизнесу.

В микрофинансовом секторе не ожидают упрощения работы в связи с реформой. По словам председателя совета саморегулируемой организации «Микрофинансирование и развитие» (СРО «МиР», объединяет ведущих участников российского микрофинансового рынка) Эльмана Мехтиева, некоторые банки «давно точат зубы на фондирование», идущее на целевую поддержку малого и среднего предпринимательства через некоммерческие МФО, учреждаемые для этих целей регионами и муниципальными органами. Но, как показывает опыт субсидирования МСП через банки, зачастую льготное финансирование получают компании, которые имеют доступ к кредитам и без субсидирования, говорит эксперт. Он предлагает, например, сформировать механизм секьюритизации таких портфелей для всех, включая коммерческие микрофинансовые организации.

КРИТЕРИИ СУБЪЕКТОВ МАЛОГО ПРЕДПРИЯТИЯ

Единый Реестр микропредприятий, малых предприятий. , может ваше предприятие уже там?

Кто относится к субъектам МСП

МСП — это средние, малые и микропредприятия.

Критерии такого предприятия — среднесписочная численность не более 100 человек и доход не более 800 млн руб. Минимум 51% уставного капитала ООО должно принадлежать физлицам или организациям — МСП. Доля организаций, не относящихся к МСП, не должна превышать 49%, доля государства, регионов или НКО — 25% (пп. «а» п. 1 ч. 1.1 ст. 4 Закона ).

Критерии микропредприятия — среднесписочная численность не более 15 человек и доход не более 120 млн руб. Ограничения по структуре уставного капитала — те же, что и для малых предприятий.

Критерии среднего предприятия — среднесписочная численность не более 250 человек и доход не более 2 млрд руб. Ограничения по структуре уставного капитала — те же, что и для малых предприятий.

Среднесписочную численность и доход оценивают за предыдущий год. Доход считают по данным налогового учета без НДС.

Важно!

Статус МСП потеряете, если сумма дохода или среднесписочная численность работников будет превышать предельные значения три календарных года подряд. (Часть 4 статья 4 Закона от 24 июля 2007 № 209-ФЗ). При этом компанию исключат из реестра не ранее 1 июля 2019 года. (Письмо ФНС России от 23 августа 2016 № СА-4-14/15480 (.docx 12Кб)).

Если с составом ваших участников и учредителей изначально все в порядке. То нужно сосредоточиться на более изменчивых показателях. На выручке и на средней численности работников.

Таким образом, предприятиями МСП могут быть и те, кто платит налоги по общему режиму (ОСНО). И те, кто применяет УСНО («упрощенку»).

Специально регистрироваться где-либо в качестве субъекта малого предпринимательства не надо.

Не нужно и никакого свидетельства, подтверждающего ваш статус.

Другие меры поддержки

Мораторий на налоговые проверки

Налоговая служба выездные, в том числе повторные, налоговые проверки IT-компаний до 3 марта 2025 года. Это касается мероприятий, связанных с проверкой кассовых операций, подсчётом выручки и так далее.

Но проверки возможны в исключительных случаях:

- если поступила жалоба на компанию от сотрудника или клиента;

- если есть подозрения, что компания нарушает закон.

Ускоренный порядок возмещения НДС

До конца 2025 года почти все ИП и компании смогут возвращать НДС по ускоренной схеме, то есть не дожидаясь камеральной проверки. Исключение составят компании, которые проходят процедуру банкротства, ликвидации или реорганизации.

Как получить льготу: подать в налоговую декларацию по НДС и заявление на возмещение налога. Ведомство проверит документы, и в течение пяти дней налоговики переведут деньги на единый налоговый счёт (ЕНС).

Гранты и налоговые льготы — серьёзное подспорье для небольших компаний. Дополнительные знания и мотивация тоже не будут лишними для предпринимателей. Большая подборка бизнес-литературы — в сервисе Строки: в обычном текстовом, аудио- и экспресс-форматах.

Юридические особенности малых предприятий

- Регистрация. Для того чтобы стать малым предприятием, необходимо пройти процедуру регистрации в установленном законодательством порядке. Это включает в себя выбор организационно-правовой формы, подачу необходимых документов и оплату государственной пошлины.

- Обязательства. Малые предприятия обязаны выполнять все принятые ими обязательства перед третьими лицами. Каждая сторона имеет свои права и обязанности, которые регулируются законодательством и заключенными договорами.

- Учет. Малые предприятия обязаны вести учет своей деятельности в соответствии с законодательством. Учет может быть веден самостоятельно или с привлечением профессиональных бухгалтеров.

- Налогообложение. Малые предприятия подлежат обязательному налогообложению в соответствии с действующими налоговыми законами. Это включает уплату налоговых платежей, предоставление отчетности и соблюдение других требований.

- Трудовые отношения. Малые предприятия могут иметь своих сотрудников, с которыми заключаются трудовые договоры. В рамках действующего законодательства малые предприятия обязаны соблюдать трудовые права и обязанности работников.

- Защита прав. Малые предприятия вправе обратиться в суд для защиты своих прав и интересов. Они также вправе обратиться в соответствующие государственные органы для разрешения споров и конфликтов.

Знание юридических особенностей малых предприятий позволяет им эффективно вести свою деятельность и минимизировать риски в своей сфере бизнеса.

Каким образом аудиторские организации участвуют в ведении реестра малых и средних предприятий

В целях ведения реестра МСП аудиторские организации должны сопоставить данные, содержащиеся в отчетности за прошлый год, представленной иностранной организацией в налоговый орган страны, где учреждена эта иностранная организация, с российскими критериями отнесения организаций к малым или средним предприятиям. По результатам аудиторская организация формирует перечень российских ООО, иностранные участники которых по состоянию на 1 января текущего года по доходу и среднесписочной численности соответствуют этим критериям, и в период с 1 по 5 июля текущего года передает его в ФНС России (п. 1 ч. 6.2 ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ)

Обратите внимание:

- анализировать надо отчетность той иностранной организации, которая является участником российской организации по данным ЕГРЮЛ по состоянию на 1-ое число месяца, а не на начало года. Это следует из п. 1, 5 ч. 5 ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ. Например, при смене участника 27 июня текущего года надо предоставить для анализа отчетность нового участника за прошедший год;

- ограничения дохода и среднесписочной численности установлены только для иностранных организаций, непосредственно являющихся участниками российских организаций. Проверять доход и численность материнских компаний иностранных участников на соответствие предельным величинам закон не требует.

Если сведения об ООО по каким-либо причинам не будут переданы в период с 1 по 5 июля, то аудиторская организация вправе сделать это в период с 1 по 5 число любого другого месяца (ч. 7.1 ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ, Информационное сообщение Минфина России от 29.10.2020 N ИС-аудит-35). При этом надо понимать, что налоговый орган, не получив эти сведения в период с 1 по 5 июля текущего года, исключит ООО из реестра 10 июля, а получив сведения, восстановит организацию в реестре МСП с 10 числа месяца, в котором аудиторская организация подаст сведения (при выполнении иных условий для отнесения к МСП) (п. п. 5, 5.1 ч. 5 ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ).

Однако поскольку в Законе N 209-ФЗ есть требование о предоставлении для сопоставления отчетности за прошлый год, а также необходимость проверки соответствия иностранного участника критериям по состоянию на 1 января текущего года (пп. «а» п. 1 ч. 1.1 ст. 4, п. 1 ч. 6.2 ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ), то можно прогнозировать сложности с включением в реестр «опоздавших» российских организаций в первые месяцы года. Ведь в этот период по вполне понятным причинам российская организация еще не может предоставить отчетность иностранного участника за прошлый год.

Обратите внимание: в отношении АО перечень формирует и передает в ФНС России не аудиторская организация, а держатель реестра акционеров (ч. 6.1 ст

4.1 Федерального закона от 24.07.2007 N 209-ФЗ).

Кто относится к субъектам малого предпринимательства | 2022 — 2024

| Наименование нормативного критерия для малого предприятия | Предельное значение показателя | Законодательная норма |

| Величина численности (среднесписочной) за 2024 г. | · 15 чел. – для микрокомпаний. · 16-100 чел. – для предприятий малых | Подп. 2 п. 1 стат. 4 Закона № 209-ФЗ |

| Величина доходности за 2024 г. – показатель рассчитывается по сведениям НУ способом суммирования данных по предприятию в целом, то есть по всем видам ОКВЭД и режимам налогообложения | · 120000000 руб. – для микрокомпаний. · 800000000 руб. – для предприятий малых. | Подп. 3 п. 1.1 Закона № 209-ФЗ, Постановление Правительства России № 265 от 04.04.16 г. |

| Совокупная доля участия учредителей в уставном/складочном капитале или паевом фонде компании | · Для ООО – максимум 25 % может находиться в собственности государства, МО, субъектов РФ, благотворительных фондов или различных религиозных/общественных структур. · Для ООО – максимум 49 % может находиться в собственности зарубежных фирм; предприятий, не считающихся субъектами МСП. |

Какие компании относятся к малым предприятиям СМП Критерии малого предприятия в 2024 году

Для определения малого предприятия в России существуют определенные критерии

Это важно для получения статуса малого или среднего предприятия, так как этот статус дает ряд преимуществ в сфере налоговой и юридической поддержки бизнесу. Каждый предприниматель, кто желает узнать, относится ли его организация к категории малых предприятий, должен знать эти критерии

Следующие признаки являются основными критериями малого предприятия:

- что касается юридических лиц, малыми предприятиями являются организации, которые удовлетворяют хотя бы одному из следующих условий:

- средняя численность работников составляет не более 100 человек;

- годовой доход предприятия не превышает 800 миллионов рублей;

- максимальная стоимость балансовой стоимости активов не превышает 800 миллионов рублей.

- для индивидуальных предпринимателей критерии малого предпринимательства выглядят следующим образом:

- средняя численность работников составляет не более 15 человек;

- годовой доход индивидуального предпринимателя не превышает 120 миллионов рублей;

- максимальная стоимость балансовой стоимости активов не превышает 120 миллионов рублей.

В таблице ниже приведены критерии малого предприятия в 2024 году:

| Тип предприятия | Средняя численность работников | Годовой доход | Максимальная стоимость активов |

|---|---|---|---|

| Юридические лица | ≤ 100 | ≤ 800 млн. рублей | ≤ 800 млн. рублей |

| Индивидуальные предприниматели | ≤ 15 | ≤ 120 млн. рублей | ≤ 120 млн. рублей |

Важно отметить, что к малым предприятиям относятся все субъекты предпринимательства, независимо от вида деятельности, направления или характера деятельности. Также стоит помнить, что определение статуса малого или среднего предприятия в 2024 году будет осуществляться на основании данных за 2022 год

Окончательное решение о статусе малого предприятия будет приниматься налоговыми органами или другими соответствующими инстанциями.

Денежная помощь

Гранты для молодых предпринимателей

Молодые люди от 14 до 25 лет, которые зарегистрированы в качестве ИП или являются учредителями коммерческих организаций, могут получить денежные гранты на развитие бизнеса. Сумма поддержки — от 100 000 до 500 000 рублей. Бизнесмены из Арктической зоны могут получить ещё больше — до миллиона рублей.

Получить грант могут даже несовершеннолетние предприниматели — но в этом случае потребуется разрешение от родителей.

Получатель гранта должен соответствовать следующим критериям:

- не иметь долгов перед налоговой больше чем на 1 000 рублей;

- окончить программу обучения основам предпринимательства в центре «Мой бизнес» или на сайте Корпорации МСП (Федеральной корпорации по развитию малого и среднего предпринимательства);

- самостоятельно вложить в развитие проекта минимум 25% от его стоимости (не обязательно использовать личные средства, претенденты могут воспользоваться кредитами).

Грант можно потратить на оплату аренды офисов и помещений, которые нужны для бизнеса, оплату услуг связи, покупку программного обеспечения, техники, сырья, материалов для производства товаров и многое другое. Полный список расходов можно посмотреть в .

Программа работает во всех регионах, кроме Москвы.

Как получить: подготовить бизнес-план и подать заявку на получение гранта в региональное министерство экономического развития или экономический департамент по месту регистрации бизнеса.

Получатель обязан отчитаться перед ведомством, выдавшим деньги, о том, как потратил грант.

Деньги за трудоустройство молодёжи

Предприниматели или небольшие компании, которые возьмут в штат сотрудников моложе 30 лет, могут получить .

Сумма субсидии такая:

три размера МРОТ × районный коэффициент × сумма страховых взносов за каждого принятого сотрудника.

Деньги будут перечислять частями: первый платёж поступит через месяц после принятия нового сотрудника на работу, следующий — через три месяца и последний — через полгода.

Чтобы получить субсидию, работодателю нужно:

- Разместить вакансии на платформе «».

- Принять на работу подходящих кандидатов.

- Через месяц подать о предоставлении субсидии в Социальный фонд РФ (СФР).

- Дождаться решения СФР (обычно на это уходит до десяти дней) и, если всё в порядке, ждать поступления денег.

Материал по теме

ОКВЭД: как расшифровывается и что это такое?

Изменения для работодателей в 2024 году

С 2024 года повысят МРОТ

С 1 января 2024 года МРОТ повысят до 19 242 руб. Это на 18,5% выше установленного на 2023 год размера. Увеличение МРОТ влияет на суммы пособий и среднего заработка, а также на расчет зарплаты. Поэтому бизнесу потребуется обновить локальные акты, в которых указан минимальный размер оплаты труда; подписать дополнительные соглашения к трудовым договорам, если в штате есть работники с зарплатой ниже МРОТ; учитывать новый МРОТ при расчете больничных, декретных и отпускных.

Если размер зарплаты не повысить до актуального уровня МРОТ, компании грозит штраф до 50 тыс. руб.

Появится лимит надбавок вахтовикам

С 2024 года ввели лимит на суточные для сотрудников с разъездным характером работы и на надбавки вахтовикам взамен суточных. Теперь это 700 руб. в день на территории России и 2500 руб. в день за ее пределами. С сумм сверх этих лимитов бизнесу придется платить НДФЛ и страховые взносы. До 2024 года компании сами устанавливали суточные и фиксировали эти значения в локальных актах, а утвержденные суммы не облагались НДФЛ и страховыми взносами.

Увеличат страховые взносы за сотрудников

С 1 января 2024 года размер единой предельной базы для расчета страховых взносов составит 2,225 млн руб. Это значит, что бизнес начнет выплачивать взносы с учетом новой предельной базы.

Открыть счет для бизнеса в Модульбанке

Бесплатный тариф, защита от блокировок, вывод прибыли на личную карту без ограничений и специальные условия для маркетплейсов

Открыть счет бесплатно

Уравняют ставки НДФЛ для резидентов и нерезидентов

С 1 января 2024 года ставка НДФЛ для резидентов и нерезидентов будет единой: 13%, если доход сотрудника до 5 млн руб. в год, и 15%, если доход выше этой суммы. Новшества коснутся работников на удаленке, которые проживают за пределами России, но числятся в штате российских компаний. При этом время пребывания удаленных сотрудников за границей не имеет значения.

При этом с 2025 года эта же ставка будет распространяться и на фрилансеров. НДФЛ также вырастет до 15% при доходе от 5 млн руб.

Введут лимит на уплату НДФЛ за компенсацию расходов удаленщиков

Работодатель обязан оплатить расходы сотрудника, связанные с его удаленной работой — например, затраты на электроэнергию и услуги интернет-провайдера. В 2023 году компенсация не облагалась НДФЛ и взносами, но с 1 января 2024 года появятся следующие лимиты:

- если компенсация составляет не более 35 руб. в день — налога не будет;

- если компенсация выше 35 руб. и работник документально не подтвердил расходы, работодатель должен удержать 13% НДФЛ.

Возмещение расходов дистанционщикам

С 1 января 2024 года часть компенсационных выплат, если компания выплачивает их удаленным сотрудникам, будет подлежать обложению налогом на доходы физических лиц (НДФЛ). Это касается компенсаций за использование имущества удаленного работника, такого как оборудование, программно-технические средства, средства защиты информации и тд. Освобождение от обложения НДФЛ применяется только к той части компенсаций, которая не превышает 35 рублей в день. В 2024 году суммы, превышающие установленный лимит, будут облагаться подоходным налогом, если работник не предоставит документы, подтверждающие свои расходы.

Критерии отнесения к субъектам малого и среднего предпринимательства

Основные критерии, соблюдение которых позволяет отнести организацию или предпринимателя к субъектам малого или среднего

предпринимательства, закреплены в ст. 4 Федерального

закона от 14.07.2007 № 209-ФЗ (далее Закон № 209-ФЗ). В этих целях учитываются:

- среднесписочная численность работников за предшествующий календарный год;

- объем выручки от предпринимательской деятельности за предшествующий календарный год (постановление Правительства России

от 04.04.2016 № 265); - структура уставного или складочного капитала (для организаций).

Требования к среднесписочной численности работников и объемам дохода для малых, средних и микропредприятий различны

Требования к структуре их уставного (складочного) капитала едины для всех (обратите внимание на разницу в требованиях для

хозяйственных обществ/товариществ/партнерств и для акционерных обществ)

Размер доходов от предпринимательской деятельности определяется по правилам НК РФ и включает в себя (см. письмо Минфина

России от 30.01.2018 № 03-11-06/2/4870):

- доходы от реализации товаров (работ, услуг) и имущественных прав

(ст. 249 НК РФ); - внереализационные доходы

(ст. 250 НК РФ).

Для отнесения к той или иной категории субъектов малого или среднего предпринимательства предприятие должно соответствовать

следующим требованиям:

| Среднесписочная численность работников | Объем дохода | Структура уставного (складочного) капитала | ||

|---|---|---|---|---|

| Для хозяйственных обществ, товариществ, партнерств | Для акционерных обществ | |||

| Микропредприятие | не более 15 человек | 120 млн рублей | Не более 25 % капитала принадлежит:

ИЛИ

|

Не более 25 % голосующих акций принадлежит:

ИЛИ

Размер суммарной доли участия иностранных организаций не ограничен, если они не являются офшорными и соответствуют |

| Малое предприятие | не более 100 человек | 800 млн рублей | ||

| Среднее предприятие | не более 250 человек | 2 млрд рублей |

Ограничения по доле участия в уставном (складочном) капитале не распространяются на:

- организации, акции которых отнесены к акциям высокотехнологичного или инновационного сектора экономики;

- организации, внедряющие результаты интеллектуальной деятельности (программы для ЭВМ, базы данных, изобретения, полезные

модели, промышленные образцы, селекционные достижения, топологии интегральных микросхем, секреты производства (ноу-хау)),

исключительные права на которые принадлежат учредителям (участникам) бюджетных или автономных научных учреждений или

образовательных организаций высшего образования, которые являются бюджетными или автономными учреждениями; - хозяйственные общества, хозяйственные партнерства, получившие статус участника проекта в соответствии с Федеральным

законом от 28.09.2010 № 244-ФЗ «Об инновационном

центре «Сколково»; - хозяйственные общества и партнерства, учредителями (участниками) которых являются юридические лица, включенные в

утвержденный Правительством РФ перечень юридических лиц, предоставляющих государственную поддержку инновационной

деятельности в формах, установленных Федеральным законом от

23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике»; - ООО, участниками которых являются только общероссийские общественные объединения инвалидов и (или) их отделения

(территориальные подразделения), кроме того, в таких ООО за предшествующий календарный год среднесписочная численность

инвалидов по отношению к другим работникам составляет не менее 50 %, а доля оплаты труда инвалидов в фонде оплаты труда –

не менее 25 %.

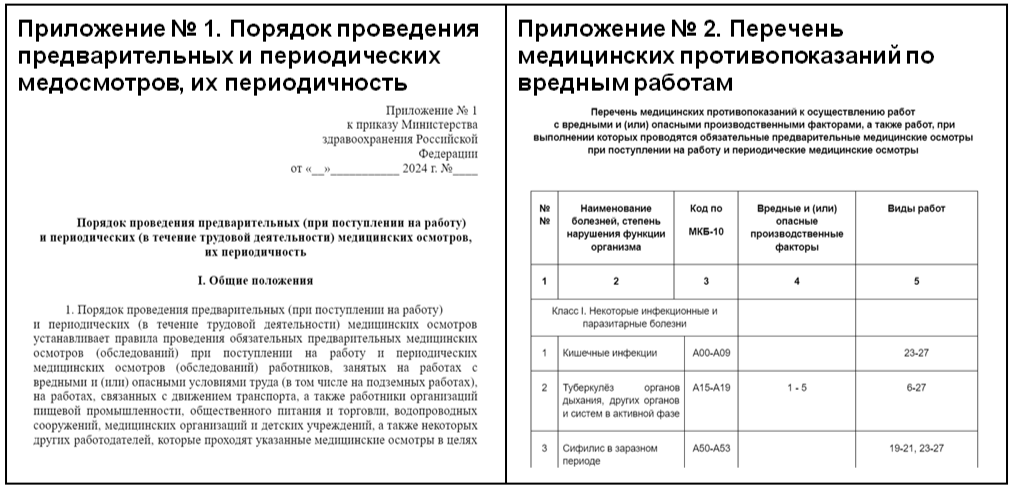

Новый порядок организации предварительных и периодических медосмотров

Какой НПА регулирует. Проект приказа Минздрава 02/08/07-23/00139809 «Об утверждении Порядка проведения предварительных (при поступлении на работу) и периодических (в течение трудовой деятельности) медицинских осмотров, их периодичности, перечня медицинских противопоказаний к осуществлению работ с вредными и (или) опасными производственными факторами, а также работ, при выполнении которых проводятся обязательные предварительные медицинские осмотры при поступлении на работу и периодические медицинские осмотры».

Что меняется. Проектом приказа Минздрава будут утверждены:

- порядок проведения предварительных (при поступлении на работу) и периодических (в течение трудовой деятельности) медицинских осмотров, их периодичность, согласно приложению № 1;

- перечень медицинских противопоказаний к осуществлению работ с вредными и (или) опасными производственными факторами, а также работ, при выполнении которых проводятся обязательные предварительные медицинские осмотры при поступлении на работу и периодические медицинские осмотры, согласно приложению № 2.

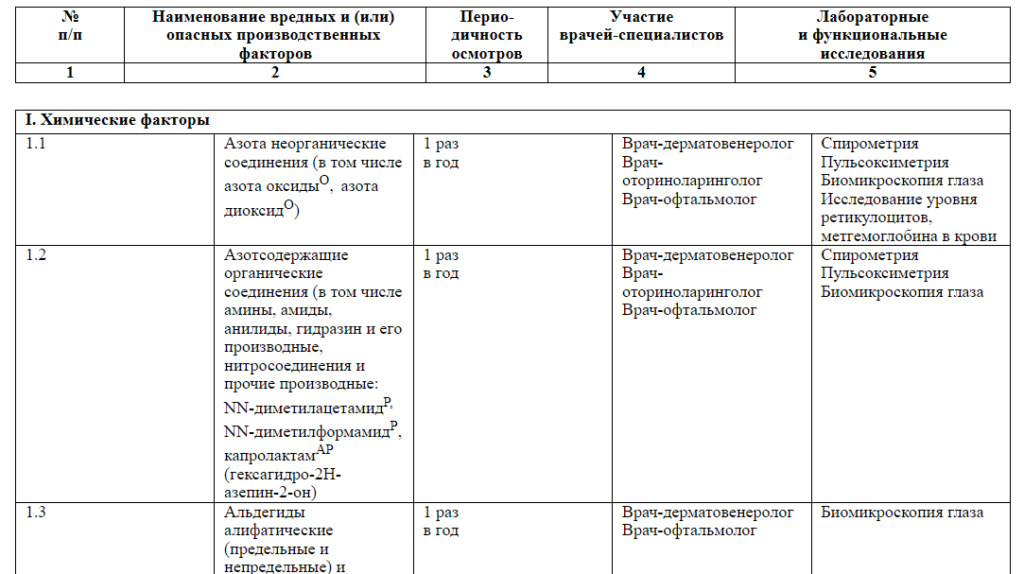

В проекте есть еще одно важное приложение, в котором указаны периодичность проведения предварительных медосмотров при поступлении на работу, а также периодических медицинских осмотров

Планируется, что как только новый приказ Минздрава вступит в силу, привычный нам приказ Минздрава России от 28 января 2021 г. № 29н утратит свое действие. Происходит это из-за того, что изменилось законодательство в области безопасности дорожного движения, произошла цифровизация медицинских учреждений и стала обязательной система ЕГИСЗ, в которой будут регистрироваться результаты медосмотров для модицинских организаций, входящих в систему государственного здравоохранения, в рамках обязательного медицинского страхования.

В новом порядке проведение медосмотров указано, что если у соискателя при проведении медосмотра будут выявлены психические расстройства, психиатрические противопоказания для осуществления отдельных видов профессиональной деятельности, или их признаков, его направят для прохождения обязательного психиатрического освидетельствования.

Такое освидетельствование проводится за счет инициирующей стороны, а не за счет соискателя. То же самое и с работником, который трудится в компании и проходит периодический медосмотр: если он был здоров физически и психически, но у психиатра есть сомнения, медосмотр затянется на время прохождения обязательного психиатрического освидетельствования. За счет ОМС его не проводят.

Кстати, об ОМС. Полис ДМС или ОМС больше указывать не нужно. Номер медицинского страхового полиса обязательного и (или) добровольного медицинского страхования обязательно указывать только при оплате медицинского осмотра за счет средств обязательного медицинского страхования. Если же за медосмотр платит сам работодатель, то и полис указывать не требуется.

Еще одно важное изменение — направления на медосмотр можно будет вести не на бумаге, а в электронной форме, при этом работник и уполномоченный от работодателя будут подписывать его не простой, а усиленной квалифицированной электронной подписью. Нет УКЭП — заполняйте по старинке

По итогам медосмотра сведения о результатах медкомиссия публикуется в ЕГИСЗ в течение одного рабочего дня со дня формирования медицинского документа согласно Приказу Минздрава России от 7 сентября 2020 г. № 947н. Время сократилось в пять раз. Вот такое ускорение задал Минздрав своим подведомственным учреждениям.

Как подготовиться специалисту по охране труда. В первую очередь досконально изучите документ. Посмотрите, с какой периодичностью придется направлять на медосмотры ваших сотрудников с учетом специфики вашей компании. Просмотрите Перечень медицинских противопоказаний по вредным работам. Сообщите об изменениях в порядке медосмотра своим работникам, а также должностным лицам, ответственным за организацию медосмотров, в том числе кадровиков.

Подготовьте проект служебной записки руководителю, в котором донесите информацию о возможности оформления направлений на медосмотры в электронном виде, а также о необходимости оформления УКЭП для лица, которое назначено в вашей организации ответственным за выдачу направлений на медосмотры. Как правило, это кадровики, так как у них есть доступ к персональным данным. Для выдачи направлений понадобится пересмотреть список лиц и поименный список, так как они были созданы по отменяемому порядку проведения медосмотров. Если в Положении о СУОТ также был указан 29н, документ нужно будет актуализировать.