ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете»

Новый ФСБУ определи, что есть две категории бухгалтерских документов:

Первичные учетные документы — отражают отдельные операции и факты хозяйственной жизни.

Регистры бухучета — служат для накопления и обобщения информации о хозяйственных операциях, доходах, расходах, активах и т.д.

Еще одно важное уточнение, которое делает ФСБУ 27/2021: хранить документы надо в том виде, в котором они были созданы. Нельзя уничтожать бумажные документы и оставлять их цифровые копии, или, наоборот, распечатывать электронный документ и затем его стирать в базе.. https://www.klerk.ru/buh/articles/526369/

https://www.klerk.ru/buh/articles/526369/

Какие сделать проводки в межотчетный период

Итак, напомним. Арендатор на дату предоставления предмета аренды одновременно признает в бухучете два объекта: обязательство и актив.

Обязательство – это стоимостная оценка обязательства по аренде. После принятия к учету величина обязательства по аренде увеличивается на начисляемые проценты и уменьшаются на уплаченные арендные платежи.

В качестве актива выступает стоимостная оценка права пользования активом (предметом аренды) (ППА). После принятия к учету его стоимость погашается путем начисления амортизации.

Согласно упрощенному порядку перехода на ФСБУ 25/2018 арендатор должен признать единовременно на 01 января 2022 года:

- обязательство по аренде по приведенной стоимости оставшихся не уплаченными арендных платежей, дисконтированных по ставке, по которой арендатор привлекал или мог бы привлечь заемные средства на сопоставимых с договором аренды условиях на 1 января 2022 года;

- ППА — по справедливой стоимости (если в конце аренды предусмотрен переход к арендатору права собственности на предмет аренды) или в сумме признанного обязательства по аренде (если перехода права собственности не будет).

1 января 2022 года арендатору в учете нужно сделать такие проводки:

Дебет 01, 03 Кредит 76

— учтены ППА и обязательство по аренде;

Дебет 84 (76) Кредит 76 (84)

— отражена корректировка обязательства по аренде (при необходимости);

Дебет 01, 03 (84) Кредит 84 (01, 03)

— отражена корректировка ППА (при необходимости).

Если же по договору лизинга предмет лизинга учитывался у лизингополучателя, то вместо признания ППА и обязательства по аренде нужно сделать корректировку их стоимостей:

Дебет 02, субсчет лизинг Кредит 01, субсчет лизинг

— списана амортизация, начисленная по предмету лизинга;

Дебет 01, субсчет ППА Кредит 01, субсчет лизинг

— предмет лизинга переклассифицирован в ППА;

Дебет 01, субсчет ППА (84) Кредит 84 (01, субсчет ППА)

— отражена корректировка ППА (при необходимости).

Дебет 76, субсчет лизинг Кредит 76, субсчет обязательство по аренде

— задолженность по лизингу переклассифицирована в обязательство по аренде;

Дебет 84 (76, субсчет обязательство по аренде) Кредит 76, субсчет обязательство по аренде (84)

— отражена корректировка обязательства по аренде (при необходимости).

Новости СМИ2

Обесценение прав пользования активом

Вопрос последующего учета прав пользования активом в МСФО и ФСБУ также решен по-разному, что в случае составления этих двух видов отчетности может служить источником непреодолимых разниц:

- п. 33 МСФО (IFRS) 16 прямо указывает на то, что при использовании модели учета «по первоначальной стоимости» последующая оценка ППА производится за вычетом накопленной амортизации и накопленных убытков от обесценения. Арендатор должен применять МСФО (IAS) 36 «Обесценение активов» при определении наличия обесценения актива в форме права пользования и для учета выявленного убытка от обесценения.

- ФСБУ 25/2018 обесценения не предусматривает, и при применении учетной модели «по первоначальной стоимости» стоимость ППА погашается посредством амортизации, за исключением случаев, когда схожие по характеру использования активы не амортизируются*.

На практике крайне редко встречаются случаи, когда ППА переоценены в балансе и нуждаются в определении возмещаемой стоимости путем расчета стоимости в использовании или справедливой стоимости за вычетом затрат на выбытие (определение которой представляется достаточно сложным и дорогостоящим мероприятием). Однако международный стандарт таких ситуаций не исключает и обязывает скептически смотреть на балансовую стоимость любых активов, в том числе представляющих собой права, в случае появления признаков обесценения.

Сегодня мы закончили изучать блок оценочных категорий, предусмотренных ФСБУ 25/2018 и МСФО (IFRS) 16. По мере возможности попытались внести ясность в вопросы определения срока аренды и ставки дисконтирования, разобрать логику стандартов, возможные пути решения практических задач бухгалтеров, а также выделить разницы, которые возникают между такими близкими, но все еще далекими требованиями федерального и международного стандартов.

В следующей статье начнем разбираться в сложностях, связанных с первоначальным признанием арендных отношений: арендный/неарендный компонент, по существу фиксированные платежи, стоимость аренды от кадастровой стоимости, аренда нескольких активов. Посмотрим, какие подходы и требования диктует нам МСФО (IFRS) 16, и что из этого нашло (или не нашло) отражение в ФСБУ 25/2018.

*Вопросы из практики, касающиеся амортизации ППА, будут более детально рассмотрены нами в следующих выпусках.

Читать 1-ю статью серии

Читать 3-ю часть серии

Читать 4-ю статью серии

Информация об Аудиторской практике Русаудита

Как учитывать лизинг в налоговом учете?

По договорам лизинга, которые действуют с 2022 года необходимо применять новые требования

Законодатели убрали привязку налогового учета к условиям договора, а это означает, что уже не важно кто из сторон учитывает предмет аренды – лизингодатель или лизингополучатель. Лизинг учитывается по прежним правила налогового учета.

Рассмотрим порядок отражения лизинга в учете лизингополучателя по ФСБУ 25/2018 (без дисконтирования) в программе «1С: Бухгалтерия предприятия», ред. 3.0.

ВАЖНО! Учет с дисконтированием доступен только в программе «1С:Бухгалтерия предприятия», ред 3.0 КОРП.

1. Для учета операций по договору лизинга необходимо внести определенные настройки в функциональность программы (Главное – Функциональность).

На вкладке «Основные средства» поставить флаг «Лизинг», после проставления данной настройки будет доступен учет имущества и обязательств по договору лизинга.

2. Примем к учету предмет лизинга

Перейдем в раздел «ОС и НМА» и создадим документ «Поступление в лизинг».

По кнопке создать необходимо заполнить основную часть документа:

-

В поле Документ № укажем данные акта приема-передачи объекта лизинга.

-

В соответствующих полях укажем контрагента, договор, проверим счета учета в поле Счет расчетов (по умолчанию должен быть счет 76.07.1).

-

В поле Дата окончания укажем дату окончания договора лизинга.

-

Переключатель Принятие к учету установите в положение Позднее (если будут дополнительные затраты, связанные с получением предмета лизинга) или Этим документом (если дополнительных расходов не будет и лизинг принимается к учету данным документом).

-

В полях Расходы по амортизации и Арендные платежи в НУ выберем из справочника Способы отражения расходов способ.

-

Табличную часть документа заполним по кнопке Добавить:

-

в колонке Предмет аренды выберем соответствующий объект из справочника Основные средства;

-

в колонке Сумма укажем сумму договора лизинга (общую сумму лизинговых платежей, включая выкупную стоимость);

-

в колонке Срок использования укажем в месяцах СПИ предмета лизинга в соответствии с намерениями по его использованию, в том числе после окончания срока договора лизинга;

-

проверим, что в колонках Счет учета, Счет амортизации и Счет НДС выбраны необходимые счета бухгалтерского учета (по умолчанию используются 01.03, 02.03 и 76.07.9 соответственно).

После заполнения всех полей проведем документ.

3. Перечислим лизинговый платеж лизингодателю.

Перейдем в раздел Банк и касса – Банковские выписки.

Создадим документ по кнопке Списание

Проставим Вид операции – «Оплата поставщику».

Укажем получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверим ставку и сумму НДС.

В полях Счет расчетов, Счет авансов выберем счета расчетов с Лизингодателем: счет расчетов — 76.07.2 «Задолженность по арендным платежам», счет авансов — 76.07.2 «Задолженность по арендным платежам» или 60.02 «Расчеты по авансам выданным». В качестве счета авансов следует выбрать счет 76.07.2, если по условиям договора выкупная стоимость уплачивается частями в составе лизинговых платежей (в этом случае авансовый платеж нужно разделить на две суммы и отнести аванс по выкупной стоимости на счет 60.02 и аванс по услугам лизинга на счет 76.07.2).

В поле Статья расходов выберем статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

После заполнения всех полей проведем документ.

4. Поступление услуг лизинга.

Перейдем в раздел «Покупки» – Поступление (акты, накладные, УПД) и выберем вид операции «Услуги лизинга».

В полях Акт № и Дата введем дату и номер документа, на основании которого начисляется лизинговый платеж.

В полях Контрагент и Договор выберем контрагента (Лизингодателя) и договор с ним.

По кнопке Добавить заполним табличную часть документа:

в колонке Номенклатура выберем из одноименного справочника полученную услугу в 1-й подстроке (в справочнике «Номенклатура» при создании нового элемента указывайте вид номенклатуры «Услуги») или просто укажите текстовое наименование услуги во 2-й подстроке;

в колонке Сумма укажем сумму лизингового платежа за соответствующий месяц;

укажите ставку НДС (колонка %НДС), в колонках Счет учета и Счет НДС проверим счета учета задолженности по аренде и НДС к вычету (по умолчанию — 76.07.1 «Арендные обязательства», 19.04 «НДС по приобретенным услугам»).

После заполнения документа нажмем на клавишу Провести и просмотрим движения документа через клавишу «Дт Кт».

Начисление арендной платы

После того как ППА принято к учету, регулярные арендные платежи следует ежемесячно отражать с помощью документа Поступление (акты, накладные, УПД) с видом операции Услуги аренды (раздел Покупки). Заполненный документ представлен на рисунке 4.

Рис. 4. Начисление арендной платы

В поле Способ учета следует выбрать значение Плата за право пользования предметами аренды. В этом случае в поле Счет учета автоматически устанавливается счет 76.07.1. Проводки, сформированные при проведении документа поступления с видом операции Услуги аренды, приведены в таблице 2.

Таблица 2. Проводки при начислении арендной платы

Новации ФСБУ 25/2018 Бухгалтерский учет аренды

Порядок учета арендных операций, описанный в ФСБУ 25/2018 (утв. Приказом Минфина РФ от 16.10.2018 N 208н), базируется на принципиально новых подходах и вводит ранее не применявшиеся понятия:

См. также ФСБУ 25/2018. Цель введения стандарта

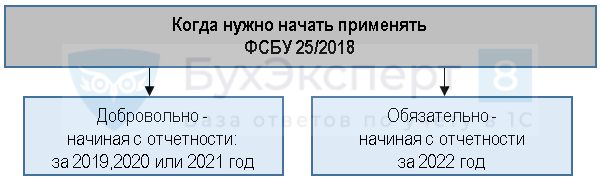

Сроки перехода на новый стандарт

Перейти на применение ФСБУ 25/2018 можно постепенно — стандартом предусмотрен переходный период, согласно которому у бухгалтеров есть 3 года на подготовку к применению новых учетных правил.

Если вы решите применять новый стандарт уже сейчас, то при формировании пояснительной записки к годовой бухгалтерской отчетности за 2019 год вам необходимо отразить факт принятия решения о применении ФСБУ 25/2018 с 2019 года и описать применяемые способы. Такое раскрытие позволит пользователям отчетности правильно воспринять отраженную в учете информацию по арендным операциям.

См. также ФСБУ 25/2018. Начало применения

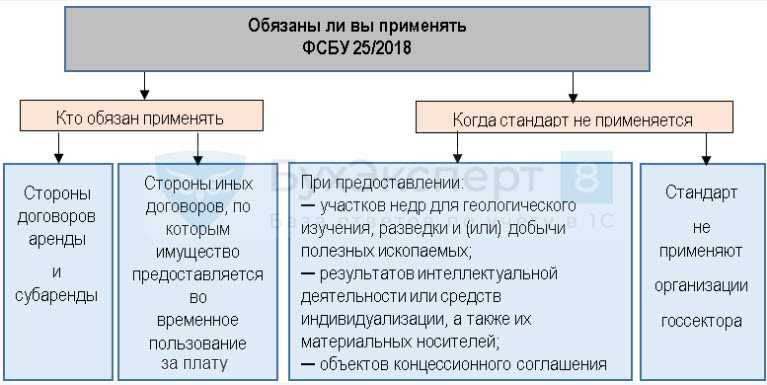

Кто обязан применять новый стандарт

Круг субъектов, для которых требования нового стандарта обязательны, четко определен в самом стандарте:

Компания должна проанализировать все свои договоры и выделить те из них, в отношении которых нужно применять ФСБУ 25/2018. Следует учесть, что не всякий договор с терминами «аренда» или «лизинг» может учитываться по новому стандарту. И наоборот — договоры, не называемые арендными или лизинговыми, могут по сути оказаться ими. При отборе необходимо следовать принципу приоритета содержания договора над его формой.

См. также ФСБУ 25/2018. Сфера применения

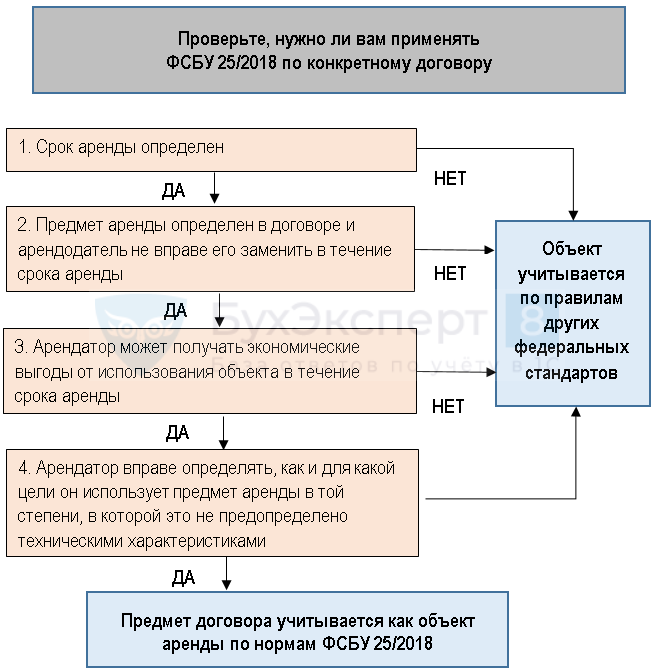

Как правильно классифицировать договор аренды

Для того, чтобы применить ФСБУ 25/2018 к конкретному договору, проверьте, выполняются ли одновременно 4 условия:

Если условия договора не позволяют однозначно сделать вывод о том, возникает ли по конкретному договору учетный объект, следует обратиться к МСФО (IFRS) 16 «Аренда» (параграфы с 9 по 17, В9-В33, Приложение А), где вопросы классификации подробно раскрыты.

См. также ФСБУ 25/2018. Объекты учета аренды

Внесение изменений в учетную политику по бухгалтерскому учету на 2022 год

Учетная политика для целей бухгалтерского учета применяется последовательно из года в год (ч. 5 ст. 8 Закона N 402-ФЗ). Это одно из основных допущений, в соответствии с которым формируется учетная политика (п. 5 ПБУ 1/2008). Однако внесение изменений в учетную политику зачастую необходимо, поскольку предусмотреть заранее все ситуации хозяйственной жизни предприятия невозможно.

Согласно ч. 6 ст. 8 Закона N 402-ФЗ изменение учетной политики может производиться в случаях:

-

изменения требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами;

-

разработки или выбора нового способа ведения бухгалтерского учета, применение которого приводит к повышению качества информации об объекте бухгалтерского учета;

-

существенного изменения условий деятельности экономического субъекта.

Схожий перечень содержится в п. 10 ПБУ 1/2008, который применяется в части, не противоречащей Закону N 402-ФЗ. При этом не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации (пятый абзац п. 10 ПБУ 1/2008).

Новые стандарты содержат указания по изменению учетной политики, смотрите раздел VI ФСБУ 6/2020; п. 49 ФСБУ 25/2018. Организации необходимо проанализировать имеющиеся активы и обязательства, по учету которых требуется внести корректировки в текущую учетную политику, что в рамках данной консультации не представляется возможным. Об особенностях внесения изменений в учетную политику смотрите Энциклопедию решений. Учетная политика по бухгалтерскому учету, Энциклопедию решений. Изменение учетной политики по бухгалтерскому учету.

Рекомендуем также ознакомиться с материалами:

— Вопрос: Как поступить с эксплуатируемыми основными средствами, полностью самортизированными на начало применения ФСБУ 6/2020? (ответ службы Правового консалтинга ГАРАНТ, июль 2021 г.);

— Вопрос: Возможно ли изменить (уменьшить) СПИ отдельным ОС, в частности, в связи с началом применения с 2022 года ФСБУ 6/2020? (ответ службы Правового консалтинга ГАРАНТ, май 2021 г.);

— Разъяснения Минфина о применении ФСБУ 6/2020 «Основные средства» (М.А. Липина, журнал «Строительство: бухгалтерский учет и налогообложение», N 12, декабрь 2020 г.);

— Вопрос: Как отражается в бухгалтерском и налоговом учете досрочное применение ФСБУ 6/2020 «Основные средства»? (ответ службы Правового консалтинга ГАРАНТ, апрель 2021 г.);

— Переход на ФСБУ 6/2020 в «1С:Бухгалтерии 8» (журнал «БУХ.1С», N 9, сентябрь 2021 г.);

— Вопрос: Пересмотр срока полезного использования основного средства по ФСБУ 6/2020 (ответ службы Правового консалтинга ГАРАНТ, март 2021 г.);

— Вопрос: Необходимо ли вносить изменения в договоры аренды (лизинга) в связи с применением ФСБУ 25/2018? Как введение ФСБУ 25/2018 повлияет на налоговый учет? (ответ службы Правового консалтинга ГАРАНТ, апрель 2021 г.);

— Вопрос: Классификация предмета аренды согласно ФСБУ 25/2018 (ответ службы Правового консалтинга ГАРАНТ, октябрь 2021 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТАндреева Людмила

Ответ прошел контроль качества

7 декабря 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Обмен с системой Меркурий через Web + Ветис.API для любых конфигураций (универсальная конфигурация Хамелеон Меркурий)

Универсальная конфигурация Хамелеон Меркурий для взаимодействия с системой Меркурий(тестовый+рабочий+демо контур) может использоваться для интеграции в любую конфигурацию на базе 1С, версии ПРОФ и выше. Основное отличие от других решений — работа через веб-интерфейс и API 2.0(API 2.1). Для удобства реализован общий интерфейс в виде обработки, схожей с интерфейсом Меркурий, но возможностей гораздо больше, т.к. при интеграции в Вашу учетную систему, можно на основании Ваших справочников и документов, создавать соответствующие документы и справочники в системе Меркурий и наоборот.

104000 руб.

392

Не применять стандарт к определенным договорам

Арендаторы, так же как и арендаторы, вправе не применять ФСБУ 25/2018 к договорам, исполнение которых истекает до 31 декабря 2022 года включительно (п. 51 ФСБУ 25/2018), то

Об этом нужно написать в учетной политике, а в приложении к учетной политике дать список таких договоров.

Новости МирТесен

Также новый стандарт не применяется к договорам, исполнение которых началось до 2022 года (п. 52 ФСБУ 25/2018). Но на это имеют право только компании – арендаторы и арендодатели – которые имеют право на упрощенное ведение бухучета.

Об этом такие фирмы тоже должны написать в учетной политике и приложить к ней перечень таких договоров.

Новости СМИ2

Причем проще написать так:

Минфин России уточнил, как отражать в бухучете и отчетности переход на ФСБУ 25/2018

Комментарий

Минфин России в письме от 22.10.2021 № 07-01-09/85635 напомнил, что операции, связанные с изменением учетной политики при переходе на ФСБУ 25/2018 «Учет аренды», отражаются в бухгалтерском учете в межотчетный период и раскрываются в бухгалтерской (финансовой) отчетности за период, с которого применяется Стандарт.

Иными словами, все изменения, связанные с переходом на ФСБУ 25/2018, должны отражаться в учете и отчетности после 31 декабря года, предшествующего году начала применения Стандарта (то есть после закрытия этого года и составления отчетности за этот год), но до 1 января года начала применения Стандарта.

Однако положениями ФСБУ 25/2018 предусмотрено два варианта перехода на Стандарт – ретроспективный и упрощенный (п. 49, п. 50 ФСБУ 25/2018).

Напомним, что ФСБУ 25/2018 обязателен к применению с 2022 года (но по решению организации начать его применение можно было и до этого срока) (п. 48 ФСБУ 25/2018).

Пунктом 49 ФСБУ 25/2018 предусмотрен ретроспективный порядок перехода на Стандарт. То есть в бухгалтерской отчетности за год, в котором начато применение ФСБУ 25/2018, сравнительные показатели за прошлые отчетные периоды, представленные в этой отчетности, должны быть пересчитаны таким образом, как будто Стандарт применялся с самого начала действия арендных договоров, которые учтены в отчетности за этот отчетный год. Таким образом, если организация применяет Стандарт с 2021 года, то в годовой отчетности за 2021 год следует пересчитать показатели за 2019 и 2020 годы. Если Стандарт будет применяться с 2022 года, то в отчетности за 2022 год нужно будет пересчитать показатели за 2020 и 2021 годы.

Арендаторы (лизингополучатели) могут применить упрощенный порядок перехода на ФСБУ 25/2018. В этом случае по каждому договору аренды единовременно на конец года, предшествующего году начала применения Стандарта, признается право пользования активом (ППА) и обязательство по аренде с отнесением разницы на нераспределенную прибыль (п. 50 ФСБУ 25/2018). При этом показатели годовой бухгалтерской отчетности за прошлые отчетные периоды, представленные в отчетности за год начала применения Стандарта, ретроспективно не пересчитываются.

Арендодатели (лизингодатели) в отношении договоров неоперационной (финансовой) аренды могут перейти на ФСБУ 25/2018 только ретроспективно. В отношении договоров операционной аренды переход на ФСБУ 25/2018 у арендодателя не влечет изменений ни в бухгалтерском учете, ни в отчетности.

То, что переходные бухгалтерские записи при ретроспективном порядке (п. 49 ФСБУ 25/2018) должны быть сделаны в межотчетный период и не должны учитываться в отчетности за год, предшествующий году началу применения стандарта, сомнений не вызывает.

Формулировка п. 50 ФСБУ 25/2018 о признании новых объектов учета «на конец года, предшествующего году, начиная с которого применяется этот стандарт», напротив, выглядит не очень удачной для отражения переходных бухгалтерских записей в межотчетный период. Но полагаем, что Минфин России в комментируемом письме уточнил, что «межрасчетный период» относится, в том числе, и к этому пункту Стандарта.

Также следует обратить внимание еще на два переходных положения ФСБУ 25/2018:

- Стандарт может не применяться в отношении договоров аренды, исполнение которых истекает до конца года, начиная с которого применяется Стандарт (п. 51 ФСБУ 25/2018).

- Организации, имеющие право на применение упрощенных способов бухгалтерского учета, могут не применять Стандарт в отношении договоров, исполнение которых начато до 1 января 2022 года (п. 52 ФСБУ 25/2018).

В программных продуктах 1С добавлена возможность учета по ФСБУ 25/2018 договоров лизинга, которые начали действовать до перехода на этот Стандарт.

Учет процентов

Согласно пункту 36 ФСБУ 25/2018, «чистая стоимость инвестиции в аренду после даты предоставления предмета аренды увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей».

Согласно пункту 37 ФСБУ 25/2018, «проценты, начисляемые по инвестиции в аренду, признаются арендодателем в качестве доходов периода, за который они начислены. Для расчета такого процентного дохода чистая стоимость инвестиции в аренду на начало периода, за который рассчитывается доход, умножается на процентную ставку за такой период».

Данные факты должны найти отражение на счетах бухгалтерского учета организации-арендодателя записями, соответственно, по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Инвестиции в аренду» и кредиту счета 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы»; и по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Инвестиции в аренду».

Как переходить на новый порядок учета аренды

Для арендатора ФСБУ 25/2018 предусматривает 2 способа перехода на новый порядок учета: ретроспективный (п. 49 ФСБУ 25/2018) и упрощенный (п. 50 ФСБУ 25/2018).

Ретроспективный способ считается очень трудоемким, поэтому вряд ли кто откажет себе в применении разрешенного упрощенного способа. Его суть в упрощенном (одномоментном) порядок признания и оценки права пользования активом (ППА) и обязательства по аренде при переходе на ФСБУ 25/2018 (п. 50 ФСБУ 25/2018).

В учетной политике напишите так:

Перечень договоров, по которым меняете объекты учета, также перечислите в приложении к учетной политике.

ФСБУ 25/2018 «Бухгалтерский учет аренды»

Один из самых запутанных и пугающих для бухгалтера ФСБУ.

Но на самом деле, далеко не все обязаны его применять.

Сначала определите есть ли у вас объекты, подпадающие под определение «объекты учета аренды».

Срок аренды можно определить

Причем нужно обращать внимание не на формальный срок (часто договоры составляют на срок менее 12 месяцев, чтобы их не регистрировать), а на реальные намерения арендатора и арендодателя.

Предмет аренды можно идентифицировать. Если сделать это невозможно, то и применять ФСБУ не нужно

К примеру, вы заключили договор на аренду авто, но каждый раз вам предоставляют разные автомобили (какие есть свободные в автопарке арендодателя), в этом случае конкретизировать предмет аренды не получится.

Арендатор получит выгоду от использования предмета аренды.

Арендодатель контролирует использование арендуемого объекта. К примеру, арендодатель определяет, какой именно деятельностью можно заниматься в данном помещении.

Исходя из этих и некоторых других положений ФСБУ 25/2018 можно не применять, если:

-

Срок договора менее 12 месяцев.

-

Рыночная стоимость предмета аренды не выше 300 тыс. руб.

-

Компания, имеет право на упрощенный учет и приняла решение не применять ФСБУ 25/2018 (при условии отражения этого в учетной политике).

Арендатор, ведущий упрощенный учет, вправе не применять данное ФСБУ, если он не собирается выкупать предмет аренды. Он также вправе при учете аренды определять фактическую стоимость права пользования активами, как сумму первоначальной оценки обязательства по аренде, а остальные затраты признавать расходами по обычным видам деятельности, а также может не применять дисконтирование.

Арендодатель также может переданное в аренду имущество при применении ФСБУ 25/2018 учитывать как операционные доходы, если не собирается в дальнейшем передавать имущество в собственность арендатору и у того нет права выкупа по цене значительно ниже его справедливой стоимости.

Т.е. многие организации могут свободно отказаться от применения ФСБУ и использовать прежние методы учета аренды.

С какого момента использовать ФСБУ 25/2018

Если субъект примет решение о том, чтобы использовать ФСБУ 25/2018, этот момент нужно указать в учетной политике. Далее нужно проверить, по каким арендным договорам изменится бухучет. Для арендатора это те договоры, по которым нужно использовать первый способ. Исключением являются договоры, заканчивающиеся в году, в котором субъект начинает применять ФСБУ. К ним можно не применять положения нового стандарта (п. 51 ФСБУ).

К примеру, арендный договор заключен в прошлом году, и для него нужно применять первый способ учета. Арендатор не может пересчитать показатели отчетности. Тогда нужно отразить право пользования объектом по рыночной цене и обязательство по приведенной стоимости платежей, еще не перечисленных арендодателю (п. 50 ФСБУ).

Если арендодатель решит применять ФСБУ, следует внести поправки в учет договоров, считающихся финансовой арендой. Иными словами, нужно пересчитать активы и обязательства так, как если бы субъект применял ФСБУ с начала действия арендного договора.

ФСБУ 25/2018 «Бухгалтерский учет аренды» обязателен к применению с начала 2022 года, но его можно использовать уже сейчас. Разберем основные моменты стандарта и узнаем, реализовано ли его применение в 1С Бухгалтерия. А также посмотрим, стоит ли вообще спешить с применением.

Новый объект учета у арендодателя – инвестиция в аренду

Чтобы понять, как переходить на ФСБУ 25/2018 ретроспективно, рассмотрим, что нового появилось в учете неоперационной (финансовой) аренды у арендодателя.

Главное новшество в том, что на дату предоставления предмета аренды арендатор в качестве актива признает инвестицию в аренду (п. 32 ФСБУ 25/2018).

В качестве такого актива выступает чистая стоимость инвестиции в аренду.

Арендодатель у себя в активах учитывает инвестицию, а арендатор в пассивах – обязательство по аренде. Порядок их определения практически идентичен.

Новости СМИ2

Чистая стоимость инвестиции в аренду отражается на счете 76 «Расчеты с разными дебиторами и кредиторами» (можно открыть субсчет «Чистая инвестиция в аренду»). Ее величину определяют по правилам пункта 33 ФСБУ 25/2018 путем дисконтирования валовой стоимости инвестиции по определенной процентной ставке.

Дисконтирование валовой стоимости инвестиции в аренду осуществляется по ставке, при использовании которой приведенная валовая стоимость инвестиции на дату предоставления предмета аренды равна сумме справедливой стоимости предмета аренды и понесенных арендодателем затрат по договору.

Валовая стоимость инвестиции в аренду определяется как сумма номинальных величин причитающихся арендодателю арендных платежей за весь период аренды плюс потенциальная негарантированная ликвидационная стоимость предмета аренды (предполагаемая справедливая стоимость арендуемого имущества, которую оно будет иметь к концу срока действия арендного договора).

Разность между валовыми инвестициями и чистыми инвестициями формирует доход лизингодателя по сделке.

В бухучете арендодателя доходы в виде арендной платы не отражаются. В составе доходов (на счете 90 или 91 в корреспонденции со счетом 76, субсчет «Чистая инвестиция в аренду») ежемесячно показываются проценты, начисляемые по инвестиции в аренду (п. 37 ФСБУ 25/2018).

Как ФСБУ 25/2018 повлияет на отложенный налог на прибыль

Любые разницы, возникающие при пересчете показателей в связи с началом применения нового стандарта, регулируются нераспределенной прибылью (счет 84). При изменении учетной политики корректируется стоимость актива или обязательства в бухучете, а стоимость этого объекта для целей налогового учета остается неизменной.

В результате изменяется временная разница, связанная с этим активом или обязательством (меняются соответствующие отложенный налоговый актив и обязательство). Следует учесть, что в связи с началом применения ФСБУ 25/2018 может оказаться, что итоговая корректировка нераспределенной прибыли окажется на 20% меньше, чем суммарная корректировка активов и обязательств (на этот процент будет признано изменение соответствующих отложенных активов и обязательств).

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Отчет «Полный анализ себестоимости реализованной продукции» для 1С:ERP (ЕРП), 1С:КА, 1С:ERP УХ

Данный отчет показывает себестоимость реализованной продукции в разузлованном виде, как с выделением входящих в нее полуфабрикатов любых уровней, так и свернутый до статей затрат и материалов, видов работ. Отчет работает независимо от метода оценки стоимости товаров и подходит для любых производственных компаний с многопередельным производством. Отчет можно использовать как в типовой 1С:ERP, так и в отраслевых решениях на ее базе (например, 1С:ERP Управление птицеводческим предприятием, Молокозавод и т.д.).Отчет подходит для анализа затрат на гособоронзаказы ГОЗ.

70000

38500 руб.

13