Бухгалтерские проводки в связи со списанием дебиторской задолженности, налоговый учет

Порядок списания долга зависит от того, создавался ли резерв под такую задолженность или нет.

Если резерв по безнадежной задолженности создавался, то проводки будут такие:

Дт 91 Кт 63 — создан или доначислен резерв по сомнительным долгам.

Дт 63 Кт 62 (60, 76) — безнадежная дебиторская задолженность списана за счет резерва.

Если резерв по безнадежной задолженности не создавался, то в учете будут сделаны следующие проводки:

Дт 91 К 62 (60, 76) — безнадежная дебиторская задолженность, не покрытая резервом, списана в прочие расходы.

Бывает, что созданного резерва недостаточно для списания всего долга. В этом случае часть задолженности спишется за счет резерва, а остаток будет отнесен на расходы.

Списанная задолженность должна в течение пяти лет учитываться на забалансовом счете 007 (п. 77 Положения по бухучету № 34н). Столько же лет хранятся и документы, послужившие основанием для такого списания (ст. 29 закона «О бухгалтерском учете» от 06.12.11 3 402-ФЗ).

В налоговом учете будет использован аналогичный порядок: списание задолженности в связи с ликвидацией должника делается за счет резерва, а если такового нет, то дебиторка относится на внереализационные расходы.

ВАЖНО! Отдельные недобросовестные организации специально прибегают к процедуре ликвидации, чтобы не платить по своим долгам. Руководители таких предприятий будут подвергнуты уголовному преследованию (ст. 196 УК РФ — преднамеренное банкротство, ст. 197 УК РФ — фиктивное банкротство)

Сроки давности

При оценке перспектив взыскания «дебиторки» ликвидационная комиссия опирается на положения главы 12 ГК РФ. По общему правилу обратиться в суд с иском о погашении задолженности компания может в течение 3 лет. Специальные сроки установлены отраслевыми законами (ст. 197 ГК РФ).

При оценке задолженности стоит помнить о правилах перерыва и приостановки течения исковой давности. Отсчет периода, отведенного законом на судебную защиту, начинается заново в случае признания дебитором долга (ст. 203 ГК РФ). Перечень действий, подтверждающих этот факт, приведен в постановлении ВС РФ № 43 от 29.09.15. Высшая инстанция включила в список:

- погашение процентов за несвоевременную оплату;

- обращение с просьбой об отсрочке;

- подписание акта взаимных расчетов;

- заключение договора о зачете встречного требования;

- реструктуризацию.

А вот частичная оплата без однозначного признания долга в перечень не вошла. Ссылаться на этот факт в суде нельзя.

Учесть необходимо и правила приостановки срока. Они описаны статьей 202 ГК РФ. Основанием становится действие непреодолимых обстоятельств. К таковым относят военное положение, стихийное бедствие, введение моратория и т. д. Эти периоды не принимают в расчет при определении исковой давности.

Таким образом, списание «дебиторки» становится обязательным этапом при закрытии бизнеса. Нулевой баланс очень важен для ликвидации, а потому комиссии предстоит избавиться от всех имущественных прав. Выбор способа списания зависит от причин прекращения деятельности, позиции учредителей и прочих факторов. Процедура закрытия бизнеса меняться не будет. Ликвидатору придется выполнить условия об извещении налоговых органов, рассчитаться с кредиторами, опубликовать сведения в «Вестнике государственной регистрации».

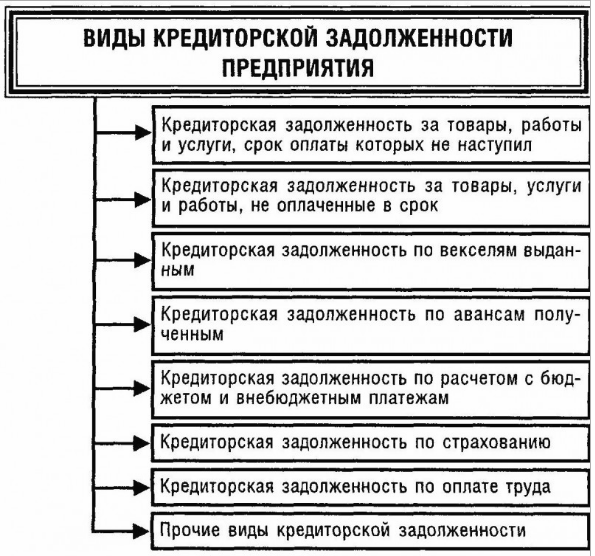

Списываем кредиторку

Ежегодно компания перед формированием отчетности обязана провести инвентаризацию, в том числе и кредиторской задолженности. При выявлении КЗ с истекшим сроком давности ее списывают на основании приказа в состав доходов сч.91 и в целях бухгалтерского, и в целях налогового учета. Следует помнить, что по аналогии с ДЗ наличие подписанного акта сверки или получение официальной претензии от поставщика продляет срок давности:

Списание кредиторской задолженности — проводки

Как для налогового, так и для бухгалтерского учета кредиторскую задолженность (КЗ) списывают единообразно, следующими проводками:

Дт 60 (76,70,71,73) Кт 91.1 – отражена списанная кредиторская задолженность.

Однако, в налоговом учете КЗ списывают в периоде, когда истек срок, независимо от даты ее выявления.

Для списания просроченной кредиторки необходим пакет документов:

- Договор;

- Акты оказанных услуг или накладные от поставщика;

- Акт сверки;

- Официальная претензионная переписка.

Собрав и проанализировав пакет документов, удостоверившись в истечении срока, нужно списать КЗ и отразить в составе налогооблагаемых доходов во избежание замечаний со стороны ИФНС.

Сроки инвентаризации задолженности устанавливаются учетной политикой, но проводить ее обязательно не реже 1 раза в отчетном периоде (году).

Работа любой компании невозможна без взаимодействия с потребителями производимых услуг и товаров. Расчеты за них не всегда осуществляются предварительными платежами, а поэтому иногда возникает просроченная и даже безнадежная задолженность

Подобные долги при невозможности их взыскания должны списываться по истечении определенного времени, но этот процесс следует безукоризненно оформлять соответствующими документами, чтобы свести к минимуму внимание ИФНС

Контроль и истребование дебиторской задолженности

Порядок списания дебиторской задолженности

Устанавливает порядок ПБУ от 29.07.1998 № 34н. Списывается ДЗ по каждому обязательству на основе:

- оформленной инвентаризации с письменным обоснованием целесообразности списания долга;

- по распоряжению руководства фирмы.

При этом списанная просроченная дебиторская задолженность должна контролироваться: на протяжении 5 лет она будет отражаться за балансом на счете 007 «Списанная задолженность неплатежеспособных дебиторов», поскольку перенос суммы ДЗ на убытки не считается ее аннулированием и остается необходимость наблюдения за возможностью взыскания, если имущественное положение должника изменится к лучшему.

Аналитика по счету 007 осуществляется в разрезе каждого партнера и каждого списанного на убытки долга. Рассмотрим последовательность операций по оформлению списания задолженности.

Основные шаги и рекомендации

Порядок списания дебиторской задолженности требует определенных шагов и рекомендаций, чтобы обеспечить правильное и эффективное управление долгами. Вот основные этапы и рекомендации:

- Проверьте итоги

Перед началом процесса списания дебиторской задолженности важно оценить общую сумму просроченных долгов. Это позволит организации получить полное представление о своей финансовой ситуации и определить, какие шаги нужно предпринять

Составьте справку

Для каждой просроченной дебиторской задолженности необходимо составить документальное подтверждение в виде справки. В этой справке должны быть указаны все необходимые детали о должнике, сумме задолженности и причинах просрочки.

Оцените дебиторскую задолженность

Не все просроченные долги являются безнадежными. Некоторые клиенты могут иметь временные финансовые трудности, которые могут быть преодолены

Поэтому важно оценить каждый случай индивидуально и решить, какие долги нужно списать, а какие можно сохранить

Решите о списании

Организация-должник может принять решение о списании просроченной задолженности. В этом случае необходимо принять соответствующее решение и документально оформить списание.

Создайте резерв

Списание просроченной задолженности может привести к расходам для организации. Для учета этих расходов рекомендуется создать резерв, который будет отражать потери от списания просроченной дебиторской задолженности.

Приостановите долги

В некоторых случаях организация может решить приостановить списание просроченной задолженности. Это может быть связано с отсрочкой платежей, работой по взысканию долгов или другими факторами. В таких случаях необходимо принять решение о приостановке списания и документально оформить это решение.

Учитывайте налоговые последствия

Списание просроченной дебиторской задолженности может повлиять на налоговые обязательства организации

Поэтому важно учитывать налоговые последствия и проконсультироваться с налоговым специалистом, чтобы избежать непредвиденных проблем

Важно помнить, что каждая организация имеет свои особенности, и порядок списания дебиторской задолженности может отличаться в зависимости от конкретной ситуации. Поэтому рекомендуется обратиться к специалистам или юристам для получения консультации и разработки индивидуального плана списания дебиторской задолженности

Списание дебиторской задолженности ликвидированного предприятия

Списание дебиторской задолженности ликвидированного предприятия происходит на основании выписки из Единого государственного реестра юридических лиц (письмо Минфина России от 25.03.2016 № 3-03-06/1/16721). В этом реестре должна быть запись о ликвидации должника.

Для безопасного списания рекомендуем собрать следующий пакет документов:

- Копии первичных документов, на основании которых возникла списываемая дебиторская задолженность.

- Выписка из Единого государственного реестра юридических лиц по компании, которую ликвидировали и задолженность которой мы хотим списать.

- Акт инвентаризации дебиторской задолженности. В этом документе будет указан размер задолженности, ее срок, а также невозможность ее взыскания в связи с ликвидацией должника. К акту необходимо приложить документ, послуживший основанием для списания: решение инвентаризационной комиссии о списании (если такого решения нет в Акте).

- Приказ руководителя организации о списании. Это вызвано тем, что решения, касающиеся деятельности компании, принимает исключительно руководитель.

Датой списания будет дата внесения записи в ЕГРЮЛ о прекращении деятельности компании-должника (п. 1 ст. 272 НК РФ) или дата проведения инвентаризации дебиторской задолженности (постановление Президиума ВАС РФ от 15.06.2010 № 1574/10 по делу № А56-4354/2009).

Часто бывает так, что организация узнает о ликвидации ее дебитора не в том периоде, когда такая ликвидация произошла. В этом случае у организации есть два варианта:

- подать уточненную декларацию по налогу на прибыль — ведь данные расходы относятся к прошлому периоду, а за него компания уже отчиталась (абз. 1 п. 1 ст. 54 НК РФ);

- провести списание текущим периодом, потому что ошибки и искажения при расчете налоговой базы, которые привели к увеличению налога к уплате, можно исправлять текущим периодом (абз. 3 п. 1 ст. 54 НК РФ, письмо Минфина РФ от 07.12.2012 № 03-03-06/2/127).

А вот фирмам на упрощенке включить задолженность в расходы не получится, так как перечень расходов компаний на УСНО является закрытым и такого вида расхода в нем нет (п. 1 ст. 346.16 НК РФ). То же самое касается ЕСХН и ЕНВД.

Кто будет заниматься сбором документов, решать непосредственно вам. Возможно, это будет юридический департамент либо юрист, а может, менеджер, который вел ликвидируемую компанию, а может, специалист финансового отдела или бухгалтерии.

Главное, чтобы все вышеперечисленные документы были переданы в отдел бухгалтерии.

В бухгалтерском учете списание дебиторской задолженности при ликвидации предприятия относится на прочие расходы (п. 12 ПБУ 10/99 «Расходы организации»), а в налоговом — включается во внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ).

Случаи списания задолженности

Существует множество различных ситуаций, при которых руководитель компании принимает решение о списании задолженности. Основные из них:

- срок взыскания долга прошел, поэтому получить его нельзя даже через суд;

- генеральный директор решил простить долг по каким-то личным мотивам;

- компания-должник была ликвидирована;

- нет возможности взыскать долг по другим причинам.

Если данное решение было принято по той причине, что получить долг нет возможности, понадобиться позаботиться о наличии оправдательных документов. Например, это может быть решение суда.

Как вы оцениваете информацию ? Отлично! Спасибо. 76.16%

Не очень. Информация устарела. 17.88%

Затрудняюсь ответить … 5.96% Проголосовало: 151

Какую задолженность можно списать

Списать можно не все долги компании, а только те, которые отвечают признакам долга, нереального к взысканию. Понятие безнадежного долга приведено в п. 2 ст. 266 НК РФ. Это долг с истекшим сроком исковой давности, а также долг ликвидированной компании или фирмы, которая исключена из ЕГРЮЛ как недействующая.

Важно

! Признать нереальным можно долг фирмы, исключенной из ЕГРЮЛ позже 1 сентября 2014 года (п. 2 ст

64.2 ГК РФ, письмо Минфина России от 23.01.2015 № 03-01-10/1982). Если данные о фактическом прекращении работы внесены в реестр до 1 сентября 2014 года, то долги такой фирмы списываются по общим правилам.

Если денежные средства вам должен индивидуальный предприниматель, вы не можете провести процедуру только по причине его исключения из ЕГРИП, поскольку ИП отвечает по долгам всем своим имуществом (письмо Минфина России от 16.09.2015 № 03-03-06/53157). Списание безнадежной дебиторской задолженностикоммерсанта можно только после окончания процедуры банкротства, в случае смерти ИП или вынесения судебным органом решения о невозможности взыскания денег вследствие того, что не удалось установить местонахождение предпринимателя. То есть перед тем как списать дебиторскую задолженность

следует убедиться, что сложились для этого указанные выше условия.

Если 2 компании должны друг другу, прежде всего, надо сделать зачет задолженностей, уменьшив размер дебиторки на сумму долга контрагенту. Если компания-партнер всё равно осталась вам должна, эти деньги признаются нереальными к получению, и можно осуществить списание просроченной дебиторской задолженности.

Итак, вы узнали, что компания-должник обанкротилась (или ее исключили из реестра юрлиц позже 1 сентября 2014 года). В таком случае вы понимаете, что вернуть долг не удастся. Как списать дебиторскую задолженность

, по которой заканчивается срок исковой давности?

По общему правилу он равен 3 годам, но может прерываться, если:

- должник принял и расписался в акте сверки;

- прислал письмо — признание долга или просьбу предоставить отсрочку;

- заплатил проценты или неустойку;

- фирмы составили дополнительное соглашение к договору, по которому должник признал свое обязательство;

- суд принял от вашей компании иск к нерадивому покупателю.

Прервавшийся срок исковой давности компания должна начать считать заново. Однако он не может превышать 10 лет со дня образования долга (п. 1 ст. 181 ГК РФ).

Отражаем списание дебиторской задолженности

Какими документами оформляется списание безнадежной дебиторской задолженности

Для списания безнадежной дебиторской задолженности с баланса фирмы необходимо подготовить следующие документы:

- Акт о проведенной инвентаризации задолженностей.

- Приказ руководителя компании о списании безнадежных дебиторских задолженностей.

- Бухгалтерская справка, подтверждающая факт списания дебиторской задолженности.

Основанием для списания являются документы, которые доказывают безнадежность долга, и документ об инвентаризации. Списанием занимается бухгалтерия по распоряжению руководителя фирмы.

Каких-либо особых требований по оформлению этих документов со стороны НК РФ нет. Главное – иметь документально подтвержденные причины считать данную дебиторскую задолженность не подлежащей взысканию.

Шаг 1. Определяем, истек ли срок исковой давности для списания дебиторской задолженности

На основании пункта 2 статьи 266 НК РФ любой долг перед вашей компанией признается безнадежным, если по нему истек срок исковой давности. В соответствии со статьей 195 ГК РФ исковой давностью признается срок для защиты нарушенного права.

По общему правилу по обязательствам с определенным сроком исполнения, срок исковой давности составляет три года и начинает отсчитываться со дня, следующего за последним днем срока исполнения должником своих обязательств (статья 196, п. 2 ст. 200 ГК РФ). Между тем, по некоторым обязательствам установлены специальные сроки, отличающиеся от общего трехлетнего срока. Поэтому перед списанием дебиторской задолженности необходимо проанализировать характер возникшего обязательства, согласно которому долг подлежит списанию.

Кроме того, перед списанием дебиторской задолженности следует проверить наличие / отсутствие документов, которые могут свидетельствовать о прерывании срока исковой давности. В частности, подписание актов сверки с контрагентом и иных документов, подтверждающих признание должником возникшего обязательства, например, признание претензии, изменение условий договора, прерывают течение срока исковой давности.

Списание дебиторок и НДС

Порядок работы с НДС при списании безнадежных дебиторок вариативен и зависит от ряда условий. В первую очередь – от статуса должника. Если ДЗ образовалась по вине физического лица, ее списывают в обычном порядке и относят к расходам. Но по окончании данной процедуры со списанной суммы компания обязана перечислить налог на доходы физлиц. Это объясняется тем фактом, что физлицо-должник, в результате ликвидации своего долга, получило материальную выгоду. ФНС настаивает на том, что налоговым агентом должника в таком случае должна выступать компания-кредитор.

Если в финансовых отношениях компания-кредитор выступала в качестве продавца товара либо поставщика работ/услуг, корректировка НДС при списании дебиторки не потребуется. Это объясняется тем, что, в соответствии с пп.1 п. 1 статьи 167 НК РФ, налог был начислен продавцом ранее, в дату отпуска товара/оказания услуги.

Возмещение уплаченного НДС при таком раскладе сил невозможно. Но можно провести его списание, добавив его к сумме ДЗ. Такое право дают следующие письма Минфина:

- №03-07-11/70423 от 26 ноября 2017 года;

- №03-03-06/1/29315 от 24 июля 2013 года.

Для компаний, выступавших в сделке в качестве покупателя, ситуация с НДС выглядит неоднозначно. Конкретно это касается договоров, по которым продавцу был перечислен аванс, признанный затем невозможным к взысканию долгом. Как гласит письмо Минфина РФ №03-07-11/16527 от 11 апреля 2014 года, принятый к вычету НДС по сумме аванса можно восстановить. Эта процедура должна быть проведена в том же периоде, когда произошло списание ДЗ.

Однако, нормы Налогового кодекса РФ, а конкретно, подпункт 3 пункта 3 статьи 170 этого документа, не содержат указания на возможность восстановления НДС в такой ситуации. Считается, что в НК РФ приведен полный список ситуаций, в которых допустимо восстановление налога на добавленную стоимость. Требование о восстановлении НДС при списании дебиторок признается неправомерным, в том числе и судебными инстанциями.

НК РФ Статья 170, ст.3, п.3

НК РФ Статья 170, ст.3, п.3

Бухгалтерский учет списания дебиторской задолженности

Как правило, всю информацию, касающуюся списания дебиторских задолженностей, отражают в справке-расчете. Если создавался резерв для сомнительных задолженностей (Д91.2 К63), то списание оформляется следующим образом: Д63 К60, 62, 70, 71, 73, 76 (что означает долг с прошедшим сроком давности либо нереальный к взысканию, списанный с баланса).

Необходимо отдавать себе отчет, что списание дебиторских задолженностей не равно их аннулированию. Списанные долги фиксируются в забалансовом счете 007. По каждому дебитору и конкретному долгу ведется отдельный учет, но все их обязательно нужно отражать в счете 007 (иначе возможны проблемы с фискальными органами). Это делается из расчета, что кредитор не забыл о долгах, а постоянно отслеживает положение дебитора и ждет возможности истребовать свои средства.

В случаях, когда учетная политика фирмы не предполагает создания резерва по долгам или величина этого резерва слишком мала, можно сразу провести списание дебиторской задолженности на внереализационные расходы (Д 91.2 «Прочие расходы» К60, 62, 70, 71, 73, 76) и одновременно отразить на счете 007.

Нередко у компаний накапливаются взаимные долги (то есть, есть и дебиторская, и кредиторская задолженность у каждой из сторон). В подобных ситуациях нужно сперва сделать сверку, взаимозачет и лишь потом переходить к решению вопросов о списании дебиторской задолженности.

Списание дебиторской задолженности: методы и рекомендации

Списание дебиторской задолженности – это процесс учета и погашения долгов, которые числятся у организации по дебиторской задолженности. В бухгалтерском учете дебиторская задолженность представляет собой сумму денежных средств, которую должны клиенты или партнеры компании по договорам или счетам.

Частичная оплата дебиторской задолженности – это один из методов списания задолженности, при котором клиент или партнер компании погашает только часть долга. При этом осуществляется сверка платежей, чтобы определить точную сумму долга.

Одним из основных методов списания дебиторской задолженности является признание долга претензию. Это означает, что при наличии претензии к клиенту или партнеру компании по поводу несоблюдения срока оплаты или других условий договора, долг признается и списывается.

При признании долга претензию также может быть применен метод списания дебиторской задолженности по иску. В этом случае организация обращается в суд с иском о взыскании долга. После окончательного решения суда долг списывается или погашается в соответствии с решением.

Списание дебиторской задолженности также может быть осуществлено при наступлении срока истечения долга. Если клиент или партнер компании не погасил долг в установленный срок, он списывается в соответствии с бухгалтерскими правилами и требованиями.

Причины списания дебиторской задолженности могут быть различными. Это могут быть финансовые проблемы клиента, банкротство, прекращение деятельности или другие обстоятельства, которые делают невозможным погашение долга.

Последствия списания дебиторской задолженности могут быть как положительными, так и отрицательными для организации. С одной стороны, списание долга позволяет избавиться от неплатежеспособных клиентов и очистить бухгалтерский учет. С другой стороны, списание дебиторской задолженности ведет к убыткам и снижению прибыли компании.

Для правильного и эффективного списания дебиторской задолженности необходимо соблюдать определенный порядок. Во-первых, необходимо провести сверку платежей с клиентами и партнерами компании, чтобы определить точную сумму долга. Во-вторых, следует учеть все договоры и счета, которые связаны с дебиторской задолженностью. В-третьих, при списании долга необходимо учитывать все юридические и бухгалтерские требования и регламенты.

Списание дебиторской задолженности может быть осуществлено как в бухгалтерском учете, так и в упрощенной системе налогообложения (УСН). В бухгалтерском учете списание дебиторской задолженности производится в соответствии с Бухгалтерским кодексом и другими законодательными актами. В УСН списание долга осуществляется на основе решения организации и в соответствии с налоговым законодательством.

В результате списания дебиторской задолженности меняется статус контрагента – он признается неплательщиком. В дальнейшем, при заключении новых договоров с этим контрагентом, рекомендуется предусмотреть дополнительные гарантии и условия оплаты.

В заключение, списание дебиторской задолженности является неотъемлемой частью бухгалтерского учета и финансовой деятельности организации. Правильное и своевременное списание долга позволяет поддерживать финансовую устойчивость компании и обеспечивать бесперебойную работу бизнеса.

Основания для списания дебиторской задолженности

Безнадежной либо просроченной считается задолженность дебиторов с истекшим сроком исковой давности (по ст. 196 ГК РФ – 3 года), а также долги, по которым прекращено обязательство, например, из-за ликвидации/реорганизации фирмы. В бухучете списание дебиторской задолженности (ДЗ) возможно и по причине нереальности взыскания, критериями которой служат факторы:

- Использование компаний всех возможностей досудебного взыскания долга, не принесших эффективного результата;

- Нецелесообразность обращения в суд (например, если судебные издержки будут превышать сумму к взысканию).

Если ревизией обязательств будет установлена задолженность, отвечающая приведенным выше критериям, то на ее списание оформляется приказ.

Налоговый учет списания дебиторской задолженности

Обязательства, признанные безнадежными списываются вместе с НДС по соответствующему долгу. В налоговом учете суммы обязательств, признанные безнадежными, учитываются как внереализационные расходы, в случаях, когда предприятие создало резерв по сомнительной задолженности, к данной категории относится разница между суммой обязательства и фондом резерва (статья 265 НК РФ).

Таким образом, в налоговом учете, если создавался резерв по сомнительной задолженности, безнадежное обязательство финансируется из этого резерва. В случаях, когда суммы резерва не хватает для возмещения обязательства, то часть долга погашается за счет резерва, недостающая величина подлежит изъятию со счета «Внереализационные расходы».

В случаях, когда резерв по обязательству отсутствует, погашение обязательства происходит полностью за счет внереализационных расходов (подпункт 2, пункт 2 статьи 265 НК РФ). Также нужно помнить, что списание дебиторской задолженности уменьшает налоговую базу по налогу на прибыль.

Образец приказа о списании задолженности.

В ситуации, когда фирма имеет счет 63, а по конкретному безнадежному обязательству резерва не формировалось, то при учете долга необходимо не забыть о некоторых нюансах.

Налоговым законодательством запрещается погашение конкретного обязательства посредством резерва, созданного под другое обязательство.

После того как задолженность была списана, бухгалтерские проводки оформлены, налог на прибыль уменьшен, компания обязана сохранить каждый документ, который использовался при осуществлении данных процедур.

В заключение необходимо отметить, что списание дебиторской задолженности снижает величину налогооблагаемой прибыли.

Как зарегистрировать товарный знак самостоятельно и что для этого необходимо – узнайте здесь.

Когда работник бухгалтерии списывает безнадежное обязательство, как документы, подтверждающие правомерность его действий, он обязан приложить к приказу руководства:

- деловые бумаги, которые свидетельствуют о том, что обязательство действительно существует,

- документы, которые отражают процесс востребования обязательства с дебитора,

- и деловые бумаги, которые подтверждают факт неплатежеспособности должника.

Как учесть безнадежную дебиторскую задолженность? Подробный ответ содержится в следующем видео: