Дебиторская задолженность

Для того, чтобы увидеть и понять, что такое дебиторская задолженность, следует сформировать оборотно-сальдовую ведомость. Дебетовый остаток по счетам расчетов (таким как, 60, 62, 66-70, 73, 75 и 76) и будет дебиторкой, то есть суммой, которую задолжали компании другие фирмы, лица и фонды.

Рассмотрим, что включает в себя дебиторская задолженность:

| Дебиторская задолженность | На каком счете отражается |

| Долги покупателей, заказчиков | 62 «Расчеты с покупателями и заказчиками» |

| Долги поставщиков, подрядчиков по перечисленным им авансам (предоплатам), а также признанным претензиям | 60 «Расчеты с поставщиками и подрядчиками»

76 «Расчеты с разными дебиторами и кредиторами» |

| Долги страховых компаний по страховым возмещениям, эмитентов ценных бумаг, которыми владеет компании, по дивидендам и др. | 76 «Расчеты с разными дебиторами и кредиторами» |

| Долги бюджетных органов и внебюджетных фондов по излишне перечисленным налогам и взносам | 68 «Расчеты по налогам и сборам»

69 «Расчеты по социальному страхованию» |

| Долги сотрудников по подотчетным суммам, займам, возмещению ущерба и др. | 70 «Расчеты с персоналом по оплате труда»

71 «Расчеты с подотчетными лицами» 73 «Расчеты с персоналом по прочим операциям» |

| Долги учредителей, участников по вкладам в уставный фонд | 75 «Расчеты с учредителями» |

Состав дебиторской задолженности будет зависеть от того, как именно она образовалась. Образоваться она может при:

- реализации товаров (работ или услуг) на условиях предоплаты (то есть товар контрагенту уже отгружен, а оплата за него еще не поступила);

- закупке продукции (сырья) на условиях предоплаты;

- переплате налогов и сборов;

- выдаче подотчетных денег.

Списание просроченной дебиторской задолженности – проводки

Списание ДЗ — процесс, необходимый и важный для любой фирмы. Он позволяет:

- сформировать информацию о реальных к погашению или требуемых к взысканию долгов;

- отразить ее достоверно в отчетности.

Для списания дебиторской задолженности проводки могут быть двух категорий:

- Дт 63 Кт 62 (76, 60, 58. 3) — списана ДЗ за счет резерва по сомнительным долгам;

- Дт 91-2 Кт 62(76, 60, 58. 3) — списана не покрытая резервом ДЗ.

Дт 007 — отражение списанной ДЗ за балансом (в течение 5 лет).

Что при списании ДЗ происходит с НДС, узнайте из Готового решения от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Чтобы отразить списание ДЗ в бухучете, недостаточно воспользоваться указанными проводками — необходимо предварительно осуществить ряд организационно-оформительских процедур:

- создать инвентаризационную комиссию и в установленные приказом сроки провести инвентаризацию ДЗ, оформив ее результаты в отдельном документе (например, в акте ф. № ИНВ-17 или ином документе, самостоятельно разработанном фирмой и утвержденном в ее учетной политике);

- принять меры по восстановлению документов, подтверждающих наличие, вид и величину ДЗ, если в результате инвентаризации выявлено их отсутствие или недостаточность (п. 1 ст. 9 закона от 06.12.2011 № 402-ФЗ);

- издать приказ о списании ДЗ (п. 77 Положения по ведению бухучета и отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н).

Подробнее познакомиться с процедурой инвентаризации ДЗ поможет материал «Инвентаризация дебиторской и кредиторской задолженности».

Только после всех предварительных процедур возможно списание ДЗ со счетов бухучета

При этом особое внимание необходимо обратить на корреспондирующие счета — списание ДЗ по нормам бухучета может происходить за счет резерва, образованного не только по обычной дебиторке, отраженной на счетах 60, 62 и 76 (продавцы, покупатели, заказчики и прочие дебиторы), но и в корреспонденции со счетом 58.3, на котором отражаются выданные займы. Для целей налогового учета такой подход неприемлем — об этом в следующем разделе

Документальное оформление

Списание КЗ осуществляется в документах бухгалтерского и налогового учетов.

Проведение процедуры складывается из подготовки:

- акта инвентаризации;

- справки бухгалтера;

- приказа руководителя учреждения на списание просроченной кредиторской задолженности.

Инвентаризацию рекомендуется проводить регулярно в конце каждого отчетного периода. Это позволит своевременно выявлять возникшую задолженность. Особенность проведения инвентаризации на предприятии заключается в том, что помимо кредиторской части необходимо проверить и дебиторские счета.

При проведении инвентаризации особе внимание уделяем расчетам с финансовыми учреждениями, внебюджетными фондами, клиентами предприятия и размером задолженность перед бюджетом. Как правило, если по итогам проверки составляется акт по типовой форме .. Следует отметить, что проведение квартальной инвентаризации является правом экономического субъекта, но никак не его обязанностью

ФЗ «О бухгалтерском учете» обязывает проводить инвентаризацию один раз в год

Следует отметить, что проведение квартальной инвентаризации является правом экономического субъекта, но никак не его обязанностью. ФЗ «О бухгалтерском учете» обязывает проводить инвентаризацию один раз в год.

Следующим важным шагом является подготовка бухгалтерской справки, включающей в себя важную информацию по просроченным задолженностям:

- номер договора и дата его составления;

- ссылки на первичные документы: товарные накладные, акты, счета-фактуры;

- обоснование срока истечения давности путем проведения математического расчета;

- информация о компании-кредиторе.

Этими документами руководствуется директор организации подписывая приказ о списании задолженности.

Что такое безнадежная к взысканию дебиторская задолженность

Если по предприятию-должнику в реестре кредиторов внесена только часть дебиторской задолженности, а само юридическое лицо признано банкротом с внесением соответствующей записи в реестр, то, как правило, кредитор имеет право списать всю существующую задолженность. Практика арбитражных судов подтверждает эту версию.

Списания обязательно указываются в налоговой декларации по прибыли, согласно форме, утвержденной Федеральной Налоговой Службой Российской Федерации. Указывать нужно суммы безнадёжных долгов для списания. Также, если у юридического лица есть специальный резервный фонд для сомнительных долгов, указать сумму безнадёжных к возвращению, не покрытых рисковыми резервами. Все суммы подобных долгов складываются и резюмируются итогом.

08 Фев 2019

juristsib

539

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

| Ситуация | С какого момента отсчитывать срок исковой давности |

| Срок исполнения обязательства определен | По окончании срока исполнения обязательства |

| Срок исполнения обязательства не определен | Со дня, когда кредитор предъявил требования исполнить обязательства (например, прислал письмо) |

| Срок исполнения определен моментом востребования | |

| На исполнение обязательства кредитор дал должнику какое-то время | По окончании последнего дня срока исполнения обязательства |

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая фирма «Гермес»» 13 января 2016 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2016 года. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности нужно исчислять с 24 января 2016 года по 24 января 2019 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая фирма «Гермес»» 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426). Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г. № ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей). В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства. Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Проводки по списанию дебиторской задолженности

В бухгалтерском учете компании формируют резерв под списание сомнительной дебиторской задолженности.

Этот резерв является оценочным. Проводка по созданию резерва следующая:

Дебет 91.2 Кредит 63 – создан или увеличен резерв по сомнительным долгам.

В случае если контрагент погасит свою задолженность полностью или частично, то часть резерва, к которой относится эта задолженность, потребуется восстановить:

Дебет 63 Кредит 91.1 – восстановлен резерв в части погашенного долга.

Если же контрагент свою задолженность перед компанией не погасил и долг перешел в разряд безнадежных к взысканию, то его списывают за счет списания резерва:

Дебет 63 Кредит 62 (58, 71, 73, 76) – отражено списание сомнительного долга за счет резерва.

Если по какой-либо причине в течение года сумма расходов на списание задолженности превысила размер созданного резерва, то разницу отражают в учете следующей проводкой:

Дебет 91-2 Кредит 62 (583, 71, 73, 76) – отражено списание долга, не покрытого резервом.

Одновременно списанную дебиторскую задолженность необходимо отразить за балансом. Это нужно для того, чтобы отслеживать долг в течение пяти последующих лет после списания:

Дебет 007 – отражен списанный долг за балансом.

Списание кредиторской задолженности — проводки в 1С 8.3

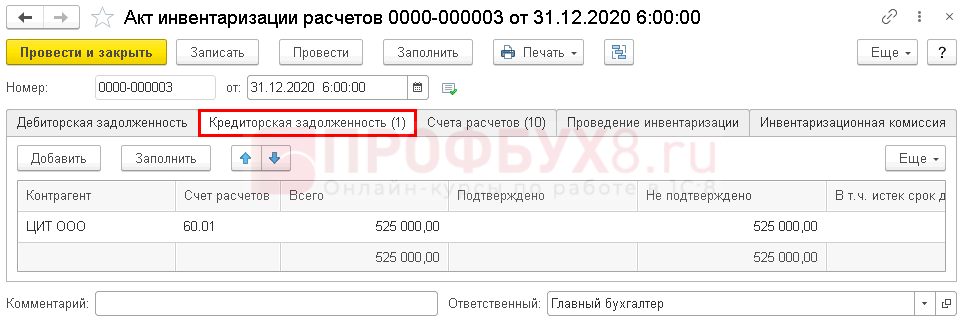

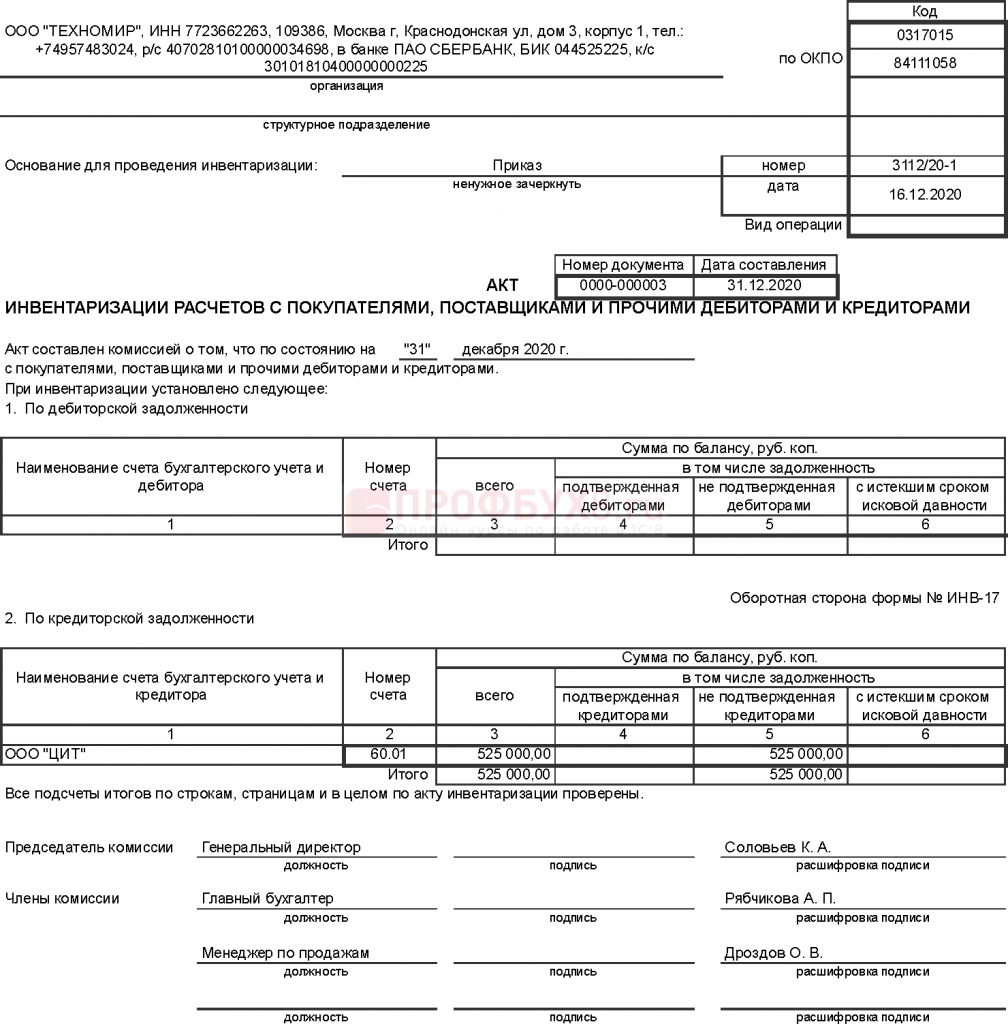

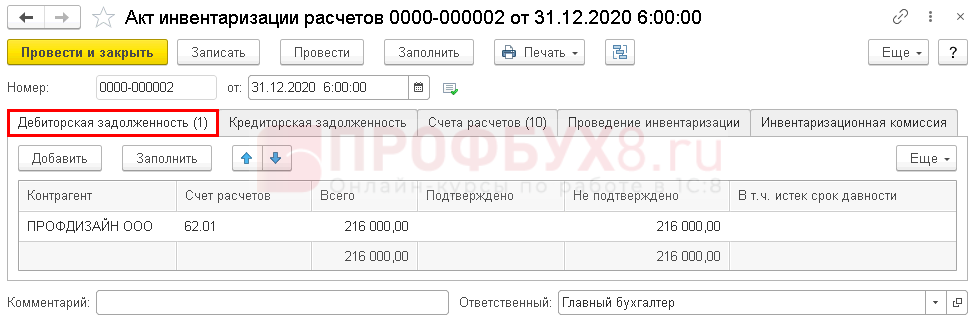

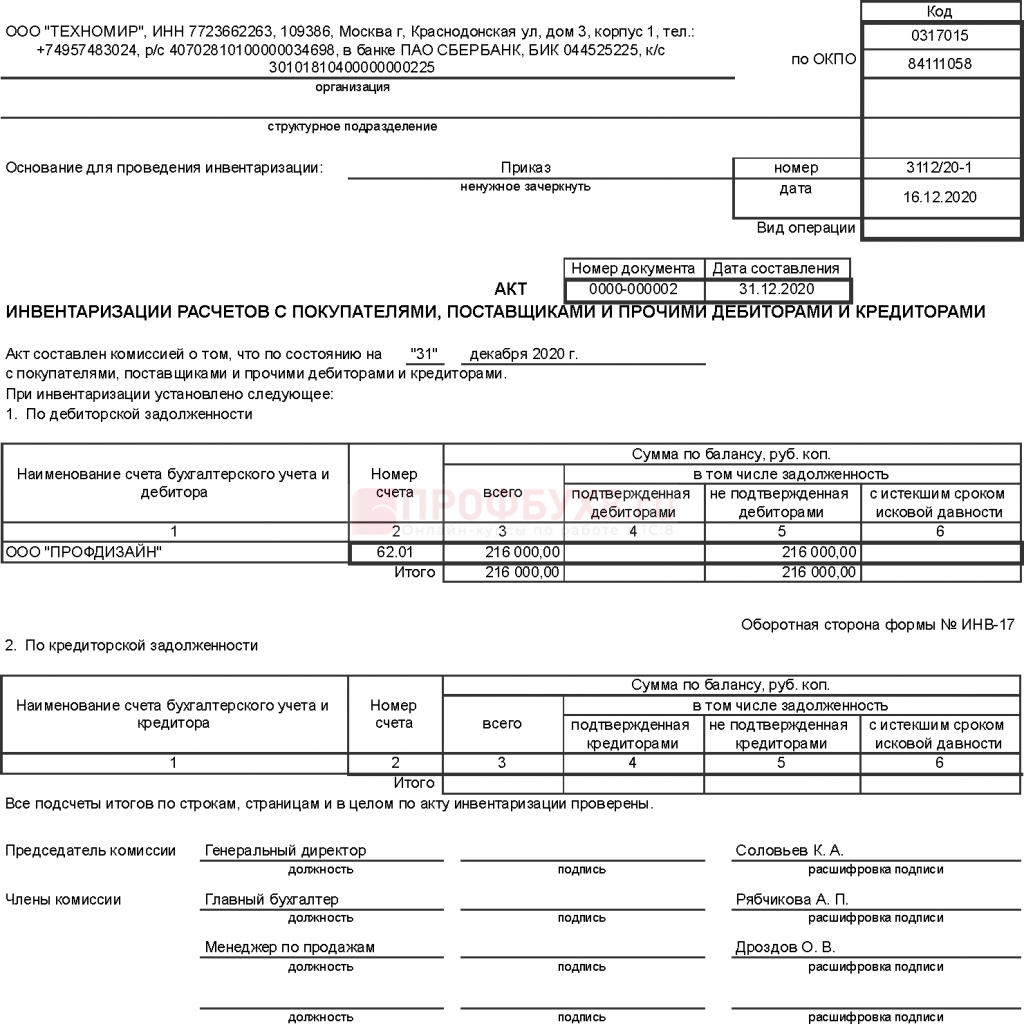

31 декабря проведена плановая годовая инвентаризация расчетов с контрагентами.

В результате инвентаризации выявлен долг поставщика ООО «ЦИТ» в размере 525 000 руб. Долг не погасится, т. к. поставщик ликвидирован из ЕГРЮЛ.

В этот же день принято решение списать долг.

Шаг 1. Проведите инвентаризацию расчетов.

Введите документ Акт инвентаризации расчетов, который вы найдете в разделе Продажи или Покупки.

Распечатайте акт инвентаризации по кнопке Печать.

Именно этот акт — основание для издания приказа на списание долга.

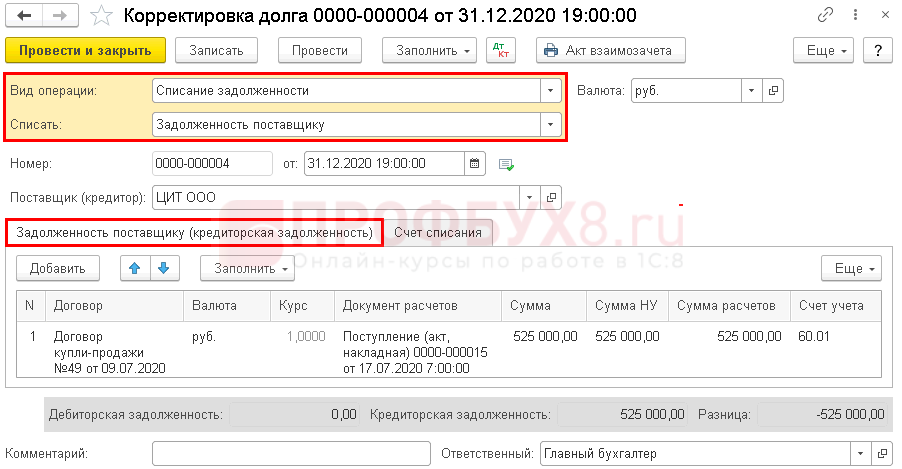

Шаг 2. Спишите долг после издания приказа о его списании.

Введите документ Корректировка долга. Он находится в разделах Продажи и Покупки.

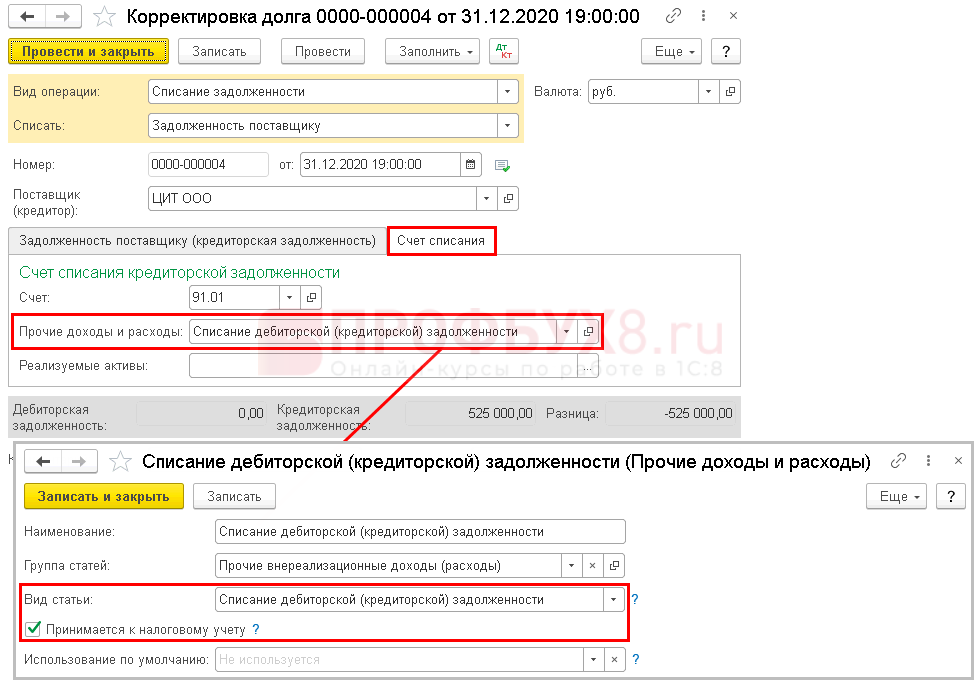

Там, где Счет списания, введите счет 91.01 и заполните его аналитику.

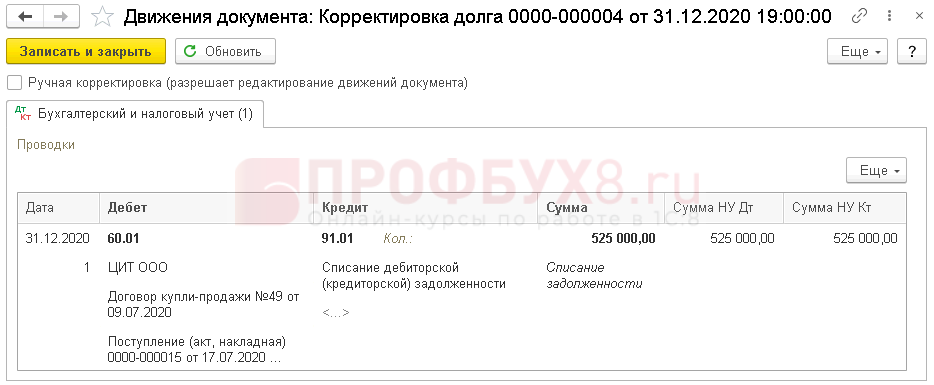

Проводки

Если долг образовался при покупке ТМЦ, работ, услуг, восстанавливать НДС, ранее принятый к вычету, не нужно.

Если списываете аванс покупателя, исчисленный НДС отразите в расходах документом Списание НДС.

См. также:

- Дебиторская и кредиторская задолженность в 1С 8.3 Бухгалтерия

- Как сделать Акт сверки в 1С

- Взаимозачет между организациями: где найти в 1С 8.3, проводки

- Корректировка долга в 1С 8.3 Бухгалтерия – пошаговая инструкция

- Планирование платежей покупателей и поставщикам в 1С 8.3

- Создание резерва по сомнительным долгам в 1С 8.3

- Оплата долга третьим лицом в 1С 8.3 Бухгалтерия

Поставьте вашу оценку этой статье:

Контроль и истребование дебиторской задолженности

Списание невостребованной дебиторской задолженности проводки

Невостребованная дебиторская задолженность может возникнуть по 2-м причинам:

- В случае ликвидации предприятия.

- При истечении срока давности по требованиям.

Чтобы была возможность списания невостребованной задолженности необходимо подготовить ряд документов-оснований:

- Составленный бухгалтером инвентаризационный акт об анализе возложенных на контрагента обязательств.

- Справка бухгалтера о расчете срока предъявления претензий, исходя из заключенных договоров.

- Объяснительную записку, в которой указывается причина возникшего долга.

- Первоначальную документацию.

- Неучтенный состав денежных средств.

Подготовленные документы рассматривает руководитель предприятия, и на их основании издается приказ о списании.

О списании безнадежной дебиторской задолженности

Не могут включить в расходы сумму прощенной задолженности и организации, которые платят единый налог с разницы между доходами и расходами. Объясняется это тем, что списание данных сумм не предусмотрено в закрытом перечне затрат, которые могут учесть организации на упрощенке (п. 1 ст. 346.14, п. 1, 2 ст. 346.16 НК РФ).

Если организация на УСНО (доход-расход) и помимо основной деятельности строит Храм, собирает затраты по строительству и перевыставляет на Храм. В конце года остались неоплаченные Храмом счета и организация собирается закрыть их с 84, нераспределенной прибылью прошлых лет. Такая благотворительность за счет чистой прибыли включается в доходы или нет?

Списание дебиторской задолженности по счету 62

Списанию предшествует инвентаризация, письменное обоснование задолженности и подготовка соответствующего решения директора. Рассматриваемая задолженность может быть долгом, в отношении которого ожидается полное или частичное погашение или долг с нарушенным сроком погашения.

Если долг признан задолженностью с нарушенным сроком погашения, то он рассматривается как:

сомнительный;

безнадежный.

В силу пункта 1 статьи 266 НК РФ сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. При наличии у налогоплательщика перед контрагентом встречного обязательства (кредиторской задолженности) сомнительным долгом признается соответствующая задолженность перед налогоплательщиком в той части, которая превышает указанную кредиторскую задолженность налогоплательщика перед этим контрагентом. При наличии задолженностей перед налогоплательщиком с разными сроками возникновения уменьшение таких задолженностей на кредиторскую задолженность налогоплательщика производится начиная с первой по времени возникновения.

Для налогоплательщиков-банков сомнительным долгом также признается задолженность по уплате процентов, образовавшаяся после 1 января 2015 года, по долговым обязательствам любого вида в случае, если эта задолженность не погашена в сроки, установленные договором, вне зависимости от наличия залога, поручительства, банковской гарантии.

Для налогоплательщиков — страховых организаций, определяющих доходы и расходы по методу начисления по договорам страхования, сострахования, перестрахования, по которым сформированы страховые резервы, резерв сомнительных долгов по дебиторской задолженности, связанной с уплатой страховых премий (взносов), не формируется.

Для налогоплательщиков — кредитных потребительских кооперативов и микрофинансовых организаций не признается сомнительной задолженность, по которой в соответствии со статьей 297.3 настоящего Кодекса предусмотрено создание резервов на возможные потери по займам.

Счет 62 в бухгалтерском учете. списание дебиторской задолженности. проводки

Если в результате работы с дебиторкой часть долгов взыскать или востребовать не удалось, их необходимо вовремя списать со счетов бухучета.

В налоговом учете необходимость списывания задолженности обусловлена потребность в правильном корректировании налоговой базы. Достоверность данных оказывает непосредственное влияние на налог к уплате. На первый взгляд особых сложностей при списании задолженности возникать не должно.

Если покупатель не в состоянии своевременно оплатить продукции, то дебиторская задолженность становится сомнительной, а если оплаты не поступило спустя три года после факта отгрузки, то такую задолженность можно признать безнадежной и списать в бухгалтерском и налоговом учете.

Первым шагом на пути к списанию КЗ является проведение инвентаризации (оформляется приказом руководителя). По ее итогам составляется акт инвентаризации, в котором отражаются размеры КЗ применительно к каждому основанию в отдельности.

Ликвидация организации-дебитора

Причины, по которым задолжавшая вам фирма может перестать существовать, разные, но мы рассмотрим три наиболее частые — решение участников, банкротство и принудительное исключение из Единого государственного реестра юридических лиц. Последнее, впрочем, ликвидацией не является, но не будем забегать вперед.

Общий для всех трех ситуаций вопрос — нужно ли получать бумажную выписку из ЕГРЮЛ, подтверждающую ликвидацию должника, или достаточно распечатки с сайта ФНС?

Сведения из ЕГРЮЛ можно найти: сайт ФНС

Чиновники считают, что без выписки — никак: данные с сайта налоговой службы ничего не значатПисьма Минфина от № 03-03-06/1/105, от № 03-03-06/1/11063. И если вы не горите желанием спорить с налоговой инспекцией и точно знаете, что контрагента больше нет, документ лучше получить. Причем желательно поторопиться с запросом в ИФНС, чтобы бумага попала к вам в том же квартале, в котором ликвидировалась организация. Если выписка из ЕГРЮЛ придет к вам позже и на этом основании долг будет списан в квартале ее получения, а не в квартале ликвидации фирмы, вероятен спор с налоговикам, пусть и с высокими шансами на успехПостановление 20 ААС от № А68-5375/2013.

Теперь пройдемся по нюансам, связанным с ликвидацией организации-дебитора, в зависимости от причин случившегося.

Ликвидация фирмы-должника по решению участников или из-за банкротства

Процедуры ликвидации компании по этим двум основаниям очень разные и нередко длительные, но для вас важно одно — пока дебитор не будет ликвидирован и в ЕГРЮЛ не появится запись об этом, его долг для целей налогообложения безнадежным не считается

ВНИМАНИЕ

Долг обанкротившейся организации становится безнадежным в день ее исключения из ЕГРЮЛ, а долг обанкротившегося ИП — в день, когда суд вынес соответствующее определение.

Вполне может статься, что бесперспективность ожидания денег вам станет ясна задолго до этого момента. Например, когда в ходе процедуры банкротства обнаружилось, что имущества компании-должника точно не хватит на погашение обязательств перед вами. Либо суд уже признал фирму банкротом, но пока она из реестра юрлиц не исключена — на это вполне может уйти более 2 месяцевпп. 1, 2 ст. 149 Закона от № 127-ФЗ. Закон неумолим: если организация-дебитор не ликвидирована, для налоговых целей ее обязательства перед вами небезнадежнып. 2 ст. 266 НК РФ; Письма Минфина от № 03-03-06/1/6313, от № 03-03-06/1/276.

Если человек снялся с регистрации в качестве индивидуального предпринимателя, это не погашает его обязательства, взятые на себя во время коммерческой деятельностигл. 26 ГК РФ.

При банкротстве ИП долг становится безнадежным в день, когда суд вынес соответствующее определениеп. 1 ст. 212 Закона от № 127-ФЗ; Письмо Минфина от № 03-03-06/2/183; Постановление 15 ААС от № 15АП-3173/2014.

Исключение недействующей организации-дебитора из ЕГРЮЛ

Если вы просмотрите налоговый перечень оснований для признания долгов безнадежными, то такого основания, как в подзаголовке, в нем не найдете. Именно поэтому Минфин долгое время отказывался признать право кредиторов учитывать в расходах дебиторку компаний, принудительно вычеркнутых из ЕГРЮЛ решением ИФНС по причине того, что они в течение 12 месяцев, предшествующих этому печальному происшествиюп. 1 ст. 21.1 Закона от № 129-ФЗ; Письмо Минфина от № 03-03-06/1/5556:

- не представляли налоговую отчетность;

- не совершали операций хотя бы по одному банковскому счету.

Однако здравый смысл всегда подсказывал, что по юридическим последствиям исключение фирмы из ЕГРЮЛ приравнивается к ее ликвидации. Этой логики придерживались суды, вынося решения в пользу кредиторов, и наконец такое же правило с сентября 2014 г. закрепили прямо в ГК РФ. Отмахнуться от этого у финансового ведомства уже не получится, и теперь задолженность подобных компаний можно смело включать в расходы для целей налогообложенияп. 2 ст. 64.2 ГК РФ (ред., действ. с ); Постановления ФАС ВСО от № А19-8821/2011; ФАС СЗО от № А56-14027/2010; 13 ААС от № А56-41073/2010.

Дебиторская задолженность

Дебиторская задолженность в соответствии с международными стандартами финансовой отчётности определяется как сумма, причитающаяся компании от покупателей (дебиторов).

Дебиторская задолженность представляет собой иммобилизацию из хозяйственного оборота собственных оборотных средств, этот процесс сопровождается косвенными потерями в доходах предприятия.

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приёмке товара на товаросопроводительном документе.

Дебиторская задолженность относится к оборотным активам компании вне зависимости от срока её погашения.

Как происходит списание дебиторского долга

Сроки

Задача бухгалтера организации заключается в том, чтобы правильно исчислить сроки сумм, подлежащих списанию. Это необходимо для того, чтобы не ошибиться при расчете налога на прибыль.

Исходя из установленного законом трехгодичного периода для подачи иска бухгалтер долен проверить соблюдены ли все условия для списания долга, не было ли прерывания, в случае если организация-должник каким-либо образом входила в контакт с кредитором: гарантийное письмо, подписанный акт сверки и т.д. Если контактов не было за основу берется временной интервал с даты последнего платежа или с даты окончания кредитного соглашения.

Основания

Первым основанием для списания недоимки становится ликвидация задолжавшей компании

Нормативные предписания предполагают 4 случая, когда недоимка дебиторов переносится из активов в убытки. В первом случае закон допускает списание, если должник, являющийся юридическим лицом, прошел процесс ликвидации.

Такой момент нуждается в подтверждении обстоятельств выпиской из Единого Государственного Реестра. Вторая ситуация предусматривает смерть либо пропажу неплательщика-физического лица.

Здесь кредитору уместно убедиться в отсутствии граждан, которые претендуют на вступление в права наследования имущества умершего.

Третий вариант, когда допускается операция – прекращение действий ФССП на основании части 1 пункта 4 статьи 46 ФЗ «Об исполнительном производстве». Этот нюанс означает признание неплатежеспособности задолжавшего компании контрагента.

Важно! 80% объема списанных средств обосновываются истечением сроков давности взыскания выплат. Указанная позиция становится четвертым случаем, когда вероятно проведение указанной процедуры

Наиболее частой причиной подобной операции считается окончание сроков исковой давности

Здесь экономистам уместно учесть, что рассматриваемый период составляет три года с момента предъявления требований партнеру. Такой срок стартует со дня, который следует за конечной датой перечисления средств, установленной графиком платежей.

Если в соглашении не указано точное время выплат, период исковой давности начинается с момента, когда кредитор взыскал необходимую сумму в последний раз.

Операция списания нуждается и в учитывании вероятности прерывания срока давности. Подобные обстоятельства предполагают признание должником начисленной недоимки.

Если указанная ситуация происходила, исковая давность начинается с момента официального подтверждения дебиторской задолженности контрагентом. Однако общие сроки тут ограничиваются периодом в 10 лет.

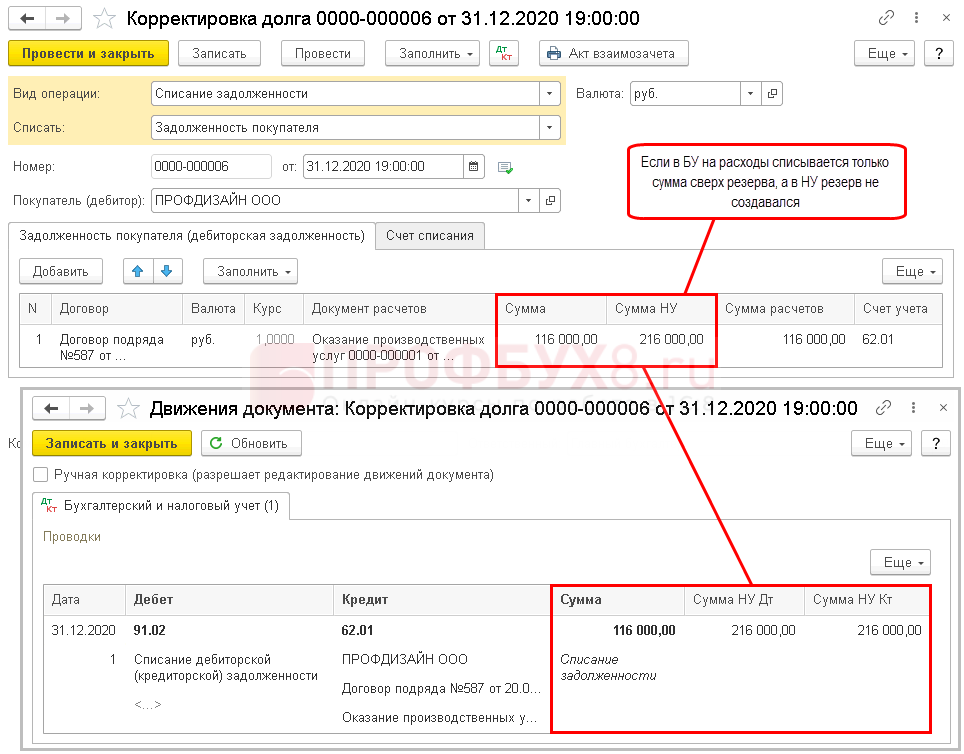

Списание дебиторской задолженности — проводки в 1С 8.3

31 декабря проведена плановая годовая инвентаризация расчетов с контрагентами.

В результате инвентаризации выявлен долг покупателя ООО «ПРОФДИЗАЙН» в сумме 216 000 руб., который не погасится, т.к. покупатель ликвидирован.

В этот же день принято решение списать долг из резерва. Предположим, его размер составляет 150 000 руб.

Шаг 1. Проведите инвентаризацию расчетов.

Введите документ Акт инвентаризации расчетов, который найдете в разделе Продажи или Покупки.

Распечатайте акт инвентаризации по кнопке Печать.

Именно этот акт — основание для издания приказа на списание долга.

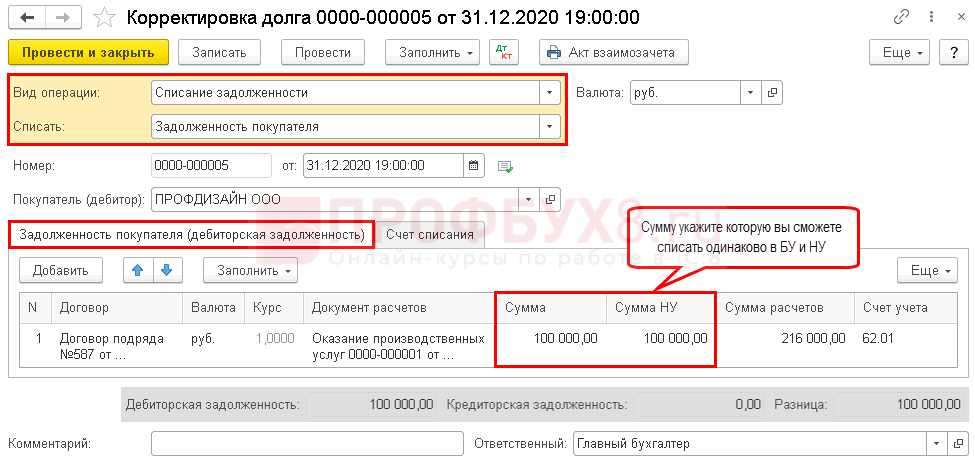

Шаг 2. Спишите долг после издания приказа о его списании.

Ознакомьтесь с нюансами и выберите инструкцию из предложенных ниже.

В БУ используйте резерв, только если он подразумевался под этот долг. В НУ используйте любой резерв, независимо по какому долгу он создавался.

Долг списываем, включая НДС. По списываемому авансу НДС рекомендуется восстановить, если ранее его принимали к вычету.

За балансом списанный долг покажите, только если его смогут погасить позднее.

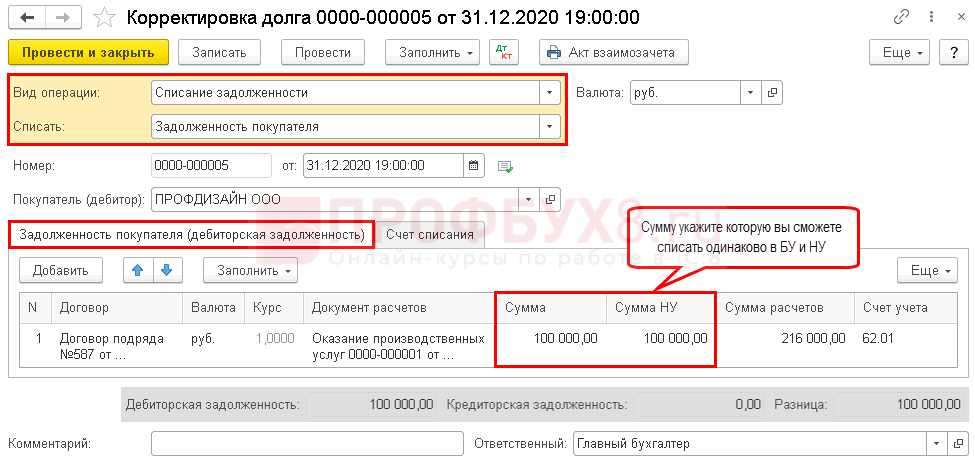

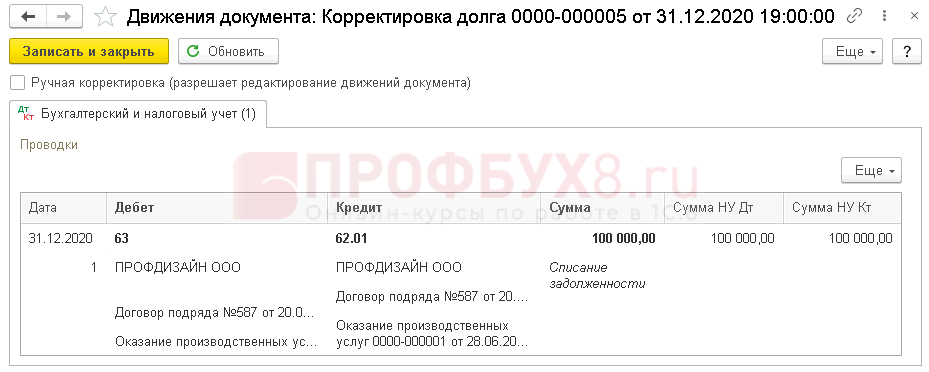

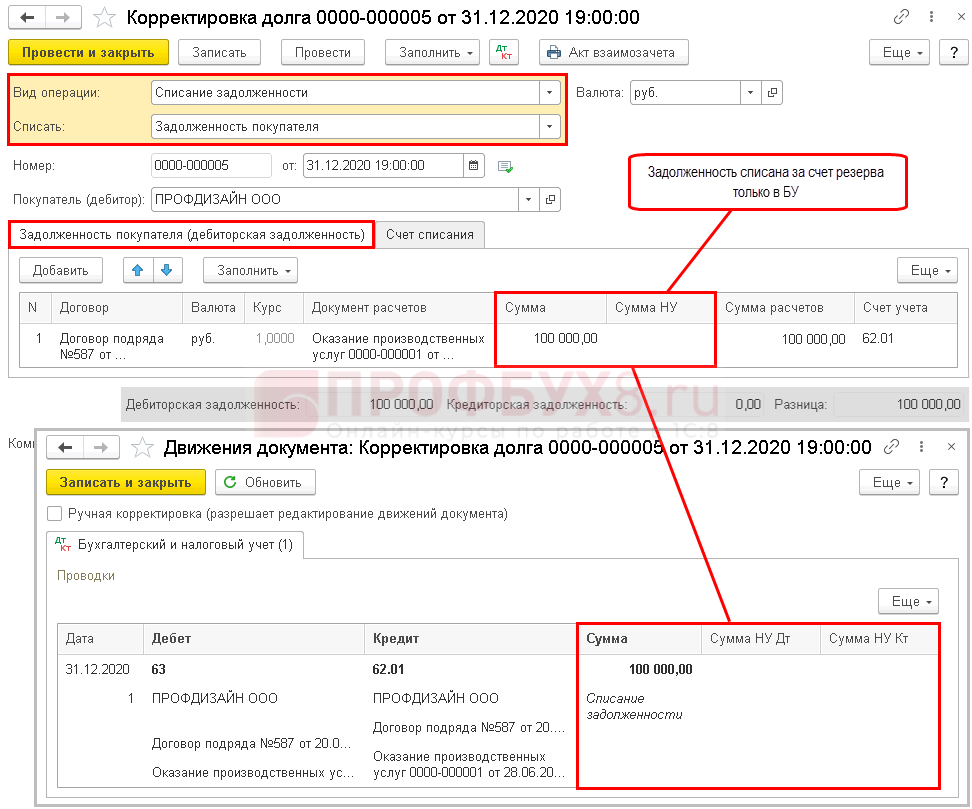

Как списать дебиторскую задолженность в 1C 8.3 за счет резерва в БУ и НУ (или только в БУ)

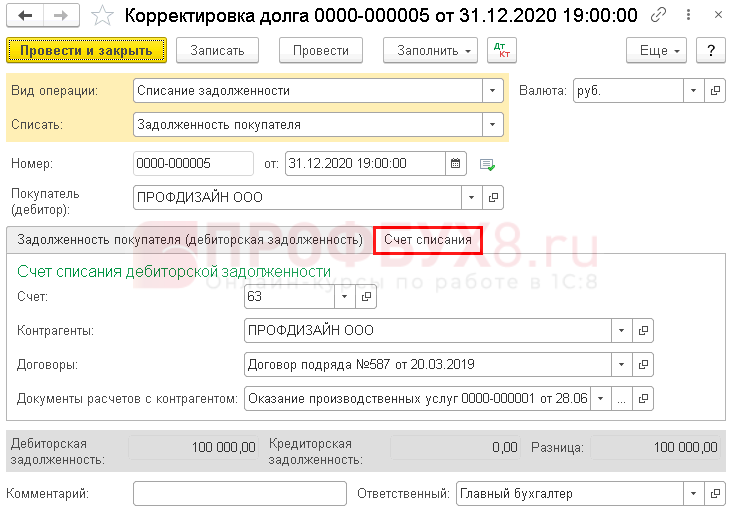

Введите документ Корректировка долга. Он находится также в разделах Продажи и Покупки.

Этим же способом спишите долг из резерва, если он сформирован только по БУ — сделайте это, откорректировав графу Сумма НУ удалив из нее сумму.

Где Счет списания, определите резерв, за счет какого списывается долг. Для списания долга в НУ за счет другого резерва воспользуйтесь инструкцией и не забудьте откорректировать Сумму НУ на вкладке Задолженность покупателя (дебиторская задолженность).

Если резерв создавался только в БУ

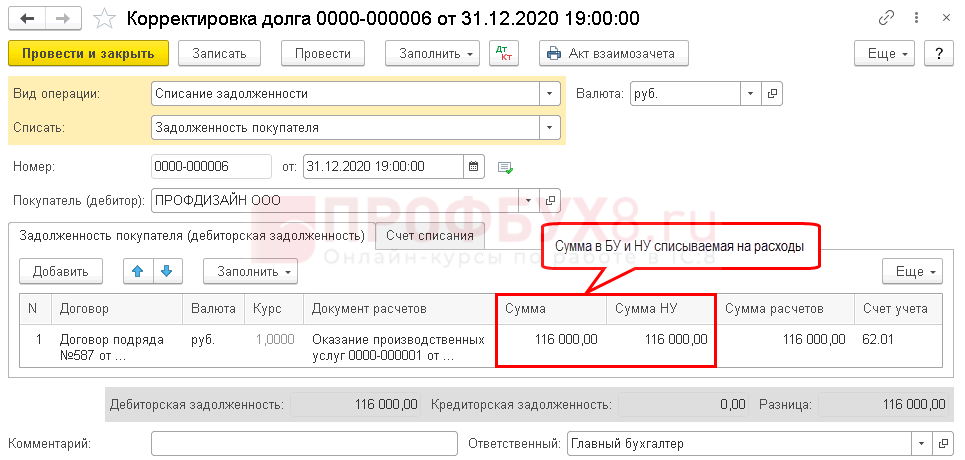

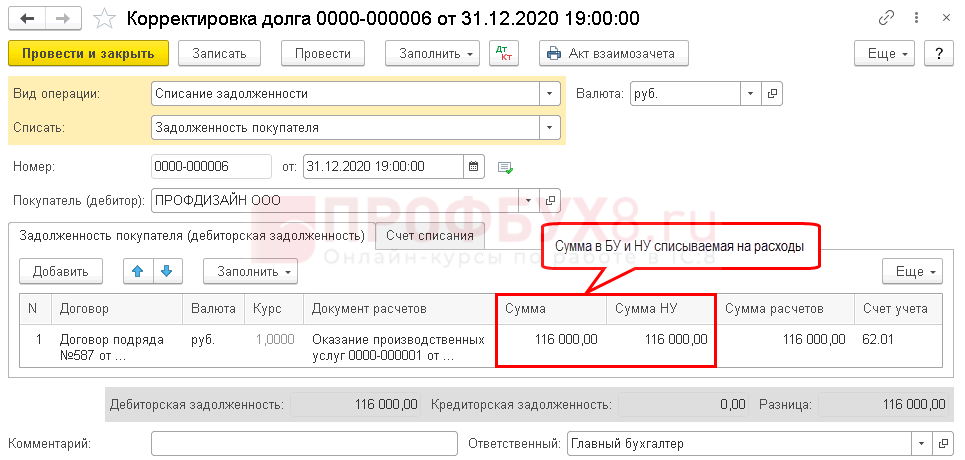

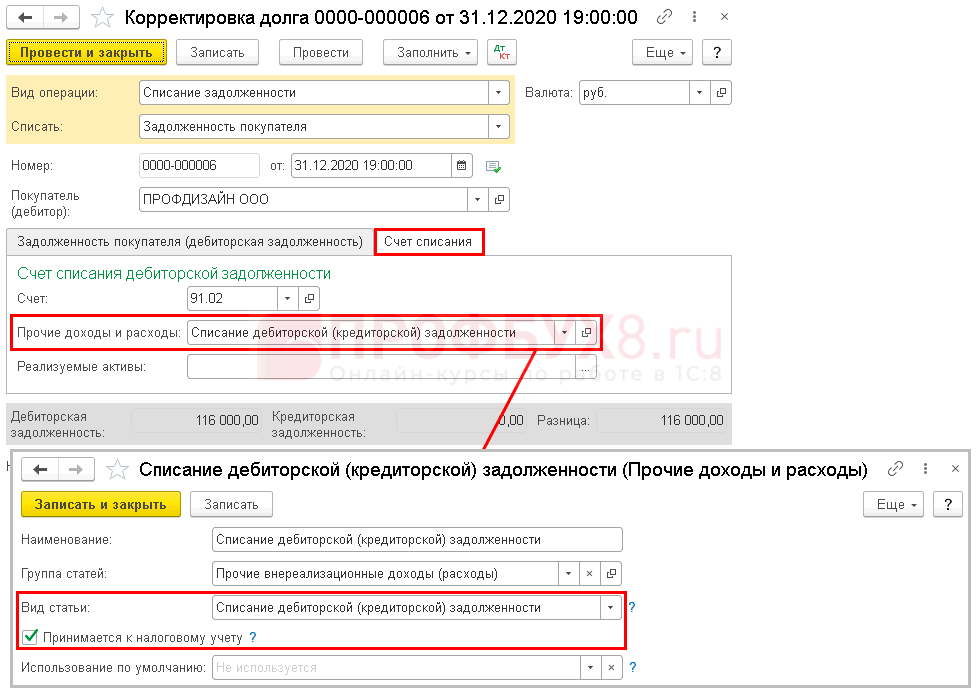

Если резерв в БУ по конкретной задолженности не создавался или резерв покрыл долг не полностью, в документе Корректировка долга укажите сумму, которую спишете на прочие расходы в БУ и внереализационные расходы в НУ.

Если резерв полностью погасил долг в БУ, а в НУ он еще не списан, перейдите к инструкции .

Там, где Счет списания, укажите счет 91.02 и заполните его аналитику.

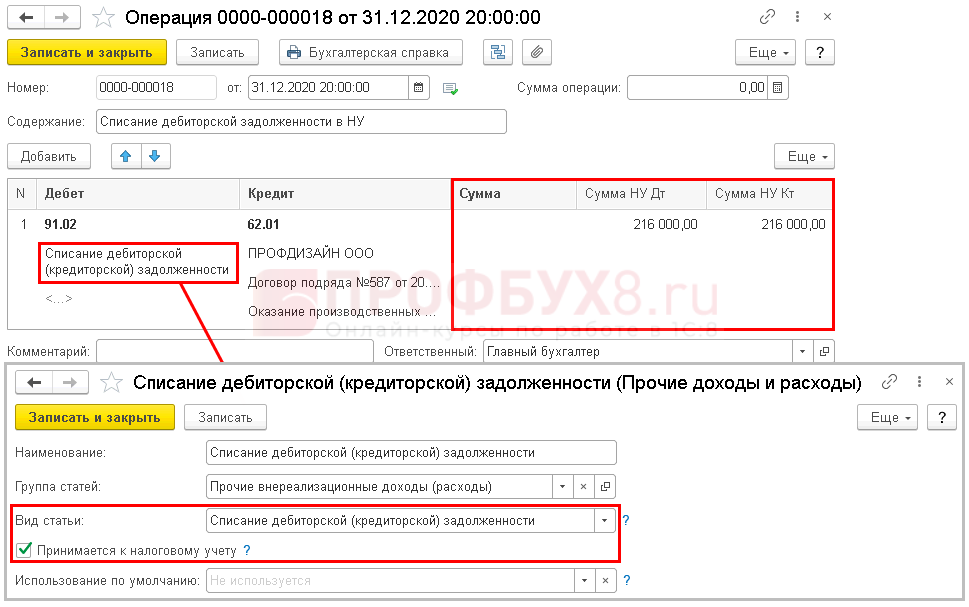

Списание в БУ задолженности сверх резерва, в НУ резерв не создавался

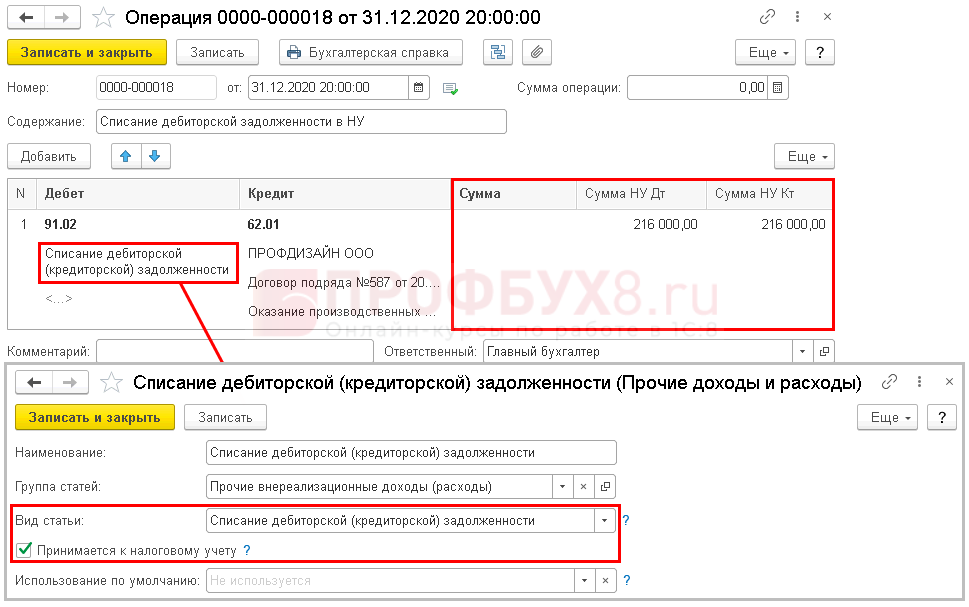

Предположим, что в БУ резерв погасил долг полностью, а в НУ он не создавался или используется резерв по другой задолженности.

Введите документ Операция, введенная вручную и заполните только суммы по НУ.

Если задолженность списывается в НУ за счет другого резерва, вместо счета 91.02 введите 63 и заполните полную аналитику по нему.

Как документально оформить списание безнадежной дебиторской задолженности

Итак, вы определили, что есть нереальные к получению по перечисленным выше причинам деньги. Для списания дебиторской и кредиторской задолженности нужно составить приказ об инвентаризации долга, а ее результаты занести в форму ИНВ-17. Затем руководитель издает приказ о ликвидации долга фирмы на основании акта инвентаризации и бухгалтерской справки, в которой следует привести размер задолженности, описание ситуации, почему задолженность стала безнадежной, ссылку на номер и дату акта инвентаризации.

ВАЖНО! Списанные долги налоговики проверяют особенно тщательно, поэтому необходимо приложить к акту инвентаризации задолженности историю ее возникновения и документы, подтверждающие реальность сделки: договоры, накладные, счета, акты оказанных услуг, акты сверок, а также основание для признания долга безнадежным (например, выписку из ЕГРЮЛ или постановление судебного пристава)

Порядок проведения бухгалтерских операций

При списании дебиторской задолженности необходимо соблюдать определенный порядок бухгалтерских операций. В этом разделе мы рассмотрим основные шаги, которые помогут организациям правильно оформить списание и избежать возможных ошибок.

1. Проведение инвентаризации

Перед списанием дебиторской задолженности необходимо провести инвентаризацию, чтобы убедиться в ее достоверности. В ходе инвентаризации следует проверить наличие документов, подтверждающих задолженность, а также убедиться в актуальности информации о должнике.

2. Проверка юридических аспектов

Перед списанием дебиторской задолженности следует также проверить юридические аспекты сделки. Необходимо убедиться, что договор с должником действителен и не имеет противоречий. Также следует проверить наличие всех необходимых документов, которые подтверждают факт задолженности.

3. Расчеты с налоговыми органами

Перед списанием дебиторской задолженности необходимо произвести расчеты с налоговыми органами. В случае списания долга, связанного с НДС, необходимо учесть налоговые последствия и правила списания в соответствии с действующим законодательством.

4. Оформление списания

После проведения всех необходимых проверок и расчетов можно приступить к оформлению списания дебиторской задолженности. Для этого необходимо составить соответствующие бухгалтерские проводки, отразив списание на соответствующих счетах учета.

5. Списание сомнительных долгов

В некоторых случаях возникает необходимость списания дебиторской задолженности, которая считается безнадежной. Признаки такой безнадежности могут быть различными, например, смерть должника, закрытие организации, неспособность должника выполнить свои обязательства и прочие. В таком случае необходимо оформить списание дебиторской задолженности в соответствии с действующим законодательством и бухгалтерскими правилами.

6. Ведение учета списания

Списание дебиторской задолженности должно быть отражено в бухгалтерском учете организации. Для этого необходимо провести соответствующие бухгалтерские проводки, отразив списание на соответствующих счетах учета. Также следует составить отчетные документы, которые помогут контролировать текущий статус дебиторской задолженности.

7. Работа с сомнительными долгами

Сомнительные долги могут создавать дополнительную нагрузку на организацию. Для учета таких долгов можно использовать чек-листы, которые помогут систематизировать информацию о должниках и контролировать текущий статус их задолженности. Также следует регулярно обновлять информацию о сомнительных долгах и принимать необходимые меры для их возвращения.