Какие ещё есть коэффициенты оборачиваемости

Чтобы оценить, насколько эффективно работает компания, рассчитывают не только коэффициент оборачиваемости оборотных средств, но и другие коэффициенты. Перечислим основные.

Коэффициент оборачиваемости активов. Активы — это все ресурсы компании, которые приносят ей доход. Например, недвижимость, товары и сырьё на складах, транспорт, оборудование.

Коэффициент оборачиваемости активов показывает, насколько эффективно компания использует эти ресурсы. Например, если показатель низкий, это значит, что работа компании организована плохо: сырьё лежит без дела, а часть оборудования простаивает.

Коэффициент оборачиваемости активов = Выручка / Средняя стоимость активов за период

Коэффициент оборачиваемости собственного капитала. Собственный капитал — часть активов, которая останется у собственников после оплаты всех обязательств компании. К собственному капиталу относятся, например, уставный и резервный капитал, нераспределённая прибыль.

Коэффициент оборачиваемости собственного капитала показывает, насколько эффективно компания использует деньги собственников, чтобы получать выручку.

Коэффициент оборачиваемости собственного капитала = Выручка / Средняя стоимость собственного капитала за период

Коэффициент оборачиваемости кредиторской задолженности. Кредиторская задолженность — долги компании перед контрагентами, сотрудниками или государством. Коэффициент оборачиваемости показывает, как быстро компания выплачивает эти долги. Низкий коэффициент означает, что задолженность гасят долго.

Коэффициент оборачиваемости кредиторской задолженности = Себестоимость товаров / Средняя величина кредиторской задолженности за период

Коэффициент оборачиваемости дебиторской задолженности. Дебиторская задолженность — долги клиентов, контрагентов, сотрудников и государства перед компанией.

Кадр: сериал «Форс-мажоры» / Untitled Korsh Company / Hypnotic Films & Television

Коэффициент оборачиваемости дебиторской задолженности показывает, с какой скоростью компания возвращает деньги, которые взяли у неё в долг. Если коэффициент низкий, значит, есть проблемы со взысканием долгов: деньги медленно возвращаются в компанию.

Период одного оборота оборотных средств

Объяснение сущности показателя

Период одного оборота оборотных средств – показатель деловой активности, который указывает на эффективность управления оборотными активами компании. Значение коэффициента демонстрирует период, в течение которого оборотные активы совершают один полный оборот. Показатель рассчитывается как соотношение произведения количества дней в году на среднегодовую сумму оборотных активов к сумме выручки (чистого дохода).

Нормативное значение периода одного оборота оборотных средств:

Желательным является снижение показателя в течение периода исследования. Такая тенденция указывает на эффективный финансовый менеджмент в компании. В процессе анализа также стоить сравнить значение коэффициента компании с конкурентами – это позволит определить эффективность управления активами с учетом особенностей отрасли. Для сравнения желательно подбирать компанию такого же размера (по критерию дохода, стоимости активов, количества персонала или по другому критерию.).

Связанные материалы

- Относительные показатели деловой активности (оборачиваемости)

- Коэффициент оборачиваемости кредиторской задолженности

- Коэффициент оборачиваемости запасов

- Коэффициент оборачиваемости оборотных средств

- Коэффициент оборачиваемости активов

Снижение показателя говорит о том, что компании необходимо меньше ресурсов для финансирования своих оборотных активов. Это позволяет высвободить часть финансовых ресурсов. Деньги могут быть направлены на снижения объема обязательств (наиболее дорогой их части) или на интенсификацию текущей операционной, финансовой или инвестиционной деятельности.

Соответственно повышение показателя говорит о том, что компании необходимо привлечь больше финансовых ресурсов для финансирования оборотных активов, а это ведет к увеличению финансовых расходов, так как необходимо привлекать дополнительные средства.

Направления решения проблемы нахождения показателя вне нормативных пределов

Существует большое количество направлений, по которым может действовать компания для уменьшения периода одного оборота оборотных активов:

- — работать над снижением суммы запасов;

- — работать над повышением объема выручки;

- — оптимизировать управление дебиторской задолженностью;

- — снижать объем прочих оборотных активов.

Это позволит снизить период одного оборота оборотных средств.

Формула расчета периода одного оборота оборотных средств:

Период одного оборота оборотных средств = (360*Среднегодовая сумма оборотных активов) / Выручка (1)

Период одного оборота оборотных средств = 360 / Оборачиваемость оборотных средств (2)

Среднегодовой объем оборотных активов (наиболее правильный способ) = Сумма оборотных активов на конец каждого рабочего дня / Количество рабочих дней (3)

Среднегодовой объем оборотных активов (при наличии только еженедельных данных) = Сумма оборотных активов на конец каждой недели / 51 (4)

Среднегодовой объем оборотных активов (при наличии только ежемесячных данных) = Сумма оборотных активов на конец каждого месяца / 12 (5)

Среднегодовой объем оборотных активов (при наличии только ежеквартальных данных) = Сумма оборотных активов на конец каждого квартала / 4 (6)

Среднегодовой объем оборотных активов (при наличии только годовых данных) = (Размер оборотных активов на начало года + размер запасов на конец года) / 2 (7)

Если есть доступ к внутренней отчетности, то желательно использовать формулы 3-6 при расчете среднегодовой сумму оборотных активов. В таком случае можно избежать влияния сезонного фактора и прочих факторов колебания стоимости активов в течение года. Как результат, период одного оборота оборотных средств будет максимально точным.

Пример расчета периода одного оборота оборотных средств:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

| Баланс | На 31 12 2020 | На 31 12 2019 | На 31 12 2018 |

| Активы | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| ИТОГО ПО РАЗДЕЛУ I | 867 | 957 | 1043 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| ИТОГО ПО РАЗДЕЛУ II | 1043 | 1080 | 931 |

| Баланс | 1910 | 2037 | 1974 |

| Отчет о финансовых результатах | На 31 12 2020 | На 31 12 2019 |

| Выручка | 4057 | 3595 |

Период одного оборота оборотных средств (2020 г.) = (360*(1043/2+1080/2)) /4057 = 94,2 дней

Период одного оборота оборотных средств (2019 г.) = (360*(1080/2+931/2)) /3595= 100,69 дней

Эффективность управления оборотными активами в ОАО «Веб-Инновация-плюс» повышается. Если в 2019 г. оборотные активы в среднем совершали один оборот в течение 100,69 дней, то в 2020 г. – в течение 94,2 дней. Причиной такой тенденции является повышение объема сбыта при относительно стабильном уровне оборотных активов.

Норма коэффициента оборачиваемости

Общепринятых «нормальных» значений коэффициента оборачиваемости ОС нет. Поэтому у каждой компании своя норма. Это зависит, например, от специфики отрасли и вида деятельности компании, особенностей производства и других факторов.

Например, у одной компании цикл производства товаров длиннее, поэтому для неё нормально оборачивать свои средства только один раз за квартал. У другой цикл короче; для неё норма — три оборота за тот же период.

Поэтому сравнивать коэффициенты оборачиваемости ОС пекарни, которая ежедневно производит новую партию булочек и хлеба, и книжного магазина, где срок хранения товаров не ограничен, некорректно.

Чтобы понять, насколько эффективно бизнес управляет процессами производства и реализации, он должен регулярно рассчитывать свой коэффициент оборачиваемости ОС и анализировать его в динамике.

Кадр: сериал «Супермаркет» / NBCUniversal Television Distribution / Hulu

Ещё можно сравнивать свой коэффициент оборачиваемости с показателями конкурентов. Так можно понять, насколько эффективно в сравнении с другими работает компания, и при необходимости принять меры.

Управление оборотным капиталом

Полный цикл движения ОК завершается в момент оплаты покупателем товаров или готовой продукции. Но он может не совпадать по времени с моментом оплаты приобретаемых материалов и сырья, если, например, покупатели платят с отсрочкой или образовались нераспроданные остатки продукции. Чтобы поддерживать платежеспособность компании, оборотными активами необходимо эффективно управлять.

Основные принципы

При управлении оборотным капиталом необходимо придерживаться следующих правил:

- не допускать появления просроченной дебиторской и кредиторской задолженности;

- минимизировать стоимость финансирования ОК – например, привлекать более дешевые кредиты;

- не допускать появления неликвидных запасов;

- состав оборотных средств должен быть оптимальным с учетом не только текущей ситуации, но и запланированных изменений;

- точно определять потребность в оборотных средствах, не допуская их недостатка или избытка;

- проводить регулярную оценку ликвидности текущих активов;

- проводить мониторинг и контролировать показатели ликвидности.

Одним из способов получения дополнительных средств может стать привлечение инвестиций. Для этого компания должна иметь высокий уровень собственных оборотных средств и хорошие показатели оборачиваемости капитала и запасов. Если по всем показателям динамика положительная, они выше, чем у основных конкурентов, это повышает привлекательность бизнеса для инвесторов.

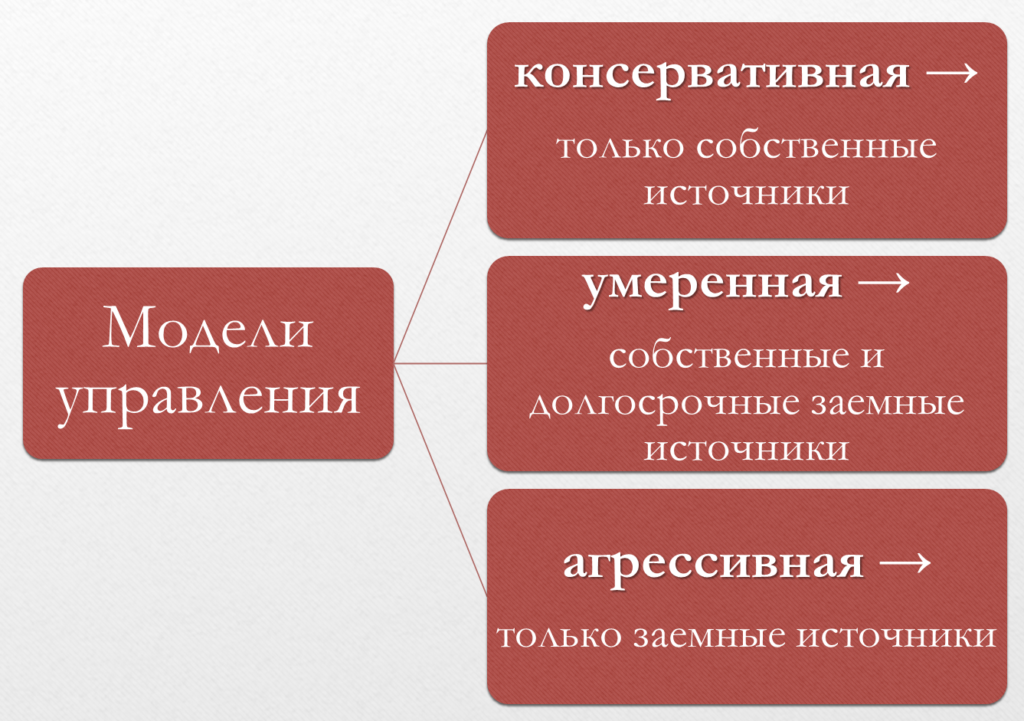

Модели управления

Существуют три способа управления оборотным капиталом организации:

Консервативная

При этой модели постоянную и периодическую потребность в оборотных средствах обеспечивают за счет собственных источников. Во время спада активности излишки оборотного капитала вкладывают в краткосрочные финансовые инструменты. Когда активность увеличивается, их реализуют, и полученные средства направляют на финансирование производственных процессов.

Среди минусов – если компания надеется только на собственные силы, она будет ограничена в развитии, так как ресурсы не безграничны.

Умеренная

В этом случае постоянная часть активов, находящихся в обороте, складывается из собственного капитала и долгосрочных финансовых обязательств, а переменная часть – за счет заемных средств. Такая политика позволяет удерживать баланс оборотных и внеоборотных активов, снизить запасы путем оптимизации отгрузки готовой продукции, а вслед за этим уменьшить дебиторскую задолженность.

Агрессивная

При этом способе и постоянную, и сезонную потребность в оборотных средствах решают за счет текущих обязательств. Уровень вложений в оборотные активы минимальный, за счет этого повышается их оборачиваемость, а значит, рентабельность.

Однако использование этой методики управления повышает риск утраты платежеспособности – как только долговая нагрузка перейдет критическую отметку, предприятие оказывается под угрозой банкротства.

Инструменты управления

Чтобы повышать эффективность использования оборотного капитала, нужно:

- определить участки деятельности, требующие повышенного внимания;

- разработать план сокращения издержек;

- оптимизировать цикл движения активов;

- периодически анализировать изменение конъюнктуры рынка;

- оперативно управлять финансовыми потоками.

Другими словами, нужно постоянно отслеживать сумму и структуру как оборотных активов, так и текущих обязательств. И если будут выявлены какие-то незадействованные резервы для роста эффективности – использовать их.

Стадии кругооборота оборотного капитала организации

В процессе одного производственного цикла оборотный капитал проходит 3 основные стадии:

Заготовительная

На этом этапе средства вкладывают в производственные запасы: сырье, материалы, топливо и прочее. Также сюда включаются транспортные расходы, если запасы доставляют собственными силами.

Фактически на этом этапе происходит трансформация денег в товары, приобретенные предприятием для дальнейшего производства продукции.

Производственная

Оборотные средства вкладываются в производственный процесс и преобразуются сначала в незавершенное производство, а затем в готовую продукцию.

На этом этапе деньги тратятся на оплату труда, иные ресурсы (например, воду или электричество), в результате чего купленные на первом этапе товары проходят производственную стадию и становятся товарами. Но это будут уже другие товары – готовая продукция.

Сбытовая

Готовая продукция реализуется и снова принимает денежную форму. За счет поступившей выручки размер оборотного капитала увеличивается и направляется на следующий производственный цикл.

Соответственно, товар снова становится деньгами. И главная задача предприятия – сделать так, чтобы полученная сумма денег была больше, чем сумма, изначально авансированная на первом этапе.

Для чего нужен анализ оборачиваемости оборотных активов

Динамика показателей, характеризующих оборачиваемость оборотных средств, обязательно раскрывается в информации, сопутствующей бухгалтерской отчетности (пп. 31, 39 ПБУ 4/99), в составе группы коэффициентов, позволяющих заинтересованным пользователям бухгалтерской отчетности оценить финансовую устойчивость, ликвидность и деловую активность предприятия. Оборотные активы и их справедливая оценка подвергаются тщательной проверке в процессе аудита бухгалтерской отчетности.

Грамотное управление средствами в обороте позволяет эффективно привлекать кредитные источники для финансирования текущей деятельности. Для оценки кредитоспособности предприятия банки пользуются общеизвестными показателями оценки финансово-хозяйственной деятельности. На основе ранжирования этих показателей предприятию присваивается определенный рейтинг, от которого зависят условия кредитования, в том числе кредитная ставка, объем обеспечения и срок кредитования. Оборотные активы также могут быть обеспечением по кредитным обязательствам.

Наличие системы аналитических коэффициентов значительно облегчает диалог с налоговыми органами, если необходимо объяснить причины возникновения сезонных убытков. Оборотные активы могут послужить причиной превышения вычетов по НДС над суммой НДС к начислению.

Рассмотрим порядок расчета показателей оборачиваемости.

Показатели использования оборотных средств. Пути ускорения их оборачиваемости

Предприятие заинтересовано в том, чтобы оборотные средства быстрее совершали полный кругооборот. Чем меньше времени затрачивается на прохождение всех стадий кругооборота, тем меньше требуется оборотных средств при одном и том же объеме производства. Ускорение оборачиваемости служит одним их важнейших источников экономии средств.

Для характеристики оборачиваемости используются три основных показателя.

Коэффициент оборачиваемости – характеризует объем реализованной продукции, то есть выручки в рублях, приходящейся на 1 руб. оборотных средств, а также количество оборотов оборотных средств за определенный период.

Коэффициент оборачиваемости определяется по формуле

Коэффициент загрузки – показывает величину оборотных средств в рублях, необходимую для получения 1 рубля выручки. Определяется по формуле

Длительность одного оборота – показывает количество дней, в течение которых оборотные средства совершают полный оборот, определяется по формуле

Пример 4.13: Задача на расчет коэффициента оборачиваемости и других показателей: Годовая выручка предприятия связи составляет 1250 млн. руб., а среднегодовая стоимость нормируемых оборотных средств – 50 млн. руб. Тогда коэффициент оборачиваемости определяется по формуле (4.25) и составляет:

Коб = 1250 / 50 = 25 оборотов.

Длительность одного оборота определяется по формуле (4.27) и составляет:

tоб = 360 / 25 = 14 дней.

Коэффициент загрузки определяется по формуле (4.26) и составляет:

Кз = 25 / 360 = 0,07 руб.

Итак, за год оборотные средства предприятия совершили 25 полных оборотов; один полный оборот совершался за 14 дней; для получения одного рубля выручки предприятие затратило 0,07 рублей оборотных средств.

Предприятие должно стремиться к ускорению оборачиваемости оборотных средств, сокращению длительности одного оборота, снижению коэффициента загрузки. Это позволит предприятию сэкономить оборотные средства, получить тот же объем продукции меньшими затратами оборотных средств.

Величина высвободившихся, то есть сэкономленных оборотных средств, планируется по формуле

Пример 4.14: Задача на определение экономии оборотных средств: Планируется годовая выручка от реализации продукции в размере 2500 млн. руб. и сокращение длительности одного оборота оборотных средств на 3 дня.

Тогда экономия оборотных средств определяется по формуле (4.28):

Читайте подробнее далее – справочник Аспект, другие материалы на эту тему. А также подписывайтесь на нашу рассылку с обновлениями статей и анонсов мероприятий – гарантируем скидки подписчикам!

Экономический эффект в результате ускорения оборачиваемости

Классификация ОК

Для устойчивости производственного цикла компания может использовать собственные активы, причем не только финансовые, а также привлекать заемные ресурсы. Кроме того, можно использовать кредиторскую задолженность для пополнения оборотного капитала.

Заемные средства складываются не только за счет банковских кредитов, но и с помощью привлечения средств инвесторов, займов учредителей, вкладов в имущество организации. При отсрочке в оплате поставщикам также можно привлечь дополнительные средства в оборот и получить дополнительную прибыль.

Собственный оборотный капитал

Основа финансового благополучия предприятия – это наличие собственных источников финансирования. И один из показателей, которые это оценивают – величина собственного ОК.

Собственный оборотный капитал – это один из долговременных источников финансирования, за счет которых создаются собственные оборотные средства. Величину собственного ОК определяют по данным баланса, однако в разных источниках также есть путаница с определениями.

Чаще всего применяется такая формула собственного оборотного капитала:

Собственный ОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы

Иначе говоря, это просто разница между оборотными активами и текущими обязательствами (математически оба расчета дадут одинаковый результат).

Формула собственного оборотного капитала по балансу выглядит таким образом:

Собственный ОК = стр. 1300 + стр. 1400 – стр. 1100

Формула учитывает такие данные:

- собственный капитал – итог строки 1300 баланса;

- долгосрочные обязательства раскрываются в строке 1400;

- внеоборотные активы – это итог строки 1100 баланса.

Таким образом, собственный оборотный капитал – это та часть долгосрочных источников финансирования, которая формирует краткосрочные активы предприятия.

Для нашего примера выше собственный ОК составит:

Собственный оборотный капитал = 26,5 – 1,2 = 25,3 млн руб.

Заёмный оборотный капитал

Пополнить оборотные средства можно за счет заемных ресурсов. Кредитором может стать учредитель организации или третье лицо: банк или физлицо. При этом если условия кредитного договора могут быть только возмездными, то договор займа может быть и беспроцентным.

Соответственно, заемный оборотный капитал – это та часть ОК, которая приходится на заемные источники финансирования. В эти источники входят:

- займы и кредиты от банков;

- кредиты от других участников – например, от МФО или других предприятий;

- займы от учредителей – так собственники часто оформляют пополнение капитала без дополнительной бюрократии.

При заключении кредитного договора придется уплачивать проценты, процедура оформления может занять много времени. Кроме того, если сумма кредита большая, может потребоваться залог имущества.

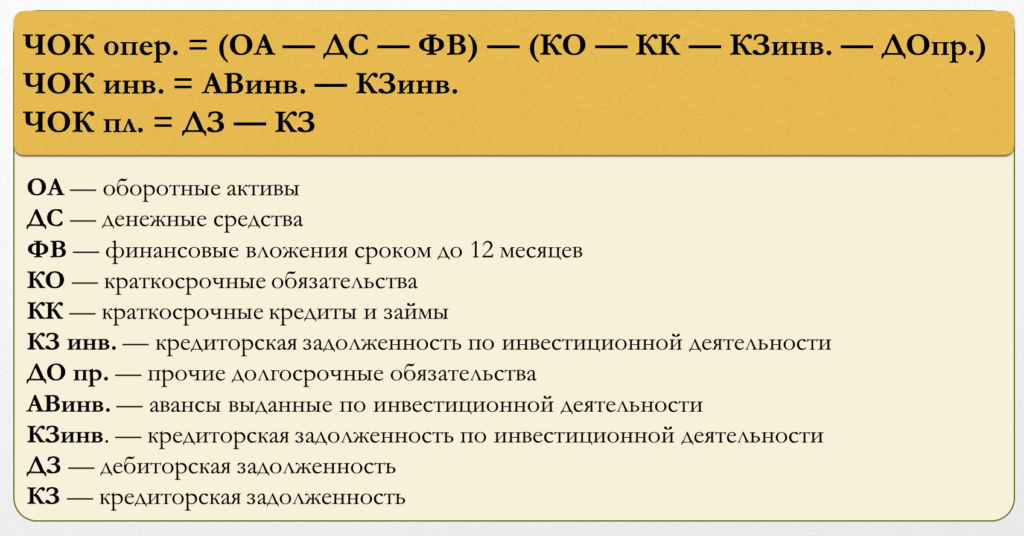

Чистый оборотный капитал

У этого показателя тоже есть разные методики расчета, но чаще других используется один вариант, который мы и рассмотрим.

Чистый оборотный капитал – это собственные оборотные средства (СОС), которые являются составляющей оборотных активов и пополняются за счет собственных ресурсов. Они позволяют оценить, насколько организация зависит от привлеченных средств. Его величину определяют, как разница между оборотными активами и текущими обязательствами.

Соответственно, рассчитывается чистый оборотный капитал по формуле:

Чистый ОК = Оборотные активы – Краткосрочные обязательства

Таким образом, собственные оборотные средства показывают общую финансовую устойчивость компании, а оборотный капитал – финансовое положение в ближайшее время.

Формуле чистого оборотного капитала по балансу выглядит так:

Чистый ОК = стр. 1200 – стр. 1500

Соответственно, 1200 здесь – это сумма оборотных активов, а 1500 – итог краткосрочных обязательств.

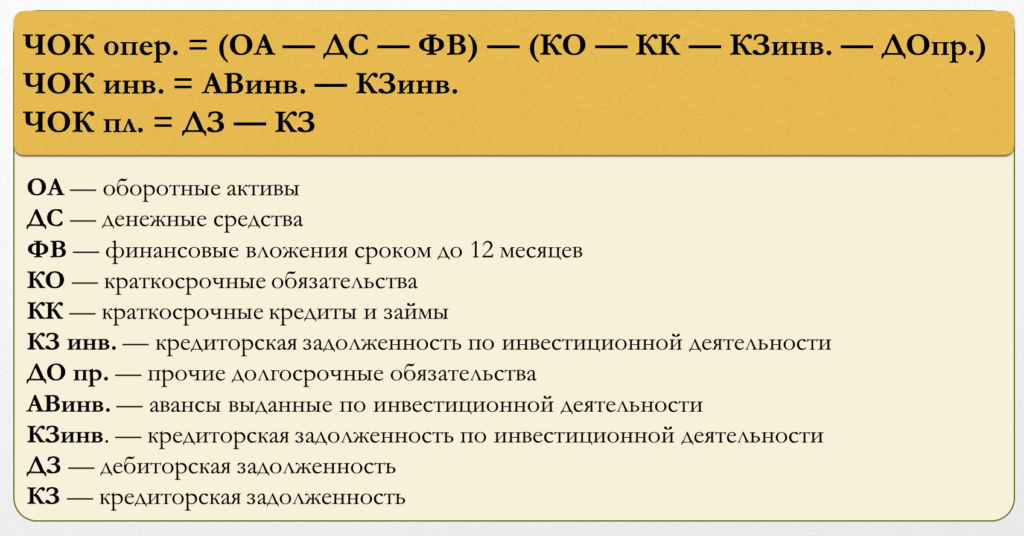

Чистый ОК состоит из операционной, инвестиционной и платежной частей. Операционная составляющая относится непосредственно к производственному циклу, а инвестиционная показывает размер средств, вложенных в инвестиционные договоры. Платежный чистый капитал показывает состояние расчетов.

Рассчитываются они по формулам:

Как видно, для полноценного расчета нужны точные данные по аналитическим счетам бухгалтерского учета.

Валовый оборотный капитал

Совокупность заемных и собственных средств составляет валовый оборотный капитал. Он показывает общий объем средств, которые можно направить на производственный цикл.

Другими словами, это еще один способ подсчитать сумму оборотного капитала – сложив собственный и заемный ОК.

Обзор оборотных средств

По существу любая операционная деятельность может быть рассмотрена нами как длящаяся эксплуатационная фаза инвестиционного проекта, а любой действующий бизнес – как проектная реализация. Это означает, что нам обязательно нужно научиться смотреть на бизнес системно, воспринимая его как живой организм и масштабный комплекс индикаторов эффективности предприятия.

При этом в статическом аспекте во внимание следует принимать не только пассивную часть баланса (источники средств), но и активную (средства и их размещение). И если проект-менеджерам еще понятна природа эффективности капитальных вложений, воплощающихся во внеоборотные активы, то судьба и возможности оптимизации текущих активов часто представляет загадку

Текущие активы – это бухгалтерский термин экономической категории, которая, в зависимости от управленческих интонаций, именуется также как:

- оборотные активы (ОбА);

- текущие средства;

- оборотные средства (ОбС);

- оборотные фонды или капитал.

Главное экономическое содержание этих средств в том, что они буквально оборачиваются за производственный цикл, перенося свою потребительскую ценность на готовую продукцию (услуги, работы) полностью. Этот перенос подтверждает расчет себестоимости продукции. В отличие от оборотных активов, внеоборотные средства утрачивают свою ценность и стоимость постепенно в ходе длительного хозяйственного кругооборота. А остатки и тех, и других составляют в совокупности итог актива баланса предприятия. Приглашаю вас взглянуть на структуру главного отчетного документа.

Структура балансового листа компании

Состав оборотных активов из второго раздела баланса предприятия выделен на схеме голубым цветом. Оборотный капитал состоит из постоянных и переменных оборотных активов. Компания действует в активный и в «мертвый» сезоны. В «мертвый» период, когда выручки нет или она минимальна, предприятие вынуждено использовать постоянные ОбА, которые оно не может не тратить для поддержания жизнедеятельности. Переменные оборотные активы напрямую связаны с производственной деятельностью, и расход их зависит от объемов производства и реализации. Показатели эффективности использования оборотного капитала подразделяются на группы.

- Общекорпоративные показатели эффективности ОбА.

- Показатели эффективности ОбА по значимым статьям активов.