Выясните, не утратил ли ваш сотрудник право на детский вычет

Если работник — родитель ребенка, супруг родителя, усыновитель, опекун, попечитель, приемный родитель или супруг приемного родителя, он имеет право на детский вычет (подп. 4 п. 1 ст. 218 НК).

Опека устанавливается над ребенком до 14 лет, а попечительство — от 14 до 18 лет

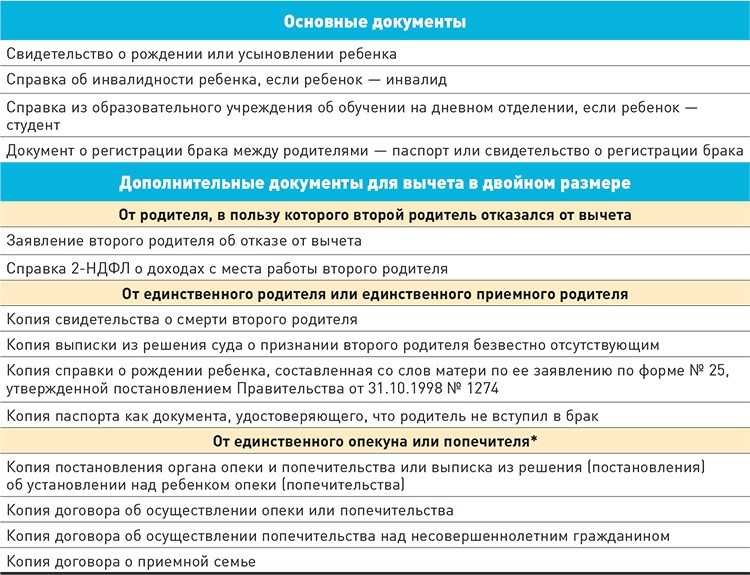

От чего зависит размер стандартного вычета на ребенка и какие основные документы должен принести работник, смотрите на схеме ниже.

Схема 1. Право на вычет, его размер, документы

Заявление на вычет — обязательный документ, без которого вычет не предоставляйте (абз. 4 подп. 4 п. 1 ст. 218 НК). Закон не требует, чтобы работник писал его каждый год, заявление может действовать несколько лет, если только в тексте сам работник не ограничил срок его действия. Проверьте, как работник сформулировал заявление.

Обновить заявление придется двум категориям сотрудников. Во-первых, тем, кто написал заявление на вычет только на один налоговый период. Во-вторых, тем, у кого изменились обстоятельства, указанные в заявлении.

Заявление на вычет на один налоговый период

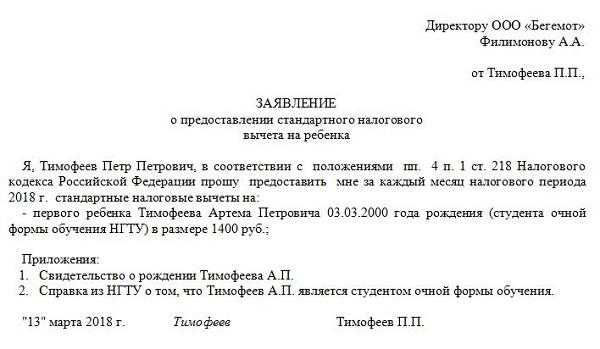

В январе 2020 года заявление на вычет не действует, если сотрудник писал его на один налоговый период, например на 2019 год (образец 1 ниже). Работнику нужно написать новое заявление на вычет (письмо Минфина от 31.05.2019 № 03-04-05/39733).

Образец 1. Образец заявления на детский вычет на один налоговый период

Новым сотрудникам и тем, кто подает заявление на детский вычет в связи с изменившимися обстоятельствами, посоветуйте не указывать налоговый период. Тогда им не придется писать новое заявление ежегодно.

Изменились обстоятельства, указанные в заявлении

По состоянию на январь 2020 года у работника могут измениться обстоятельства, которые влияют на вычет, например:

- родился еще один ребенок, на которого сотрудник просит вычет;

- ребенок закончил обучение в вузе;

- работник — единственный родитель вступил в брак;

- работник не представил новую справку об инвалидности ребенка.

В этих случаях сотруднику придется написать новое заявление на вычет.

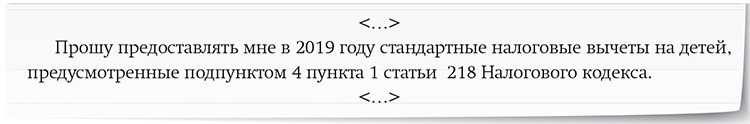

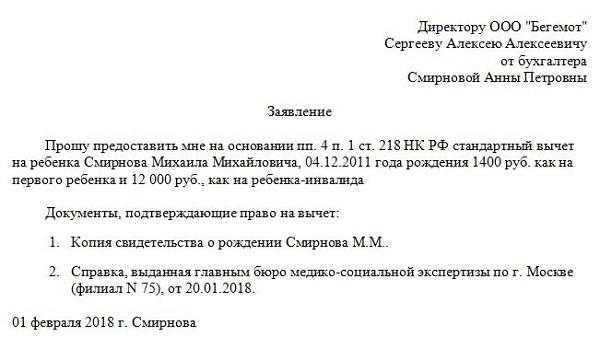

Унифицированной формы заявления на вычет нет, его можно написать в произвольной форме. Но лучше утвердить форму, которую ваши работники будут использовать. Включите в бланк заявления три фразы (образец 2 ниже) о том, что:

- ребенок фактически проживает с работником;

- работник обязуется уведомить об обстоятельствах, которые влияют на получение вычета и его размер;

- работник не подавал заявление на вычет другим налоговым агентам.

Образец 2. Образец заявления на детский вычет

Чтобы определить размер вычета на ребенка, работник должен принести копии свидетельств о рождении всех своих детей. Причем даже тех, на кого вычет уже не положен по возрасту, они старше 24 лет.

Свидетельства о рождении помогут верно определить размер вычета. На первого или второго вы предоставите вычет в размере 1400 руб., на третьего и последующего детей — 3000 руб.

На ребенка-инвалида вычет суммируйте. Если он третий по счету, вычет предоставьте в сумме 15 000 руб. (12 000 + 3000). Специальный вычет сложите с обычным (письмо Минфина от 07.11.2019 № 03-04-05/85821).

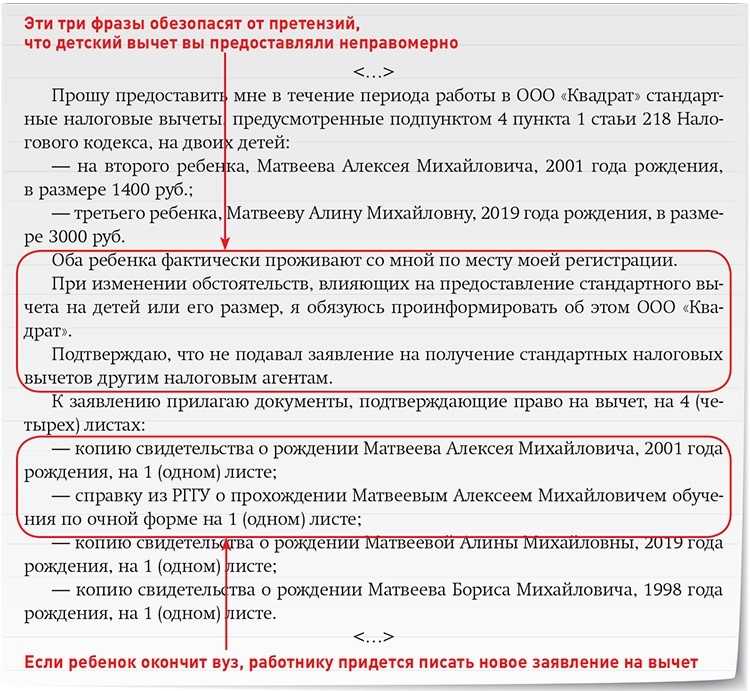

Какие документы приложить к заявлению

Закон не содержит конкретный список документов, которые сотрудник должен представить для получения детского вычета. В зависимости от ситуации документы различаются (см. таблицу).

Таблица. Какие документы нужны для детского вычета

* Вычет работнику-опекуну предоставляйте с месяца установления опеки и до ее окончания в связи с достижением подопечным 14 лет. После этого предоставляйте работнику вычет как попечителю (п. 2 ст. 40 ГК).

Если работник представил не все документы, вычет не предоставляйте. Так вы обезопасите себя от претензий проверяющих, но и не ущемите сотрудника в правах. Он может получить детские вычеты по окончании года в своей налоговой инспекции.

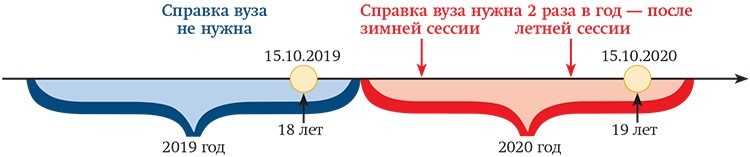

Документы, которые подтверждают факт обучения ребенка по очной форме образования, не требуйте с сотрудников — родителей детей до 18 лет. По закону вычет им положен до конца года, в котором ребенку исполнилось 18 лет (схема 2).

Схема 2. Когда нужна справка учебного заведения

Справка из учебного заведения нужна за каждый год с года, в котором ребенку исполнится 19 лет, и последний раз в году, в котором исполнится 24 года, если ребенок продолжает учиться. Ведь вычет положен до конца года, в котором ребенку исполнится 24 года (письмо Минфина от 29.12.2018 № 03-04-06/96676).

Учебные заведения выдают студентам справки по запросу в любое время

Вам важно, чтобы справка подтвердила, что ребенок не только поступил на дневное отделение, но и сдал очередную сессию. Ведь он может бросить учебу или его могут отчислить

Не предоставляйте сотруднику вычет, пока он не принесет справку с места учебы ребенка, которому 18 лет исполнилось как минимум в прошлом году. В справке проверьте дату ее выдачи, форму обучения и период обучения (письмо Минфина от 08.05.2018 № 03-04-05/30997).

Свидетельство о регистрации брака

Если за вычетом на ребенка обращается работник, не указанный в его свидетельстве о рождении, только заявления и копии свидетельства о рождении недостаточно.

Супруг родителя. Супруг родителя имеет право на вычет на ребенка (письмо Минфина от 19.05.2017 № 03-04-05/30832). Но для этого он должен подтвердить регистрацию брака с родителем. Подойдет копия страницы паспорта с отметкой о регистрации брака или копия свидетельства о регистрации брака.

Если супруг родителя не может подтвердить зарегистрированный брак, например родители ребенка состоят в гражданском браке, детский вычет супругу родителя не предоставляйте. Для вычета нужно подтвердить, что ребенок находится на обеспечении заявителя (письмо Минфина от 31.10.2017 № 03-04-05/71677).

Разведенный родитель. Такой родитель имеет право на детский вычет, если ребенок находится на его обеспечении. Разведенный родитель имеет право на вычет, если документально подтвердит, что участвует в содержании ребенка.

Новой супруге разведенного родителя вычет на его ребенка не положен

Вычет предоставляйте, если работник уплачивает алименты или несет расходы на обеспечение детей по соглашению об уплате алиментов (письмо Минфина от 15.01.2019 № 03-04-05/1233). В последнем случае к заявлению он должен приложить копии свидетельств о рождении детей, копию свидетельства о разводе, нотариально заверенное соглашение об уплате алиментов, копию паспорта и документы, подтверждающие расходы на содержание детей.

|

Штраф за детский вычет без документов Если вы предоставите вычет на ребенка без подтверждающих документов, компанию оштрафуют в размере 20 процентов суммы НДФЛ, подлежащей удержанию и перечислению в бюджет (ст. 123 НК). |

Как написать заявление на налоговый вычет на ребенка

Форма заявления на налоговый вычет в 2018 году произвольная. Обычно работодатель предоставляет бланк, в которые работник вносит свои данные. Но если готового шаблона нет, то в заявлении необходимо указать:

В шапке заявления:

- Должность ответственного лица работодателя;

- Наименование организации работодателя;

- ФИО ответственного лица, которому адресован документ;

- Должность (профессия) работника;

- ФИО работника.

Основная часть должна содержать:

- Наименование документа (заявление);

- Просьбу работодателя о предоставлении стандартного налогового вычета;

- Ссылку на законодательство (например: ст. 218 НК РФ);

- Указание количества детей и их ФИО и год рождения;

Приложения:

- Копии свидетельств о рождении каждого ребенка;

- Справка из учебного заведения;

- Справка медико-социальной экспертизы (для подтверждения инвалидности ребенка);

- Справка 2-НДФЛ с предыдущего места работы (при устройстве на работу не с начала года).

Дата и подпись работника.

Не имеет никакого значения, как написано заявление, от руки либо машинописным текстом.

Размеры стандартных вычетов на детей в 2018 году:

- Первый и второй ребенок — 1400 руб.;

- Третий и последующие — 3000 руб.;

- Ребенок-инвалид для усыновителя, опекуна, попечителя — 6000 руб.;

- Ребенок-инвалид для родителей — 12000 руб.

Все вычеты должны быть представлены на каждого из родителей (усыновителей, опекунов, попечителей).

Для подтверждения права на стандартную льготу потребуются, в зависимости от ситуации, следующие документы:

- Свидетельства о рождении детей;

- Свидетельство о регистрации брака;

- Отказ от супруга (супруги) в случае уступки права на получение вычета;

- Усыновители, опекуны и попечители предоставляют документы, подтверждающие усыновление, установление опеки либо попечения;

- Свидетельство о смерти второго родителя;

- Решение суда в случае установления отцовства (материнства) в судебном порядке;

- Справка из учебного заведения о зачислении в студенты с очной формой обучения;

- Заключение медицинской экспертизы при установлении инвалидности, в случае необходимости подтверждать статус инвалида, справка предоставляется работодателю с периодичностью ее обновления;

- с предыдущего места работы, если трудоустройство происходит не в начале налогового периода.

Как правильно оформить?

Технология составления заявления в некоторой части зависит от обстоятельства, в связи с наступлением которым появилось право на льготу. В процессе написания нужно руководствоваться именно этим условием.

- Вступительный. Шапка заявления, в которой отражается информация о работодателе и реквизитах фирмы.

- Основной. Включает в себя суть заявления. В нем должны излагаться данные, на основании которых гражданину полагается удвоенная льгота.

- Заключительный. Здесь указывается перечень документации, прилагающейся к заявлению.

Образец от единственного родителя

Основанием для получения льготы в данном случае выступает документ, подтверждающий факт признания родителя одиночкой.

В заявлении, которое он должен подать для двойного вычета, необходимо отразить такую информацию:

- наименование адресата;

- название документа;

- данные о заявителе;

- непосредственное описание просьбы;

- размер вычета;

- сведения о ребенке, на которого полагается вычет;

- ссылка на НК РФ, в частности на статью 218;

- список прилагающихся к заявлению документов;

- дата написания;

- подпись и инициалы сотрудника.

При отказе второго супруга

Ситуация, при которой один из родителей отказывается от льготы данного вида, осложнена тем, что ежемесячно необходимо подтверждать факт своего отказа.

Заявление, написанное вторым родителем, должно включать в себя следующие сведения:

- стандартная шапка — наименование компании, ФИО заявителя;

- полное название бумаги;

- текст с обращением. В нем указывается просьба о предоставлении вычета, размер льготы, ФИО и дата рождения ребенка;

- приложения — список дополнительной документации;

- дата составления, ФИО, должность и подпись сотрудника.

Как заполнить заявление на вычет

Заявление состоит из 3-х частей:

- Данные о компании или предпринимателе которые должны предоставить вычет и человеке, который его получает.

- Текст самого заявления.

- Дата, подпись и ее расшифровка.

Первая часть заявления

Если вы работаете в организации (у юридического лица) в первом блоке укажите:

- название фирмы, где вы работаете, фамилию и инициалы ее руководителя;

- свое ФИО (полностью), ИНН (если он у вас есть) и адрес по месту постоянного проживания (прописки).

Заполняют его так:

- Указывают полное или сокращенное название компании-работодателя в бухгалтерию которой подается заявление.

- Приводят фамилию и инициалы руководителя компании: генерального директора или директора.

- Указывают вашу фамилию, имя и отчество полностью.

- Приводят ваш ИНН, если он у вас есть. Если нет, то эту строку не заполняют.

- Вписывают ваш адрес по месту постоянной регистрации (прописки), указанный в паспорте.

Вот пример заполненного заявления (первый блок):

Вторая часть заявления

В тексте заявления есть ссылки на пункты и статьи Налогового кодекса в соответствии с которыми вам предоставляется вычет. Они различаются в зависимости от вида вычета:

- стандартный на детей — это подпункт 4 пункта 1 статьи 218 НК РФ;

- стандартный инвалидам I и II групп — это подпункт 2 пункта 1 статьи 218 НК РФ;

- социальный на обучение — это подпункт 2 пункта 1 статьи 219 НК РФ;

- социальный на лечение — это подпункт 3 пункта 1 статьи 219 НК РФ;

- имущественный на покупку недвижимости — это подпункт 2 пункта 1 статьи 220 НК РФ;

- имущественный на уплату процентов по ипотечному кредиту — это подпункт 3 пункта 1 статьи 220 НК РФ.

Здесь есть бланки составленные для каждого из этих вычетов. Поэтому скачивайте тот бланк, который соответствуют нужному вам вычету. Все необходимые ссылки там уже будут расставлены.

В заявлении следует перечислить перечень документов, которые подтверждают ваше право на вычет. Если вы получаете стандартный вычет:

- на ребенка – это копия свидетельства о его рождении;

- как инвалид I или II групп – это копия справки об инвалидности;

- как герой СССР или Российской Федерации – это копия удостоверения о присвоении статуса героя и т. д.

Внимание!Если вы получаете вычет на обучение, лечение или покупку жилой недвижимости (комнаты, квартиры, дома), то право на вычет нужно подтвердить в налоговой инспекции. Для этого вам необходимо подать в инспекцию по месту жительства документы, которые подтверждают ваши расходы

Например, договор на лечение и платежные документы, по которым оно оплачивалось. Инспекция вам выдаст специальное уведомление. К заявлению нужно приложить оригинал этого документа. Копии других бумаг – не нужны. Компания или ИП — работодатель могут предоставить эти вычеты только на основании уведомления налоговой инспекции.

Заполняют его так:

- Приводят подпункт, пункт и статью Налогового кодекса на основании которых вы имеете право на вычет.

- Указывают название и реквизиты документа, который подтверждает ваше право на вычет.

Вот пример заполнения второго блока заявления (стандартный вычет на детей или ребенка):

Третья часть заявления

В этой части все совсем просто. Поставьте дату, «живую» подпись и ее расшифровку (фамилию и инициалы). Здесь:

- Укажите дату составления заявления.

- Поставьте «живую» подпись человека, который подает заявление и получает вычет.

- Приведите расшифровку его подписи: фамилию и инициалы.

Вот пример заполнения третьего блока заявления:

Необходимые документы

При оформлении вычета работодателю предоставляются следующие документы:

При оформлении вычета работодателю предоставляются следующие документы:

- заявление, лично составленное в произвольной форме;

- свидетельство о рождении на каждого из имеющихся в семье детей;

- если ребенок был взят под опеку или усыновлен, то понадобится соответствующее решение суда;

- при необходимости – акт об установлении отцовства;

- для детей в возрасте от 18 до 24 лет, обучающихся на очной форме, понадобится подтверждающая справка из того заведения, где он обучается;

- при необходимости – заключение об инвалидности ребенка (предоставление вычета на инвалида);

- если родитель работает в данной организации не с начала года, то ему понадобится справка по форме 2-НДФл с предыдущего места работы;

- если один из родителей получает двойную льготу по месту работы, то от второго родителя понадобится заявление-отказ;

- от матери-одиночки понадобятся данные из ЗАГСа о том, что сведения об отце вносились в свидетельство о рождении с ее слов;

- от родителей понадобится свидетельство о заключении брака, справка из ЖЭКа о совместном проживании, а также бумаги об уплате алиментов (документы актуальны в том случае, если вычет оформляют новый супруг или супруга родителя);

- также справка из ЖЭКа и соглашение на выплату алиментов понадобятся в том случае, если родители не состоят в официальном браке, но при этом живут вместе.

Как правильно оформить работнику?

У заявления нет какой-то универсальной формы, поэтому заполнить его можно в произвольном порядке.

У заявления нет какой-то универсальной формы, поэтому заполнить его можно в произвольном порядке.

Однако в бланке в обязательном порядке должны быть следующие данные:

- адресат, по которому оформляется заявление (адрес организации, в которой работает родитель);

- данные лица, которое оформляет бланк (обязательными здесь являются лишь ФИО, но информацию можно дополнить адресом проживания, ИНН и другими данными);

- сведения о тех детях, на которых будет оформлен вычет по НДФЛ (здесь также указывается ФИО воспитанников, их возраст, статус, информация из свидетельства о рождении);

- перечень тех документов, которые прилагаются к заявлению;

- подпись и дата.

Возможен вариант, когда один из родителей отказывается от налогового вычета по подоходному налогу. Тогда второй родитель может подать заявление на двойной вычет. К документу прикрепляется заявление-отказ второго родителя от вычета, в которой должна содержаться информация о том, что родитель, отказавшийся от вычета, получает доход, который облагается НДФЛ.

Скачать образец запроса на предоставление стандартной льготы по подоходному налогу

Ниже предлагаем скачать примерную форму заявления для подачи работодателю с целью оформлении стандартной налоговой льготы по подоходному налогу на детей.

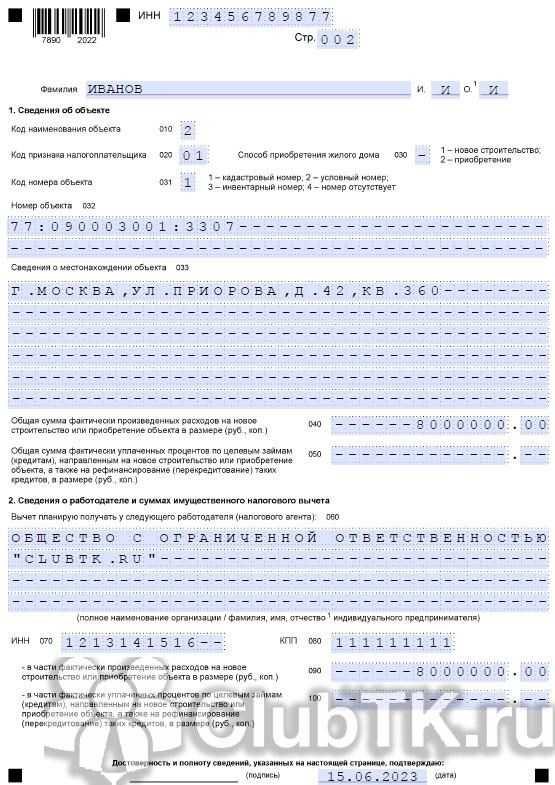

Заявление работодателю на имущественный вычет (2023) – образец

Уважаемый работодатель!

Я, , являющийся вашим сотрудником с 20XX года, прошу вас рассмотреть возможность осуществления мной имущественного налогового вычета в 2024 году. В соответствии с законодательством Российской Федерации, граждане имеют право на получение вычетов из налоговой базы на определенные виды расходов, в том числе приобретение недвижимости, улучшение жилищных условий и другие.

Мои реквизиты:

- ФИО:

- Дата рождения:

- ИНН:

- Паспортные данные:

- Адрес прописки:

- Контактный телефон:

- Электронная почта:

Данные о приобретенной недвижимости:

- Адрес объекта:

- Дата приобретения:

- Стоимость приобретения:

- Форма оплаты:

- Источник средств:

Я претендую на использование имущественного вычета в размере, предусмотренном действующим законодательством Российской Федерации. Прошу вас предоставить соответствующие документы, которые подтверждают мою работу в вашей организации и мои доходы, для дальнейшего представления в налоговую инспекцию.

Прилагаю копии следующих документов:

- Трудовой договор

- Свидетельство о приеме на работу

- Выписку из личного дела

- Копию паспорта

- Копию ИНН

В случае необходимости, готов предоставить дополнительные документы, подтверждающие приобретение недвижимости и иные расходы.

Прошу рассмотреть данное заявление и принять необходимые меры для проведения имущественного налогового вычета в соответствии с действующим законодательством.

Социальные льготы на лечение, обучение, фитнес

В нашем обществе существует система социальных льгот, которая предоставляет гражданам ряд преимуществ в определенных сферах, таких как лечение, образование и фитнес. Эти льготы направлены на поддержку и помощь людям, которые находятся в трудной жизненной ситуации или нуждаются в дополнительной поддержке.

Льготы на лечение

Людям, страдающим от различных заболеваний и хронических заболеваний, предоставляются социальные льготы на лечение. Это может включать бесплатное или льготное получение лекарственных препаратов, прохождение диагностических исследований, а также обеспечение медицинской помощи и реабилитации.

Льготы на лечение предоставляются на основании официального медицинского заключения, которое подтверждает наличие заболевания и необходимость лечения. Для получения этих льгот гражданам необходимо обратиться в соответствующие медицинские организации и предоставить все необходимые документы.

Льготы на обучение

Социальные льготы на обучение предоставляются людям, которые имеют ограниченные финансовые возможности или находятся в трудной жизненной ситуации. Эти льготы могут включать бесплатное или льготное обучение в высших учебных заведениях, профессиональных училищах и других образовательных учреждениях.

Для получения льгот на обучение необходимо предоставить соответствующие документы, подтверждающие финансовое положение или особые обстоятельства, влияющие на возможность получения образования. Государство предоставляет различные программы и гранты для тех, кто нуждается в дополнительной помощи в образовании.

Льготы на фитнес

Физическая активность и здоровый образ жизни являются важными аспектами поддержания хорошего здоровья. Для тех, кто имеет ограниченные финансовые возможности, доступ к фитнес-центрам и спортивным клубам может быть затруднительным. В связи с этим предусмотрены социальные льготы на фитнес, которые позволяют получать скидки или бесплатный доступ к спортивным мероприятиям и занятиям.

Для получения льгот на фитнес необходимо обратиться в социальные службы и предоставить документы, подтверждающие финансовые или здоровот за врачаeльный статус. Государство также поддерживает программы и инициативы, направленные на повышение физической активности и здоровья населения.

Ответы на часто задаваемые вопросы

Вопрос №1. Куда писать заявление, если физлицо работает по совместительству?

Если претендент на вычет трудится одновременно в нескольких компаниях, то заявить о своем праве он может любому из них по своему желанию.

Вопрос №2. В каких случаях заявление на вычет пишется повторно?

Если основания для получения льготы у работника не меняются, то повторно писать тому же налоговому агенту заявительную бумагу не требуется. Заявление нужно будет переписать если:

- Меняются основания для предоставления вычета – рождается новый ребенок;

- Меняется наименование налогового агента по причине реорганизации;

- Меняется место работы.

Вопрос №3. Если ли права на двойной вычет, если 2-го родителя лишают родительских прав?

Получить стандартную льготу может только то лицо, на чьем обеспечении числится ребенок. Если одного из родителей лишают родительских прав, то по СК РФ он автоматически теряет и право на все льготы и пособия для лиц с детьми, но от обязанности содержать ребенка и платить алименты он не освобождается. Получается, что ребенок по-прежнему числится на содержании родителя, лишенного родительских прав.

Двойной вычет положен тому родителю, который обладает статусом «единственный», что возможно при отсутствии 2-го родителя в силу его смерти или безвестного исчезновения, что должно подтверждаться судебным решением. Факт того, что одного из родителей лишили прав на ребенка, не присваивает второму статус «единственного».

Поэтому право на двойной размер в данной ситуации отсутствует. Двойной вычет возможен, если родитель, утерявший родительские права, добровольно откажется от права на льготу и составит соответствующее заявление.

Вопрос №4. Нужно ли считать совершеннолетних детей при определении величины вычета?

На 3-го и следующих детей размер вычета повышается более, чем в 2 раза. Поэтому нужно правильно определять, каким ребенок является в семье по счету. Необходимо учитывать очередность рождения, не имеет значение, сколько лет детям, родившимся раньше, их также следует учитывать. Более того, нужно также учитывать и тех детей, которые уже умерли.

Если в семье 3 детей: первому 32 году, второму 22 года и он обучается очно в ВУЗе, третьему – 10 лет, то родители имеют право на такие вычеты:

- На старшего – 0 руб.;

- На среднего – 1400 руб.;

- На младшего – 3000 руб., так как он является третьим в семье.

Как оформить заявление на вычет на детей

Стандартные налоговые вычеты на детей перечислены в . Вычет ежемесячно отнимается от зарплаты работника, НДФЛ считается с разницы, тем самым снижается нагрузка на физическое лицо. Данная льгота применяется до тех пор, пока суммарный заработок сотрудника с начала года не достигнет 350 000 руб.

Работодатель не начнет по умолчанию учитывать положенный вычет при расчете заработной платы, необходимо ему сообщить о наличии данного права в письменном виде в форме заявления. Образец такого документа для 2024 года можно скачать ниже.

Текст заявления составляется в свободной форме на имя руководителя организации работодателя. Информация подтверждается документами — свидетельством о рождении ребенка (до 14 лет, с 14 лет паспорт), справка об очном обучении, подтверждение инвалидности у ребенка при наличии права на повышенный размер вычета, документы, подтверждающие право на льготу в двойном размере. Копии документов прикладываются к заявлению.

В правом верхнем углу заявления нужно указать ФИО руководителя компании, наименование работодателя, и свои реквизиты.

В текст заявления нужно включить следующую информацию:

- основание для предоставления льготы — пп.4 п. 1 ст. 218 НК РФ;

- просьба предоставить стандартный налоговый вычет по НДФЛ на детей;

- ФИО детей и даты рождения;

- документы, подтверждающие право на налоговую льготу;

- подпись и дата.

Не нужно писать в заявлении год, в течение которого нужно предоставлять вычет, чтобы не пришлось писать заявление повторно в следующем году.

Размеры вычетов на детей в 2024 году для каждого расчетного месяца (до 18 лет, и от 18 до 24 лет при очном обучении):

- 1400 руб. на первого;

- 1400. руб. на второго;

- 3000 руб. на каждого последующего;

- 12000 руб. — для родителя на ребенка инвалида;

- 6000 руб. — для опекуна или попечителя, приемного родителя на ребенка инвалида.

При определении очередности рождения ребенка учитываются все дети, включая совершеннолетних, даже если на них уже не полагается налоговый вычет в связи с возрастом.

Если у супругов есть дети от предыдущих браков, то они также учитываются при определенности очередности рождения.

Какие нужны документы

К заявлению нужно приложить документы, которые подтверждают право на получение стандартного налогового вычета:

- копия свидетельства о рождении для детей до 14 лет;

- копия паспорта от 14 лет;

- справка о дневной форме обучения из образовательной организации для студентов от 18 до 24 лет;

- справка об инвалидности для детей инвалидов;

- документы о праве на вычет в двойном размере (заявление об отказе от права на вычет в пользу второго родителя, в случае смерти одного из родителей нужно свидетельство о смерти, в случае отсутствия второго родителя — справка из суда о признании второго родителя безвестно отсутствующим, документ о том, что заявитель не состоит в браке);

- документ об опеке или попечительстве (для опекунов, попечителей).

Нужно ли писать каждый год

Заявление на налоговый вычет на детей не нужно писать каждый год.

Пишется в следующих случаях:

- при трудоустройстве на новое место работы;

- при изменении права на вычет — рождение или смерть ребенка, достижение возраста 18 лет, получение ребенком инвалидности или ее снятие, появление права на двойной размер льготы, вступление в брак для тех, кто получал двойной размер.

Если никаких изменений в плане детей нет, работодатель не меняет работодателя, то писать заявление повторно в 2024 году не нужно, если оно подавалось ранее.

Работнику достаточно один раз уведомить работодателя о наличии права на налоговую льготу, каждый год подтверждать это право не нужно

При этом важно, чтобы в заявлении не указывался год предоставления льготы