Учет займов в 1С 8.3 Бухгалтерия

Выдача займа

Перечисление займа контрагенту отразите документом Списание с расчетного счета вид операции Выдача займа контрагенту в разделе Банк и касса — Банковские выписки — кнопка Списание.

Укажите:

- Счет дебета — 58.03 «Предоставленные займы»;

- Получатель — заемщик по договору, выбирается из справочника Контрагенты;

-

Договор — договор с заемщиком, по которому начисляются проценты, выбирается из справочника Договоры

Вид договора — Прочее;

:

-

Статья расходов — предопределенная статья из справочника Статьи движения денежных средств — Предоставление займов

Вид движения — Приобретение долговых ценных бумаг, предоставление займов другим лицам.

:

Выдача займа контрагенту: проводки в 1с 8.3

Документ формирует проводку:

Дт 58.03 Кт 51 — перечисление займа.

Начисление процентов по займу

Рассчитайте самостоятельно сумму причитающихся процентов за каждый месяц действия договора.

Отражение начисления процентов по займам в 1с 8.3 зависит от частоты данной операции:

- Если организация предоставляет много процентных займов, и требуется автоматическое заполнение раздела 7 декларации по НДС, смотрите подробнее материал об автоматическом заполнении Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- Если операция разовая, начислить проценты по займу в 1с 8.3 можно документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную — кнопка Создать — Операция.

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

- Дебет — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 — заемщик по договору, выбирается из справочника Контрагенты;

- Субконто 2 — договор с заемщиком, выбирается из справочника Договоры;

- Кредит — 91.01 «Прочие доходы»;

-

Субконто 1 — Проценты к получению (уплате)

Вид статьи — Проценты к получению (уплате);

:

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма начисленных процентов.

Аналогично отразите начисление процентов по займам в 1С 8.3 за остальные месяцы.

Возврат займа и перечисление процентов

Шаг 1. Поступление на счет суммы займа отразите документом Поступление на расчетный счет вид операции Возврат займа контрагентом в разделе Банк и касса — Банковские выписки — кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Счет расчетов — 58.03 «Предоставленные займы»;

-

Статья доходов — предопределенная статья из справочника Статьи движения денежных средств Поступления от погашения займов

Вид движения — Поступления от погашения займов, от продажи долговых ценных бумаг.

:

Проводки по документу

Документ формирует проводку:

Дт 51 Кт 58.03 — поступление на счет суммы займа.

Шаг 2. Поступление на счет процентов отразите документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки – кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Сумма — сумма начисленных процентов по договору;

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

-

Статья доходов — статья из справочника Статьи движения денежных средств

Вид движения — Поступления от дивидендов, процентов по долговым финансовым вложениям.

:

Проводки по документу

Документ формирует проводку:

Дт 51 Кт 76.09 — поступление на счет процентов.

Отражение выдачи займа контрагенту в отчетности

В отчете о финансовых результатах проценты по займу отражаются:

стр. 2320 «Проценты к получению». PDF

Отчет о движении денежных средств

В отчете о движении денежных средств сумма займа и проценты отражаются: PDF

- стр. 4210 «Поступления — всего»:

- стр. 4213 «от возврата предоставленных займов….» — возврат депозита банком;

- стр. 4214 «дивидендов, процентов…» — полученные проценты.

- стр. 4220 «Платежи — всего»:

- стр. 4223 «в связи с приобретением долговых ценных бумаг…» — выданный займ;

- стр. 4200 «Сальдо денежных потоков от инвестиционных операций» — полученные проценты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль проценты по договору займа отражаются в составе внереализационных доходов:

- Лист 02 Приложение N 1:

Декларация по НДС

Если организация одновременно осуществляет операции, облагаемые и необлагаемые НДС, то она должна вести раздельный учет (абз. 5 п. 4 ст. 170 НК РФ).

В декларации по НДС начисленные проценты отражаются:

- Раздел 7:

Раздел 7 заполняется:

- автоматически: см. Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- вручную — при отражении начисления процентов документом Операция, введенная вручную.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Прощение долга

Займодавец вправе простить заемщику как основную сумму долга, так и долг по уплате процентов. При этом возникают следующие последствия в отношении налогов и взносов.

Налог на прибыль

Если займодавец простил долг по уплате процентов, то проценты по займу, списываемые в связи с прекращением обязательства, не относятся к расходам для целей налогообложения прибыли (письмо Минфина России

).

При этом займодавец, применяющий метод начисления, включает в доходы начисленные проценты на конец каждого месяца

(,

). В результате проценты, начисленные по дату прощения долга, увеличивают налоговую базу по налогу на прибыль.

В свою очередь, сумма основного долга, которую займодавец простил заемщику, в расходах для целей налогообложения прибыли не учитывается (письмо Минфина России

).

НДФЛ

Сумма основного долга, а также суммы долга в виде процентов по займу, прощенные физическому лицу, подлежат обложению НДФЛ по ставке 13 процентов. Эта позиция чиновников отражена в письме Минфина России

.

Это означает, что с суммы прощеного долга, включая проценты по займу, займодавец обязан исчислить и удержать НДФЛ. Такая обязанность возникает в момент принятия решения о прощении задолженности физическому лицу.

Если у займодавца нет возможности удержать налог, то ему следует письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета

(). Как мы уже отмечали, сделать это нужно не позднее одного месяца с даты окончания налогового периода, в котором возникло соответствующее обстоятельство.

Обратите внимание на то, что при прощении долга дохода в виде материальной выгоды от экономии на процентах за пользование займом у заемщика не возникает (письмо Минфина России

).

Страховые взносы

В отношении страховых взносов спорной остается ситуация, когда долг по договору займа прощается физлицу-сотруднику организации.

Так, если работодатель простит сотруднику-заемщику часть долга по договору займа, то вероятнее всего эту часть суммы придется включить в базу для начисления взносов как выплату в рамках трудовых отношений. На это указывают проверяющие органы (письма Минздравсоцразвития России

,

).

Начислены проценты по займу: проводки для заемщика

Порядок отражения данных операций в бухгалтерском учете заемщика зависит от того, на какие цели были использованы кредитные активы. Например, если заемный капитал был направлен на строительство или покупку инвестиционных активов, то периодические платежи за пользование кредитом могут быть включены в стоимость инвестиционного актива (абз. 2 п. 7, п. 9 ПБУ 15/2008). В остальных случаях начисленные проценты по кредиту (проводка) отражаются в составе прочих расходов.

Бухгалтерские записи составляются с использованием двух счетов: 66 «Расчеты по краткосрочным займам» — при оформлении долговых обязательств сроком менее 12 месяцев, и 67 «Расчеты по долгосрочным кредитам», если долг оформлен на период более одного года.

Каковы особенности налогового учета кредитов и займов?

Полученные кредитные или заемные средства не являются доходом в целях исчисления налога на прибыль для их получателя в силу норм подп. 10 п. 1 ст. 251 НК РФ. Также не являются расходом выданные средства с учетом положений п. 12 ст. 270 НК РФ. Аналогично не являются доходами и расходами средства, полученные и выплаченные в счет погашения кредита или займа.

При этом суммы начисленных и уплаченных процентов полностью признаются внереализационными расходами в соответствии с подп. 2 п. 1 ст. 265 НК РФ. Момент отражения в расходах сумм процентов определяется согласно п. 8 ст. 272 НК РФ:

- на конец каждого месяца,

- на дату погашения кредита или займа (если они полностью выплачены).

Подробнее см. в материале «Принимаемые для налогообложения проценты по кредиту — 2019».

Сумма процентов при наличии контролируемой задолженности включается в состав внереализационных расходов в размере, предусмотренном в ст. 269 НК РФ.

Проценты, полученные в рамках договоров о выдаче кредитов и займов, относятся к внереализационным доходам (п. 6 ст. 250 НК РФ).

Процентные займы между организациями

Согласно действующему гражданскому законодательству, договор займа (проводки — далее) оформляется таким образом, что займодавец предоставляет заемщику материальные или нематериальные ценности, объединенные родовыми признаками, на условиях обязательного возврата полученных средств (п. 1 ст. 807 ГК РФ).

Предоставление кредита может быть как безвозмездным, согласно п. 1 ст. 809 ГК РФ, так и оплачиваемым. Специализированная организация устанавливает определенный тариф за пользование предоставленными активами и производит начисление процентов по договору займа, проводки по которым формируются как у кредитора, так и у заемщика.

Заем – это передача предприятием (заимодавцем) денежных средств или вещей определенного веса, количества или иного измерения в собственность другому лицу (заемщику). При этом заемщик обязуется в определенное время возвратить заимодавцу такую же сумму денег или равное количество таких же вещей и того же качества (ст. 807 ГК РФ).

Соглашением может быть предусмотрено, что расчеты производятся в рублях, в эквиваленте конкретной суммы в иностранной валюте.

Основным юридическим документом для выдачи и возврата заемных ресурсов есть двусторонний договор. Для бухгалтера принципиально важны такие договорные условия:

- размер и форма заимствования;

- размер и порядок начисление процентов;

- сроки и способ погашения долга;

- сроки и способ уплаты процентов.

ВАЖНО! Беспроцентный заем на счете 58 показан не будет, поскольку он не отвечает самой идее финвложений (приносить доход). Его сумму следует показать на счете 76 (Дт 76 Кт 51 (50, 52)).Проводки по займам — это способ отразить в бухучете денежные средства, которые организация предоставила заемщику на условиях договорных отношений

Рассказываем, каким образом ведется такой бухгалтерский учет и как в нем отражается займ, проводки приводим в статье.

Если ссуда предоставляется наемному сотруднику, то ее учет ведется на счете 73.1. В дебет записывается выданная ссуда, в кредит – платежи в счет погашения займа. Отражает проценты по предоставленному работнику займу проводка Д73.1 – К91.1. Если кредитные средства были выданы сразу нескольким сотрудникам, то аналитическим учетом должно быть произведено разделение по каждому заемщику. При возникновении у работника задолженности перед предприятием делается запись Д73.1 – К50 или 51.

Заем — это передача денежных средств (или иных средств платежа) в долг, происходящая между физлицами или юрлицами, а также между юрлицом и физлицом. В этой процедуре никогда не участвует кредитная организация, поскольку операции с ее участием, несмотря на тот же характер взаимоотношений, носят иные названия: кредит и вклад (для физлица) или депозит (для юрлица).

Обязательным условием заемного соглашения является определение порядка и сроков уплаты заемщиком начисленного. Периодичность начисления таких кредитных дивидендов устанавливается в первоначальном заемном соглашении и может производиться ежемесячно, ежеквартально либо в определенный отчетный период.

Порядок отражения операций в НУ прописан в ст. 271 НК РФ. На сумму процентов нужно оформить счет-фактуру с пометкой «без НДС». За нарушение этого требования ФНС может выставить штраф в размере 10 тыс. руб. Если организация не выставила счет в течение более полугода, то размер штрафа увеличивается до 30 тыс. руб. Для целей расчета налога на прибыль проценты включаются в состав внереализационных доходов ежемесячно, на дату возврата займа. В БУ доходы признаются равномерно, независимо от момента получения средств.

Заем физическому лицу

Особенности учета займов физическим лицам

Если заемщик – не сотрудник предприятия, то учитываем заем: а) процентный ‒ как фин.вложение (счет 58-3); б) беспроцентный – как дебиторская задолженность (счет 76-3). Если заемщик – сотрудник предприятия, тогда бухгалтер использует счет 73-1. По дебету этих счетов будет отражена выдача средств и начисление процентов, а по кредиту – возврат средств и поступление процентов.

Выдача средств своим сотрудникам не считается расходом, а их возврат доходом компании.

Порядок налогообложения

Когда от сделки с предприятием физ.лицо получило материальную выгоду, то с нее удерживается НДФЛ (дебет 70 – кредит 68) по ставке:

- для заемщиков–граждан РФ – 35%;

- для заемщиков–иностранцев – 30% (ст. 224 НК РФ).

Такая выгода наступает, если сотрудник сэкономил на процентах:

В договоре важно отметить целевое назначение заимствования, поскольку именно от него зависит налогообложение операции. НДФЛ не удерживается, если заемные средства будут использованы на: 1) строительство жилья; 2) приобретение жилья, его части или доли; 3) покупку земли под строительство жилья; 4) покупку земельных участков вместе со стоящими на них жилыми помещениями (ст

212 НК РФ).

Чтобы воспользоваться налоговой льготой, необходимо в договоре указать предусмотренное законом «льготное» целевое назначение. Еще сотруднику следует предоставить письмо налогового органа, в котором признается его право на налоговый вычет (при этом налоговым агентом будет указано предприятие-заимодавец и обязательно будут отражены реквизиты договора).

Любая организация может самостоятельно кредитовать своих сотрудников или другие компании на основании договора займа. Проводки в 1С и особенности учета таких кредитов мы рассмотрим данной статье.

Организация может предоставить 2 типа займов:

- Беспроцентный

- Заём на процентной основе

Получателем кредита могут выступать юридические лица, индивидуальные предприниматели или физические лица. При этом, заёмщик не обязан быть как то связан с компанией – это может быть как сотрудник, так и посторонняя организация.

Выдача займа: проводки

Организация выдает займы на основании договора, утвержденного и подписанного обеими сторонами. Договор займа, как и , отражает условия, сроки, периодичность платежей, проценты и прочие нюансы.

Юридическим лицам

Когда происходит предоставление займа другой организации, проводки отражаются по 58 счету, на открытом к нему субсчете «Предоставленные займы».

Если для компании выдача кредитов – это основная деятельность, то нужно отражать начисление процентов по договору займа – проводки по счету 91.1.

Займы могут предоставляться как деньгами, так и например, продукцией. В этом случае он считается «неденежным» и фиксируется по-другому. Если это беспроцентный займ –проводки проходят в Дебет по 76 счету (Расчеты с разными дебиторами и кредиторами), Кредит: 51 (р/счет), 10 (материалы), 50 (касса), 41 (товары) и т.п.

Учет возврата займа у должника

Непосредственно фактическая выплата займов и процентов по ним оформляются проводкой:

Дебет 66 (67) Кредит 51.

Только для самого обязательства – один субсчет, а для процентов – другой.

Возврат займа может быть осуществлен не только деньгами, но и имуществом организации. В этом случае проводка выгладит:

Дебет 66 (67) Кредит 10, 41,…

В плане налогообложения, по такой операции нужно начислить НДС на стоимость имущества, так как его передача приравнивается к реализации.

При расчетах по полученным займам в иностранной валюте необходимо осуществлять учет разниц (курсовых):

- Дебет 66 (67) Кредит 91.1 – положительная,

- Дебет 91.2 Кредит 66 (67) – отрицательная.

Если организация выдает залог в счет обеспечения займа, она может после его погашения вернуть залог или оставить его и доплатить разницу. Передача залога в момент получения займа отражается проводкой:

Дебет 10,41, 58…Кредит 10, 41, 58…

По дебетовым счетам отрывают субсчета: «…переданные в залог». Также необходимо использовать запись по дебету 009 счета для отражения обязательства по выданному залогу.

Если залоговое имущество возвращается после погашения долга:

Дебет 10, 41, 58 … Кредит 10,41,58..,

А по кредиту 009 счета отражают возврат стоимости заложенного имущества.

Пример:

Проводки по примеру:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | Получен заем | 275 000 | Выписка банка | |

| 10 «Материалы, переданные в залог» | 10 «Материалы на складе» | Переданы материалы в залог | 120 000 | Товарная накладная |

| 009 | Отражена стоимость материалов, переданных в залог | 120 000 | Бухгалтерская справка | |

| 91.2 | 66 | Начислены проценты по займу | 14 667 | Договор займа

Бухгалтерская справка |

| 66 | Перечислены проценты | 14 667 | Платежное поручение исх. | |

| 66 | 10 «Материалы, переданные в залог» | Стоимость залоговых материалов зачтена в счет долга | 120 000 | Акт приемки-передачи |

| 66 | Перечислены остатки долга по займу | 155 000 | Платежное поручение исх. | |

| 009 | Списана стоимость материалов, переданных в залог | 120 000 | Бухгалтерская справка | |

| 91.2 | 68 НДС | Начислен НДС по переданным материалам | 600 | Бухгалтерская справка |

Условия, влияющие на порядок учета займа

Для отражения в бухгалтерском учете выданных третьим лицам заемных средств применяют счет 58.3. Этот счет нельзя использовать для проведения операций по предоставлению займов своим работникам (правило распространяется на процентные и беспроцентные ссуды персоналу). Если кредит относится к группе обеспеченных (заемщик в качестве гарантии погашения долга представляет векселя), то его учет должен вестись обособленно от других займов.

Как было сказано ранее, заемные средства можно получить в различных формах:

- денежной;

- материальной — ОС, ТМЦ, продукция, запасы и проч.

Операция выдачи займа (проводки) оформляется надлежащими первичными документами бухгалтерии. Тип первичной документации зависит от вида ценностей, переданных взаймы (п. 1 ст. 9 402-ФЗ).

Выдаваемые в долг средства при условии начисления на них процентов у передающей стороны всегда учитываются в составе финвложений, т. е. на счете 58. Выдача фиксируется проводкой Дт 58 Кт 51 (50, 52).

Рассмотрим стандартную ситуацию, когда организация предоставила займ своему контрагенту. На переданную сумму НДС начислять не нужно. И в расходах для целей НУ она также не должна фигурировать.

Передача заемных средств в обязательном порядке фиксируется в письменной форме. Подтверждающим документом может являться платежное поручение, квитанция ПКО и пр.

Для денежного заимствования – при отсутствии в тексте процентной ставки считается, что она равняется ставке рефинансирования, которая будет актуальна в день возврата средств (ресурсов). Заемные средства – неотъемлемый атрибут экономических отношений. Хозяйствующие субъекты получили право одалживать ресурсы другим организациям и своим сотрудникам. Рассмотрим, какие при предоставлении займа проводки и документы будет использовать бухгалтер, чтобы операция имела законное обоснование.

https://youtube.com/watch?v=5gCWHxjcyuA

Если в контракте не прописан индивидуальный порядок начисления доли от основного долга, то используется классическая схема.

Предприятия могут сами выдавать и получать заемные средства. По срокам такие кредиты делятся на краткосрочные и долгосрочные. В зависимости от того, взимаю…

Каждая организация вправе осуществлять предоставление займа другой организации; проводки, отражающие заемные средства для физических и юридических лиц, имеют ряд различий. В первую очередь учитывается условие о том, является ли предоставленный заем процентным или же он выдается без процентов.

Проводки по начислению процентов по займу выданному должны увеличивать доход организации. Каждый заимодавец самостоятельно идентифицирует тип доходных поступлений:

- от обычных видов деятельности компании (если платежи по процентам являются постоянным источником прибыли);

- в составе прочих доходных поступлений.

Начисление процентов по договору займа: проводки для займодателя

При выборе проводок нужно отталкиваться от вида деятельности, по которой компания выдала займ. Если оформление кредитов — это основное направление фирмы, то операции вносят в учет по счету 90. Например, так оформляют проводки по начислению % по микрозаймам или кредитам.

Если выдача средств в долг — не основное направление компании, она оформляет проводки по счету 91. Здесь проценты по займам, выданным человеку или другой компании, относятся к «прочим доходом». Полученные средства отражаются в отчетном периоде по мере поступления — в соответствии с договором.

Бухгалтерские записи в этом случае оформляют следующими проводками:

| Операция | Д/Т | К/Т |

|---|---|---|

| Выданы средства в долг сторонней компании | 58.3 | 51 (50, 41, 10) |

| Перечислен беспроцентный займ другой компании | 76 | 51 (50, 41, 10) |

| Выданы средства сотруднику фирмы | 73.1 | 50 (51) |

| Начислены проценты по займу для сторонней компании | 58.376 | 91.1 |

| Начислены проценты по займу сотруднику фирмы | 73.1 | 91.1 |

| Получены проценты по заемным средствам | 50 (51) | 58.37673.1 |

Как рассчитать НДФЛ с материальной выгоды от экономии на процентах по договору займа

26 марта 2022 года подписан и вступил в силу Федеральный закон от 26.03.2022 № 67-ФЗ. Закон предусматривает освобождение от НДФЛ материальной выгоды, полученной физлицами в 2022-2023 годах (пп. в п. 7 ст. 2, п. 5 ст. 5 Закона № 67-ФЗ). Этому посвящен новый п. 90 ст. 217 НК РФ. После вступления в силу закона налогоплательщики могут обратиться к работодателю или в налоговую (в случае отсутствия налогового агента) за возвратом излишне удержанного и уплаченного налога с материальной выгоды в порядке, предусмотренном ст. 231 НК РФ (письмо ФНС России от 28.03.2022 № БС-4-11/3695@).

В нашем примере ставка НДФЛ равна 35 процентов, т.к. сотрудник является резидентом.

Формула расчета материальной выгоды: Сумма займа к возврату * (Ключевая ставка*2/3/100 – Ставка займа/100)/365 * Число дней пользования

Ставка рефинансирования применяемая с 14.06.2022 – 9,5%

Материальная выгода от экономии за пользование заемными средствами в сумме 100000 (пока первый платеж не был внесен) в течение 15 дней при ставке займа 3% и ключевой ставке ЦБ 9,5%

составит: 100000,00 * (9,5*(2/3)/100 — 3/100)/365 * 15 = 136,99

НДФЛ с материальной выгоды составит: 136,99 руб. * 35% = 48 руб.

Дальнейшие расчеты по этой формуле производятся с учетом остающейся к погашению суммы займа.

При смене ключевой ставки осуществляется отдельный расчет материальной выгоды по количеству дней действия каждой ставки в месяце.

Доходы физических лиц в виде материальной выгоды от экономии за пользование заемными средствами, а также сумма НДФЛ, исчисленная с этих доходов, для целей отражения в отчетности по НДФЛ регистрируются в программе с помощью документа Операция учета НДФЛ.

- Зарплата и кадры — Все документы по НДФЛ — Создать и выберите вид документа Операция учета НДФЛ.

- Укажите организацию, дату документа и сотрудника. Номер документа проставляется программой автоматически, ручные его корректировки настоятельно не рекомендуются, во избежание дальнейших проблем с нарушением автонумерации.

- В поле Дата операции укажите дату удержания НДФЛ с материальной выгоды. Удержание исчисленной суммы налога с дохода в виде материальной выгоды производится в день фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание налога производится за счет любых доходов, выплачиваемых организацией физическому лицу в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

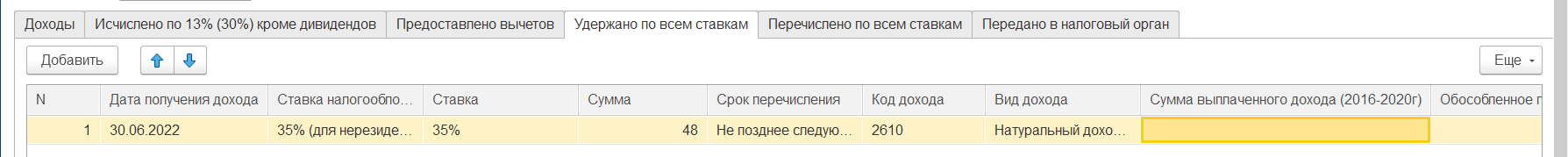

- В табличной части — Доходы нажмите на кнопку Добавить:

в колонке Дата получения дохода укажите дату получения дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами. Датой фактического получения дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, является последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (ст. 223 НК РФ). В нашем примере — 30.06. 2022.

в колонке Код дохода укажите код дохода из справочника Виды доходов НДФЛ. В нашем примере — 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами

в колонке Вид дохода выберите Натуральный доход (основная налоговая база)

в колонке Сумма дохода введите сумму материальной выгоды от экономии на процентах за пользование заемными средствами.

в колонке Налог исч. по дивидендам, ставкам 9%, 35% введите сумму исчисленного НДФЛ с материальной выгоды от экономии на процентах за пользование заемными средствами.

в колонке Строка Раздела 2 Расчета 6-НДФЛ укажите, как это начисление следует включать в строки 110-113 формы 6-НДФЛ. Выберите Включать только в строку 110.

колонка Обособленное подразделение заполняется, если подразделение для целей НДФЛ считается обособленным.

- В табличной части — Удержано по всем ставкам регистрируется сумма фактически удержанного налога. Нажмите на кнопку Добавить:

- Провести и закрыть.

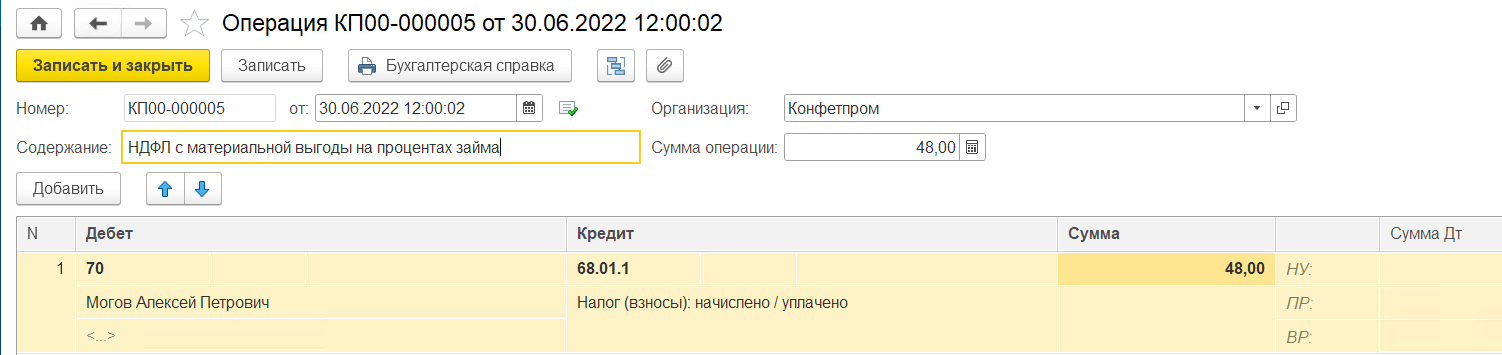

Отражение начисления НДФЛ с доходов в виде материальной выгоды от экономии на процентах за пользование заемными средствами в бухгалтерском учете производится с помощью документа Операция (Операции — Операции, введенные вручную — Создать — Операция).При заполнении документа укажите проводку Дт 70 Кт 68.01.1 на сумму удержанного НДФЛ.

Документальное оформление

Основной документ, который регулирует получение товарного займа – это соглашение. При составлении его нужно учитывать нюансы рассматриваемой формы кредитования, а также правила оформления договора купли-продажи. Рассмотрим все нюансы составления договора:

- Указывается пункт о праве перехода прав собственности вещи от одного ЮЛ другому.

- Прописываются положения стандартного договора купли-продажи: вид актива, его характеристики, количество.

- Указываются дополнительные пункты: наличие процентов, сроки возврата займа.

Как правило, в договоре содержится информация о реальной стоимости передаваемого объекта.

К СВЕДЕНИЮ! Соглашение признается заключенным с даты передачи вещи на основании статьи 760 ГК РФ. Если договор заключается между ЮЛ, он обязательно должен быть оформлен в письменной форме (пункт 1 статьи 761 ГК РФ). Дебитор должен вернуть объект в сроки, указанные в соглашении.

Бухучет беспроцентных займов выданных

Пример 3

1 марта

Одним из способов взаиморасчетов при погашении процентов по договору займа контрагенты вправе выбрать зачет взаимных требований. Зачет требований возможен при соблюдении 3-х условий (ст. 410 ГК РФ):

- займодавец и заемщик имеют друг к другу встречные требования;

- требования обеих компаний однородны;

- срок исполнения встречного требования уже наступил.

Понятие однородное требование законодательно не закреплено. Согласно п. 7 информационного письма Президиума ВАС от 29.12.2001 № 65 указано, что требование, предъявляемое к зачету, может не соответствовать обязательствам одного вида. Из этого следует, что однородными признаются обязательства, связанные с исполнением различных договоров, но с одинаковым способом погашения и выраженным в одной валюте.

Компания «Строймастер» получила процентный займ от ООО «Альянс» на сумму 20 млн руб. под 15% годовых сроком на 1 год с выплатой процентов по окончании периода кредитования. То есть вернуть «Строимастер» обязан 20 млн руб. основного долга и 3 млн руб. процентов (20 млн.руб * 10%).

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 51 Кт 66 |

20 млн.руб |

получен займ |

Дт 58 Кт 51 |

20 млн. руб |

Выдан займ |

|

Дт 91.2 Кт 66 |

2 млн.руб. |

Начислены проценты |

Дт 76 Кт 91.1 |

2 млн. руб |

Проценты к получению |

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 62 Кт 01 |

3 млн руб |

Продано помещение |

Дт 08 Кт 60 |

3 млн.руб. |

Куплен офис |

Фирма «Строймастер» направила заявление о зачете взаимных требований на сумму 2 млн руб.

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 66 Кт 62 |

2 млн. руб |

взаимозачет |

Дт 60 Кт 76 |

2 млн.руб. |

взаимозачет |

Проценты по займам начисляются в денежной форме. Вариантов их взимания несколько:

-

в фиксированном размере, когда величина процента одинакова на протяжении всего периода действия договора займа;

-

по переменным ставкам, изменяющимся в течение срока договора.

Величина процентной ставки определяется участниками соглашения. Если в договоре этот параметр не обозначен, при расчете процентов ориентироваться надо на уровень ключевой ставки ЦБ РФ, действующей в соответствующем периоде (ст. 809 ГК РФ).

Так как в договоре указывается размер годовой ставки по процентам, при расчете ежемесячных обязательств должника необходимо рассчитать ставку за день, после чего определяется месячная сумма оплаты.

В бухгалтерских проводках выдача займа юрлицу под проценты отобразится с возникновением в дебетовой части записи счета 58, один из субсчетов которого Планом счетов бухучета (утв. приказом Минфина РФ от 31.10.2000 № 94н) отведен для отражения выдаваемых в долг средств. Аналитика на нем организуется по получателям заимствований и каждому из заключаемых договоров. Обособленно следует отражать долги, обеспеченные векселями.

В кредитовой части проводки возникнет счет учета денежных средств, соответствующий их виду:

- 51 — при безналичном перечислении в рублях;

- 52 — при переводе средств в валюте.

Таким образом, проводка по учету выданного под проценты займа будет иметь вид: Дт 58 Кт 51 (52).

Проценты, ежемесячно начисляемые по займу, на счете 58 не показываются. Для их учета предназначен другой счет — 76, по дебету которого будет фиксироваться сумма дохода, рассчитанная по ставке, предусмотренной договором. Привязка проводок по учету выданного организацией займа и проводок по отражению начисляемых по нему процентов к разным счетам обусловлена разной сущностью возникающей задолженности: на счете 58 это сумма доходных вложений, а на счете 76 — текущие расчеты по платежам, связанным с этими вложениями.

В кредитовой части записи, отражающей начисление процентов, возникнет счет учета финрезультата:

- 90, если выдача займов в учетной политике юрлица обозначена как один из обычных для него видов осуществляемой деятельности;

- 91, если предоставление заемных средств к числу обычных видов деятельности не относится.

То есть факт начисления процентов запишется как Дт 76 Кт 91 (90). Поступление платежа по ним отобразится записью Дт 51 (52) Кт 76.

Условия, влияющие на порядок учета займа

Заем — это передача денежных средств (или иных средств платежа) в долг, происходящая между физлицами или юрлицами, а также между юрлицом и физлицом. В этой процедуре никогда не участвует кредитная организация, поскольку операции с ее участием, несмотря на тот же характер взаимоотношений, носят иные названия: кредит и вклад (для физлица) или депозит (для юрлица).

Бухгалтерские проводки возникают только у юрлиц, которые могут как брать средства в долг у юридических или физических лиц, так и давать их этим же субъектам, но характер бухгалтерских записей не зависит от того, с кем именно (юридическим или физическим лицом) заключен договор заимствования. Вместе с тем есть моменты, влияющие на применяемую в этих записях корреспонденцию счетов.

Для организации, дающей в долг, имеет значение:

- процентным или беспроцентным является заем;

- к числу каких видов деятельности (обычных или прочих) относится для нее этот процесс.

Для получателя средств важно:

- на какой срок они взяты: меньше или больше года;

- вкладываются ли заемные средства в создание инвестиционного актива.

Каждое из указанных условий повлияет на выбор корреспонденции счетов в записи операций, выполняемых в связи с займом.

Подборку форм для оформления договора займа в различных ситуациях вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Проценты по займу выданному — проводки

Выдаваемые в долг средства при условии начисления на них процентов у передающей стороны всегда учитываются в составе финвложений, т. е. на счете 58. Выдача фиксируется проводкой Дт 58 Кт 51 (50, 52).

ВАЖНО! Беспроцентный заем на счете 58 показан не будет, поскольку он не отвечает самой идее финвложений (приносить доход). Его сумму следует показать на счете 76 (Дт 76 Кт 51 (50, 52))

В то же время в проводках по начислению процентов по займу выданному будет задействован иной счет — 76. Его применение приведет к появлению проводки — начислены проценты по выданному займу — с корреспонденцией Дт 76 Кт 91 (90). Выбор счета в кредитовой части этой записи определит, к числу каких видов деятельности для займодавца относится выдача займа: прочих (тогда будет использован счет 91) или обычных (в этом случае задействуется счет 90).

Расчет процентов организациями осуществляется ежемесячно на последнюю дату этого периода (пп. 12, 16 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н).

Обложению НДС ни сама сумма займа, ни проценты по нему не подлежат (подп. 15 п. 3 ст. 149 НК РФ), т. е. проводок в части этого налога по дебету счета 91 (90) не возникнет. Если с выдачей займа у займодавца связаны какие-либо затраты (например, плата банку за услуги по переводу средств), то в периоде их осуществления они попадут в дебет счета 91 (90).

Поступление платежей по процентам выразится проводкой Дт 51 (50, 52) Кт 76.